標普也出手!三大評級機構先後拉響警報,美國銀行業風雨又欲來?

繼穆迪、惠譽發出警報之後,因銀行經營形勢“艱難”,又有評級機構五家美國地區性銀行評級,這一次是標普跟上步伐。

標普出手了

當地時間周一,評級機構標准普爾將KeyCorp、聯信銀行(Comerica)、矽谷國家銀行(Valley National Bancorp)、UMB金融(UMUMB Financial Corp)和聯合銀行公司(Associated Banc-Corp)評級下調一級,並指出利率上升和存款變動對整個行業的影響。

與此同時,標准普爾還將River City銀行和S&T銀行的展望下調至“負面”,並表示對錫安銀行(Zions Bancorp)復核後仍爲負面。標普全球評級在一份聲明中說:

“我們對這10家銀行進行了評估,原因是我們發現這些銀行在多個方面存在潛在風險,這可能使它們的抗風險能力低於與其評級類似的同行。”

“例如,有些銀行不但資金狀況出現了更大程度的惡化,表現爲成本急劇上升或嚴重依賴批發融資和經紀存款,而且可能還存在盈利能力低於同業、高額未實現資產虧損或對商業不動產有重大風險敞口等問題。”

標普指出,目前“嚴峻”的貸款環境導致它下調了這五家銀行的評級,這些銀行都受到利率升高和存款流失的影響。據標普估算,過去五個季度,無息存款減少23%。

許多存戶將資金轉移到高息戶頭,增加了銀行的融資成本。存款的減少壓縮了許多銀行的流動性,佔其流動性很大一部分的證券價值也下降了。

“雖然許多資產質量指標看起來仍然良好,但利率升高正在給借款人帶來壓力。商業地產、尤其是寫字樓貸款相關敞口高的銀行可能面臨壓力最大。”

值得關注的是,受降級影響的銀行面臨的危險是,它們通過發行債券籌集資金的成本可能會變得更高,從而給它們的利潤帶來更大的壓力。如果他們作爲投資而持有的國債價值繼續下跌,就會增加未實現損失,從而給資產負債表帶來壓力。

NewEdge Wealth 高級投資組合經理本·埃蒙斯 (Ben Emons) 本月早些時候表示,所有這些都有可能爲一些地區性銀行造成“厄運循環”。

“如果國債收益率上升,國債價值下跌,就會給地區銀行的股價帶來壓力,這些銀行就必須出售這些國債來彌補損失,並建立儲備。” “這可能會進一步影響他們的股價。”

展望未來,如果美聯儲維持高利率的時間比之前預期的更長,銀行的情況可能會惡化,這將進一步侵蝕借款人的貸款價值。標普在報告中指出:

“盡管許多衡量資產質量的指標看起來仍是良性的,但利率上升正在給借款人帶來壓力。對商業地產,尤其是寫字樓貸款有重大敞口的銀行,可能會面臨一些最大的壓力。”

標普表示,大多數美國銀行的前景保持穩定,部分原因是美國監管機構發起的緊急銀行融資計劃以及美國銀行“超出預期的彈性”。

同時也補充說,只要美聯儲實行量化緊縮,特定銀行的盈利能力就可能繼續下降。

美國銀行業日子不好過

本月早些時候,全球三大評級機構之一的穆迪下調了美國10家銀行的信用評級,並警告稱將對另外 6 家銀行進行審查,並對另外 11 家銀行給予負面展望。

穆迪表示,這些銀行仍然容易受到儲戶和投資者緊張情緒的影響、利率上升帶來的風險以及商業房地產市場疲軟所造成的拖累。

彼時,穆迪分析師Jill Cetina和Ana Arsov表示:

“美國銀行業仍在疲於應對利率和資產負債管理(ALM)風險對流動性和資本產生的影響。因爲非常規貨幣政策耗盡了全系統的存款,更高的利率壓低了固定利率資產的價值。多家銀行的第二季度業績顯示,盈利壓力越來越大,這將降低其產生內生資本的能力。與此同時,美國將在2024年初出現溫和的經濟衰退,一些銀行的商業房地產(CRE)投資組合面臨特別的風險。”

上周,惠譽也發出降級警告稱,或“被迫”下調數十家美國銀行評級。該機構表示,美國銀行業已經逐漸接近另一個動蕩來源,數十家美國銀行存在評級下調的風險,其中甚至包括摩根大通這樣的大型銀行。

惠譽評級分析師Chris Wolfe還警告稱,整個行業的評級可能會從 AA- 下調至 A+,這可能會引發該國一些最大銀行的降息,並對規模較小的競爭對手進行全面下調。

Chris Wolfe表示,惠譽有意向市場發出信號,即銀行評級雖然還不是板上釘釘的事,但的確是一個潛在風險。

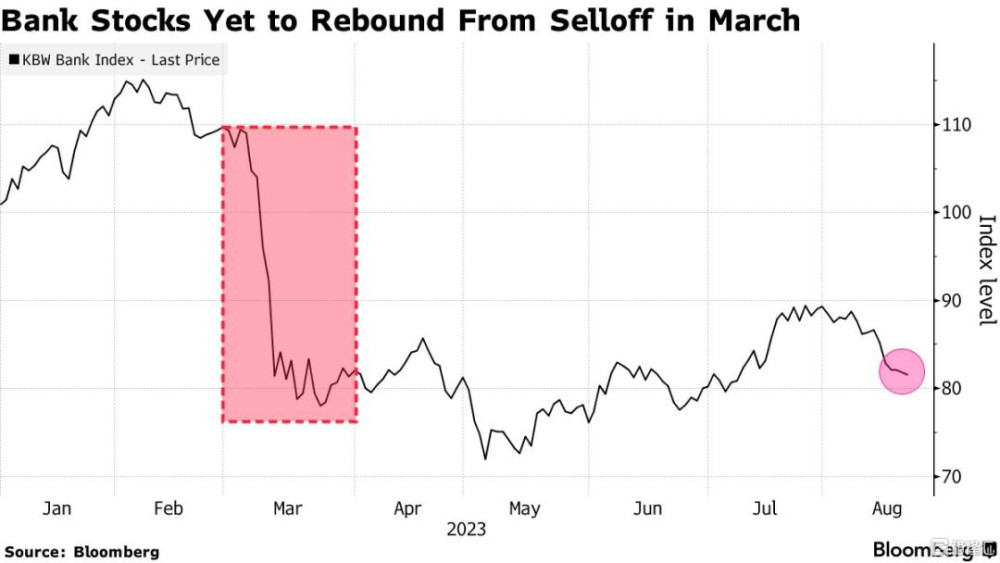

自穆迪下調評級起,代表美國主要銀行的KBW銀行指數下跌了近7%,即將創下自3月份美國3家地區性銀行倒閉引發大範圍拋售以來最糟糕的月度表現。

值得關注的是,自硅谷銀行倒閉引發美國銀行業巨震以來,全美已發生了5起銀行破產案,其中涉及硅谷銀行、籤名銀行、第一共和銀行等,所以市場投資者也一直在密切關注銀行業的壓力跡象。

自去年3月开始,美聯儲目前已累計加息11次,各規模銀行均在努力應對存款成本上升、不良資產風險加劇等挑战。

Aptus Capital Advisors 投資組合經理戴維·瓦格納 (David Wagner) 指出,隨着美聯儲繼續試圖在更長時間內以更高的利率來錨定通脹,銀行的資產負債表方面的一些結構性問題仍然對銀行構成風險。

美聯儲的加息提高了銀行的成本,銀行現在必須支付更多的存款利息,以阻止客戶尋求更高收益的替代方案。Zacks 投資管理公司的客戶投資組合經理 Brian Mulberry 表示:

“這些降級主要集中在多個機構現在提出的流動性擔憂,這些機構有很多貸款組合,只提取2.5-4.5%的利息收入,而現在需要向儲蓄和貨幣市場账戶的儲戶支付4.5-5.5%的利息”。

不過,他也表示,盡管降級凸顯了壓力,但銀行業並不存在直接的系統性風險。

標題:標普也出手!三大評級機構先後拉響警報,美國銀行業風雨又欲來?

地址:https://www.iknowplus.com/post/25787.html