外資風險偏好再次走強,中資減持美國證券資產初現端倪

摘 要

6月份,風險偏好較爲強勢,導致美債和美元跌。美股三大股指全面上漲,私人和官方投資者均創紀錄买入美股。美債上限談判結束推動外資繼續买入美債。

外資回流美國依然趨勢性放緩,寬松預期致流動性偏好進一步下降。6月份,美債上限談判結束後,外國投資者在美淨增持證券資產1478億美元,但二季度僅增持349億美元,爲2020年四季度以來的新低。本月,外資繼續減持現金資產,連續五個月淨減持,二季度合計淨減持了2572億美元,減持規模爲歷史次高。高利率、高風險偏好和經濟“軟着陸”預期導致持有現金的性價比有所下降,市場並不認爲會出現“毀滅性”的風險。

風險偏好全面回升,外資持有美債“越跌越买”。6月份,私人和官方外資分別增持了1051億美元和155億美元美股,均創下了歷史新高,且均爲連續三個季度的淨买入。盡管安全資產在本月受到冷落,但是由於美債收益率處於高位,安全邊際有所增強,美債依然獲得了879億美元的淨买入,同比和環比分別擴大了1.1倍和4.3倍,且繼續表現爲中長期美債好於短期國庫券。此外,美債負估值效應461億美元,連續三個月“虧損”。

多數主要經濟體對美債均有增持,中資依然趨勢性控制對美風險敞口。歐元區、加拿大和英國均在本月增持美債,並攜手挪威和瑞士大手筆买入美股,合計佔外資买入美股的63%。即便日元匯率跌至2022年9月幹預區間,日本投資者再次增持美債,日本官方僅限於口頭“警告”。中資投資者淨賣出42億美元美債,但淨买入99億美元機構債、0.06億美元公司債券和6億美元美股,四大類資產合計淨买入63億美元。但趨勢上依然在控制對美元風險敞口。二季度,中資投資者合計淨賣出84億美元四大類資產,而上季度和2022年同期分別淨买入38億美元和358億美元。上半年,中資投資者合計淨賣出46億美元四大類資產,2022年同期爲淨买入654億美元。

市場一邊追着人工智能相關的科技概念,一邊憧憬着美國經濟“軟着陸”和美聯儲貨幣政策即將轉向。但美國經濟依然存在三大不確定性,一是緊縮效應並未完全釋放,二是儲蓄緩衝墊可能即將耗盡,三是預期差風險。

風險提示:美聯儲貨幣緊縮超預期,地緣政治局勢發展超預期。

正文

一、外資回流美國依然趨勢性放緩,寬松預期致流動性偏好進一步下降

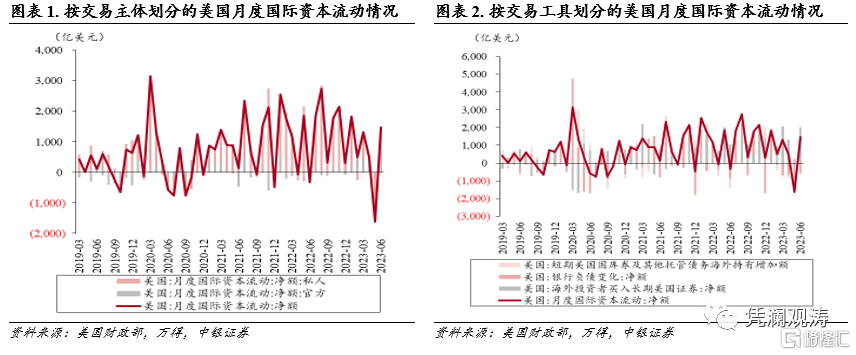

2023年8月16日,美國財政部發布了2023年6月份的國際資本流動(TIC)報告,美國跨境資本流動的季度全貌顯現。TIC報告顯示,二季度,外國投資者在美淨增持證券資產349億美元,爲2020年四季度以來的新低,同比和環比分別減少了76%和90%,主要是受5月份 1616億美元淨減持的影響。6月份,外國投資者在美淨增持證券資產1478億美元。其中,雖然私人外資在6月份淨增持了1198億美元,但二季度合計淨減持了397億美元,是外資回流放緩的主要原因;官方外資淨增持280億美元,二季度合計淨增持746億美元,雖然較上季度下降了43%,但好於2022年同期的淨減持198億美元(見圖表1)。

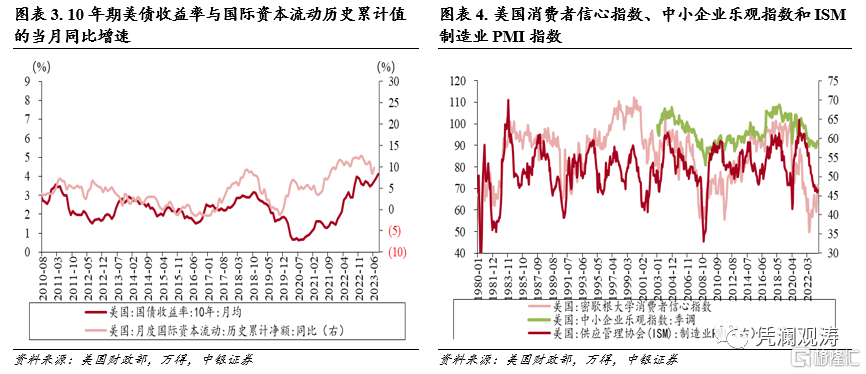

二季度,美國貿易赤字較上季度擴大了72億美元至2082億美元。如果不是美債上限談判風波,外資回流美國放緩幅度可能不會那么大。尤其是,二季度,美元小幅升值0.8%;2年期和10年期收益率分別上漲了81和33個基點,表明美債吸引力有所增強;標普指數上漲了8.3%,其中僅市盈率就上漲了7.7%,說明風險偏好依然較高。2023年以來美國相繼爆發了銀行破產、美債上限談判和主權評級下調等負面事件,但經濟基本面的韌性和偏緊的勞動力市場不斷修正貨幣寬松預期。8月16日,最新公布的美聯儲會議紀要“偏鷹”立場使得10年期美債收益率收至4.28%,突破了2022年10月的高點,實際利率達到1.96%,爲2009年8月以來的新高。外資的“逐利本能”可能依然會在短期支撐美元回流(見圖3)。

從交易工具看,外資流動性偏好持續下降。6月份,外國投資者淨增持長期證券1959億美元,二季度合計淨增持了3506億美元,較上季度和2022年同期分別上升9%和13%;銀行負債變化(現金資產)淨減少613億美元,爲連續五個月的淨減持,二季度合計淨減持了2572億美元,減持規模爲歷史次高,僅次於2009年一季度美聯儲第一輪量化寬松的开啓,減持規模較2022年同期擴大了3.3倍,而一季度爲淨增持861億美元;短期美國國庫券及其他托管債務淨增加了132億美元,爲年內首次淨增持,但二季度合計淨減持585億美元,減持規模較上季度增加了37%(見圖表2)。

上半年,官方外資淨买入2053億美元證券資產,貢獻了外資回流的51%,而2022年同期僅爲淨增持30億美元;私人外資淨买入1936億美元證券資產,較2022年同期下降了72%。此外,外國投資者合計淨增持長期證券資產6713億美元,較2022年同期上升了31%;合計淨減持現金資產1711億美元,而2022年同期爲淨增持1462億美元;合計淨減持短期美國國庫券及其他托管債務1014億美元,2022年同期爲淨增持328億美元。高利率、高風險偏好和經濟“軟着陸”預期導致持有現金的性價比有所下降。

美國經濟陷入“詭異”狀態,即制造業景氣下行和消費者信心低位反彈並存。美聯儲开啓加息周期後,美國ISM制造業PMI指數持續下降,7月份降至46.4%,連續九個月處於不景氣區間。由於2022年通脹飆升和美元資產大幅下跌,美國消費者信心指數“斷崖式”下降,但隨着2022年四季度股市觸底反彈和通脹見頂回落後开始震蕩修復,2023年8月份回升至71.2%,較2022年低點回升了21.2個百分點,不過距離2019年底仍有22.1個百分點的差距。由於美國消費者信心指數與CPI同比存在較強的負相關性(1980年以來相關系數爲-0.42),美聯儲仍需要維護其物價穩定的公信力,但同時又不能讓企業端大面積出清導致失業率上升。鑑於美國大型企業更多依賴直接融資,美聯儲對2023年以來金融條件持續轉松也是“睜一只眼閉一只眼”。而消費者信心企穩和服務消費保持韌性,中小企業也有保障(見圖4)。目前看,美聯儲的工作似乎相當成功。但是,美國通脹下降最快的階段可能已經過去,緊縮不足的風險正在上升。最新公布的美國零售數據大超預期,7月份美國零售銷售數據環比上升0.7%,爲六個月來最大增幅,連續四個月增長,強於市場預期的0.4%;核心零售銷售環比上升1%,也強於此前預期的0.4%。8月15日,亞特蘭大聯儲GDPNow模型預計,三季度美國實際GDP環比折年率可能達到5.8%,遠超其潛在產出水平。需求過熱已替代供給衝擊,成爲美國通脹的主要催化劑。

二、風險偏好全面回升,外資持有美債“越跌越买”

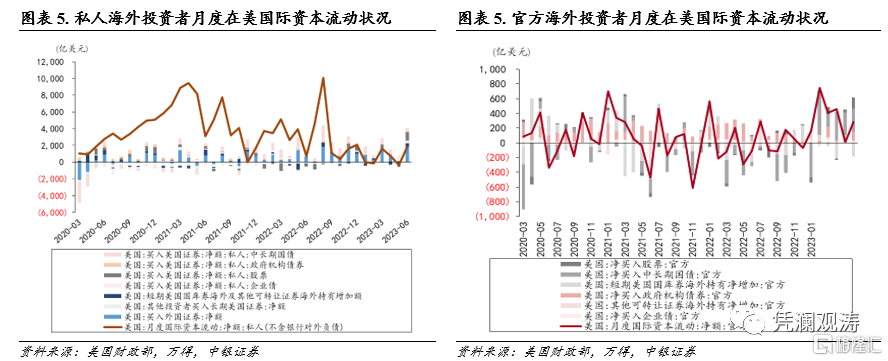

私人風險偏好強勢回歸,安全資產遭到冷落。6月份,剔除銀行對外負債變動後,私人海外投資者在美淨增持了1810億美元證券資產;二季度合計淨增持了2175億美元證券資產,同比下降了70%,但環比上升了48%。其中,6月份私人外資淨增持了1051億美元美股,單月增持規模創下有數據以來的新高,二季度合計淨买入580億美元美股,連續三個季度增持,且較上季度增加了121%,而2022年同期爲淨減持美股427億美元。同時,本月淨增持了307億美元企業債,二季度合計淨买入843億美元企業債,創下2007年三季度以來的季度新高,較上季度增加了174%。雖然私人外資繼續增持美債和機構債,但風險偏好上升顯著降低了對安全資產的需求。6月份,私人外資淨增持356億美元中長期國債、125億美元機構債券和399億美元短期國庫券,二季度合計淨增持了985億美元中長期國債和303億美元機構債,較2022年同期分別下降了53%和25%;二季度合計淨減持了49億美元短期國庫券,2022年同期爲淨減持916億美元(見圖表4)。

上半年,納指上漲了31.7%,創下1984年以來最好开局,帶動標普指數上漲了15.9%。科技股和人工智能概念相關的股票幾乎完全蓋過了美聯儲緊縮、銀行業危機和美債上限談判風波等因素的衝擊。其中,英偉達上漲近190%,臉書、特斯拉上漲超100%,微軟和蘋果分別上漲42%和49%。另一邊,6月份,美資投資者淨买入142億美元海外債券和340億美元海外股票,二季度合計淨买入外國證券607億美元,爲2014年三季度以來的首次,而上季度和2022年同期分別淨賣出外國證券資產185億和1100億美元。

官方外資繼續加倉美元資產的同時,創紀錄地增持美股。6月份,官方外資繼續增持四大類證券資產,合計淨买入416億美元。其中,官方外資淨增持了308億美元中長期美債,但淨減持了185億美元短期國庫券,合計淨买入123億美元美債,“鎖長賣短”的策略沒有改變;淨增持了126億美元機構債、12億美元企業債和155億美元美股(見圖表5)。二季度,官方外資淨买入美國證券資產1403億美元,較上季度和2022年同期擴大了1.5倍和10.5倍。上半年,官方外資合計淨增持了安全資產(美債+機構債)1433億美元,同比擴大了5.8倍;淨增持了風險資產(企業債+股票)313億美元,同比擴大了5.3倍。

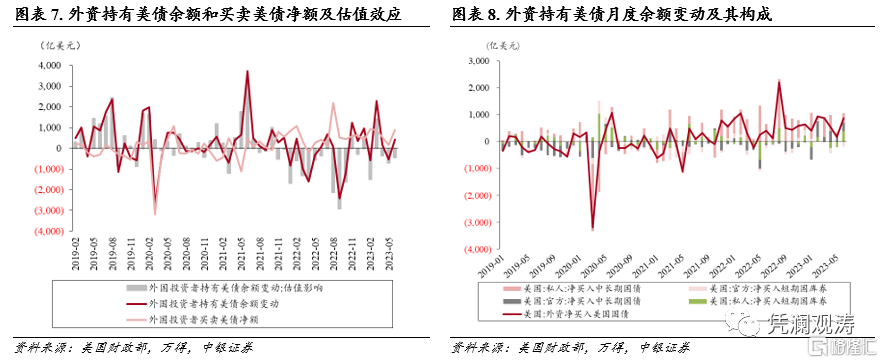

外資持有美債“越跌越买”。6月份,2年期和10年期美債收益率分別環比上升47和17個基點,連續兩個月回升。截至6月末,外資持有美債余額爲75629億美元,較上月上升417億美元(見圖表7)。其中,外資淨买入美債878億美元,同比和環比分別擴大了1.1倍和4.3倍;負估值效應461億美元,連續三個月“虧損”。自2022年3月美聯儲加息周期开啓以來,美債持有余額累計下降1406億美元,其中,外資淨买入9047億美元,負估值效應高達10452億美元。此外,本月私人外資依然更勝一籌。官方外資持有美債余額37602億美元,較上月下降225億美元,剔除淨买入123億美元中長期美債,負估值效應(含交易損失)爲348億美元,佔近兩個月中長期余額均值的0.9%;私人外資持有中長期美債余額38027億美元,較上月上升642億美元,剔除淨买入754億美元中長期美債,負估值效應(含交易損失)爲113億美元,佔近兩個月中長期余額均值的0.03%。

從交易品種來看,當月外資淨买入中長期美債664億美元,環比增加了94%,貢獻了外資淨买入美債的76%;淨增持短期國庫券213億美元,而上月爲淨減持177億美元,負貢獻了外資淨买入美債的24%(見圖表8)。美債收益率處於高位,吸引力有所加強。上半年,2年期美債收益率上漲46個基點,10年期美債收益率下降7個基點。同期,外資淨买入美債合計3785億美元,同比增長42%,买入更加“大膽”;負估值效應1069億美元,“虧損”規模較同比縮小了82%,美債價格跌幅明顯收窄。

三、多數主要經濟體對美債均有增持,中資依然趨勢性控制對美元風險敞口

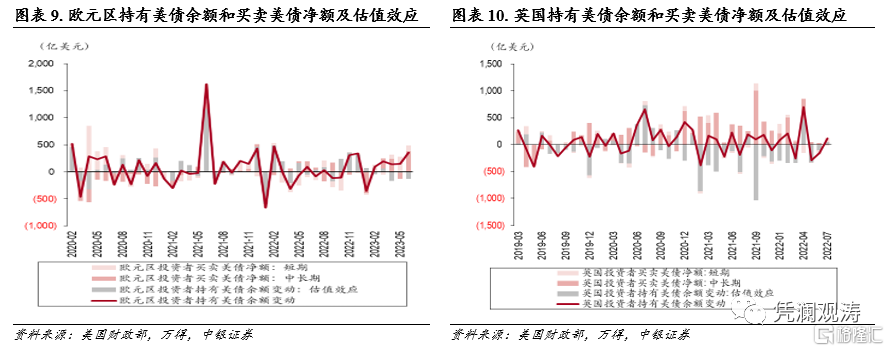

分主要國家和地區看,歐元區、加拿大和英國繼續买入美債,並攜手挪威、瑞士大幅加倉美股。6月末,歐元區持有美債余額達到14518億美元,較上月上升358億美元。其中,歐元區投資者淨买入378億美元中長期美債,买入規模創歷史新高;淨买入107億美元短期國庫券,合計淨买入485億美元美債;負估值效應127億美元(見圖表9)。二季度,歐元區投資者合計淨买入966億美元美債,而上季度和2022年同期分別淨賣出162億美元和186億美元。與之相對的是,雖然英國投資者繼續买入美債,但是增持幅度明顯放緩。6月末,英國持有美債余額達到6723億美元,較上月上升119億美元。其中,英國投資者淨賣出7億美元中長期美債和淨买入81億美元短期國庫券,合計淨买入74億美元美債;正估值效應44億美元(見圖表10)。二季度,英國投資者合計淨买入64億美元美債,同比和環比分別下降了89%和93%。

6月末,加拿大投資者持有美債余額達到2710億美元,續創歷史新高,較上月上升51億美元。其中,加拿大投資者淨买入44億美元中長期美債和18億美元短期國庫券,合計淨买入62億美元美債;負估值效應11億美元。二季度,加拿大投資者合計淨买入271億美元美債,較上季度擴大了2.8倍,而2022年同期爲淨賣出231億美元。當月,歐元區、加拿大、英國、挪威和瑞士合計淨买入756億美元美股,佔外資买入美股規模的63%。尤其是,挪威和瑞士分別淨买入了217億美元和177億美元美股。

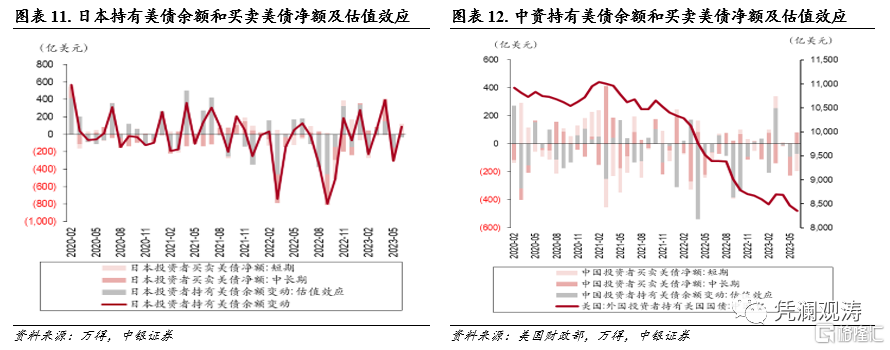

日本投資者再次增持美債。6月末,日本持有美債余額達到11056億美元,較上月上升88億美元,連續48個月爲美債最大單一持有國家。其中,日本投資者淨买入6億美元中長期美債和117億美元短期國庫券,合計淨买入123億美元美債;負估值效應34億美元(見圖表11)。二季度,日本投資者淨买入216億美元美債,而上季度和2022年同期分別淨賣出77和286億美元。日元頹勢主要受美日利差擴大的影響。2023年以來,美元指數並不強勢。盡管10年期日債收益率上限進一步放寬,但是美債收益率上行更大。6月份,月均10年期日美國債收益率差爲332個基點,同比增長15%。因而,日元前景改善需要日本銀行的貨幣政策大幅調整,但是成本可能過高。6月底,美元兌日元升至144.3,已經接近2022年9月日本第一次幹預外匯的區間。據《日本經濟新聞》6月29日報道,日本財務省副大臣神田真人表示,若日元匯率變動過大,日本政府將做出“適當回應”。8月15日,日元跌至2022年9月日本當局幹預匯市买入日元的水平。日本財務大臣鈴木俊一發出口頭幹預,當局正以高度的緊迫感關注日元走勢,如果出現過度波動,將採取措施。但是,日本至今尚未做出實際行動。上半年,歐元區、加拿大、英國和日本合計淨买入了2212億美元美債,貢獻了外資买入美債的58%。

中資投資者控制對美元風險敞口。6月末,中國持有美債余額達到8354億美元,續創2009年6月以來新低,較上月下降113億美元。其中,淨买入81億美元中長期美債,並淨賣出123億短期國庫券(可能爲中長期國債久期下降爲短期國庫券),合計淨賣出42億美元美債;負估值效應72億美元(見圖表12)。二季度,中資投資者淨賣出166億美元美債,而上季度和2022年同期分別淨賣出64億和74億美元,減持規模有所擴大。此外,本月中資投資者淨买入99億美元機構債、0.06億美元公司債券和6億美元美股,四大類資產合計淨买入63億美元。但是,二季度,中資投資者合計淨賣出84億美元四大類資產,而上季度和2022年同期分別淨买入38億美元和358億美元。上半年,中資投資者合計淨賣出46億美元四大類資產,2022年同期爲淨买入654億美元。

四、主要結論

總體來看,外資在6月份明顯擺脫了美債上限談判“肥皁劇”,美國經濟“軟着陸”交易再進一步。本月,外資大幅增持美元證券資產,但受限於5月份美國政治混亂,二季度增持幅度明顯收窄。不過,2023年以來,流動性偏好持續下降。即便美國銀行業危機爆發,但市場並不認爲會有系統性風險。美債收益率居高不下是流動性偏好下降的另一大原因。由於美聯儲緊縮最快的階段過去和“美元荒”緩解,私人外資放緩對美元資產的增持力度,使得官方外資“保匯率”壓力下降,進而大手筆增持美元資產。此外,隨着英偉達公布樂觀業績指引和大型科技公司“跑馬圈地”擠入人工智能概念,投資者情緒也被點燃,美股受到熱捧,官方和私人外資均有所增持。本月,美國“朋友圈”(歐元區、英國、日本、澳大利亞、加拿大、韓國、挪威和瑞士)更是豪擲近千億美元买入美股。主要經濟體中,僅中資投資者未增持美債,繼續控制對美元風險敞口,其他主要經濟體均增持了美債。

雖然美國經濟韌性持續超預期,但仍存在三大不確定性。一是緊縮效應並未完全釋放。貨幣政策一般存在一年多的滯後期。由於美聯儲加速緊縮階段始於2022年二、三季度,市場預計2023年下半年應該出現較爲明顯的緊縮效應。盡管美國銀行業率先出現危機苗頭,信貸投放意愿持續下降,三季度降至-21.8%,與歷次經濟衰退並無差異,但是貸款需求依然不弱,7月份銀行貸款和租賃同比5.2%,依然高於2019年底的4.5%增速。不過,從完整加息周期外推,美國經濟完全適應加息周期可能要等到2024年,尤其是實際利率可能會持續上升。二是儲蓄緩衝墊可能即將耗盡。居民部門的消費需求韌性和勞動力市場偏緊支撐了美國經濟“軟着陸”預期。加息开啓以來,盡管美國企業對經濟的樂觀程度持續下降,但是鑑於2020年和2021年招工困難和勞動力緊缺,不少企業選擇等待經濟好轉。不過,根據舊金山聯儲的一份研究報告測算,截至6月份,美國家庭持有的超額儲蓄總額不足1900億美元,可能會在2023年三季度耗盡。三是預期差風險。美聯儲依然存在緊縮不足和過度緊縮的風險,但市場對經濟“軟着陸”和美聯儲轉向預期的定價可能過於樂觀。當上半年美國經濟下滑和銀行業風波四起時,科技行業發力支撐了處於高位的風險偏好。當前,美國經濟活動和消費者信心反彈,制造業PMI指數也有磨底跡象,經濟“軟着陸”預期似乎也要得到驗證。但是,經濟好消息不一定是美聯儲的好消息。最新的美聯儲紀要顯示,多數官員認爲通脹風險依然偏向上行,這也意味着高利率可能持續超預期。

風險提示:美聯儲貨幣緊縮超預期,地緣政治局勢發展超預期。

注:本文選自中銀證券於2023年8月21日發布的《外資風險偏好再次走強,中資減持美國證券資產初現端倪——6月美國國際資本流動報告點評》,證券分析師:管濤 付萬叢

標題:外資風險偏好再次走強,中資減持美國證券資產初現端倪

地址:https://www.iknowplus.com/post/25230.html