跌麻了!怎么辦?

市場恐慌情緒仍在蔓延。

今日,三大指數再度大跌逾1%。其中,滬指跌破3100點,收了一個光頭陰线。深證成指逼近去年4月低點,創業板指再次刷新本輪低點。滬深京三市,一共有3682家錄得下跌,賺錢效應很差。

北向資金在早盤略有企穩跡象,但在午盤後再度大幅流出,全天淨流出64億元。這已經是北向連續11天流出,累計幅度達611億元。

看匯率市場,美元兌離岸人民幣一度跌破7.33,再次回到高位。債券市場,10年期國債期貨價格(T2312)再度大漲0.3%。

總體來看,股債匯市場均在反饋一個樸素邏輯:仍在YY經濟尚未觸底的預期。接下來怎么看?怎么辦?

01

在整個市場充斥着悲觀情緒的大環境下,一點傳聞消息就可以引爆一個大雷。

今日,上海機場、白雲機場小幅低开,後大幅跳水至跌停。當時的市場傳聞是,上周國君社服群發的上海機場免稅談判扣點率爲15%-20%,嚴重降低機場免稅業績。之前市場的預期機場扣點重談應該維持20-25%的扣點比例,保證高保底抵扣點的合同結構。

掐指一算,不得了。上海機場2019年給到中國中免的營收爲151億元,淨提點大約爲36%。如果上海機場貢獻營收恢復到2019年的水平,如果取預期與所謂傳聞實際中位數的話,相當於少提5個點。那么,中免會多7.5億元的利潤,上海機場會少7.5億元的利潤。

不過,這個傳聞消息火速被否認。首先,國君社服分析師劉越男發朋友圈澄清“不是我發的”。其次,上海機場和白雲機場在午間雙雙發布澄清公告稱,與中免扣點調整的問題不實。

消除傳聞誤會後,上海機場、白雲機場雙雙打开跌停板,並大幅反彈,但尾盤繼續跳水,大幅收跌逾8%。

對於上海機場,我依然維持我原來的觀點:一場疫情深刻改變了基本面。

2021年1月29日,上海機場披露與中國中免最終博弈後的結果——《關於籤訂免稅店項目經營權轉讓合同之補充協議的公告》。對於上海機場而言,疫情前的合同是“下有保底,上不封頂”,其中上不封頂是指保底銷售提成vs實際銷售比例提成,誰高取誰。而籤訂新補充協議之後,變成了“下不保底,上有封頂”,而這個封頂基本上是原有合同協議的底。

最晚到2026年,兩家需要重新籤訂協議,上海機場的議價權應該會回歸一些,但應該再也回不到疫情之前的強勢狀態了。

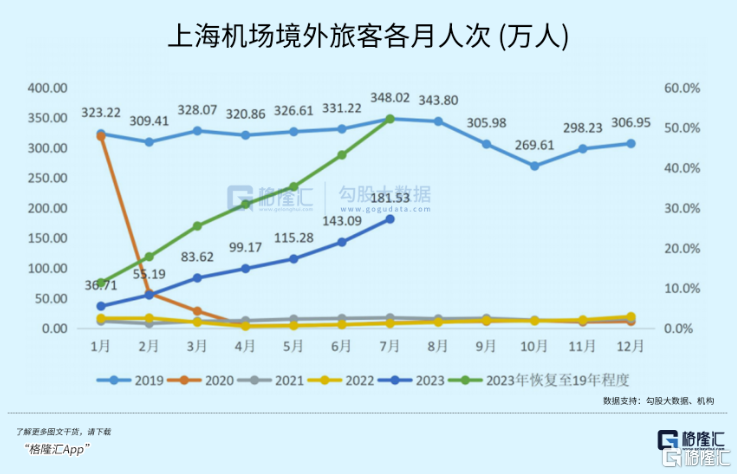

一方面,國際客流復蘇仍然較爲緩慢。今年7月,上海機場境外旅客爲181.5萬人,恢復至2019年同期水平的52.2%,較上個月提升9%。疫情前前後後,國際旅客斷檔快4年了,過去在機場消費免稅商品的習慣應該也已經發生了一些變化。

另一方面,中國中免的盈利能力也因疫情大幅下降。三年疫情期間,中國中免大力發展有稅業務,在2022年已經反超免稅收入,成爲公司營收的“頂梁柱”,但公司毛利率大幅下滑。

在免稅這塊業務,經營壓力也頗大。一是來自於競爭對手的“價格战”,包括王府井、海發控、海旅控、珠海免稅等。二是宏觀經濟受到衝擊,人們的收入預期發生了變化,對於非必要的高端消費變得謹慎,對免稅商品的需求也有所放緩。三是2025年前海南島封關,中免的價格優勢會有所收斂,毛利率或將承壓。

中國中免盈利能力下降了。那么在與上海機場的新一輪談判中,還會像過去那樣給那么高的提點嗎?

顯然,不可能了。

對於這一點,北向資金理解的比較深刻。在兩者剛籤訂補充協議後,外資不計成本地大幅減倉。

到現在,北向資金持有上海機場市值62.89億元,持股比例爲5.6%,而之前至少爲10%以上,持股市值超200億元,是外資重倉股TOP20的常客。

02

今日,市場緣何持續大跌?

第一,LPR降息幅度不及市場預期。

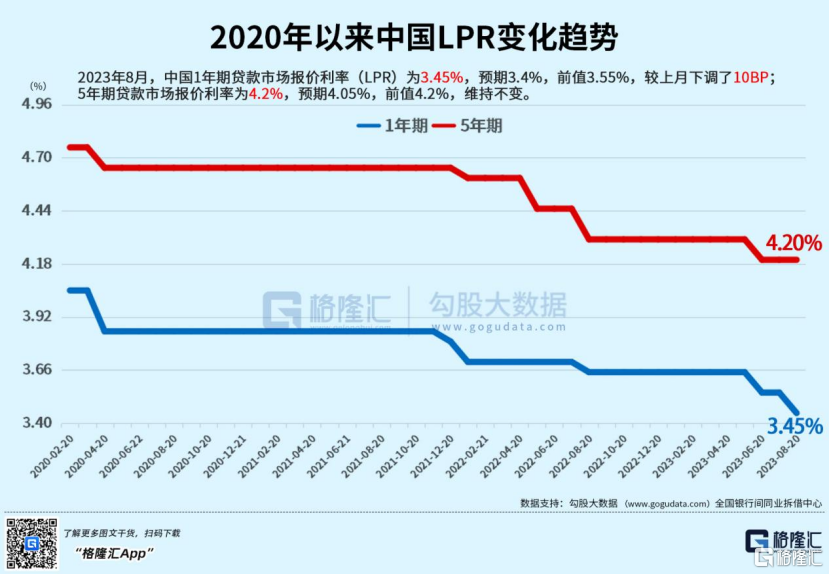

8月21日,新一期LPR出爐,1年期LPR爲3.45%,預期爲3.4%,前值3.55%,較上月下調10BP。5年期LPR爲4.2%,預期4.05%,前值4.2%,維持不變。

8月15日,央行大幅下調MLF15個基點,大超市場預期,且表明央行保經濟的決心與態度。如今,5年期LPR不降,亦大超市場預期。

央行爲何這么做?

1年期LPR下調10個基點,低於本月MLF利率降幅,或許是基於保持銀行淨息差處於合理水平等考慮。在8月17日發布的二季度貨幣執行報告中,央行專門搞了一個專欄——“合理看待我國商業銀行利潤水平”,強調商業銀行需保持合理利潤和淨息差水平,這樣也有利於增強商業銀行支持實體經濟的可持續性。

對於5年期LPR不降,更爲合理的解釋是(沿用民生銀行首席經濟學家溫彬觀點),監管層或會單獨出台具體措施,其中或包括更大力度實施首套房貸利率政策動態調整機制,以及下調二套房貸利率下限等。

要知道,央行、金融監管總局、證監會聯合在上周剛召开電視會議,研究落實金融支持實體經濟發展和防範化解金融風險有關工作。其中,明確提到要調整優化房地產信貸政策。

第二,市場連續大跌,形成螺旋負面循環——市場越跌,投資者越悲觀,進而加劇市場進一步下跌……

當前,市場處於很悲觀的情緒之下,對於任何積極的改善都視而不見。比如,上周五證監會答記者問,內容非常之豐富,既有短期可落地的政策,又有長期制度性的安排。

具體舉措一共有25條,其中投資端改革6條、提高上市公司吸引力6條、優化交易機制5條、激發市場活力5條、支持香港市場3條。這裏,羅列一下重要的一些要點:

投資端:大力發展權益類基金;建立公募基金逆周期布局的激勵約束機制……

上市公司端:強化大公司分紅的穩定性、持續性以及可預期性,加強對於“低分紅公司的信息披露約束”;放寬回購條件,更加支持回購;限制破發破淨上市公司融資活動;統籌一二級市場平衡,合理把握IPO、再融資節奏,完善一二級市場逆周期調節……

交易端:降經手費;擴大融資融券標的範圍,降低融資融券費率;加強對違規減持、繞道減持的監管;延長交易時間……

市場參與機構端:放松優質證券公司的資本約束;降低融資融券保證金比例。這其實是大招,已經從中期緯度改變了券商行業的基本面。具體邏輯不展开。

部委協調方面,提到“特別是在中長期資金入市、資本市場稅收政策等方面,需要有關部委協同支持”。前者是養老金、社保基金、險資,後者是所得稅、印花稅,需要財政部、金融局、人大立法等部門參與了。

總之,這次是從各個維度進行的系統化、“頂層設計”式的改革,力度前所未有,目的就是要“活躍資本市場”。其實看完答記者問的新聞通稿全文,讓我隱約地意會到高層對於股市的定調已經發生了深刻重大變化——從原來單純的融資市轉變爲資產增值市(兼顧融資),因爲房地產這個過去幾十年居民資產增值的鉚發生了逆轉。

段子歸段子,調侃歸調侃,對於重大的宏觀政策變化值得投資者高度重視。

03

股市最大的利好就是脫離基本面的大跌,最大的利空就是脫離基本面的大漲。現在,市場多有情緒化的持續下殺。

當前,滬深300已經來到國債收益均值2倍負標准差的位置了,而此前10年內出現過5次,包括2012年12月、2016年1月、2019年1月、2020年3月、2022年10月。後來,沒過多久,市場迎來了絕地反擊。

成熟理性的投資者,需要獨立思考。不要別人悲觀,你也悲觀。別人樂觀,你也樂觀。對於價值投資者而言,現在是時候樂觀一點,伺機而動了。(全文完)

標題:跌麻了!怎么辦?

地址:https://www.iknowplus.com/post/25229.html