美債利率創新高後,怎么走?

同樣是面臨“政策定力”,國內和國外債市的表現大相徑庭。國內10年國債正式進入“2.5%”時代,而美聯儲的政策“定力”卻導致美債市場“哀鴻遍野”、紛紛刷新年內新高,作爲全球市場利率錨的10年期美債收益率一度站上4.3%,全球資產壓力山大。盡管資產很“慌”,鑑於基本面和短期情緒面的因素,我們依舊認爲當前美債收益率可能接近於本輪周期的高點,10年期美債收益率未來一段時間更加合理的波動區間可能是3.5%至4.25%。

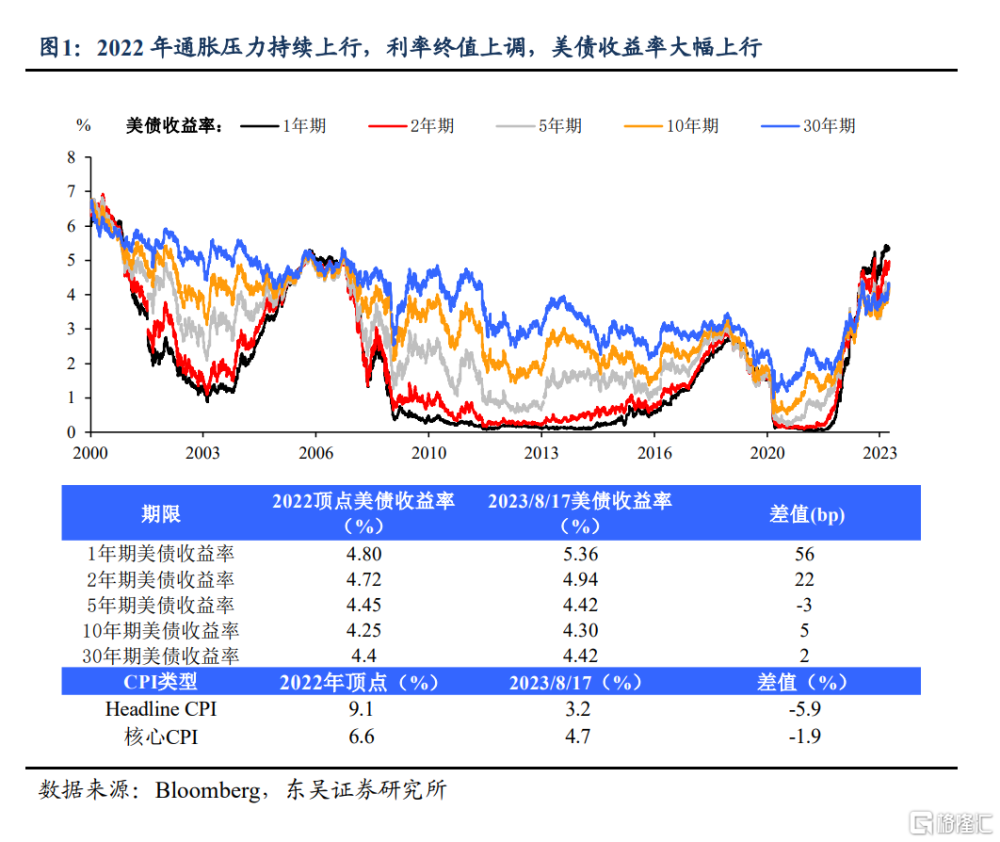

本輪上行和去年又有何不同?回顧來看,我們不難發現去年美債收益率快速走高的原因在於通脹頻頻超預期。與此同時,美聯儲大幅上調2023年政策利率終值(3.8%升至4.6%),持續加碼的貨幣緊縮力度推高美債收益率(圖1)。而本輪我們認爲美債收益率上漲更多反映市場對美聯儲明年降息預期的調整。

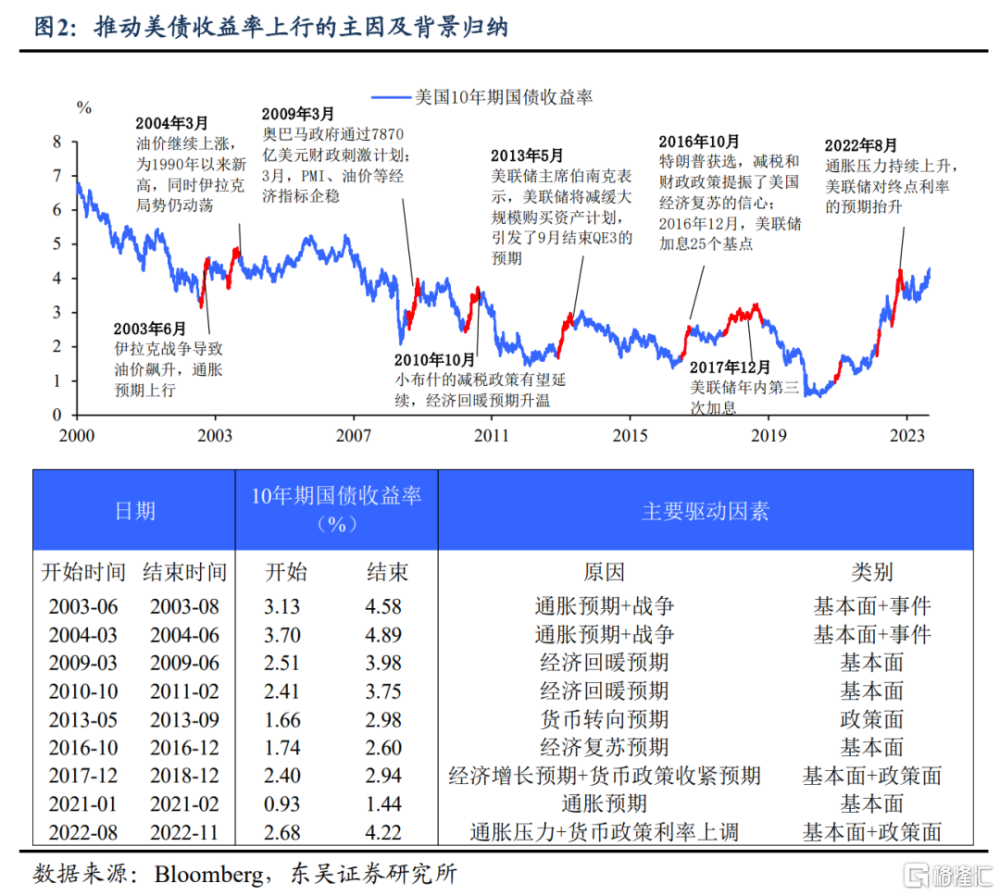

那么如何看待本次美債收益率的大漲?其實通過復盤歷史不難發現,觸發美債上漲和下跌的因素無非是基本面、政策和事件三個層面(圖2)。

本次推高美債的是超強經濟韌性+“鷹”派加息信號+兩大事件的推波助瀾:

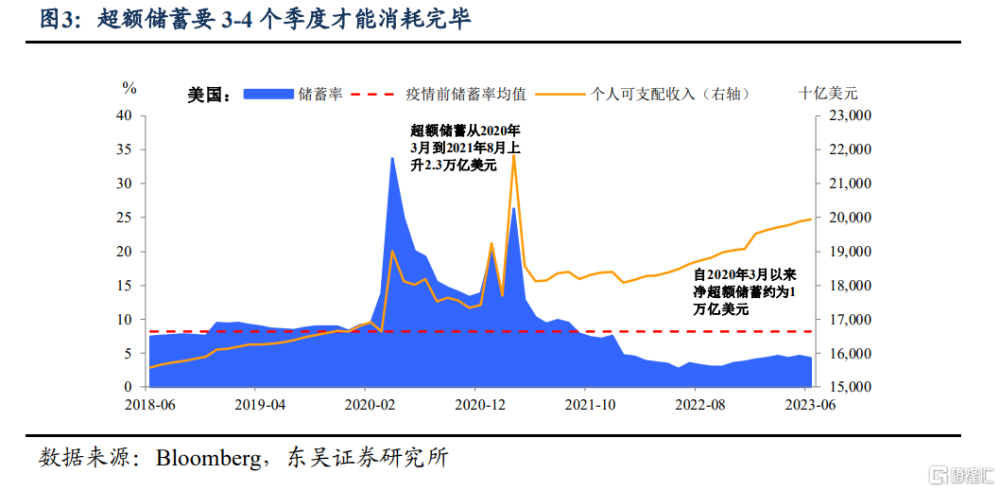

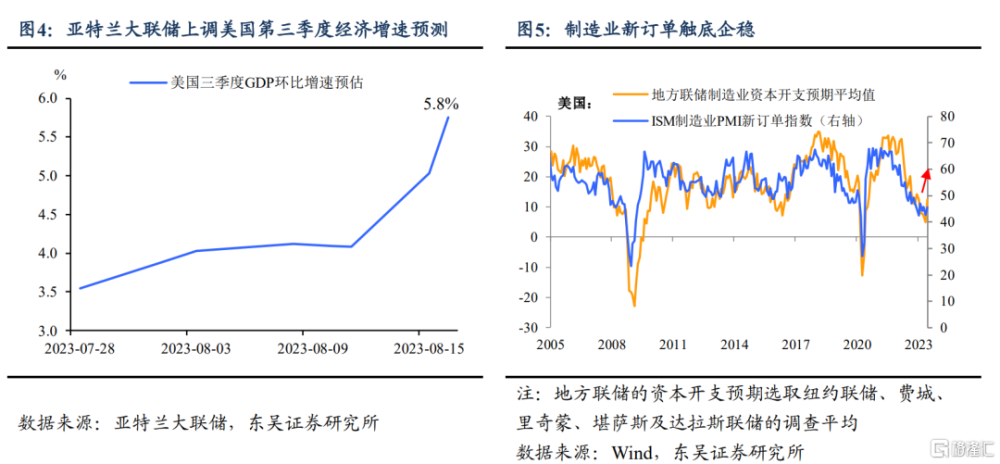

基本面角度,美國“亮眼”的經濟表現。一、二季度美國GDP頻頻超預期,而亞特蘭大聯儲對美國Q3環比增速從4.1%連續上調2次至5.8%。由此我們認爲,上半年經濟大超預期的狀況在下半年將持續:經測算超額儲蓄要到明年2季度才能消耗完畢,制造業开始企穩回升,住宅投資也將轉正,這一切都減小了衰退的可能。當前經濟基本面強於2022年。除此之外,7月“二次通脹”的开始證明了6月大幅“下台階”難以爲繼,美債的交易邏輯轉向經濟基本面(圖3-5)。

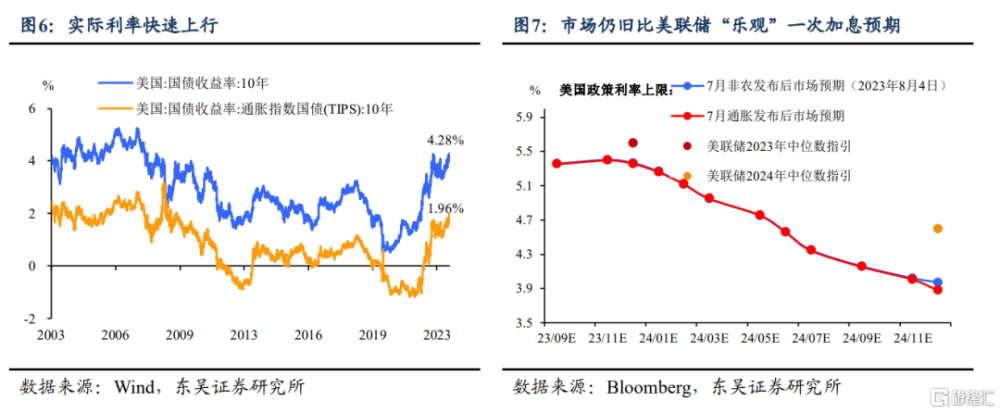

政策面角度,實際利率刷“紀錄”,美聯儲釋放更“鷹”的信號。短期內降息預期難以兌現+下周傑克遜霍爾會議(Jackson Hole)上將釋放的偏“鷹”政策預期,共同推動美債收益率上漲。10年期通脹保值債券(TIPS)收益率飆升,觸及2%的關鍵關口,刷新近十年以來的紀錄。與此同時,7月會議紀要釋放今年以來鷹派語句最多的一次。這也“引導”市場开始price in在下周全球央行年會上,美聯儲可能對中性利率的“鷹”派論調(圖6-7)。

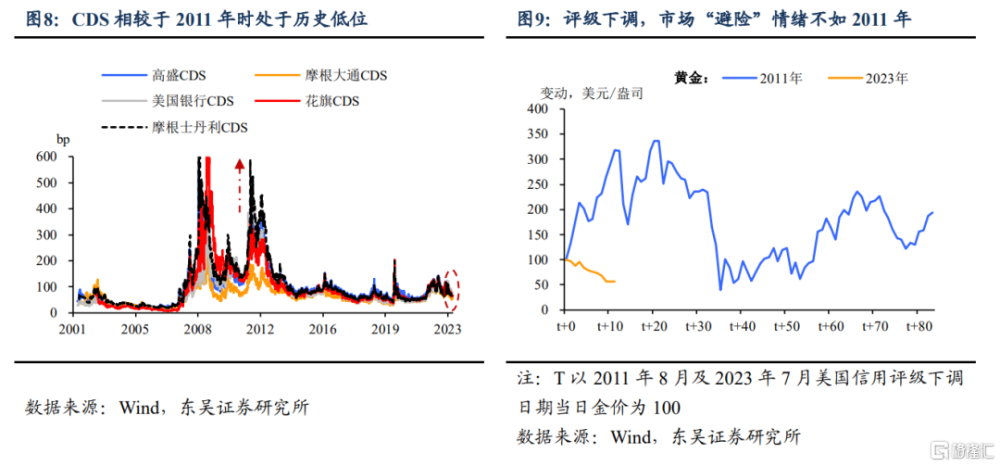

事件角度,主權信用評級下調+Q3發債潮。惠譽下調美國國債評級以及美債的“供給潮”起到了對美債收益率“推波助瀾”的作用。一方面,美國三季度預計發債規模明顯高於此前的預期、增加到1.007萬億美元,且從期限結構上看,中長期國債發行規模更大。5年期,10年期及30年期的發行規模分別爲990億、1020億、1070億。在此壓力下,美債已經在2周前脈衝式地推向4.2%。另一方面,雖然本次評級下調與2011年相比,市場十分“淡定”(圖8-9)。關注點在美股巨額的政府債務和外資減持美債上,短期內推動市場押注收益率的上漲。

展望後市,市場預期還需調整,美聯儲“三思而後行”。鑑於本次推高美債的核心因素還是強勁的經濟活動,讓市場對政策利率重新定價。如果通脹能夠持續下行,這將能夠限制住美債收益率上漲的空間。但是值得注意的是,如果通脹真的重新加速,這將帶領美債收益率再次衝高。而若想要美債收益率跌破3.5%,則需要失業率的大幅擡升或者明顯的就業降溫。

風險提示:歐美通脹韌性大超預期,美聯儲及歐央行貨幣政策緊縮大超預期,歐美陷入衰退概率大幅增加,美國中小銀行再現擠兌風波。

注:本文來自東吳證券研究所發布的《美債利率創新高後,怎么走?》,報告分析師:葛曉媛

標題:美債利率創新高後,怎么走?

地址:https://www.iknowplus.com/post/25057.html