零售強,紀要鷹,美聯儲加息概率提升

主要內容

周觀點:零售強,紀要鷹,美聯儲加息概率提升

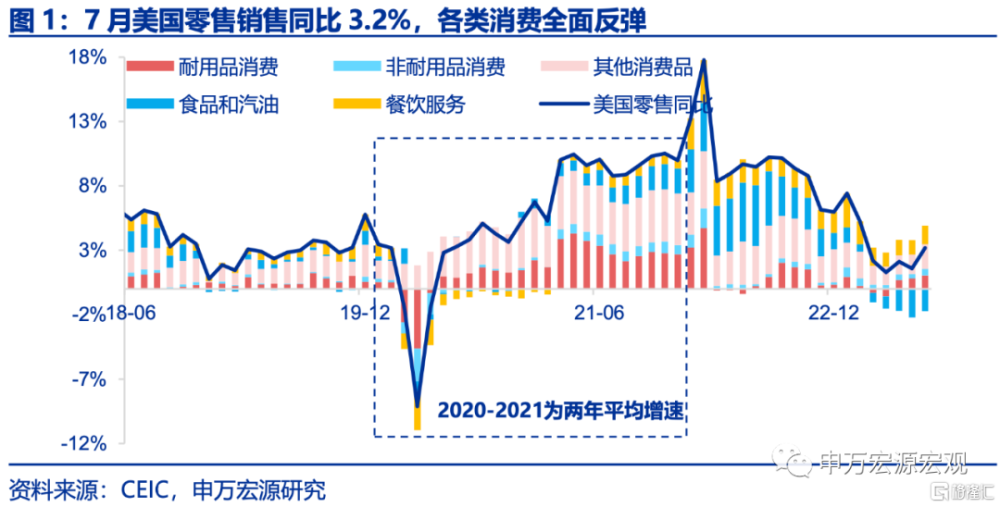

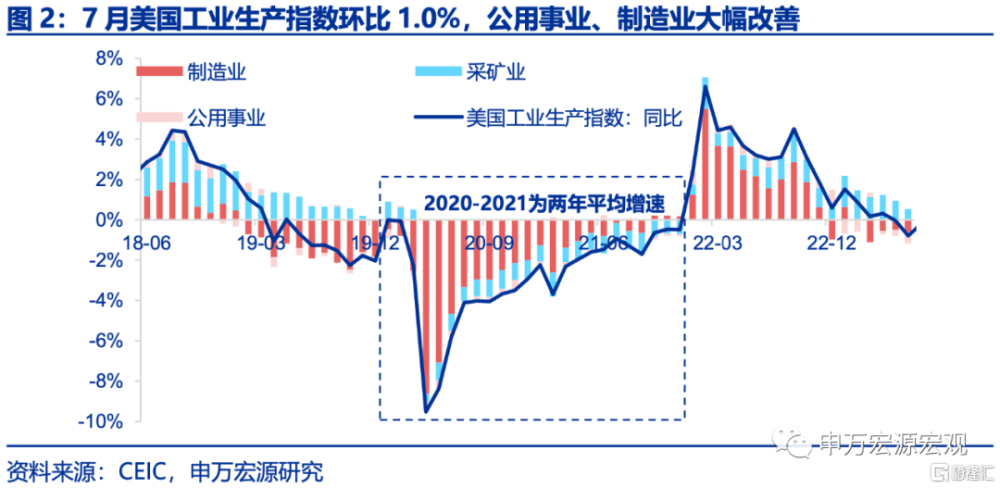

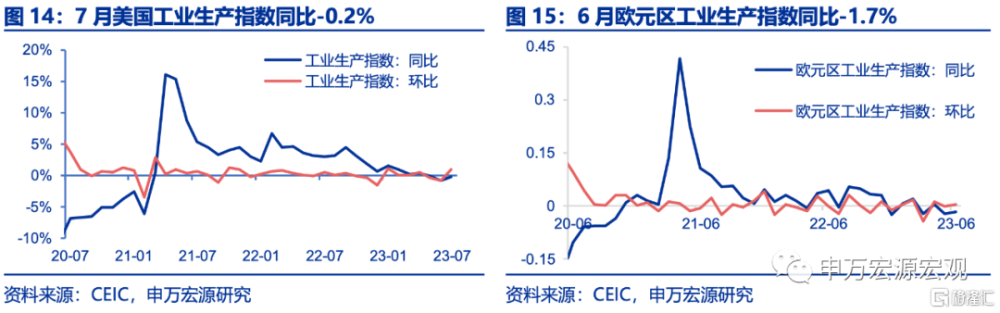

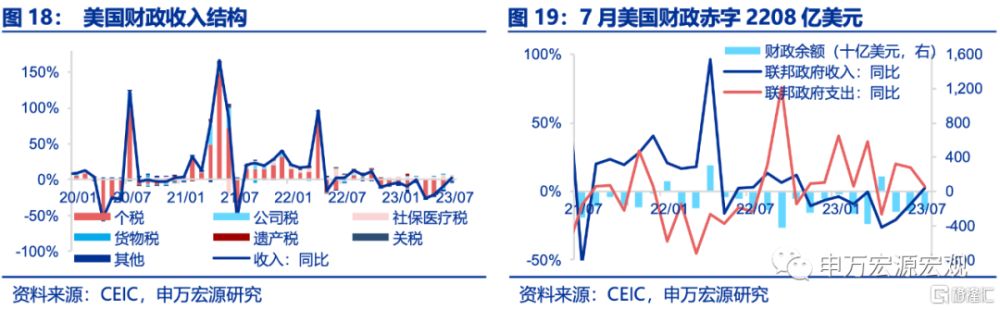

7月美經濟供需兩旺,“軟着陸”預期繼續提升。當地時間8月15日公布的美國7月零售銷售同比3.2%,其中商品、服務各分項貢獻均出現上行,凸顯美國居民消費動力強勁,可能部分受到亞馬遜會員日“Prime day”的影響,但其背後美國居民收入的強勁亦不可忽視,自去年下半年以來美國財政持續通過個稅、社保等渠道對居民收入進行了支撐,間接導致市場對美國經濟軟着陸預期極爲強勁,但我們認爲美國“貨幣緊、財政松”的政策組合很可能使得後續“二次通脹”概率急劇上升,以及美國財政走向不可持續。換句話說,若美國居民消費強勁、通脹回落承壓導致美聯儲“Higher for longer”決心更爲堅定,可能反倒使得美國經濟硬着陸難以避免,美聯儲在今明兩年的利率政策可能是“過山車”式的。同時,當地時間8月16日公布的美國工業生產指數同比-0.2%,主要爲公用事業,其次爲制造業推動,可能小幅受到美國居民消費拉動,美國生產端亦強於海外其他國家。

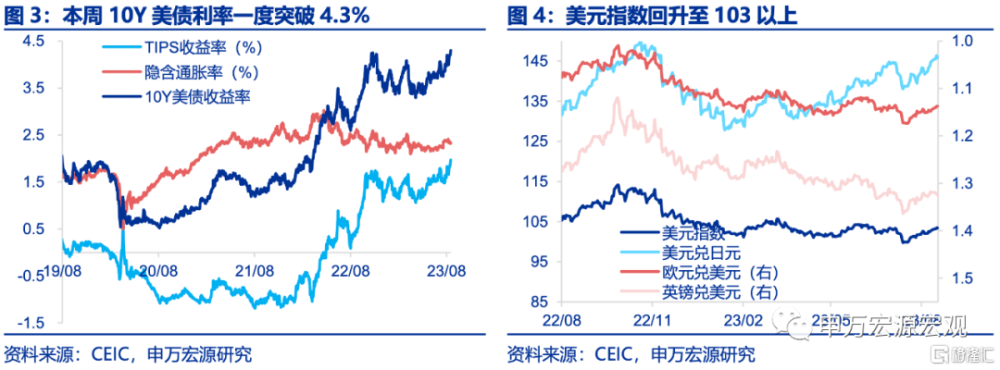

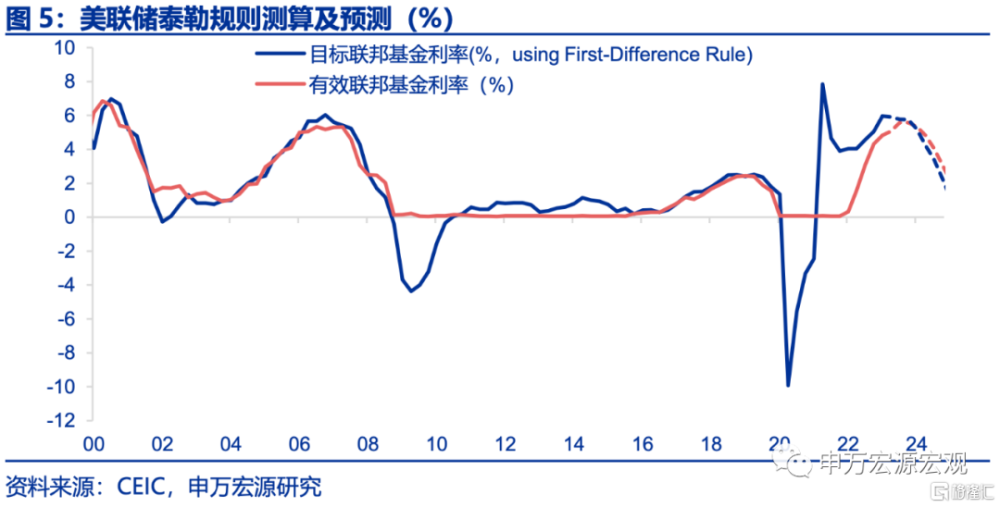

零售強+紀要鷹,10Y美債利率一度突破4.3%。在經濟數據之外,本周公布的美國7月FOMC會議紀要亦大幅震撼市場。紀要中提到,FOMC參與者認爲美國通脹存在重大上行風險,可能需要貨幣政策進一步收緊,這一句話實際上較6月紀要並無大變化,但可能指向美聯儲尚未結束加息進程,符合我們預期《泰勒規則指向美聯儲還有幾次加息?-23H2&2024美聯儲貨幣政策展望》(2023.06.16)。6月FOMC會議上美聯儲將利率峰值預期調至5.50-5.75%,但市場卻一直相信美聯儲在7月之後將停止加息,峰值將在5.25-5.50%,此次紀要可能意味着市場對於美聯儲停止加息的預期過於樂觀,以及10Y美債利率、美元指數仍有上行空間,人民幣匯率所受外部壓力可能持續更久,關注下周Jackson Hole鮑威爾講話。

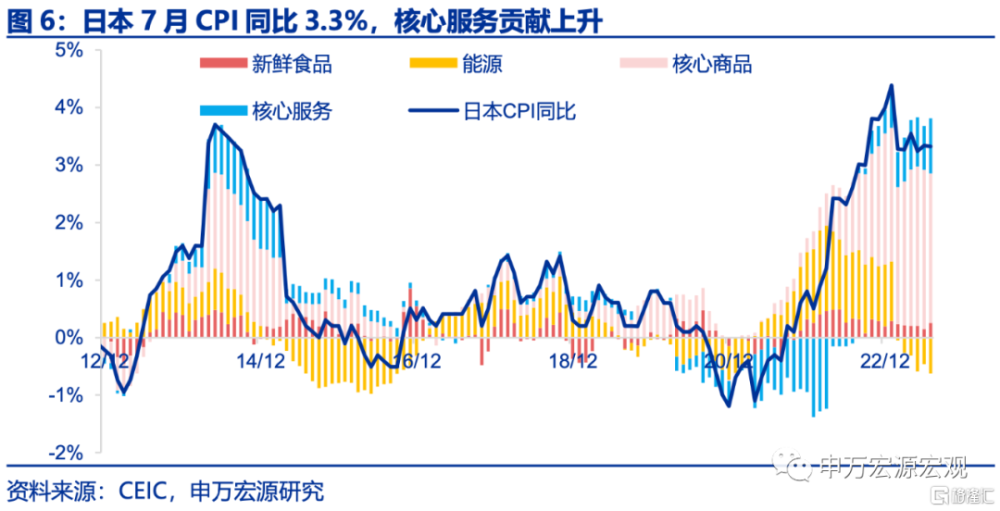

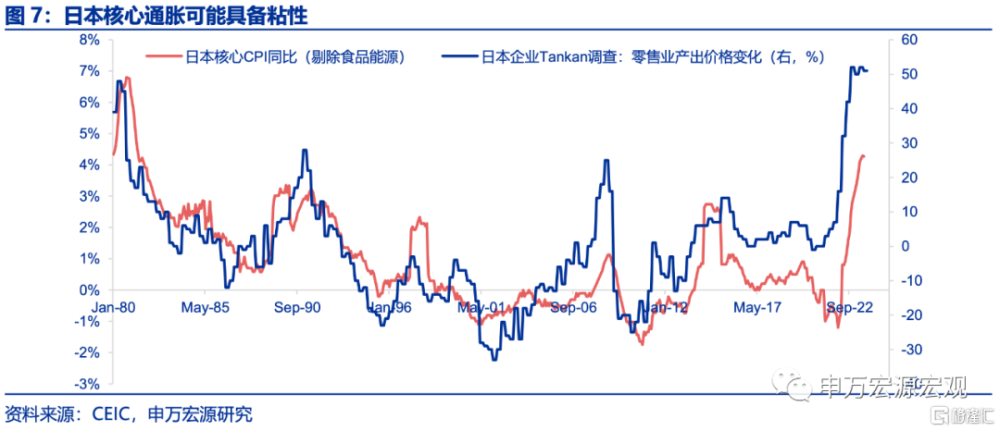

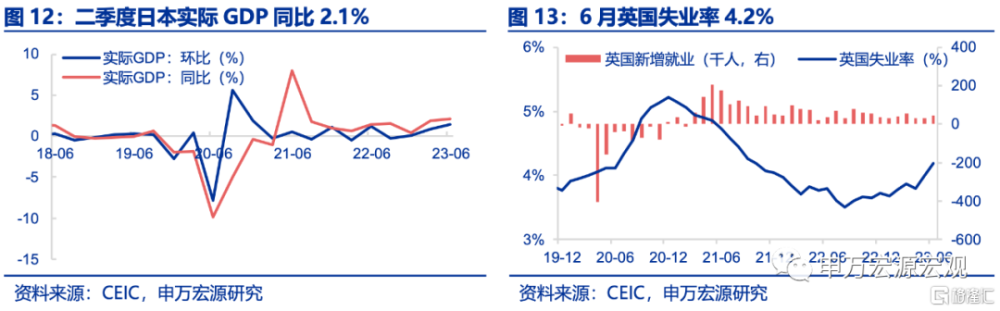

日本二季度經濟超預期,但內需大幅回落。下半年日本經濟恢復所面臨風險較大。本周8月15日公布了日本二季度GDP數據,二季度日本實際GDP環比1.5%,超市場預期,其中居民消費回落非常明顯,超預期的核心來自於出口的改善,我們認爲日本經濟修復可持續性堪憂,一方面出口將受制於海外經濟景氣變化,另一方面,正如我們在近期報告《日央行YCC的“相機抉擇”-日本貨幣政策回顧與展望》(2023.08.02)中提到的,日本去年下半年以來“回補式”的居民消費已經出現頹勢,而日本汽車產業競爭力的減弱可能意味着貿易順差也難以回到疫情之前的水平。日本服務通脹可能將持續展現粘性。日本7月CPI同比3.3%,其中核心服務的貢獻大幅提升,在5年期企業通脹預期穩定高於疫情之前的情況下,日本服務通脹粘性可能將持續體現。但下半年隨着日本通脹由於基數原因回落,以及經濟恢復可能放緩,下半年YCC再度調整概率不大。若日本企業通脹預期能夠維持至明年不明顯回落,則明年日央行繼續調整,甚至取消YCC的概率將大大增加。

發達經濟跟蹤:6月英國失業率4.2%;新興市場跟蹤:印度7月CPI同比7.4%。

全球宏觀日歷:關注Jackson Hole全球央行年會。風險提示:美聯儲緊縮力度超預期。

以下爲正文

零售強,紀要鷹,美聯儲加息概率提升

1. 7月美經濟供需兩旺,“軟着陸”預期繼續提升

7月美國供需兩旺,美國經濟“軟着陸”預期繼續提升。當地時間8月15日公布的美國7月零售銷售同比3.2%,其中商品、服務各分項貢獻均出現上行,凸顯美國居民消費動力強勁,可能部分受到亞馬遜會員日“Prime day”的影響,但其背後美國居民收入的強勁亦不可忽視,自去年下半年以來美國財政持續通過個稅、社保等渠道對居民收入進行了有效支撐,間接導致目前市場對美國經濟軟着陸預期極爲強勁,但我們認爲美國“貨幣緊、財政松”的政策組合很可能使得後續“二次通脹”概率急劇上升,以及美國財政走向不可持續。換句話說,若美國居民消費強勁、通脹回落承壓導致美聯儲“Higher for longer”決心更爲堅定,可能反倒使得美國經濟硬着陸難以避免,美聯儲在今明兩年的利率政策可能是“過山車”式的。同時,當地時間8月16日公布的美國工業生產指數同比-0.2%,主要爲公用事業,其次爲制造業推動,可能小幅受到美國居民消費強勁拉動,美國生產端亦強於海外其他國家。

2.零售強+紀要鷹,10Y美債利率一度突破4.3%

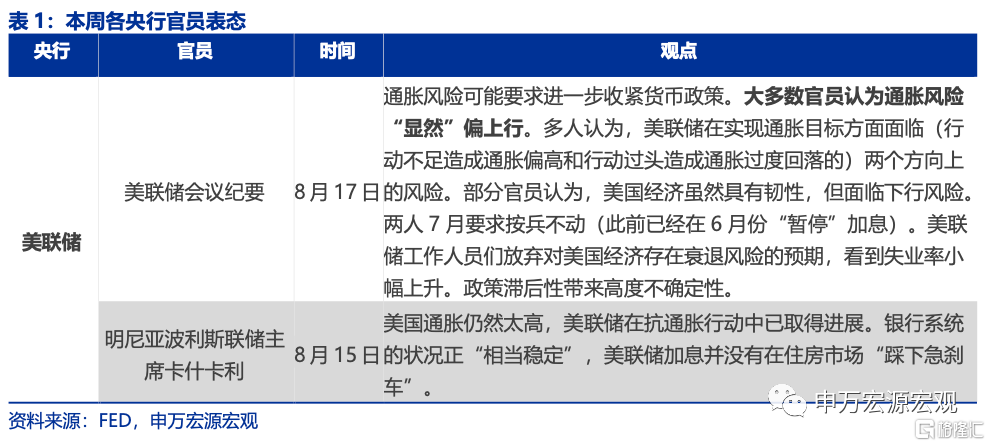

在經濟數據之外,本周公布的美國7月FOMC會議紀要亦大幅震撼市場。紀要中提到,FOMC參與者認爲美國通脹存在重大上行風險,可能需要貨幣政策進一步收緊,這一句話實際上較6月紀要並無大變化,但可能指向美聯儲尚未結束加息進程,符合我們預期。

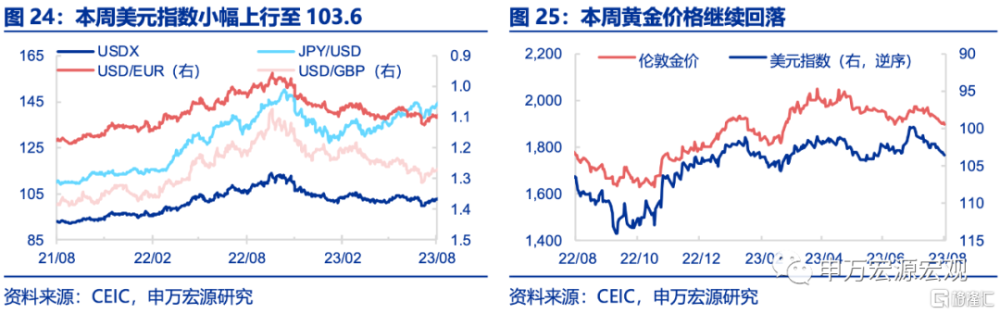

6月FOMC會議上美聯儲將利率峰值預期調至5.50-5.75%,但市場卻一直相信美聯儲在7月之後將停止加息,峰值將在5.25-5.50%,此次紀要可能意味着市場對於美聯儲停止加息的預期過於樂觀,以及10Y美債利率、美元指數仍有上行空間,人民幣匯率所受外部壓力可能持續更久,關注下周Jackson Hole鮑威爾講話。

3.日本二季度經濟超預期,但內需動力大幅回落

二季度日本GDP超預期,但下半年日本經濟恢復所面臨風險較大。本周8月15日公布了日本二季度GDP數據,二季度日本實際GDP環比1.5%,超市場預期,其中居民消費回落非常明顯,超預期的核心來自於出口的改善,我們認爲日本經濟修復可持續性堪憂,一方面出口將受制於海外經濟景氣變化,另一方面,正如我們在近期報告中提到的,日本去年下半年以來“回補式”的居民消費已經出現頹勢,而日本汽車產業競爭力的減弱可能意味着貿易順差也難以回到疫情之前的水平。

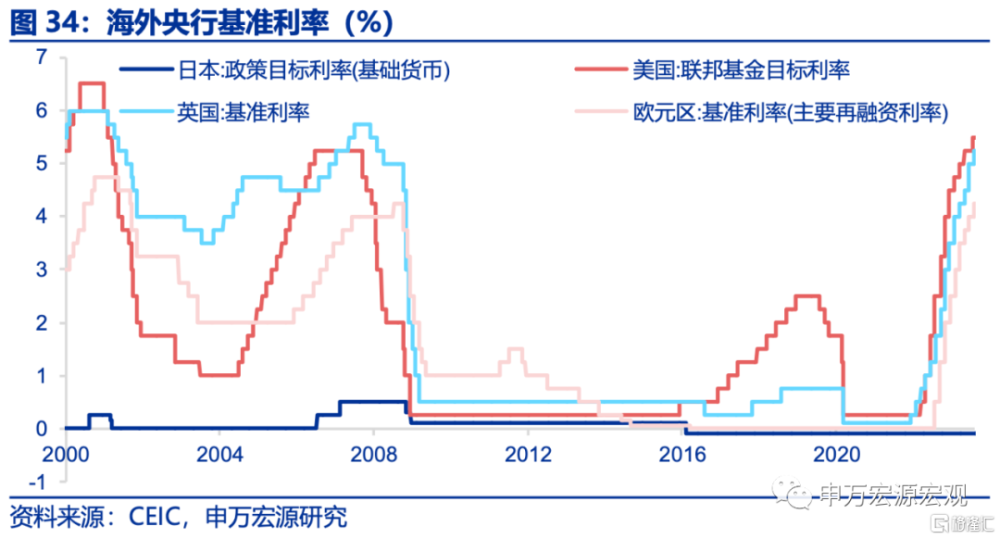

日本服務通脹可能將持續展現粘性。日本7月CPI同比3.3%,其中核心服務的貢獻大幅提升,在5年期企業通脹預期穩定高於疫情之前的情況下,日本服務通脹粘性可能將持續體現。但下半年隨着日本通脹由於基數原因回落,以及經濟恢復可能放緩,下半年YCC再度調整概率不大。若日本企業通脹預期能夠維持至明年不明顯回落,則明年日央行繼續調整,甚至取消YCC的概率將大大增加。

發達經濟跟蹤:6月英國失業率4.2%

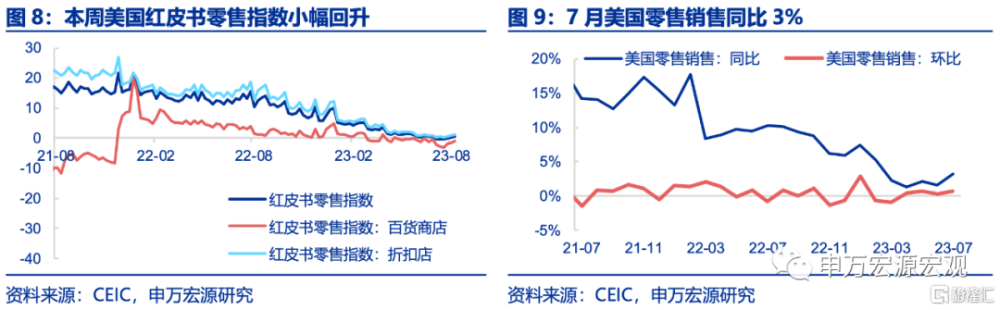

需求:本周紅皮書零售指數小幅回升至0.7%,百貨商店和折扣店零售指數均有回升。美國7月零售銷售同比3.2%,環比0.7%。

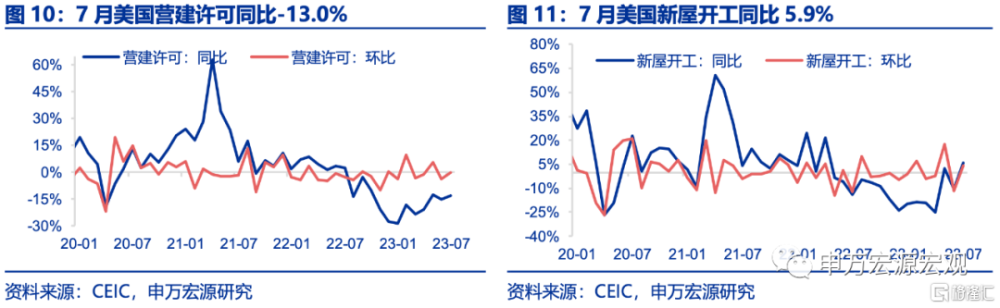

地產:8月美國NAHB房地產市場指數爲50同比上升2.0%,環比-10.7%。7月美國營建許可同比-13.0%,環比0.1%,新屋开工同比5.9%,環比增長3.9%。

供給與就業: 日本二季度實際GDP同比2.1%,環比1.5%。6月英國失業率爲4.2%。7月美國工業生產指數同比-0.2%,環比1.0%。6月歐元區工業生產指數同比-1.7%,環比0.5%。

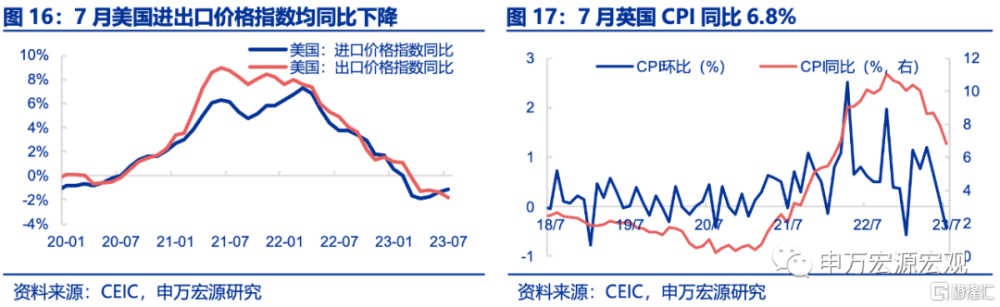

CPI通脹:7月美國進出口價格指數均同比下降,其中進口指數同比-1.1%,出口指數同比-1.8%。7月英國CPI同比6.8%,環比-0.4%。

財政:7月美國財政收入同比增速2.5%,財政支出同比增速3.4%,當月財政赤字2208億美元。

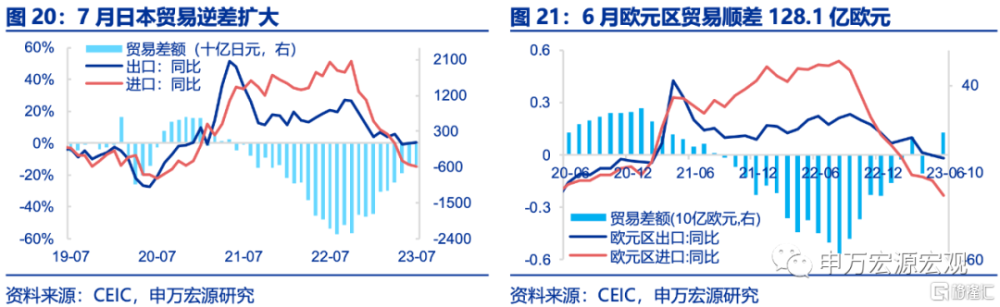

全球貿易:7月日本進出口量均有所上升,但出口額上升幅度小於進口量,導致商品貿易逆差增至5572億日元,出口同比0.5%,進口同比-14.7%。6月歐元區進出口均同比下降,貿易順差128.1億歐元,其中進口同比下降23.4%,出口同比下降1.7%。

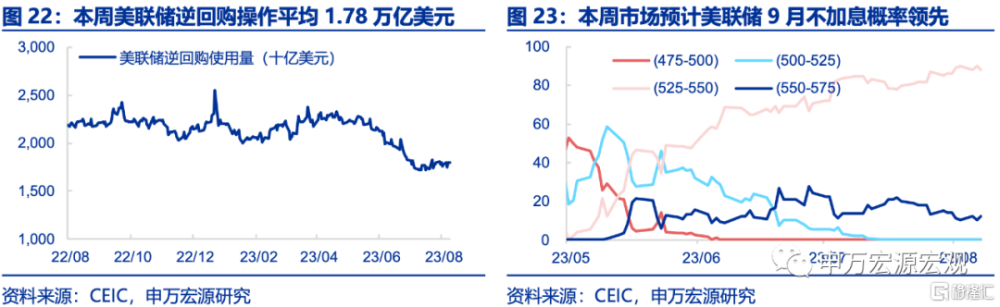

貨幣操作:截至8月17日,本周美聯儲逆回購操作平均1.78萬億美元。本周市場預計美聯儲9月不加息概率領先(88.0%)。

匯率利率黃金:截止8月17日,黃金價格回落至1896.4美元/盎司,美元指數小幅上行至103.6。

新興市場跟蹤:印度7月份CPI同比7.4%

7月印度尼西亞貿易順差收窄,7月印度貿易逆差擴大。印度尼西亞7月貿易順差13.1億美元,其中出口同比-18.0%,進口同比-8.3%,進出口規模均有所縮窄。7月印度錄得206.7億美元的貿易逆差,進口、出口同比分別爲-17.0%和-15.9%。

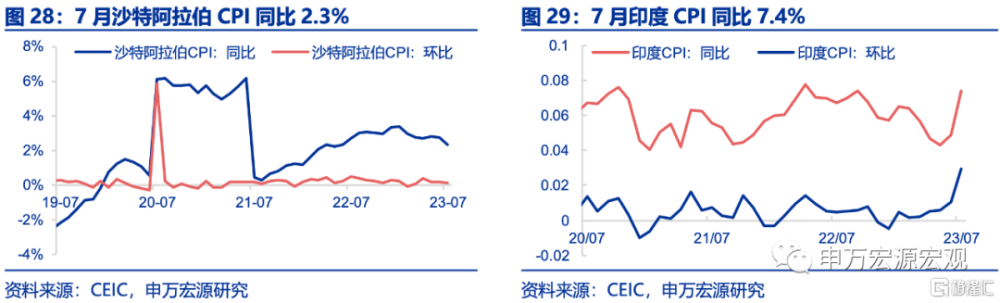

7月沙特阿拉伯CPI同比2.3%,7月印度CPI同比7.4%。7月沙特阿拉伯CPI同比增長2.3%,環比增長0.1%。7月印度CPI指數(2012年=100)爲186.3,同比增長7.4%,環比增長2.9%。

海外央行官員表態:美國通脹仍然太高

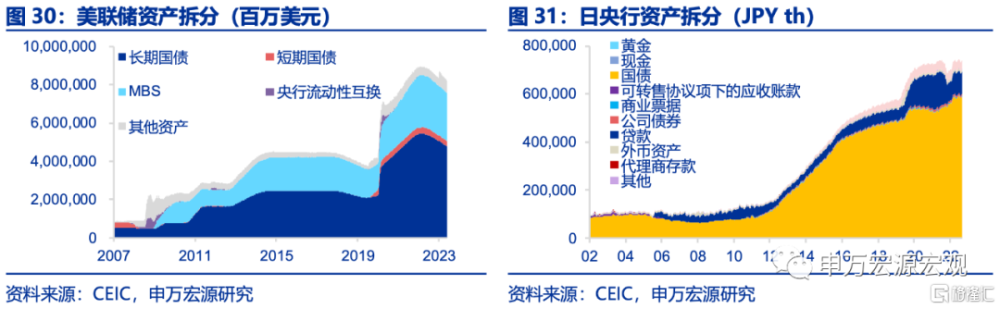

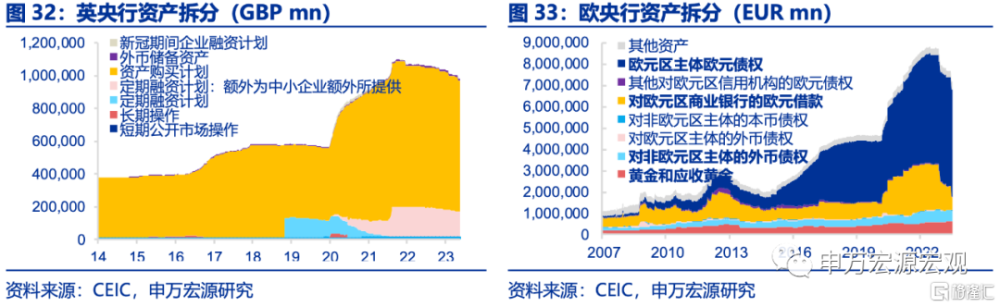

海外央行動向:美聯儲總資產規模上升

截止8月9日,美聯儲總資產較上周上升14.8億美元。截止8月11日,歐央行總資產較上周上升19.6億歐元。截止8月10日,日央行總資產爲743.9萬億日元,較上周增加2.3萬億日元。截止8月9日,英央行總資產爲9995.2億英鎊,較上期縮減3500萬英鎊。

全球宏觀日歷:關注Jackson Hole全球央行年會

注:本內容節選自申萬宏源宏觀於2023年8月18日發布的研究報告《零售強,紀要鷹,美聯儲加息概率提升——全球宏觀周報 · 第124期》,證券分析師:王茂宇 王勝

標題:零售強,紀要鷹,美聯儲加息概率提升

地址:https://www.iknowplus.com/post/24602.html