債務置換,爭議和方向

導讀

債務置換本質上是中央信用注入。中央信用注入並非沒有對價,對價是財政紀律重塑,這在歷史上已被充分演繹。

要點

去年中央經濟工作會議提出“優化債務期限結構,降低利息負擔”,我們理解這是中央對地方政府化債的最終方向給出指引。

具體用何種方式走向“利息降低、期限延長”的地方政府債務終局?這是目前市場熱切探討的話題。在所有化債方案中,目前探討最多的債務置換方式。

回顧歷史,債務置換有兩種經典範式。

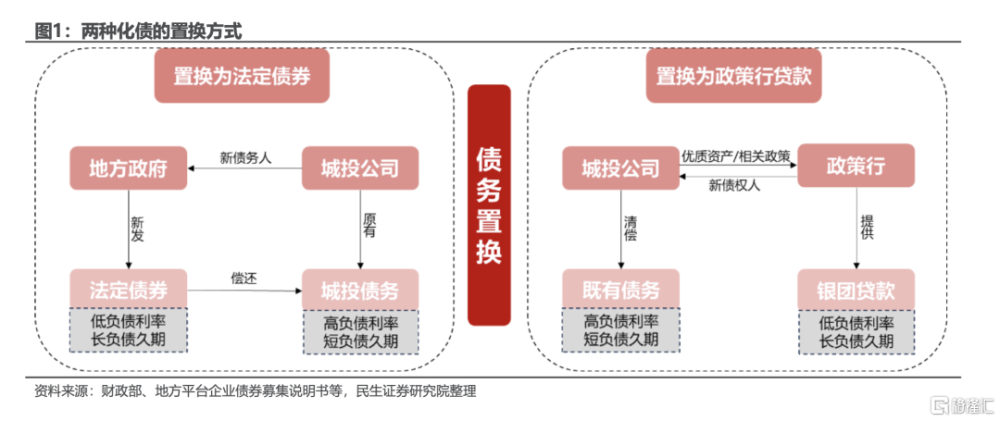

一則置換爲法定債券(地方政府債券,2015-2018年爲例)。原有地方城投平台對金融機構的普通負債,經置換後,轉變爲一筆地方債券,是納入預算管理的顯性地方政府債務。

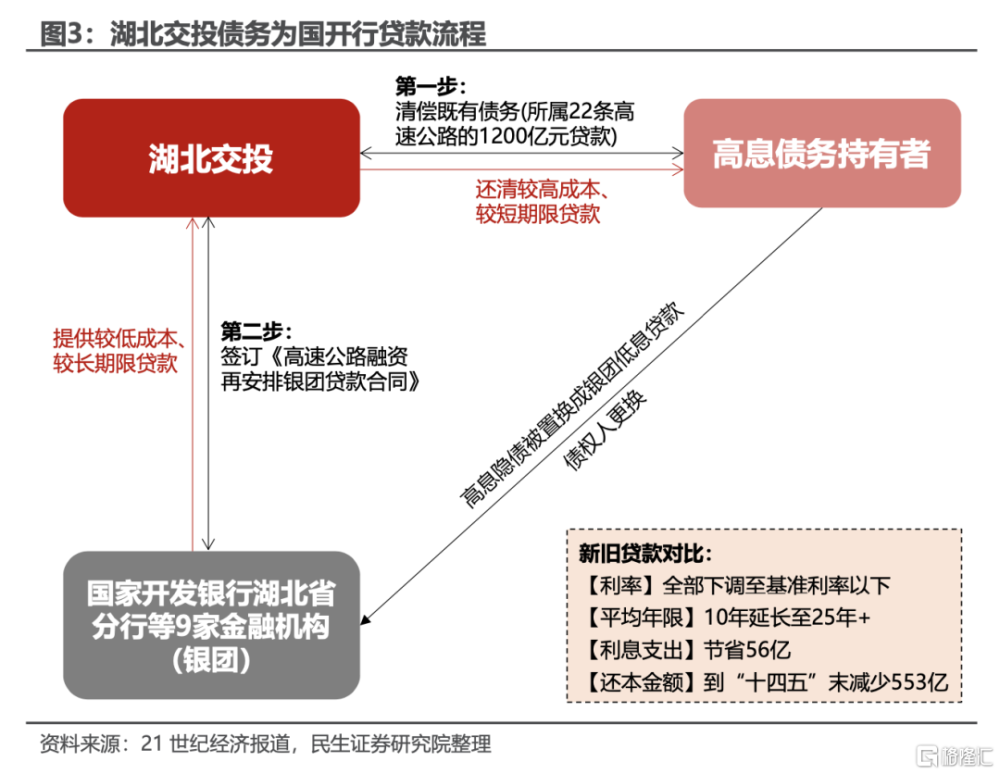

二則置換爲政策行貸款(以2018年武漢交投化債爲例)。原有地方城投平台對金融機構的普通貸款,轉變爲政策性銀行或其牽頭的銀團貸款,債務人沒有變化,但債務久期拉長,負債成本降低。

歷史經驗梳理之一,置換爲法定債務實際案例。

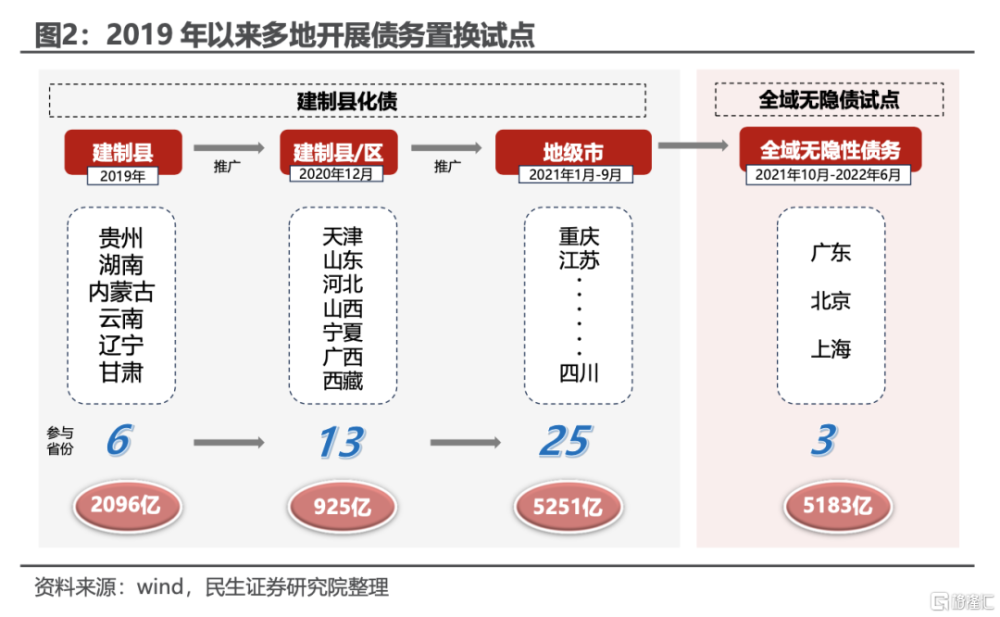

2015年至今,政府隱債置換爲法定債券共有三輪經驗。

2015新預算法實施同時推進隱債置換。債務置換規模累計12萬億,在2015-2018年置換完成。

2019-2021年財政部展开建制縣化債試點。當時高風險、弱資質地區完成債務置換累計0.8萬億。

2022年財政部展开全域無隱債試點。上海、廣州、北京共完成約0.5萬億的債務置換。

債務置換的底層邏輯,注入政府信用,拉長債務久期,控制債務風險,降低負債成本。以第一輪隱債置換爲例,12萬億債務置換,減輕了地方政府在2015-2017這三年期間累計1.7萬億的利息負擔。

歷史經驗梳理之二,置換爲政策行貸款的實際案例。

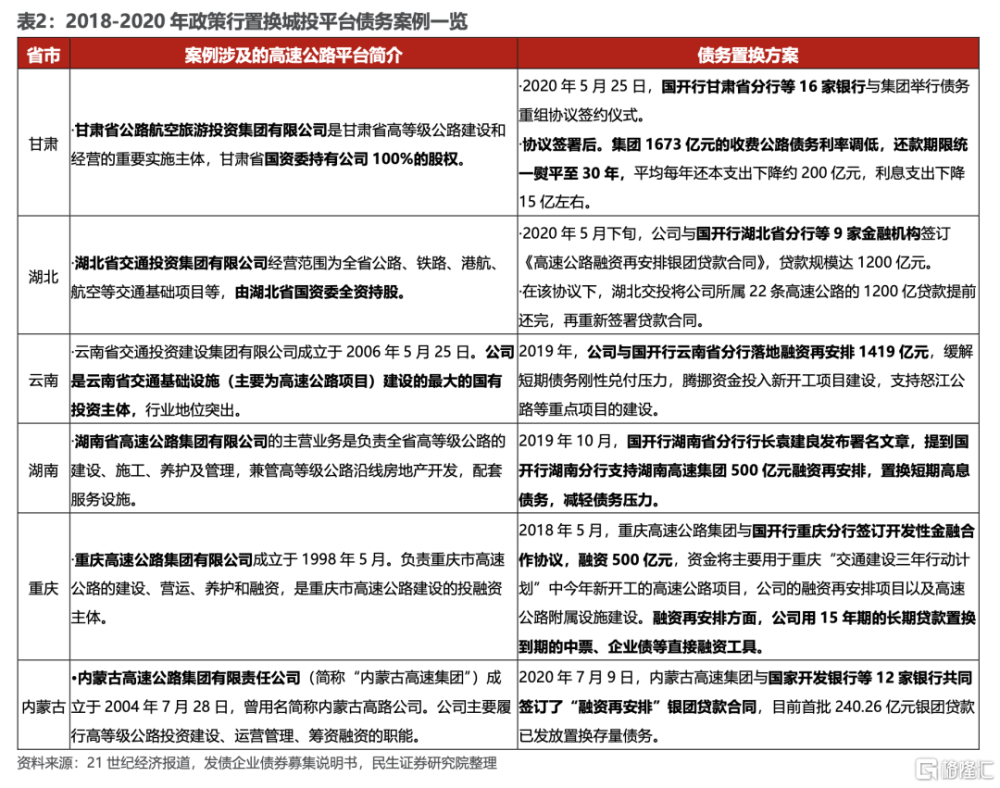

2018至2021年,地方交通運輸類平台債務壓力升高,各省份國开行展开對相關平台的債務置換。

2018年武漢交投,2019年貴州高速公路集團等,已有鮮明的化債經驗。2020年,山西、甘肅、吉林、青海、內蒙古、貴州、湖北等省份籌劃高速公路債務置換方案,部分案例落地實施。據不完全統計,2020年債務置換規模約7000億元。

置換爲政策行貸款,主要目的還是解決債務風險,拉長債務久期並降低負債利率。以2020年湖北交投債務置換爲例,湖北交投貸款年限從10年延長至25年以上,貸款利率下調至基准利率以下。

債務置換的本質是中央政府信用注入,因而債務置換天然就伴隨着爭議。

債務置換本質上是中央政府信用注入,體現在兩個方面:

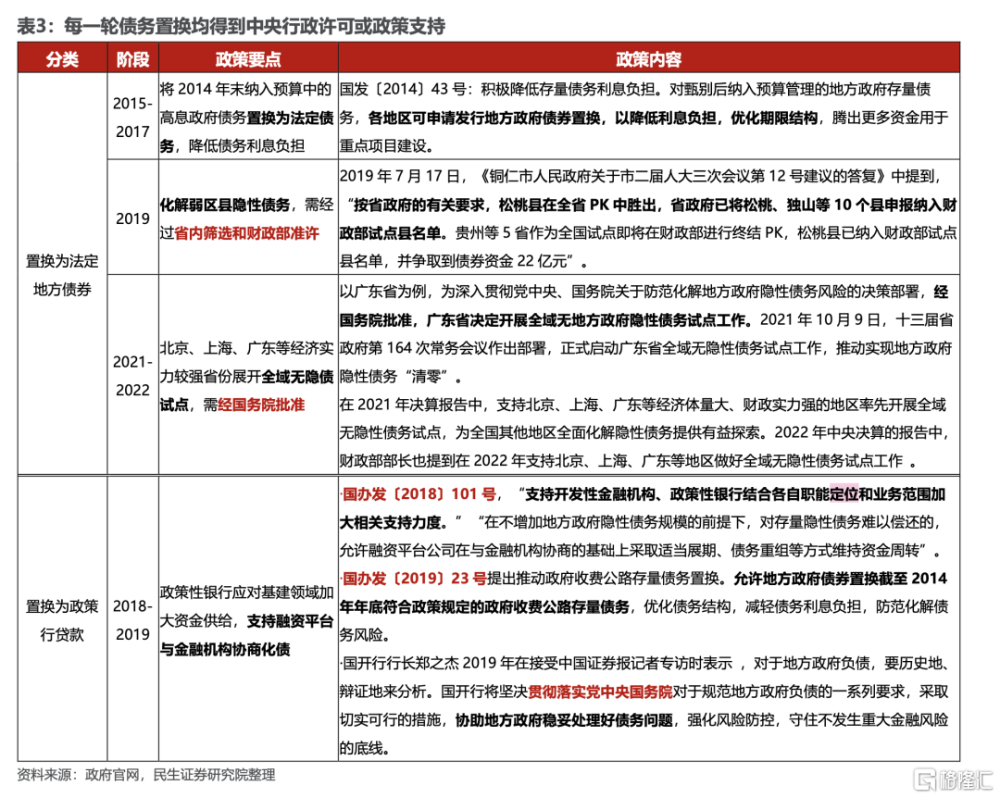

一是債務置換需要中央政府批准。2015-2018年隱債置換,前提是2014年國務院43號允許隱債置換;2019年至今建制縣化債試點、全域無隱債試點地區,也都是在財政部和國務院審批核准之後進行。2018年後由國开行主導的間接置換化債,前提也是有兩份中央政策支持。

二是債務置換過程需要流動性投放配合。2015-2017隱債置換爲法定債券期間,央行明確地方債務可以作爲抵押品獲得央行流動性,商業銀行在此背景下大規模購入地方置換債券。國开行置換平台債券期間,國开債發行規模也顯著上行,而國开債發行也是在國務院批准下進行。

隱債置換本質是中央政府信用注入,因而本輪或有隱債置換,引發市場爭議。最大的爭議莫過於:本輪置換規模多大,是否囊括目前所有既定隱債?中央政府信用注入則伴隨道德風險,中央政府信用零注入,則隱含地方債務系統性風險,二者如何平衡?

之前經驗和當前既定財政規則顯示,隱債置換後,地方政府後續投融資將受到更強的財政紀律約束。這或許爲我們理解後續或有隱債置換,如何平衡道德風險和債務風險防範,提供啓發。

展望本輪地方債務壓力化解,若後續採用債務置換形式,或有三個方向值得重視。

方向之一,債務置換大概率將有推進,直接置換或與間接置換並存。

方向之二,本輪債務置換規模大概率高於2.5萬億(當前地方債務結存限額總規模)。

方向之三,大規模的債務置換,可能伴隨央地關系重塑,財政紀律加嚴,財稅改革將同步推進。

正文

引言

今年以來,地方土地出讓收入持續走弱,地方債務風險有顯性化趨勢。

去年年末中央經濟工作會議提出“優化債務期限結構,降低利息負擔”,我們理解這是中央對地方政府債務給出最終方向。

該用何種具體方式走向降低利息、延長期限的地方政府債務終局?這是目前市場熱切探討的話題。

在所有化債政策中,債務置換爲市場討論較多。本輪債務化解的一攬子政策中,債務置換是否會成爲主流選擇?

自從2009年“四萬億”擴張帶來一系列高槓杆問題,隨後中國开展過多輪不同層次的債務置換。本輪地方政府債務化解是否採用置換作爲主流方式,回答這一問題之前,我們先來歷數中國既有債務置換經驗,我們同時從微觀實操和宏觀原理來把握債務置換的影響和前置條件。

一、債務置換有直接和間接兩種典型範式

債務置換總體來說有兩種典型範式,一則置換爲法定債券(地方政府債券),二則置換爲政策行貸款。

範式一,直接置換爲政府債務,即地方法定債務。

地方政府新發一筆法定債券(如地方專項債或者一般債),地方政府將這筆債券所籌資金償付原本城投債務。原有城投債務償付完畢,新增地方政府法定債務,這一過程本質上是隱性債務與地方法定債務“置換”。

原來地方隱性債務人爲城投,地方政府債券的債務人爲地方政府。正是因爲這一債務主體變化,原來隱性債務高負債利率、短負債久期轉變爲低負債利率和更長的負債久期。

範式二,間接置換爲政府信用背書債務,例如政策性銀行信貸。

債務置換爲銀團貸款,過程是債務人首先向政策性銀行尋求一筆長久期低息貸款,隨後清償既有債務,隨後最終地方城投債務變成銀團貸款。

原有置換爲銀團貸款過程中,債務人沒有發生改變,債權人則變更爲政策行。

債務主體沒有變更情況下,政策行之所以會提供長期限、低利率的貸款,或因爲債務主體注入可抵押的優質資產,或有高層政策支撐(有時兩者同時出現的)。

二、現實案例一,直接置換爲政府法定債務

截止目前,中國已經歷了三輪債務置換。第一輪(2015-2018),第二輪(2019年),第三輪(2022)。

2.1 歷史上經歷過兩輪化債

第一輪發生在2015年至2018年,政府發行地方債券,置換地方政府預算外債務(2014年末甄別結果)。

2014年9月,國務院下發43號文《關於加強地方政府性債務管理的意見》,對甄別後納入預算管理的地方政府存量債務,各地區可申請發行地方政府債券置換,以降低利息負擔,優化期限結構,騰出更多資金用於重點項目建設。

2015年,經國務院批准,財政部向地方下達置換債券額度3.2萬億元[1],主要用於償還當年到期的地方政府債務本金。2015年成爲債務置換元年。

2015年至2018年,財政部合計向地方下達置換債券額度合計超過12萬億元,用於置換存量地方政府債務。

江蘇、山東、貴州置換額度最高,均達0.8萬億左右。

第二輪發生在2019年至2021年9月,財政部在這一期間探索試點並推廣建制縣化債。

2019年,財政部在建制縣探索發行政府債券置換隱性債務試點工作[2]。當年有貴州、湖南、內蒙古、雲南、遼寧、甘肅6個省份部分建制縣开展隱性債務化解試點。建制縣化債,過程就是發行置換債券置換部分隱性債務,旨在幫助高風險地區化解債務風險。

建制縣化債的規模遠不及2015-2018年那一輪全面的隱形債務置換。2019年6個試點省份及江蘇省共發行29只置換債券,規模累計僅達2096億元。貴州、湖南和內蒙古位居前三,發行規模分別爲818億元、415億元和259億元。

2020年,建制縣隱性債務化解的試點範圍有所擴大,增加天津、山東、河北、山西、寧夏、廣西、西藏7個省份,試點範圍亦從建制縣擴展至建制區。發行方式上,原先發行置換債券,轉變爲再融資債券(特殊再融資債)。2020年共發行了925億元再融資債券置換隱性債務。

2021年,建制縣/區隱性債務化解的試點範圍進一步擴大,從建制縣/區擴展至地級市。2021年1月至9月,共有25個省份的建制縣/區和地級市,發行再融資債券5251億元。

第三輪化債發生在2021年10月至2022年6月,廣東、北京和上海开展全域無隱性債務試點,獎勵債務管控好的地區,採用發行再融資債券置換的方式。

截至2022年6月底,3省份共發行再融資債券5183億元,其中2021年發行2842億元、2022年發行2341億元。

總體來看,2020年12月至2022年6月,全國共有28個省份發行再融資債券1.04萬億元。發行規模較大的北京、廣東、上海、重慶,分別爲3452億元、1134億元、655億元、561億元。

2.2 債務置換的實質性影響

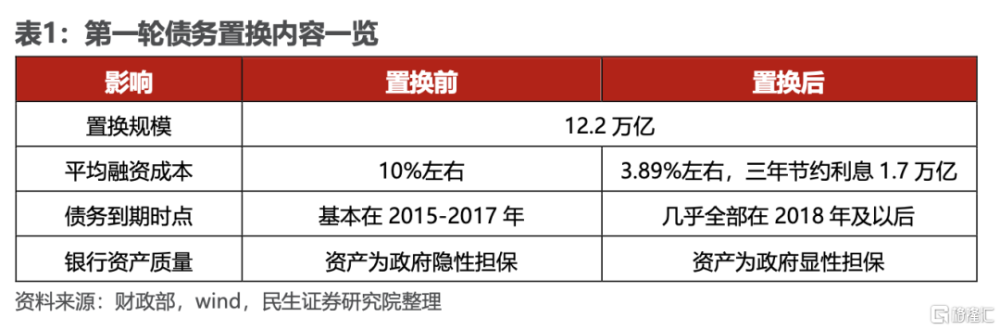

債務置換極大程度減輕城投債務負擔、降低地方債務利息,同時提升銀行資產負債質量。

融資成本明顯降低。

2014年前,地方政府預算外債務,90%以上是非政府債券方式融資,平均成本在10%左右。經過置換,2018年末地方政府債務平均發行利率約3.89%,較2014年末下降約6.5個百分點,累計節約利息約1.7萬億元。

債務期限明顯拉長。

本輪置換債整體發行期限較長。3年、5年和7年期發行佔比分別爲19%、32%和28%,此外10年期佔比也高達21%,還有少量超長期(20年以上)置換債發行。這意味着原本將集中於2015-2017年到期的債務,置換後幾乎全部在2018年及後續年份到期。

銀行資產質量顯著提升。

12萬億中大概有7.4萬億爲銀行貸款,置換爲政府債券,銀行業的地方債務資產從隱性擔保轉變爲地方政府的信用背書,提升了銀行的資產質量,緩解了資本壓力,也增強了銀行信貸投放意愿和能力。

三、 現實案例二,間接置換爲政府信用背書債務

3.1 政策行債務置換落地實操

2018年至2021年,地方交通運輸類平台債務壓力升高,各省份國开行展开對相關平台的債務置換。

2018年底國內收費高速公路的債務余額已經高達5.37萬億元,其中主要以銀行貸款爲主(4.54萬億元,佔比達84%)。

國家大力推廣ETC,高速公路項目收入走弱,交運類平台債務風險加大,有較強化債訴求。

實際操作中,國开行等金融機構曾參與隱性債務置換等“市場化”化解方案,多地曾有國开行參與高速公路類的債務置換。

2018年,武漢交投通過國开行等銀行貸款置換非標債務。

2018年武漢交投表示將在當年多舉措並舉降負債,其中一條爲,抓住政策性金融業務窗口期,積極开展以國开行爲牽頭銀行、多家銀行共同參與的融資再安排工作。

國开行湖北分行提供了35億元、期限長達25年的西四環线和南四環线貸款額度,置換了平安保險資產管理公司期限爲10年的保險債權。

2019年,貴州高速公路集團與國开行等銀行籤署貸款合同,置換既有債務。

貴州高速公路集團有限公司於1993年10月成立,自成立以來始終以貴州省高速公路建設和運營管理爲主業。截至2021年末,集團公司投資建成高速公路4099公裏,佔2021年末全省高速公路通車裏程的51.22%,在省內高速公路領域佔據龍頭地位。

根據公司發行的“20貴州高速SCP003”募集說明書,貴州高速公路集團有限公司於2018年11月上報省交通運輸廳申請啓動融資再安排銀團貸款業務工作;2019年1月貴州省人民政府下達《省人民政府關於同意啓動貴州高速公路集團有限公司交通建設集團有限公司融資再安排銀團貸款業務的批復》,同意高速集團啓動融資再安排銀團貸款業務工作,納入融資再安排業務範圍的債務總額爲1354.77億元,期限27年。

截止到2022年3月末,總計實現發放1314.08億元;債務置換1314.08億元。僅剩余債務40億元後續將按時間安排進行置換。

2020年,山西、甘肅、吉林、青海、內蒙古、貴州、湖北等省份出台、籌劃高速公路債務置換方案,部分省份的置換已經落地。

從公开數額的省份看,債務置換規模達到7255億,其中山西2337億、甘肅1673億、貴州1354億、湖北1200億、吉林691億。

3.2 政策行債務置換落地影響

銀團貸款沒有全國層面數據,我們只能從微觀案例觀察置換的效果。

2019年貴州高速公路集團置換債務後,融資再安排銀團由國家开發銀行牽組建,期限27年(含寬限期2年);於2019年6月28日正式籤約組建。

2020年湖北交投債務置換後,新貸款與過去相比,平均貸款年限從10年延長至25年以上,貸款利率全部下調至基准利率以下,經測算可累計爲公司節省利息支出56億元,到“十四五”末債務還本金額減少553億元。

2020年甘肅省內16家主要銀行與甘肅省公航旅集團舉行債務重組協議籤約儀式。協議籤署後,公航旅集團1673億元的收費公路債務利率調低,還款期限統一熨平至30年,平均每年還本支出下降約200億元,利息支出下降15億左右。

總之,置換後貸款期限普遍在25年以上,而利率水平則在基准利率以下,原交投平台債務負擔得到極大幅度減輕。

四、債務置換的本質是中央信用注入

不論是置換爲地方法定債權,還是間接置換爲政府信用背書的債務,底層邏輯都是中央對地方預算外債務注入中央政府信用。正因如此,債務置換需要兩個必要條件,債務置換必經中央政府許可;債務置換需要央行流動性支持。

4.1 債務置換必須經過中央行政許可

2015至今三輪直接置換爲法定債務的方式,均需要獲得中央行政許可。

2014年國務院印發43號文明確可以“通過置換方式將2014年末納入預算中的高息政府債務置換爲法定債券,降低債務利息負擔”,由此开啓2015-2018年第一輪債務置換。

2019年至今進行的建制縣化債試點、全域無隱債試點地區,也都是在財政部、國務院審批核准之後進行。

2018年後由國开行主導的間接置換化債,前提也是有兩份中央政策支持。

中央發文(國辦發〔2018〕101號)明確政策行等金融機構應該向融資平台提供化債支持:“政策行應對基建領域加大資金供給,支持融資平台與金融機構協商化債”。

國辦發〔2019〕23號提出政府收費公路存量債務置換:“允許地方政府債券置換截至2014年年底符合政策規定的政府收費公路存量債務,優化債務結構,減輕債務利息負擔,防範化解債務風險”。

4.2 債務置換過程配合央行流動性支持

第一輪政府債務置換成法定債券時,央行向商業銀行注入流動性。

第一輪債務置換期間,採用“定向置換”方式發行地方政府債券。

銀行可持有已發行地方債,將此抵質押給央行獲得流動性支持。

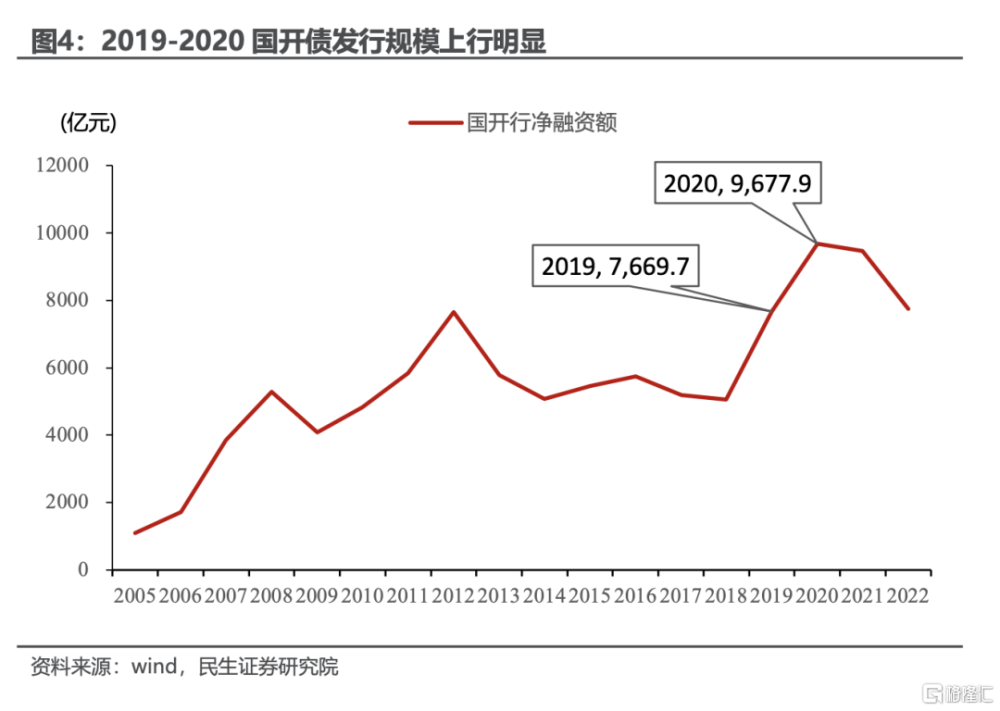

國开行積極置換地方城投債務時,國开債發行規模顯著上行。

2020年國开行積極置換城投平台債券時,也在同步增量發行國开債。

國开債需經由國務院批准,中國人民銀行監管,因此國开行的置換行爲穿透到底仍然是中央信用的加持。

五、債務置換,當下爭議和未來方向

5.1 當前債務置換存在兩點爭議

中國債務置換已有相當豐富經驗,不論是系統性置換還是零星地方嘗試。解決中國地方政府債務壓力,置換是當下關注度最高,同時也是爭議最大的方式。當下對債務置換的爭議主要集中在兩大領域。

爭議之一,本輪置換規模有多大,道德風險和系統性風險控制如何平衡?

目前城投有息債務規模較高,並且不少債務的付息利率高於5%。依靠金融機構和地方政府自行消化這部分債務,短期內上尚有壓力,尤其是在土地出讓金持續下滑的大背景下,自行化債壓力比較明顯。

注入中央信用的債務置換,似乎是地方債務化解繞不开的方式。然而新的問題是,債務置換規模過大,必將伴隨道德風險。

如何平衡地方債務風險化解,以及地方債務道德風險,這或許是未來債務置換化解地方債務時必須考慮的。

爭議之二,本輪或有債務置換是否能夠完全參考2015年那一輪化債?

2015年开啓總量12萬億的債務置換,隨後2016至2017年地方基建快速擴量。本輪或有債務置換能否參考2015年,是否置換之後會有再一輪地方投融資擴量?這是目前市場關於債務置換的第二大爭議所在。

值得注意的是,單就債務置換本身而言,既有置換規則顯示,隱性債務置換爲地方債券後後,該地區債務率、負債率上行,將影響城投平台的風險評級,風險越高,平台後續融資用途就會受限。

按當前建制縣置換方案,地方一旦選擇參與置換,就要同時同意未來較長一段時間,財政重心以化債爲主,地方投資項目資金來源將受限。既有財政相關規定是,預算內資金除“三保”外財政資金保障重點將調整爲債務清償。

5.2 本輪或有債務置換的三個方向

參考既有債務置換來推進化債的經驗,我們展望本輪化債,有三個方向值得參考:

方向之一,債務置換大概率將有推進,直接置換或與間接置換並存。

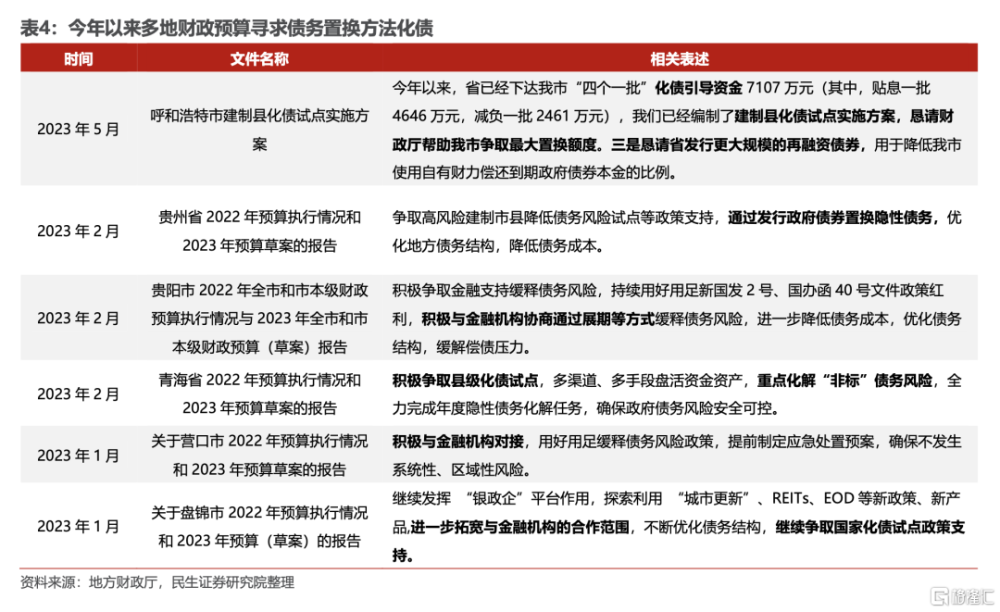

從各地經驗來看,目前推進較爲順利的是利用既有地方政府債券結存限額,置換既有地方隱性債務。

我們認爲,後續優質資產存量充沛地方政府或更多通過置換爲政策行貸款化債,而缺乏優質資產地方政府便向中央申請法定債券置換額度。

方向之二,本輪債務置換規模大概率高於2.5萬億。

動用債務結存限額置換或是本輪最快面市的化債方案。

一則基層政府額度申請後,審批流程快,無需上報人大審議。

二則當前地方政府申報積極性較高(湖南、貴州、雲南、青海、廣西、山西等省份區縣級政府積極申請額度)。

截至2022年末,結存限額規模達到2.5萬億,短期內可啓用。對比存量帶息債務以及年內到期債務規模,2.5萬億規模較小,或是本輪置換的下限。

我們此前《地方債務壓力評估》中測算,2022年末城投有息債務存量54萬億。理論上這54萬億是債務置換的上限。當然,用單一的債務置換形式化解所有地方隱性債務,概率並不高。

方向之三,債務置換可能伴隨財政紀律規範以及央地關系重塑。

債務置換意味着中央注入信用,即中央政府爲地方進行信用背書。但需注意,中央對地方政府的信用注入並非沒有成本,即債務置換並不意味着無視道德風險。事實上,歷史上每一輪債務置換都會伴隨着央地關系重塑,同步推進財稅改革,規範財政紀律。

2015年債務置換,伴隨着預算法的出台,徹底規範地方財政收支,必須全部納入預算管理,同步納入預算管理的還有地方債務,本質上是約束城投平台無需融資。

2018年开啓第二輪債務化解,財政紀律趨嚴,建立起“倒查責任終身”、“建立落實地方黨政主要領導負責的財政金融風險處置機制”的隱債嚴監管環境。

2020年後地方加槓杆動力下降,中央加槓杆更加積極。

風險提示

1)地方政府債政策變動。不排除年中調整新增債務上限或發行特別國債方式用於債務化解,使得置換規模超出本文預測區間。

2)地產政策調整超預期。地產政策調整超預期,使得地方更多採用預算內資金償付到期債務,或使得置換額度將低於本文預測區間。

注:本文來自民生證券研究院於2023年8月1日發布的報告《化債系列研究(二):債務置換,爭議和方向》;報告分析師:周君芝 S0100521100008,周愷悅S0100121120011。

標題:債務置換,爭議和方向

地址:https://www.iknowplus.com/post/19405.html