“強美元”還能碾壓多久?

美元指數在上周的短暫調整後,進入本周开始重新走強。

但從周一的市況來看,外匯市場出現了一定的分化,歐元大幅下挫並重新回到了1.05下方,日元則保持相對強勢,兌美元的匯率也穩定在150下方。

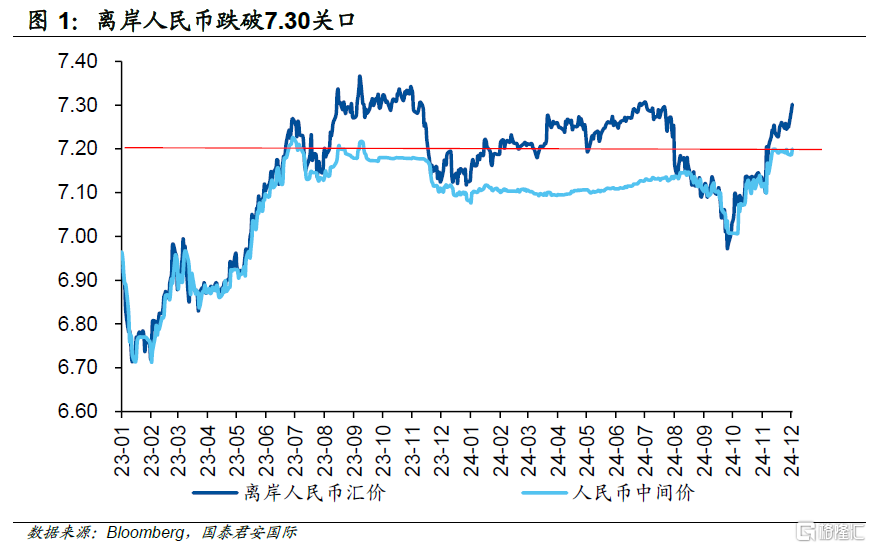

離岸人民幣則在一段時間的穩定後出現顯著下跌,並一度跌穿7.30的關口。

與此同時,美債收益率則保持得較爲穩定,這也意味着美元指數和10年美債收益率之間仍然保持着相當的分歧。

很顯然,市場對於強美元仍然抱有信心,這也意味着上周的美元突然調整,主要是邊際上的頭寸調整帶來的。

從市場的主流情緒來看,無論是特朗普還是候任財政部長貝森特,似乎都青睞強美元。加上特朗普的關稅政策對歐洲和中國都相對負面、但貝森特更加看好日本經濟、疊加日本央行仍可能在本月加息,在強美元的背景下,各貨幣對出現分化,似乎也是正常的。

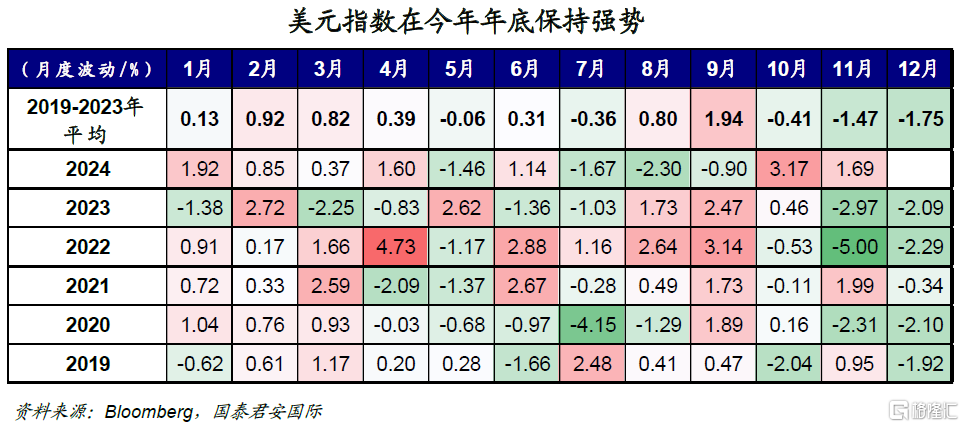

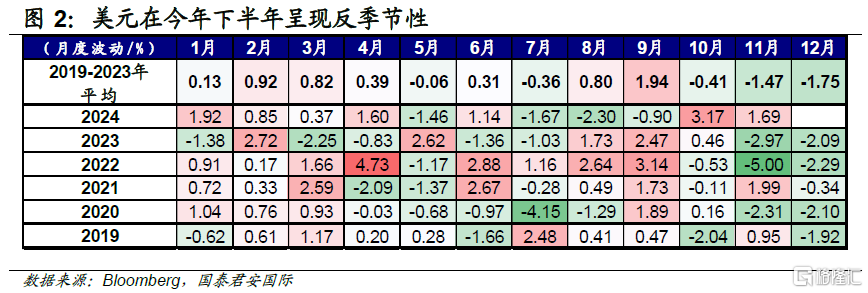

當然,如果美元在本月繼續強勢,那么就意味着過去一段時間形成的美元在第四季度相對較弱的季節性表現,將在今年被打破。

事實上在今年下半年,美元就呈現出“反季節性”的特點。在降息預期的推動下,美元指數在7月、8月和9月都出現了下跌,而這與過去5年的季節性相比出現了鮮明的反差。

但到了今年第四季度,美元指數又一掃頹勢,保持了強勁的上升態勢,這也打破了一段時間以來美元在年底偏弱的慣例。

美聯儲降息預期的調整、以及特朗普的當選,成爲了美元走強的背景板。在下周的議息會議上,美聯儲大概率會降息25個基點,但對於2025年的降息路徑,市場存在非常多的爭議。

基於通脹環境和預期的變化,美聯儲可能也會再度調整通脹預測以及點陣圖。

在這樣的情形下,市場自然站在了“再通脹”和“強美元”的陣營裏。

當然,美債收益率近期表現相對溫和,在一定程度上表明市場認爲“強美元”是“再通脹”的更合適表達途徑。

理論上而言,“再通脹”意味着美債利率易上難下,但由於貝森特控制財政赤字的言論,包括近期市場定價歐洲央行可能在本月降息50個基點、甚至中國10年國債利率跌破2%的關口,都意味着美債利率缺乏衝高的動力。

在這樣的情形下,“強美元”疊加“溫和利率”讓美債成爲了全球宏觀交易的另一個寵兒。

如果美聯儲在下周的議息會議上表態偏鷹,那么美元在年底前保持強勢,應該是可以期待的,這也意味着美元會在今年打破過去數年年底走弱的慣性。

值得注意的是,過去數年中另一個慣例,是年初的美元會相當強勢,換個角度而言,如果美元在2025年初重拾季節性,那么對於非美貨幣而言,未來的路將顯得崎嶇不平。

標題:“強美元”還能碾壓多久?

地址:https://www.iknowplus.com/post/172716.html