盛邦安全科創板上市,股價漲超26%!聚焦網絡空間安全領域

7月26日,遠江盛邦(北京)網絡安全科技股份有限公司(以下簡稱“盛邦安全”)在科創板上市,保薦人爲國泰君安證券股份有限公司。

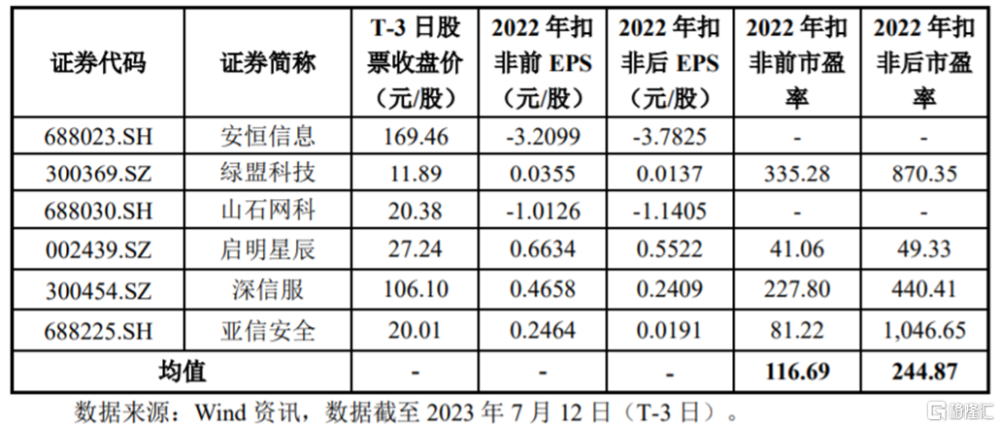

其發行價格39.9元/股,發行市盈率爲70.83倍,低於中證指數有限公司發布的所處行業最近一個月平均靜態市盈率,也低於73.28倍的行業市盈率。截止到發稿時間,其股價漲超26%,最新市值超38億元。

主營業務與公司相近的可比上市公司市盈率水平具體情況,圖片來源:發行公告

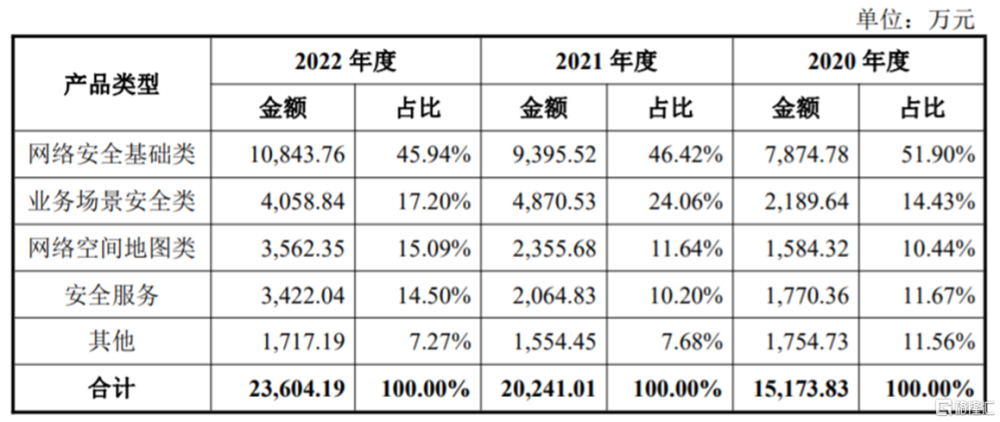

盛邦安全專注於網絡空間安全領域,主營業務爲網絡安全產品的研發、生產和銷售,並提供相關網絡安全服務。2020年至2022年,網絡安全基礎類業務的營收佔比在40%以上,是公司的重要收入來源。目前我國網絡安全行業參與者衆多,市場集中度較低,公司面臨着較大的市場競爭風險。

公司主營業務收入按產品或服務類型構成情況,圖片來源:招股書

截至招股說明書籤署日,權曉文通過直接持股、間接持股及一致行動協議安排可支配的公司表決權佔比合計爲65.68%,爲公司實際控制人。

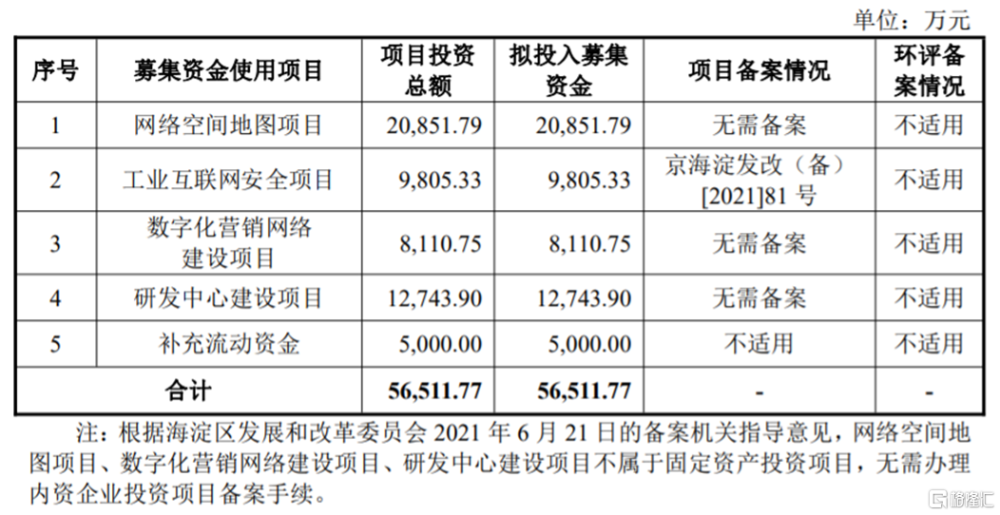

本次IPO所募集的資金主要用於網絡空間地圖項目、工業互聯網安全項目、數字化營銷網絡建設項目、研發中心建設項目、補充流動資金。

募資使用情況,圖片來源:招股書

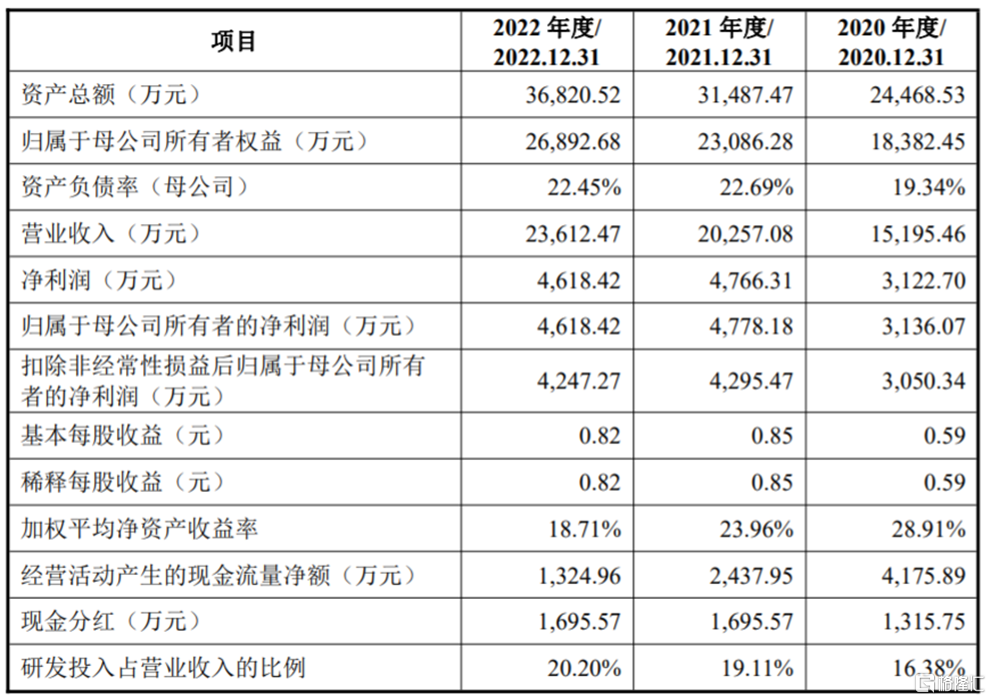

業績方面,2020年至2022年,盛邦安全實現營收約1.52億元、2.03億元、2.36億元,淨利潤分別爲3122.70萬元、4766.31萬元、4618.42萬元。

基本面情況,圖片來源:招股書

2023年1-3月,盛邦安全的營業收入爲3547.68萬元,同比增長41.70%;淨利潤爲-706.41萬元,同比增長6.01%。公司預計2023年上半年可實現營業收入爲8400萬元至1.05億元,同比增長27.72%至59.65%;預計可實現淨利潤-870萬元至300萬元,同比增長11.10%至130.66%。

值得注意的是,最近三年,盛邦安全的主要稅收優惠金額分別爲1920.51萬元、2145.17 萬元和2172.41萬元,佔各期利潤總額(合並)的比重在40%以上,佔比較高。未來一旦稅收優惠政策發生變化,可能會影響公司的經營業績和盈利能力。

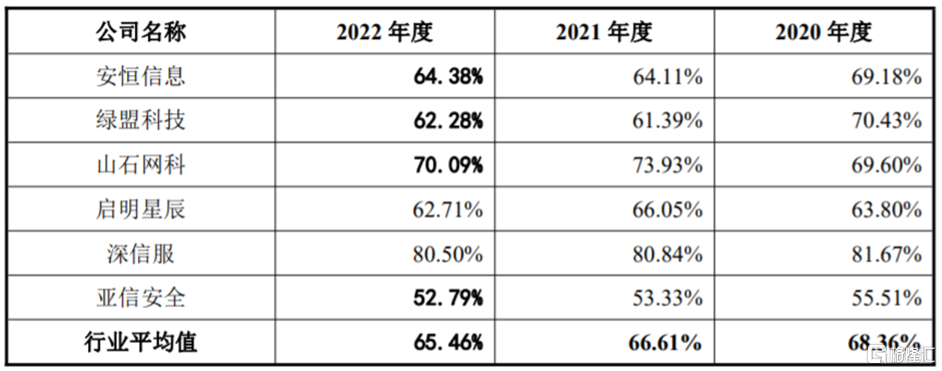

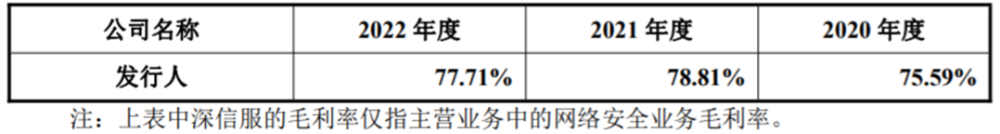

報告期各期,盛邦安全的主營業務毛利率分別爲75.59%、78.81%和77.71%,公司主要以技術能力輸出和提供偏標准化產品的形式對外开展業務,因此主營業務毛利率水平整體較高,也高於同行業可比公司平均水平。

公司主營業務毛利率與同行業可比公司對比情況,圖片來源:招股書

隨着業務規模持續增長,公司的應收账款規模也持續擴大。報告期各期末,盛邦安全的應收账款账面價值分別約0.61億元、1億元、1.5億元,佔各期末資產總額的比例分別爲24.82%、31.77%和40.80%,佔比較大,如果公司應收账款管理不當,可能存在壞账風險。

標題:盛邦安全科創板上市,股價漲超26%!聚焦網絡空間安全領域

地址:https://www.iknowplus.com/post/17158.html