中小盤風格能否繼續佔優?

924行情以來中小盤風格相對佔優,近期略有波動。9月底至今偏中小盤風格的中證2000和中證1000分別上漲37.1%和34.9%,明顯跑贏偏大盤風格的滬深300(+20.3%)和上證50(+16.0%),小盤指數較大盤指數超額收益達13%,且呈現出個人投資者積極入市、科技風格佔優但細分領域熱點輪動、並購重組等較爲活躍等特徵。對於如何判斷A股大小盤風格,我們在此前發布的《如何看待當前的大小盤風格?》中曾系統性探討過分析框架,宏觀經濟、產業趨勢及政策、資金、市場行爲等多個維度共同影響A股大小風格輪動。本篇報告我們結合此前研究,對目前大小分化趨勢做進一步探討。

本輪行情中小盤風格緣何佔優?投資者結構特徵、流動性、資本市場制度環境變化對近期小盤佔優有較強解釋力度。結合我們此前的分析框架,9月下旬以來宏觀政策釋放積極信號,投資者情緒有所改善,A股資金面進入活躍狀態,10月以來A股日均成交額超過2萬億元,對應以自由流通市值計算的換手率超過5%,處於2015年之後資金面最爲活躍的階段。個人投資者表現活躍,10月上交所A股新增开戶數反彈至685萬戶(vs.8月/9月100/183萬戶),爲歷史單月第三高的水平,融資余額明顯上升且交易活躍度改善,截至11月21日,融資余額已回升至1.83萬億元,高於2021年的水平。相較而言,公私募基金及北向資金持倉並未見明顯增加。個人投資者入市下增量資金驅動對小盤風格偏利好。此外,9月24日以來並購重組領域引發投資者普遍關注,也相對利好小盤風格。

分析框架:如何判斷A股大小盤風格?何時可能發生風格切換?

我們將A股大小盤風格輪動信號分成主要信號和輔助信號兩大類:

► 主要信號:1)產業趨勢及景氣預期。在產業出現技術性變革或迭代較快、產業政策也較爲注重創新發展階段,投資者相對注重產業格局邊際變化對資產價格影響,小盤風格有望有相對表現;在產業趨勢較爲平穩少有明顯行業變革、或產業政策相對注重行業提質增效與優化升級的時期行業集中效應會更明顯,這種時期內大盤股可能佔優。追蹤滲透率可能對趨勢轉換提供一定參考價值:經驗數據顯示在較多領域,創新型產品的滲透率突破15%左右的關鍵閾值後(不同行業情況有所差異),可能迎來一段滲透率快速攀升階段,往往是投資與產業變革相關小盤股的較好時期。2)宏觀經濟運行方向。大小盤風格和宏觀經濟運行在相關性方面存在一定不確定性,A股市場大盤股對應行業多有周期屬性或與經濟關聯度較高,因此一般認爲,在經濟增長有所放緩或趨弱階段市場風格整體偏向小盤,在經濟企穩回升階段大盤更具優勢,但也存在部分例外情況,比如投資者預期過度悲觀階段(類似今年二季度前後),市場風格偏防御,權重股及紅利相對佔優;或者在經濟復蘇初期,部分小盤股彈性更強,具備更強的向上動力。3)投資者結構與增量資金屬性。歷史經驗顯示投資者結構也會影響大小風格,一般當公募基金、保險及養老金、外資等配置偏價值、相對偏好中長期穩健投資的機構投資者在A股市場具備更高的邊際定價權時期,大盤股往往有較好的超額收益;當個人投資者以及換手率相對較高的投資機構成爲A股增量資金的主要來源時期,小盤風格較大概率會更具優勢。

► 輔助信號:1)資本市場建設方向。資本市場建設方向對A股大小風格的輪動存在一定影響。如在並購重組等政策環境相對寬松階段,中小市值企業通過外延式並購的方式可以較快實現擴張發展,在市場情緒較爲積極時期也易帶來相應估值擴張;政策略嚴時期會客觀存在資金配置偏好向龍頭聚集的現象。2)估值及擁擠度對比。歷史來看當某一風格在估值或擁擠度層面演繹至相對極致水平,可能引發大小風格的實質性切換。3)流動性環境。歷史經驗顯示流動性寬松並非長周期內小盤佔優的必要條件,但可以起到趨勢強化的效果。具體來看,相較於長短端國債利率、銀行間流動性等指標,信用利差指示意義更佳。

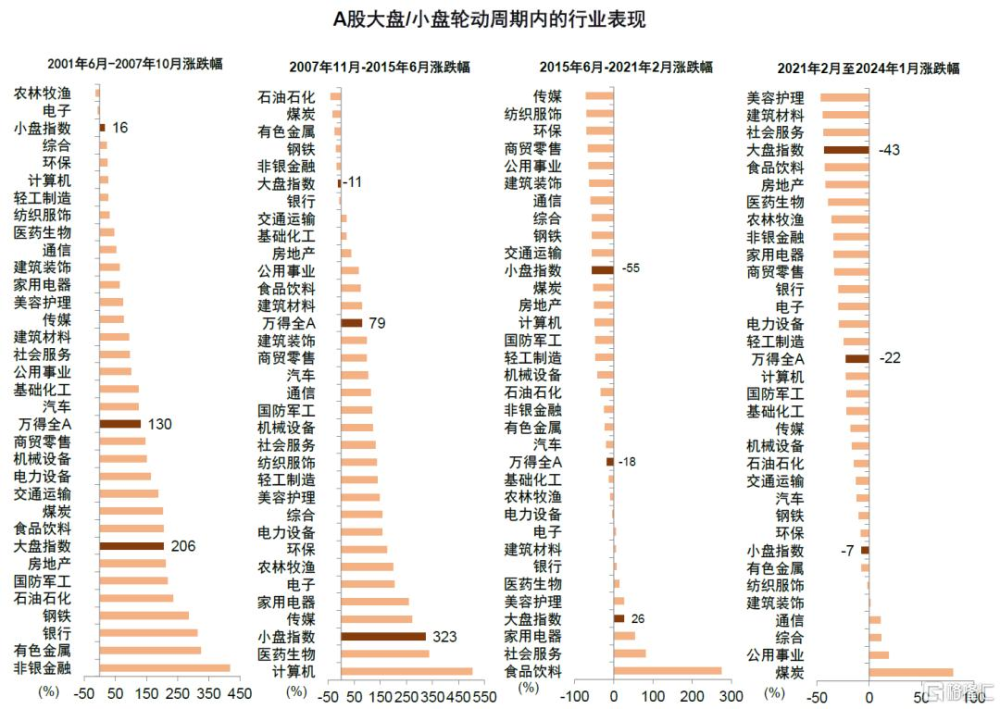

以史爲鑑:產業趨勢及景氣預期佔主導,增量資金、比價效應、事件驅動等構成短线風格切換因素

結合上述分析框架,我們對A股歷史上小盤風格佔優周期進行梳理。小盤風格在2007年11月至2015年6月、2021年2月至2024年1月兩個階段內長周期佔優,產業趨勢及景氣預期主導長周期大小盤風格;中周期(6-12個月)維度下2000年以來A股共出現六次階段性小盤行情。1)2007年11月至2015年6月,經濟面臨增速換擋的背景下移動互聯網產業升級趨勢加強,A股持續演繹“小而美”行情。除此之外,資本市場並購重組政策的調整、A股投資者結構階段性“偏散戶化”等特徵可能也在助力當時小盤佔優的市場風格。這一時期A股大小盤分化比較明顯,大盤指數收益期間爲負,但小盤指數的漲幅超過200%。從行業層面看,這一階段計算機、醫藥生物、傳媒領漲A股,絕對漲幅均在250%以上,這些行業也是小盤指數的主要權重行業。本輪小盤股行情持續演繹至2015年6月,伴隨着A股市場階段性見頂結束。2)2021年2月至2024年1月,2020年下半年起新一輪科技創新與產業升級的趨勢不斷加強,制造業升級與能源革命成爲兩大主线,芯片半導體、光伏風電、新能源汽車等相關產業步入發展的快車道。從市場表現來看,從2021年2月至2024年1月大盤指數跌幅達43%,而同期小盤指數雖然也有所下行,但僅下跌7%。3)2000年以來A股共出現六次超額收益顯著的中周期維度(6-12個月)小盤行情,期間小盤風格相對大盤的超額收益各異,但基本保持在20個百分點以上。六次中周期小盤行情的开啓往往伴隨着宏觀流動性的寬松加力與產業升級趨勢的逐步明朗,行情結束的原因較復雜,可能由於由流動性環境變化,穩增長政策預期的強化,或比價效應等因素所導致。

總結來看,增量資金、交易擁擠度、估值比、短期景氣或事件擾動等因素可能導致大小盤風格的短期階段性切換。大小盤擁擠度及估值對比對於結構行情具備較好的指示意義,大小盤指數換手率比值拐點一般先於或同步於二者指數比值拐點產生,例如2014年9月,大小盤指數換手率比值率先見頂回落,大小盤指數比值隨後於10月見頂,2015年11月初大小盤指數換手率比值再度觸及短周期頂點,二者指數比值於月末开始見頂震蕩,隨後走向下行趨勢;此外大小盤估值比值趨向極值一般也意味着二者行情走向趨向拐點。增量資金也會對大小盤風格產生影響,例如2014年底小盤風格迅速向大盤風格切換,可能部分受到11月滬深港通开通影響;2022年7月中證1000股指期貨上市提振小市值風格。

向前展望:短期內小盤風格有望繼續佔優,中期取決於基本面修復情況

短期來看,產業趨勢、宏觀及流動性環境、資本市場建設方向、估值及擁擠度對比等因素仍有利於小盤風格演繹,但近期伴隨交易擁擠度上行等邊際變化產生對小盤風格帶來影響,建議持續關注相關指標變化。中期維度下,若基本面逐步築底回升,比價效應趨近極值,可能會發生大小風格切換。2025年我們認爲政策發力情形下景氣回升產業有望逐漸增多,部分龍頭個股可能率先受益,大盤風格或先有階段性表現,能否出現風格趨勢性轉換的關鍵在於經濟企穩節奏。具體來看:

► 當前產業趨勢及宏觀環境等相對利好小盤風格演繹。產業趨勢上,當前生成式AI產業快速發展,不斷刺激新應用落地,從基礎設施到終端變革均有望帶來新機遇,政策層面2023年底中央經濟工作會議將“發展新質生產力”納入經濟工作計劃,今年4月“新國九條”提出“促進新質生產力發展”,“加大對符合國家產業政策導向、突破關鍵核心技術企業的股債融資支持”,持續支持科創領域發展,對相關領域大小企業均有支持,中小企業可能更爲有利。宏觀環境上,伴隨9月底以來一攬子穩增長政策出台,市場底部回升的政策信號已現,但基本面信號尚需等待,偏利好小盤風格。從投資者結構角度,當前個人投資者相對活躍,融資余額繼續上行,也相對利好中小盤風格。

► 大小盤估值及擁擠度對比尚未達到極值水平,資本市場及流動性環境也偏利好小盤風格。從擁擠度水平看,截至11月22日,小盤指數換手率爲2.78%,處於近10年以來88%分位數,交易擁擠度相對偏高,但從小盤指數/大盤指數換手率比值來看,大約爲3.85倍,爲2023年底以來新高,但僅處於歷史中低水平,低於此前小盤佔優期間4-8倍的區間水平,從歷史經驗來看,小盤指數/大盤指數換手率比值對於大小盤風格的相對強弱解釋度更佳。從估值層面看,當前小盤指數/大盤指數PE(TTM)比值爲2.06倍,處於近10年以來66%分位數,尚未達到極值水平。從漲停家數看,近期漲停個股數量從10月每日過百家回落至50-100只個股區間,但仍處於相對高位。建議持續關注相關指標變化,警惕若市場風險偏好調整帶來的小盤波動上升。從資本市場建設及流動性環境上看,並購重組等趨勢有望中期延續,短債利率及信用利差或在波折中延續下行趨勢,也偏利好小盤風格繼續演繹。

► 但中期維度下,若基本面逐步築底回升,比價效應趨近極值,可能會發生大小風格切換。中期維度,後續若伴隨政策進一步發力帶來基本面繼續企穩回升,順周期板塊、龍頭個股更有望受益於經濟基本面的回暖而出現相對表現。同時,伴隨小盤佔優行情繼續演繹,比價效應可能會趨向極值,催化大小盤風格切換。

圖表1:2000年以來A股小盤風格在兩個階段內長周期佔優

注:以1999年12月31日的收盤價爲基准,對大盤指數、小盤指數、全A指數做標准化處理;截至2024年11月24日 資料來源:Wind,中金公司研究部

圖表2:從歷史經驗看,A股大盤風格與小盤風格存在一定的互斥性,長周期內選錯大小盤風格的代價相對較大

注:以四次大小風格切換的時點爲基准,超額收益爲大小盤指數較萬得全A指數取得的超額收益,對大盤指數、小盤指數、全A指數做標准化處理;截至2024年1月16日 資料來源:Wind,中金公司研究部

圖表3:四輪A股小盤/大盤佔優周期內的行業表現

資料來源:Wind,中金公司研究部

圖表4:A股四輪大小盤佔優周期的特徵總結

資料來源:Wind,中金公司研究部

注:本文摘自中金公司2024年11月25日已經發布的《中小盤風格能否繼續佔優?》;李求索 分析員 SAC 執證編號:S0080513070004 SFC CE Ref:BDO991、朱嘉懿 聯系人 SAC 執證編號:S0080123040067、黃凱松 分析員 SAC 執證編號:S0080521070010 SFC CE Ref:BRQ876、李瑾 分析員 SAC 執證編號:S0080520120005 SFC CE Ref:BTM851、魏冬 分析員 SAC 執證編號:S0080523070023 SFC CE Ref:BSV154、劉欣懿 聯系人 SAC 執證編號:S0080123070090、張歆瑜 聯系人 SAC 執證編號:S0080124070034

標題:中小盤風格能否繼續佔優?

地址:https://www.iknowplus.com/post/170449.html