“AI交易”是否過熱?

英偉達(NVDA US)業績公告成爲本周繼大選和降息後備受市場關注的重大影響事件。市場似乎對“特朗普交易”和“聯儲降息交易”的熱情略有降溫,標普500指數漲勢出現乏力的跡象。市場將目光與熱情轉移至另一重大事件——英偉達第三季財報。

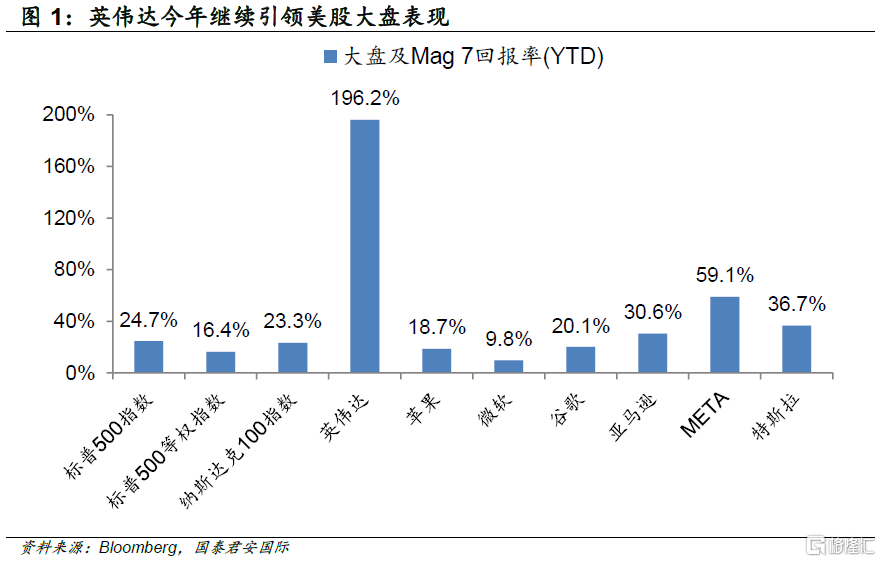

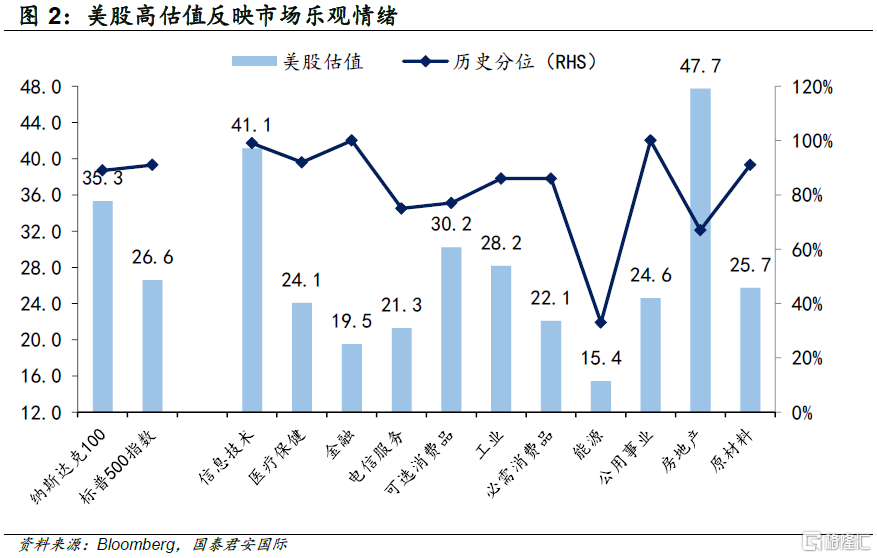

投資者希望從英偉達的業績報告中尋找美股大盤未來走勢的线索。年初以來,標普500指數累計漲幅24.7%,估值水平26.6倍,達到91%的歷史分位,美股高估值的背後主要是AI產業快速發展,拉動美股市場的高盈利增速和樂觀預期,英偉達的業績表現能在一定程度反映AI產業的發展進程。

深層次而言,英偉達股價表現反映的是美國經濟的前景。直觀看,英偉達在美股大盤中權重最高,引導美股大盤指數。包括英偉達在內的七家龍頭科技公司今年拉動大盤上漲24%。深層看,AI技術在生產、服務、自動駕駛、醫療保健、教育、企業運營等行業中廣泛應用,提高經濟體中各部門的生產效率,促進經濟增長。在AI芯片領域,英偉達的芯片佔據絕大部分的市場,其生產的芯片甚至成爲科技發展的“硬通貨”。從某種程度而言,投資英偉達就是在投資美國經濟前景,以及整個美股市場的盈利預期。

英偉達績後一度讓股價承壓,市場過高的預期出現修正。英偉達在美股盤後公布其3Q財報,業績超出市場預期,但其股價在盤後卻一度跌超5%,主要是AI投資者是市場上最看好AI的投資者,財報不及最樂觀預期將引發股價修正。隨着美國經濟展現韌性,AI產業的前景持續提高投資者預期,美股繼續上漲。

往前看,科技依舊是美股投資的主线邏輯,龍頭科技公司仍有配置價值。AI產業前景不僅是美股龍頭企業的核心定價邏輯,也是美國經濟發展和美股整體盈利的重要風向標。盡管美股估值較高,但AI產業的快速發展以及盈利兌現能持續消化高估值的樂觀預期。往前看,美國經濟“軟着陸”是基准情境,風險偏好仍有上修趨勢,這意味着投資者風險承受意愿的加強,科技作爲美國經濟的核心動力,有望持續獲得資金的流入。

風險因素:1)美國經濟超預期疲軟;2)國際地緣政治事件升溫。

英偉達(NVDA US)業績公告成爲本周繼大選和降息後備受市場關注的重大影響事件。美股在特朗普贏得美國大選、美聯儲如期降息25個基點後上漲,目前市場似乎對“特朗普交易”和“聯儲降息交易”的熱情略有降溫,標普500指數漲勢出現乏力的跡象。市場將目光與熱情轉移至另一重大事件——英偉達第三季財報。

投資者希望從英偉達的業績報告中尋找美股大盤未來走勢的线索。年初以來,美股市場表現強勁,標普500指數走勢雖略有起伏,但總體一路向上,年初至今,標普500指數累計漲幅24.7%,估值水平26.6倍,達到91%的歷史分位;納斯達克100指數估值水平超過35.3倍,美股高估值的背後主要是AI產業快速發展,拉動美股市場的高盈利增速和樂觀預期,英偉達的業績表現能在一定程度反映AI產業的發展進程。

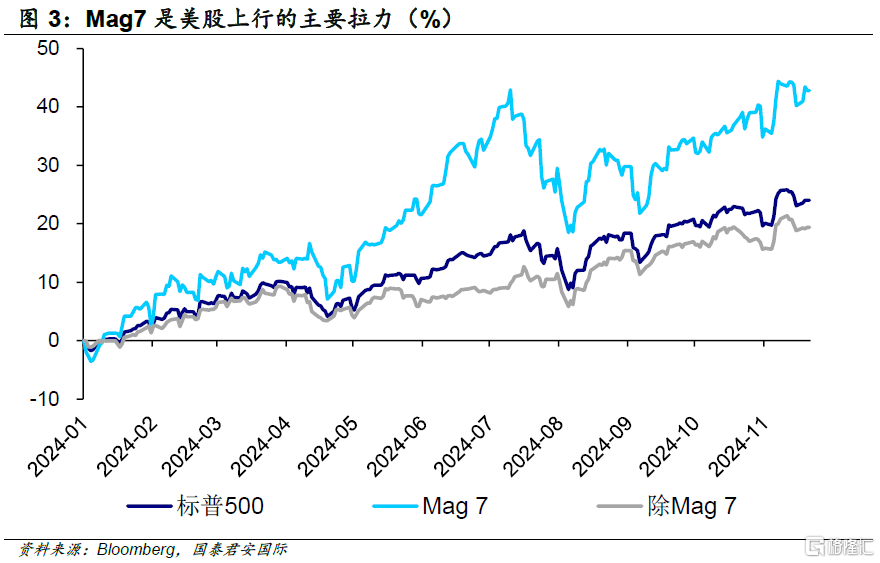

直觀來看,英偉達在美股大盤中權重佔比最高,公司的盈利貢獻和股價的表現對美股影響不局限在科技板塊,更會引導美股大盤指數。英偉達除了直接顯著貢獻標普500指數的EPS增長,還通過促進AI產業的發展間接貢獻;多家美股龍頭科技公司也是英偉達的客戶。截至2024年11月20日,包括英偉達在內的七家龍頭科技公司(Magnificent 7)在今年拉動大盤上漲24%。

深層次而言,英偉達股價表現反映的是美國經濟的前景。近2年,主導美股表現的主要驅動就是AI產業發展前景;微軟CEO稱之爲堪比工業革命的技術浪潮。AI技術在生產、服務、自動駕駛、醫療保健、教育、企業運營等行業中廣泛應用,提高經濟體中各部門的生產效率,促進經濟增長。在AI芯片領域,英偉達的芯片佔據絕大部分的市場,其生產的芯片甚至成爲科技發展的“硬通貨”;AI產業下遊的大模型企業競爭不局限在模型算法,還需大量投資AI算力。因此,英偉達的業績表現成爲AI產業投入的“測溫計”。而經濟的快速發展也增加了AI產業發展的需求。從某種程度而言,投資英偉達就是在投資美國經濟前景,以及整個美股市場的盈利預期。

英偉達績後一度讓股價承壓,市場過高的預期出現修正。2024年11月21日,英偉達在美股盤後公布其3Q財報,業績超出市場預期,但其股價在盤後卻一度跌超5%,主要是AI投資者堅信產業前景廣闊,是市場上最看好AI的投資者,一旦財報不及最樂觀預期,股價會出現修正。實際上,美股在英偉達績後下跌並非首次。2024年8月29日美股盤後,英偉達發布第二季度財報,業績表現超市場預期,然而在財報公布後,英偉達股價盤後一度下跌8%,美股大盤指數跟隨下跌,反映市場在此前對美股盈利端定價較高的樂觀預期。一旦盈利無法超市場的最樂觀預期,投資者對AI的發展預期會出現修正。2024年9月3日公布的美國制造業就業指數疲軟,更是加劇市場對AI產業拉動美國經濟發展的擔憂,英偉達和美股大盤指數繼續下跌。隨着美國經濟展現韌性,AI產業的前景持續提高投資者預期,美股大盤指數與英偉達繼續上漲。

值得一提的是市場對科技板塊的看法在持續好轉。相信AI產業的投資者認爲這是一輪長周期的生產力革命,而不相信的投資者質疑此類投資所能帶來的回報,認爲短期AI產業引領的美股存在一定的風險。一方面,部分下遊企業仍難通過AI創收,投入產出比較低,制約美股估值的進一步擡升。另一方面,AI產業革命性突破並非只依賴芯片算力,還受限於電力供應、散熱設備、數據量等約束。從中長期的視角出發,當前AI產業的發展遠未到上限,下遊應用廣度和深度還有很大的發展空間,美國經濟和美股將在AI產業的發展中上升。從期貨市場看,目前期貨市場非商業交易商對納斯達克100指數的持倉量來到71,007份,淨持倉量上升至16,380份,分別爲2024年3月以來的最高和次高水平,這也能反映出市場目前對科技板塊的預期正在不斷上修。

往前看,科技依舊是美股投資的主线邏輯,龍頭科技公司仍有配置價值。我們認爲,AI產業前景已經不僅是美股龍頭企業定價的核心邏輯,也是美國經濟發展和美股整體盈利的重要風向標。盡管七家龍頭科技公司的估值已經很高,但AI產業的快速發展以及盈利兌現能持續消化高估值的樂觀預期。往前看,美國經濟“軟着陸”是基准情境,風險偏好仍有上修趨勢,這意味着投資者風險承受意愿的加強,科技作爲美國經濟的核心動力,有望持續獲得資金的流入。隨着美國降息帶來的分母端的修復,美股科技板塊未來仍有上行空間。

風險因素:1)美國經濟超預期疲軟;2)國際地緣政治事件升溫。

注:本文選自國泰君安證券於2024年11月22日發布的《【國君國際策略】美股策略:“AI交易”是否過熱?》,證券分析師: 周浩、黃凱鴻

標題:“AI交易”是否過熱?

地址:https://www.iknowplus.com/post/169218.html