市場與美聯儲的“分歧”有多大?

摘要

一、美聯儲的政策路徑?7月加息25bp;9月加息概率下降但需驗證通脹目標;年內和明年初降息概率不大

市場已充分計入7月加息,9月之後的加息概率下降但需要驗證美聯儲是否會妥協通脹目標,潛在風險在於中國若三季度加大刺激力度,工業品價格升高或延後美國通脹回落速度。年內甚至明年初降息可能性不大,因此“超前”預期的資產都面臨回吐風險。當前3.8%的 10年美債、100附近的美元都基本合理,等到四季度增長壓力更大可以开始逐步預期未來降息,可能會帶來更大的下行空間。

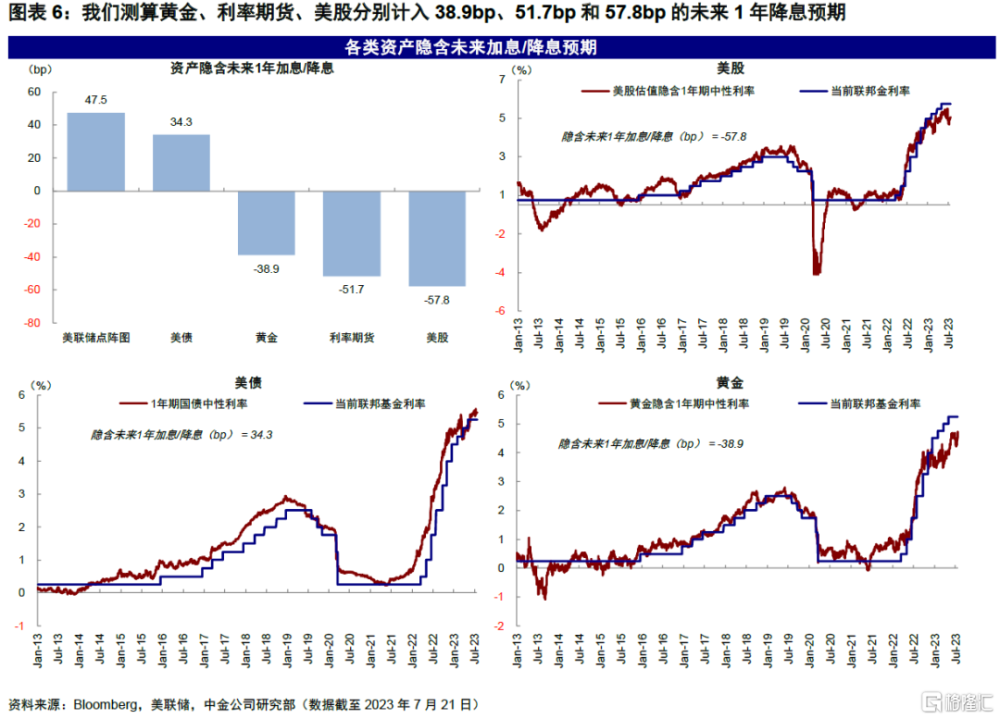

二、各類資產計入了各種預期?預期計入程度排序,美股>利率期貨>黃金>長端美債

►利率期貨:7月最後一次加息25bp,2024年3月轉爲降息,5月、7月、9月各降一次,隱含未來一年淨降息2.1次;

►美債:短端美債隱含未來1年加息1.4次,長端美債已充分計入7月加息,但降息預期不強;

►美股:隱含未來1年淨降息2.3次,如果加息路徑不超預期的話,壓力也不會很大

►黃金:隱含未來1年淨降息1.6次,低於CME利率期貨和美股。

三、後續資產走勢如何?除了加息路徑外,金融流動性變化也值得關注;美股三季度支撐弱於二季度

►美債:短期中樞仍維持在3.8%附近,四季度可能有更快下行空間;

►美股:三季度介於二季度的“強”和去年的“弱”之間,四季度或有階段壓力,寬松預期兌現後再反彈;

►美元:支撐位 100,阻力位 105,趨勢性拐點仍有待中國增長修復;

►黃金:當前可以介入,但更多漲幅或在四季度,幅度上已有所透支

一、美聯儲的政策路徑?7月加息25bp;9月加息概率下降但需驗證通脹目標;年內和明年初降息概率不大

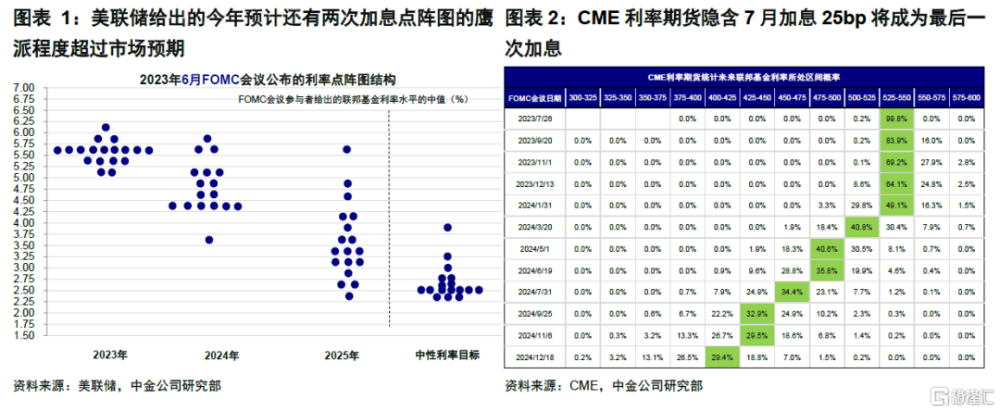

7月加息“板上釘釘”,市場也已充分計入。一定意義上,再討論7月加息的意義不大,因爲1)市場對此已經充分計入,當前CME利率預期隱含7月加息概率接近100%,對應美債利率3.8%,基本沒有任何分歧;2)雖然整體通脹已經回到3%,但核心通脹因爲基數原因還處於高位,各項增長數據也都有韌性。因此,美聯儲再加一次息將金融條件鎖在限制區域、防止市場太超前反應導致“功虧一簣”也說的過去。

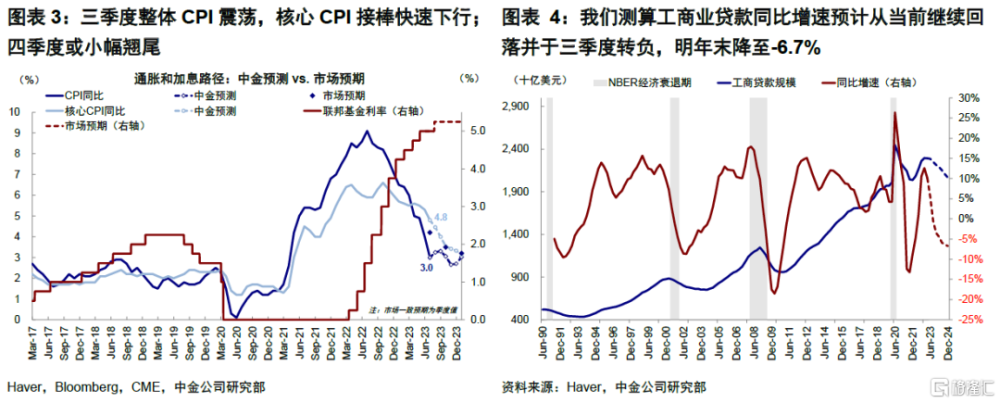

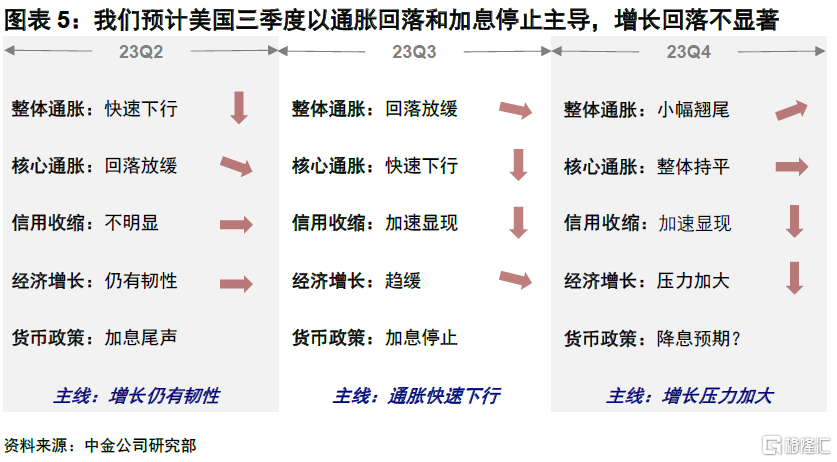

關鍵在於9月之後的路徑,概率下降、但需要驗證美聯儲是否會妥協通脹目標。通脹的快速回落使得美聯儲在9月後再重啓加息的必要性下降。我們測算,在高基數、信用收縮和供給改善等因素綜合影響下,三季度核心通脹也會回到3.5%,也是通脹最後一段快速回落的階段。不過,由於屆時通脹畢竟還在3%而非2%,且四季度還有可能小幅翹尾,因此是否再度加息取決於美聯儲對2%通脹目標的妥協程度。我們認爲9月後再度加息概率不大,但潛在風險在於中國若三季度加大刺激力度,工業品價格升高或延後美國通脹回落速度。

至於降息,年內甚至明年初的可能性都不大,因此“超前”預期的資產都面臨回吐風險。盡管通脹快速回落大大降低了進一步加息的概率,但通脹畢竟還在3%且可預見的一個季度內,美國增長還有韌性,因此很快降息的預期同樣不現實,我們預計年內甚至明年初都很難降息。6月通脹公布後,美債利率和美元急跌計入2024年一季度末大幅降息50bp顯然過於线性外推了,因此近期都有回吐也屬正常。我們認爲,當前3.8%的 10年美債、100附近的美元都基本合理,等到四季度增長壓力更大可以开始逐步預期未來降息,可能會帶來更大的下行空間。

二、各類資產計入了各種預期?預期計入程度排序,美股>利率期貨>黃金>長端美債

6月FOMC會議後,市場呈現對美聯儲鷹派前瞻指引的“不認同”,利率和美元走弱、美股反而上漲。6月通脹超預期回落強化了7月爲最後一次加息的觀點,主要資產在數據公布後均反應強烈,美債利率從4%的高點回落,美元跳水,美股和黃金上漲。相比上文中討論的可能路徑,目前各類資產又計入了多少預期?超前的程度如何?我們參照此前報告中的方法論測算,具體來看,

►利率期貨:隱含未來1年淨降息2.1次。當前利率期貨隱含2023年加息終點爲5.4%、2024年7月利率水平4.6%,未來一年較當前聯邦基金利率水平還需淨降息2次。CME利率期貨隱含的具體路徑爲,7月最後一次加息25bp,2024年3月轉爲降息,5月、7月、9月各降一次。

►美債:短端美債隱含未來1年加息1.4次,長端美債已充分計入7月加息,但降息預期不強。當前1年期美債計入未來1年加息34bp,較通脹數據公布前回落11bp,對應7月後進一步加息的必要性下降。長端美債再度回落至6月FOMC後美債利率維持的3.8%附近,已經充分計入了7月還有一次加息,但降息路徑還沒有太強預期。

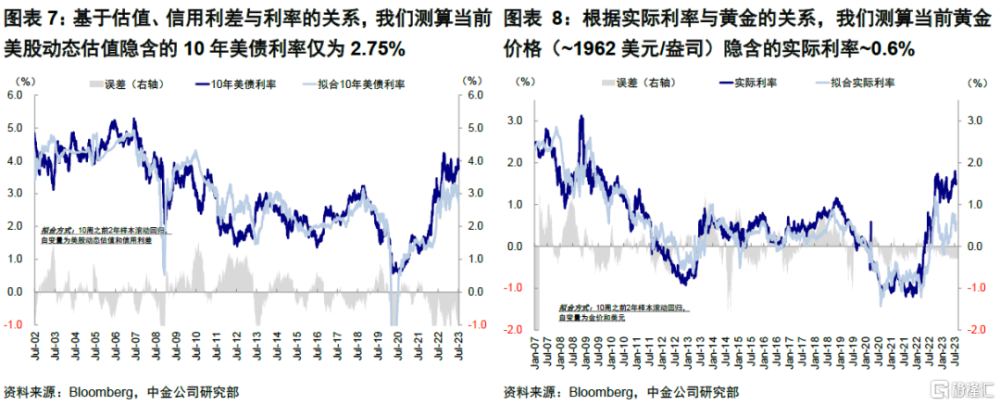

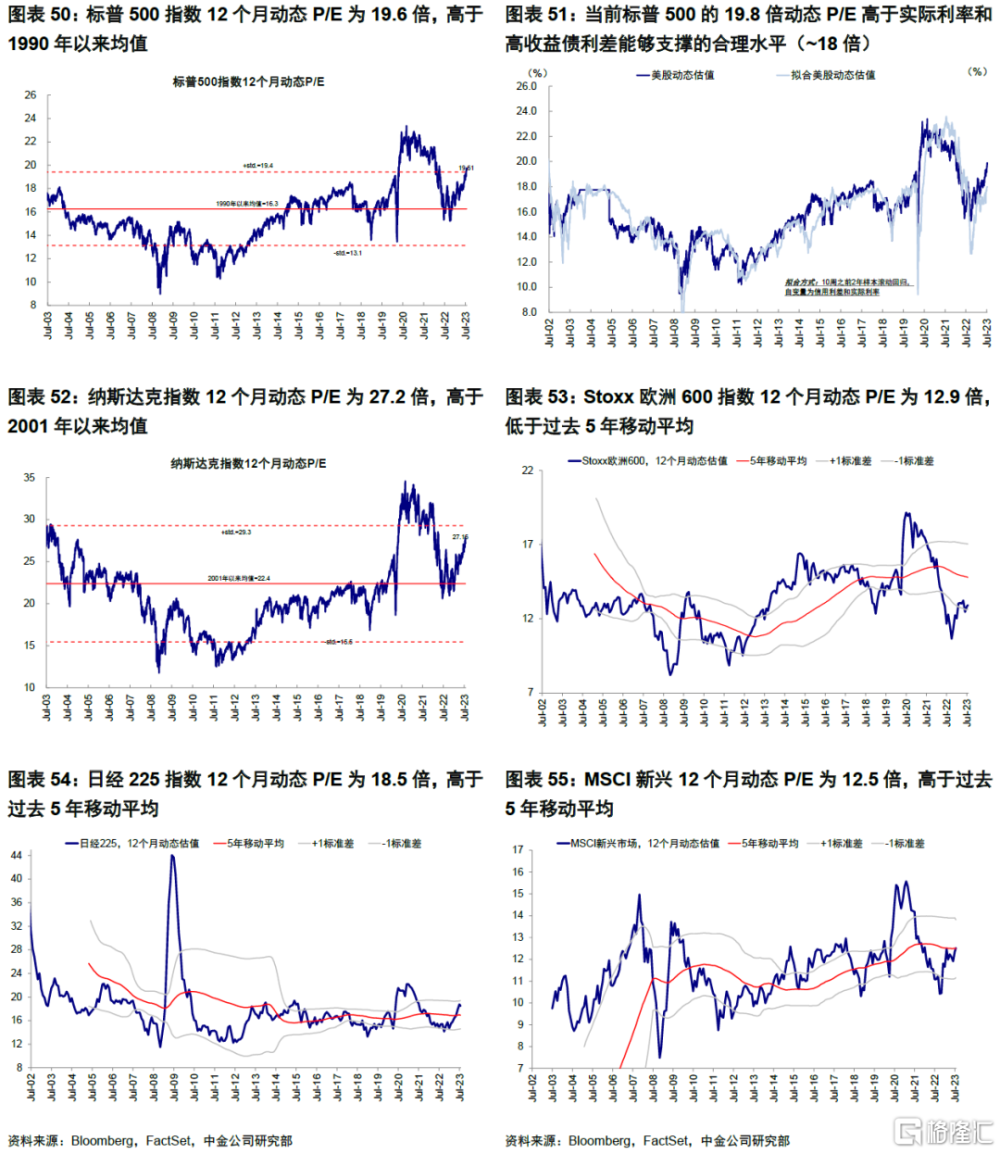

►美股:隱含未來1年淨降息2.3次。根據美債利率、信用利差及美股動態估值的關系,我們測算當前標普500指數19.7倍的動態估值隱含的10年美債利率爲2.75%,對應未來1年淨降息57.8bp,略高於當前CME利率期貨隱含的預期。換言之,如果加息路徑不超預期的話,壓力也不會很大。

►黃金:隱含未來1年淨降息1.6次,低於CME利率期貨和美股。根據實際利率、美元與黃金的關系,我們測算當前黃金價格(~1962美元/盎司)隱含的實際利率爲0.6%,顯著低於當前1.48%的實際水平,仍計入較多降息預期,對應未來1年降息39bp。

三、後續資產走勢如何?除了加息路徑外,金融流動性變化也值得關注;美股三季度支撐弱於二季度

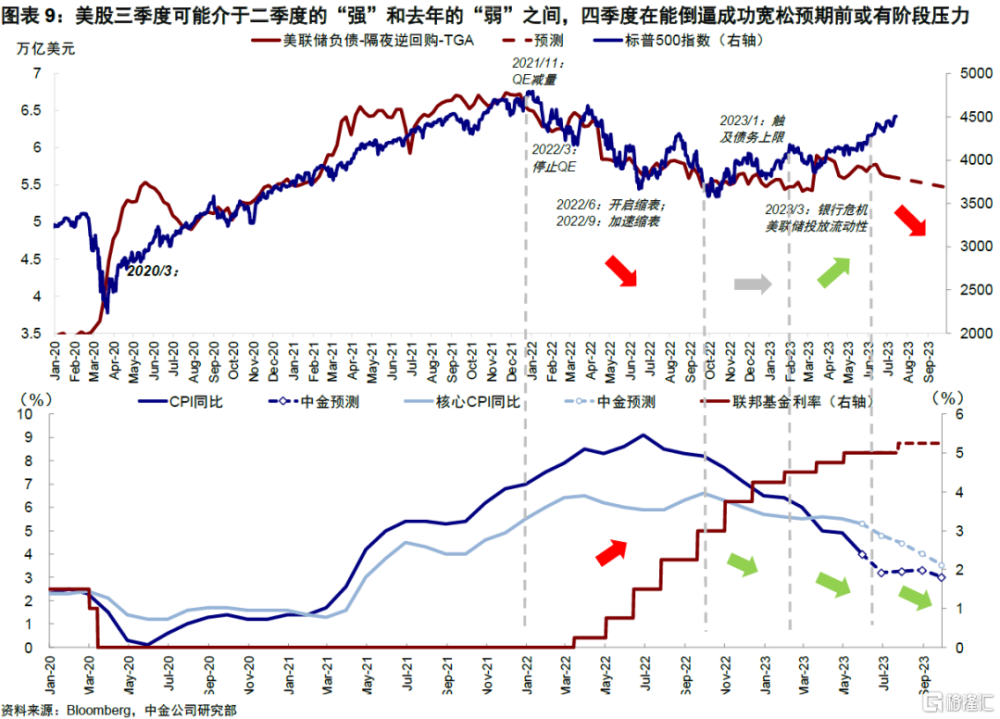

展望三季度,除了上述分析的加息路徑之外,金融流動性“量”的變化也同樣值得關注,可能會對資產走勢帶來影響。我們分析,金融流動性指標(美聯儲資產負債表-TGA账戶-逆回購ONRRP規模)從去年以來對美股和美元的中期走勢都有比較好的解釋力。

二季度,市場之所以能有較強表現,其中一個原因就是因爲銀行危機後,美聯儲通過短期貸款形式投放了大量流動性部分轉化爲銀行准備金,同時通脹還在回落。展望三季度,美聯儲借款逐步到期、繼續縮表,以及新發國債都會使得金融流動性重新收縮,但比去年好的是,通脹還會繼續下行。因此三季度美股面臨的流動性支撐會弱於二季度,通脹環境好於去年,其表現可能介於兩者之間。流動性的收縮對於美元也會有一定支撐,因此在增長沒有大幅逆轉前判斷趨勢拐點爲時尚早。具體來看,

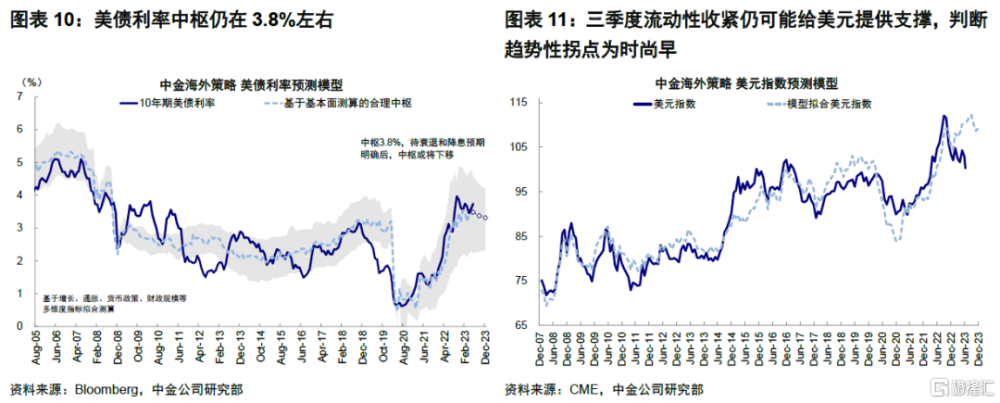

►美債:短期中樞仍維持在3.8%附近,四季度可能有更快下行空間。結合3m10s利差倒掛程度(60年代以來3m10s利差平均倒掛150bp),7月再加息對應的10年美債利率合理水平即爲3.8%附近。再度加息概率下降會約束利率上行空間(如果衝高會提供更好的介入機會),但增長短期還有韌性降息預期難以打开,也會使得快速下行還需等待時日,形成“下有底上有頂”的局面,我們判斷可能在四季度。

►美股:三季度介於二季度的“強”和去年的“弱”之間,四季度或有階段壓力,寬松預期兌現後再反彈。金融流動性支撐減少將使得美股的表現強度弱於二季度,但跌幅多少要看市場是否會找個借口(如盈利等)而回調,我們判斷大體呈現震蕩格局,如果大幅回調則提供再介入機會。四季度增長壓力升溫和通脹小幅翹尾可能會帶來一定調整壓力,直到倒逼成爲寬松預期推動美債利率下行,來實現對金融流動性量上收緊的對衝。

►美元:趨勢拐點要待中國增長修復。6月通脹數據公布以來,美元指數快速回落,期間一度跌破100,創近一年以來的新低。從交易層面上看,美元指數超賣(RSI指數點位一度降至25),同時CFTC投機性淨多頭頭寸持續回落。往後看,基准情形下雖無大漲空間,但可能維持高位一段時間。根據我們美元指數預測模型測算,美元指數支撐位 100,阻力位 105,趨勢性拐點仍有待中國增長修復。

►黃金:當前可以介入,但更多漲幅或在四季度,幅度上已有所透支。我們測算,按照1%左右實際利率和美元 100~105 區間判斷,黃金中樞價格可能在 1900 美元/盎司左右,因此可以擇機再介入。但是,下一波漲幅主要等待衰退和降息預期催化,這一時點可能在四季度。此外,從幅度上,黃金與實際利率年初以來差距進一步擴大,可能已經提前透支了部分未來回落的預期。

市場動態:6月核心零售超預期擡升,美股業績期开啓;A/H股領跌,美元指數反彈

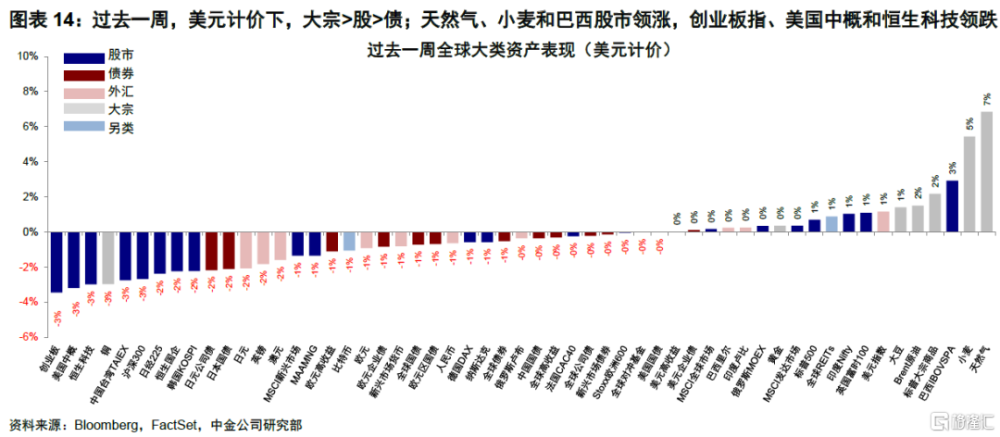

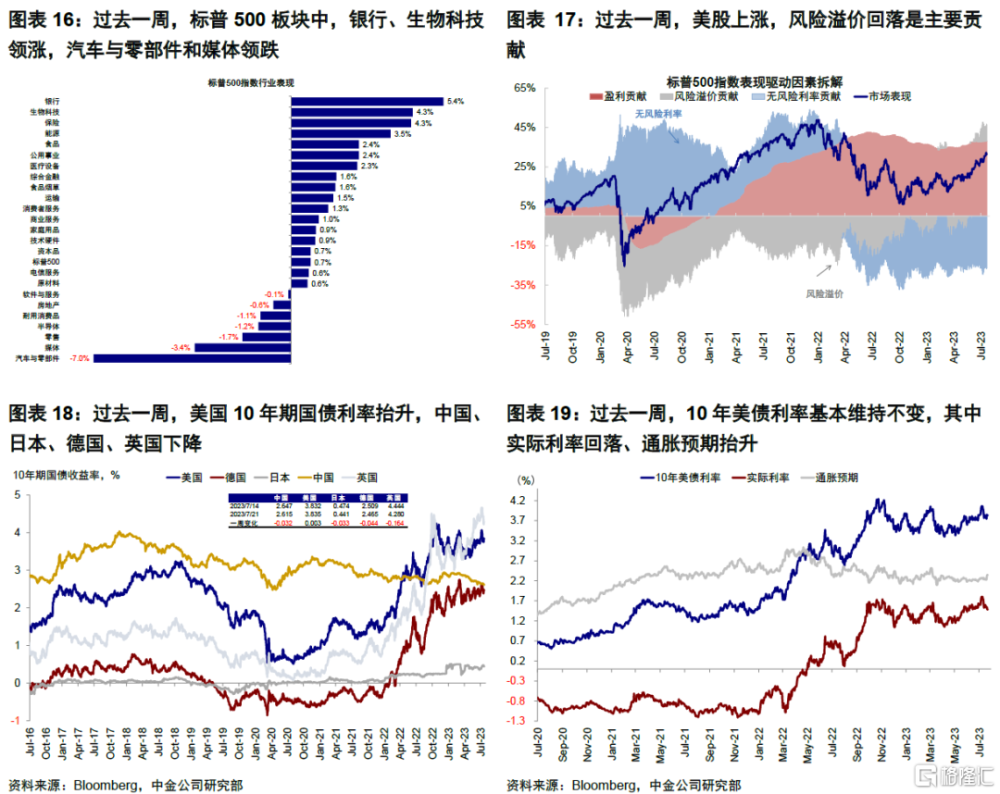

►資產表現:大宗>股>債;A/H股領跌,美元反彈。周初,紐約聯儲制造業指數降至1.1%,表明美國制造業面臨較大下行壓力,美元指數小幅回落。周中公布的美國6月零售環比增長0.2%,不及預期的0.5%,但核心銷售仍然堅挺,美元指數再度走強。與此同時,奈飛公布的二季度營收和三季度指引均低於預期、特斯拉預計三季度產量或因工廠升級略有下降並不排除進一步降價;台積電下調全年營收指引,美股芯片股表現同樣承壓下行。周四公布的上周美國首次申請失業救濟人數不增反降,創兩個月新低,體現勞動力市場仍然存在韌性;數據公布後,美債利率加速回升,美元延續反彈勢頭。

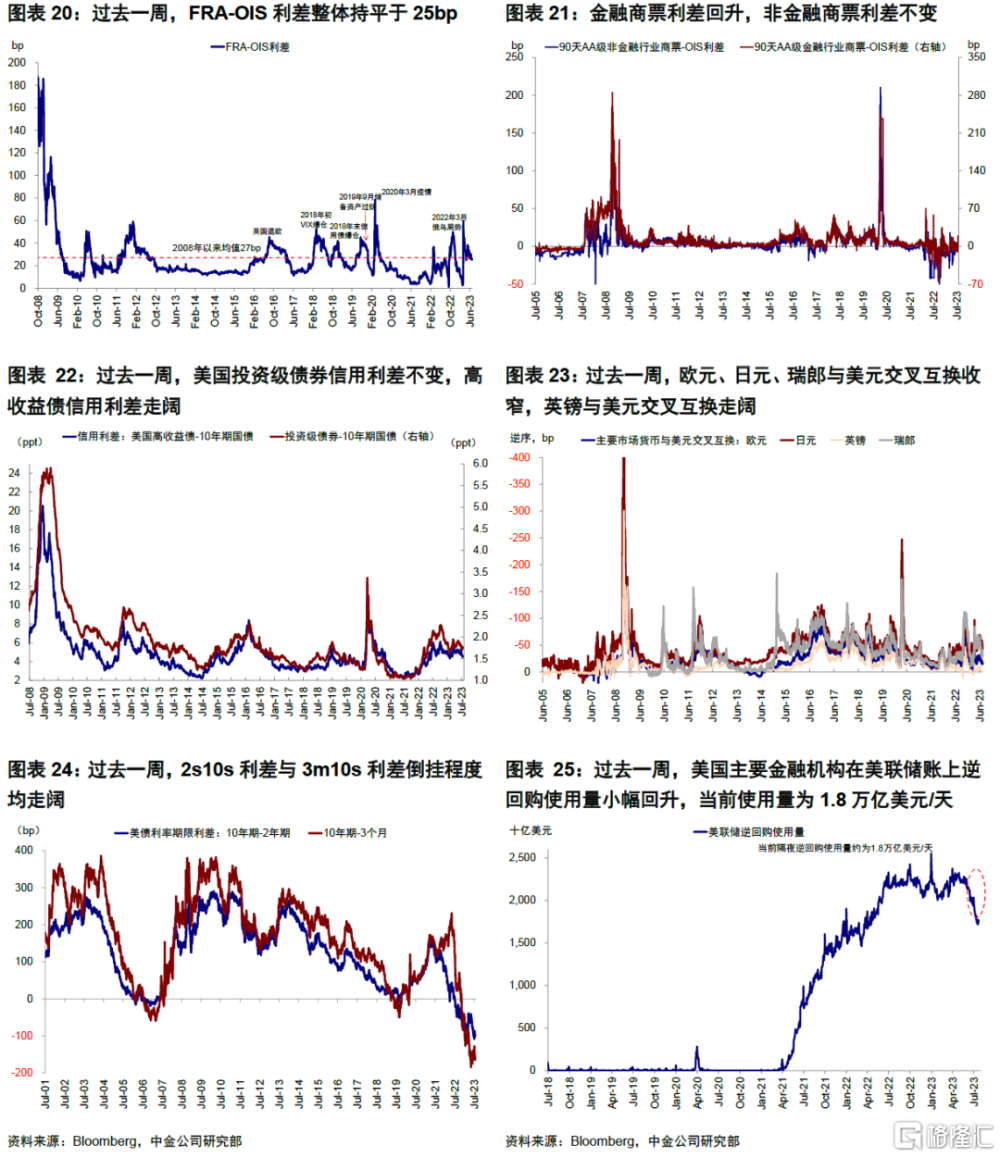

►流動性:在岸美元流動性有所收緊。過去一周,FRA-OIS利差整體持平於25bp左右,投資級債券信用利差不變,高收益債信用利差走闊;衡量離岸美元流動性的指標上,歐元、日元、瑞郎與美元交叉互換收窄,英鎊與美元交叉互換走闊。美國主要金融機構在美聯儲账上逆回購使用量小幅回升,當前使用量爲1.8萬億美元/天。

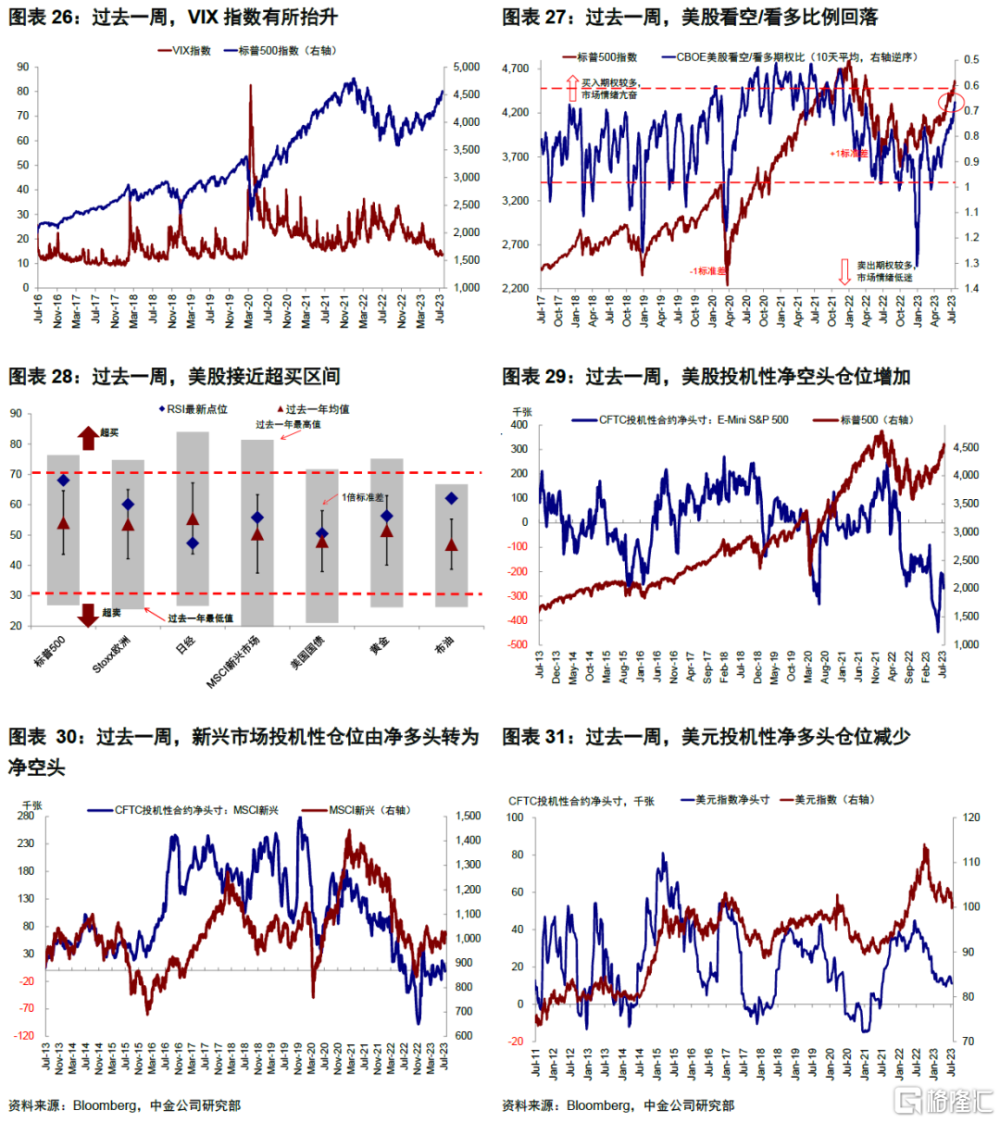

►情緒倉位:美股仍然接近超买,短端美債淨空頭繼續增加。過去一周,美股看空/看多比例(10天平均)下降。倉位方面,美股投機性淨空頭倉位增加,新興市場投機性倉位由淨頭轉爲淨空頭,美元投機性淨多頭倉位減少,銅期貨投機性淨空頭倉位減少。

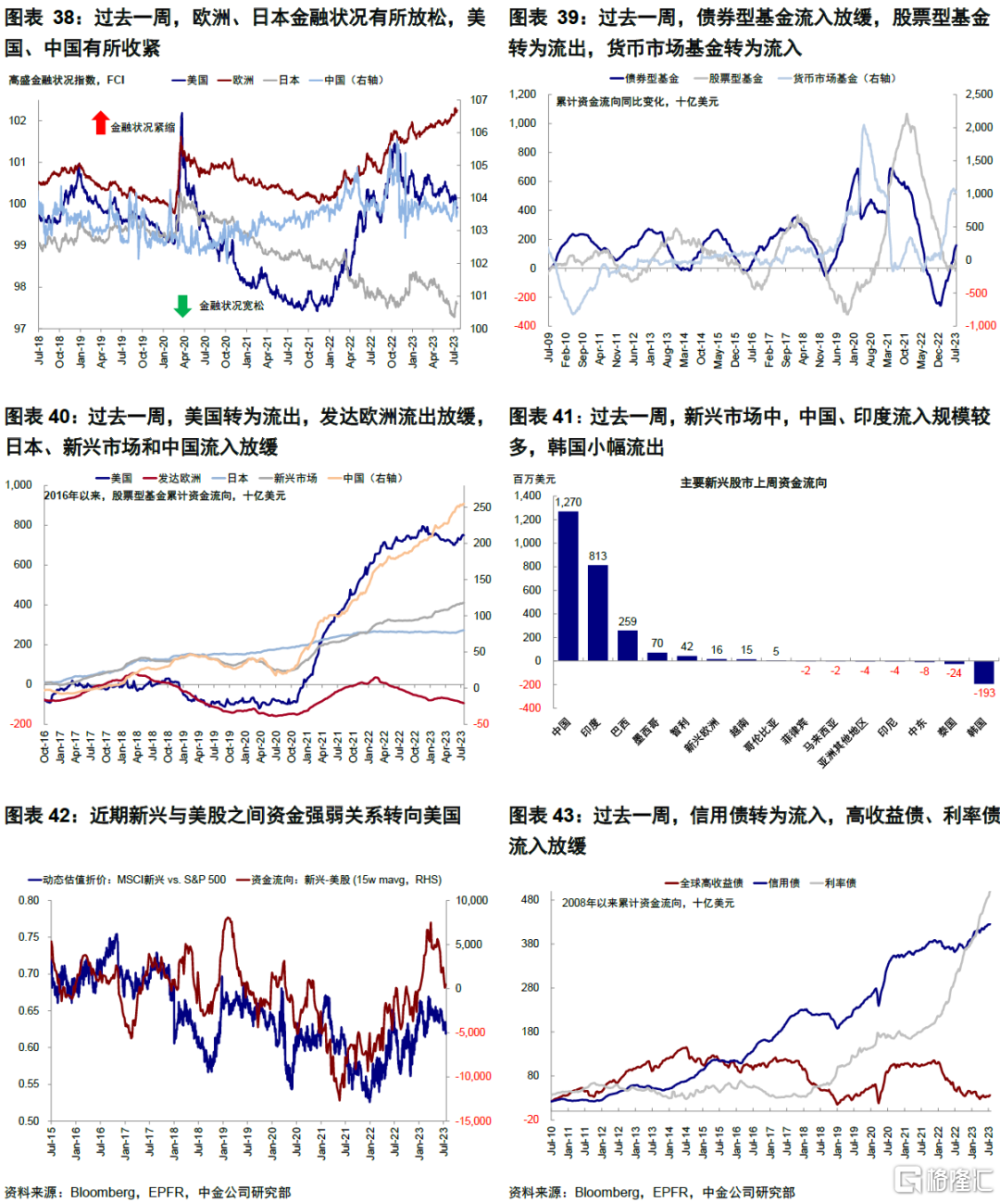

►資金流向:股票型基金轉爲流出,貨幣市場基金轉爲流入。過去一周,債券型基金流入放緩,股票型基金轉爲流出,貨幣市場基金轉爲流入。分市場看,美國轉爲流出,發達歐洲流出放緩,日本、新興市場和中國流入放緩。近期新興與美股之間資金強弱關系轉向美國。

► 基本面與政策:核心零售超預期擡升,工業產出超預期回落。美國6月零售環比增長0.2%,低於市場預期的0.5%;除機動車與加油站外的零售銷售環比0.3%,與預期持平;而除食品服務、建築材料、機動車與加油站等的核心零售超預期擡升0.6%(vs.預期0.3%)。分項看,加油站(-1.4%)、建築材料和園林設備(-1.2%)等零售環比回落明顯,雜貨店(2%)、线上銷售(1.9%)等環比擡升。6月美國工業產出環比超預期回落、產能利用率下降。美國6月工業產出連續第二個月回落,環比下滑0.5%,低於預期的0%;產能利用率進一步降至78.9%,低於預期的79.5%。分項來看,制造業產出環比回落0.3%,汽車及零部件、紡織品等環比回落超3%;採掘業環比回落0.2%,公用事業環比繼續回落2.5%。

►市場估值:高於增長和流動性合理水平。當前標普500的19.8倍動態P/E高於實際利率和高收益債利差能夠支撐的合理水平(~18倍)。

注:本文摘自中金公司2023年7月23日已經發布的《市場與美聯儲“分歧”有多大》

劉剛,CFA 分析員 SAC 執證編號:S0080512030003 SFC CE Ref:AVH867

楊萱庭 聯系人 SAC 執證編號:S0080122080405

李赫民 分析員 SAC 執業證書編號:S0080522070008 SFC CE Ref:BQG067

標題:市場與美聯儲的“分歧”有多大?

地址:https://www.iknowplus.com/post/16531.html