民生策略:隱藏的右側行情

近期市場看似調整,但其實對於基本面企穩的交易已經進入了右側。而從歷史上看,往往在市場底部就容易發生高低切換,前期強勢板塊跑不贏指數。現階段做多方向正收斂於經濟恢復,差別在於是溫和修復還是更高的波動換更大的收益,市場共識有望進一步凝聚,建議投資者不要遲疑,繼續做多中國。

摘要

1 看似調整,實際上是切換

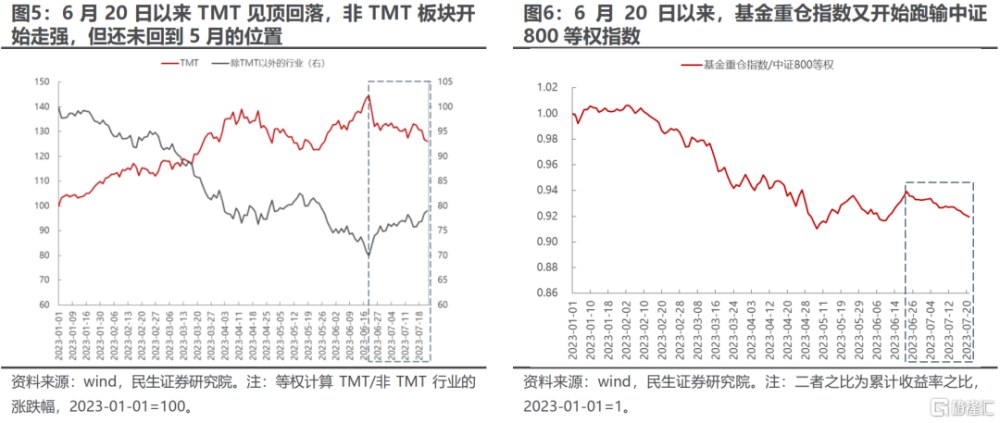

大類資產看,對中國經濟的悲觀預期已經开始進入修正的右側。人民幣匯率在6月30日就已經見頂回落,而商品仍在繼續反彈,股票內部的確也出現了從AI到非AI的切換跡象;唯一對經濟仍悲觀的債市也已經處於歷史極端值的位置,進一步下行似乎需要更悲觀的理由。股票內部看,近期滬深300和上證指數甚至公募基金淨值的調整,很容易讓市場陷入迷茫。但需要強調的是,自6月20日以來TMT开始見頂回落,而非TMT板塊則开始走強,市場對於基本面企穩的交易其實已經進入了右側,只是被前期強勢板塊的回撤所掩蓋。

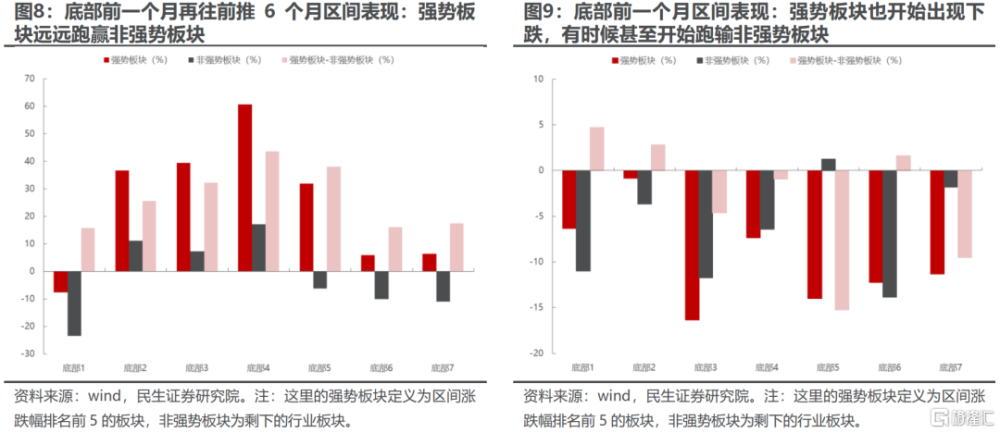

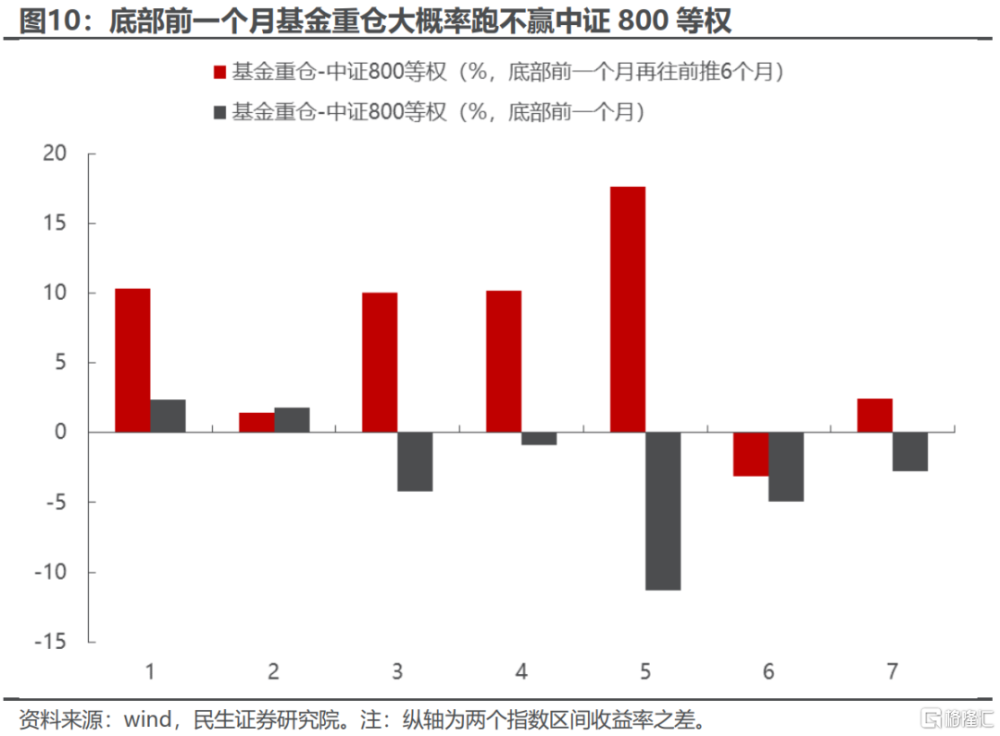

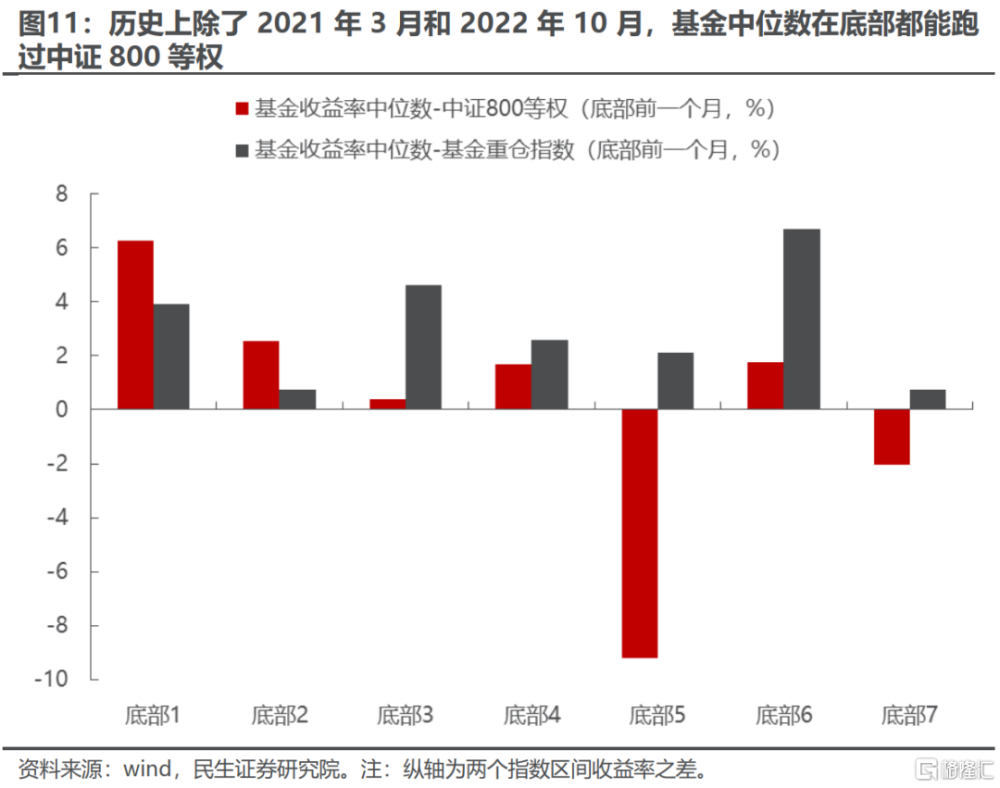

2 經驗意義上的底部:跑贏指數是挑战

復盤2018年以來7次階段性底部:強勢板塊在市場見底前一個月之前的表現遠遠好於非強勢板塊,但到了底部前一個月,強勢板塊也开始出現下跌甚至跑不贏非強勢板塊,這時候可能意味着市場出現了切換跡象,底部前一個月基金重倉股指數確實大部分時候都跑不贏中證800等權指數。我們認爲近期市場在高低切換中的下跌反而意味着經驗意義上的底部已經出現。當然本輪行情還有一些有意思的現象,股票型+偏股混合+靈活配置型基金自6月20日至今復權淨值表現中位數是-4.87%(重倉股“僅”爲-4.22%),中證800等權是-2.17%。中位數表現反映了更靈活的基金在5月以來出現的整體切換的程度,然而前期強勢板塊的下跌對淨值拖累超越了基金重倉股本身,這與我們上期周報測算的2季度以來對AI的切換結論相吻合。歷史上看,基金中位數在底部未能跑過中證800等權情況較少,除了2021年3月和2022年10月。經驗上看基金未來跑贏指數將是較大挑战。從一定意義上講,過去不相信經濟復蘇時存在其他做多的備選項,市場更容易對基本面的結構改善視而不見。現階段做多方向正在收斂於經濟本身,市場共識有望進一步凝聚。

3 經濟修復VS債務收縮:更多風險意味着更大收益

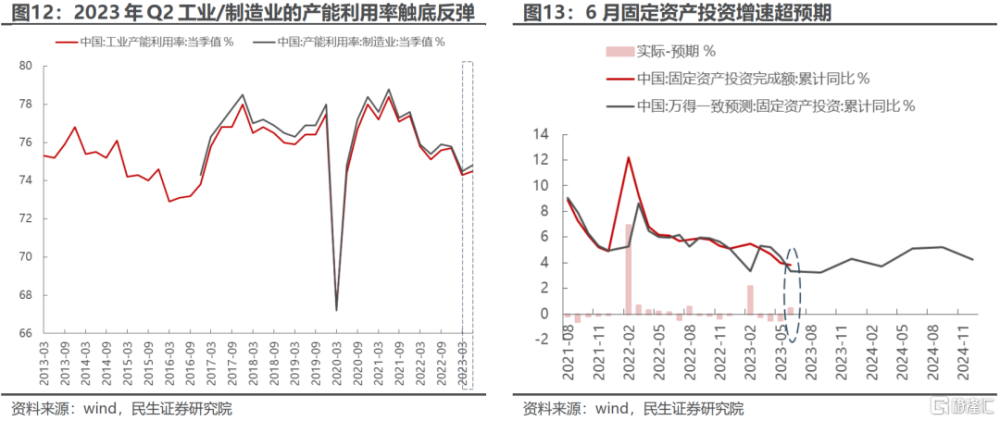

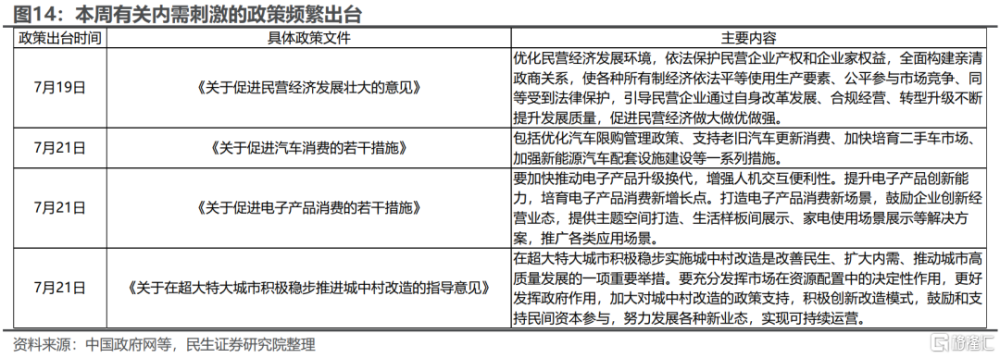

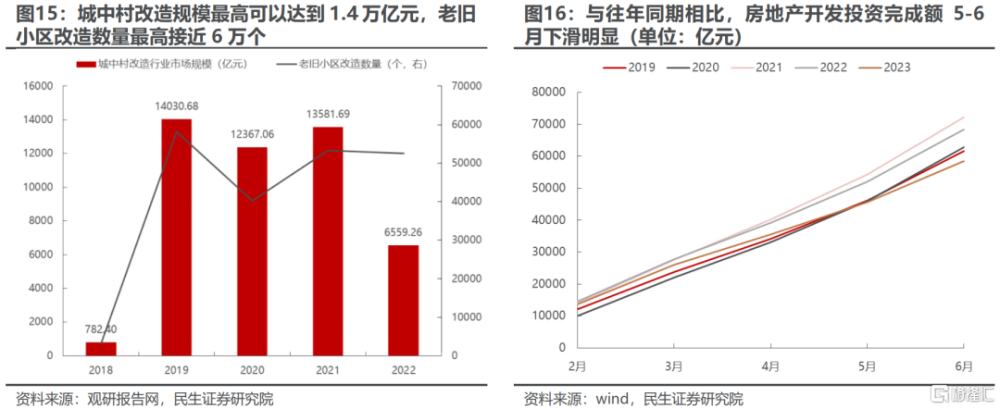

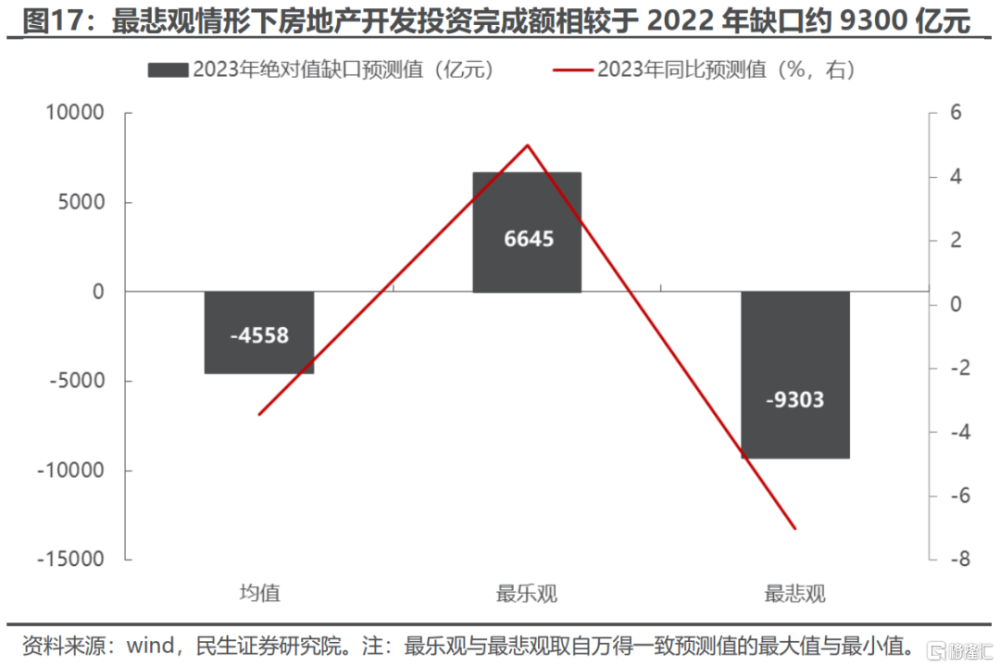

當前國內經濟的兩股力量在角力:一個是經濟內生的修復力量,另一個是房地產下行帶來的債務收縮的力量。隨着近期有關內需刺激的政策頻繁出台、碧桂園的債務問題逐漸暴露,可能這兩股力量就要面臨一個短期反轉的臨界點:如果沒有出現因爲債務問題的系統性的下行風險,那么經濟修復將會正常繼續,同時需求側的政策也將有所助力;如果出現系統性的債務風險,那么也就意味着更強力的政策出台的必要性,在這種情境下經濟將會V型反轉。本周公布的6月經濟數據中,其中工業生產與固定資產投資均出現明顯的好轉,經濟內生修復的動能仍在繼續;而有關內需刺激的政策也在本周頻繁出台:無論是旨在激活民營企業活力的政策還是有關促進汽車、電子產品消費的產業政策,以及城中村改造的落實政策。以城中村改造爲例,如果我們假設2023年的城中村改造在政策的支持下加速落地,整體規模可以達到2019年的1.4萬億元,則相較於2022年的增量投資約8000億元,這恰好可以大幅彌補當下對於房地產投資最爲悲觀的預期缺口(約9300億元)。

4 順風,順周期:繼續做多中國

市場已經處於預期扭轉的階段,但由於存量博弈下的結構切換所以導致了市場整體仍在下行。隨着國內經濟基本面形勢逐步明朗,內生動能修復+需求刺激政策逐步出台。經濟恢復方向是確定的,區別在於是否要用更大波動換更大彈性而已。因此在國內需求向上+海外順風環境仍在的背景下,我們推薦:第一,同時受益於國內需求恢復和海外順風環境的大宗商品相關資產(油、銅、鋁、煤炭、貴金屬)。第二,受益於國內需求政策刺激的領域:新能源車、智慧家居/家電,光伏未來有可能受益於全球能源價格反彈;城中村改造下的建築、建材等,同時關注非銀的潛在彈性。第三,全球制造業可能在3-4季度觸底,提前搶跑可能帶來收益:包括通用機械、部分電子等。紅利資產近期也有所企穩,作爲中長期主线我們也依舊看好。

風險提示:國內經濟不及預期;政策落地不及預期;美國超預期加息。

1、市場在切換中下跌:經驗意義上的底部已經出現

當前市場的預期其實已經發生了一些微妙變化,只不過由於是在存量市場下進行結構上的切換才導致了市場整體的下行,體現爲TMT板塊的大幅下行與其他板塊的上行。而復盤歷史上每一次市場的階段性底部,強勢板塊的下跌其實都意味着市場也正在見底。所以我們認爲近期市場在切換中下跌反而意味着經驗意義上的底部已經出現,投資者應該積極布局而不是被“一葉障目”而悲觀。

1.1 各類資產的位置:市場的預期已經轉向

我們在6月中旬發布的周報中提到,當時唯一沒有反映基本面復蘇預期的是匯率:人民幣在美元走弱的背景下仍在貶值,而這也意味着匯率可能是不看好中國經濟的最後堡壘,其定價是內部市場完成大切換的最後路標。站在當下來看,匯率在6月30日就已經見頂回落,而商品仍在繼續反彈,股票內部的確也出現了從AI到非AI的切換跡象,而債市也已經處於歷史極端值的位置。各類資產的預期可能已經表明市場對於經濟的看法正在轉向。

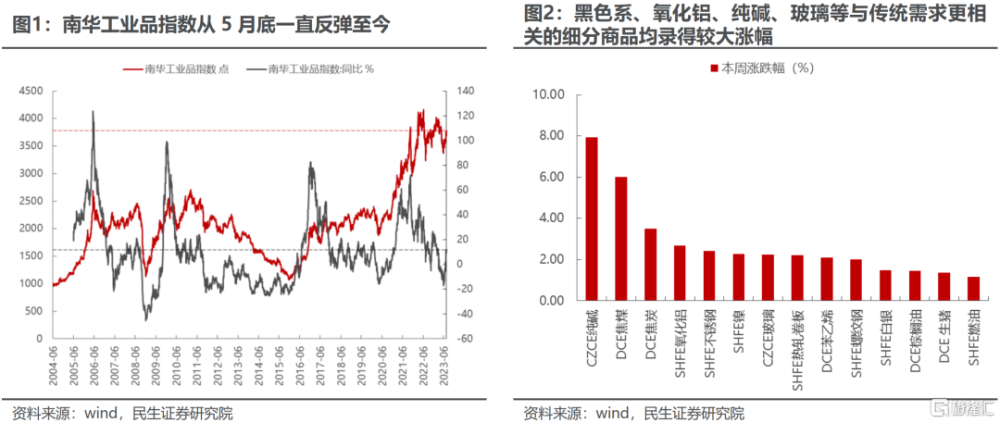

(1)商品市場來看,整體上南華工業品指數仍在繼續上行,從細分商品來看,漲幅排名靠前的大部分都是與傳統需求更相關的黑色系商品(鋼鐵、焦煤焦炭)、氧化鋁、純鹼和玻璃等。商品對於短期供需的變化更爲敏感,經濟的修復可能並沒有想象中的那么差。

(2)匯率的角度來看,在6月底觸及2022年10月底的高點之後,美元兌人民幣匯率的讀數开始見頂回落(相對美元升值),終結了此前即使美元在走弱但還在貶值的趨勢,一方面可能與央行上調跨境融資宏觀審慎調節系數有關(同樣地在2022年10月25日央行也進行了相應的操作,隨後人民幣大幅升值),但更多地我們認爲這釋放了一種信號:試圖通過匯率繼續表達對中國經濟悲觀可能已經不太可行,未來匯率的變化將會更多地回歸到國內基本面的變化上,流動性/交易層面的影響可能已經企穩。

(3)從債券的角度看,長端國債所反映的經濟預期已經處於2002年以來的幾乎最悲觀的水平(上一次是2022年10月底,類似的位置還有2020年4月、2016年8月、2008年10月、2003年6月以及2002年6月)。做空經濟,似乎需要更強的邏輯支撐。

(4)從股票市場來看,一個有意思的現象是2023年以來TMT與非TMT行業走勢幾乎完全相反,而自6月20日以來TMT开始見頂回落,而非TMT板塊則开始走強(但甚至還未回到5月的位置)。整體市場其實是下跌的,核心原因在於權重股的下跌,以基金重倉股爲例,6月20日以來基金重倉指數又开始跑輸中證800等權指數。

1.2 復盤歷史上階段性底部:強勢板塊回撤往往預示見底

不得不回答的一個問題是強勢板塊下跌、重倉股跑不贏等權,是意味着切換的开啓還是意味着未來市場繼續下行。我們通過復盤歷史上階段性底部強勢板塊的表現和基金重倉股與中證800等權的相對表現來回答這個問題。

(1)首先確定階段性的底部區間:2018年7月19日[1]以來,以萬得全A作爲分析對象,階段性底部一共出現過7次,分別是:2018/10/18、2019/6/6、2020/3/23、2020/9/28、2021/3/9、2022/4/26、2022/10/31。

[1] 由於基金重倉指數2018年7月19日才發布,因此我們復盤區間爲2018年7月19日至今。

(2)對這7次底部前一個月(類比當下的6月20日至今)、前一個月再往前推6個月(類比年初至6月)的行業表現、基金重倉和中證800等權的相對表現進行分析,我們發現:

強勢板塊在市場見底前一個月之前的表現遠遠好於非強勢板塊,但到了底部前一個月,連強勢板塊也开始出現下跌甚至跑不贏非強勢板塊,這時候可能意味着市場出現了切換跡象:底部前一個月基金重倉股指數確實大部分時候都跑不贏中證800等權指數。所以從歷史經驗意義上看,我們似乎這一輪也具備這樣的特徵,這意味着的是市場整體下跌、強勢板塊下跌以及權重股下跌並不一定意味着未來市場繼續下行,反而在極度悲觀預期出現扭轉之後,市場底部可能已經出現。

此外,本輪行情還有一些有意思的現象:股票型+偏股混合+靈活配置型基金自6月20日至今復權淨值表現中位數是-4.87%(重倉股“僅”爲-4.22%),中證800等權是-2.17%。中位數表現反映了更靈活的基金在5月以來出現的整體切換的程度,然而前期強勢板塊的下跌對淨值拖累超越了基金重倉股本身,這與我們上周周報測算的2023年Q2以來公募基金向AI進行切換的結論相吻合。歷史上看,基金中位數在底部未能跑過中證800等權情況較少,除了2021年3月和2022年10月。經驗上看基金未來跑贏指數將是較大挑战。從一定意義上講,過去不相信經濟復蘇時存在其他做多的備選項,市場更容易對基本面的結構改善視而不見。現階段做多方向正在收斂於經濟本身,市場共識有望進一步凝聚。

2、經濟修復VS債務收縮:短期反轉的臨界點

國內基本面層面,當前是兩股力量在角力:一個是經濟內生的修復力量,另一個是房地產下行帶來的債務收縮的力量。隨着近期有關內需刺激的政策頻繁出台、碧桂園的債務風險逐漸暴露,可能這兩股力量就要面臨一個短期反轉的臨界點:如果沒有出現系統性的下行風險,那么經濟修復將會正常繼續,同時需求側的政策也將有所助力;如果出現系統性的債務風險,那么也就意味着更強力的政策出台的必要性,在這種情境下可能意味着的是經濟V型的反轉。

本周公布的6月經濟數據中,其中工業生產與固定資產投資均出現明顯的好轉,經濟內生修復的動能仍在繼續:2023年Q2的工業/制造業產能利用率觸底反彈;6月固定資產投資增速雖然仍在下行,但好於市場本身的預期,可能對於市場此前極度悲觀的預期是一個修正。

而有關內需刺激的政策也在本周頻繁出台:無論是旨在激活民營企業活力的政策還是有關促進汽車、電子產品消費的產業政策,以及城中村改造的落實政策。

以城中村改造爲例,2019-2021年是城中村改造的加速期,但2022年出現了明顯的下滑。城中村改造整體涉及的市場規模最高可達1.4萬億元,老舊小區改造數量最高接近6萬個。而當下的現實情況是房地產的拖累仍很明顯:5-6月的投資完成額明顯下滑,導致大幅低於往年同期水平。

如果我們假設2023年的城中村改造在政策的支持下加速落地,整體規模可以達到2019年的1.4萬億元,則相較於2022年的增量投資約8000億元,這恰好可以大幅彌補當下對於房地產投資最爲悲觀的預期缺口(約9300億元)。

而近期以碧桂園爲代表的多家房地產企業美元債出現大幅波動,又讓市場投資者开始擔憂房地產的系統性風險,但我們認爲一旦系統性風險爆發,那么更強有力的政策可能就會箭在弦上。所以無論在哪種場景下經濟都會向上,區別在於是溫和地、內生性修復式的向上還是危機之後的V型反轉。

3、順風,順周期:繼續做多中國

市場已經處於預期扭轉的階段,但由於存量博弈下的結構切換所以導致了市場整體仍在下行。隨着國內經濟基本面形勢逐步明朗,內生動能修復+需求刺激政策逐步出台,在債務系統性風險不出現的前提下,未來的經濟環比越來越好是勝率較高的場景。而海外的順風環境其實並未改變:在整體通脹仍在回落、經濟下行的環境下,主要經濟體的央行貨幣政策不太可能再度出現大幅緊縮。因此在國內需求向上+海外順風環境仍在的背景下,我們推薦:

第一,同時受益於國內需求恢復和海外順風環境的大宗商品相關資產(油、銅、鋁、煤炭、貴金屬)。

第二,受益於國內需求政策刺激的領域:新能源車、智慧家居/家電,光伏未來有可能受益於全球能源價格的反彈;城中村改造下的建築、建材等,同時關注非銀的潛在彈性。

第三,全球制造業可能在3-4季度觸底,提前搶跑可能帶來收益:包括通用機械、部分電子等。

紅利資產近期也有所企穩,作爲中長期主线我們也依舊看好。

4、風險提示

1)國內經濟不及預期。如果後續國內經濟數據繼續不及預期,那么底部反轉的預期就會被證僞,文中相關的板塊推薦邏輯就不成立。

2)政策落地不及預期。如果文中有關需求的刺激政策落地不及預期,那么對於經濟的拉動可能就不及預期,影響文中的邏輯判斷前提。

3)美國超預期加息。如果美聯儲在未來超預期加息,那么美元很可能大幅反彈,對於大宗商品將形成壓制。

注:本文來自民生證券2023年7月23日發布的證券研究報告:A股策略周報20230723:隱藏的右側行情,報告撰寫:牟一凌 SAC編號S0100521120002 | 方智勇 SAC編號S0100522040003

標題:民生策略:隱藏的右側行情

地址:https://www.iknowplus.com/post/16530.html