2024年三季報有哪些亮點?

前言:截至2024年10月31日9時,全部A股(不考慮上市一年以內的新股)2024年三季報披露率達99.89%。我們從業績增速、ROE、現金流等多項關鍵財務指標展开分析,梳理了各板塊的最新情況,供投資者參考。

一:2024Q3金融板塊支撐全部A股業績增速觸底回升

1.1、金融板塊帶動全A業績增速回升,非金融板塊繼續下行

全A維度:2024Q3金融板塊帶動全A淨利潤增速回升,非金融板塊繼續下行

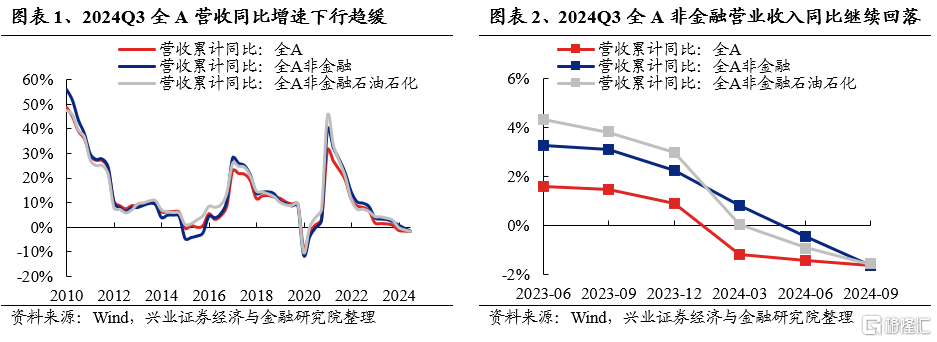

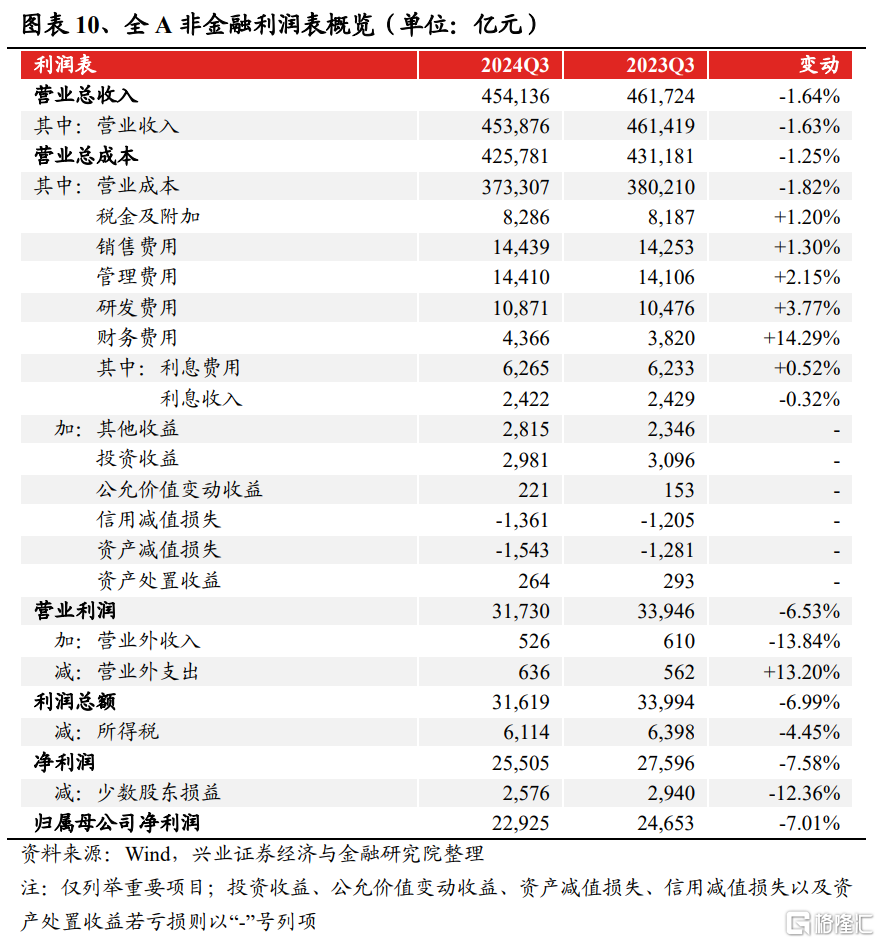

從營收累計同比增速來看:

全A整體2024Q3營收累計同比增速爲-1.66%,較2024H1降低0.21個百分點;全A非金融2024Q3營收累計同比增速爲-1.63%,較2024H1降低1.17個百分點;全A非金融石油石化2024Q3營收累計同比增速爲-1.58%,較2024H1降低0.66個百分點 [1]。

注:圖表1中橫軸所示2024年實則截至2024Q3,後文圖表同

[1] 若無明確標明單季度增速,增速均指代以整體法計算的累計同比增速,其中Q1、H1、Q1~Q3、A分別指當年前一、二、三、四個季度累計同比,24H1-24Q1指2024年上半年增速與一季度增速之差;業績增速、淨利潤增速等類似表述均指代歸母淨利潤增速,下同

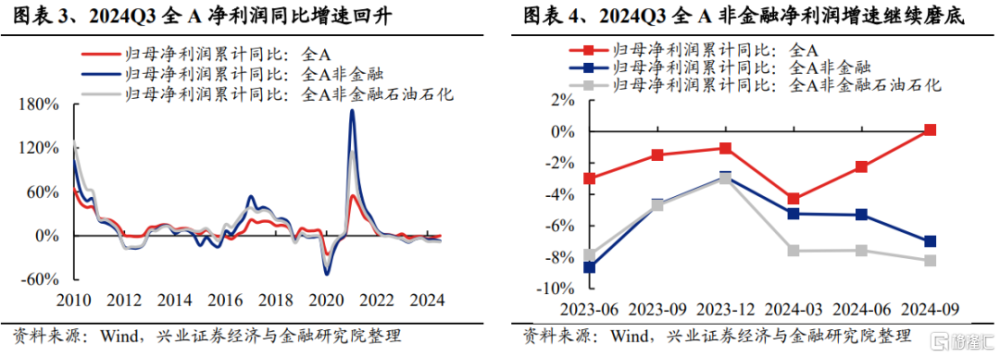

從歸母淨利潤累計同比增速來看:

全A整體2024Q3淨利潤累計同比增速爲0.09%,較2024H1回升2.34個百分點;全A非金融2024Q3淨利潤累計同比增速爲-7.01%,較2024H1降低1.70個百分點;全A非金融石油石化2024Q3淨利潤累計同比增速爲-8.21%,較2024H1微降0.64個百分點。金融板塊和非金融板塊業績出現明顯分化,一方面由於銀行、保險等金融板塊自身經營相對穩健,另一方面也在一定程度上受到保險公司新舊會計准則切換的影響。

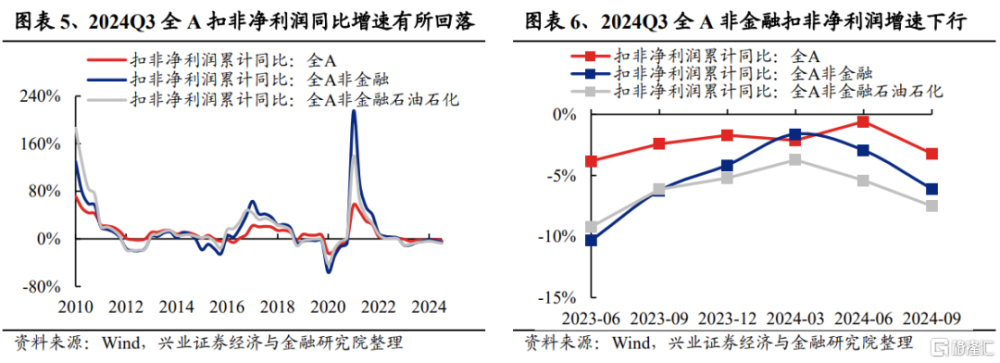

從扣非淨利潤累計同比增速來看:

全A整體2024Q3扣非淨利潤累計同比增速爲-3.20%,較2024H1回落2.62個百分點;全A非金融2024Q3扣非淨利潤累計同比增速爲-6.10%,較2024H1回落3.16個百分點。全A非金融石油石化2024Q3扣非淨利潤累計同比增速爲-7.50%,較2024H1回落2.10個百分點。

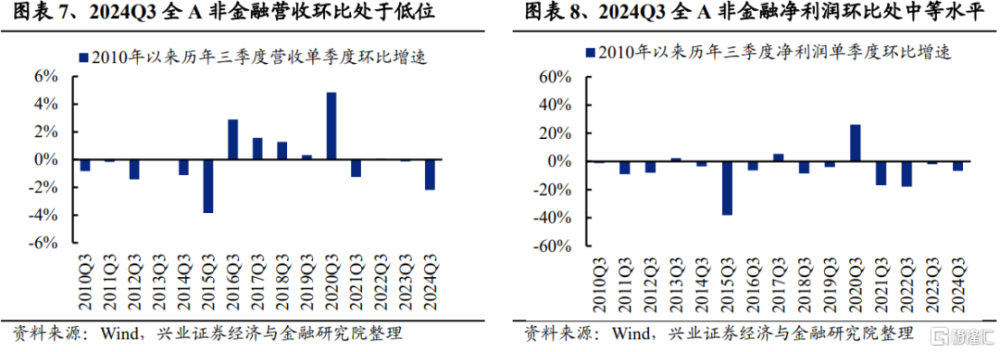

從單季度環比增速來看:

全A非金融2024Q3單季度營收環比增速爲-2.19%,縱向比較來看處於2010年以來歷史低位;全A非金融2024Q3單季度歸母淨利潤環比增速爲-6.70%,處於2010年以來中等水平(42.80%)。

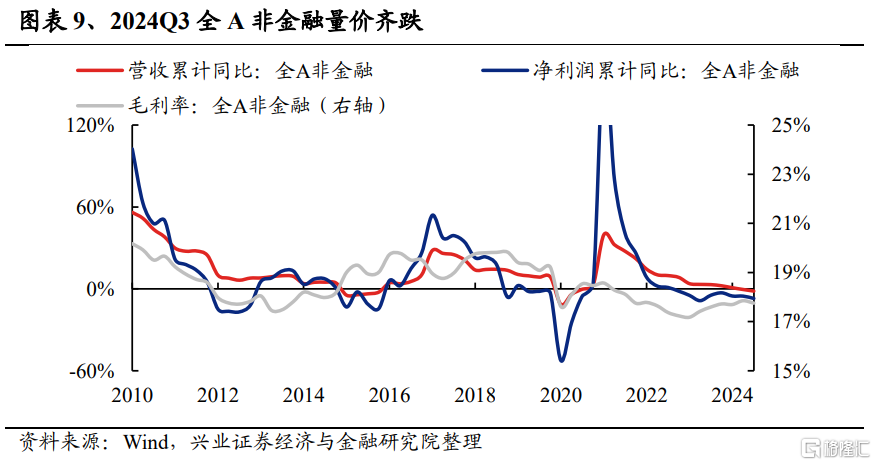

對業績進行量價拆分,2024Q3全A非金融結構呈現“量價齊跌”,與規模以上工業企業較爲一致:選取營業收入作爲量和價的綜合體現、毛利率作爲價格指標。2024Q3全A非金融營業收入/淨利潤累計同比增速分別爲-1.63%/-7.01%,較2024Q2回落1.17/1.70個百分點;2024Q3毛利率較2024Q2略有回落0.10個百分點。

整體來看,全A非金融營收和淨利潤同比增速較2024H1繼續回落,而金融板塊業績增速則出現明顯改善,指向經濟修復進程中仍然存在曲折、分化。但更重要的是,“我國經濟的基本面及市場廣闊、經濟韌性強、潛力大等有利條件並未改變”。並且隨着9月末以來一攬子逆周期調節政策的陸續落地,9月多數宏觀指標已呈現改善信號,10月PMI重回榮枯线以上,經濟運行中的積極因素在增多,上市公司業績有望迎來修復。

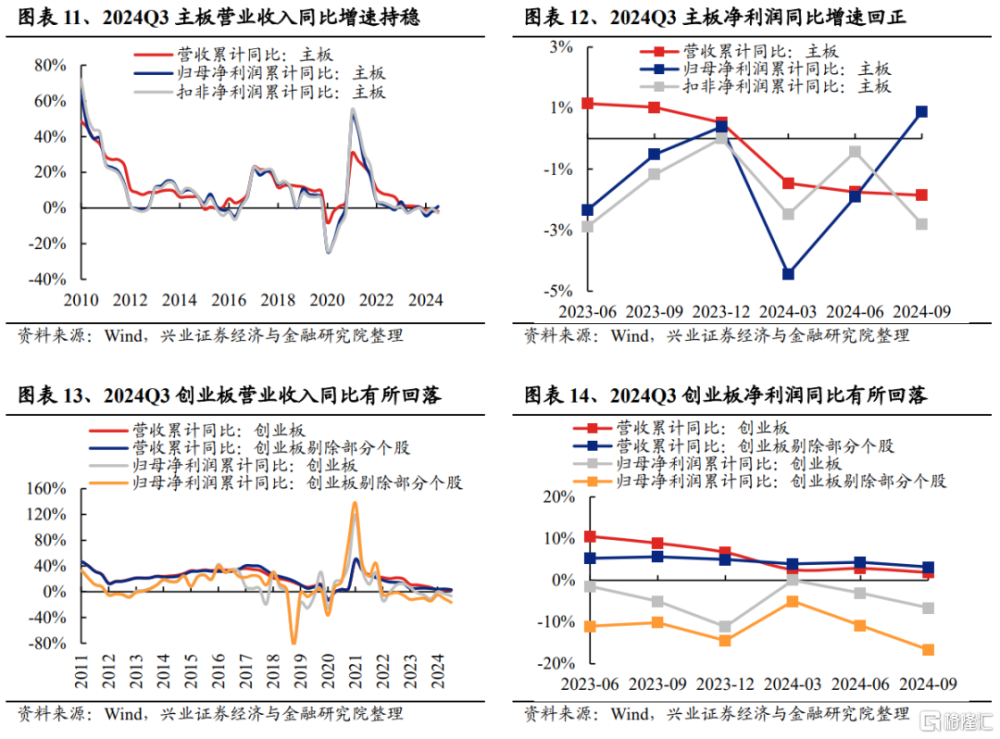

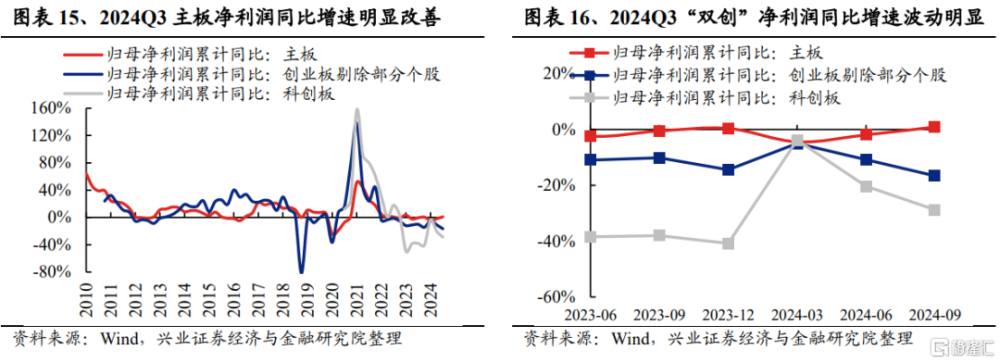

上市板:2024Q3主板營業收入相對持穩,淨利潤同比增速回正;雙創業績增速波動顯著。

從營收累計同比增速來看:

主板2024Q3營收累計同比增速爲-1.86%,較2024H1降低0.10個百分點;創業板整體2024 Q3營收累計同比增速爲1.90%,較2024H1降低0.95個百分點;創業板(剔除溫氏股份、樂視網、寧德時代、保力新以及光线傳媒)2024 Q3營收累計同比增速爲3.21%,較2024H1回落1.13個百分點;科創板2024 Q3營收累計同比增速爲-0.94%,較2024H1回落4.47個百分點。

從淨利潤累計同比增速來看:

主板2024Q3淨利潤累計同比增速爲0.88%,較2024H1繼續回升2.79個百分點;創業板整體2024Q3淨利潤累計同比增速爲-6.56%,較2024H1回落3.50個百分點;創業板(剔除溫氏股份、樂視網、寧德時代、保力新以及光线傳媒)2024 Q3淨利潤累計同比增速爲-16.61%,較2024H1降低5.80個百分點;科創板2024 Q3淨利潤累計同比增速爲-28.72%,較2024H1大幅回落8.38個百分點。

整體來看,2024Q3主板營業收入相對持穩,淨利潤同比增速回正;雙創業績增速波動顯著。從2024Q3絕對增速來看,營業收入同比增速方面,創業板(剔除部分個股)>創業板整體>科創板>主板;淨利潤同比增速方面,主板>創業板整體>創業板(剔除部分個股)>科創板。從24Q3相對於24H1增速邊際變化來看,營業收入方面,主板>創業板整體>創業板(剔除部分個股)>科創板;淨利潤方面,主板>創業板整體>創業板(剔除部分個股)>科創板。

寬基指數:2024Q3以滬深300爲代表的大盤股營收增速和淨利潤增速明顯佔優

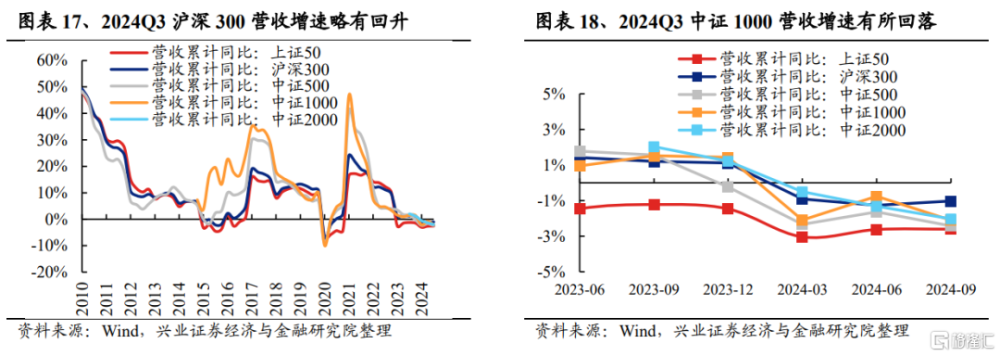

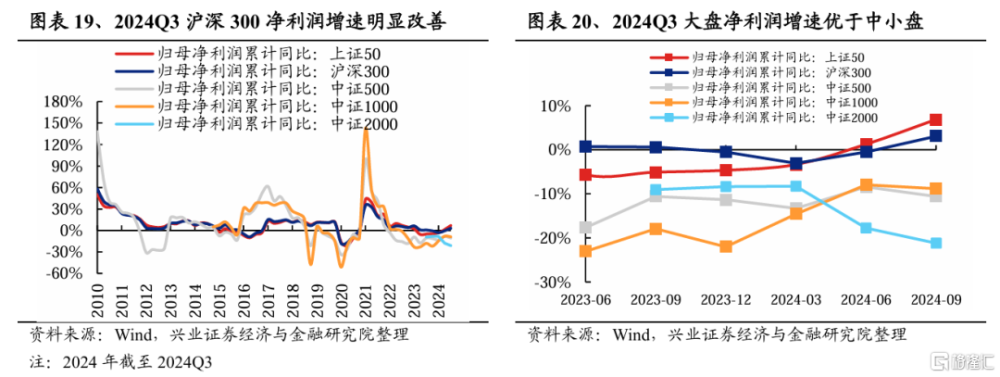

從營收累計同比增速來看:

以滬深300指數爲代表的大盤股2024Q3營收累計同比增速爲-1.02%,較2024H1微升0.02個百分點;以中證500指數爲代表的中盤股2024Q3營收累計同比增速爲-2.42%,較2024H1回落0.79個百分點;以中證1000指數爲代表的小盤股2024Q3營收累計同比增速爲-2.10%,較2024H1下降1.34個百分點;以中證2000指數爲代表的微盤股2024Q3營收累計同比增速爲-2.03%,較2024H1降低0.71個百分點。

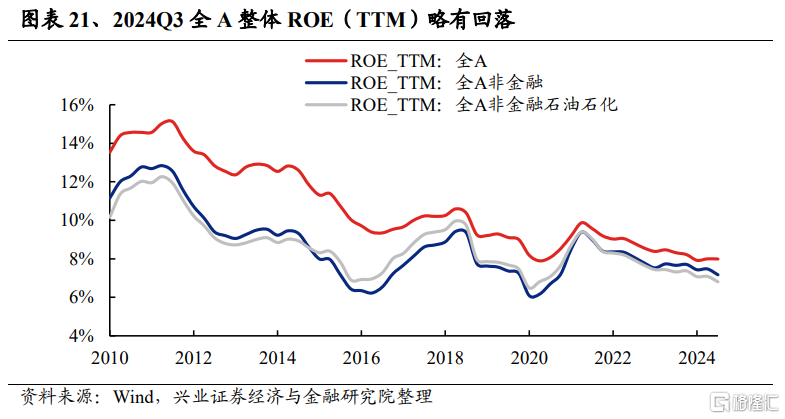

從淨利潤累計同比增速來看:

滬深300指數2024Q3淨利潤累計同比增速爲3.08%,較2024H1回升3.59個百分點;中證500指數2024Q3淨利潤累計同比增速爲-10.62%,較2024H1下降2.18個百分點;中證1000指數2024Q3淨利潤累計同比增速爲-8.84%,較2024H1回落0.87個百分點;中證2000指數2024Q3淨利潤累計同比增速爲-21.20%,較2024H1回落3.43個百分點。

整體來看,2024Q3以滬深300爲代表的大盤股營收增速和淨利潤增速明顯佔優。從各指數絕對增速來看,2024Q3營業收入累計同比增速方面,滬深300 >中證2000>中證1000指數>中證500;淨利潤累計同比增速方面,滬深300>中證1000 >中證500 >中證2000。從24Q3相對於24H1增速邊際變化來看,營收方面,滬深300>中證2000>中證500>中證1000指數;淨利潤方面,滬深300>中證1000>中證500>中證2000。

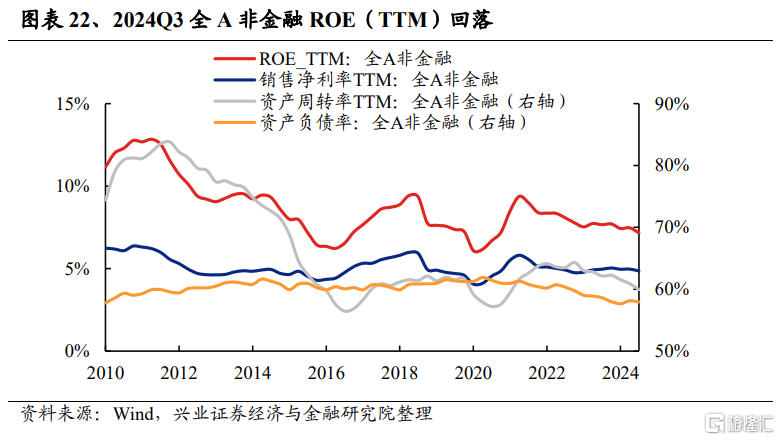

1.2、2024Q3全A非金融ROE(TTM)有所回落

從ROE(TTM)來看:

全A整體2024Q3 ROE(TTM)爲7.99%,較2024Q2微降0.01個百分點;全A非金融2024Q3 ROE(TTM)爲7.17%,較2024Q2回落0.31個百分點;全A非金融石油石化2024Q3 ROE(TTM)爲6.80%,較2024Q2下降0.28個百分點。

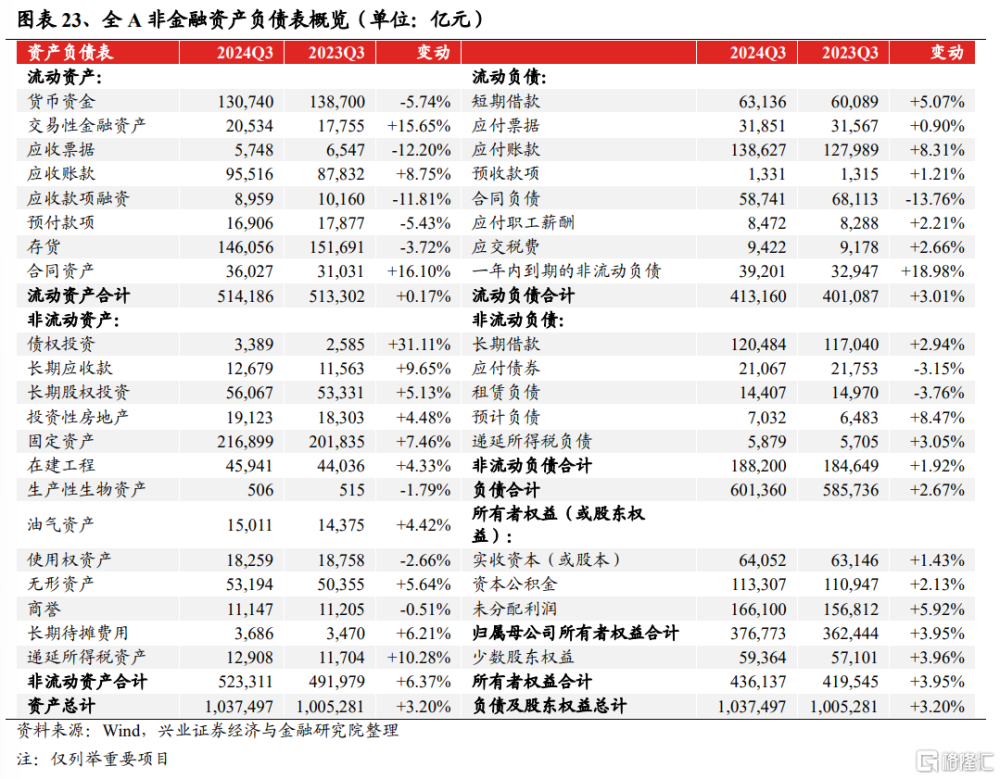

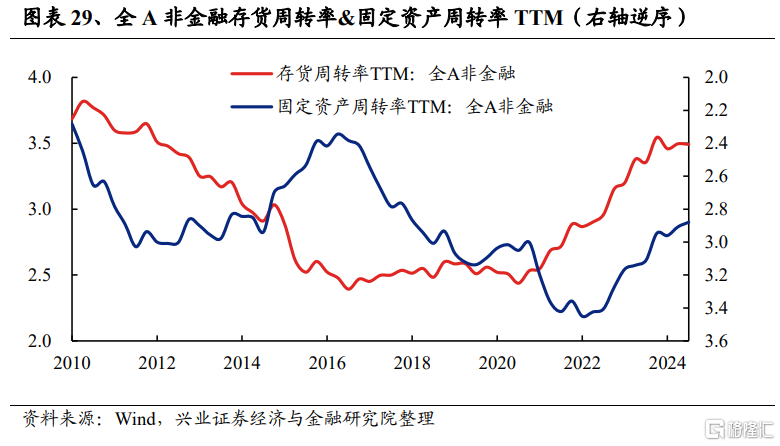

對全A非金融的ROE(TTM)進行杜邦拆解,2024Q3或主要受資產周轉率回落拖累,銷售淨利率和資產負債率亦有一定回落:全A非金融2024Q3 ROE(TTM)爲7.17%,較2024Q2回落0.31個百分點;其中銷售淨利率(TTM)爲4.86%,較2024Q2回落0.12個百分點;資產周轉率(TTM)爲59.95%,較2024Q2降低0.97個百分點;資產負債率爲57.95%,較2024Q2降低0.18個百分點。

整體來看,2024Q3 ROE(TTM)略有回落,全A整體回落幅度<全A非金融石油石化<全A非金融,結構上金融板塊明顯佔優;分項上,三季度全A非金融ROE(TTM)三大分項均有所回落,其中資產周轉率拖累明顯,指向全A非金融仍面臨產能出清。

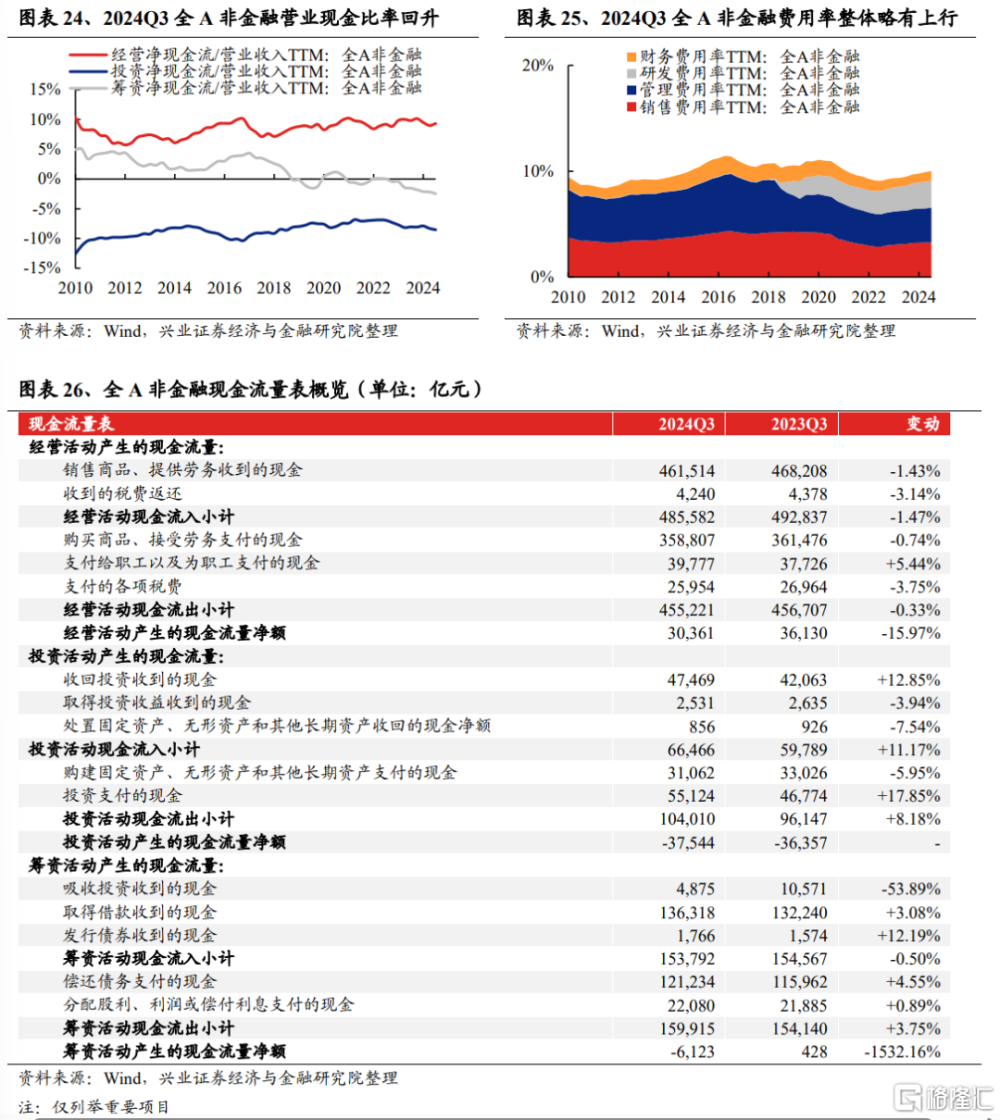

1.3、全A非金融營業現金比率有所回升,費用率略有上行

從現金流量淨額佔營業收入TTM比例來看,2024Q3全A非金融經營現金流量淨額仍能“Cover”投資現金流量,籌資現金淨流出規模佔比擴大:2024Q3全A非金融經營現金流量淨額佔營業收入比例(即營業現金比率,TTM)爲9.32%,較2024Q2提升0.33個百分點;投資現金流量淨額/營業收入(TTM)絕對值爲8.53%,較2024Q2的絕對值提高0.22個百分點;籌資現金流量淨額/營業收入(TTM)的絕對值爲2.48%,較2024Q2的絕對值提高0.31個百分點。

全A非金融管理費用率帶動“四費”費用率整體略有上行:2024Q3全A非金融銷售費用率/管理費用率/研發費用率/財務費用率(均爲TTM)分別爲3.27%/3.28%/2.53%/0.93%,較2024Q2分別變動+0.02/+0.04/+0.02/+0.02個百分點。

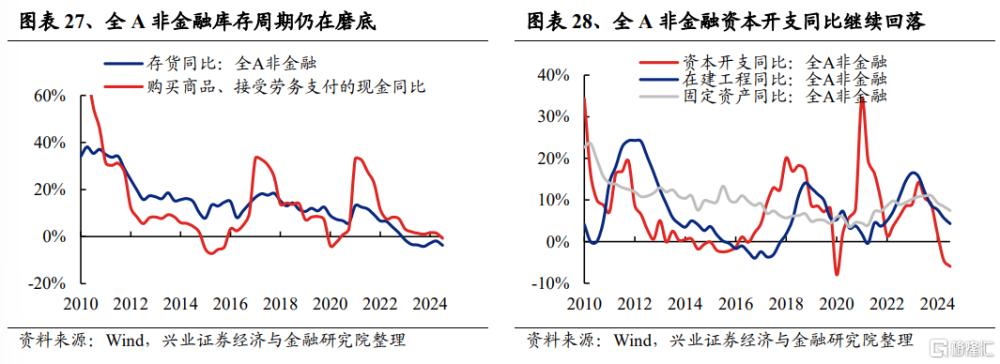

1.4、庫存周期仍在底部徘徊,產能周期加速出清

上市公司庫存周期仍在底部徘徊,產能周期加速出清。庫存方面,2024Q3全A非金融購买商品、接受勞務支付的現金同比增速爲-0.74%,較2024Q2回落2.20個百分點;2024Q3全A非金融存貨同比增速爲-3.72%,較2024Q2回落1.84個百分點。產能方面,2024Q3全A非金融資本开支同比增速/在建工程同比增速/固定資產同比增速分別爲-5.95%/4.33%/7.46%,較2024H1回落1.45/1.36/0.98個百分點。從周轉率來看,全A非金融存貨周轉率TTM從2024Q2的3.50略微回落至2024Q3的3.49倍,固定資產周轉率TTM從2024Q2的2.91倍繼續下行至2024Q3的2.88倍。

二、必需消費和TMT硬件高景氣延續,金融板塊淨利潤增速明顯改善

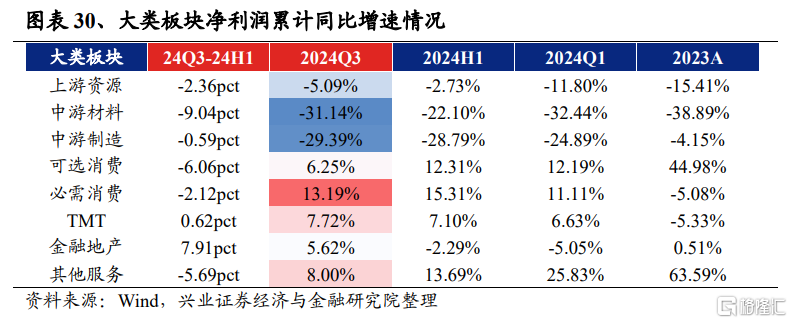

大類板塊層面:

從2024Q3淨利潤同比增速來看:必需消費(13.19%)>其他服務(8.00%)> TMT(7.72%)>可選消費(6.25%)>金融地產(5.62%)>上遊資源(-5.09%)>中遊制造(-29.39%)>中遊材料(-31.14%)[2]。

從2024Q3淨利潤同比增速較2024H1的邊際變化來看:金融地產(+7.91pct)> TMT(+0.62pct)>中遊制造(-0.59pct)>必需消費(-2.12pct)>上遊資源(-2.36pct)>其他服務(-5.69pct)>可選消費(-6.06pct)>中遊材料(-9.04pct)。

[2] 上遊資源:石油石化、煤炭、有色金屬,均爲申萬一級行業,下同

中遊材料:鋼鐵、基礎化工、建築材料

中遊制造:建築裝飾、機械設備、電力設備、國防軍工

可選消費:汽車、家用電器、輕工制造、商貿零售、社會服務、美容護理

必需消費:食品飲料、紡織服飾、醫藥生物、農林牧漁

TMT:電子、計算機、傳媒、通信

金融地產:銀行、非銀金融、房地產

其他服務:公用事業、交通運輸、環保

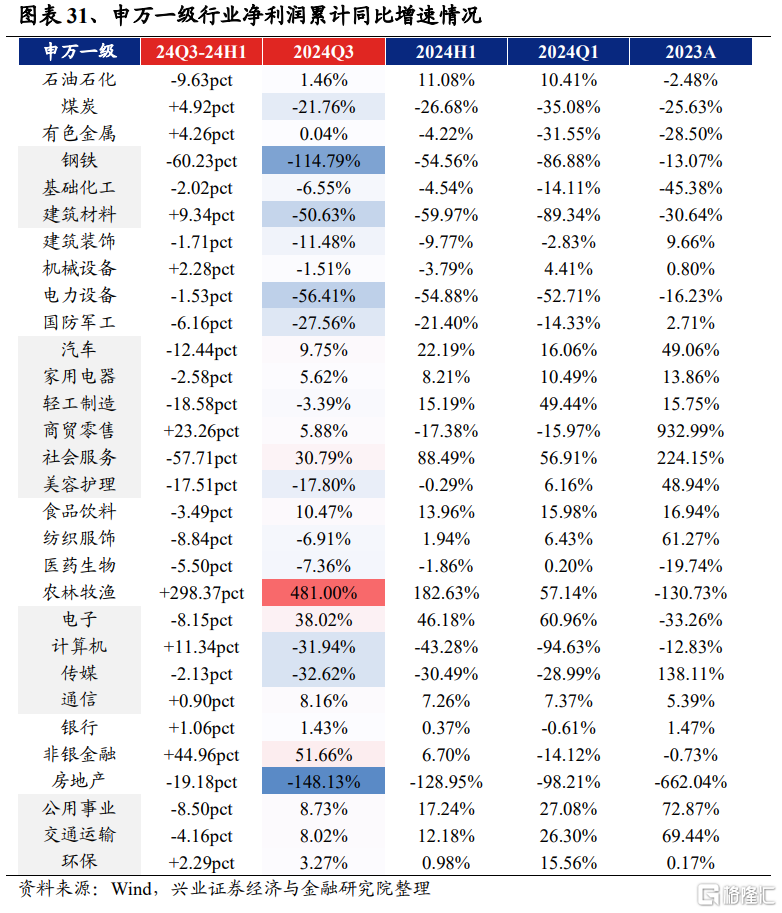

一級行業層面:

從2024Q3淨利潤同比增速來看:農林牧漁(481.00%)、非銀金融(51.66%)、電子(38.02%)、社會服務(30.79%)和食品飲料(10.47%)位居前五。

從2024Q3淨利潤同比增速較2024H1的邊際變化來看:農林牧漁(+298.37pct)、非銀金融(+44.96pct)、商貿零售(+23.26pct)、計算機(+11.34pct)和建築材料(+9.34pct)改善幅度位居前五;農林牧漁、銀行、非銀金融連續兩期淨利潤增速均爲正且增速持續改善;其余連續兩期淨利潤增速邊際改善的一級行業還包括煤炭、有色金屬、建築材料、計算機。

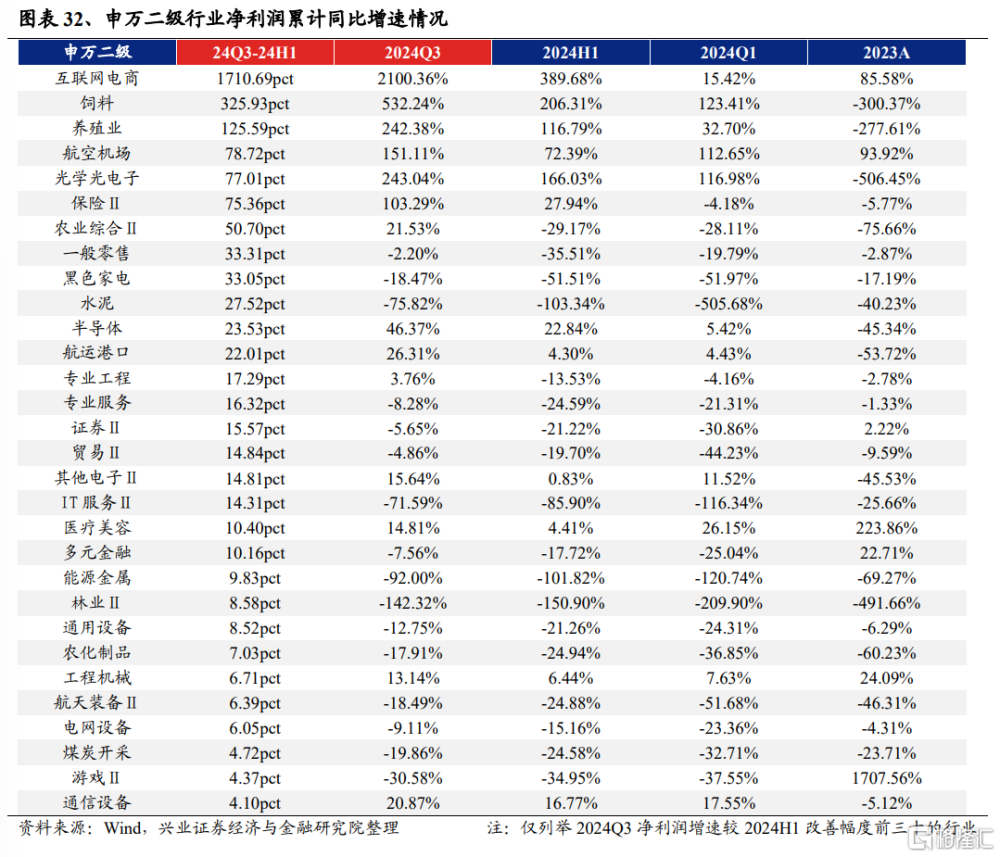

二級行業層面:

從2024Q3淨利潤同比增速來看:互聯網電商(2100.36%)、飼料(532.24%)、養殖業(242.38%)、光學光電子(243.04%)、航空機場(151.11%)、保險(103.29%)、體育(100.44%)、房地產服務(79.97%)、漁業(55.16%)和半導體(46.37%)位居前十。

從2024Q3淨利潤同比增速較2024H1的邊際變化來看:互聯網電商(+1710.69pct)、飼料(+325.93pct)、養殖業(+125.59pct)、航空機場(+78.72pct)、光學光電子(+77.01pct)、保險(+75.36pct)、農業綜合(+50.70pct)、一般零售(+33.31pct)、黑色家電(+33.05pct)和水泥(+27.52pct)改善幅度居前十;連續兩期淨利潤增速均爲正且本期增速有所改善的二級行業有互聯網電商、飼料、光學光電子、養殖業、航空機場、保險、半導體、通信設備等。

風險提示

本報告爲歷史數據分析報告,不構成對行業和個股的推薦或建議。

注:本文選自興業證券於2024年11月1日發布的證券研究報告《2024年三季報有哪些亮點?》,報告分析師 :張啓堯 SAC執業證書編號:S0190521080005

張倩婷 SAC執業證書編號:S0190521110002

林怡 SAC執業證書編號:S0190523080001

夏秋 SAC執業證書編號:S0190524100001

標題:2024年三季報有哪些亮點?

地址:https://www.iknowplus.com/post/162714.html