爲什么市場喜歡在牛市的初期炒題材股?

引子

2024年10月,中國股市依舊處於牛市狀態,但是,市場走勢顯著分化:一方面,題材股持續上漲;另一方面,價值股橫盤震蕩。

如上圖所示,十月八日見短期高點之後,小市值指數幾乎反包,要重新收復這個高點;但是,滬深300指數卻圍繞3900點的中樞橫盤震蕩;二者的走勢可謂冰火兩重天。

此外,十月底爲三季報的密集披露期,投資者們還觀察到這樣一個詭異的現象:沒有業績的繼續大漲,有業績的橫盤震蕩。大家开始調侃,這是一段炒“沒基本面”的窗口期。

在這個窗口期,價值投資者們比較困惑,市場到底是怎么了?是不相信未來經濟能復蘇嗎?所以,他們中的一部分人就开始懷疑經濟復蘇、質疑本輪牛市。

這篇文章我們將解答這個困惑。

股票指向虛的世界

爲了解答這個困惑,我們先得追本溯源,探討股票交易的一個本質問題。如果有兩個對立的世界:實的世界和虛的世界,那么,股票反饋的是哪個世界?答案是虛的世界。

很多人在理智上十分認同這個答案,但是,他們在感情上接受不了,他們寧可和稀泥——虛實結合的世界。然而,事實的真相並不以個人的情感或者意志爲轉移,股票所交易的就是實的對立面——虛。

在這裏有一個極端的例子可以幫我們誘導直覺:有一疊100元鈔票,我們的任務是把這個鈔票炒到101元/張。這幾乎是不可能完成的任務,因爲百元大鈔的價值太確定了,就是100元。但是,如果我們把標的轉換成某種紀念幣或者什么其他的東西,那就很容易了。

我們可以講“收藏價值”,炒到200塊也很容易。

對稱的,我們把百元大鈔的價值砸到99元/張也很難,因爲它有實在的成分在裏面。

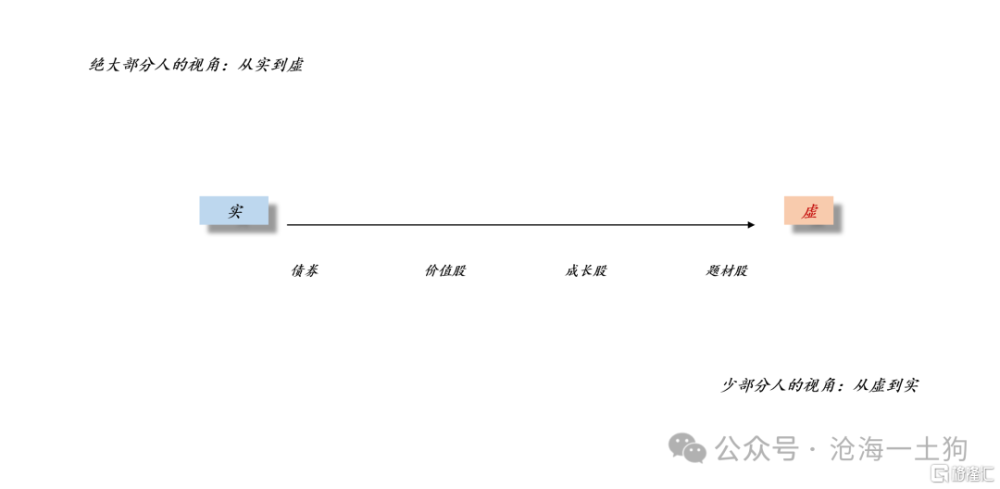

如上圖所示,由於絕大部分人被現實牢牢地捆住了,所以,他們理解股票的天然順序是從實到虛:先理解債券,然後,理解價值股,再理解成長股,最後理解題材股。說白了,就是自由現金流貼現那一套。

然而,股票的本質在於虛,我們需要反過來掌握這門技能,先理解題材股,然後,理解成長股,再理解價值股,最後理解債券。

從虛到實才是股票投資的正確認知路徑。

但是,絕大部分人都在逆練“九陰真經”卻不自知,在這個過程中,有一類人受傷最深,那就是做債券出身的。做債券的被“實在”詛咒得更深,既有人類直覺上的捆綁,還有債券投資理論方面的誤導。

如果你從債券轉型股票,並且第一站去的是紅利或者周期股,那么,你真得小心了,你所面臨的困難要比普通散戶還多。這是因爲你在骨子裏更反對股票的本質——虛。

以題材股爲分析起點

爲了回歸本源,我們需要先忘掉業績、忘掉基本面,回歸股票最精粹的部分——題材。

很多價值投資者看不上題材炒作,但是,他們卻能給題材炒作下一個良好的定義:題材炒作屬於擊鼓傳花遊戲,核心在於增量資金的不斷湧入,成交量的不斷放大,籌碼的不斷交換。

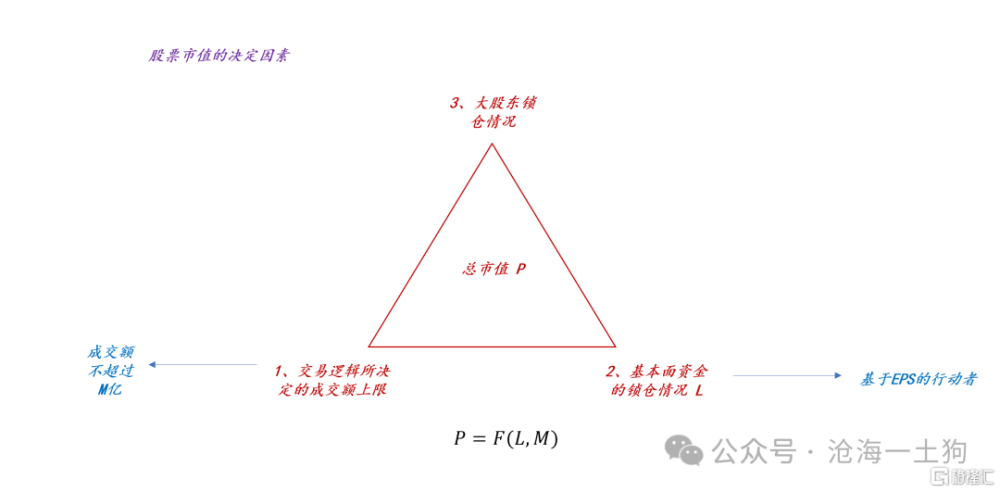

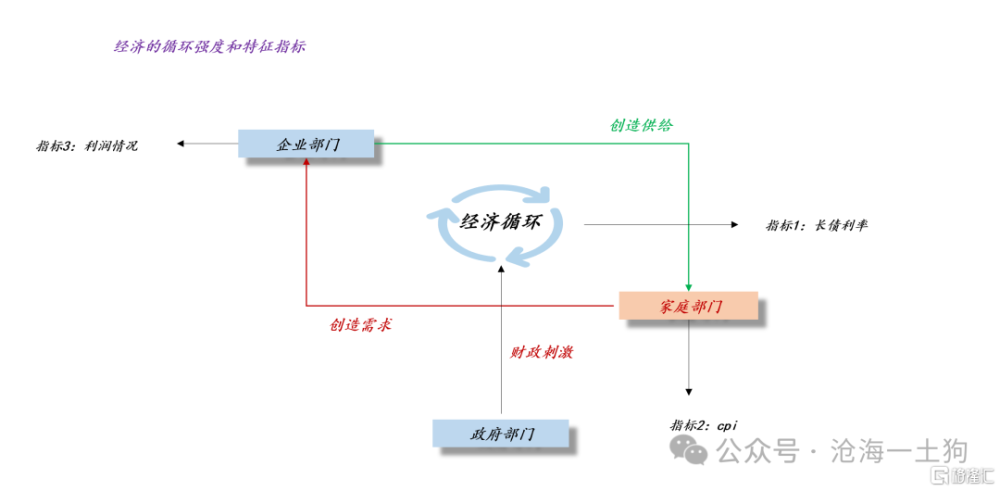

如上圖所示,沿着這個定義,我們就能找出決定股票市值的三大因素:

1、交易邏輯所決定的成交量上限M;

2、基本面資金的鎖倉情況L;

3、大股東鎖倉情況;

拋开2和3不談,1成了唯一的關注點。

也就是說,如果一只股票沒有基本面,且大股東不減持,那么,情況就變得十分簡單明了。投機資金只需要以下三個方面:

1、整個市場的成交量是多少;

2、該題材在所有題材中的排名情況;

3、該股票在本題材的排名情況;

以上三點會確定一個成交額上限M,只要該股票的成交額沒有突破這個上限,那么,就是安全的;一旦突破這個上限,那么,很多資金就會跑路。

這是一種典型的擊鼓傳花的玩法,成交量達峰,遊戲結束。

因此,股票牛市有一個前提條件,整個市場得有龐大的成交量,目前,全a的成交量在2萬億附近。

搞明白怎么炒題材股,就能明白爲什么交易資金不喜歡搞藍籌股了。這是因爲每一個藍籌股裏都有大量的基本面資金,我們可以把基本面資金等價於“隨着股價上漲一定會減持”的大股東。

因此,我們表面上看到的是“股市在躲着業績”上漲,實際上,他們是在躲基本面資金,躲機構。

機構越多,越可能漲不動。那么,爲什么有些股票機構多呢??因爲他們有業績,有價值。這就回到一开始那個問題了:把一張面值爲100元的鈔票炒到101元是困難的,把一張面值爲100元的紀念幣炒到200元是容易的。

以成長股爲載體

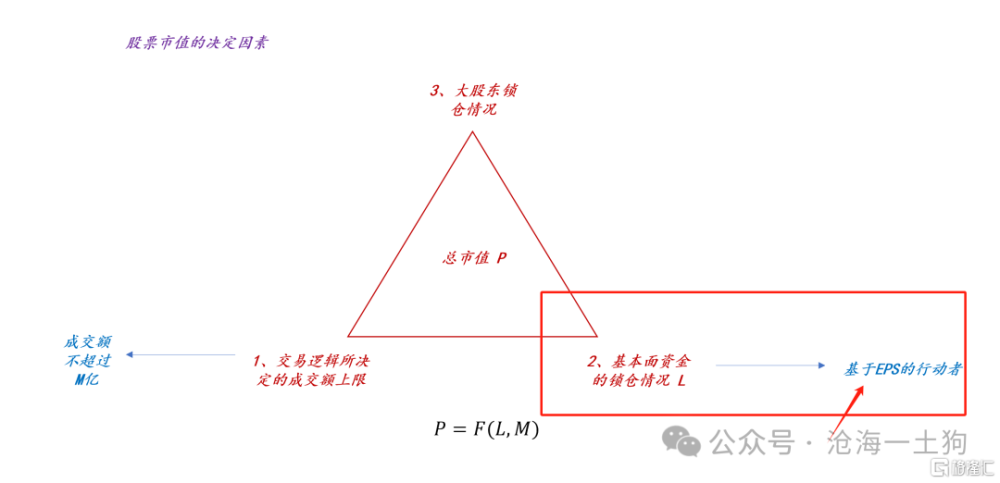

那么,什么情況下交易資金和基本面資金能夠和解呢??當EPS持續增長時。

當EPS增速高到一定程度,基本面資金對價值V的估計也存在嚴重分歧,不存在一個實在的V。

於是,博弈格局出現重大變化,交易資金再也不用擔心下面這種情況了:當市值P高於V時,基本面資金大量甩賣。交易資金和基本面資金達成了基本的共識,他們給這種股票起了一個好聽的名字——成長股。

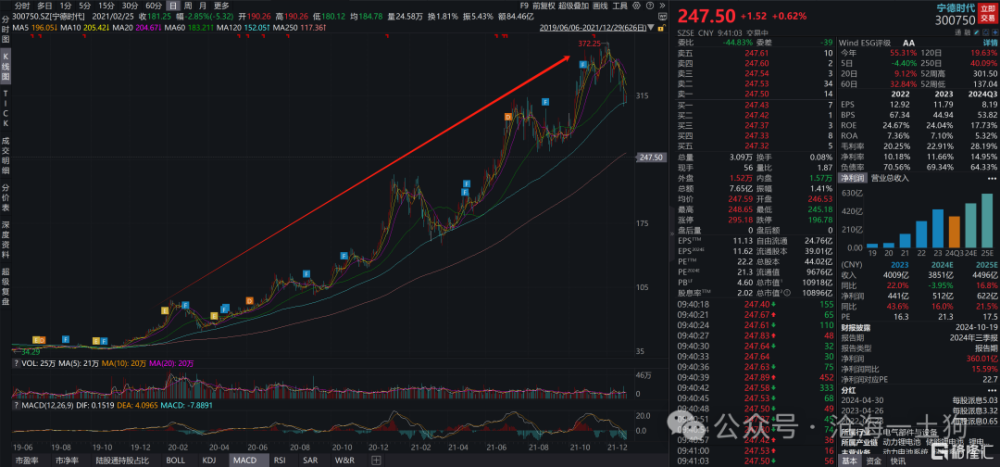

顯而易見,當年的寧德時代就屬於此類股票,EPS一直兌現得很不錯,基本面投資者對它的合理價值V充滿了分歧。在這種情況下,交易資金和基本面資金相安無事,一起把股價推很高。

於是,我們就可以給題材股、價值股和成長股下一個較爲精確的定義:

當一只股票沒有基本面時,只有交易資金玩,它是一只題材股;

當一只股票有基本面且EPS增速較低時,只有基本面資金玩,它是一只價值股;

當一只股票有基本面且EPS增速較高時,交易資金和基本面資金一起玩,它是一只成長股。

結束語

綜上所述,對於衆多價值投資者而言,有且只有一個可以炒的題材,那就是經濟復蘇甚至走向繁榮。

把握住股市交易的本質之後,再沿着經濟復蘇的視角看股票市場,一切都清晰了:市場必然沿着“題材股——成長股——價值股”的方向前進。

因此,炒題材,炒垃圾非但不是表明“市場認爲經濟復蘇無望”,恰恰是佐證了“市場認爲經濟一定能復蘇”,否則,題材股不會有如此高的高度,滬深兩市也不會持續保持兩萬億的成交量。

只不過凡事都有一個過程,經濟復蘇是一個進程,股票交易也是。

現在股票市場正在題材炒作的末期,即將進入炒成長股的階段。那么,切換的契機是什么呢??一方面是財政刺激政策落地,另一方面是基本面出數據。

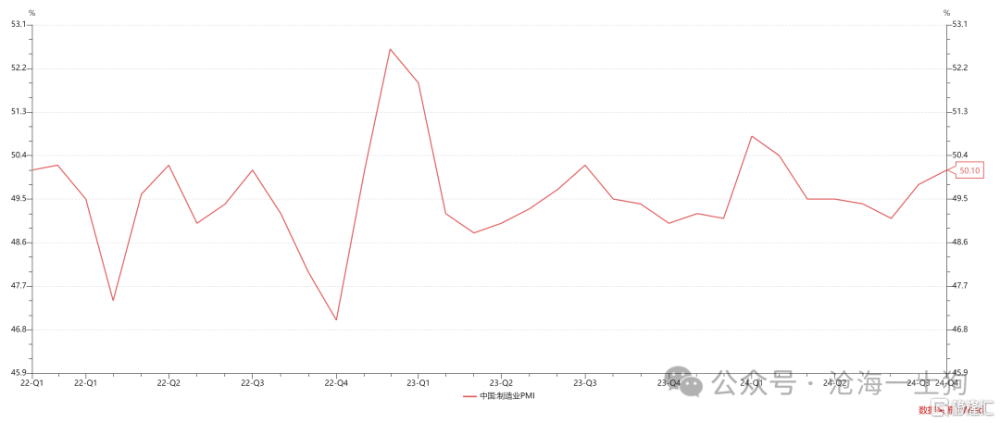

昨天公布了10月的制造業PMI數據,回升到榮枯线之上,是一個良好的开端。

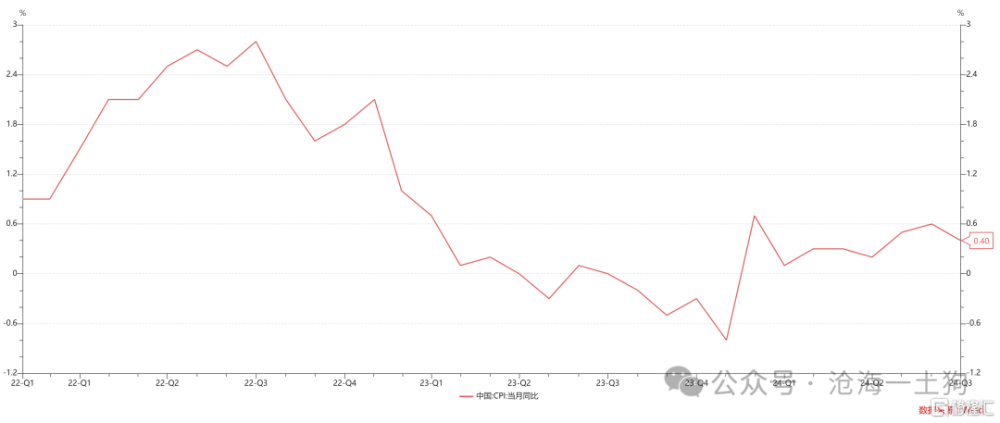

如上圖所示,還有一個更爲核心的數據是CPI數據,只有CPI同比持續向上,並保持較高水平,企業部門才能有較高的毛利,大量股票的EPS才會持續向上變動。

不幸的是,在過去很長一段時間,中國的cpi保持在低位,“EPS持續增長”是稀缺的。因此,整個資本市場才有炒新,炒爛的氛圍。幸運的是,一切都會發生變化,我們的整個經濟循環的重心都會向內需和家庭部門傾斜。

ps:數據來自wind,圖片來自網絡

標題:爲什么市場喜歡在牛市的初期炒題材股?

地址:https://www.iknowplus.com/post/162578.html