震蕩行情下,主動權益基金經理如何創造超額收益?

基金三季報已陸續披露完畢。值此“9·24”行情滿月之際,主動權益基金在市場轉暖過程中的調倉動向值得一觀。

廣發基金旗下有一批長期業績優秀的基金經理,雖然投資風格各有不同,但都在中長期跑出了良好的超額收益。在三季報中,他們也都給出了自己的最新思考與配置觀點。

經歷了“政策組合拳”後,面對三季度的“冰火兩重天”,他們有的迅速轉向積極進攻,並對持倉結構進行了大幅調整;有的仍然保持謹慎,耐心等待布局時機。

這些調倉動作,以及他們對市場後續走勢的分析,對投資者來說都極有借鑑意義。

圖:廣發旗下4只主動權益基金的業績表現

數據來源:Choice,截至2024.10.24,歷史業績不代表未來表現,基金有風險,投資需謹慎

王明旭:

6年任期年化收益16.6%

三季度轉向積極進攻

王明旭是廣發基金旗下一名投資老將,從業年限19年,管理投資組合已有16年,早年曾管理過近10年的絕對收益資金,其於2018年10月接手管理公募基金,至此也有6年多時間。

Choice數據顯示,截至10月24日,王明旭的代表作,也是管理時間最長的廣發內需增長,6年任期收益164%,年化收益達16.6%,今年以來也有22.51%的漲幅,均大幅跑贏市場指數。

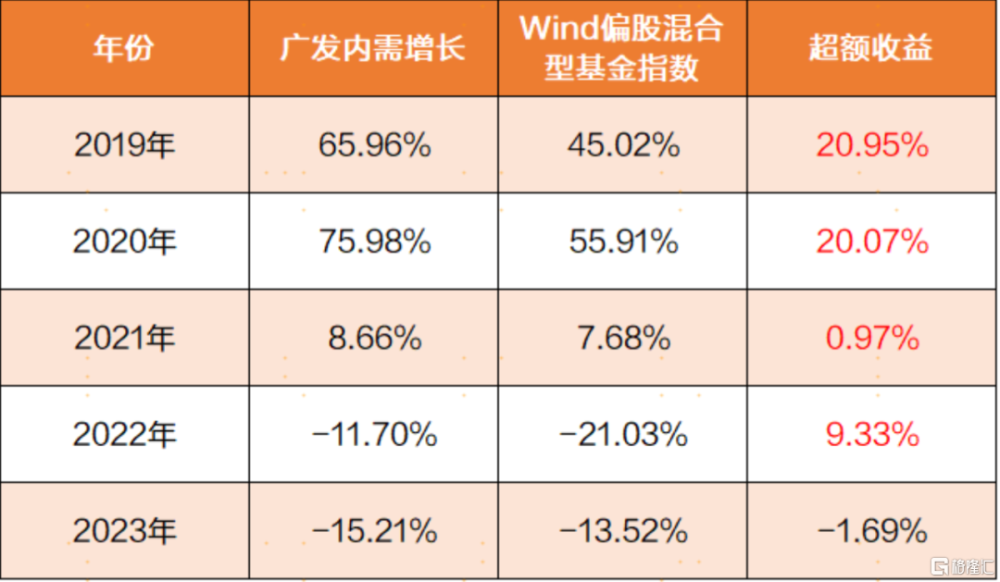

在王明旭管理內需增長以來的5個完整自然年度中,有4年战勝了偏股基金指數,唯一跑輸的年份(2023年)也只差不到2個百分點。

表2:廣發內需增長完整自然年度收益表現

數據來源:Wind,歷史業績不代表未來表現,基金有風險,投資需謹慎

在穩定而良好的業績背後,是王明旭成熟的投資方法論爲支撐。他非常注重組合的“平衡感”,會結合市場環境調整組合的攻防屬性。

比如,在2021年年中之前,廣發內需增長基本以大消費和大金融打底,兼有階段性景氣向上的周期品;

2021年下半年开始,配置上以交運、銀行、公用事業等偏防守型的行業爲主。

到今年二三季度,基金經理再次調整了配置方向,在三季報中明言“由偏保守的防御結構調至偏激進的進攻組合”。

前十大重倉股的持倉變化也體現了這一點,前六大持倉個股均爲地產股,其中有五只股票是在三季度新進买入。

表3:廣發內需增長三季報前十大重倉情況

數據來源:基金定期報告,持倉數據僅供展示,不做個股推薦,市場有風險,投資需謹慎

基金經理也在季報中解釋了自己的配置邏輯:

“因關鍵性政策的全面實施,對正在迎來轉折點的地產行業進行了大幅加倉。”

同時,“對原有的銀行、電力、航空等行業進行了不同程度的減持。”

展望後市,基金經理在季報中表示,“基於對未來權益市場的樂觀判斷,四季度將重點關注券商、白酒、光伏等行業。

轉債方面,主要配置轉股溢價率明顯偏低或者較爲合理、正股質地較優異的銀行、航空轉債。”

楊冬、唐曉斌:

捕捉上漲行情,踩中漲幅前列的兩大行業

廣發多因子是由楊冬、唐曉斌兩位基金經理共同管理的混合型基金。

2021年,憑借單年度89.03%的回報,這只基金吸引了不少投資者關注,因此擁有良好的群衆基礎,規模也相對較大。

2024年基金中報顯示,廣發多因子持有人戶數超過66萬戶,個人持有比例超過80%。截至最新的三季報,廣發多因子的資產管理規模爲106.49億元。

廣發多因子良好的長期業績,是獲得持有人認可的重要原因。上述同源數據顯示,截至10月24日,該基金近5年回報高達200.76%,年化收益率達24.64%,超額收益非常明顯。

從過往持倉來看,廣發多因子基本維持90%以上的權益倉位,偏好從中觀維度進行行業配置;

從行業層面看,組合配置相對分散,不對單一行業做極致重倉,但在不同時期,行業輪動特徵較爲明顯;

從2024年中報來看,廣發多因子的持倉中,前三大重倉行業分別爲非銀金融、電子、銀行,佔比分別爲18%、16%、10%。

而在“9·24”以來的反彈行情中,截至10月24日,漲幅前三的行業正是計算機、非銀金融、電子,漲幅均在35%以上。

得益於此,廣發多因子也成爲9月24日以來少數明顯跑贏同期滬深300的主動權益基金。

表4:廣發多因子三季報前十大重倉情況

數據來源:基金定期報告,持倉數據僅供展示,不做個股推薦,市場有風險,投資需謹慎

從三季報來看,基金前十大重倉中有四只是券商股——華泰證券、東方財富、中信證券、國泰君安;

從持倉操作看,基金對除華泰以外的3只個股均有幅度不小的增持,尤其是國泰君安,被增持了1443.6萬股,是上一季度持倉數量的4倍。

同時,基金組合新進了中國平安,並直接买成了第六大重倉。

可以看到,除非銀金融以外,廣發多因子的前十大中還包含高端制造、創新藥、新能源等細分行業龍頭。

展望未來市場,基金經理在三季報中表示,

“在貨幣政策出現超預期變化之後,四季度我們需要密切關注財政政策是否將加速擴張,房地產以及消費基本面是否有改善的跡象。

總體上,我們維持持倉,看好非銀金融、具有基本面潛力的成長板塊(如創新藥、高端制造等)。”

馮漢傑:

追求絕對收益,尋找合適時機再布局

馮漢傑是一位投資風格非常鮮明的基金經理,他管理的產品短期不一定跑得非常快,但投資者的長期持有體驗非常好。

Choice數據顯示,他從2023年11月接管的廣發主題領先基金,任職內最大回撤僅2.95%。

他此前在中加任職4年多的某混合型基金,在單一自然年度內的最大回撤從未超過15%,累計回報142.58%,超額收益豐厚。

從歷史任職業績表現來看,馮漢傑可以說是一位追求絕對收益、注重組合風險性價比、投資者持有體驗比較友好的基金經理。

表現在投資方法上,馮漢傑不做自上而下的行業輪動,而是專注於自下而上精選高質量個股;

因此,體現在持倉結果上,他往往偏逆向風格,行業分散,不愛“抱團股”。

表5:廣發主題領先三季報前十大重倉情況

數據來源:基金定期報告,持倉數據僅供展示,不做個股推薦,市場有風險,投資需謹慎

從三季報持倉來看,廣發主題領先的前十大重倉分散在多個行業,包括有色金屬、汽車、機械、醫藥、家電等,這是基金經理自下而上選股自然形成的結果。

就三季度的操作而言,廣發主題領先主要減持了以公用事業爲代表的穩定類資產;另一方面,加倉的操作相對較少。

對此,馮漢傑稱,主要是並未發現有太多很好的機會。但在政策組合拳出台後,基金自上而下地進行了一定的加倉。

馮漢傑投資的另一大特點,是對安全邊際的重視,即好公司也要有好價格。

就未來操作而言,基金經理的態度也很明確,“即使確信未來的收益空間,也並不是值得隨時入場的,

而是需要尋找風險收益更合適的時機或位置,再去進行下一步的布局,當前時點可能並不十分適合。”

李耀柱:

持倉切換勝率高,跑出明顯超額收益

在三季度以來的行情中,除了A股的大幅反彈之外,率先反彈的港股也值得關注。

李耀柱管理的廣發滬港深新起點基金,截至10月24日,今年以來已實現26.38%的收益率,顯著跑贏同期的恆生綜合指數(17.88%)。

從三季報持倉來看,基金經理進行了不少調整,主要體現在減持了部分紅利資產,同時提升了互聯網行業的配置比例。

從過往持倉可以看到,在2023年之前,基金的配置思路整體以科技、醫藥、新能源等成長方向爲主。

但在2023年後,基金經理大幅調整了持倉結構,轉而以價值風格,尤其是紅利資產爲主要配置方向,兼有一部分的互聯網持倉。

從2024年中報持倉也可以看到,基金重倉中國移動、中國海洋石油、中國石油股份、中國聯通、中國電信、中國銀行、中國石油等等大藍籌標的,都是非常典型的紅利資產。

而這些紅利資產,也使得廣發滬港深新起點在近兩年跌宕起伏的市場中取得了較好的超額收益。

Choice數據顯示,截至10月24日,廣發滬港深新起點近兩年的收益率爲50.14%,而同期恆生指數的漲幅爲35.6%。

回顧三季度,“9月多項財政和貨幣政策同步推出,助力中國經濟高質量發展”。

基於此,基金經理對持倉進行了調整,部分紅利股被移出了前十大,取而代之的則是被增持的互聯網。

表6:廣發滬港深新起點三季報前十大重倉情況

數據來源:基金定期報告,持倉數據僅供展示,不做個股推薦,市場有風險,投資需謹慎

前十大重倉股中,新進买入的個股僅有一只,即阿裏巴巴-W;

對原本持有的美團,在三季度也有所加倉,而騰訊取代中國移動成爲第一大重倉股。

在三季報中,李耀柱再次明確表達了自己對港股互聯網的看好,

“我們認爲,在一攬子政策的助力下,中國經濟會進一步提升,中國互聯網行業會從中受益。

從行業比較來看,中國互聯網行業有穩健的現金流,未來估值重估的機會比較明顯。”

結語

近幾年,ETF等被動投資以持倉透明、成本較低等獲得較多投資者的認可。尤其是在“9·24”以來的普漲行情中,高倉位運作的股票ETF更是資金加倉的首選投資工具之一。

但其實,在震蕩分化的市場下,主動管理基金通過精細化選股就有着能战勝市場的潛力優勢。

從廣發旗下這幾位基金經理的業績來看,他們不僅能較好地把握短期市場的上漲節奏,中長期也能跑出非常突出的超額收益(alpha)。

在“9·24”行情前,這些基金經理在困難的市場環境中堅持布局潛力品種,因此在這波反彈中迎來了收獲。

如廣發多因子此前重倉的非銀金融、電子,在本輪行情期間位列漲幅前三,就像網上說的“流淚播種,歡呼收割”。

而在一攬子政策陸續宣布後,對於後續的市場走勢,這幾位基金經理均做出了積極應對。

例如,王明旭對正在迎來轉折點的地產行業進行了大幅加倉;李耀柱選擇加倉有重估機會的互聯網行業。他們所管理的基金,更適合那些希望淨值能有高彈性的基民朋友。

同時,馮漢傑自上而下地進行了一定的加倉,也在耐心尋找風險收益更合適的時機或位置,以待下一步的布局。這樣的基金,更符合那些穩健偏好的基民配置。

標題:震蕩行情下,主動權益基金經理如何創造超額收益?

地址:https://www.iknowplus.com/post/161762.html