近期信用債交易如何變化?

摘要

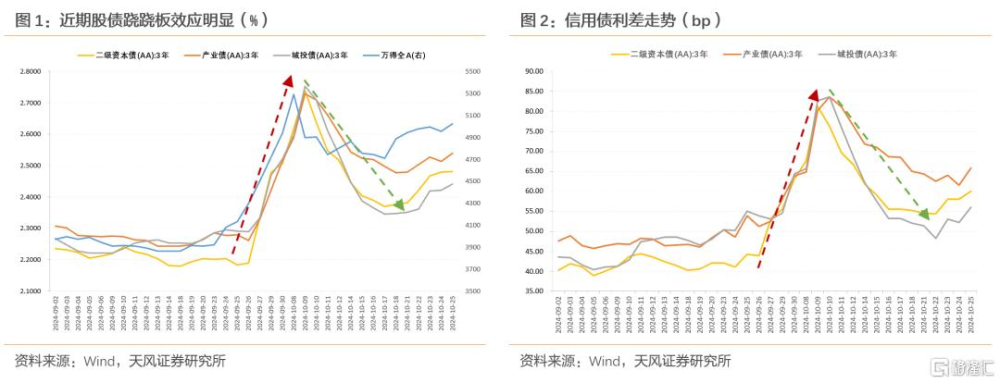

9月底以來,信用債市場大致可以劃分爲2個階段:第一階段(9.26~10.10),權益市場大漲,負債端調整,而信用債流動性欠佳,收益率、信用利差大幅走闊。第二階段(10.11~10.22),權益市場震蕩調整,增量政策以化債爲主,信用債收益率、利差大幅壓縮。

兩個階段中,信用債的交易有何變化?又有什么特徵?

機構行爲:非金信用債方面,利差走闊時,負債端不穩定的基金公司大幅減持,理財、貨基和其他產品類承接了大部分拋壓。利差壓縮時,基金淨賣出收窄,證券公司、股份行和城商行淨賣出增加。二永債方面,基金公司先賣出後买入,轉變最爲明顯;負債端略顯穩定的其他產品、股份制銀行、理財則呈現出先买入後賣出;而保險公司、貨基則持續增持。

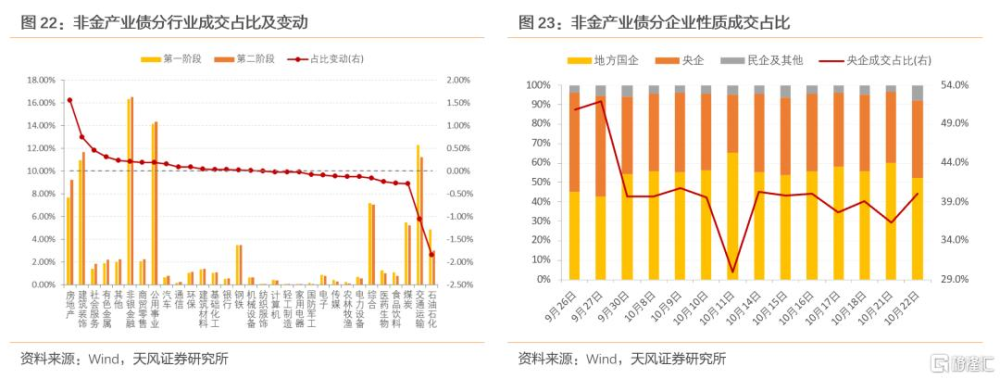

交易結構:城投債成交相比非金產業債變得活躍,成交佔比在逐漸上升。城投債方面,利差走闊階段,重點省份的城投債成交佔比快速拉升,壓縮階段成交佔比則开始波動下降。此外,利差壓縮時,四川和山東城投債成交佔比和利差走闊時比下降明顯,浙江城投債成交佔比則提升較多。產業債方面,房地產和建築裝飾成交佔比在利差壓縮時明顯增加,或與近期地產增量政策陸續出台有關;交通運輸和石油石化成交佔比下降較多。

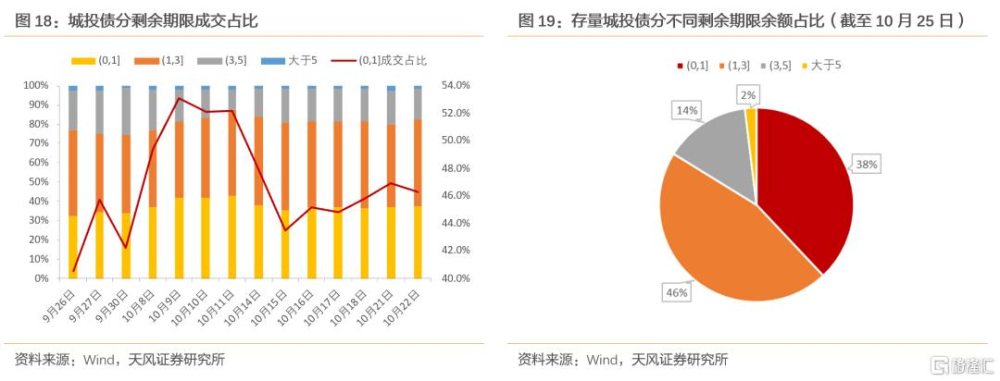

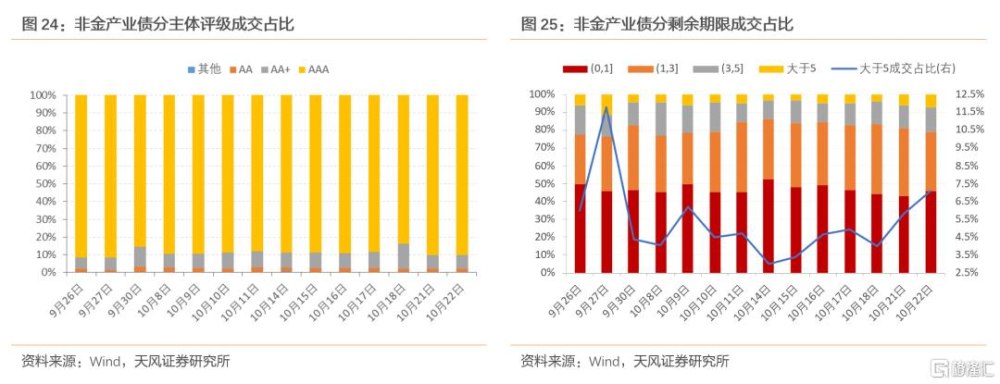

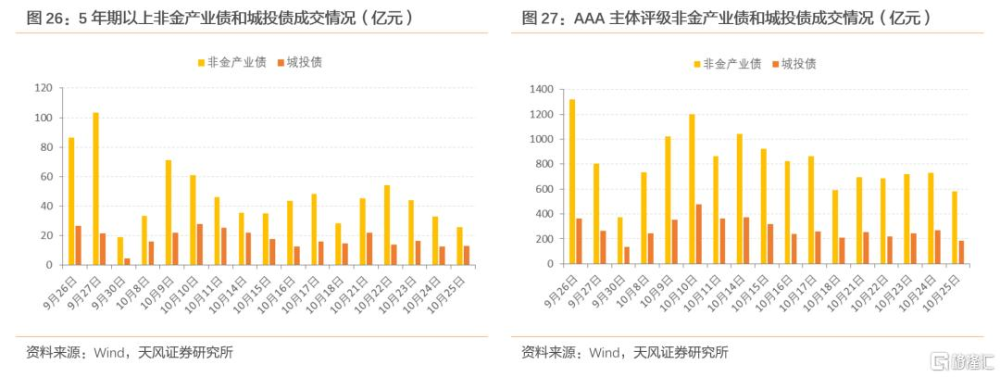

分期限來看,期限1年內城投債成交佔比先上後下;相比城投債,市場在非金產業債交易中更加偏好超短期限。此外,超長期非金產業債成交也比城投債更活躍,5年期以上成交佔比明顯高於城投債。

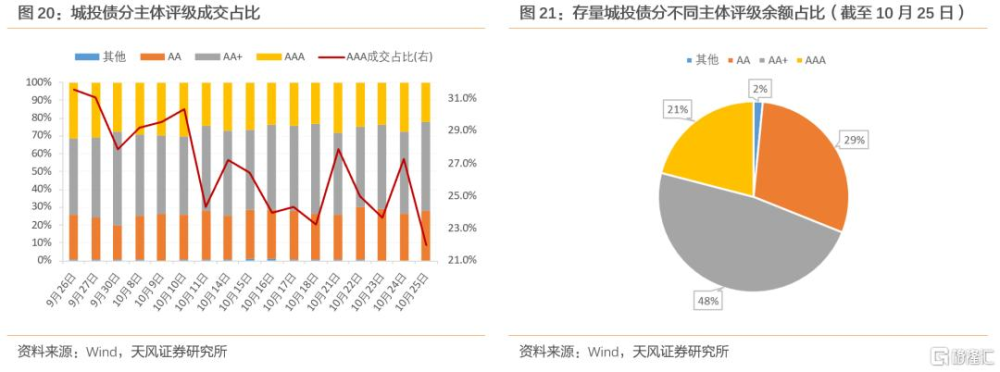

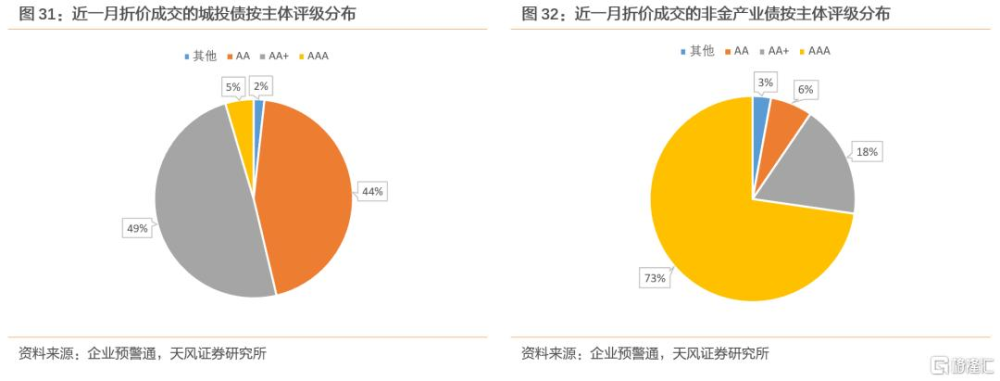

分主體評級來看,非金產業債成交以AAA爲主,佔比在90%附近波動,交易向頭部優質發行人集中的現象明顯,城投債則更偏好AA+主體。

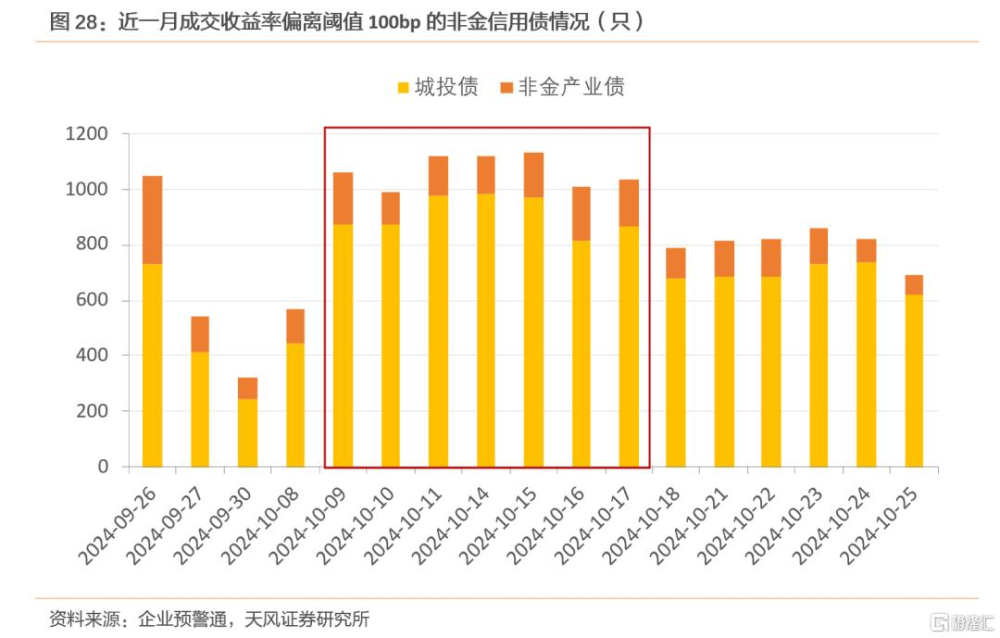

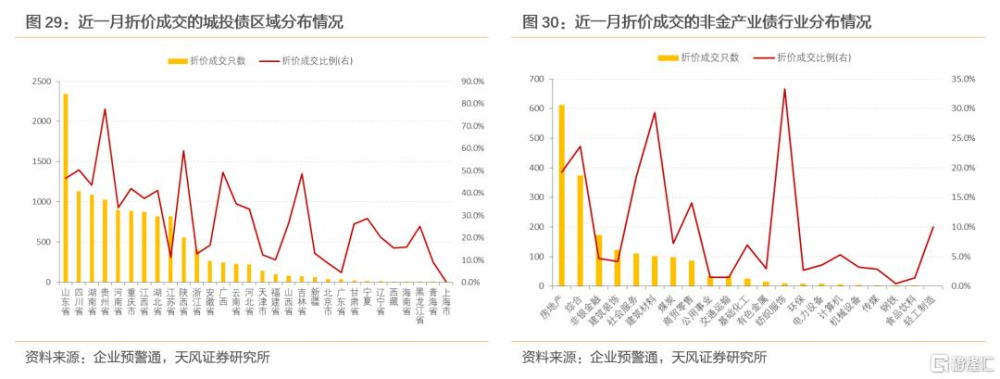

折價成交:偏離閾值爲100bp的估值高折價成交情況較多發生在10月9日-17日,此後邊際減少。城投債高折價成交次數集中在山東、四川、湖南等地,高折價成交佔比集中在貴州、陝西、四川等地。非金產業債方面,房地產、綜合、非銀金融、建築裝飾、社會服務和建築材料是近期折價交易高發行業。

正文

9月底以來,出台了一系列增量政策,信用債市場明顯波動放大,信用利差呈現先上後下。近期信用債市場的兩次大幅調整中,交易有何特徵和變化?我們進行了梳理,供市場參考。

從信用債收益率和利差來看,我們可以大致將9月底以來的行情分爲2個階段:①第一階段(9.26~10.10),權益市場大漲,負債端調整,而信用債流動性欠佳,收益率、信用利差大幅走闊。②第二階段(10.11~10.22),權益市場震蕩調整,增量政策以化債爲主,信用債收益率、利差大幅壓縮。

1.交易有何特徵和變化?

1.1 機構行爲

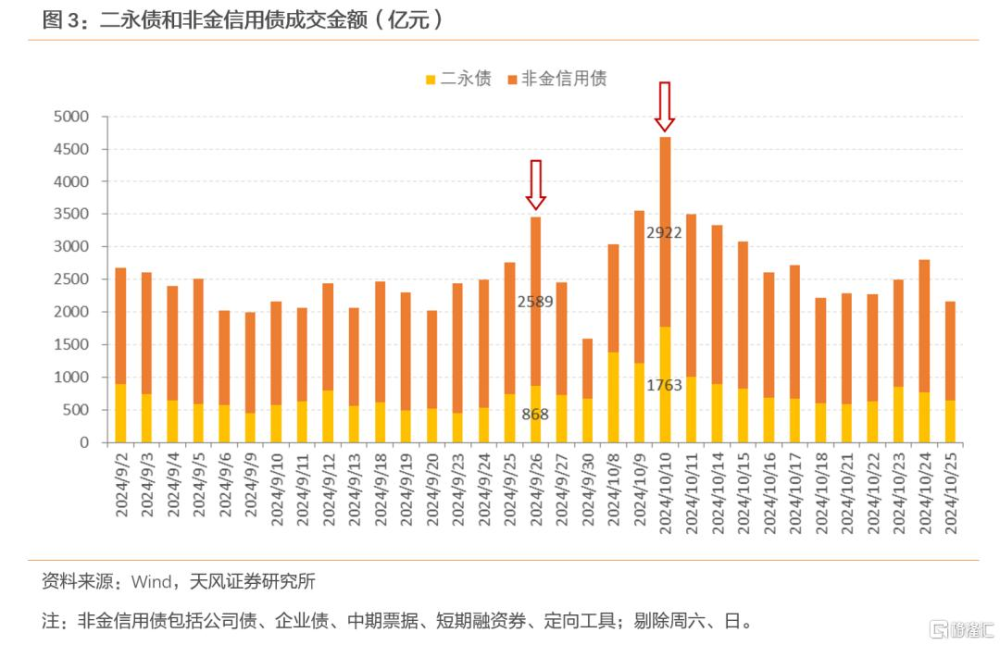

從第一階段到第二階段,信用債交易量經歷了放大-下降-再放大的過程。從日度成交規模來看,9月中上旬信用債成交規模較平穩,二永債和非金信用債的平均日成交規模在2300億左右。9月24~26日,權益市場上行、增量政策出台,但市場預期有分歧,市場交易量放大;9月27日~10月9日,假期、負債端調整、市場預期過於一致等多重因素作用下,成交量反而有所下降;10月10日,權益市場下行,負債端企穩,市場交易量明顯放大,此後,交易量又逐步下行至正常水平。

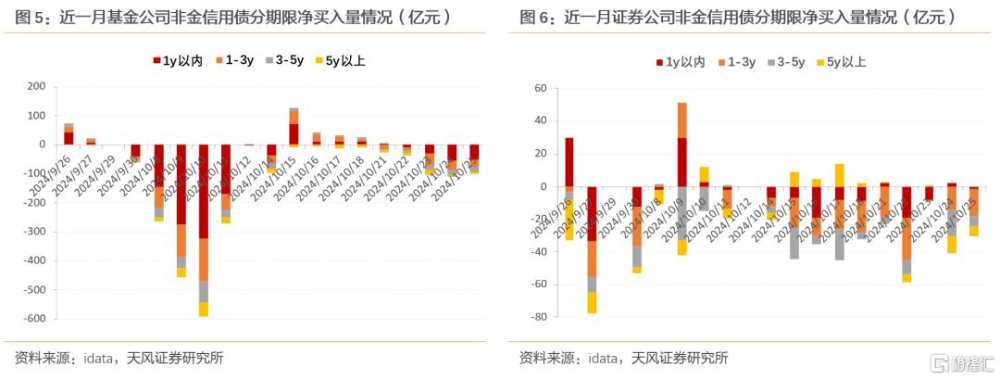

分階段看,利差走闊時,基金公司和證券公司均爲淨賣出,基金大幅減持非金信用債;理財、貨基和其他產品類承接了大部分拋壓。利差壓縮時,基金淨賣出收窄,證券公司、股份行和城商行淨賣出增加。理財、貨基和其他產品類仍在淨买入。

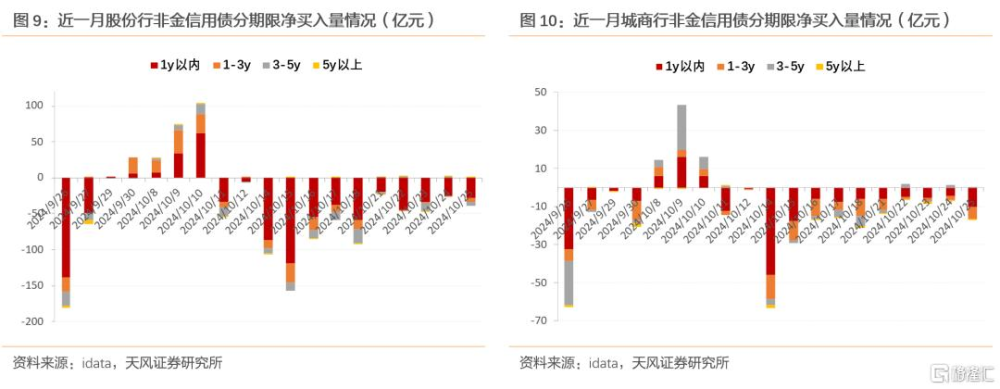

分期限具體來看,不同機構間信用債交易行爲分化明顯:

(1)基金公司:基金由於負債端不穩,擔心贖回風險大幅賣出信用債。利差走闊時對短久期長久期品種均大幅減持。

(2)證券公司:證券公司在利差壓縮時小幅增持5年以上超長期品種,區間內總體呈淨賣出。

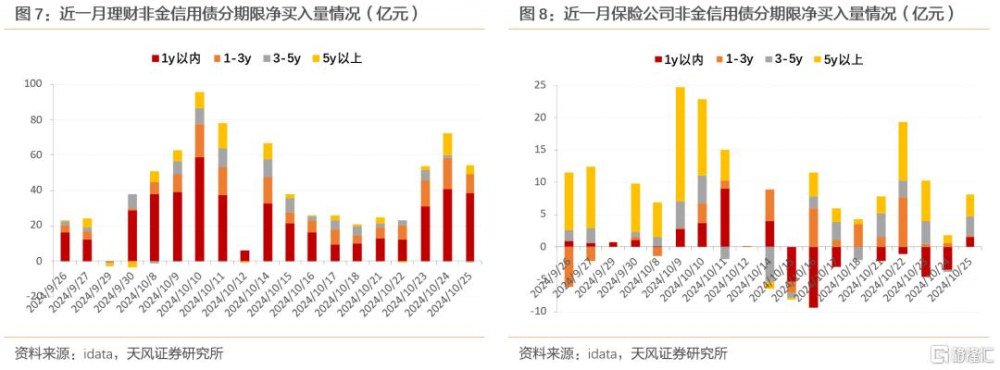

(3)理財:理財整體負債端受此次調整衝擊可控,沒有大幅拋售,反而在積極增持,是非金信用債的买入主力,區間內僅小幅減持5年以上超長期品種。

(4)保險公司:保險公司在利差走闊時積極增持超長期品種,在利差壓縮時減持超短品種,整體上“賣短买長”,仍以拉長久期爲主。

(5)股份行:股份行在利差走闊後期大幅增持3年內品種,利差壓縮時大幅減持1年內超短期。

(6)城商行:相比股份行,城商行在利差走闊後期大幅增持3-5年品種,利差壓縮時減持1-3年品種較多。

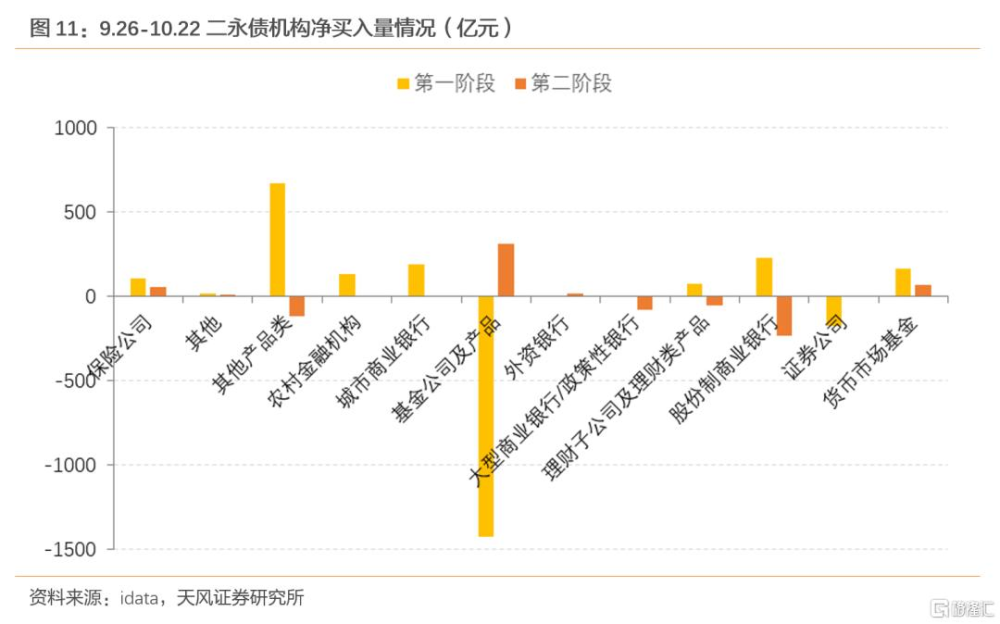

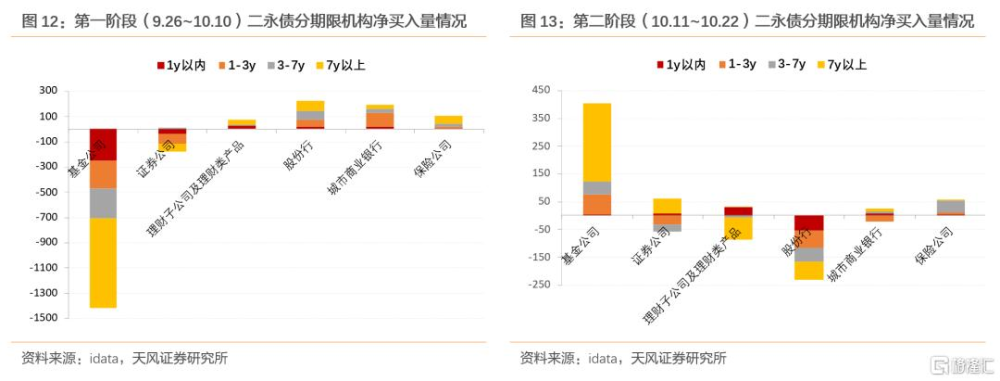

二永債方面,保險公司、城商行、其他產品類和貨幣基金是二永債的买入主力,基金和證券公司則表現爲淨賣出。分階段看,其他產品類在利差走闊時大幅增持,而基金公司在大幅淨賣出;利差壓縮時,其他產品類轉爲減持,基金公司則开始淨流入。理財和股份行均在利差走闊時淨买入,但在利差壓縮時減持。保險公司和貨基兩個階段均在增持二永債。

分期限具體來看:

(1)基金公司:基金公司在利差走闊時均大幅減持各期限品種;利差壓縮時,大幅增持7年以上超長期品種。

(2)證券公司:證券公司在利差壓縮時小幅增持7年期以上超長期品種,區間內二永債總體呈淨賣出。

(3)理財:區間內理財均在增持1年內超短期品種,利差走闊時增持7年期以上超長期品種較多,利差壓縮時則選擇大幅減持超長期品種。

(4)股份行:股份行在利差走闊時積極买入中長久期品種,利差壓縮時則無差別減持。

(5)城商行:城商行在利差走闊時選擇大幅增持1-3年期品種,利差壓縮時小幅減持。

(6)保險公司:區間內保險公司對各期限品種延續增持,利差走闊時積極參與7年以上品種,利差壓縮時更多增持3-7年的中長期品種。

1.2 交易結構

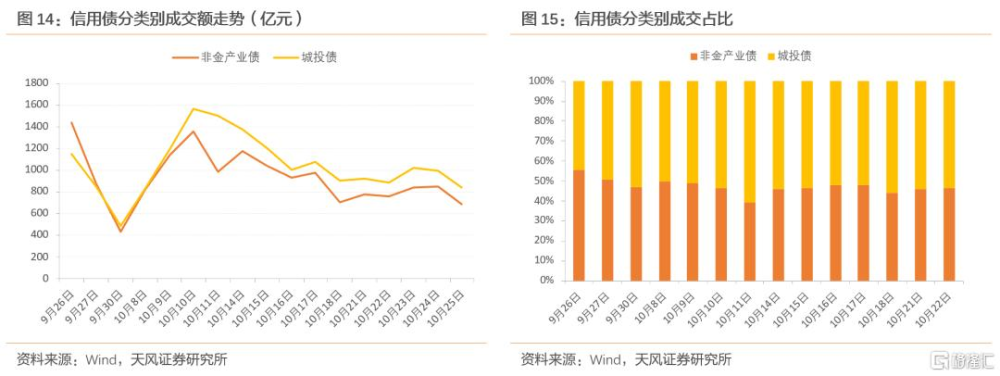

從交易類型來看,9.26~10.10,城投債成交變得活躍,成交佔比逐漸上升,從44.3%升至53.6%,成交額也在10月10日達到近期新高1566億,高於9月26日的1147億,非金產業債則在這兩個交易日的成交額變化不大,分別爲1442億和1356億。10.11~10.22,城投債的成交額波動下降,成交佔比在54.5%附近波動,高於第一階段50.3%的平均佔比。

進一步拆分城投債,分區域來看,城投債成交主要集中在存量規模大的區域,比如江蘇、山東和浙江。變動方面,利差壓縮階段,四川和山東城投債成交佔比較利差走闊階段下降明顯,分別下降1.4%和1.2%。成交佔比下降較多的區域還有上海、天津和北京;成交佔比提高較多的區域有浙江、重慶、廣東和江蘇。

分是否重點省份來看,城投債成交中非重點省份佔絕對主導。利差走闊階段,重點省份的城投債成交佔比快速拉升,佔比從14.1%升至10月9日的18.1%。利差壓縮階段,重點省份的成交佔比开始波動下降,10月25日已降至12.8%。

分期限來看,區間內期限1-3年的城投債成交最爲活躍,在城投債中平均成交佔比在43%附近,與1-3年存量城投債在所有城投債中的佔比基本相當。剩余期限小於1年的城投債成交波動較大,整體呈現先上後下,基本與利差走勢吻合。背後的原因可能在於,第一階段信用利差迅速走闊,在股債蹺蹺板效應下,部分機構首先選擇拋售流動性較好的超短期債券,反映在1年期以內的城投債成交佔比提升。第二階段信用利差逐漸回落,市場重新選擇通過拉久期增厚收益,因此3年期以上的城投債成交佔比也有所上升。

分主體信用評級來看,區間內期限主體評級爲AA+城投債成交最爲活躍,平均成交佔比接近46%。變動方面,利差走闊階段,主體評級AAA的城投債成交佔比明顯高於在存量城投債中的佔比;利差壓縮階段,主體評級AAA的城投債成交佔比則重新回落至相應存量佔比附近。

進一步拆分非金產業債,分行業來看,非金產業債成交主要集中在存量規模大的行業,比如非銀金融、公用事業和交通運輸。變動方面,利差壓縮階段,房地產和建築裝飾成交佔比較利差走闊階段上升明顯,佔比分別提高1.6%和0.7%,或與近期地產增量政策陸續出台有關,市場博弈房企流動性預期將得到改善,提前配置地產債。佔比提高較多的行業還有社會服務和有色金屬;交通運輸和石油石化成交佔比下降較多,分別下降1.1%和1.9%。

分企業性質來看,央國企成交佔比超94%。利差走闊前夕,9月26-27日央企成交佔比均超50%,隨後快速下降至10月11日的29.9%,利差修復後,央企成交佔比在40%附近波動。

分主體評級來看,非金產業債成交以AAA爲主,佔比在90%附近波動,交易向頭部優質發行人集中的現象明顯,與城投債形成顯著差異。

分剩余期限來看,區間內期限1年內的非金產業債成交最爲活躍,成交佔比在50%附近波動,相比城投債,投資機構在非金產業債交易中更加偏好超短期限。此外,超長期非金產業債成交也比城投債更活躍,5年期以上成交佔比在5%附近波動,明顯高於城投債,投資機構更多參與長久期非金產業債的交易,可能還是有對城投債長期投資價值不確定性的擔憂。

1.3 折價成交

近期哪些信用債在折價成交?

一般來說,估值折價成交基本能夠反映債券市場信用風險偏好的變動。估值偏離方面,我們用當日成交收益率減前一交易日中債估值收益率,偏離閾值爲100bp,統計近一月的折價成交情況。

從發生時間來看,估值高折價成交情況主要發生在10月9日-17日,上述時點正處於利差大幅走闊末期,估值开始迅速下跌。10月18日後,估值高折價成交只數邊際減少,市場有所企穩。

從折價成交的城投債所屬區域及產業債所屬行業情況來看:

城投債方面,高折價成交次數上山東、四川、湖南、貴州、河南、重慶靠前,折價成交只數超800只;區域內折價成交只數佔區域內總成交只數比例上,貴州、陝西、四川、廣西、吉林、山東較高,折價成交比例超過45%;上海、廣東、北京該比例較小,不到10%。或說明當債券市場出現大幅波動時,經濟財力發達、近期信用輿情相對較少的區域,更不容易被市場所拋售。

非金產業債方面,房地產、綜合、非銀金融、建築裝飾、社會服務和建築材料是折價交易高發行業,折價成交只數超100只,其中建築材料的折價成交比例較高,接近30%,這些行業可能存在一定的信用瑕疵,更容易發生折價成交;折價成交佔比較低的行業有鋼鐵、食品飲料、交通運輸、公用事業,佔比不到2%,或說明這些行業的市場分歧程度較低、流動性相對較好。

從主體評級來看,城投債方面,主體評級爲AA+和AA的城投債折價成交佔比最高,合計超90%,一定程度也說明高資質的城投債流動性相對更好;非金產業債方面,主體評級爲AAA的折價成交佔比最高,原因可能在於非金產業債成交就以AAA主體爲主。

2.小結

9月底以來,信用債市場大致可以劃分爲2個階段:第一階段(9.26~10.10),權益市場大漲,負債端調整,而信用債流動性欠佳,收益率、信用利差大幅走闊。第二階段(10.11~10.22),權益市場震蕩調整,增量政策以化債爲主,信用債收益率、利差大幅壓縮。

兩個階段中,信用債的交易有何變化?又有什么特徵?

機構行爲:非金信用債方面,利差走闊時,負債端不穩定的基金公司大幅減持,理財、貨基和其他產品類承接了大部分拋壓。利差壓縮時,基金淨賣出收窄,證券公司、股份行和城商行淨賣出增加。二永債方面,基金公司先賣出後买入,轉變最爲明顯;負債端略顯穩定的其他產品、股份制銀行、理財則呈現出先买入後賣出;而保險公司、貨基則持續增持。

交易結構:城投債成交相比非金產業債變得活躍,成交佔比在逐漸上升。

城投債方面,利差走闊階段,重點省份的城投債成交佔比快速拉升,壓縮階段成交佔比則开始波動下降。此外,利差壓縮時,四川和山東城投債成交佔比和利差走闊時比下降明顯,浙江城投債成交佔比則提升較多。產業債方面,房地產和建築裝飾成交佔比在利差壓縮時明顯增加,或與近期地產增量政策陸續出台有關;交通運輸和石油石化成交佔比下降較多。

分期限來看,期限1年內城投債成交佔比先上後下;相比城投債,市場在非金產業債交易中更加偏好超短期限。此外,超長期非金產業債成交也比城投債更活躍,5年期以上成交佔比明顯高於城投債。

分主體評級來看,非金產業債成交以AAA爲主,佔比在90%附近波動,交易向頭部優質發行人集中的現象明顯,城投債則更偏好AA+主體。

折價成交:偏離閾值爲100bp的估值高折價成交情況主要發生在10月9日-17日,此後邊際減少。城投債高折價成交次數集中在山東、四川、湖南等地,高折價成交佔比集中在貴州、陝西、四川等地。非金產業債方面,房地產、綜合、非銀金融、建築裝飾、社會服務和建築材料是近期折價交易高發行業。

風險提示

1、數據統計或有遺漏:由於數據收集的局限性、統計方法的差異、信息披露的不完整性或更新延遲,可能導致部分分析結果存在偏差。

2、宏觀經濟表現超預期:宏觀經濟環境和財政政策是影響債券市場的關鍵因素。如果宏觀環境出現超預期的變化,如經濟增長放緩、通貨膨脹率波動或外部經濟衝擊等,可能會對信用值市場表現形成衝擊。

3、信用風險事件發展超預期:若出現信用輿情事件,可能會對信用債市場形成短期衝擊。

注:本文爲天風證券2024年10月28日研究報告《近期信用債交易如何變化?》,分析師:孫彬彬S1110516090003、孟萬林S1110521060003、塗靖靖S1110524100002

本資料爲格隆匯經天風證券股份有限公司授權發布,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、復制、發表、許可或仿制本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,爲保證服務質量、控制投資風險,請勿訂閱本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發布旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報告的發布平台,所發布觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發布的報告爲准。本資料內容僅反映作者於發出完整報告當日或發布本資料內容當日的判斷,可隨時更改且不予通告。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。

標題:近期信用債交易如何變化?

地址:https://www.iknowplus.com/post/161627.html