美債利率:反彈還是反轉?

美債利率在過去數周內持續上行,成爲了近期市場的一個難解之謎。

從下圖中,我們可以清晰看出,在9月18日美聯儲超預期降息50個基點後,各期限美債利率开始出現反彈。以2年美債爲例,其利率最低曾一度接近3.5%,但現在卻基本站上了4%的關口。

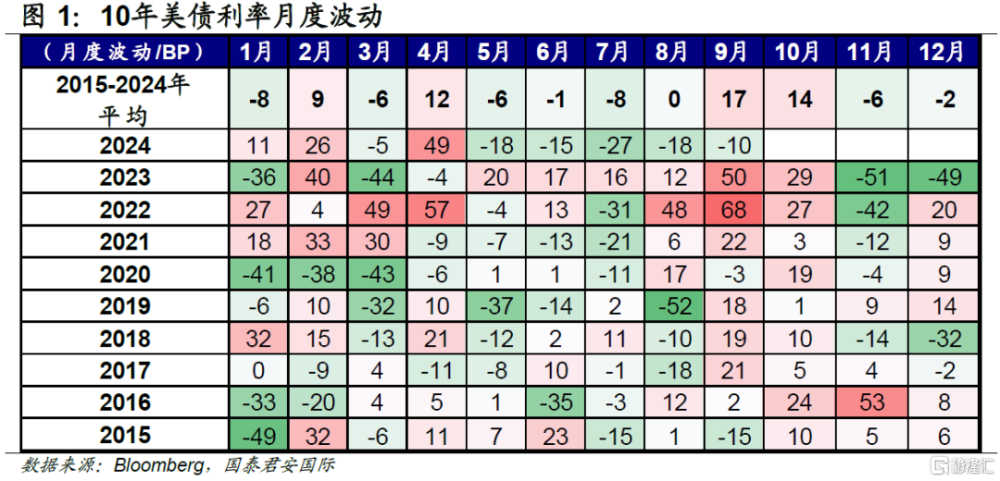

美債利率的上行,固然有近期美國經濟數據、通脹上行等因素,但另一方面也反映出市場此前過度押注降息交易帶來的反噬效果。我們在9月12日發布的《美聯儲降息在即,降息交易還有多少空間?》報告中也指出,過去10年中,從未出現過連續5個月10年美債利率下行的情況,而這一規律在今年卻被打破——10年美債利率從5月至9月均出現了下行。這種看似令人振奮的情形背後,也代表着市場被動向一個方向進行交易的風險。

果然,利率的反彈不期而至。自9月議息會議以來的美債利率上行,不僅影響了未來的降息預期,也开始推升美元。市場自然的疑問是本輪美債利率上行到底是反彈還是反轉?

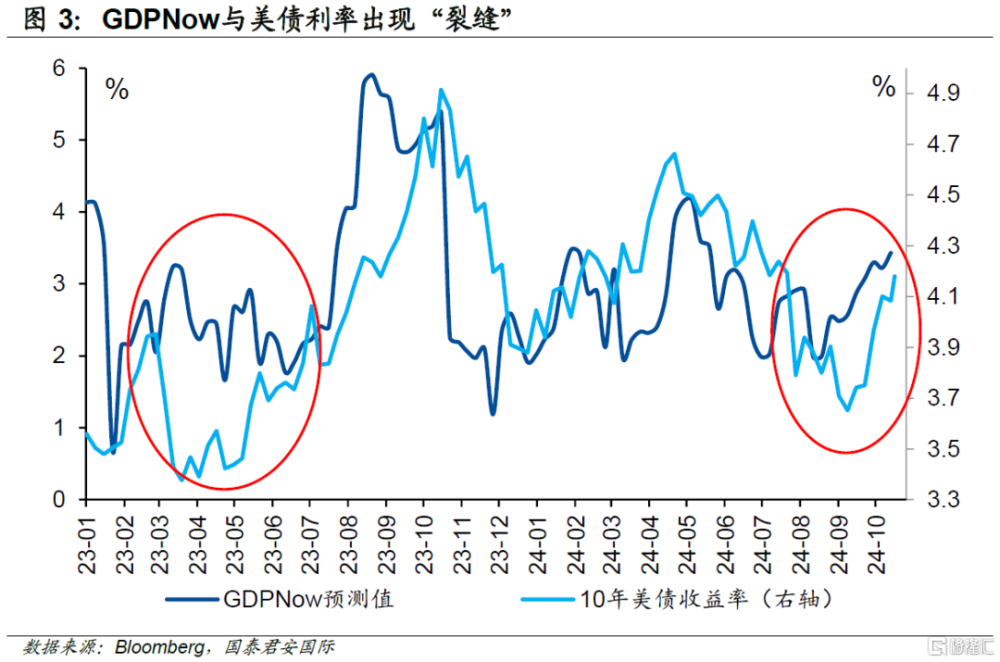

回答這個問題,我們仍然要回到經濟的基本面。在我們看來,GDPNow仍然是對美國經濟基本面刻畫最准確以及最及時的指標。今年以來,美國10年國債利率與GDPNow走勢幾乎可以用嚴絲合縫來形容,但從8月左右开始,10年美債利率开始出現快速下行,同期GDPNow出現了反彈,這導致美債利率與GDPNow之間出現了“裂縫”,也反映出市場一方面想交易降息,另一方面降息交易盛行,帶來了市場對於基本面的我自猶憐式的擔憂。

這樣的擔憂最終沒有在基本面層面得到證實,反而導致了在利率上行初期stop loss的猶豫,而在特朗普勝選概率加大之際,市場又开始擔憂現在的利率上行才剛起步。眼下押注特朗普敗選顯得有些難以下手,因此利率的上行在短期內似乎更加確定。

拋开類似美國大選這樣的事件性影響,我們試圖從以下幾個方面來解釋目前的市場疑慮。首先,美債利率與GDPNow出現“裂痕”並非首次,上次出現類似的情況是去年3月左右的硅谷銀行危機,市場認爲美國經濟將很快陷入衰退,但美國經濟花了一個季度左右的時間來證僞這一擔憂。從這個角度而言,今年第四季度,關於美國經濟基本面的討論仍將成爲利率交易員的主要議題,直至利率市場的多頭投降。

另一個更長期的問題是,本輪利率上行,是否意味着美債利率將進入新的上行周期,這個問題對於10年美債利率而言更加重要。因爲降息的路徑甚至幅度雖然大致確定,但10年美債利率的可能上行,會否反映新的經濟常態和新的term premium,這本身就是市場一直在思考卻一直沒有實現的。而如果這一情形出現,那么可能的結論是,2年美債利率在4%以上存在持有價值,但10年美債利率的公允價值可能在一個很多投資者此前沒有考慮過的高位上。

當然,以上這些問題的出現,仍然需要更多的時間和數據來進行驗證。短期之內,除非哈裏斯選情出現顯著改觀,否則美元利率和匯率的上行風險,確實仍然在累積。

注:本文來自國泰君安證券(香港)有限公司發布的《【國君國際宏觀】美債利率:反彈還是反轉?》,報告分析師:周浩、孫英超

本訂閱號不是國泰君安證券研究報告發布平台。本訂閱號所載內容均來自於國泰君安證券研究所已正式發布的研究報告,如需了解詳細的證券研究信息,請具體參見國泰君安證券研究所發布的完整報告。本訂閱號推送的信息僅限完整報告發布當日有效,發布日後推送的信息受限於相關因素的更新而不再准確或者失效的,本訂閱號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發布的研究報告爲准。

本訂閱號所載內容僅面向國泰君安證券研究服務籤約客戶。因本資料暫時無法設置訪問限制,根據《證券期貨投資者適當性管理辦法》的要求,若您並非國泰君安證券研究服務籤約客戶,爲控制投資風險,還請取消關注,請勿訂閱、接收或使用本訂閱號中的任何信息。如有不便,敬請諒解。

市場有風險,投資需謹慎。在任何情況下,本訂閱號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士咨詢並謹慎決策。國泰君安證券及本訂閱號運營團隊不對任何人因使用本訂閱號所載任何內容所引致的任何損失負任何責任。

本訂閱號所載內容版權僅爲國泰君安證券所有。任何機構和個人未經書面許可不得以任何形式翻版、復制、轉載、刊登、發表、篡改或者引用,如因侵權行爲給國泰君安證券研究所造成任何直接或間接的損失,國泰君安證券研究所保留追究一切法律責任的權利。

標題:美債利率:反彈還是反轉?

地址:https://www.iknowplus.com/post/159416.html