冷靜的故事更動聽

【報告導讀】伴隨着市場高度亢奮的情緒逐漸降溫,普漲行情或進入尾聲。民生證券在前期較爲冷靜地提出要“放下踏空焦慮”,當市場退潮時,也提示投資者同樣不要跟隨市場,積極思考未來的真實場景。政策出台的節奏與市場節奏天生可能錯位,最不容置疑的是決策層的決心,國內終端需求與生產活動修復的持續性值得期待,當然這大概率是一輪與過去十余年來地產金融化驅動的復蘇截然不同,實物消耗的修復更應該關注。與此同時,全球二次通脹似乎不可避免,而相較於通脹本身偏低估的資源品價格也或將再次展現彈性。

摘要

1 市場高度亢奮的情緒逐漸降溫,普漲行情進入尾聲。

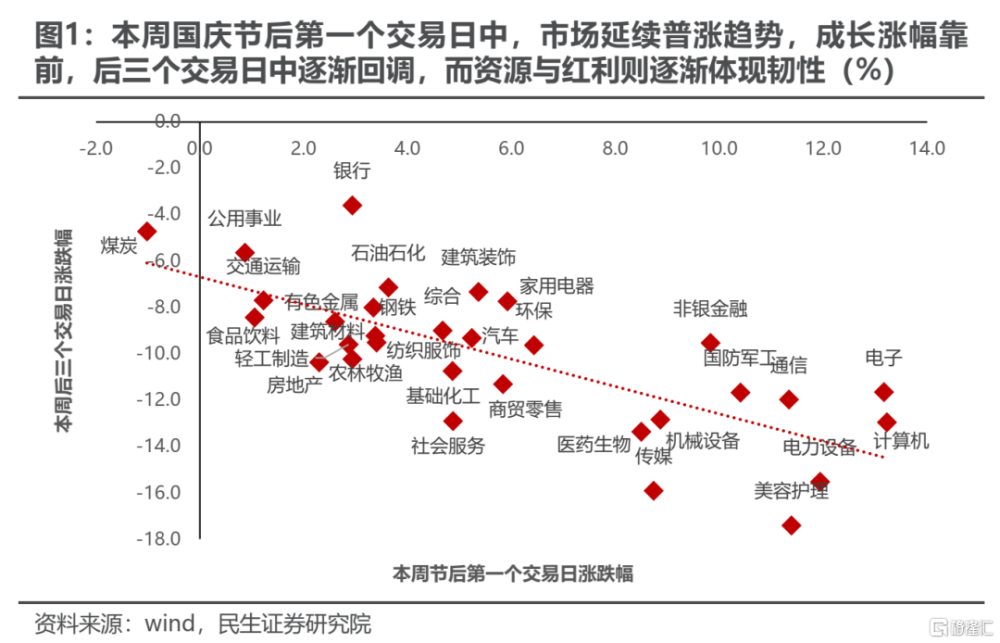

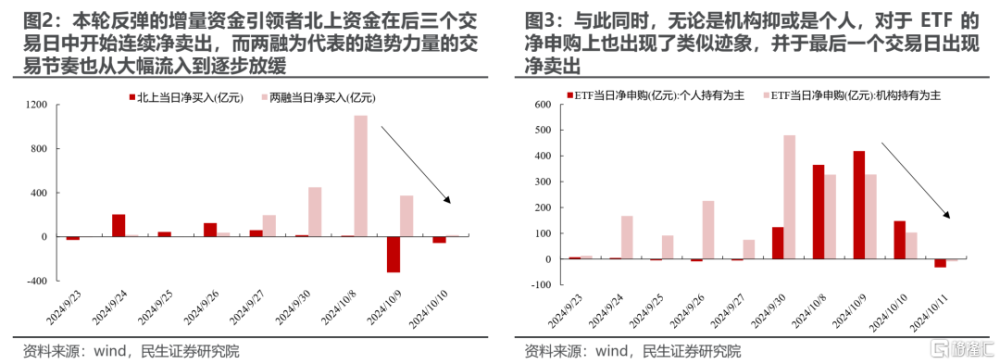

本周(2024.10.8至2024.10.11,下同)市場在後三個交易日中迎來明顯分化,前期領漲的彈性品種成長和消費逐漸回調,而資源與紅利板塊开始展現韌性。與此同時,交易面上的博弈同樣开始加劇,本輪反彈的增量資金引領者北上資金开始連續淨賣出,而兩融爲代表的趨勢力量的交易節奏也從大幅流入到逐步放緩;與此同時,無論是機構抑或是個人,對於ETF的淨申購上也出現了類似跡象,並於最後一個交易日出現淨賣出。市場高度亢奮的情緒逐漸降溫,有望對基本面的邊際變化重新變得敏感。民生證券在前期較爲冷靜地提出要“放下踏空焦慮”,而當市場退潮時,也提示投資者同樣不要跟隨市場,積極思考未來的真實場景。

2 寬財政的預期與現實,最不容置疑的是決策層的決心。

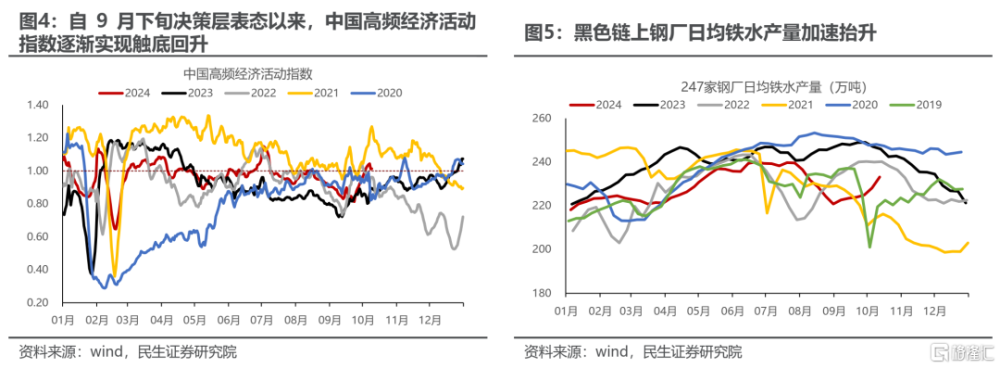

政策預期的落空似乎成爲了市場回調的直接誘因,然而 “出台一攬子增量政策”是宏觀層面的系統性部署,政策出台的節奏與市場節奏天生可能錯位。錯位帶來的波動不是好的收益來源,更應當給予關注的是當下政策的目的、穩增長的範式與過去十余年地產金融化驅動經濟增長的模式是否存在不同。今年5月开始,持續的價格下跌與去金融化導致最具韌性的實物工作量也出現下行,以量換價的循環接近極限是觸發本輪增量政策出台,以暫緩去金融化過程的主要因素。而高頻視角來看,自9月下旬決策層表態以來,經濟活躍度逐漸實現觸底回升,多條產業鏈的生產开工有所修復,只是持續性與彈性有待觀察。積極的信號是:在本周六的財政會上,決策層進一步釋放政府部門成爲阻止全社會資本負債表收縮的核心托舉力量的信號。盡管在刺激規模上並未提及具體的數字,然而無論是對於地方政府化債問題,抑或是助力房地產見底企穩、促進消費與保障民生等領域,均給出了明確的指引信號,從這一意義上來看,決策層穩住經濟總量的決心不容置疑,在中央財政與化債壓力邊際緩解的地方財政共同發力下,國內終端需求與生產活動修復的持續性值得期待。當然這大概率是一輪與過去十余年來地產金融化驅動的復蘇截然不同,工業生產維持穩定增長與改善更廣泛消費群體的收入預期與消費信心的思路並未改變,實物消耗的修復更應該關注。

3 別忘了海外的變化:二次通脹歸來。

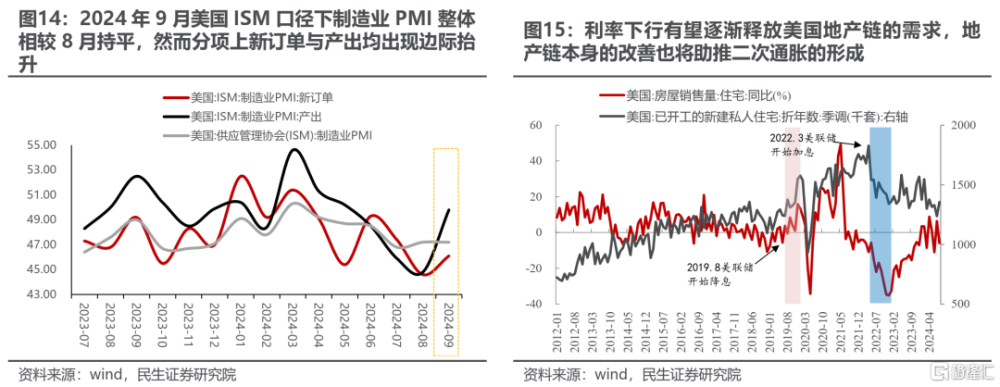

本周美國勞工統計局公布了9月通脹數據,CPI同環比讀數上均全面超市場預期。結構上看,服務項依然具備韌性,而在商品項中,對市場利率敏感型的耐用品、地產後周期消費品價格擡升明顯。然而由於9月外部擾動因素較多(颶風天氣+供應鏈擾動+地緣政治等),美聯儲在面對少量樣本點的超預期時或展現出一定容忍度,短期內政策轉向的概率並不高。而更重要的事實是:超預期的就業與通脹數據再度表明當下美國經濟依然充滿韌性,隨着利率的不斷下行,過去被高利率所壓制的制造業與房地產需求也將逐步釋放,支撐商品側的價格進一步反彈。全球二次通脹似乎不可避免,而相較於通脹本身偏低估的資源品價格也或將再次展現彈性。

4 中國故事未完待續。

民生證券認爲本輪政策的轉向和2022年底的轉向一脈相承,都是在堅持經濟轉型和結構調整情況下的重要優化,這些優化將維持住經濟和金融系統的穩定性,爲結構轉型和產業升級與共同富裕提供堅實基礎。在這一思路下,民生證券堅持認爲實物消耗領域是最優資產。優先推薦:能源(煤炭、油)、有色(銅、鋁、黃金)、船運(油運、幹散、造船)。看好地方政府化債+核心一級資本金注入等利好帶動下大金融板塊的持續修復:銀行、保險、券商。根據民生證券的報告《產能周期:去金融化下的挑战與機遇》,部分具備全球競爭力的制造業板塊格局優化开始出現:家電、農化制品、商用車。此外,在政策組合拳落地後,基於中國居民資產負債表不再收縮的假設,推薦消費者服務、航空板塊的低位修復仍會繼續。

風險提示:美聯儲降息進程不及預期;部分行業格局調整時間超預期。

報告正文

1 普漲行情或進入尾聲,未來方向的選擇更爲重要

本周(2024年10月8日至2024年10月11日,下同)爲國慶節後第一個交易周,在第一個交易日中,市場在假期積累的動量驅動下的再度普漲後,在本周周中迎來了明顯分化,後三個交易日中前期領漲的彈性品種成長和消費逐漸回調,而資源與紅利板塊开始展現韌性。值得一提的是,本周交易面上的博弈同樣开始加劇,本輪反彈的增量資金引領者北上資金开始連續淨賣出,而兩融爲代表的趨勢力量的交易節奏也從大幅流入到逐步放緩;與此同時,無論是機構抑或是個人,對於ETF的淨申購上也出現了類似跡象,並於最後一個交易日出現淨賣出,市場高度亢奮的情緒逐漸降溫,普漲行情或進入尾聲。

往後看,市場有望對基本面的邊際變化开始重新變得敏感,投資者或許可以真正放下“踏空焦慮”,沉下心來思考未來真正“中國故事”的藍本。未來倘若真的牛市來臨,主導板塊本身應該就藏在新的故事之中,方向選擇的重要性可能遠大於簡單判斷指數的漲跌。大家期待市場演繹與過往相似的牛市節奏與可類比經驗,可能這種期待本身也約束了行情的級別與持續性。

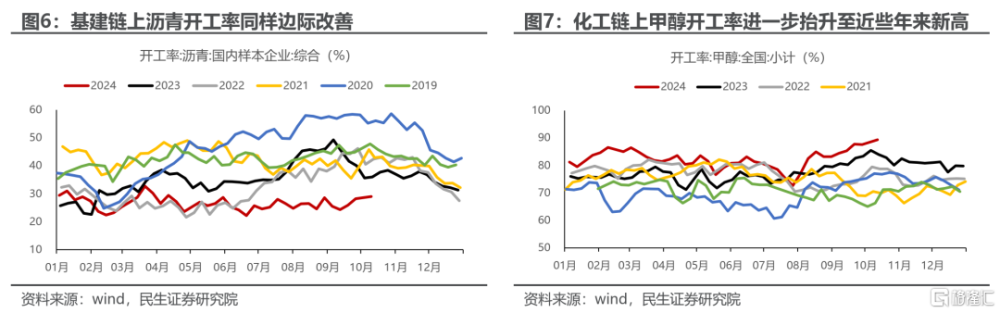

2 寬財政的預期與現實,最不容置疑的是決心

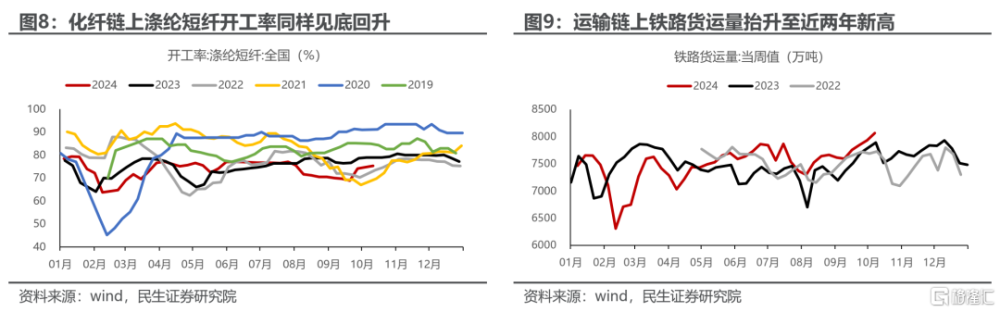

在市場回調的觸發因素上,一個重要原因可能是本周二市場政策預期的落空。民生證券想強調的是,期待政策的超預期與低於預期始終是短期的博弈,更應當關注的是政策的目的與潛在的發力方向。民生證券在前期周報《“又一次放开”:反彈是主基調》中分析,在過去一段時間裏,持續的價格下跌與去金融化導致最具韌性的實物工作量也出現下行,以量換價的循環接近極限是觸發本輪增量政策出台,以暫緩去金融化過程的主要因素。自9月下旬決策層表態以來,高頻數據顯示經濟活躍度逐漸實現觸底回升,多條產業鏈上核心品種生產开工有所修復:如黑色鏈上鋼廠日均鐵水產量加速擡升;基建鏈上瀝青开工率同樣邊際改善;化工鏈上甲醇开工率進一步擡升至近些年來新高,化纖鏈上滌綸短纖开工率同樣見底回升;而運輸鏈上鐵路貨運量擡升至近兩年新高。

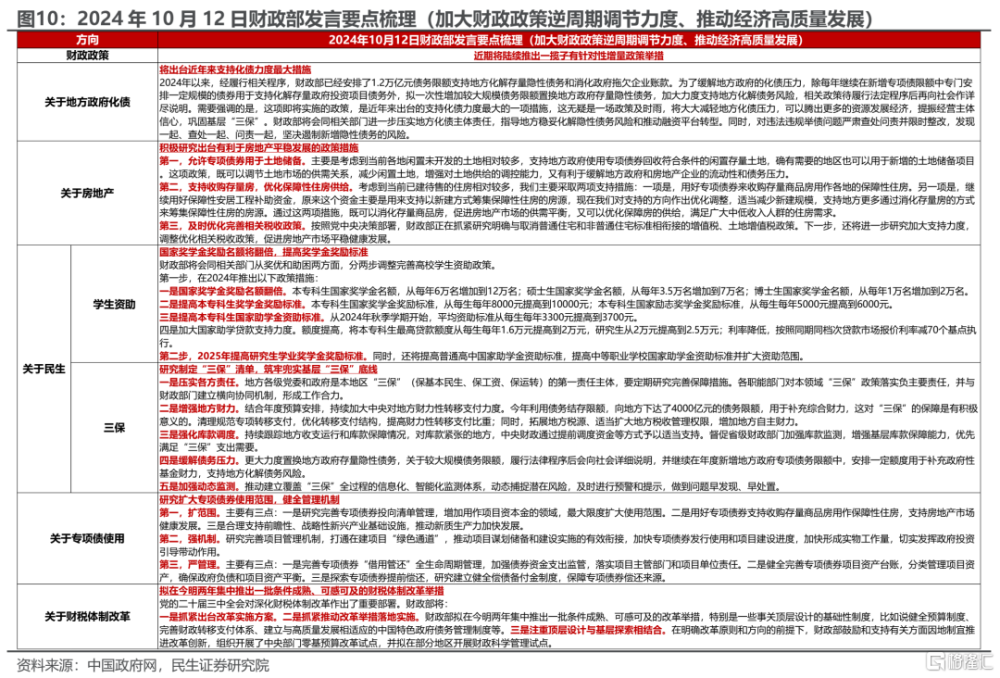

而值得一提的是,在本周六(2024年10月12日)的財政會議上,決策層定調“中央財政還有較大的舉債空間和赤字空間”,在新一輪資產負債表的接力上,政府部門有望成爲阻止全社會資本負債表進一步收縮的核心托舉力量。盡管在刺激規模上並提及具體的數字,然而無論是對於地方政府化債問題,抑或是助力房地產見底企穩、促進消費與保障民生(基層三保、學生群體等)等領域,均給出了明確的指引信號,從這一意義上來看,決策層穩住經濟總量的決心不容置疑,未來大概率的場景是:在中央財政與化債壓力邊際緩解的地方財政共同發力下,國內終端需求與生產活動修復的持續性值得期待,當然這大概率是一輪與過去十余年來截然不同的復蘇(改善更廣泛消費群體的收入預期與消費信心,穩住工業生產的實物工作量),投資者也需要及時地從過去以地產金融化所帶來的經濟修復歷史經驗中抽離,實物消耗修復可能才是這一輪經濟修復的核心議題。需要指出的是,“出台一攬子增量政策”是宏觀層面的一次系統性部署,是對自2022年以來去金融化下的政策思路的全面優化與完善,政策出台的節奏本身便存在較大不確定性,當下投資者如果對其投入過多的關注度反而會讓自己與倉位疲於奔命。

3 來自海外的變化:二次通脹的確定性再度擡升

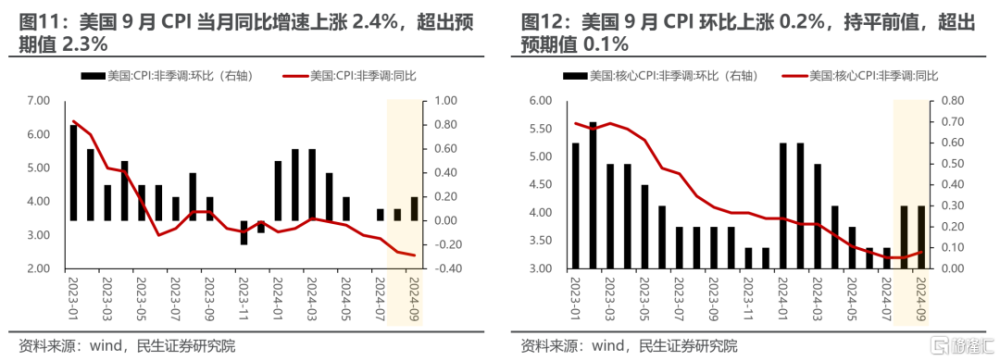

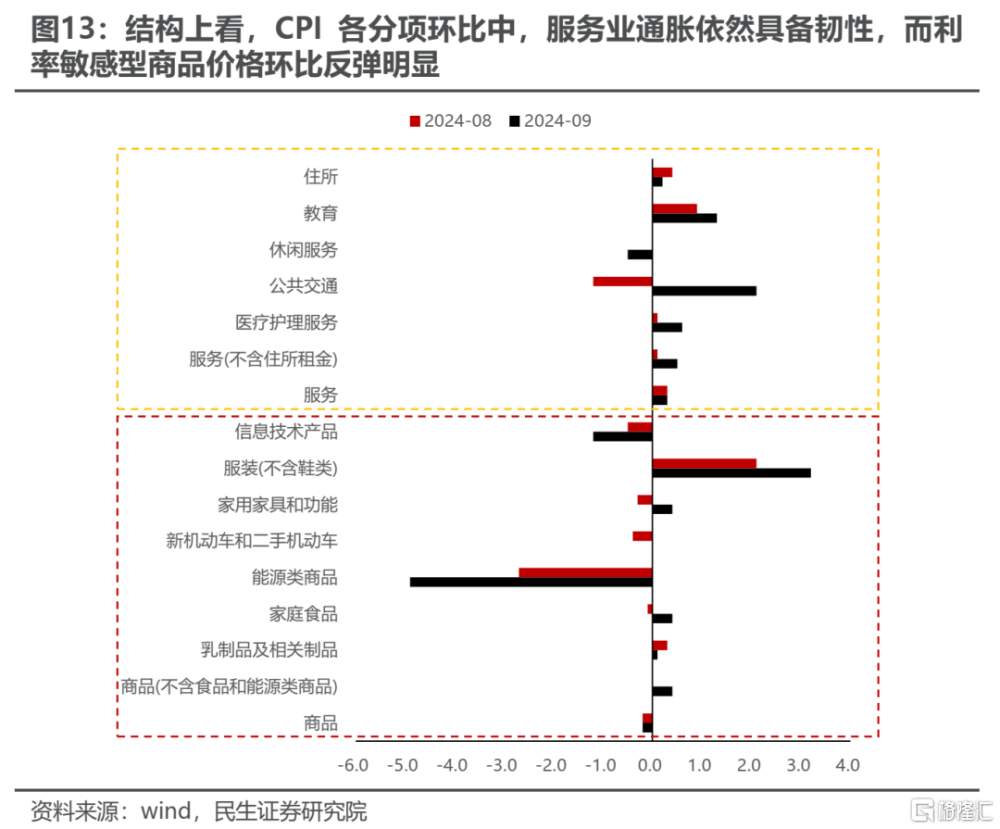

本周美國勞工統計局公布了9月通脹數據,CPI同環比讀數上均全面超市場預期。對於CPI而言,9月當月同比增速上漲2.4%,較前值2.5%有所放緩,但超出預期值2.3%,展現出一定粘性;環比上漲0.2%,持平前值,超出預期值0.1%;而在更爲重要的核心CPI上,9月同比上漲3.3%,小幅超出預期和前值3.2%;環比上漲0.3%,同樣高於市場預期的0.2%。結構上看,服務項依然具備韌性,而在經歷了連續的環比價格下跌後,9月商品項(剔除能源與食品)通脹環比回升,其中對市場利率敏感型的耐用品、地產後周期消費品價格擡升明顯。

超預期的就業數據與通脹數據的發布一定程度上使得市場對美聯儲降息預期出現回擺,然而由於9月外部擾動因素較多(颶風天氣+供應鏈擾動+地緣政治等),同時大選對財政政策形成掣肘,使得美國經濟對貨幣政策依賴度更高,美聯儲在面對少量樣本點的超預期時可能會展現出較高的容忍度,短期內政策轉向的概率並不高。當下美國經濟依然充滿韌性,過去被高利率所約束的制造業與房地產需求也將逐步釋放,並進一步支撐商品側的價格反彈。國內外需求共振下,二次通脹似乎不可避免,而本就相較於通脹本身偏低估的資源品價格也將重新展現出彈性。

4 熱烈以後,思考未來的中國故事

過去一段時間資本市場空前的熱度使得大量投資者短暫地忽視了對基本面的關注,而當一切逐漸歸於寧靜,“踏空焦慮”成爲過去,民生證券在當下也應當以更爲冷靜的頭腦去思考未來的基本面演繹。中國決策層已決心對2022年以來的去金融化下的政策應對進行優化與完善,以中央政府爲代表的政府部門逐漸加快了成爲新的擴表主體的步伐,過去一段時間以來中國實物流量的收縮格局有望得到逆轉,而美國軟着陸的場景愈發清晰,在國內外需求修復的過程中,面對全球局勢的動蕩,中國制造業的優勢仍然明顯,這會激發更多實物需求,上遊資源品依然是更爲受益的品種。

優先推薦:能源(煤炭、油)、有色(銅、鋁、黃金)、船運(油運、幹散、造船)。

看好地方政府化債+一級資本金注入等利好帶動下大金融板塊的持續修復:銀行、保險,券商。

根據民生證券的報告《產能周期:去金融化下的挑战與機遇》,部分具備全球競爭力的制造業板塊格局優化开始出現:家電、農化制品、商用車。

此外,在政策組合拳落地後,基於中國居民資產負債表不再收縮的假設,推薦消費者服務、航空板塊的低位修復仍會繼續。

5 風險提示

1) 美聯儲降息進程不及預期。美聯儲超預期地長期將利率維持高位將大幅抑制全球大宗商品需求,並使得美元大幅走強,這將打擊大宗商品價格。

2) 部分行業格局調整時間超預期。如果部分行業的產業格局加速下行或出清時間超出預期,那么中期問題將在短期內提前暴露,進而一定程度上壓制市場情緒。

注:本文來自民生證券2024年10月13日發布的《A股策略周報20241013:冷靜的故事更動聽》,分析師:牟一凌 S0100521120002 ;吳曉明S0100523080002

標題:冷靜的故事更動聽

地址:https://www.iknowplus.com/post/156661.html