方正證券:CPI跌至全年低點,通脹風險大幅緩釋但並未根除

核心觀點

核心觀點:美國9月CPI全面超預期0.1%,同比增速跌至+2.4%料爲全年低點。結構上看,核心商品結束通縮,且先行指標顯示未來二手車價仍有反彈風險,超級核心通脹環比連續第3個月加速上漲,通脹擴散指數也出現上行。我們認爲,當下通脹風險大幅緩釋但並未根除,Q4料將小幅回升,若未來特朗普上台或美聯儲過度降息,則美國仍存在二次通脹的尾部風險。

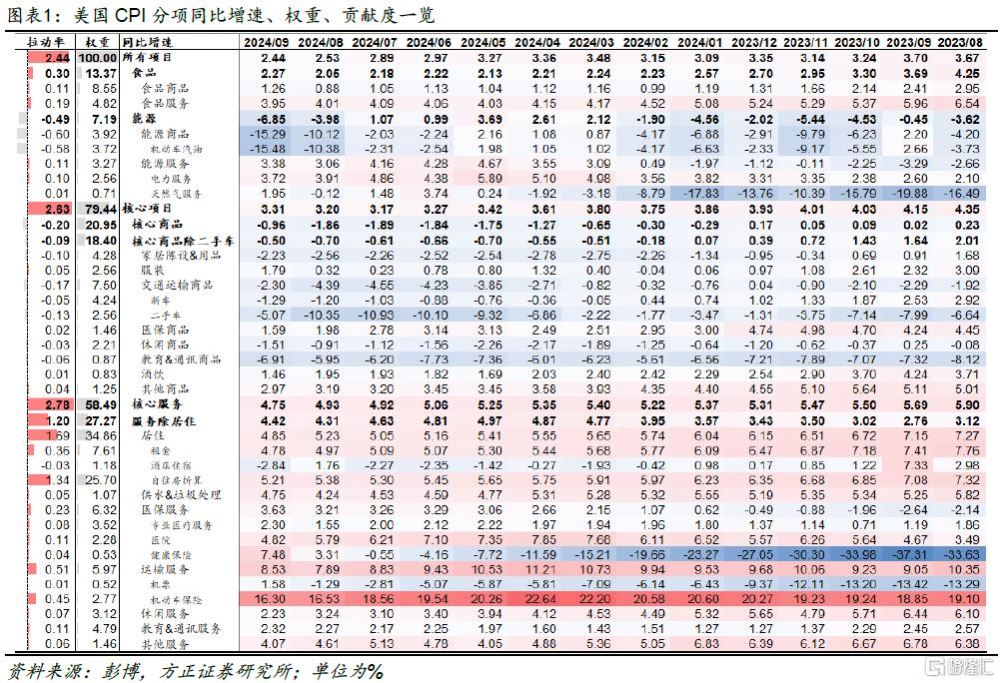

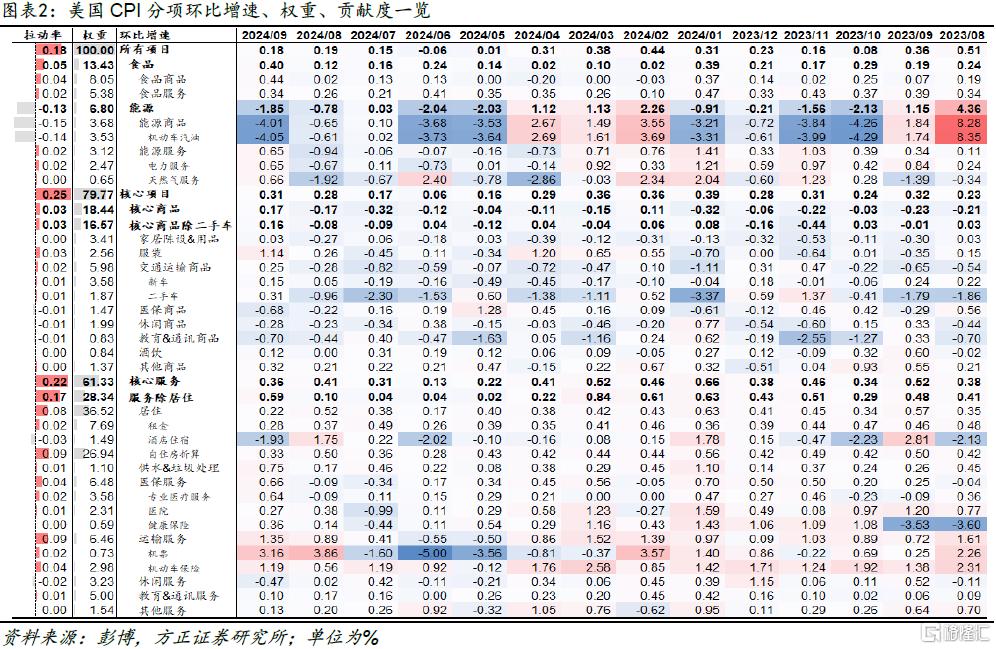

通脹數據:美國9月CPI全面超預期0.1%,同比增速觸底+2.4%。9月美國CPI同比+2.44%,預期+2.3%,前值+2.53%;核心CPI同比+3.31%,預期+3.2%,前值+3.20%。CPI環比+0.18%,預期+0.1%,前值+0.19%;核心CPI環比+0.31%,預期+0.2%,前值+0.28%;CPI全面超預期0.1%且核心CPI再度反彈。同時間公布的上周首申失業錄得25.8萬,較預期的23萬高出3.12x標准差,前值22.5萬。低於前值但高於預期的CPI和高於預期的首申失業的同時公布讓市場交易陷入混亂,黃金與美債利率同時出現上漲。交易員對美聯儲11月降息的概率先回落至75%,後一度升至96%,最終在91%附近穩定。截至最新,市場預期全年剩余降息1.84次/46bps,到明年底剩余降息5.8次/145bps。

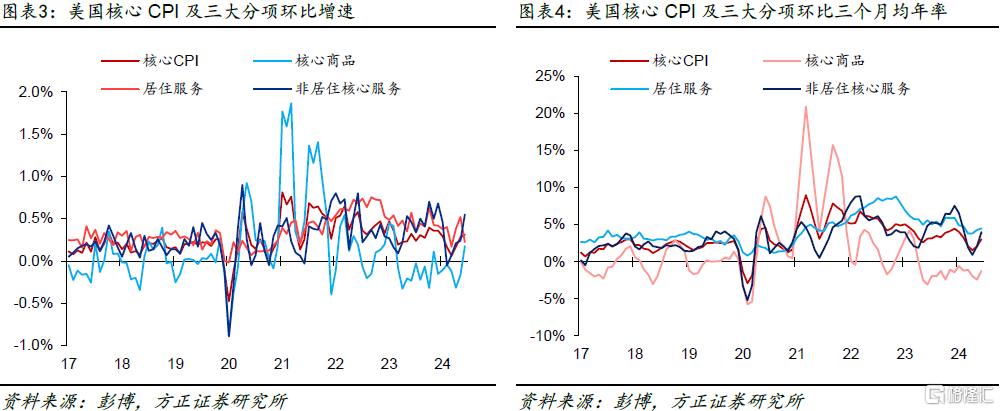

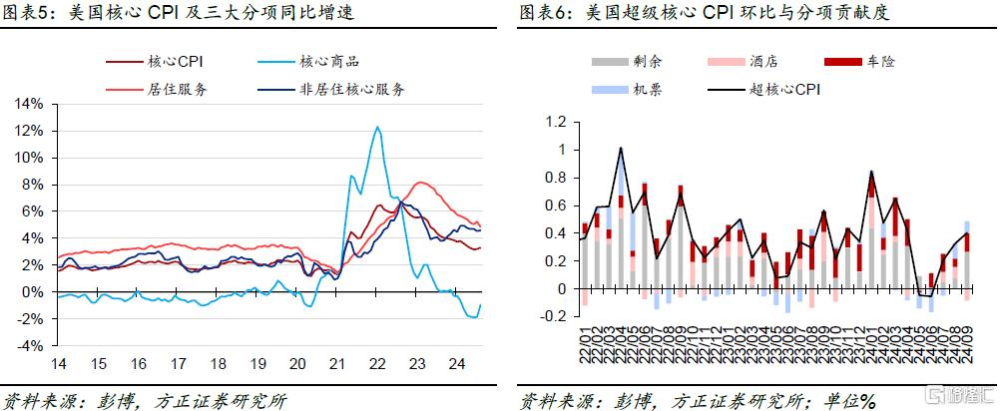

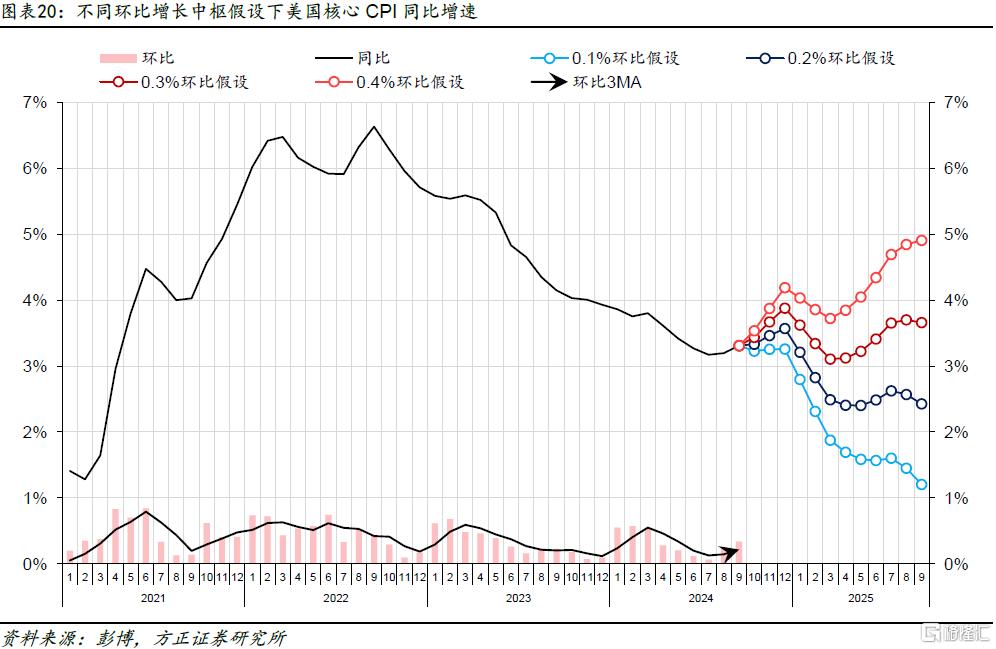

數據結構:核心商品結束通縮,居住服務有所降溫,超級核心通脹黏性依舊。

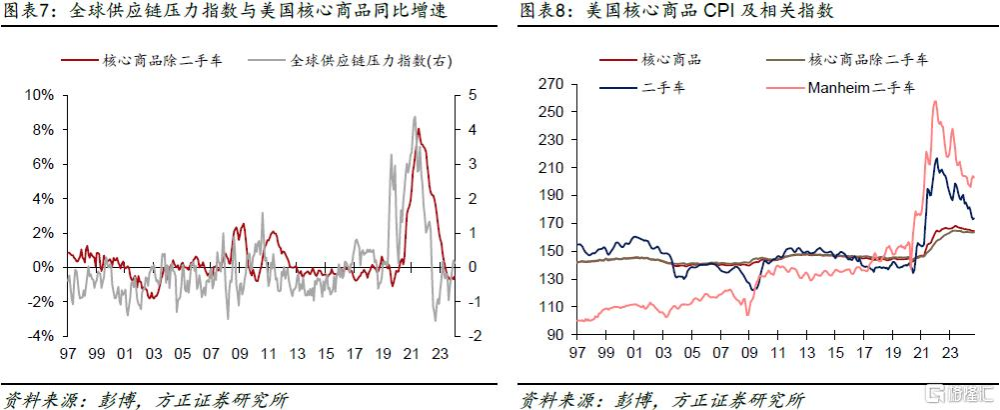

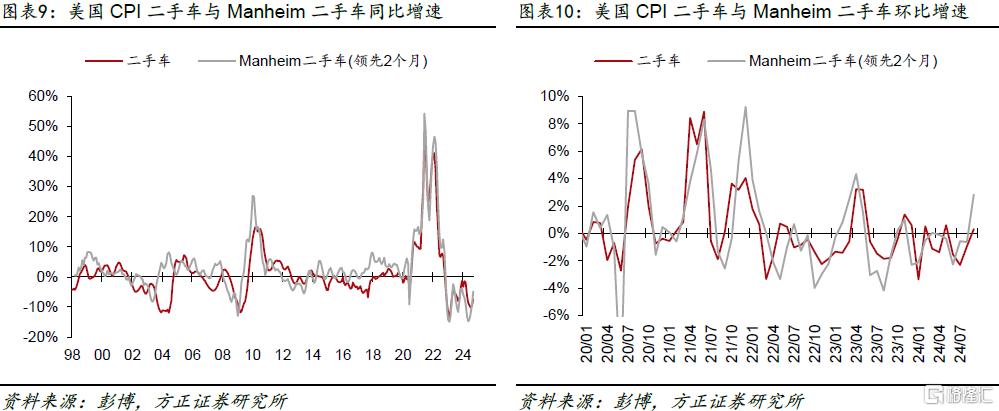

①核心商品:環比跌幅由-0.17%升至+0.17%,結束了此前連續6個月的通縮,其中,二手車拉動率由-0.099%升至+0.032%,零部件拉動率由0%升至+0.021%,服裝拉動率由+0.036%升至+0.159%。向前看,根據先行指標Manheim二手車領先CPI二手車兩個月的規律,未來二手車分項將進一步反彈。

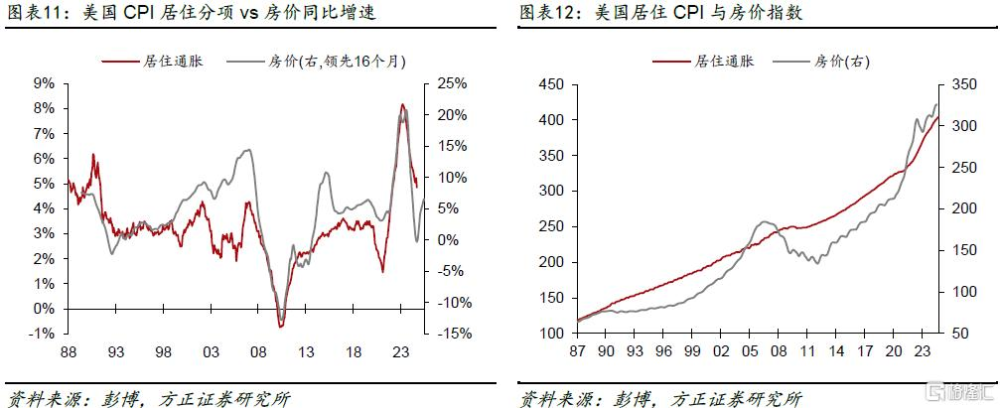

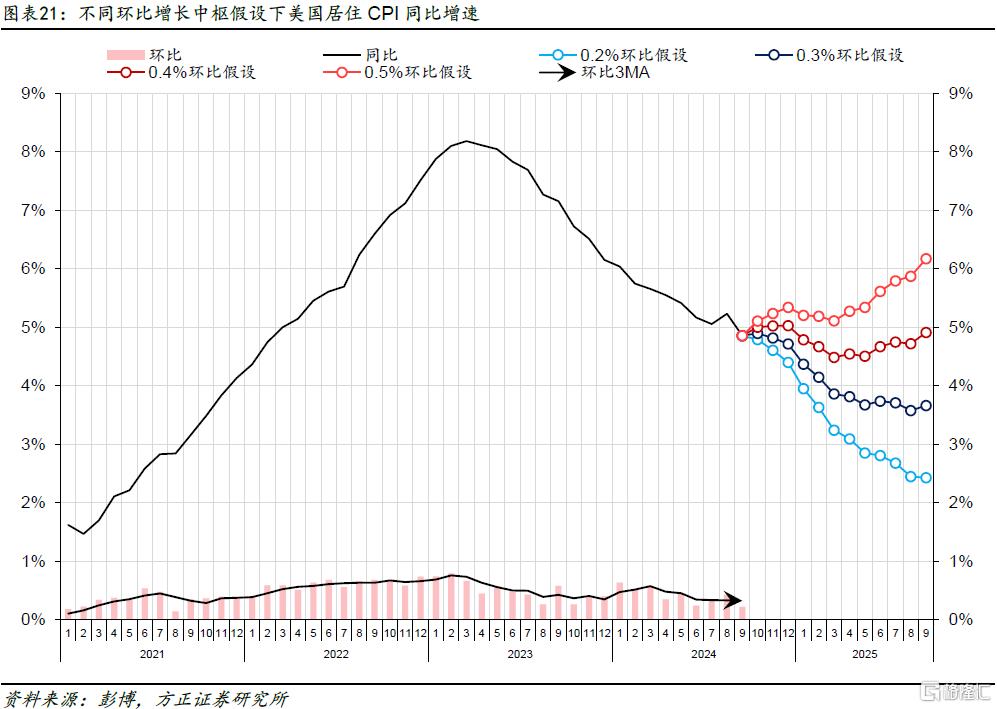

②居住通脹:環比由+0.52%降至+0.22%,其中租金RPR環比由+0.37%降至+0.28%,自住房折算OER環比由+0.50%降至+0.28%,高波動的酒店住宿環比由+1.75%大幅降至-1.93%。9月居住CPI同比增速由+5.23%降至+4.85%。向前看,按照0.2-0.3%環比中樞外推,居住通脹同比增速將保持下行,但按照0.4-0.5%環比中樞外推,居住通脹同比增速將出現反彈。

③非居住核心服務:環比由+0.24%升至+0.55%,超級核心通脹(包括居住服務中的酒店住宿)環比由+0.33%升至+0.4%,連續第3個月較前值擡升。其中,醫保服務貢獻度由-0.022%升至+0.161%,交通運輸由+0.215%升至+0.327%,城市垃圾處理由+0.007%升至+0.031%。

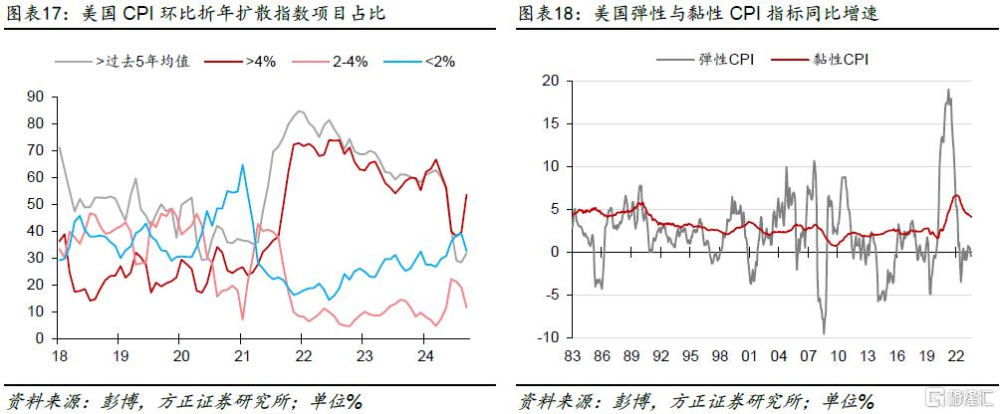

④通脹擴散性:環比折年口徑下,9月CPI增速<2%的項目佔比39.03%降至32.59%,增速∈[2, 4]%的項目佔比由19.05%降至11.65%,增速>4%的項目佔比由39.71%升至53.54%,環比折年增速大於過去5年均值的項目佔比由28.40%反彈至31.85%,通脹擴散性再次出現加劇。

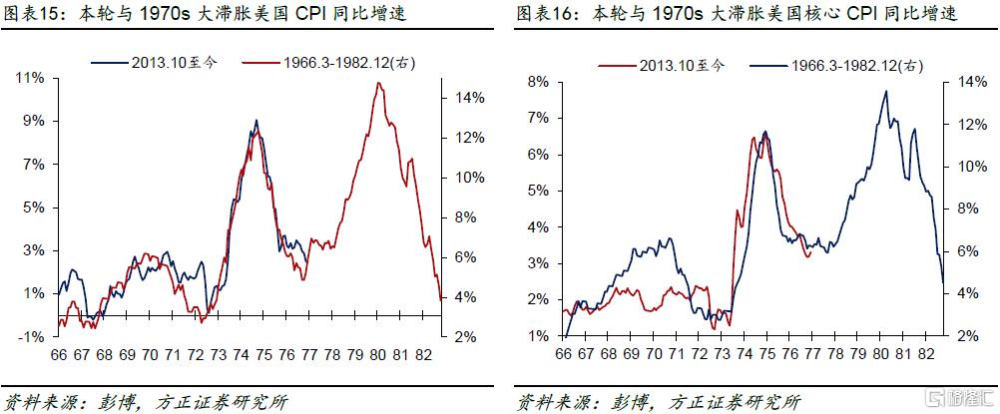

8、9月的通脹數據均反映同一事實,即美國通脹擡升的尾部風險雖明顯緩釋但並未根除。正如10月9日Dallas聯儲主席Logan所言,通脹有在2%以上持久難下的顯著風險(a meaningful risk that inflation could get stuck above our 2% goal),這也意味着美聯儲不可快速降息至正常/中性水平,而應不斷監控金融條件、消費、工資與物價的變化並逐步推進(risks suggest the FOMC should not rush to reduce the fed funds target to a normal or neutral level but rather should proceed gradually while monitoring the behavior of financial conditions, consumption, wages and prices)。

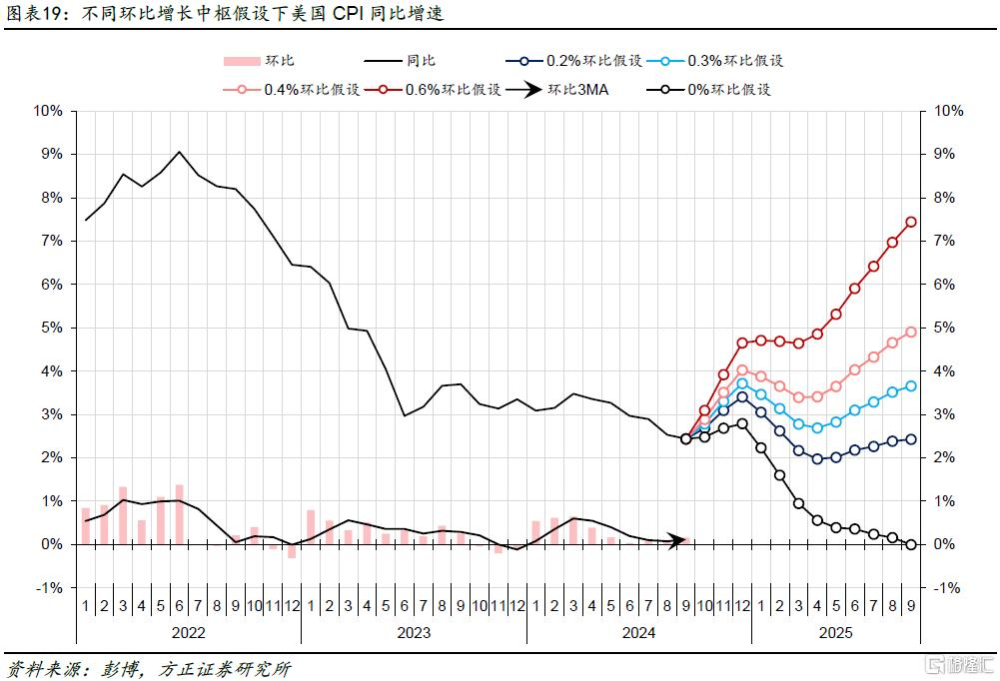

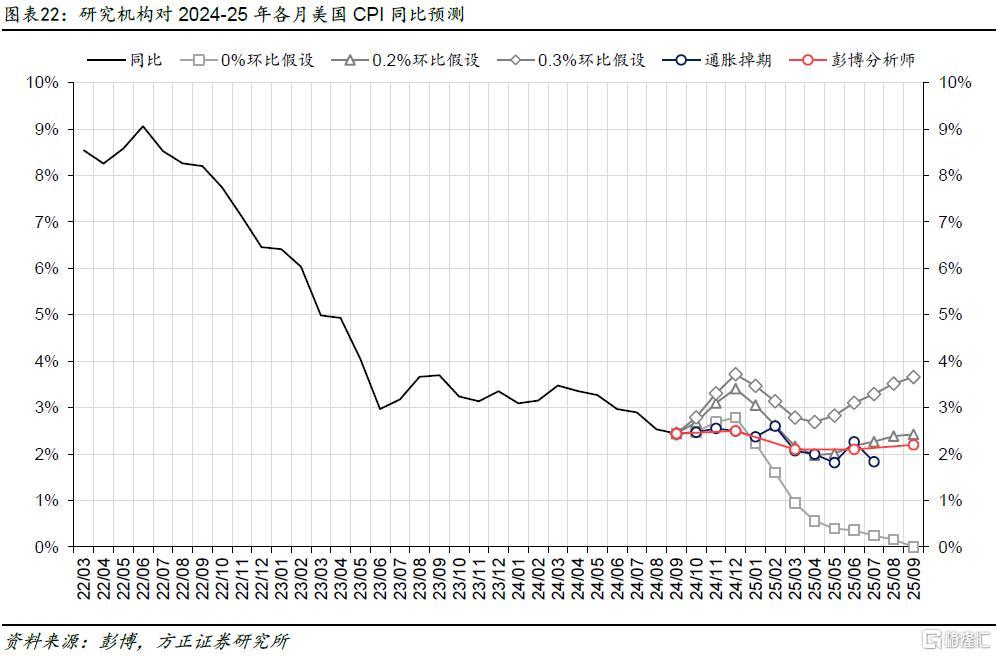

通脹前景:9月是通脹底部,通脹風險大幅緩釋但並未根除。從技術面看,CPI非季調指數的季節性顯示,本世紀以來美國10、11、12月CPI環比均值分別爲0.02%、-0.18%、-0.18%。根據通脹掉期,交易員預期10、11、12月CPI環比增速分別爲+0.15%、+0.23%、+0.21%,對應同比增速分別爲+2.47%、+2.55%、+2.5%。低基數效應或意味着9月即全年CPI同比增速的最低點。

從基本面看,超級核心通脹環比增速的再度擡升和通脹的再度擴散意味着核心通脹“去黏性”進程仍然艱難,整體通脹離實現2%的目標仍有一段距離。此外,隨着11月5日美國大選的來臨,特朗普如若最終上台,其加徵關稅、限制移民等政策也將給美國帶來二次通脹的風險。因此,核心通脹的黏性及未來大選帶來的不確定性令美國未來通脹上行的尾部風險依舊存在,美聯儲在未來對降息節奏的把控和對降息幅度的考量上也料將更加謹慎。

風險提示:美聯儲過早开啓降息周期引發通脹反彈;美聯儲緊縮周期維持時間過長引發金融系統流動性危機;通脹下行速率不及預期。

以上爲報告部分內容,完整報告請查看《CPI跌至全年低點,通脹風險大幅緩釋但並未根除——美國2024年9月CPI數據點評》。

蘆哲 S1220523120001

張佳煒 S1220523120005

標題:方正證券:CPI跌至全年低點,通脹風險大幅緩釋但並未根除

地址:https://www.iknowplus.com/post/155842.html