活在史詩級大漲的恐懼中

最近5個交易日,A股創造了太多歷史。

上證指數從2700點飛速飆升至3336點,漲幅已達22%,創業板指更是暴漲42%,其力度比2007年與2015年最瘋狂的階段都要大。

單日成交額在9月24日之前僅僅徘徊在5000億的冰點水平,此後5個交易日每天持續攀升,到9月30日已經上升至26114億元,一舉打破了塵封了9年的巔峰記錄。

這一波超級行情,有人賺得盆滿鉢滿,但也很發慌,擔心行情很快終結。有人踏空,活在了史詩級大漲的恐懼與憤怒之中,期待國慶7天籌錢殺入市場。

那么,究竟怎么看本輪超級行情的持續性呢?

01

A股本輪行情能夠有如此之強的爆發力,源於“天時地利人和”。

天時方面,美聯儲在9月开啓本輪降息周期後,中國央行貨幣政策空間打开了,不會像之前那樣受到匯率等多方面的制約。因此,央行很快便宣布了力度很大的降准降息政策,並且定向向股票市場“放水”。

地利方面,此前A股經歷了三年多持續下跌,估值一度被壓縮到了極致,比2018年底、2014年底時的水平都還要低。這是本輪行情急速反彈的重要一環。

人和方面,中央政治局會議罕見在9月末召开,相關定調與表述,給市場喫了定心丸。

基於此,市場情緒徹底被點燃了,出現了史詩級大漲。那么,市場對於以上多重利好計價了多少?還有那些未被計價可以持續驅動市場上行呢?這些問題都值得反思。

在我看來,要判斷行情持續性,其實歸根結底還是要回到最底層的定價邏輯上來,包括宏觀基本面、貨幣政策、市場情緒等重要維度。

基本面方面,市場預期在政策組合拳之下,經濟會迎來邊際改善。拆分看,房地產方面,會議罕見定調“止跌企穩”,制造業本省表現不差,基建、社零消費則期待財政政策發力,出口因外需較好保持着一定韌性。

這從其他金融市場走勢可以來進行相互驗證。從十年期國債期貨市場看,T2412從9月24日开始大幅下跌,從最高的107.135回落至105.365,也隱含地表達了經濟潛在復蘇的邏輯,因爲經濟好了,拋債券、买風險資產,債券價格就會跌。

商品市場也是同步從9月24日开啓大反彈,同樣反應了對於經濟基本面改善的樂觀預期。尤其是9月30日,文化商品指數飆升3.35%,情緒亢奮。其中,與地產相關的商品主力合約,比如螺紋鋼、焦煤、焦炭、玻璃紛紛漲停。

當然,市場預期經濟會改善,其實包括定價了一部分財政政策。從此前外媒傳聞看,主要有三個方面。第一,增加公共預算支出,包括新增專項債和長期特別國債;第二,增加民生補助。第三,年底前完成增加地方稅權,大規模減稅。比如,對個人所得稅標准提高至8000元門檻,滿足條件的企業所得稅由25%下調至20%,中小企業調整爲0.5%。

財政政策發力是驅動經濟走好的關鍵因素。該項政策有望在10月份落地,到底怎么樣,是超預期,還是符合預期、乃至低於預期,對於市場的影響頗大。

貨幣政策方面,力度還是很大的,包括有較大規模的降准、降息,以及“5000+3000億”的史詩級股票市場政策。

市場情緒面,已經相當之亢奮,與2015年6月牛市高峰時候差不多了。

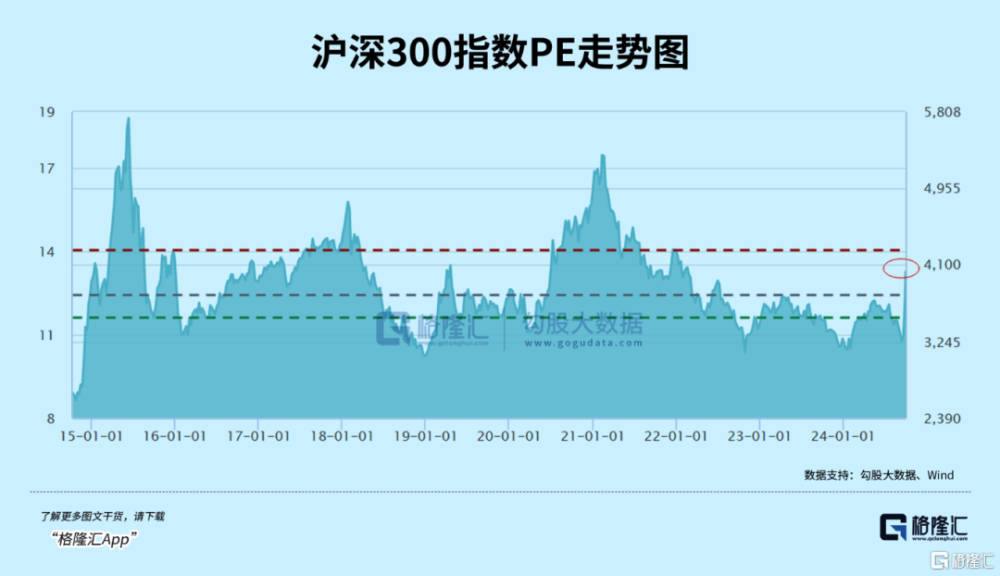

估值面看,截止9月30日收盤,滬深300指數PE爲13.26倍,處於最近十年中位數上方(12.42倍),低於上线區間的14.03倍。

中證1000最新PE爲36.96倍,不及中位數的38.8倍。從估值維度看,以滬深300爲首的大盤股已經回到合理估值上方,以中證1000爲首的中小盤還略微被低估。接下來,估值將會是壓制接下來行情的一個重要因素。

總之,在我看來,A股市場5日暴漲,對經濟預期好轉、貨幣放水等方面進行了較爲樂觀的定價。且上漲大趨勢已經形成,要逆轉當前趨勢比較難。

02

A股成立以來,一共經歷了8次大牛市。分別爲:

1990年12月-1992年5月,牛了17個月。

1992年11月-1993年2月,牛了4個月。

1994年7月-1994年9月,牛了2個月。

1996年1月-1997年5月,牛了17個月。

1999年5月-2001年6月,牛了2年。

2005年6月-2007年10月,牛了28個月。

2008年10月-2009年8月,牛了11個月。

2014年7月-2015年6月,牛了12個月。

在1996年12月漲停板制度實施之前,因股票上市數量少以及沒有漲停跌停限制,波動非常大,牛市行情對於現在的參考指導意義並不大。

有人說,本輪超級行情跟2014年那一波牛市類似。當年,經濟壓力不小,地產投資萎靡。迫於壓力,央行开啓了“大水漫灌”政策,驅動市場大幅走牛,最終化解了彼時困境。

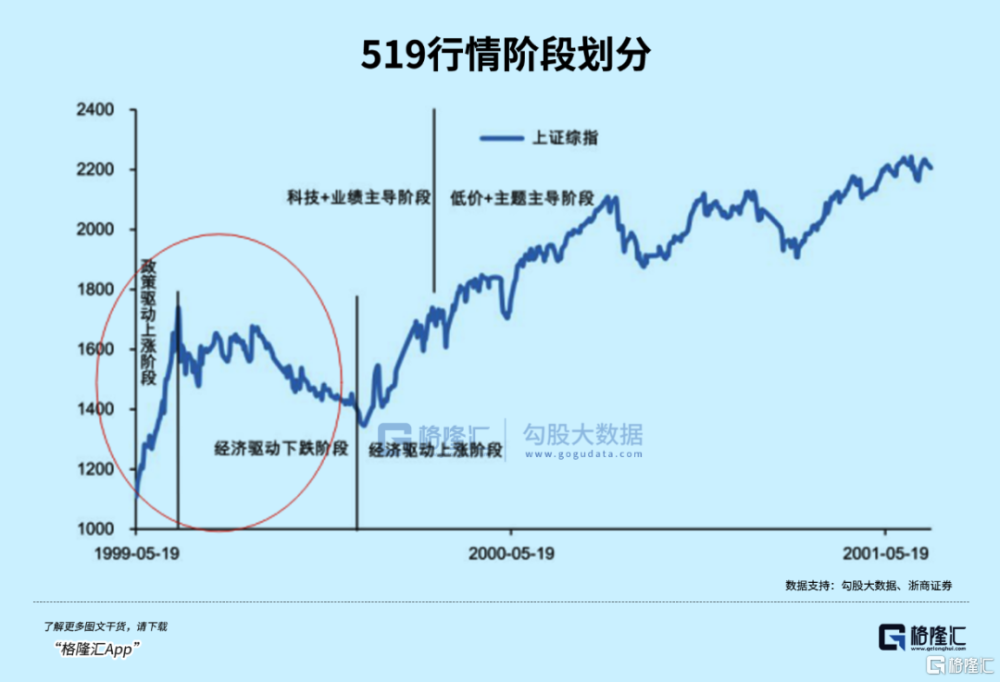

不過,我認爲本輪行情如果要隱射過去牛市的話,與1999年爆發的519行情最爲類似。當年5月19日至6月29日,上證指數從1047點飆升至1756點,31個交易日累計漲幅高達66%。這比2007年的7-10月以及2015年的4-5月的瘋漲行情還要極端。

彼時的宏觀經濟環境,與當前有些相似。1997年亞洲金融風暴過後,全球經濟陷入低迷,中國出口一路下行,到1998年變爲了負增長。

爲了應對經濟局面,政策放开了房地產开發,以及出台了2000億基建計劃,經濟有企穩跡象。到了1999年,全球經濟仍然沒有恢復,中國出口仍然低迷,投資增速又开始下滑,以致於經濟表現出較大增長壓力,到四季度已經回落至6.7%。與此同時,金融機構信貸增速陷入冰點,連續兩年負增長。

對此,放水刺激經濟是不二法門。從1996年至1999年,央行一共降息了7次,利率從10.98%狂降至2.25%,但出現流動性陷阱,對於經濟提振效應並不明顯。

這時,資本市場被寄予厚望。

1999年5月12日,國務院批准證監會提交的《關於進一步規範和推動證券市場發展的若幹政策請示》。5月16日,鼓勵資本市場健康發展的六條意見獲得了國務院批准。5 月 18 日,證監會向八大證券公司,傳達高層關於股市發展的 8 點意見,包括要求基金入市,降低印花稅,允許商業銀行爲證券融資等。

這一些列政策在現在看來並不是多大利好。但在當時看,有點石破天驚,這是股票市場的發展第一次得到了最高層肯定。與當前央行“5000+3000”政策有異曲同工之妙。

政策驅動之後,A股市場一路狂漲。其中,大金融領漲市場,其余漲幅排名靠前的還包括信息設備、信息服務爲首的科技板塊。因爲當時美股市場正在瘋狂演繹互聯網泡沫行情。

市場漲到6月中旬時,人民日報的一篇頭版頭條文章《堅定信心,規範發展》加速了市場的瘋狂。文章強調,證券市場的良好局面來之不易,各方面都要倍加珍惜。

後來,從7月份开始,市場开始大調整,到年底,滬指又大跌超過20%。驅動因素是經濟下行現實壓力以及《證券法》實施構成了下跌催化劑。

發動519行情是爲了落實股票市場要爲國有企業脫困和推行股份制服務的目的。現在,政策也有意推動股市大幅上漲,改善消費者、企業投資預期,想從反通脹中掙脫出來。

03

目前,市場仍在樂觀預期經濟改善。並且在亢奮市場情緒以及真金白銀入市資金推動下,滬指在節後容易繼續慣性上衝,3400-3500點將會是第一挑战目標。

但過了這個坎之後,市場分歧或許會出現,可能會呈現高位震蕩,等待進一步基本面現實數據驅動。如果高頻數據確實顯示經濟在好轉,那么市場會進一步上攻。否則,市場面臨回撤風險。

當前,A股這波大漲之後,上證50、滬深300爲首的大盤估值已經回到合理水平上方,並不便宜了。如果節後選擇大規模追漲殺入,面臨的投資、收益風險比並沒有那么高了,要多一份心眼了。尤其對新手而言,虧錢最多的時候恰恰是牛市。當然,對於倉位已經很高的投資者,伺機而動就好。

標題:活在史詩級大漲的恐懼中

地址:https://www.iknowplus.com/post/152996.html