A股新牛市,重要主线出現

本周股市漲得人頭暈目眩,上證漲了12.81%,創業板更是漲了22.7%,有史以來都沒看見過如此誇張的強勢。

隨着重磅政策將信心注入,許多個股都迅速進行着估值修復。

這其中,對於“破淨”板塊被重點提及,此前很多股票跌成了破淨股,如果用破淨股數量來描述股市底部的話也很貼切。周二收盤的時候,破淨股佔整個A股的比重來到了13.68%,比以往幾次重要歷史底部都更高。

站在底部長线投資的視角來看,破淨股的估值修復,會成爲接下來的重要主线嗎?

01

我們先來復盤一下這周的行情。

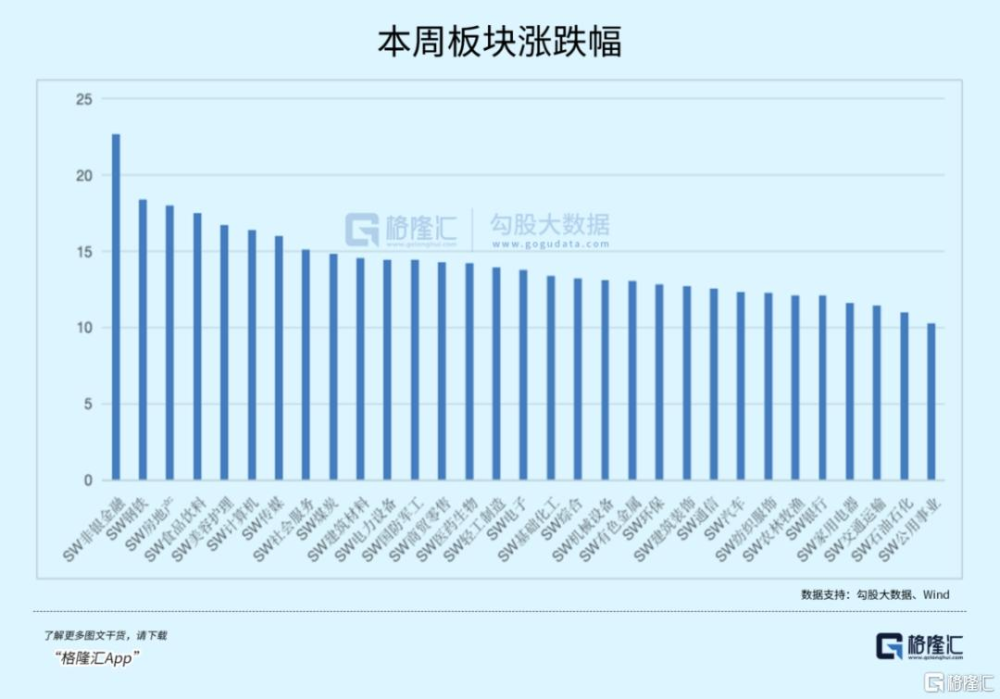

大盤終於迎來資金的簇擁,短短幾天,很多重點板塊的漲幅是我們久久難得一見的高度。

首先,像地產金融,自然是牛市旗手,同時正中政策紅心。

周一發布會提出的降准、降息、降存量房貸利率,還有部署一系列中長期資金入市的安排。

最終起到的效果,將是緩解居民房貸壓力,盤活金融機構資本,從而促進全社會的資金流動。所以從周二开始,保險、銀行、券商、地產都是領漲的先鋒部隊。盡管到了周五,央行降准降息兌現,銀行板塊成爲了少數下跌的板塊之一,這說明對淨息差收窄或以犧牲銀行盈利爲代價的擔憂仍然存在,尤其國有行利息佔比高,當天跌得也更多。

接着,食品飲料、醫療服務衆多泛消費賽道被按在地上摩擦了很久,負面預期已經充分定價,可以說已經是蓄勢待發。

實際上寬松政策服務的核心,還是經濟增長,那么無論對實體經濟的生產消費還是金融活動,都是極大的利好。有錢了喝酒喫肉,受益的終究還是消費。

記性好的,只需要回想起始於2022年10月的那波行情,就能做出選擇。

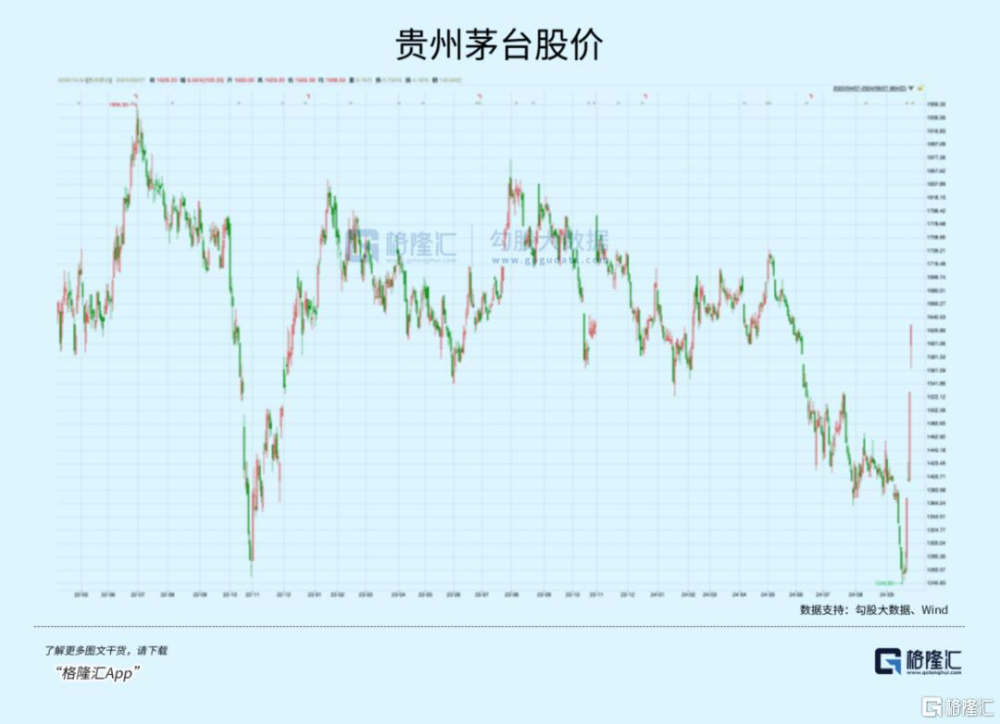

周四在政治局會議的催化下,資金扎堆爆买大消費。白酒指數歷經兩日破天荒的漲幅,貴州茅台重回1600。當天還有上海推出的巨額消費補貼,實實在在地爲餐飲、旅遊、零售等消費股送上一波助攻。

以及,不能忽視的成長板塊。

普漲行情也發生了迅速的板塊輪動,必然不會丟下科技成長。創業板指奇跡般地以漲停結束了本周,單周漲超20%,即使在2015年都沒發生過。

开玩笑話說是上交所宕機給的機會,但實際上“價值搭台,成長看戲”是牛市復蘇經久的規律,一旦資金面和情緒面改善了,在風險偏好提升的市場裏,小票漲起來反而更容易。

而且這其中有三方面的原因可能支持成長板塊的投資:

1)中美降息刺激下,成長板塊彈性更大的估值修復機會;

2)近期信創、鴻蒙、AI手機、數據要素等產業進展和政策催化不斷,一些相關概念股獲得資金追捧;

3)證監會在“國九條”基礎上提出“並購六條”,支持上市公司圍繞战略性新興產業、未來產業等進行並購重組。

除此以外,在A股的紅利,順周期、成長等板塊裏,其實還分化出一條獨特的風格。

央行創設了兩項新的貨幣政策工具,用於支持機構上市企業獲取資金和股票增持,給市場帶來增量資金。因爲表態十分積極,首期總計規模就多達8千億,而且一期不夠可以再來第二期,第三期,一下子點燃了市場的信心。

當貸款利率和股息率的息差達到令大股東有動力去增持的條件時,增持股票又會刺激股價上漲,帶來賺錢效應。

具備這種條件的上市公司,大多數集中於股息率較高的紅利板塊。紅利是近幾輪行情中都能夠享受長线資金抱團的板塊,本身邏輯沒有太大硬傷,業績穩定且分紅可觀。經過連續三個月的調整基本回到年初的位置,這周开始反彈就是一根超級大陽线。

當然,大部分上市公司都面臨着市值管理的要求,自“國九條”將市值管理確立爲上市企業考核評價要求之後,周二晚證監會又發布了一則專門針對市值管理的指引,這裏面專門對主要指數成分股,以及長期破淨股提出了要求。

值得一提的是,牛市普漲往往也意味着消滅破淨股。本周Wind破淨指數同樣拉了根大陽线,漲幅超過15%。紅利,順周期、成長等板塊裏雖然風格各異,但都有不少市淨率小於1的股票。

我們在周三《A股空頭,很緊張》中分析過,結構性貨幣政策的提出即是爲股市服務,在此前拉動樓市都無法刺激有效需求的前提下,大A來一輪持續而穩定的牛市是解決當前通縮壓力的有效手段。

復盤回來,這輪牛市的持續性取決於什么?

長期來看,爲了能做到源源不斷地吸引資金配置股市,企業提升投資價值,幫助股民提高投資的預期回報才是建立良好投資環境的基礎。

然而,像銀行、地產、基建等行業裏存在着許多市淨率小於1的企業,過去並未很好地去維護市場價值,所以按照政策要求,接下來需要制定估值提升計劃,並且執行。

宏觀層面,經濟按照節奏穩步復蘇;微觀層面,破淨企業面臨市值管理的動力。

借鑑日韓股市的經驗,破淨股估值修復的潛力將會得到釋放,是值得長期跟蹤和關注的。

02

目前,A股破淨率已躍升至近年高位,並超過此前多次A股歷史大底時刻。不計入本周超過15%的漲幅,Wind破淨指數今年實際下跌了13%左右。

投資破淨股首先要排除資產質量差,行業競爭格局差,盈利能力不強甚至已經徘徊在退市邊緣的企業。這和選高息股的思路一致,如果管理層實在沒有逆天改命的能力的話,實在沒必要陷入估值陷阱裏。

而《指引》傳達的意思,就是要求這些有能力的企業按時高質量地“交作業”。

比如,應當披露估值提升計劃,包括目標、期限及具體措施,並在年度業績說明會中就執行情況進行專項說明;其次要結合自身情況,綜合運用並購重組、現金分紅、投資者關系管理等方式提升上市公司投資價值。

這些舉措有利於爲投資者提供更加明確的目標和預期,幫助投資者判斷公司的未來發展和投資價值。

如果破淨股企業开始披露中長期分紅規劃,增加分紅頻次,合理提高分紅率,投資者有望獲得更高的現金回報,也有望提升公司的市場關注度和投資吸引力,從而帶來估值修復和股價提升。

這些破淨股,大都分布在哪些行業呢?

據廣發證券統計,市場上目前存在246只長期破淨股。分行業來看,銀行、房地產行業的長期破淨股數量分列一二位,分別爲39只和37只。此外,鋼鐵、交通運輸、非銀金融、建築裝飾、商貿零售、基礎化工、醫藥生物等板塊長期破淨股數量也超過10只。

從長期破淨股數量佔行業公司總數的比重來看,銀行板塊的長期破淨股比例最高,鋼鐵,房地產隨後。

具體來看,42家上市銀行公司中,除了招商銀行、寧波銀行、成都銀行沒有長期破淨,其他公司都屬於長期破淨股;市淨率最低的民生銀行,僅爲0.29倍。

45家上市鋼鐵公司中,共有18家公司屬於長期破淨股,佔比達40.0%;103家上市房地產公司中,共有37家公司屬於長期破淨股,佔比達35.9%。

根據中證發布的市淨率數據,2023年9月26日至2024年9月25日,每個交易日收盤價都低於每股淨資產的長期破淨股,共有243只。這243只長期破淨股的平均市淨率爲0.57倍,跌破淨資產的平均幅度爲43%。

但這243只長期破淨股中,市值在500億元以上且今年上半年淨利潤增長的公司,只有18只。其中利潤規模較大的一般來自銀行股,地產鏈上的公司大多仍然處於虧損。

這也意味着,雖然短期受政策和情緒驅動會出現普漲,但可能也很快將出現分化。這些盈利能力穩定,公司規模較大的個股表現應該更受資金認可。

在股息率大於5%的88家破淨股企業中,國有企業佔比實際上已經超過了50%.這裏可以借鑑中特估的思路,一些本破淨幅度較深但盈利分紅能力穩定的央國企,也存在着價值重估的空間。

譬如,主營煤炭運輸的大秦鐵路,市淨率0.83,股息率卻高達7.86%。上半年分紅總額佔了歸母淨利潤的四成,過去十七年的平均分紅比例達到了54%。

許多銀行企業在市淨率平均只有零點六幾時還保持了相當高的股息率,例如滬農商行,建設銀行、中信銀行、工商銀行等。

03

日韓股市同樣存在低估值的問題。

今年年初,韓國KOSPI指數整體市淨率僅0.93倍,半數個股市淨率低於1。韓國推出了“企業價值提升計劃”,一系列舉措幫助了部分低估值和高股息的行業取得良好漲幅。

東京證券交易所今年也公布了首批自愿披露提高資本效率計劃的公司名單,市淨率較低,是指較大的公司信息披露進展加快,從頒布至今的效果來看,股價潛力得到了釋放。

總的來說,身處底部,又有足夠的反彈空間的票,確實是投資首選。但如果擔心地產消費的車开得太快,不妨用更長期的視角理解政策,把握好長周期的底部機會。(全文完)

標題:A股新牛市,重要主线出現

地址:https://www.iknowplus.com/post/152051.html