降息多少“夠用”?

在市場的期待中,美聯儲以降息50bp的“非常規”方式开啓了新一輪降息周期,正式結束了2022年初以來的緊縮周期。“非常規”降息的好處是迅速反應以應對“潛在但還未顯現”的增長壓力,但壞處是容易讓市場擔心“做實”了衰退擔憂,畢竟“非常規”降息一般都是應對非常時期的非常之舉,如2001年互聯網泡沫、2007年金融危機,2020年疫情。好在美聯儲主席鮑威爾通過強調沒有衰退跡象,不能线性外推降息路徑,自然利率高於歷史水平,點陣圖遠端路徑比市場預期得更爲平緩等“多管齊下”的方式,營造出一種“領先於市場”、隨時可以做更多,但又不是因爲衰退壓力而被迫着急做得更多的形象(《美聯儲“非常規”降息开局》)。

市場也並未將降息50bp視爲衰退壓力大幅走高後的“不得已而爲之”,資產表現呈現“寬松足夠但增長不差”的組合,體現爲風險資產尤其是成長風格領漲。正因如此,接下來幾個經濟數據尤爲關鍵,將直接決定年內余下兩次會議的降息路徑,以及衰退交易(美債、黃金)、寬松交易(股債雙牛,成長股領先)和修復交易(後周期領先,如地產和工業金屬)天平之間的傾斜。

9月降息50bp後,美聯儲“點陣圖”顯示年內有50bp,整輪周期到2026年有200bp的降息空間,與CME期貨預計年內有75bp、2025年9月降200bp的預期存在明顯分歧,後者更爲激進。那么,美聯儲需要降多少次息,多少算夠?利率的終點又在哪裏?回答這一問題,本質上是回答貨幣政策何時走出“限制”區間,何時對增長开始起到提振效果?

貨幣政策何時走出“限制”區間?居民端已進入寬松狀態,企業端和整體經濟的緊縮程度也快速收窄

如何衡量貨幣政策是否具有“限制性”(restrictive),並非刻舟求劍的觀察其絕對水平,而是對比經濟的投資回報率,即與經濟各環節能承受的利率水平作對比。本輪降息可能比預想和正常歷史經驗更快產生效果,與此前爲何加息很久後才對通脹產生抑制效果的邏輯一樣,可能都是經濟的投資回報率已經明顯擡升(也即鮑威爾提到的“中性利率”顯著高於疫情前水平)。今年一季度,美國私人部門信用之所以能夠在尚未降息下就意外擴張,一方面正是因爲貨幣政策距離投資回報率的邊界不遠,很快就可以降低到寬松區間;另一方面也是因爲各環節融資成本是以10年美債利率爲基准,受降息預期帶動而提前下行,無需等到實際降息。

從這個角度出發,經過近期降息預期的充分酝釀和美債利率的快速下行後,中金研究注意到貨幣政策對居民端的“限制性”已基本解除,對企業端和整體經濟的約束也迅速收窄。具體來看,

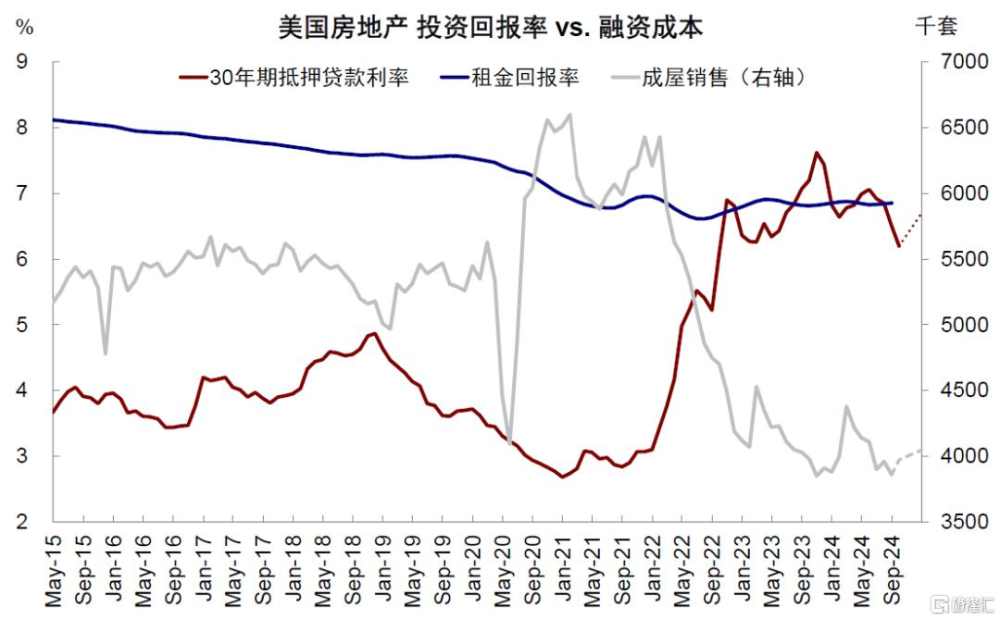

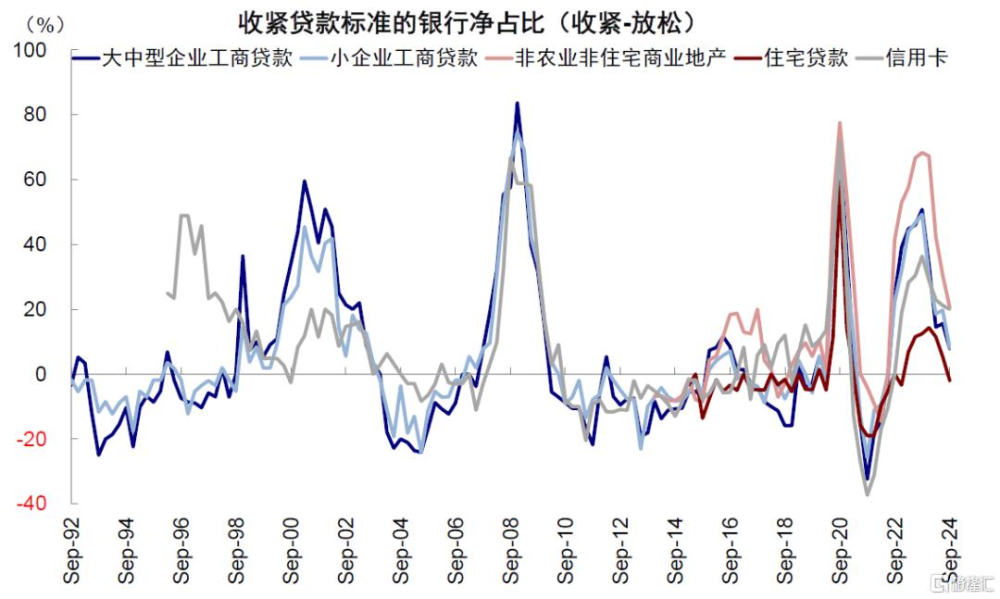

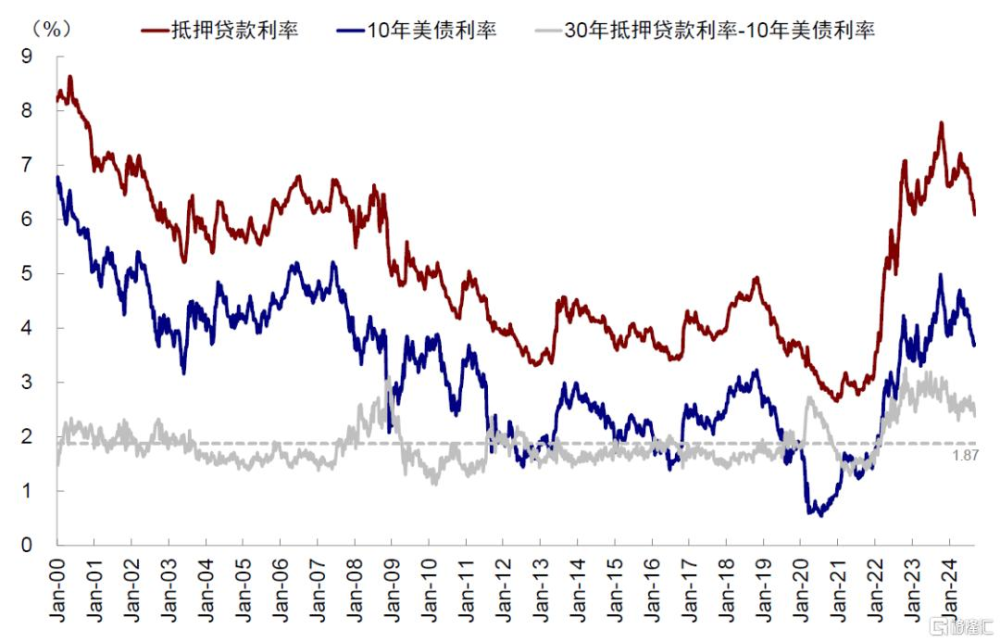

► 居民部門,降息預期和衰退擔憂帶動融資成本大幅回落,已經轉爲寬松。居民信貸結構中,住房抵押貸款佔75%,因此以房貸抵押貸款利率和租金回報率作爲居民部門融資成本和投資回報率的衡量指標。30年期抵押貸款利率與10年美債利率走勢基本一致,降息預期升溫引導30年期抵押貸款利率迅速回落,目前已經降至6.1%(截止9月19日),大幅低於6.8%左右的租金回報率。同時,三季度銀行住宅貸款標准也已經轉爲放松(收緊-放松的銀行佔比爲-1.9%)。

圖表1:7月降至6.85%與租金回報率打平,9月進一步降至6.1%,顯著低於6.8%左右的租金回報率

資料來源:Haver,中金公司研究部

圖表2:三季度銀行住宅貸款標准也已經轉爲放松(收緊-放松的銀行佔比爲-1.9%)

資料來源:Haver,中金公司研究部

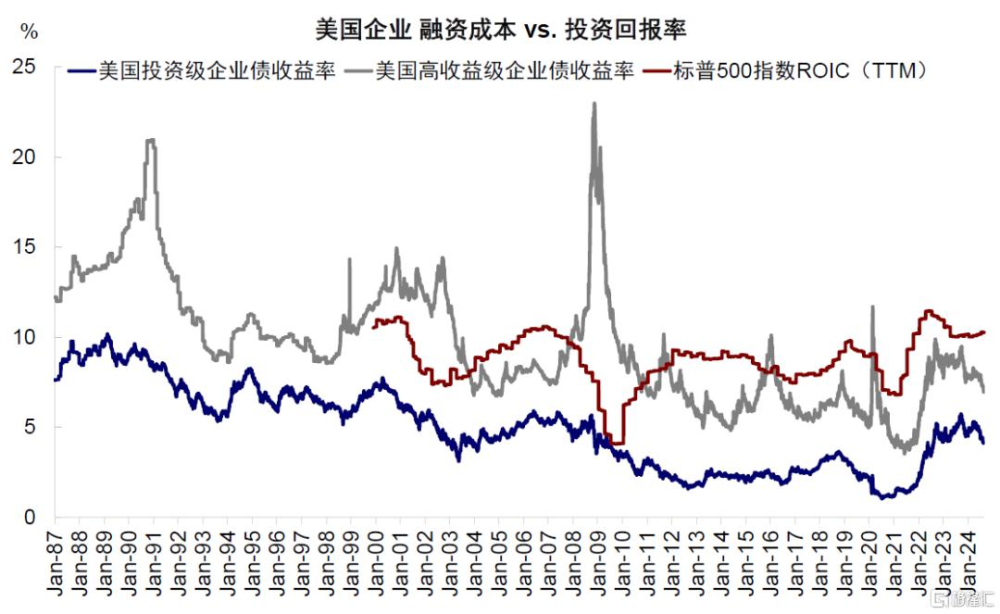

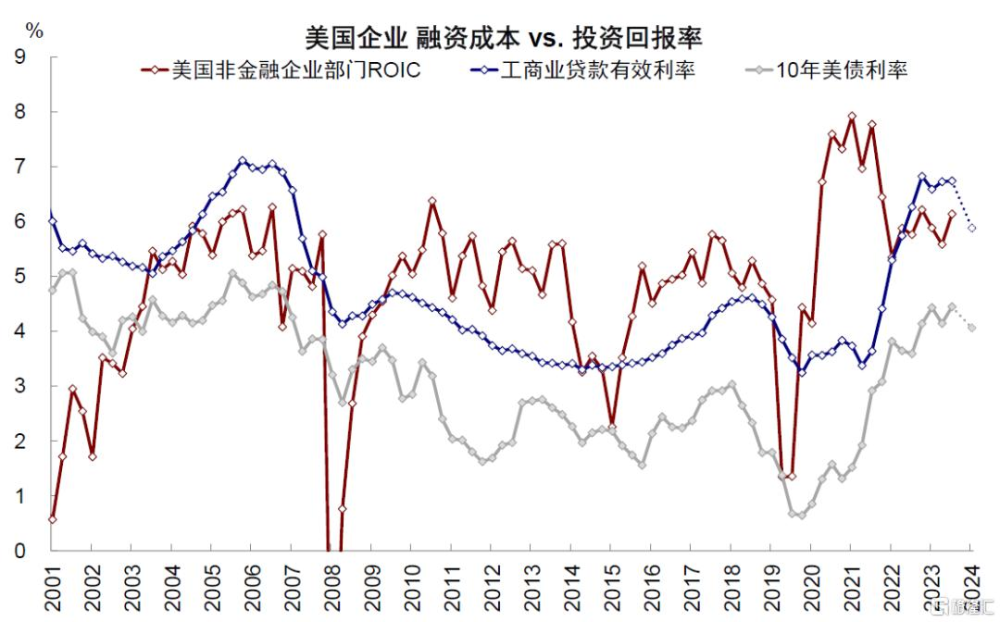

► 企業部門,融資成本回落且投資回報率回升,大企業已經沒有限制性,中小企業限制程度也由330bp收窄至250bp。企業部門的融資渠道兼具間接融資(工商業貸款佔比14%)和直接融資(企業債佔比40%),大企業更傾向於發債,而小企業更依賴於銀行信貸。融資成本方面,高收益級和投資級信用利差自2023年四季度高點分別回落至3.24ppt和1.25ppt,處於30%和15%的歷史分位數。再加上基准利率的大幅下行,使得直接融資成本快速回落,高收益級收益率回落260bp(9.6% vs. 7%),投資級債券收益率回落163bp(6.6% vs. 5%)。間接融資的工商業貸款收緊標准也大幅回落,中小企業新增融資成本也從9%回落至8.6%。對比之下,投資回報率卻有所上升。標普500指數ROIC自本輪加息以來始終高於信用利差,當前仍溫和向上,與信用利差的差值進一步擴大,反映大企業融資並未受到抑制。非金融企業部門ROIC時隔兩個季度出現修復,二季度由5.6%回升至6.1%,與中小企業新增融資成本的差值由一季度的330bp縮窄至250bp。

圖表3:高收益級和投資級信用利差分別回落至30%和15%的歷史低位

資料來源:Bloomberg,中金公司研究部

圖表4:整體企業部門層面,非金融企業部門ROIC時隔兩個季度出現修復,二季度由5.6%回升至6.1%

資料來源:美聯儲,FDIC,堪薩斯聯儲,中金公司研究部

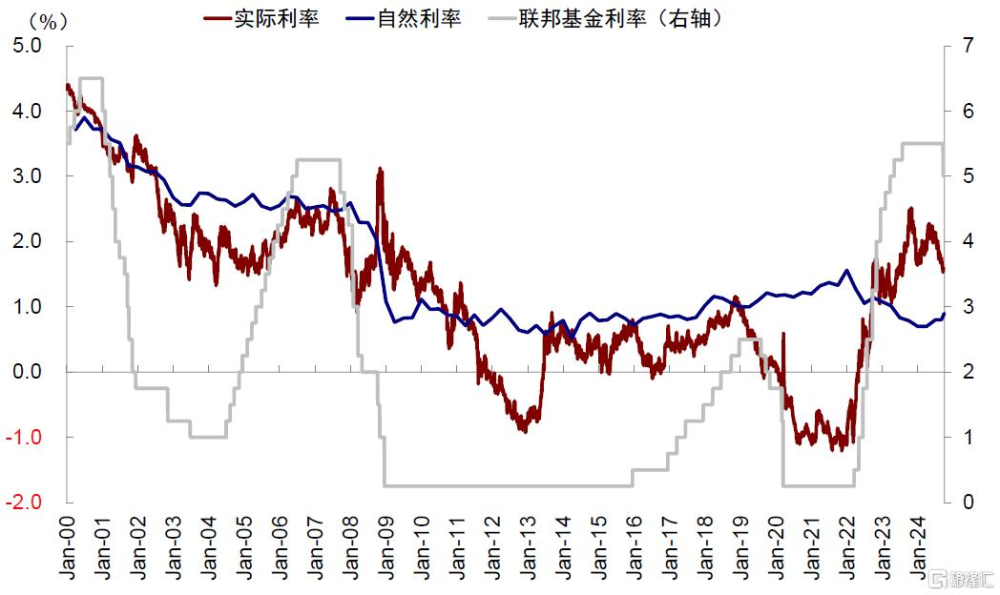

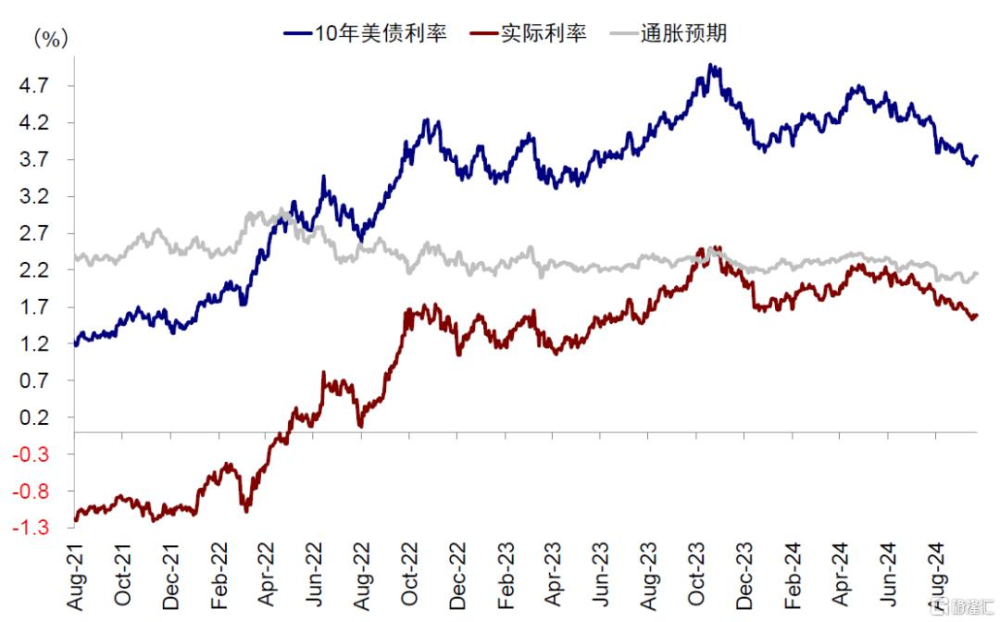

► 整體經濟,實際利率與自然利率差距縮窄至70bp以下。對於整體經濟而言,可以用實際利率和自然利率(通脹與產出缺口平衡時的實際利率水平)的差距作爲貨幣政策對經濟的抑制和促進程度。融資成本方面,4月高點以來,降息預期和對增長的擔憂帶動實際利率從2.3%持續回落至1.6%。反映投資回報率的自然利率也开始提升,自然利率在不同模型下的估值不同,一個相對高頻且簡單的估算方法是使用美聯儲點陣圖的長期利率減去2%的PCE目標值,這一指標自二季度以來也开始提升至0.9%(3月、6月和9月的長期利率分別爲2.7%、2.8%和2.9%)。二者之差由一季度的117bp縮窄至70bp,反映整體經濟層面受到的抑制程度有所放松。如果用紐約聯儲和和裏士滿聯儲測算的水平,這一差距可能更窄。

圖表5:實際利率和自然利率的差由一季度的117bp縮小至70bp

資料來源:Bloomberg,中金公司研究部

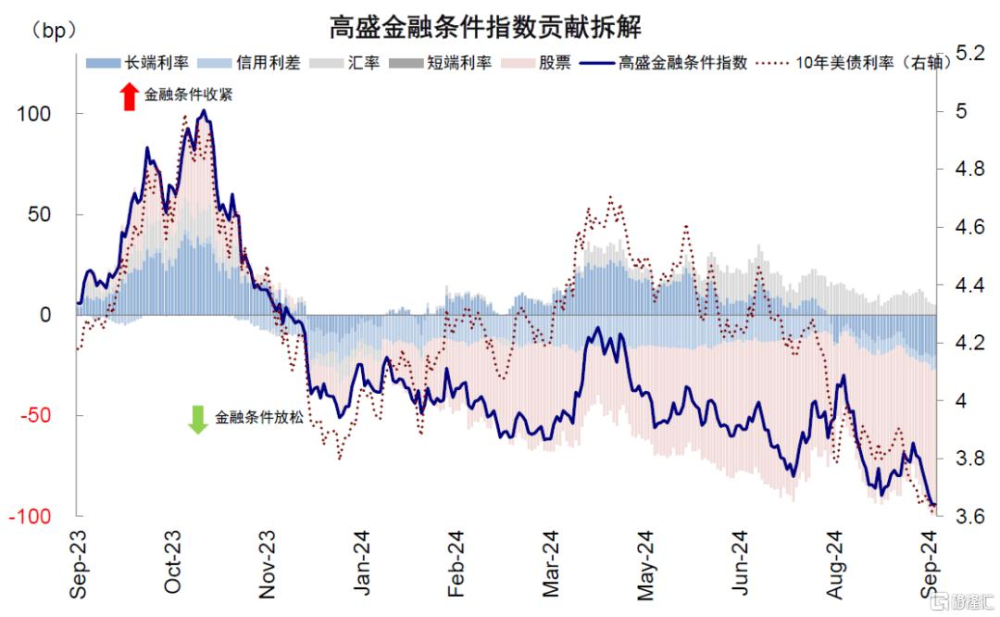

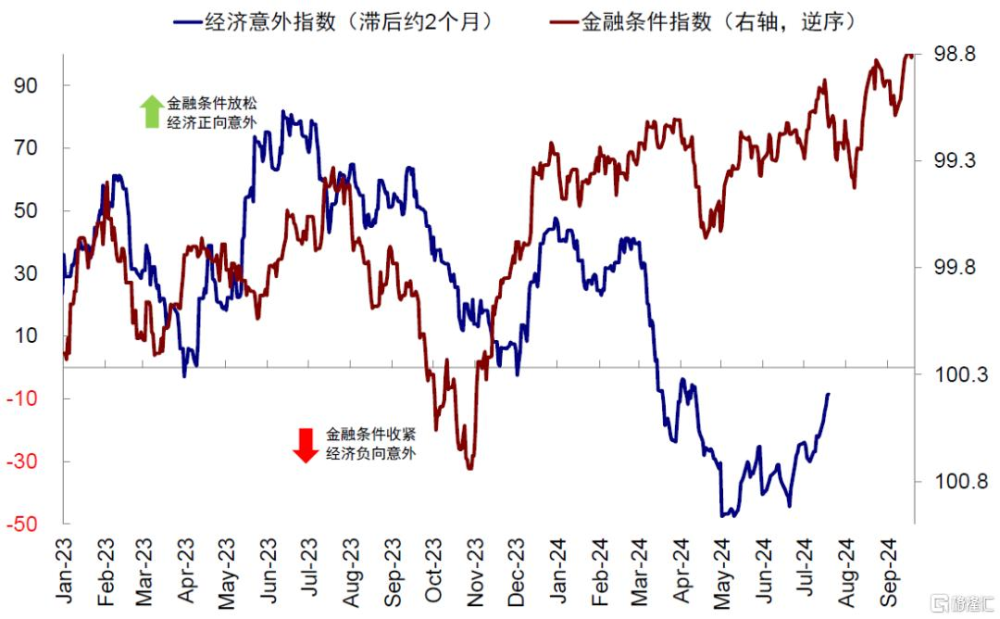

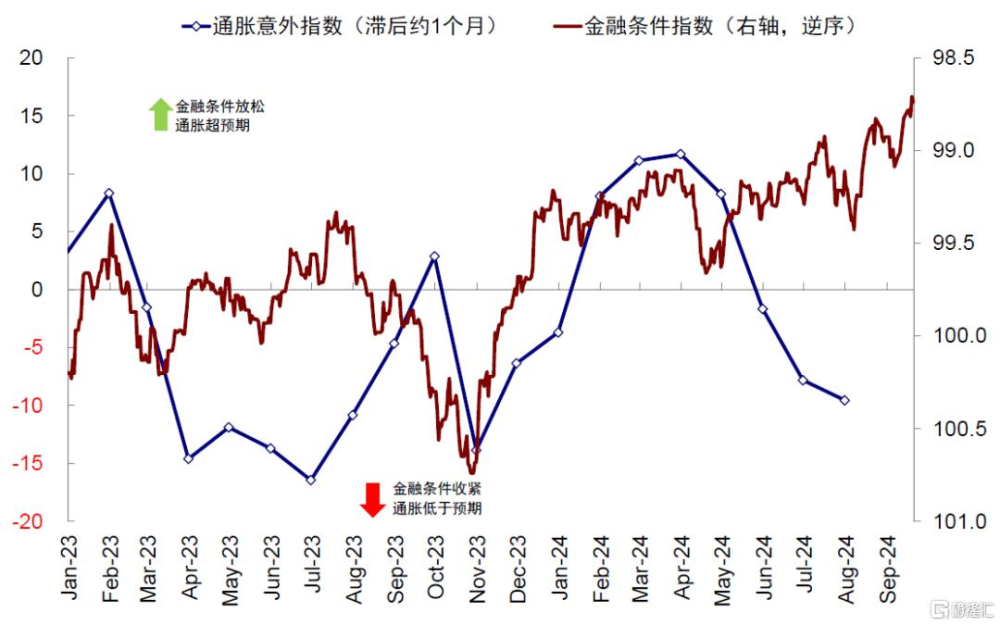

此外,金融條件也降至2022年加息以來最寬松的時刻。涵蓋範圍更廣的金融條件也可以作爲補充指標來輔助判斷(《美聯儲降息的門檻》),由長端利率、短端利率、信用利差、美股以及美元等分項組成。由於美股短期波動幅度較大,對於金融條件短期變化的影響也更爲明顯,這也是美股今年以來帶動金融條件持續寬松的主要原因。金融條件作爲高頻指標,領先於經濟意外指數2~3個月,近期經濟意外指數的回升便是7月金融條件放松的結果;領先於通脹意外指數1個月,8月金融條件的收緊體現在近期通脹意外指數走弱上。

圖表6:今年以來金融條件持續寬松的主要貢獻來自美股的上漲

資料來源:Bloomberg,中金公司研究部

圖表7:近期增長意外指數的回升和通脹意外指數的走弱,分別是7月金融條件的放松和8月的收緊的結果

資料來源:Bloomberg,中金公司研究部

降息和利率的終點在哪裏?3.5%長債利率已可以提振需求,進一步下降即可更多激活存量地產市場

在上文中討論到的整體經濟和宏觀分部門目前出現的寬松效果,均是以“新增”融資成本和投資回報率作對比,來判斷是否已經出現了邊際改善。但如果融資成本進一步回落到“存量”水平的下方,那么各部門付息壓力會得到明顯改善,進而刺激需求的改善。在這裏假設其他條件不變,僅依靠融資成本的回落來反推美債利率的水平。

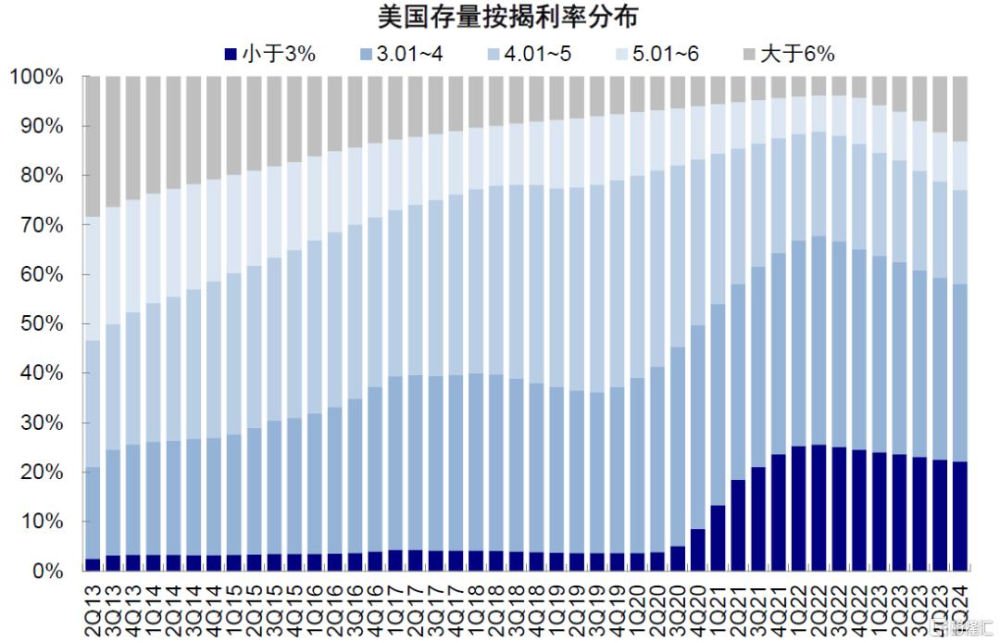

► 居民部門:3.2%則可以進一步激發存量需求。如上文分析,目前3.7%的美債利率已經帶動30年期抵押貸款利率回落到租金回報率下方,刺激邊際需求改善,但更多是吸引首次購房者。僅僅依靠投資回報率和融資成本打平無法根本性地解決成屋的供給不足,此前鎖定在較低利率水平的成屋屋主出售意愿有限,導致庫存處於低位,房價居高不下,進而抑制了居民的購房能力。若新增抵押貸款利率低於存量按揭,那么可以進一步的激發居民購房需求。

通過拆解存量房貸結構發現,僅有13%的房貸利率在6%以上,因此當前6.1%的融資成本並不完全具備吸引力,無法有效改善供需不匹配的現狀。更何況疫情後購房需求的透支導致居民搬家意愿不強,維持原利率不變的情況下有置換傾向的人也只有25%[1]。若抵押貸款利率回落到5%,則潛在掛牌屋主的最大佔比可以達到22%,或一定程度可以增加供給。30年期抵押貸款利率和10年美債利率並不是一比一變化,二者的利差均值在疫情後由於利差倒掛、美聯儲縮表MBS等原因走闊,假設回到180bp的均值水平[2],對應10年美債利率3.2%左右。

圖表8:僅有13%的房貸利率在6%以上,因此當前6.1%的融資成本無法有效改善供需不匹配的現狀

資料來源:NMDB,中金公司研究部

圖表9:若抵押貸款利率回落到5%,對應10年美債利率在3.2%左右

資料來源:Bloomberg,中金公司研究部

► 企業部門:當前利率水平已經可以改善存量付息壓力。間接融資的工商業貸款存量利率披露時間相對滯後,三季度美債利率回落和美聯儲降息帶來的變化尚未公布。目前二季度存量水平持平於一季度6.7%,ROIC由一季度的5.6%提升至6.1%,帶動兩者差距由1.1ppt收窄至0.6ppt。因工商業貸款利率與10年美債利率高度相關,測算當前3.6~3.7%的美債利率基本對應5.3~5.5%的工商業貸款有效利率,在增長修復支撐ROIC的前提下(二季度6.1%),整體企業端存量融資成本在三季度或已經回落到投資回報率的下方。

圖表10:測算當前3.6~3.7%的美債利率基本對應5.3~5.5%的工商業貸款有效利率

資料來源:NMDB,中金公司研究部

► 整體經濟:3.5%~3.6%可基本抹平實際利率與自然利率差值。如上文所述,自然利率不同模型的測算結果不同,LW模型預測值1.22%,HLW模型預測值爲0.74%,裏士滿聯儲預測值爲2.6%,美聯儲0.9%,平均值約爲1.4%。目前實際利率與自然利率仍存在10bp~20bp的差距,如果這一差距被抹平,假設通脹預期維持不變,實際利率或降至1.4%~1.5%,對應10年美債利率3.5%~3.6%左右。

圖表11:實際利率回落至1.4%~1.5%,對應10年期美債利率回落到3.5%~3.6%左右

資料來源:Bloomberg,中金公司研究部

對資產有何啓示?寬松交易而非衰退交易,分母資產向分子資產逐步切換;短債、地產鏈和工業金屬可逐步關注

基於90年代以來的降息周期資產經驗,一般規律顯示降息前分母資產表現較好(如美債、黃金、羅素2000和港股生物科技爲代表的小盤成長股等),待降息後寬松效果逐步顯現,分子資產开始跑贏(如銅、美股和周期板塊等)(《降息交易手冊》)。但每輪周期有差異,宏觀環境的不同會導致資產走勢和交易邏輯的不同,例如2019年降息周期中,第一次降息後,美債利率逐步見底,黃金逐步見頂,銅和美股逐步見底反彈,便實現了切換。因此在更傾向於2019年是基准情形的背景下,建議投資者在當前階段“反着想、反着做”。

目前來看,50bp起步的非常規降息,短期依然會使得市場擔心未來的增長是否會面臨更大壓力,因此未來幾個經濟數據就至關重要,將決定衰退交易(美債、黃金)、寬松交易(股債雙牛,成長股領先)和修復交易(後周期領先,如地產和工業金屬)天平之間的傾斜。如果數據不大幅惡化,甚至如預期的那樣,在一些利率敏感端,如地產等還能有所改善,那么就會給市場傳遞一個“降息程度夠且經濟不差”的組合,達到新的平衡,後續市場主线或轉向降息後的修復交易。

因此在當前環境,美債和黃金還無法證僞這一預期下,仍可能有一定持有機會但短期空間有限。如果後續數據證實經濟壓力不大,那么這些資產應該適時退出;相比之下,更爲確定的是直接受益於美聯儲降息的短債、逐步修復的地產鏈(甚至拉動中國相關出口鏈)以及銅也逐步關注,但目前仍有些偏左側,需要等待後續幾個數據驗證《降息交易的新思路》)。

注:本文摘自中金研究於2024年9月22日已經發布的《降息多少“夠用”?》,分析師:劉剛,S0080512030003 ;楊萱庭 S0080524070028

標題:降息多少“夠用”?

地址:https://www.iknowplus.com/post/150163.html