信達策略:利率可能沒有那么重要

核心結論

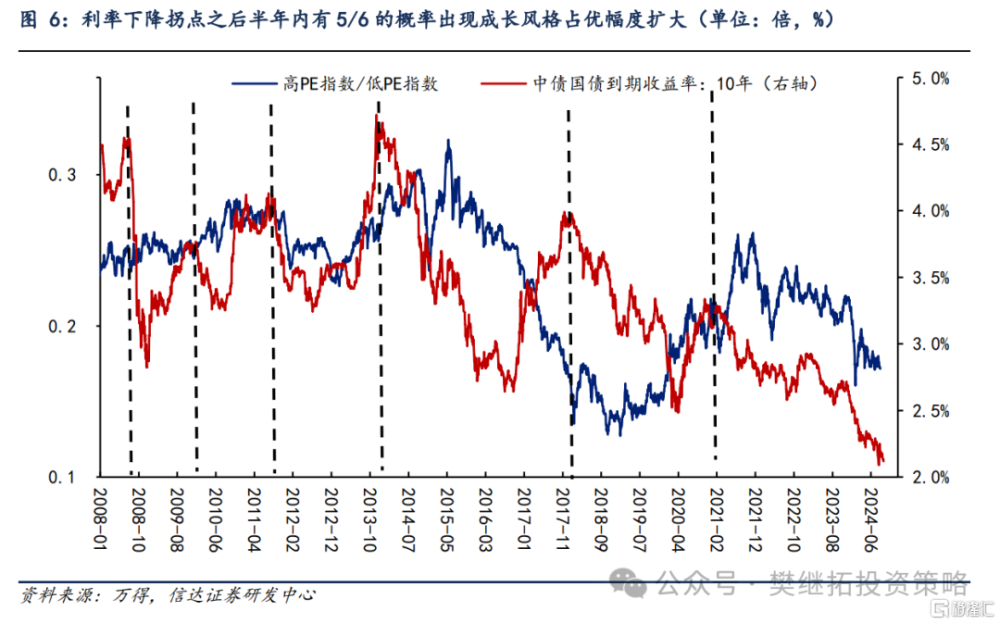

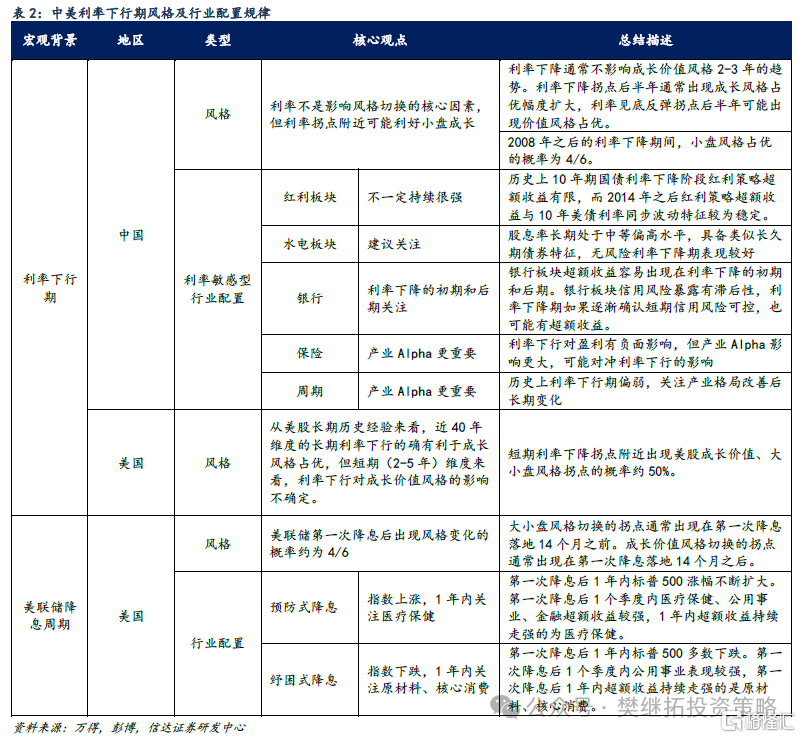

A股:利率不是影響風格切換的核心因素,利率見頂拐點通常短期利好成長,利率見底拐點通常短期利好價值。我們認爲,影響成長價值風格切換的核心因素是盈利比較優勢,影響大小盤風格切換的核心因素是資金行爲。利率下降通常不影響成長價值風格2-3年的趨勢和大小盤風格5-8年的趨勢,但利率下降拐點後半年通常出現成長風格佔優幅度擴大,利率見底反彈拐點後半年可能出現價值風格佔優。2008年之後的利率下降期間,小盤風格佔優的概率爲4/6。

美股:40年維度長期利率下行利好成長,但短期利率下行對風格的影響有限。短期利率下降拐點附近出現美股成長價值、大小盤風格拐點的概率約50%。

對部分利率敏感型資產來說,利率下降通常並不是超額收益的唯一決定性因素,產業Alpha對板塊超額收益的影響更重要。

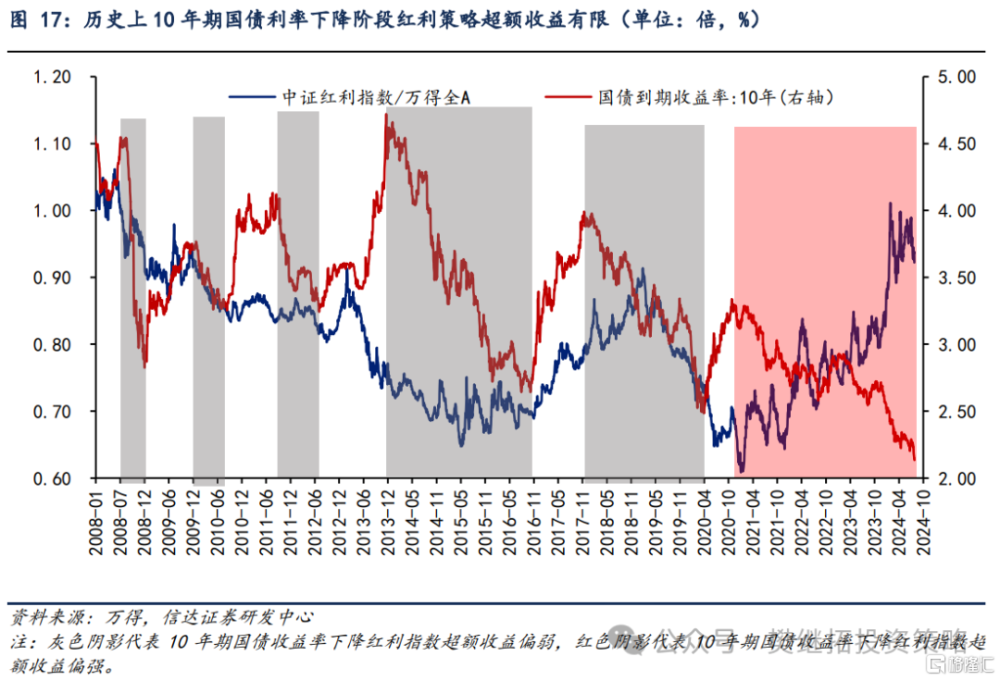

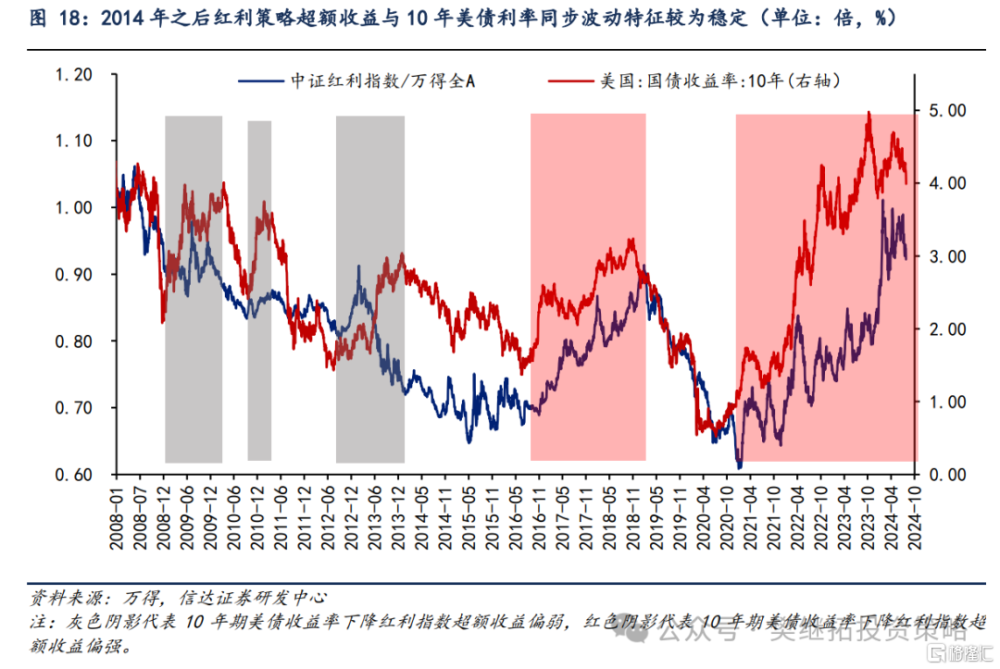

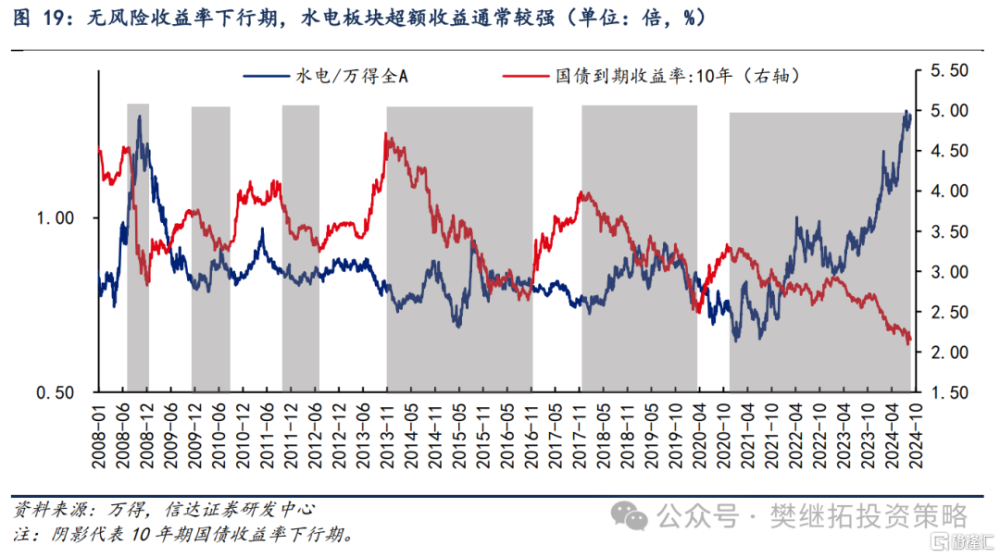

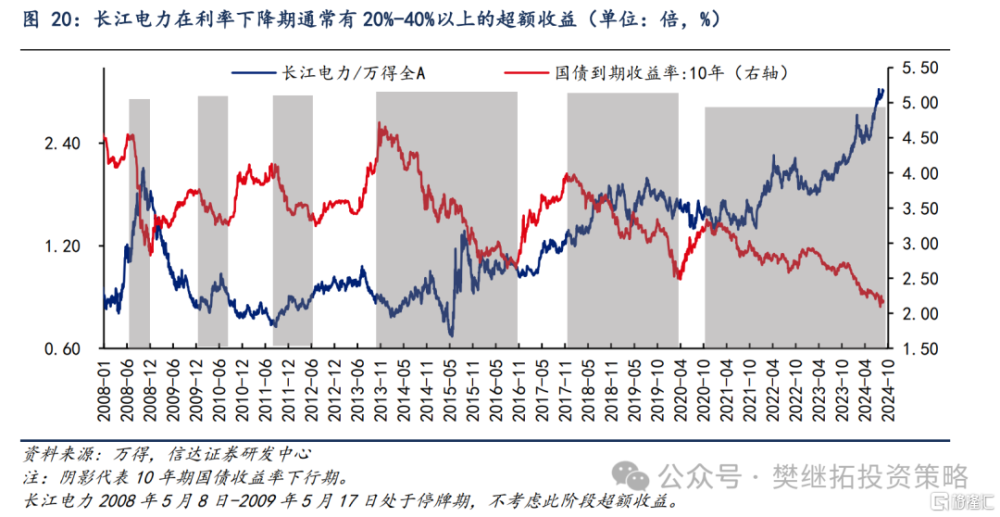

(1)利率下降階段,紅利板塊超額收益不一定持續走強,其中股息率長期處於中等偏高水平的水電板塊相對值得關注。紅利指數整體特徵較類似短久期債券,歷史上10年期國債利率下降階段超額收益有限,2014年之後紅利策略超額收益與10年美債利率同步波動特徵較爲穩定。其中,水電板塊由於具備永續經營條件,盈利穩定,現金流充沛,股息率長期處於中等偏高水平,具備類似長久期債券特徵,無風險利率下降期表現較好。

(2)利率下降的初期和後期銀行板塊可能有超額收益。銀行板塊超額收益容易出現在利率下降的初期和後期,利率下降中期超額收益通常偏弱。銀行板塊信用風險暴露有滯後性,利率下降期如果逐漸確認短期信用風險可控,也可能有超額收益。

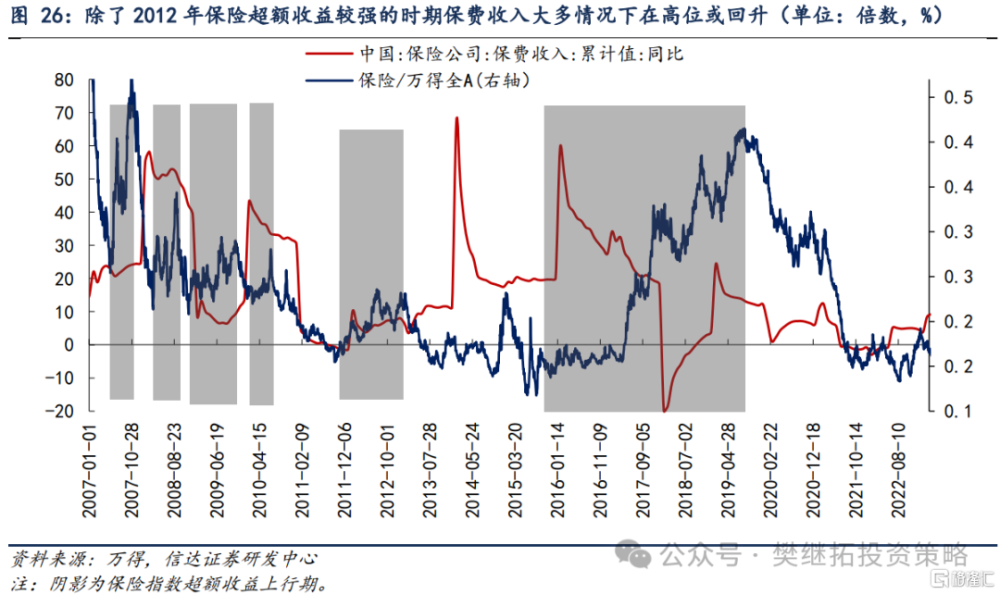

(3)利率下降對保險和周期板塊的盈利有一定影響,但產業Alpha更重要。利率下行理論上對保險板塊的盈利有影響,但如果行業有較強的產業Alpha,可能對衝利率下行的影響。在利率上行階段表現很強,在利率下降階段也可能受益於權益市場Beta有小幅超額收益。如果行業產業Alpha弱,利率上行期也可能表現較弱。周期板塊歷史上利率下行期偏弱,2021年-2024年可能有長期產業格局改善的影響。

美聯儲第一次降息後出現風格變化的概率約爲4/6。美股大小盤風格切換的拐點通常出現在第一次降息落地1年之前。成長價值風格切換的拐點通常出現在第一次降息落地1年之後。

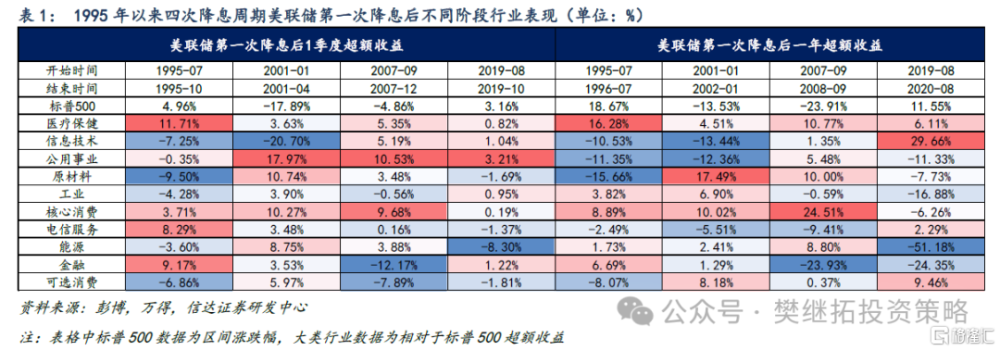

1995年以來美聯儲四次降息周期中,如果經濟是軟着陸,則第一次降息後1年內標普500漲幅不斷擴大。如果經濟下行風險較大,則第一次降息後1年內標普500多數下跌。如果是軟着陸背景下的降息,第一次降息後1個季度內醫療保健、公用事業、金融超額收益較強,1年內超額收益持續走強的爲醫療保健。如果是經濟大幅下行背景下的降息,第一次降息後1個季度內公用事業表現較強,第一次降息後1年內超額收益持續走強的是原材料、核心消費。

中美利率下降期的市場風格特徵

美國經濟數據持續走弱,雖然不一定指向大幅衰退,可能更偏向軟着陸。9月18日美聯儲降息50BP落地。

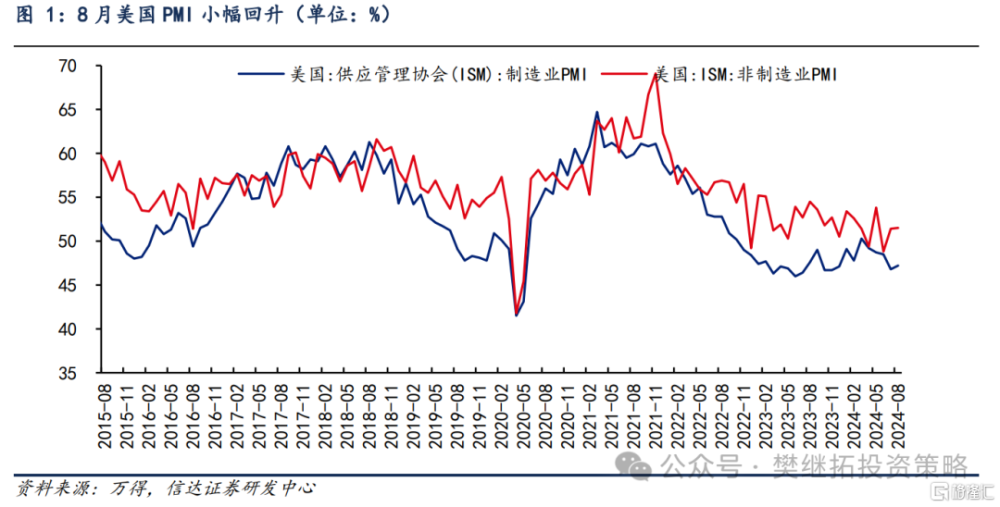

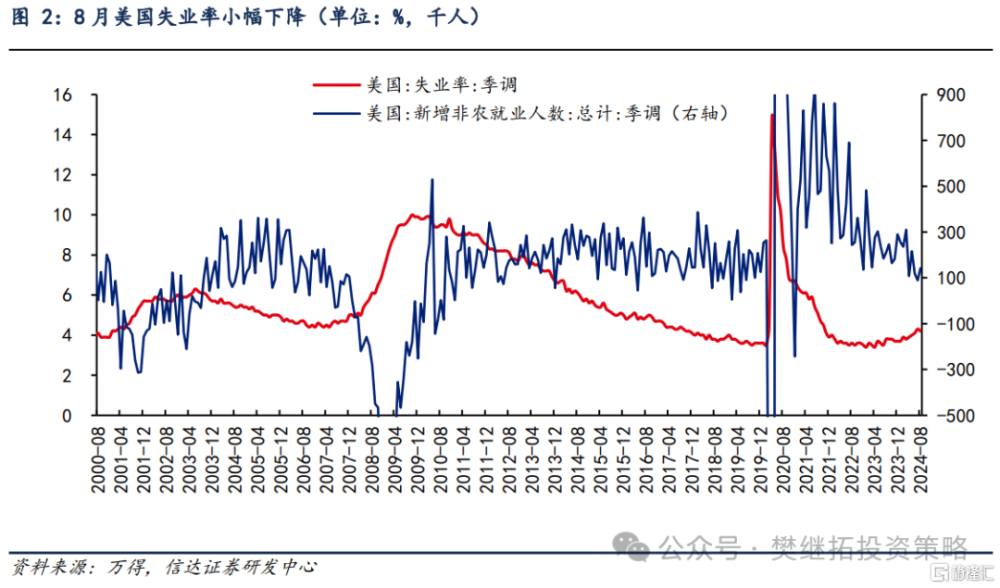

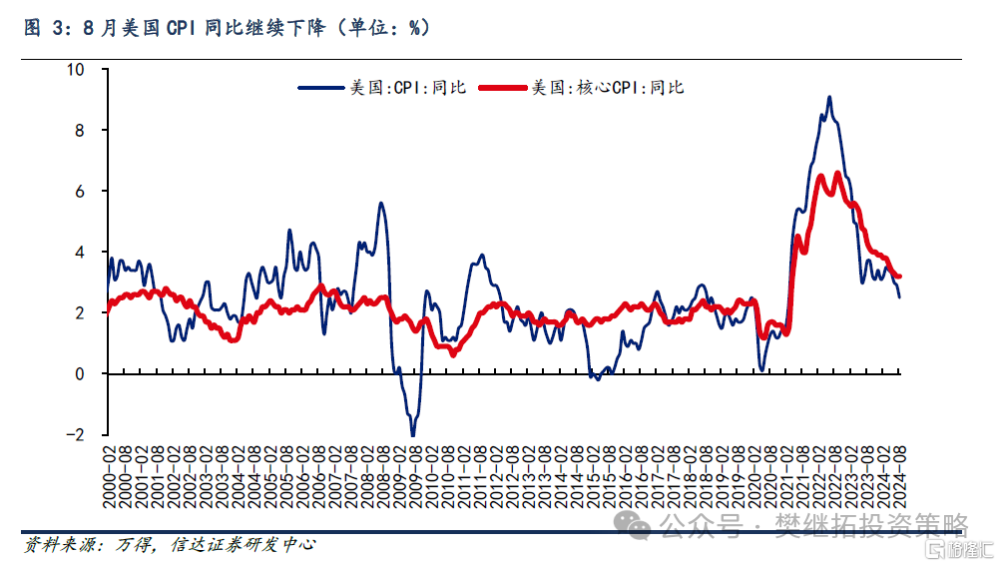

8月美國制造業PMI錄得47.2%,雖然較前值46.8%有所回升,但制造業新訂單PMI下滑2.8個百分點至44.6%,下滑幅度較大。從就業總量來看仍然不強,不過並沒有指向大幅衰退。7月新增非農就業創下2021年以來最低數據後,8月美國新增非農就業人數14.2萬人,較7月有所回升。失業率小幅下降0.1個百分點到4.2%。通脹方面,美國CPI和核心CPI保持下降趨勢。從各項經濟數據來看,美國經濟延續放緩的跡象,但PMI、就業市場走弱的幅度仍處於可控範圍,通脹也比較平穩,不一定指向經濟快速衰退,可能更偏向軟着陸。9月18日美聯儲宣布,將聯邦基金利率目標區間下調50個基點,降至4.75%至5.00%之間的水平,美聯儲自2020年3月以來的首次降息落地。

中國7月再次降息,10年期國債收益率下降。7月22日央行同時調降1年期和5年期LPR10BP。這是國內年內第二次降息。10年期國債收益率持續下降,截至9月18日下降到2.04%的低位,較年初下降51個BP。

我們認爲,在國內降息措施落地,美聯儲降息方向已基本確認的背景下,中美利率水平變化方向指向持續下降。中美利率下降理論上通過兩條路徑對A股市場產生影響:第一條路徑是影響經濟基本面。(1)國內利率下降→信用擴張→國內經濟基本面復蘇。(2)海外利率下降→海外經濟基本面復蘇→出口增加。第二條路徑是影響流動性。(1)國內利率下降→宏觀流動性增加→風險偏好修復→驅動估值擡升。(2)海外利率下降→中美利差收窄、人民幣升值→外資流入A股。

但從實際情況來看,利率變化對A股市場的影響路徑存在很多不確定性。例如國內經濟基本面復蘇通常需要貨幣政策和財政政策配合發力,利率下降傳導到信用擴張通常存在時滯。

利率下降也較難直接改變海外經濟基本面硬着陸還是軟着陸。宏觀流動性也並非影響市場資金面的唯一因素,牛熊市、投資者結構、產品設計等也是影響微觀流動性的重要因素。且利率下行驅動估值擡升對所有板塊均適用。本篇報告通過復盤歷史上中美利率下降階段風格和行業表現,旨在探討的是,利率下降可能在某些階段對風格和部分利率敏感型資產的超額收益有一定影響,但通常並非決定性影響因素。

1.1 A股:利率不是影響風格切換的核心因素,但利率下降拐點附近可能利好小盤成長

利率下降通常不影響成長價值風格2-3年的趨勢。我們認爲影響成長價值風格2-3年切換的核心因素是風格的盈利比較優勢。2008年以來,10年期國債收益率下降通常不會影響成長價值風格2-3年的趨勢。歷史上6次10年期國債收益率下降階段,有3次成長風格佔優,3次價值風格佔優。

利率下降拐點後半年通常出現成長風格佔優幅度擴大,利率見底反彈拐點後半年可能出現價值風格佔優。利率下降較難對風格產生單邊影響,主要原因或在於,在微觀資金面寬松背景下,盈利相對優勢、估值比價等其他因素都會對資金配置偏好產生擾動。但如果我們觀察歷史上6次利率從高點开始下降的拐點附近的風格變化,可以發現其中有5次(除了2011-2012年)利率下降拐點之後半年內成長風格佔優幅度擴大,原因可能在於經濟偏弱的初期加流動性寬松環境下,市場比較偏好成長。而歷史上5次利率下降到底部反彈拐點之後半年,有3次出現價值風格佔優的情況。

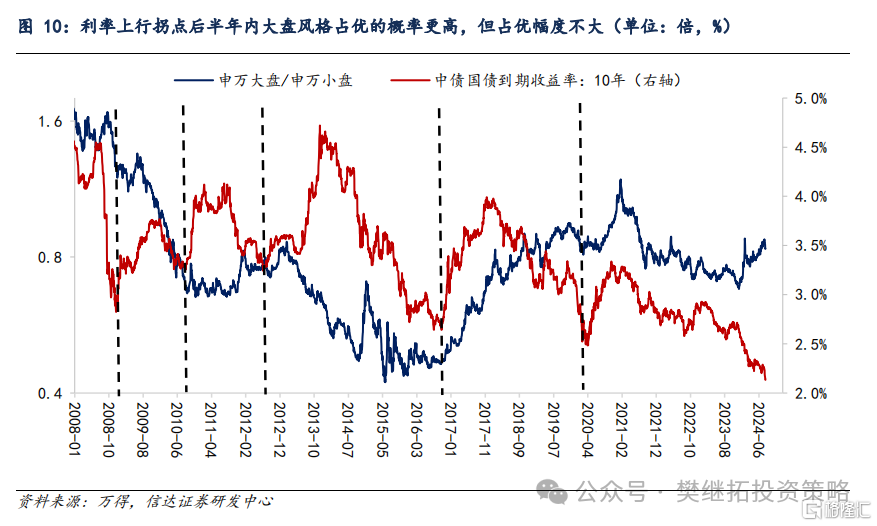

2008年之後6次10年期國債利率下降期,小盤風格佔優4次,大盤風格佔優2次。我們認爲影響大小盤風格切換的核心因素是資金行爲(投資者結構、估值相對優勢等)。歷史經驗來看,利率下降拐點通常不會影響到大小盤風格5-8年的趨勢。2008年之後的利率下降期間,小盤風格佔優的概率爲4/6。

同時觀察歷史上6次利率下降拐點後半年的大小盤風格變化,利率下降拐點之後半年內,小盤風格佔優4次,大盤風格佔優2次。而歷史上5次利率上行拐點之後半年內,有4次大盤風格佔優,但除了2016年10月-2017年4月,大盤佔優的幅度都比較小,大小盤風格相對均衡。

1.2 美股:短期利率下行對風格的影響有限

從美股長期歷史經驗來看,近40年維度的長期利率下行的確有利於成長風格佔優,但短期(2-5年)維度來看,利率下行對成長價值風格的影響不確定。1980年之後,伴隨着美國逐漸走出滯脹,美國經濟增長和通脹的穩定性明顯增強。1981年9月美國10年期國債收益率從15.8%的高點开始下行,2020年3月最低達到0.5%的水平。在1981-2020年持續近40年的長債利率下行階段,納斯達克指數漲幅達到43倍,同期標普500指數漲幅爲23倍。可能意味着從40年維度來看,利率下行的確有利於美股成長風格整體佔優。

但即使在長期利率下行過程中,也會有短期波動。一輪短期利率率下行短則2-3年,長則4-5年,在此期間成長風格不一定佔優。例如1987年10月-1989年12月美國經濟“軟着陸”,貨幣政策反復、貿易赤字擴大的時期,1994年11月-1998年10月美國經濟繁榮,低通脹、低失業率、低財政赤字的時期,以及2000年1月-2003年6月科網泡沫破裂之後,標普500指數相對於納斯達克指數的超額收益分別達到14%、13%和30%。

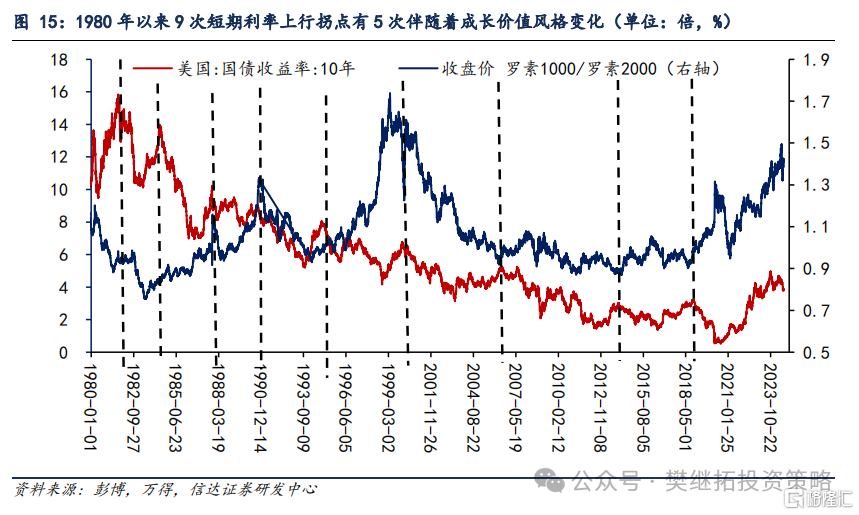

短期利率下降拐點附近出現美股成長價值風格拐點的概率約50%。從風格變化的規律來看,1980年以來9次短期利率下行拐點和利率上行拐點,均有5次伴隨着成長價值風格變化。由此可以看出短期利率下降拐點對成長價值風格拐點並沒有顯著的影響。

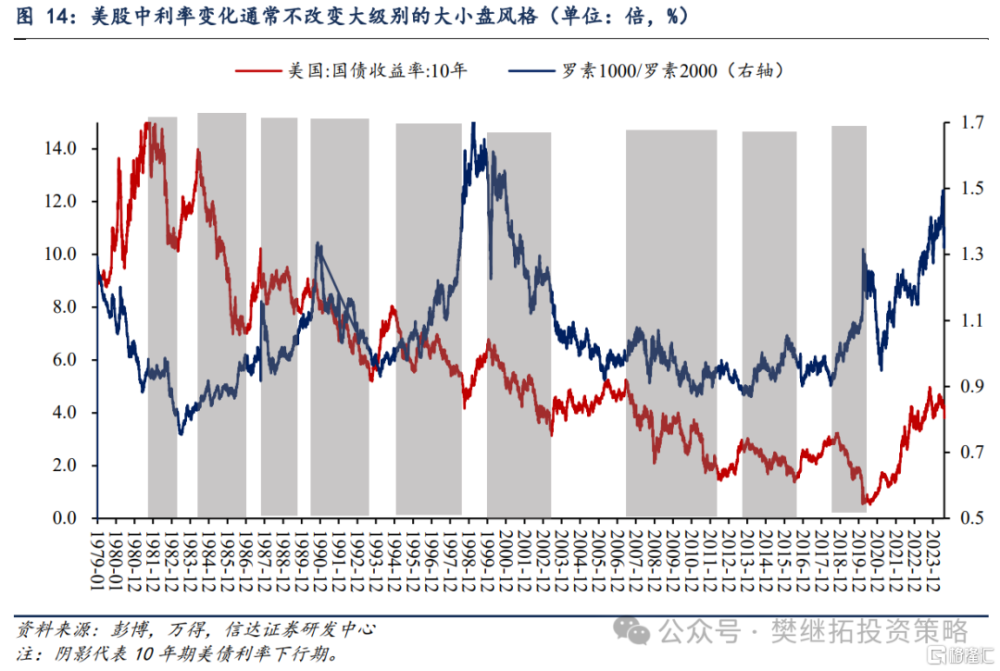

美股中,利率變化通常也不會改變大級別的大小盤風格。美股中利率的變化很難改變大小盤風格的長期趨勢。1980年之後,美股中長期的大小盤風格切換時間通常在6-7年左右,但利率下行時間通常在2-3年,利率變化較難直接影響到大級別的大小盤風格切換。在1980年之後9次利率下降期,有5次是大盤風格佔優,4次是小盤風格佔優,大小盤風格佔優的概率比較接近。

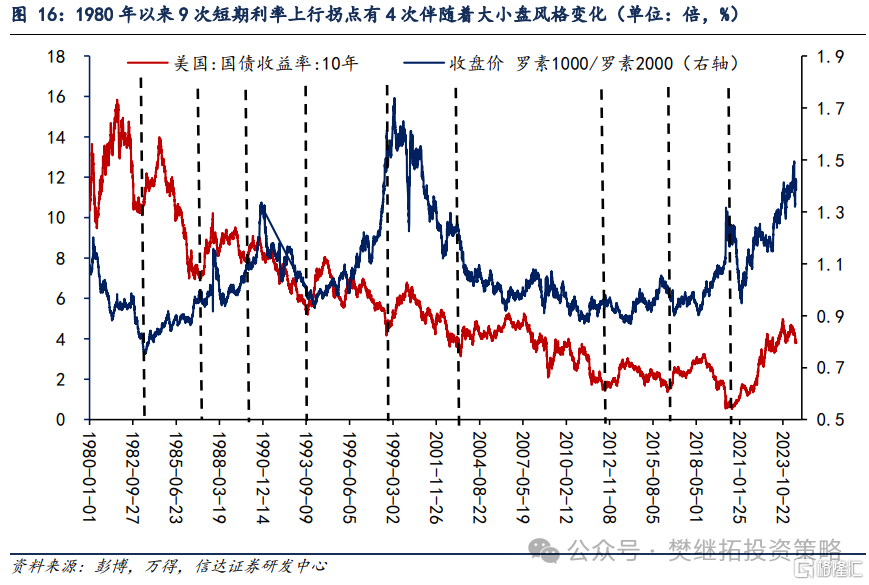

短期利率下降拐點附近出現美股大小盤風格拐點的概率約50%。從風格變化的規律來看,1980年以來9次短期利率下行拐點,有5次出現了大小盤風格變化。9次短期利率上行拐點,有4次出現大小盤風格變化。短期利率下降拐點對大小盤風格拐點的影響也不明顯。

利率下降對部分利率敏感型板塊的影響

2.1 紅利板塊:超額收益與10年美債利率較爲同步

歷史上10年期國債利率下降階段紅利策略超額收益有限,而2014年之後紅利策略超額收益與10年美債利率同步波動特徵較爲穩定。紅利策略具有兩個較爲明顯的特徵,一是盈利穩健且愿意派發分紅,二是高股息通常對應着估值水平較低。自2021年2月-2024年7月,中證紅利指數相對於萬得全A的超額收益接近40%,市場中存在部分觀點認爲,在低利率環境下紅利策略具有的穩定高股息收益,對中長期配置資金的吸引力提高,在長期經濟增長中樞下降和利率中樞下移的背景下,或成爲未來一段時間內長期有效的配置策略。回顧歷史,10年期國債利率下降階段,紅利策略超額收益比較有限,僅2018年和2021年2月-2024年7月兩次中證紅利指數相對於萬得全A有明顯超額收益。而2014年之後,隨着滬港通开通,10年期美債利率與中證紅利指數呈現同向波動的特徵。

我們認爲原因或在於,全球無風險利率上行,優先衝擊高估值資產。而紅利指數從紅利指數的構成來看,權重最高的板塊包括銀行、煤炭、交通運輸,鋼鐵、化工,以金融、周期爲主,特徵比較接近短久期債券,估值受貼現率上行的影響較小。而另一方面,紅利策略在名義GDP下降階段更容易產生超額收益。利率下行可能定價經濟偏弱,也可能定價流動性寬松驅動經濟基本面預期企穩,因此10年期國債利率較難和紅利策略形成明確的同向或反向變動。

因此我們認爲,如果出現全球無風險利率和中國長債利率同時下降(類似2019年),紅利資產不一定成爲持續佔優的策略。考慮到本輪利率下降階段紅利資產股債息差提升較快,2021年-2024年Q2中證紅利指數股息率與10年期國債收益率息差從1.2%上升到3.6%,在中長期視角仍有一定配置價值。但短期內紅利策略的優勢可能伴隨着美債利率回落、國內經濟基本面企穩、估值比價上升等因素的變化有所減弱。

2.2 水電板塊:具備類似長久期債券特徵,無風險利率下降期表現較好

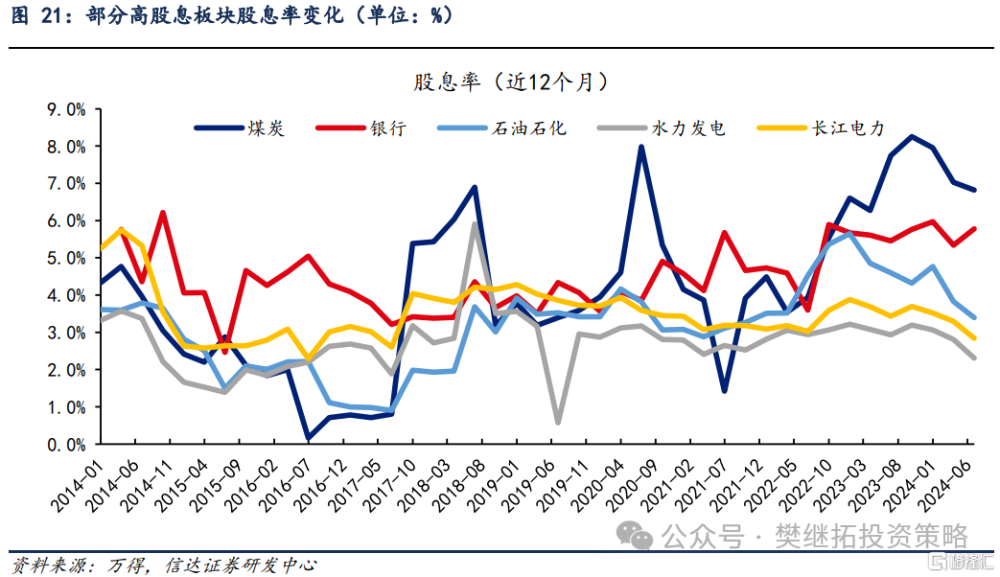

無風險收益率下行期,水電板塊超額收益通常較強,原因或在於此類板塊長期保持穩定的高股息,有類似長久期債券的特徵。從近十年股息率波動率來看,2014年-2024年Q2煤炭、石油石化、銀行股息率極差分別爲8.1%、4.7%和3.8%,股息率標准差分別爲2.2%、1.2%和0.9%,而水力發電板塊整體股息率極差爲5.3%,標准差爲0.8%。由此可見,水電板塊2%-3%的股息率雖然靜態來看低於煤炭、銀行等板塊,但由於水電行業具備永續經營、營收平穩的特徵,能夠長期穩定的維持較高的股息水平,比較類似長久期債券,因此在無風險利率下行期相對更爲受益。

以水電龍頭長江電力爲例,公司在2016年公司章程中承諾:2016年-2020年每股分紅將不低於0.65元;2020年-2025 年每年按每股不低於當年實現淨利潤的70%進行現金分紅。從公司制定十年分紅承諾這一角度看,可能說明公司現金流充沛、穩健,也反映了公司本質上具備長久期、穩定分紅資產的特徵。從近十年股息率歷史波動率來看,長江電力股息率極差3.5%,標准差0.7%低於水力發電板塊整體,更低於大部分高股息板塊。2008年以來利率下行期,長江電力超額收益多數情況下能達到20%-40%以上,2020年11月-2024年8月超額收益達到97%。

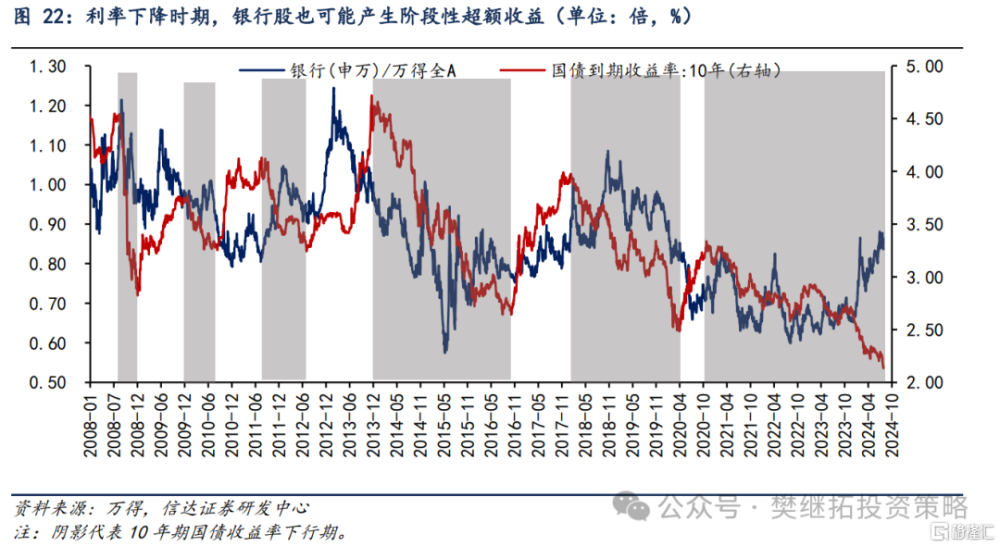

2.3 銀行板塊:超額收益容易出現在利率下降的初期和後期

從歷史經驗來看,銀行板塊超額收益容易出現在利率下降的初期和後期。2008年以來的10年期國債收益率下行階段,大部分情況下銀行超額收益整體偏弱。理論上,降息周期帶來銀行淨息差下滑,從而對銀行盈利的影響是負面的。不過雖然銀行股在利率下降期整體跑輸指數,在利率下降的初期和後期也可能產生階段性超額收益。背後的原因可能在於,利率下行初期,宏觀經濟通常偏弱,銀行板塊如果估值處於低位水平,在熊市中可能表現相對抗跌,或領先於大盤見底。例如2011年7月-2012年1月,2018年7月-2018年10月。利率下行末期,宏觀背景通常是經濟增速進入下行後半段,在市場波動較大的時期,銀行板塊比較適合作爲防御配置,例如2015年6月-2016年3月。

銀行板塊信用風險暴露有滯後性,利率下降期如果逐漸確認短期信用風險可控,銀行板塊也可能有超額收益。利率下降階段,由於宏觀經濟增速通常偏弱,銀行股可能出現信用風險上升,導致超額收益持續走弱。但需要注意的是,宏觀經濟周期向金融周期傳導存在一定時滯,加上政策層面可以採取穩增長、防風險措施平抑波動,銀行不良貸款風險暴露通常也存在一定的滯後性。因此利率下降階段,市場如果逐漸確認短期信用風險可控,銀行板塊也可能產生較強的超額收益。

從歷史經驗來看,2011年-2012年,10年期國債利率整體是下行的,但銀行板塊超額收益偏強。2011-2012年主要面臨經濟增速下降,地產政策收緊、地方城投信用風險上升,制造業產能過剩等問題帶來的資產質量惡化風險。銀行不良貸款率在2009年-2011年Q3持續下降後,2011年Q4出現小幅回升。但隨着貨幣政策轉向寬松,對地方政府融資平台貸款整頓,地產調控效果逐漸顯現,2011-2012年不良貸款率在低位企穩,並未出現大幅上行。期間隨着市場逐漸確認信用風險傳導較爲可控,銀行板塊超額收益仍較強。而銀行的不良貸款率的快速上行直到2014-2015年才出現。

2023年12月以來,銀行板塊超額收益出現了加速上行的情況,這一時期宏觀背景也是10年期國債利率加速下行。2021年以來銀行板塊也面臨信用風險預期提升的情況,主要來自於房地產市場的下行。但從商業銀行不良貸款率來看,2021年-2024年8月仍處於小幅下行的過程中。2023年底以來銀行板塊的強勢,也可能意味着市場逐漸確認房地產市場下行給銀行帶來的信用風險可控。

2.4 保險板塊:利率下行對盈利有影響,但產業Alpha影響更大

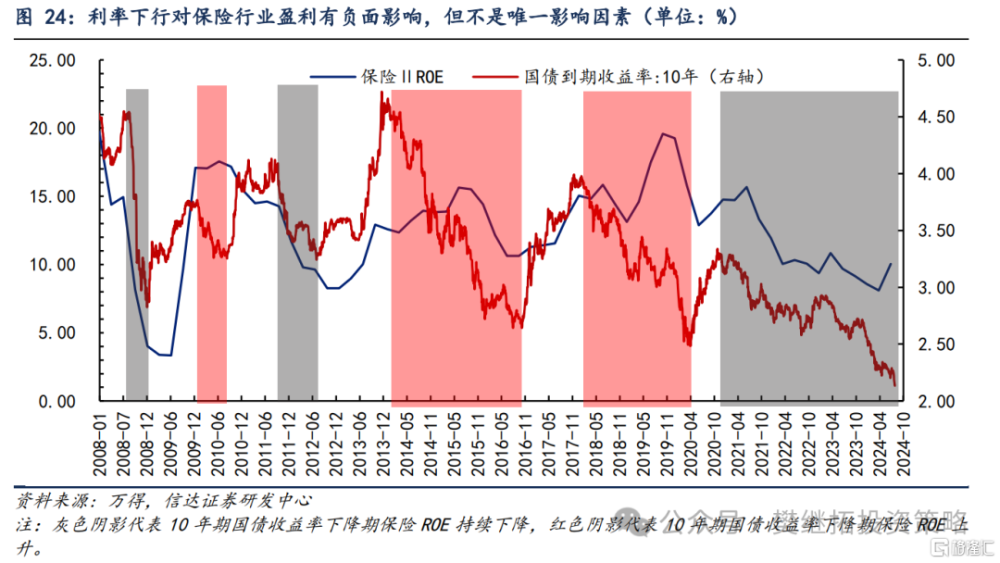

利率下行對保險行業的盈利有一定影響,但不是唯一的影響因素。保險行業的利潤主要來自於利差、費差和死差。隨着保險產品定價市場化程度提高,競爭格局較激烈,費差和死差存在被壓縮的情況,利差對盈利拉動的重要性逐步提高。利差主要來源於投資收益率與負債端預定利率之差。保險公司資產端配置以持有至到期的固收資產爲主,因此利率下降理論上導致資產收益率承壓,利差下降,從而對保險行業的盈利水平存在負面影響。反之如果長端利率上行,則保險公司的投資收益率水平有望提高,從而擴大利差。

同時,利率下降也可能影響到保險公司計提准備金增加,導致利潤減少。但歷史上10年期國債收益率下降期,保險行業ROE並未出現單邊下滑,在2010年1-8月,2014年-2015年上半年,2018年-2019年Q3幾個階段反而出現ROE的回升。這可能意味着利率並非保險行業盈利唯一的影響因素,如果行業Alpha對負債端的影響較強,可能對衝利率變化對盈利的影響。

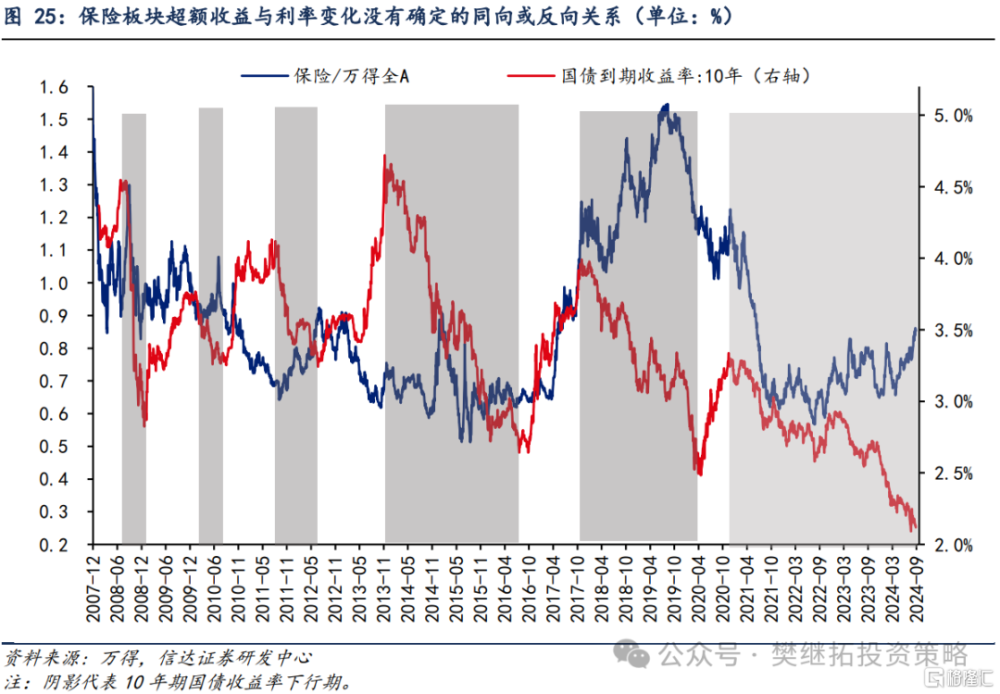

歷史上,保險板塊超額收益與利率變化沒有確定的同向或反向關系,產業Alpha對板塊超額收益的影響更大。2008年以來,保險行業發展可大致分爲四個階段,在產業Alpha較強的時期,負債端保費通常增長速度較快,利率上行期保險超額收益通常很強,例如2009年和2017年,利率下行期超額收益不確定。而在產業Alpha較弱的時期,負債端代理人增速和保費增速下滑,利率上行期保險超額收益也不強,例如2013年。利率下行期如果估值處於低位,反而可能有小幅超額收益。

2008-2010年,行業負債端高增長,利率上行期保險超額收益偏強,利率下降期保險超額收益偏弱。2008-2010年,保險負債端保費增長速度較快,但投資端波動較大。保險行業在2009年利率上行期同時受益於長端利率回升、權益市場上漲、政策支持擴大保險資金運用範圍、負債端保單增速較高等因素,超額收益偏強。2008年下半年和2010年1-8月利率下行期,由於權益市場表現不佳,加上長短利率下降,保險行業投資端整體承壓。雖然也可能受益於市場Beta階段性表現偏強,但整體看超額收益偏弱。

2011-2014年,行業負債端資產端同時承壓,利率上行期保險超額收益反而偏弱,利率下降期可能有一定超額收益。2011-2015年,保險負債端受銀保業務規範影響,渠道受限,代理人增長速度大幅放緩,保費增速下滑,資產端同時受權益市場表現偏弱的影響,行業Alpha處於弱周期中。在利率上行期,保險超額收益也較難實現估值提升,超額收益偏弱。在利率下行期,反而可能有一定超額收益。比如2011年7月-2012年8月因具備一定防御屬性表現較好,2014年Q4受益於藍籌反彈帶來的市場beta表現較好。

2015-2017年,保險費率市場化改革背景下,行業景氣度比較高。利率上行期保險超額收益很強,利率下行期也受益於市場Beta有小幅超額收益。隨着費率市場化改革推進,保險產品吸引力持續提升,入行門檻下降也帶來代理人快速增長,2015-2017年行業景氣度明顯提升。在利率下降的2015-2016年,雖然保險行業資產端受到低利率環境的負面影響,但受益於負債端顯著改善、權益市場上漲過程中增加權益配置比例和政策支持,保險行業也有小幅超額收益。到2017年同時受益於產業Alpha和利率上行,保險行業超額收益接近77%。

2018年-2024年,行業負債端資產端同時承壓,利率上行期超額收益可能小幅改善,利率下行期超額收益整體很弱。2018年之後,受監管趨嚴、競爭格局日益激烈等影響,保險負債端新單增速乏力,代理人增速也出現明顯下滑。由於長期利率中樞下降,資產端也受到壓制,行業景氣回落。在此階段,保險行業在利率單邊下行階段整體表現很弱,在利率上行(從單邊下行轉向震蕩)+權益市場上漲帶來Beta行情階段可能產生小幅超額收益,比如2019年,2020年Q3。

2.4 周期板塊:歷史上利率下行期偏弱,關注產業格局改善後長期變化

歷史上利率下行期,周期板塊的超額收益大多偏弱,只有2021年-2024年利率下行期超額收益很強,背後有長期產業格局改善後發生的變化。商品價格是周期板塊超額收益的核心影響因素之一。利率下行階段,通常對應庫存周期下行,商品價格通常偏弱,因此歷史上利率下行期周期板塊較難產生超額收益。但2021年-2024年的利率下行期,周期板塊超額收益很強,與歷史經驗存在區別。我們認爲原因在於上遊周期行業長期資本开支不足,帶來2020年之後出現了產能周期向上拐點。產業Alpha的正面影響較強,因此周期板塊在本輪利率下行期出現了較強的超額收益。

美國降息初期風格和行業配置的特徵

3.1 美聯儲第一次降息後出現風格變化的概率約爲4/6

1980年以來6次降息周期中,美聯儲第一次降息後4次出現了大小盤風格的變化,但大小盤風格切換的拐點通常出現在第一次降息落地之前。1980年以來美聯儲6次降息周期中,第一次降息後大小盤風格變化的概率是4/6。但即使出現大小盤風格變化,風格變化的拐點也多出現在第一次降息落地之前,通常比較接近最後一次加息的時間點。

1980年以來6次降息周期中,美聯儲第一次降息後4次出現了成長價值風格的變化,但成長價值風格切換的拐點通常滯後於第一次降息落地。1980年以來美聯儲6次降息周期中,第一次降息後成長價值風格變化的概率也是4/6。但與大小盤風格不同的是,成長價值風格變化的拐點多出現在第一次降息落地之後。

3.2 美聯儲第一次降息後的行業表現

總體上來看,1995年以來美聯儲四次降息周期中,如果經濟是軟着陸,那么第一次降息後1年內標普500漲幅不斷擴大。如果經濟下行風險較大甚至出現經濟危機,則第一次降息後1年內標普500多數下跌。如果是軟着陸背景下的降息,第一次降息後1個季度內醫療保健、公用事業、金融超額收益較強,1年內超額收益持續走強的爲醫療保健。如果是經濟大幅下行背景下的降息,第一次降息後1個季度內公用事業表現較強,第一次降息後1年內超額收益持續走強的是原材料、核心消費。

1995年以來美聯儲四次降息周期中,1995年7月和2019年8月开始的兩次降息周期,宏觀經濟整體是軟着陸,表現爲失業率未出現大幅上升,通脹水平平穩,只是經濟有潛在衰退風險。從第一次降息後1年內的指數和行業表現來看,此類預防式降息有利於標普500指數上漲。第一次降息後1個季度內,超額收益較強的大類行業是醫療保健、公用事業和金融。拉長時間來看,第一次降息後1年內,公用事業和金融超額收益可能走弱,但醫療保健勝率仍較高。

2001年1月和2007年9月开始的兩次降息周期,宏觀背景爲金融風險暴露(2001年互聯網泡沫危機,2007年金融危機),經濟衰退預期較強。從第一次降息後1年內的指數和行業表現來看,降息較難快速扭轉指數下跌風險,標普500指數在第一次降息後1年內均下跌。第一次降息後1個季度內,超額收益較強的大類行業是公用事業、原材料、核心消費,原因可能在於此類板塊防御性較強。拉長時間來看,第一次降息後1年內,公用事業超額收益可能逐漸走弱(如2001年),但原材料和核心消費超額收益可能越來越強。

中美利率下行期風格及行業配置規律

總結而言,利率不是影響風格切換的核心因素,利率下降期間成長價值、大小盤風格佔優的概率比較接近。利率對風格變化的影響主要體現在兩個方面,一是從美股近40年超長期維度來看,利率下行利好成長。二是利率見頂拐點後半年成長風格佔優的概率較大,利率見底拐點後半年價值風格佔優的概率較大。

對部分利率敏感型資產來說,利率下降通常並不是超額收益的唯一決定性因素,產業Alpha對板塊超額收益的影響更重要。

(1)紅利指數整體特徵較類似短久期債券,歷史上10年期國債利率下降階段超額收益有限,2014年之後紅利策略超額收益與10年美債利率同步波動特徵較爲穩定。風險利率下降期水電板塊表現較好,主要原因或在於板塊具備永續經營條件,盈利穩定,現金流充沛,股息率長期處於中等偏高水平,具備類似長久期債券特徵,無風險利率下降期表現較好。

(2)銀行板塊超額收益容易出現在利率下降的初期和後期,利率下降中期超額收益通常偏弱。銀行板塊信用風險暴露有滯後性,利率下降期如果逐漸確認短期信用風險可控,也可能有超額收益。

(3)利率下降對保險板塊的盈利有一定影響,但產業Alpha更重要。如果產業Alpha較強,在利率上行階段表現很強,在利率下降階段也可能受益於權益市場Beta有小幅超額收益。如果行業產業Alpha弱,利率上行期也可能表現較弱。

(4)周期板塊歷史上利率下行期偏弱,主要原因或在於利率下行階段,通常對應庫存周期下行,商品價格通常偏弱。但2021年-2024年的利率下行期,周期板塊超額收益很強,與歷史經驗存在區別。我們認爲原因在於上遊周期行業出現了產能周期向上拐點,產業Alpha的正面影響較強。

1995年以來美聯儲四次降息周期中,如果經濟是軟着陸,則第一次降息後1年內標普500漲幅不斷擴大。第一次降息後1個季度內醫療保健、公用事業、金融超額收益較強,1年內超額收益持續走強的爲醫療保健。如果經濟下行風險較大,則第一次降息後1年內標普500多數下跌。第一次降息後1個季度內公用事業表現較強,第一次降息後1年內超額收益持續走強的是原材料、核心消費。

風險因素:

宏觀經濟下行風險:受國內宏觀經濟政策變化以及國際環境日趨復雜嚴峻的影響,宏觀經濟存在超預期下行風險。

房地產市場下行風險:房地產政策落地效果及後續推出強度可能不及預期、外部環境變化、房企信用風險事件可能出現超預期衝擊,房地產市場基本面存在超預期下行風險。

美聯儲降息節奏不及預期:美聯儲降息節奏取決於美國經濟基本面情況,如果美國經濟衰退幅度可控,可能影響到美聯儲降息節奏不及預期。

本文源自信達證券發布的報告《利率可能沒有那么重要——中美利率下行期風格與行業配置規律》,分析師:樊繼拓 S1500521060001,李暢 S1500523070001

標題:信達策略:利率可能沒有那么重要

地址:https://www.iknowplus.com/post/148882.html