搶跑布局?增量資金或將繼續瞄准這一方向

今年以來,股票ETF的發展如火如荼。

Choice統計數據顯示,截至8月末,股票型ETF的總規模突破2萬億大關,達2.03萬億元;

相較於上年末的1.41萬億元,今年前8個月增長了6200億元。

這其中,寬基ETF是包括國家隊在內的資金流入的主要陣地。

前8個月,滬深300ETF產品合計的規模增長超過4960億元;跟蹤中證500的ETF總規模同樣增加了近490億元。

同時,寬基指數也在不斷推陳出新,今年以來,就有中證A50指數應運而生,中證A500指數也即將正式發布。從資金流向來看,首批中證A50ETF上市以來在各路資金的托底买入動作中,總規模一路膨脹近一倍。

這一次輪到了A500ETF。

9月6日,首批包括嘉實等在內的10家基金公司旗下的A500ETF已經正式獲批;並定檔9月10日同時啓動發行,單只產品募集上限20億。

全新的中證A500指數有什么亮點?跟蹤它的A500指數 ETF(159351)又是否值得配置呢?一起來看。

樣本市值中位數320億

納入更多新質生產力龍頭

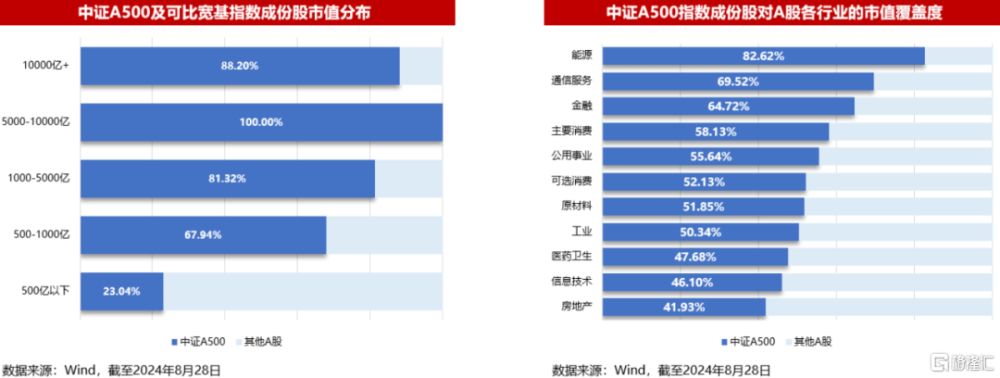

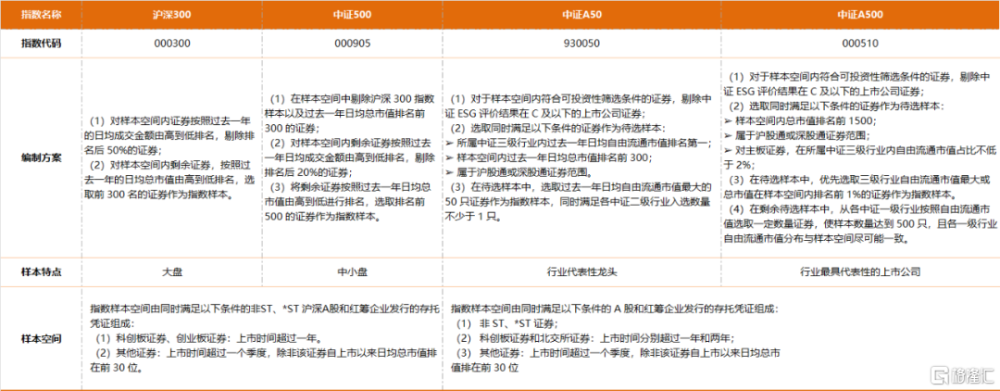

在成分股選擇上,中證A500指數樣本兼顧市值代表性與行業均衡性。

1、代表較大市值的核心資產,兼具中小市值新興行業龍頭

從市值角度來看,截至2024年7月,A500指數的樣本總市值約40萬億,市值中位數約320億。

同樣截至7月,滬深300指數的樣本市值中位數落在800-900億元這一區間,

而中證500指數的成分股市值中位數則落在200-300億元這一區間。

並且,由於採取行業均衡選樣方法,與其他寬基指數所採取的傳統市值加權方式存在顯著差異性,爲投資者提供了更多選擇可能。

2、注重對新質生產力的布局,工業、信息技術、通信服務、醫藥衛生合計權重約50%

在行業層面,A500納入更多新興領域龍頭,

最新一期樣本覆蓋全部35個中證二級行業,92個三級行業,確保每個二級行業都至少有一只股票被納入。

在此基礎上,A500指數對房地產、金融等傳統權重股的覆蓋相對較低,

在工業、信息技術、通信服務、醫藥衛生行業的成分股合計權重約50%,高於可比寬基指數,更加注重對“新質生產力”的布局力度。

3、權重分布均衡前10大成份股佔比21.2%

而在集中度方面,中證A500的樣本權重相對而言更爲分散。

截至2024年8月28日,指數前5大成分股合計權重爲14.17%,前10大成份股合計權重21.20%。

前十大成份股既有貴州茅台、中國平安、招商銀行、紫金礦業、興業銀行、五糧液、工商銀行等;

也覆蓋寧德時代、長江電力、美的集團等新興行業龍頭。

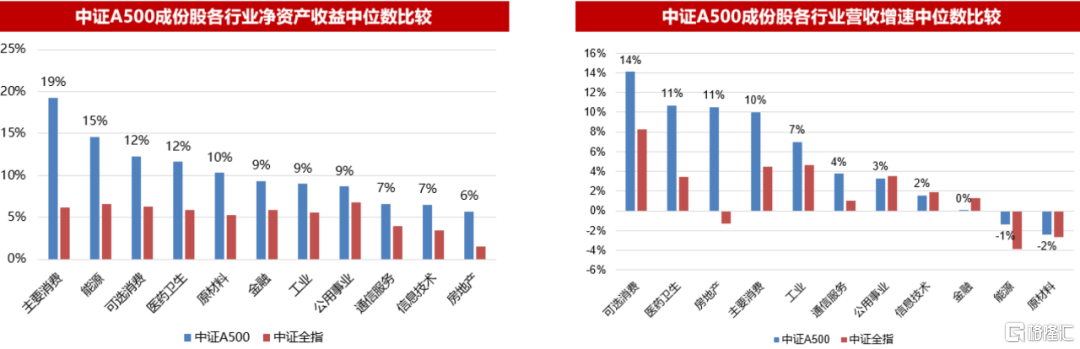

4、指數ROE12.81%,淨利潤和分紅佔全市場約七成

截至2024年8月28日,A500指數成份股營業收入(TTM)近45萬億,佔A股全市場營業收入的62%;

淨利潤4.04萬億元,佔比71%;

近12個月分紅總和達1.51萬億,佔比68%。

根據2024年6月30日中報數據,A500成份股的淨資產收益率爲12.81%,遠高於中證全指的8.51%;

可以說,從基本面角度,中證A500在盈利能力、增長性上,均強於A股整體水平。

5、排除ESG評級C及以下的公司

在選擇樣本股時,A500特別強調了對ESG(環境、社會、治理)評價的重視,

剔除了中證 ESG 評價結果在 C 及以下的上市公司證券;

指數長期超額收益明顯

或還能吸引外資流入配置

對比當前市場上的主流寬基指數,中證A500指數特徵明確、優勢突出。

放在市場中,它的具體表現如何呢?

選取2014年1月1日—2024年7月31日這10年多,用A500、滬深300、中證800以及中證全指這4只指數,來對比一下各自的歷史收益,可以發現:

中證A500指數中長期超額收益頗爲顯著——

自2014年以來,尤其是近5年,中證A500指數顯著跑贏其余主流寬基指數。

從2019年—2021年底,中證A500指數累計收益達82%,較同期滬深300的66%取得16%的超額收益。

並且,由於波動率與其他主流寬基指數持平,中證A500也表現出了更優的夏普比率。

站在當前時點,市場處於估值偏低的位置,幾乎是一個毫無疑問的共識。

我們可以用風險溢價指標來衡量A股相對債券的性價比,

截至2024年8月28日,風險溢價指標高達4.52%,接近5%的歷史高點,A股的配置價值毋庸置疑。

並且,時至9月,美聯儲降息在即,有市場人士預測A500ETF的成立或進一步帶動外資流入。

從歷史經驗來看,當美國市場的資金成本下降、流動性更加充裕時,海外投資者更有可能將資金轉移到中國市場。

2019年8月,美聯儲开啓降息周期後,外資流入顯著加速,

2019年8-12月,北上資金累計淨流入2434億元,月均487億元,顯著高於1-7月的155億元。

而A500本身在指數編制過程中,便結合互聯互通的篩選條件,更加便於境內外中長期資金配置A股資產。

首批10只A500ETF

定檔9月10日起正式發行

具體到產品而言,首批中證A500 ETF正式官宣發行檔期爲9月10日起,單只基金的募集規模上限爲20億元,末日比例配售。

對於有意參與中證A500 ETF的投資者而言,中證A50的經驗是一份參考指南。

首批中證A50ETF今年上市時,同樣僅有10位“玩家”,首募規模總額爲165億元;

在發行上市後,ETF市價一度也是持續上揚,其後隨着市場調整步入震蕩;

但是其份額卻是在下跌中不斷被买入,從持有人結構看,機構佔比也不少。

到8月末,在各路投資者的买入動作中,10支中證A50ETF的規模合計已經超過了310億元,基本接近翻番,也代表了資金對後市機會的認可和信心。

在越來越多投資者重視指數投資、選擇以寬基ETF作爲投資方式的當下,A500ETF在發行和上市後或能吸引更多增量資金將其作爲配置工具。

低費率

約定定期分紅

從費率情況來看,中證A500ETF在費率設置上,延續了此前A50ETF的低費率模式。

首批10只中證A500ETF的管理費率、托管費率分別爲0.15%、0.05%,可以說是目前股票ETF的最低費率水平。

同時,各大基金公司紛紛派出旗下的“精兵強將”來管理,比如嘉實基金,直接派出滬深300ETF基金經理來管理旗下同樣跨市場的中證A500 ETF。

擬任基金經理劉珈吟、張超梁分別有15年、11年的證券從業經歷,劉珈吟現任嘉實指數投資部負責人,總管理規模超1200億,包括市場知名度領先的超千億規模的嘉實滬深300ETF(159919),管理經驗豐富。

此外,值得注意的是,中證A500 ETF多在合同中約定了“季度”或“月度”分紅的條款。

比如嘉實基金旗下的中證A500ETF(159351)便在合同中約定,滿足基金分紅條件的情況下,每季度至少進行一次收益分配,相當於有“強制”分紅機制設計。

具體而言,每季度最後一個交易日對基金相對標的指數的超額收益率進行評價;

計算基金份額淨值增長率、標的指數同期增長率、超額收益率;

當超額收益率大於0時,基金將進行收益分配,收益分配比例不低於超額收益率的 60%,

基金管理人將在次季度起的 15 個工作日內擬定收益分配方案。

對於ETF的投資者來說,在市場震蕩加劇的環境下,定期規律性的分紅響應了投資者對資金流動性的需求、提升體驗,一定程度上,也有助於投資者更加從容地應對短期波動。

標題:搶跑布局?增量資金或將繼續瞄准這一方向

地址:https://www.iknowplus.com/post/146083.html