中金:中美信用周期的新變化

2021年中美經濟與貨幣周期錯位以來,傳統的指標體系在辨別增長方向上似乎“失效”,例如高利率下美國增長和美股估值維持韌性,而低利率下中國增長和估值承受壓力,還有近期美國是否陷入衰退之辯,因此我們引入信用周期分析框架作爲判斷中美周期的抓手。

我們發現,以此作爲跟蹤中美信用周期變化與判斷資產走向的依據,行之有效(《從信用周期看中美周期錯位》、《錢去哪兒了?》、《槓杆去哪兒了?》),財政的強弱和貨幣的相對松緊會分別通過影響政府和私人(居民與企業)部門的信用周期,最終作用到增長和資產價格上。理解了這一點,一些看似難以解釋的變化就變得有跡可循,例如一季度爲何美國地產周期能意外修復,進而帶動中國出口需求,及工業金屬在二季度的強勁表現。近期,我們又觀察到類似於年初的變化,這可能對未來中美資產走勢都具有重要意義,因此專門分析如下。

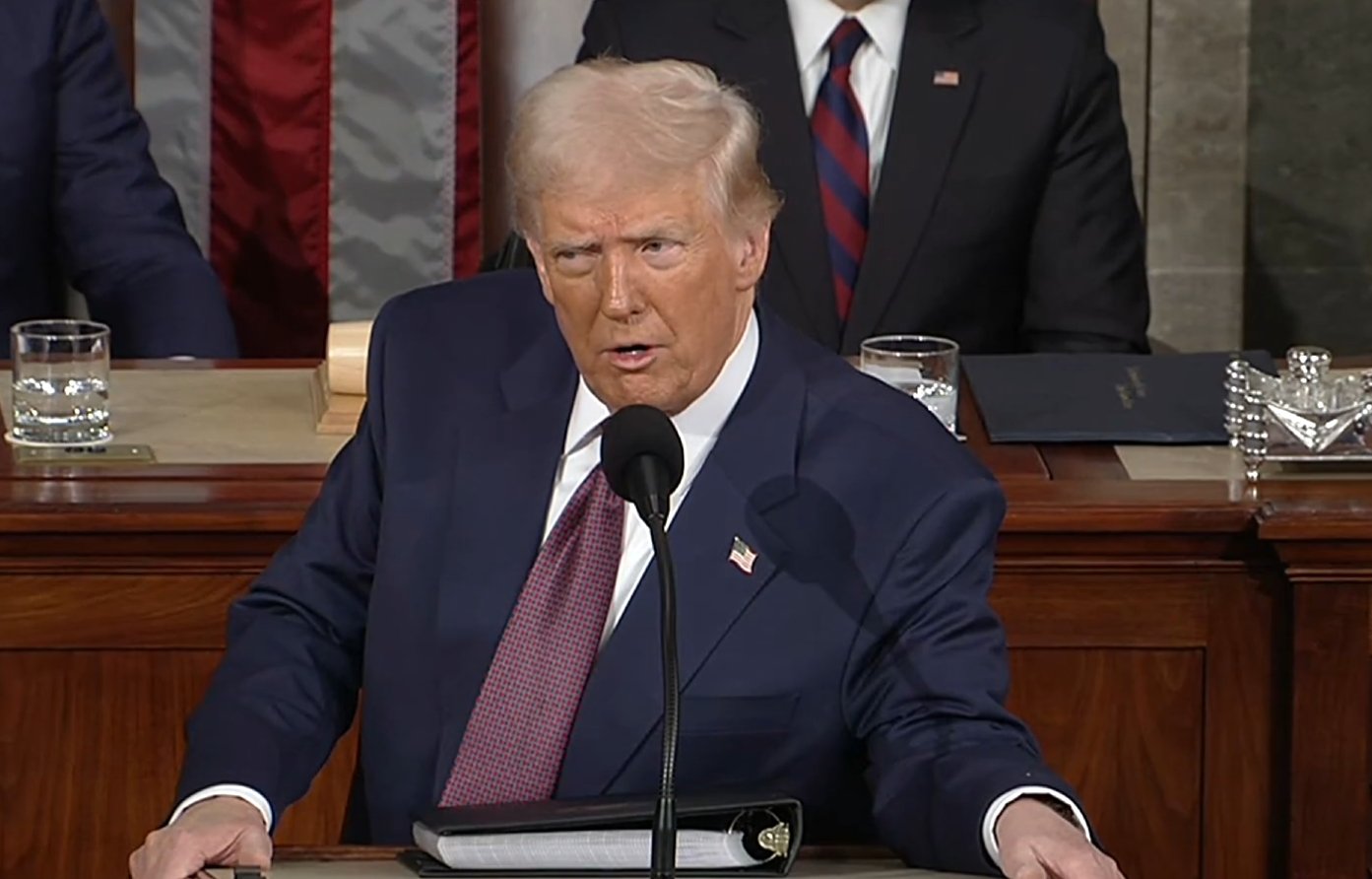

圖表1:我們引入了信用周期分析框架作爲判斷中美經濟周期的抓手

資料來源:中金公司研究部

如何觀察信用周期?中國看政府部門(財政),美國看私人部門(貨幣)

由於宏觀各部門融資來源和約束的差異,分析信用周期時不能一概而論,需要分开政府部門和私人部門(居民與企業)具體討論。政府部門信用擴張與財政政策直接相關,主要約束來自政策(如美國大選前後兩黨的博弈);相反,不論是居民還是企業所代表的私人部門,其信用周期更多取決於融資成本與投資回報率的相對高低,而非僅是絕對水平,貨幣政策起到調節作用。在現階段的實際約束下,中國的變化更多來自政府部門的財政支出力度,美國則更多來自貨幣松緊對私人信用的影響,如居民地產和企業投資。

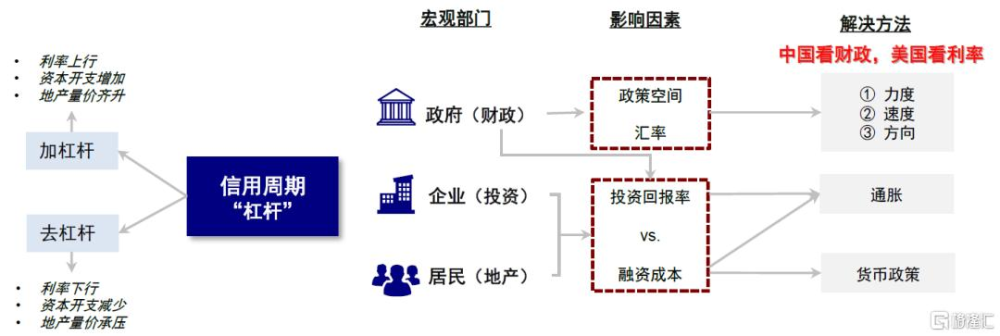

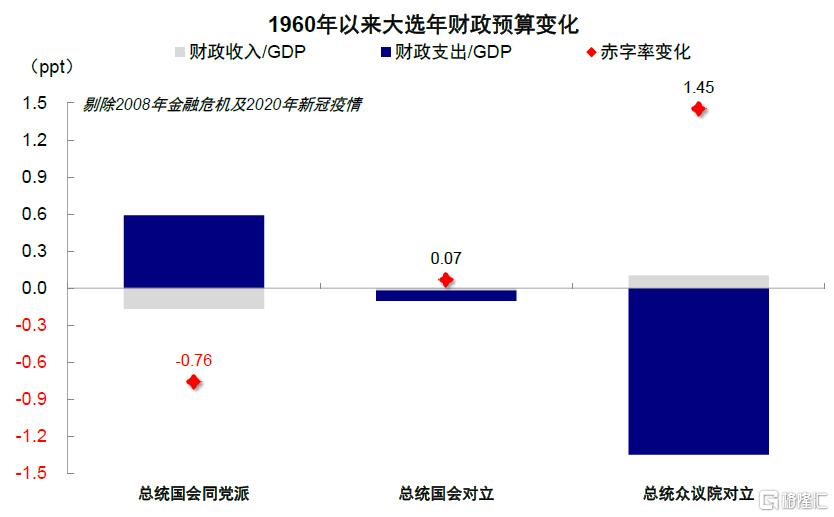

圖表2:在總統和國會分屬不同黨派時的大選年,赤字率收縮明顯,財政支出減幅較大

資料來源:Haver,中金公司研究部

► 美國看私人部門,貨幣寬松降低相對融資成本。在總統和國會分屬不同黨派時的大選年,兩黨博弈程度往往加劇,歷史經驗顯示赤字率收縮明顯,財政支出減幅較大,今年以來的情況也的確如此,尤其是扣掉利息支出的基本赤字率和財政赤字脈衝上半年均呈現收縮,大選之後則有可能成爲再度擴張的起點。因此,美國信用擴張的邊際變量在於企業和私人部門,貨幣政策轉向促使融資成本較投資回報率再現優勢後,則可以推動私人部門信用擴張。

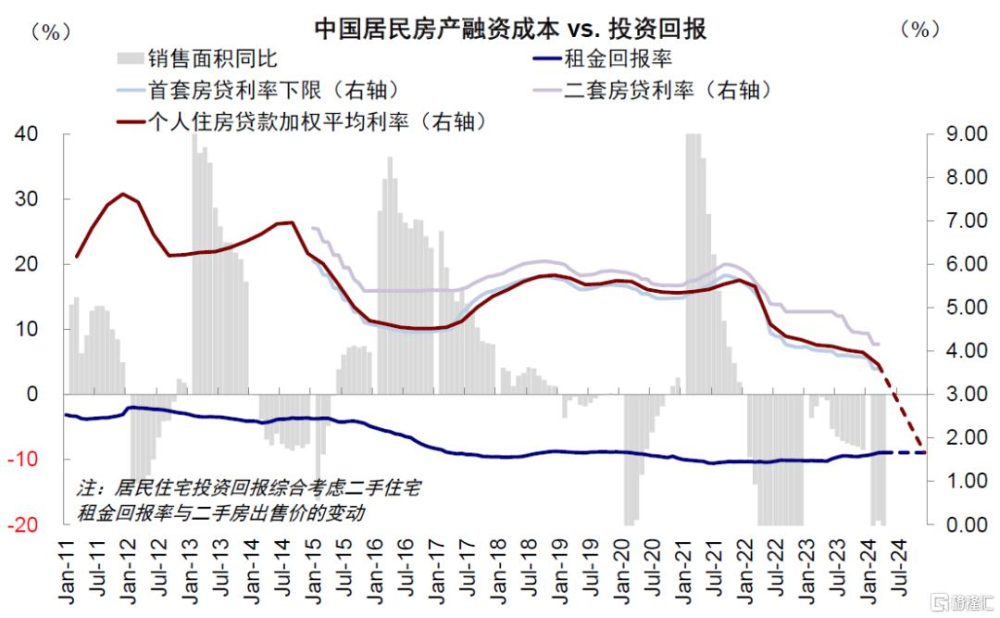

► 中國看政府部門,財政擴張的速度和力度是關鍵。反觀中國,私人部門在融資成本依然高於投資回報率的情況下,短期或難以开啓信用擴張(《錢去哪兒了?》),目前仍在“去槓杆”,如居民提前償付按揭。因此財政擴張成爲“對症”措施,但規模和速度上仍有空間,以對衝私人部門的信用收縮。

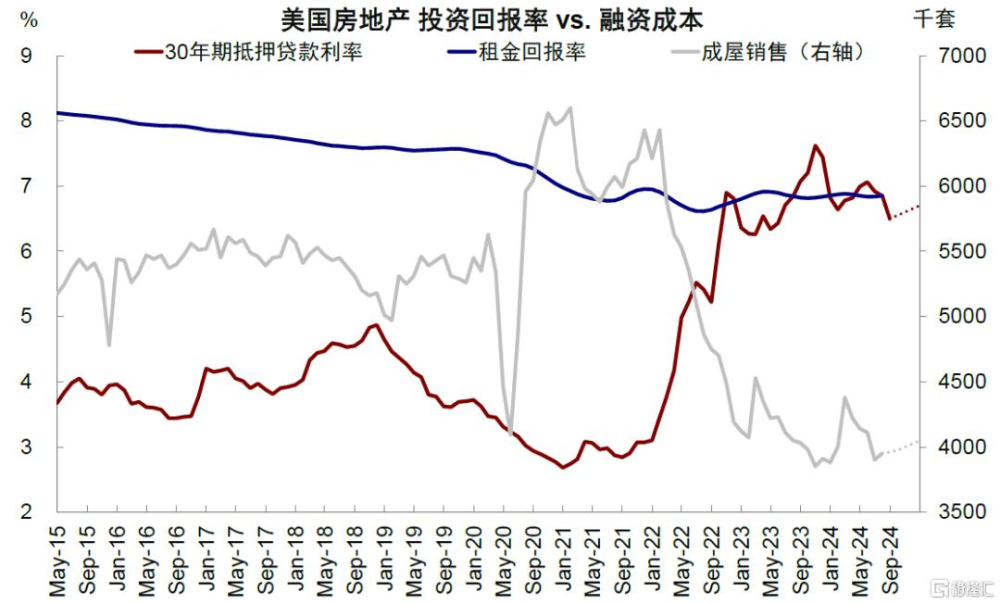

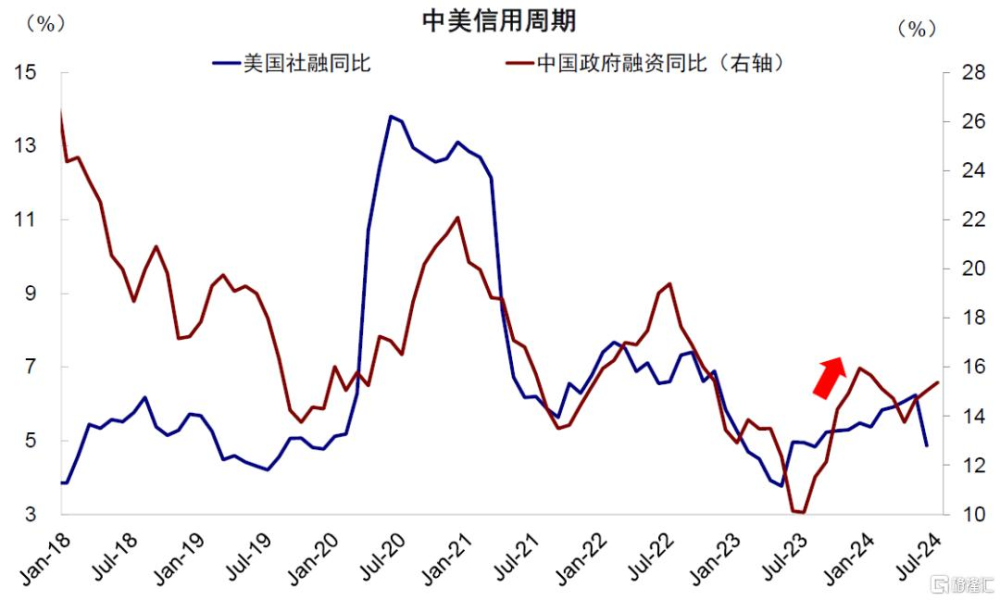

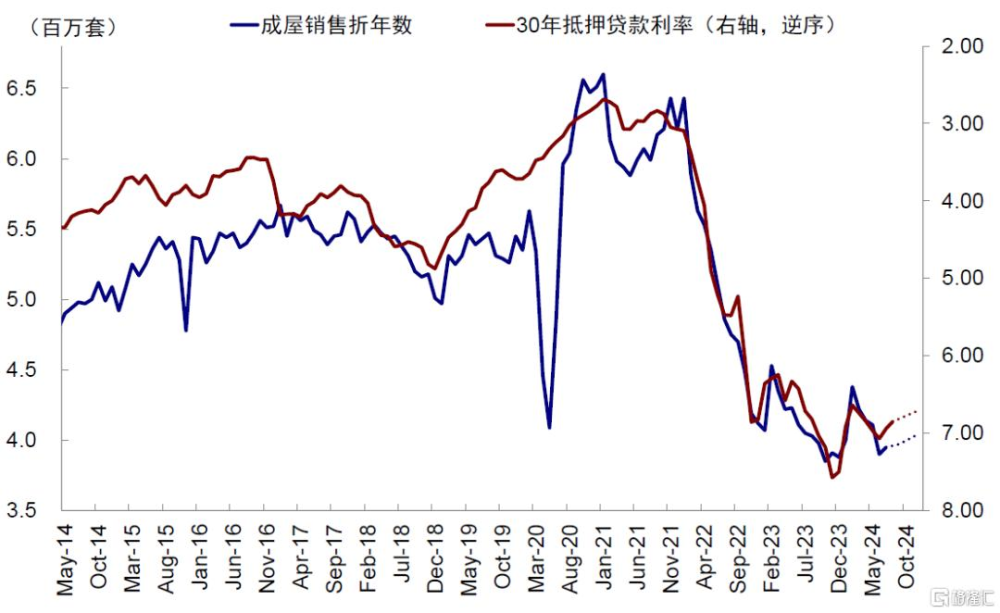

今年以來的變化?一季度中美信用周期實現“小波段”的共振

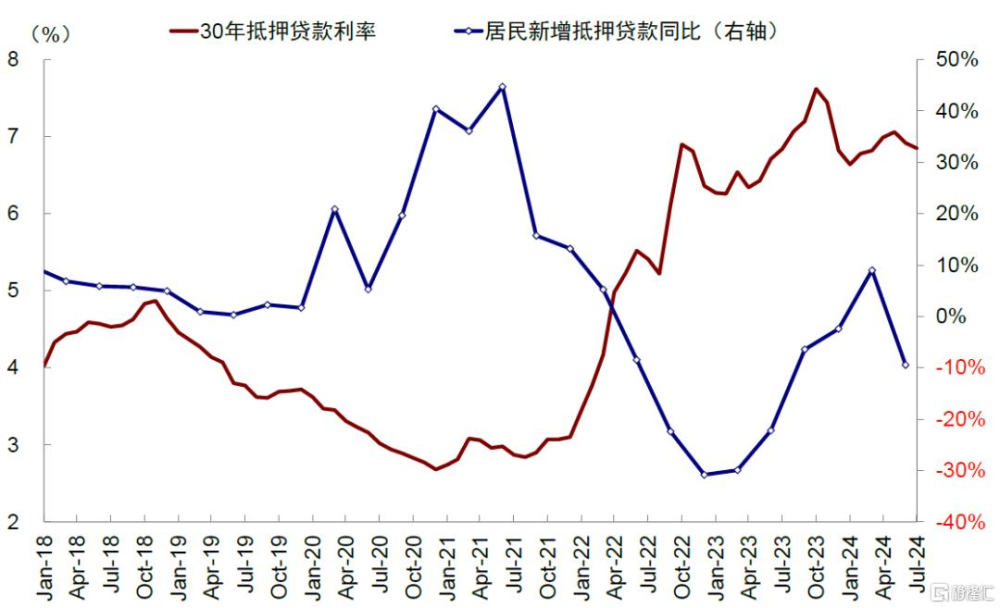

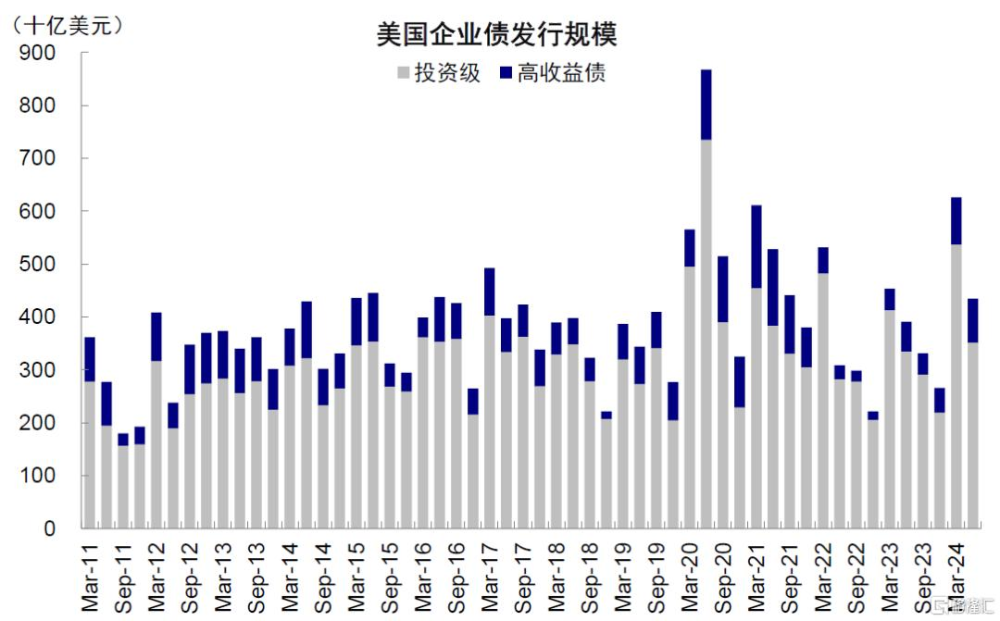

美國私人部門一季度意外“加槓杆”。降息預期帶動美債利率今年初快速回落到3.8%的低點,導致本應收縮的美國私人信用周期在降息尚未开啓下反而意外擴張,一是由於地產與投資過去兩年持續下行並處於周期底部,二是因爲投資回報率與融資成本差距不大,故利率溫和下行便可起效。對於居民部門,30年期抵押貸款利率跟隨10年美債利率在今年初一度降至6.82%的低位,低於6.85%的租金回報率,帶動成屋銷售一季度環比擡升8.2%至420萬套,居民新增貸款同比自2022年一季度以來首度轉正至9%。類似的,企業部門則受益於信用利差的大幅收窄,高收益級和投資級債券信用利差自去年10月利率高點以來分別收窄112bp和50bp,帶動一季度發債規模增加至6250億美元,創2020年二季度以來單季度新高。

圖表3:一季度抵押貸款利率回到租金回報率下方,成屋銷售應聲修復

資料來源:Haver,中金公司研究部

圖表4:一季度居民新增抵押貸款同比增速升至9%

資料來源:Haver,中金公司研究部

圖表5:一季度投資級和高收益級信用利差均收窄

資料來源:Bloomberg,中金公司研究部

圖表6:信用利差收窄帶動企業發債規模一季度增至6250億美元

資料來源:SIFMA,中金公司研究部

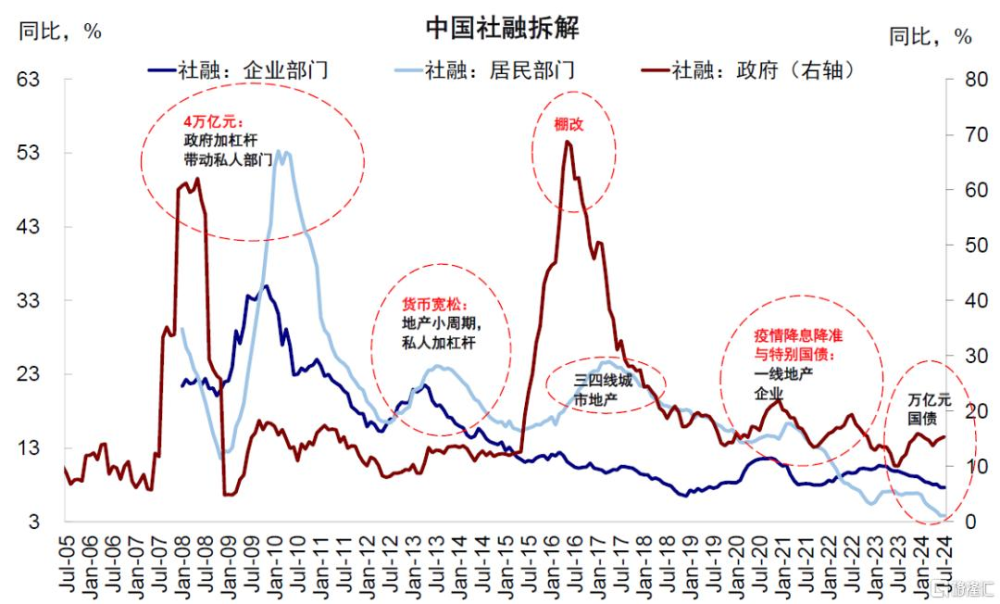

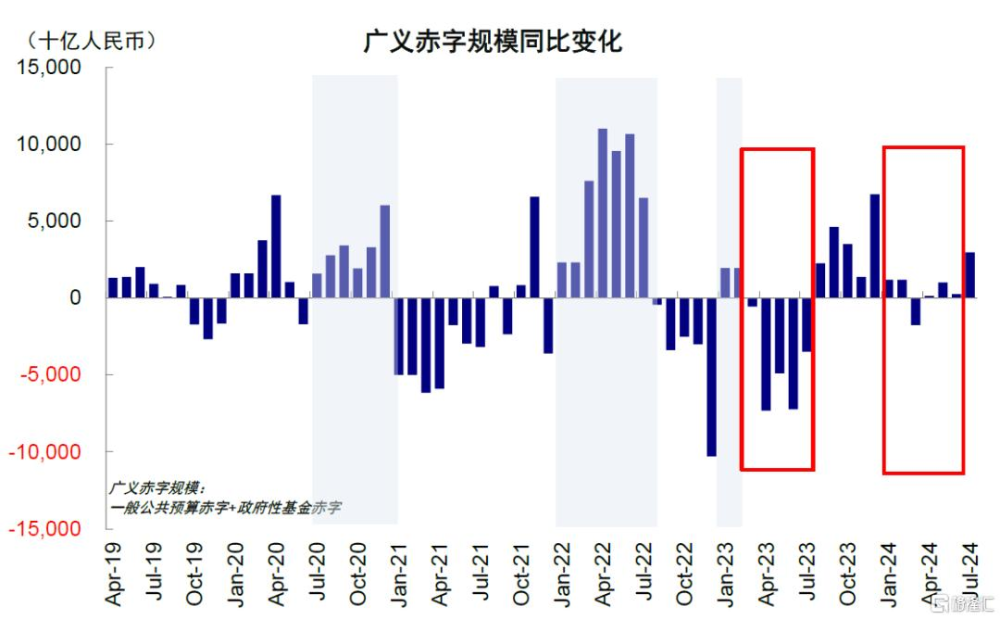

中國財政去年四季度邊際發力,財政脈衝改善。2023年四季度萬億元國債的增發帶動財政邊際發力。政府部門社融增速自2023年7月觸底後連續5個月持續回升,12月社融同比增速升至近16%。廣義財政脈衝(一般公共預算+政府性基金財政赤字過去12個月變動/GDP)同樣反映這一情形,四季度由三季度的-2.9%擡升至-0.1%,帶動私人部門信貸脈衝在去年四季度由-0.6%邊際改善到-0.2%,其對經濟的效果時隔一個季度後在今年一季度逐步顯現。

圖表7:政府部門社融增速自2023年7月觸底後連續5個月持續回升,12月社融同比增速升至近16%

資料來源:Wind,中金公司研究部

圖表8:去年四季度由三季度的-2.9%擡升至-0.1%,隨後在今年1-2月轉正

資料來源:Wind,Haver,IMF,中金公司研究部

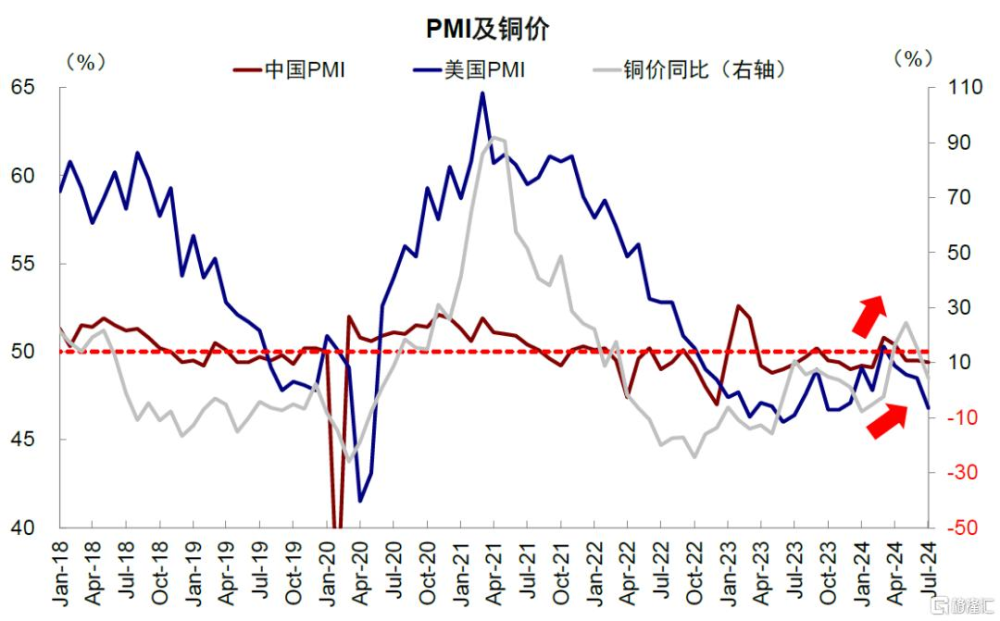

不難看出,中美在今年一季度實際上實現了信用周期的“小波段”共振,一個來自私人,一個來自財政,解釋了美國地產鏈、中國出口鏈、全球工業金屬的上漲。美國的地產改善在直接提振美國相關消費品庫存回補的同時,也拉動了中國相關出口需求,出口增速11月轉正後持續走高至2024年1月的7.8%。出口訂單和財政發力共同推動中美制造業PMI指數3月份再度回到榮枯线以上,進而推動以銅爲代表的順周期資產的大漲(《如何把握不斷輪動的資產“風口”》)。

圖表9:我們構建的美國社融指標和中國政府部門社融同比增速去年四季度同步提升

資料來源:Haver,Wind,中金公司研究部

圖表10:“再通脹”交易反映中美信用共振帶來的邊際改善,銅金油等大宗商品持續上漲

資料來源:Wind,Haver,中金公司研究部

中美信用周期走到哪了?二季度由共振再轉向收縮

在年初的“小波段”共振後,中美信用周期二季度再次轉向收縮,一方面美國私人部門信用再度受到利率走高的抑制,中國財政擴張放緩,這也解釋了美國地產的回落、整體增長轉弱,中國需求轉弱,以及銅價從5月的高點持續下行。

需求和價格過早走高反而推後降息時點,反過來又抑制了需求。年初金融條件的放松在改善增長的同時,也推高了通脹,進而導致美聯儲降息不可避免的推後。因此3月非農和CPI接連超出預期後,多位美聯儲官員表態推後降息預期,美債利率隨之回升至4.5%。居民部門購房意愿受到利率走高抑制,抵押貸款利率從1月的6.6%升至5月的7.1%,成屋銷售自2月438萬套高點回落至6月的390萬套,基本回到去年10月低點,新增抵押貸款二季度同比下滑至10%。企業部門也是類似,信用利差走闊下,二季度發債規模降至4346億美元,同比增速由38%放緩至11%。此外,政府部門發債規模同比加速下滑,使得整體信用周期收縮明顯。

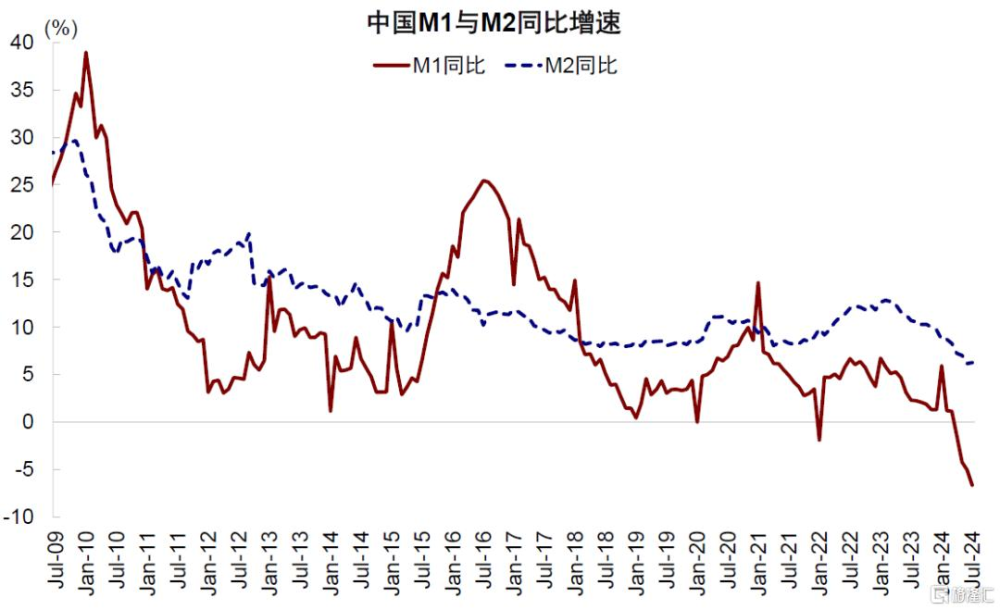

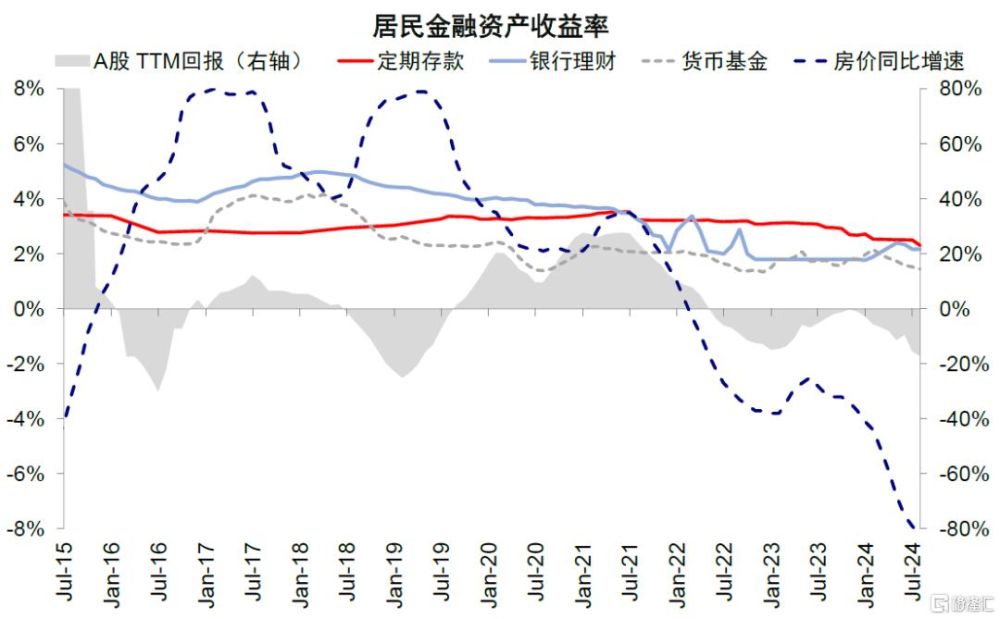

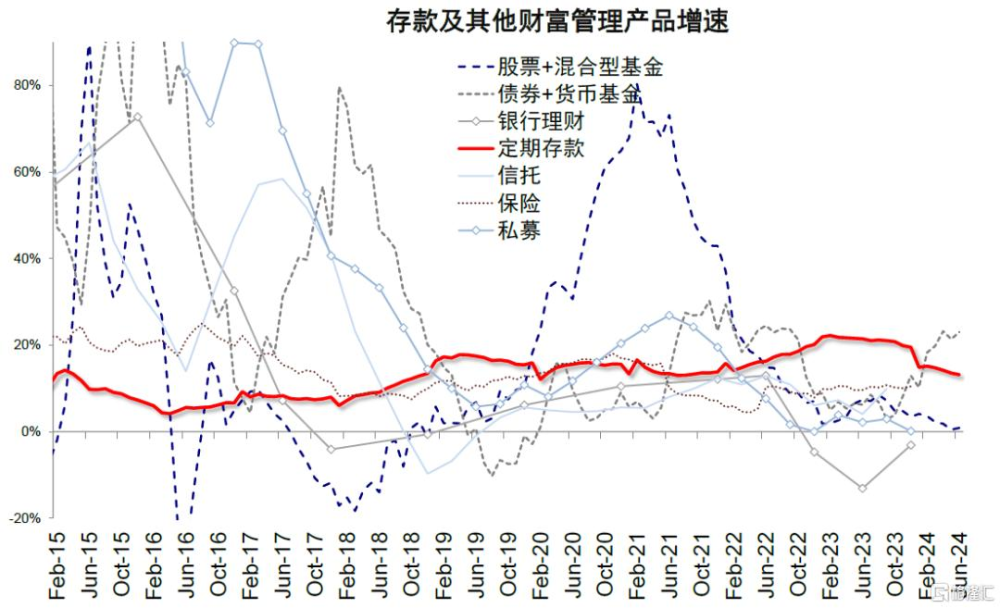

中國財政擴張速度放緩,疊加私人部門去槓杆,二季度也走向收縮。年初以來,受財政收入放緩與缺乏合適項目等各方面因素影響,政府社融同比增速由1月的16%持續下行至4月的13.8%;從赤字規模同比來看,廣義財政支出年初以來同樣放緩,去年四季度一度擴張的財政脈衝也放緩至-0.3%。不僅如此,在房價繼續回落與對未來預期趨弱的共同影響下,私人部門尤其是居民信用仍在收縮,這從近期M1、M2,以及貸款和存款持續走弱都是具體體現。

圖表11:從廣義赤字規模來看,年初財政發力放緩

資料來源:Wind,中金公司研究部

圖表12:M1同比自2024年4月起轉負,M2同比2024年7月下滑至6.3%

資料來源:Wind,中金公司研究部

圖表13:存款收益率及規模增速近期均有所回落

資料來源:Wind,中金公司研究部

近期的“新變化”?降息臨近或推動美國私人信用重啓,中國財政發力邊際提速

進入7月,中美信用周期出現了一些新的變化,體現爲美國地產數據小幅修復、中國財政支出邊際改善,方向與今年一季度共振如出一轍。具體來看,

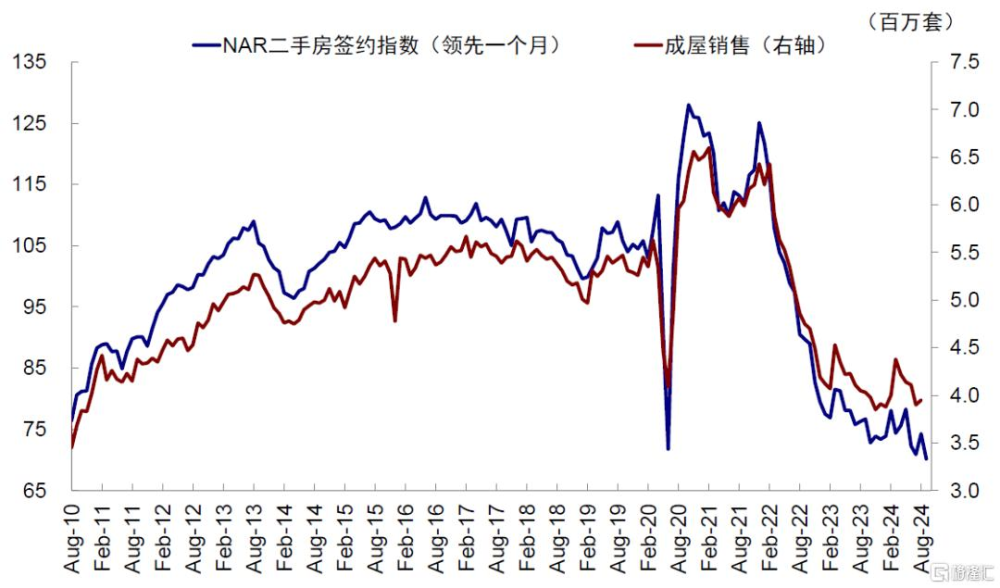

► 降息預期升溫推動美國融資成本回落,帶動地產需求再度回暖。近期非農和通脹等主要經濟數據的走弱,引發市場對於美國經濟進入衰退的擔憂,增長放緩的壓力推升美聯儲9月开啓降息的預期,美債利率受此影響一度跌破3.8%,又回到了去年底同樣的水平。我們在年初《美國房地產市場的現狀與展望》中提到,利率敏感的地產板塊已經持續磨底兩年,因此短期利率的邊際變化會催化需求的改善。美債利率的下行帶動30年期抵押貸款利率持續回落,7月平均抵押貸款利率(6.85%)與租金回報率(6.85%)打平,帶動已經連續5個月回落的成屋銷售回升至395萬套。

► 中國7月財政支出邊際加速,近期政策支持升溫。政府部門社融同比增速由4月的13.8%升至7月的15.4%,支出力度增加,7月廣義赤字規模同比擡升至2957億元(6月僅擡升238億元),雖然幅度仍不及去年四季度,但明顯走高;廣義財政脈衝也上行至1.8%,體現財政力度的邊際改善,但幅度不及去年四季度。此外,彭博社8月30日報道稱國內或下調存量房貸利率[1],若允許存量房貸轉按揭,那么當前約爲4%的存量房貸利率或下調60bp至新增利率(3.4%),大於明年1月重定價日存量房貸利率下調的35bp(5年LPR年內的下調幅度),或將有望降低居民債務負擔、提振消費,緩解居民端主動去槓杆趨勢。

誠然,上述中美兩邊邊際上的“新變化”還處於初期,甚至左側階段,仍需要進一步的數據驗證其持續性,畢竟不論是美國降息和衰退預期(9月6日非農數據,9月17-18日9月FOMC會議)、美國大選選情(9月10日第二次總統大選辯論),還是國內財政政策力度和進展,都存在一定變數。我們傾向並提示這一“共振”有可能再度形成,但也需要數據和事件的催化與配合。如果未來一兩個月美國地產與中國財政數據都得到驗證的話,即便不改變整體中美周期趨勢,也有可能重演年初地產鏈與工業金屬的交易行情,出口鏈或受到大選選情的擾動,近期美國地產股和銅的表現也部分體現了這一點。這也是我們傾向於2019年降息周期是更可能的情形,建議交易需要適度反着想、反着做的原因(《降息交易的新思路》)。

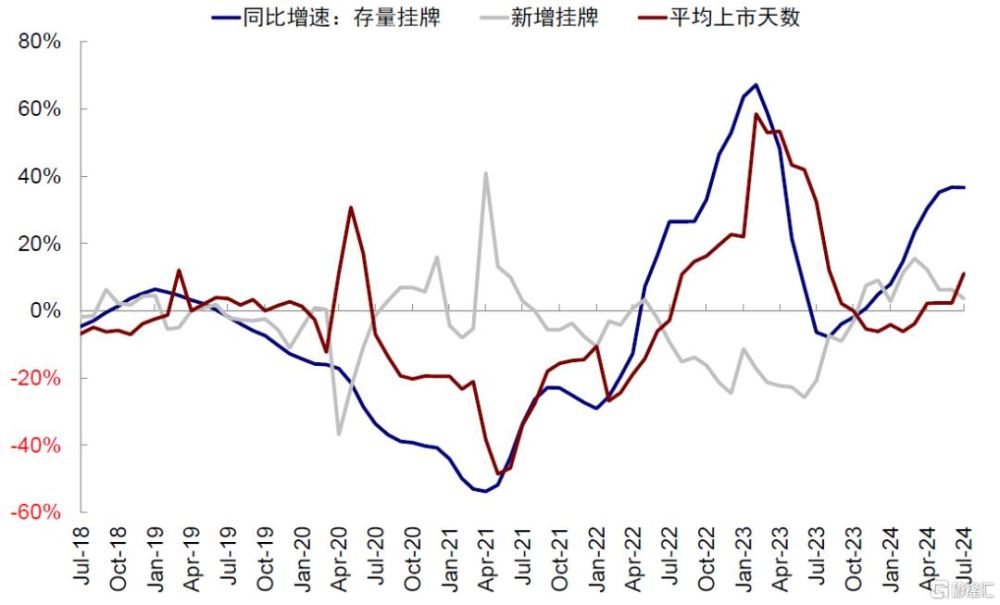

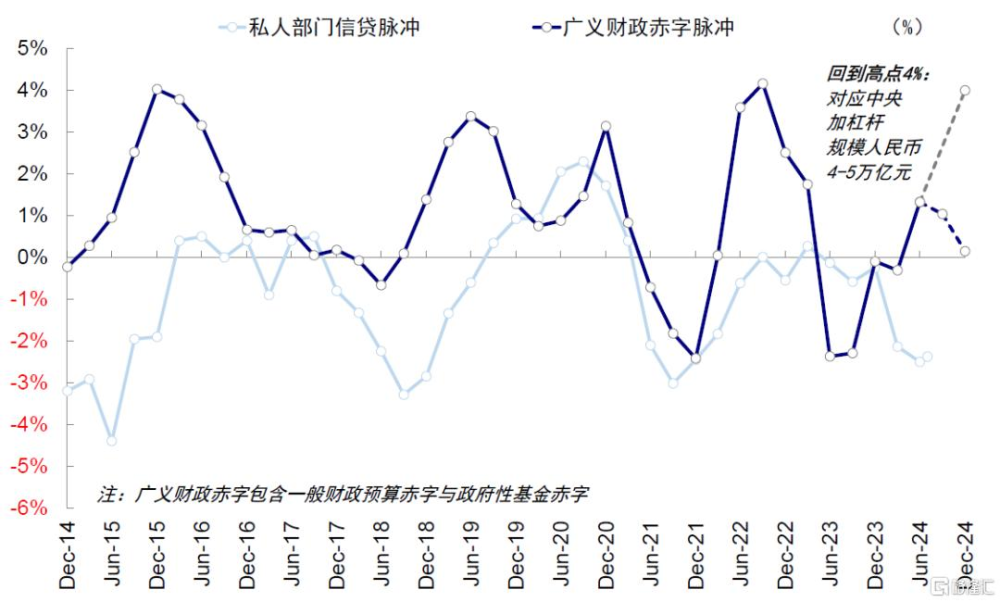

當然,趨勢的逆轉對於中美而言都需要更大的力度,並非當前的基准情形。1)美國地產本輪修復幅度有限,我們測算本輪降息幅度在100bp(《測算美債利率的新思路》),美債利率中樞在4%,對應房貸利率6.7%左右。同時,在高房價的抑制下,居民購房負擔能力或無法助推地產實現年初的修復幅度,近期存量掛牌和籤約指數均顯示短期購房需求的不足。我們測算2024 年底成屋銷售規模或在 380~410 萬套左右,較2023年同比增長 2%~4%。2)中國逆轉私人信用收縮也需要更大的財政與貨幣寬松力度。我們測算需要新增4-5萬億人民幣,能夠對衝私人部門社融增速的下行;需要LPR降75-100bp,以解決當前融資成本過高的問題《全球市場2024下半年展望:寬松已過半場》。

圖表14:本金+付息佔收入比7月大幅擡升至28%的歷史新高

資料來源:美聯儲,中金公司研究部

圖表15:我們測算2024年底成屋銷售規模或在 380~410萬套左右,相較於2023年同比增長 2%~4%

資料來源:Haver,中金公司研究部

圖表16:通常領先成屋銷售1~2個月的二手房籤約指數7月下降至70.2,創2001年以來的最低水平

資料來源:NAR,中金公司研究部

圖表17:7月存量掛牌量同比增速持續提升至37%,平均成交天數也再度升至50天

資料來源:美聯儲,中金公司研究部

圖表18:新增4-5萬億元對應廣義財政赤字脈衝在年內回升至歷輪高點,但若進度偏慢,則需要的規模或更大

資料來源:Wind,中金公司研究部

圖表19:按揭利率與一线城市租金回報打平需要按揭利率下降約200bp,對應5年期LPR下行約75-100bp

資料來源:Wind,中金公司研究部

注:本文來自中金公司2024年9月2日已經發布的《中美信用周期的新變化》,報告分析師:劉剛 S0080512030003,楊萱庭 S0080524070028,王子琳 S0080123090053

標題:中金:中美信用周期的新變化

地址:https://www.iknowplus.com/post/143501.html