與鮑威爾一道詳談通脹——2024年8月鮑威爾傑克遜霍爾講話解讀

核心觀點

2024年8月23日,美聯儲主席鮑威爾在傑克遜霍爾會議上發表講話。市場感受偏鴿派,10年美債收益率由3.85%一度下跌6BP至3.79%;美元指數由101.5附近,快速下破101關口;美股三大指數在其發言期間漲幅擴大。

鮑威爾明示即將降息。本次演講透露的鴿派信號包括:一是,明確表達了政策調整的時機已經成熟。二是,明確表示通脹已接近目標,且對於通脹回落至2%目標有更多信心。三是,明確表示不希望就業市場降溫,在排序上似乎將就業目標置於通脹目標之前。其稱,“我們不尋求也不歡迎勞動力市場狀況進一步降溫”;“我們將竭盡全力支持強勁的勞動力市場,同時進一步實現價格穩定”。四是,全文講話的重心放在通脹分析,更加具象地傳遞美聯儲對通脹回落的信心,幾乎已經宣布了抗擊通脹的勝利。同時,鮑威爾在一些關鍵問題上沒有表態,以避免傳遞鷹派信息:鮑威爾沒有討論降息的節奏和路徑,沒有刻意駁斥快速降息(單次降息50BP)的預期;沒有討論“中性利率”上升的可能性;沒有討論“平均通脹目標制”。

與鮑威爾一道詳談通脹。鮑威爾本次講話的核心內容是,分析本輪高通脹的成因,以及通脹爲何能夠在失業率不大幅走高的背景下回落。就第二個問題,鮑威爾提到,疫情和大宗商品市場衝擊等供給因素,其發生了逆轉,是通脹下降的關鍵原因。此外,鮑威爾專門強調了通脹預期的重要性。那么,未來美國通脹能夠順利回落到2%目標嗎?鮑威爾沒有詳細展望未來的通脹前景。但是,其對通脹影響因素的分析,隱含了其對未來通脹繼續回落的信心。鮑威爾對通脹分析的核心結論是,供給因素是影響通脹的最核心的原因。如果未來不發生類似新冠疫情和俄烏衝突的供給衝擊,且需求對通脹的影響沒那么重要,那么美國通脹前景將是樂觀的。然而我們認爲,通脹上行的風險並不能完全排除。一方面,供給擾動是否還有逆轉的空間,通脹因供給擾動的緩和能否繼續回落,存在不確定性。另一方面,需求因素也可能成爲通脹回落的“絆腳石”。

美聯儲下一步如何走?總的來看,鮑威爾講話表達了對美國通脹回落的信心,但較少談及“軟着陸”前景。近期投資者對美國經濟衰退風險保持警惕,並積極押注利率路徑較快下行。CME數據顯示,多數投資者押注年內的三次會議中,至少有一次會單次降息50BP。我們預計,美聯儲9月更可能降息25BP而不是50BP,以此向市場傳達美國經濟“軟着陸”的信心。再往後看,美國經濟衰退的證據尚不充分,不宜盲目押注“快降息”。

風險提示:美國通脹超預期反彈,美國經濟超預期下行,美國金融風險超預期上升等。

2024年8月23日,美聯儲主席鮑威爾在傑克遜霍爾會議上發表講話,明確表示“政策調整的時機已經到來”,對於通脹回落至2%目標有更多信心,且表示不希望就業市場繼續降溫。市場感受偏鴿派,美債利率和美元指數快速跳水,美股三大指數高开高走。鮑威爾講話的核心內容是,分析本輪高通脹的成因,以及通脹爲何能在失業率不大幅走高的背景下回落。其核心結論是,供給因素是影響通脹的最核心原因。然而我們認爲,美國通脹上行的風險並不能完全排除,供給擾動逆轉的空間可能有限,需求因素也可能成爲通脹回落的“絆腳石”。我們預計,美聯儲9月更可能降息25BP而不是50BP。美國經濟衰退的證據尚不充分,不宜盲目押注“快降息”。

01

鮑威爾明示即將降息

2024年8月23日,美聯儲主席鮑威爾在傑克遜霍爾會議上發表講話,主題爲“回顧與展望”,回顧了美國經濟在新冠疫情衝擊後發生的變化,以及貨幣政策的應對。本次演講主要分爲兩部分:第一部分“近期政策展望”分析了當前的通脹和就業市場情況,結論是,美國經濟繼續穩步增長,但鑑於經濟出現的變化,貨幣政策調整的時機已到。第二部分“通脹的起起落落”詳細回顧了疫情衝擊後,美國通脹上升和下降的原因,結論是,疫情衝擊的扭轉、美聯儲對總需求的抑制以及通脹預期的穩定,共同促進了通脹回落。最後,鮑威爾總結稱,美聯儲將保持开放態度,接受批評和新想法,同時保持其框架的優勢,以謙遜和質疑精神,從過去吸取教訓並靈活應對當前挑战。

市場感受偏鴿派,美債利率和美元指數快速跳水,美股三大指數高开高走。8月23日,鮑威爾講話前後,10年美債收益率由3.85%一度下跌6BP至3.79%,收於3.80%。美元指數由101.5附近,快速下破101關口,收於100.68,日內下跌0.82%。美股三大指數在其發言期間漲幅擴大,隨後有所波動,最終納指、標普500和道指分別收漲1.47%、1.15%和1.14%。黃金現價日內漲1.1%,重新站上2500美元/盎司關口。

本次演講透露的鴿派信號包括:

一是,明確表達了政策調整的時機已經成熟。鮑威爾在談論貨幣政策時,明確說道:“政策調整的時機已經到來” (The time has come for policy to adjust)。

二是,明確表示通脹已接近目標,且對於通脹回落至2%目標有更多信心。鮑威爾指出,通脹現在已經很接近目標(much closer to our objective);同時,他對於通脹能夠可持續地回到2%的信心已然增加(My confidence has grown that inflation is on a sustainable path back to 2 percent)。

三是,明確表示不希望就業市場降溫,在排序上似乎將就業目標置於通脹目標之前。其稱,“我們不尋求也不歡迎勞動力市場狀況進一步降溫”(We do not seek or welcome further cooling in labor market conditions);“我們將竭盡全力支持強勁的勞動力市場,同時進一步實現價格穩定”(We will do everything we can to support a strong labor market as we make further progress toward price stability)。

四是,全文講話的重心放在通脹分析,更加具象地傳遞美聯儲對通脹回落的信心,幾乎已經宣布了抗擊通脹的勝利。

同時,我們認爲,鮑威爾在一些關鍵問題上沒有表態,以避免傳遞鷹派信息:

首先,鮑威爾沒有討論降息的節奏和路徑。在本次會議前,市場對於9月是否降息已經幾乎沒有顧慮,但更加關注9月降息25BP還是50BP,以及未來如何降息。鮑威爾講話中僅提到,“政策方向已經明確,降息時機和節奏將取決於後續數據、前景變化和風險平衡”。除此之外,鮮少透露其希望的降息節奏和路徑是怎樣的。但換個角度看,面對市場近期對於美國就業市場走弱的擔憂、美聯儲降息太遲的質疑,鮑威爾沒有刻意駁斥快速降息(單次降息50BP)的預期,在降息節奏上持相對开放的態度,或令部分投資者感受偏鴿。

其次,鮑威爾沒有討論“中性利率”上升的可能性。在2023年的傑克遜霍爾會議,鮑威爾談到,目前美國的實際利率遠高於主流的中性政策利率估算;“但我們無法確定中性利率,因此貨幣政策限制的確切水平始終存在不確定性”。今年以來,尤其面對一季度通脹的走高,美聯儲一度加大了有關“中性利率”的討論。今年5月下旬公布的3月會議紀要顯示,官員們積極討論了有關長期政策利率(中性利率)比預期更高的可能性。此後,多位官員在講話中頻繁提及中性利率。有關中性利率上升的討論,可能傳遞美聯儲政策利率“限制性”不足的質疑,並被市場捕捉爲鷹派信號。鮑威爾在本次講話中對此只字未提,或也因爲不想引發不必要的質疑。

最後,鮑威爾沒有討論“平均通脹目標制”。在2020年的傑克遜霍爾會議,鮑威爾詳細討論了美聯儲貨幣政策框架的演變,以及推出“平均通脹目標制”的背景。本次講話中,鮑威爾在結語時提到,今年晚些時候會开始每五年一次的貨幣政策審查進程,但沒有更詳細的討論。2020年,美聯儲設立這一新制度的初衷是,傳遞允許通脹階段性高於2%的信號,進行寬松的貨幣政策預期引導。回顧過去四年半,美國的平均通脹遠高於2%目標,2020年1月至2024年6月,PCE通脹率平均值爲3.7%。在當前,有關“平均通脹目標制”的褒獎會顯得不合時宜,但關於這一制度的批評和質疑,又可能被視爲鷹派言論。鮑威爾本次講話略過這一問題,也可能出於避免釋放鷹派信號的考慮。

總之,鮑威爾本次講話中談及的和沒有談及的內容,共同拼接成了完整的鴿派信號,爲即將到來的降息預熱。

02

與鮑威爾一道詳談通脹

鮑威爾本次講話的核心內容是,分析本輪高通脹的成因,以及通脹爲何能在失業率不大幅走高的背景下回落。

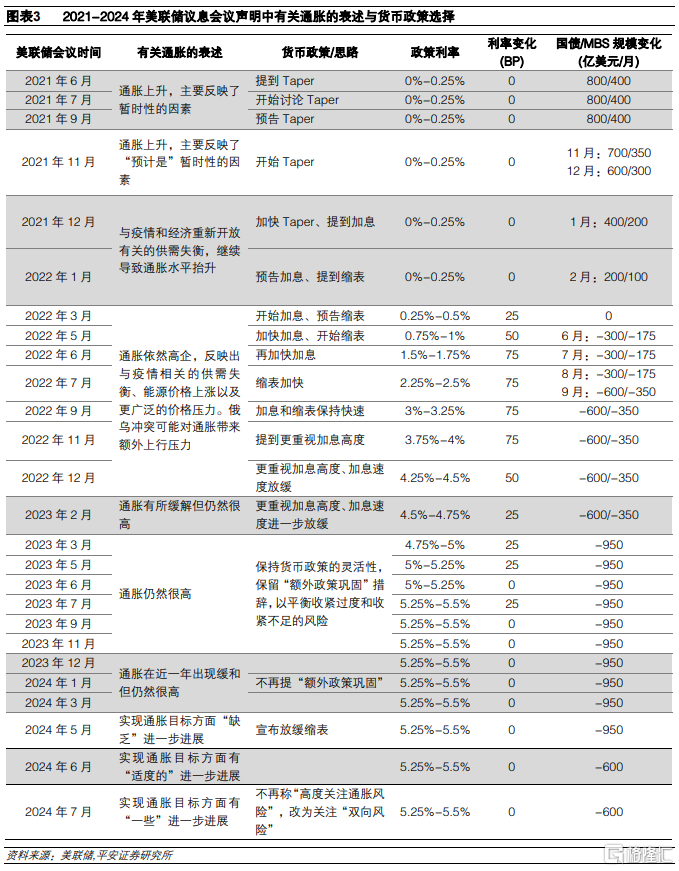

第一個問題,關於美國通脹爲什么會上升?鮑威爾提到:一是,消費支出的歷史性激增。導致這一激增的原因又包括被壓抑的需求、財政刺激、居民消費習慣變化、以及服務支出受限相關的超額儲蓄等;二是,疫情嚴重破壞了供給;三是,2022年初俄烏衝突引發的新的供給衝擊;四是,勞動力市場在2022年中期極度緊張。此外,鮑威爾特別提到,美聯儲、其他央行及主流分析師一度認爲“通脹是暫時的”,美聯儲直到2021年11月才意識到高通脹不是暫時的,並开始貨幣政策轉向。

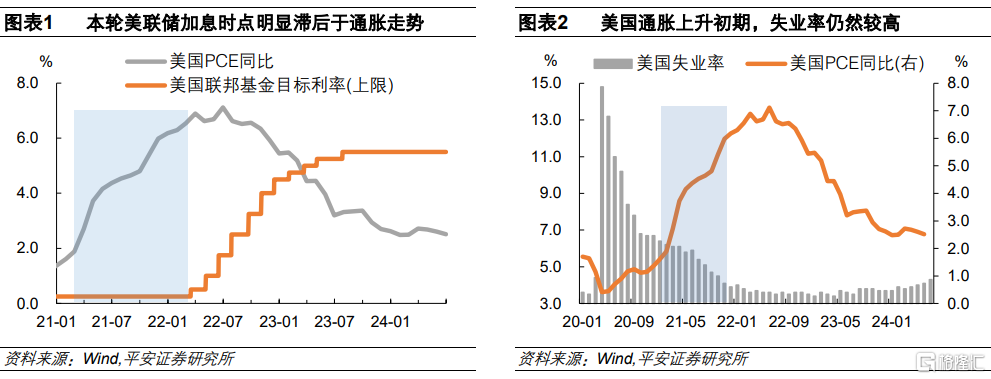

美聯儲對通脹的看法,是過去四年始終貫穿其貨幣政策選擇的核心线索。我們在報告《2024年美聯儲利率政策展望》中進一步討論了美聯儲爲何誤判通脹繼而導致緊縮行動過遲。一方面,美聯儲政策受到就業目標的束縛。2021年,美國失業率在大部分時間裏保持在5%以上。在“類滯脹”環境下,美聯儲希望平衡就業與通脹目標;2021年11月,當失業率回落至4.5%以下,美聯儲才更有轉向的底氣。另一方面,不排除美聯儲主席換屆對貨幣決策的影響。2021年,鮑威爾面臨連任聯儲主席的壓力,其競爭對手布雷納德十分鴿派,二人可能陷入某種“鴿派競爭”。2021年11月獲得提名後,鮑威爾對通脹的態度恰好發生明顯轉變。

第二個問題,爲何通脹能在失業率不大幅上升的背景下回落?首先,鮑威爾提到,疫情和大宗商品市場衝擊等供給因素發生逆轉,是通脹下降的關鍵原因。其次,美聯儲的緊縮性貨幣政策,令總需求趨於緩和,輔助通脹回落。最後,鮑威爾專門強調了通脹預期的重要性,認爲在央行有力的行動下,錨定的通脹預期可以促進去通脹,而無需經濟疲軟。

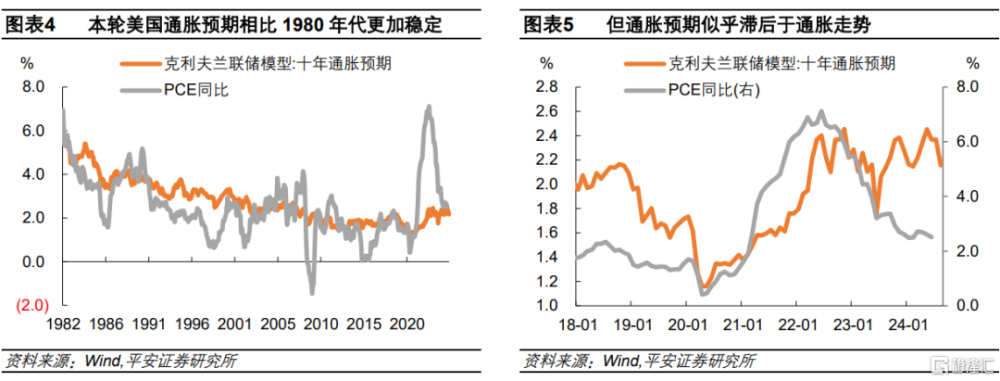

我們認爲,雖然美聯儲在管理通脹預期方面起到一定作用,但也不宜高估這一作用。一方面,美聯儲在沃爾克和格林斯潘時代以來建立的信譽,加上鮑威爾領導的美聯儲最終敢於採取激進的緊縮行動,避免了長期通脹預期嚴重“脫錨”的風險。2022年以來,克利夫蘭聯儲模型測算的十年通脹預期基本保持在1.8-2.4%區間,算是較好地穩定在2%目標附近,與1980年代4-6%的通脹預期形成鮮明對比。另一方面,通脹和通脹預期雖然互爲因果,但前者對後者的影響同樣不可忽視。通脹和通脹預期指標通常呈現很強的相關性。2021年3月至2022年3月,當PCE通脹率已經連續12個月高於2%後,克利夫蘭的通脹預期指標在2022年4月升破2%。這表明,公衆對於高通脹的保持觀察一段時日後,才逐步調整對未來的通脹預期。所以後來通脹預期的回落,可能更多是通脹回落本身的作用,而非僅僅歸功於美聯儲的政策引導。

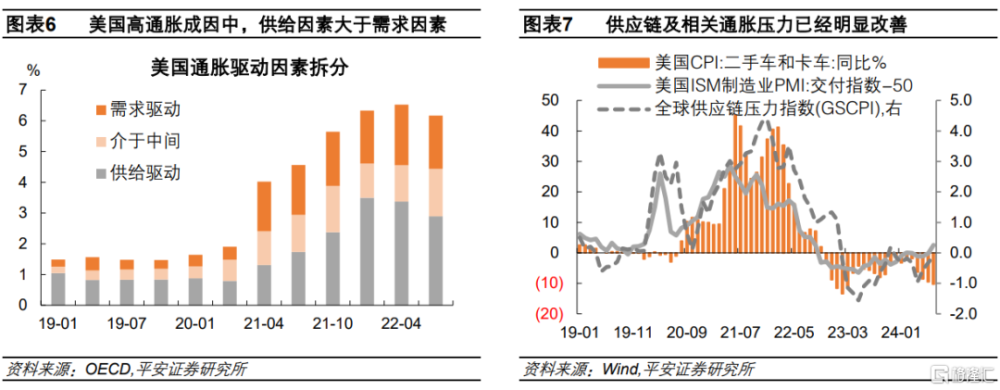

那么,未來美國通脹能夠順利回落到2%目標嗎?鮑威爾沒有詳細展望未來的通脹前景。但是,其對通脹影響因素的分析,隱含了其對未來通脹繼續回落的信心。鮑威爾對通脹分析的核心結論是,供給因素是影響通脹的最核心的原因。關於這一點,學界和業界基本也有共識。據OECD研究,在2022年二季度美國通脹最高的時候,“供給驅動”和“需求驅動”分別拉動標題通脹率3.4和2.0個百分點,意味着供給端對通脹的影響是需求端的1.75倍。目前,美國供給端的壓力已經明顯改善,並且保持相對穩定,以二手車價格爲典型代表的“供給驅動型通脹”壓力也明顯緩和。如果未來不發生類似新冠疫情和俄烏衝突的供給衝擊,且需求對通脹的影響沒發生新的向上擾動,那么美國通脹前景將是樂觀的。

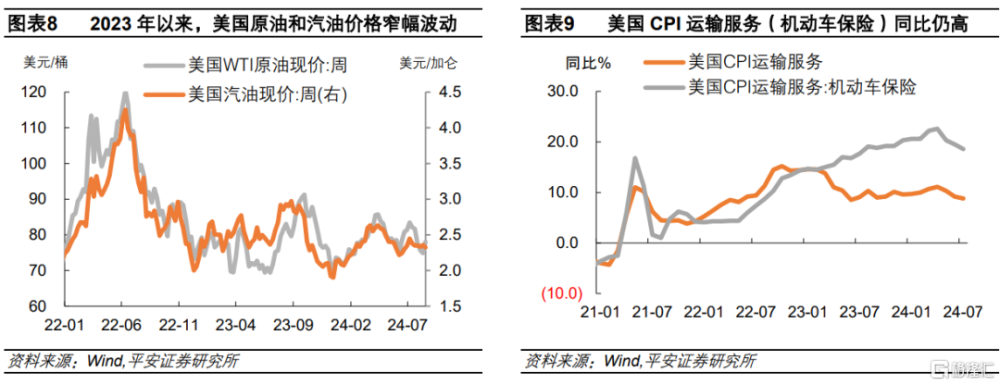

然而我們認爲,美國通脹上行風險並不能完全排除。一方面,供給擾動是否還有逆轉的空間,通脹因供給擾動的緩和能否繼續回落,存在不確定性。從全球供應鏈壓力指數、美國ISM制造業交付指數等指標來看,供應鏈壓力似乎在2023年以來已經完全回歸到2019年水平;以油價來看,2023年以來WTI油價和美國汽油價格基本保持窄幅波動。這意味着,供給擾動扭轉貢獻最大的時候可能已經基本結束。不過,一些指標顯示,供給擾動仍在影響當前的通脹形勢。截至2024年7月,美國CPI運輸服務同比仍高達8.8%,其中“機動車保險”是主要的壓力源,而這與疫情後美國汽車供應的短缺相關。

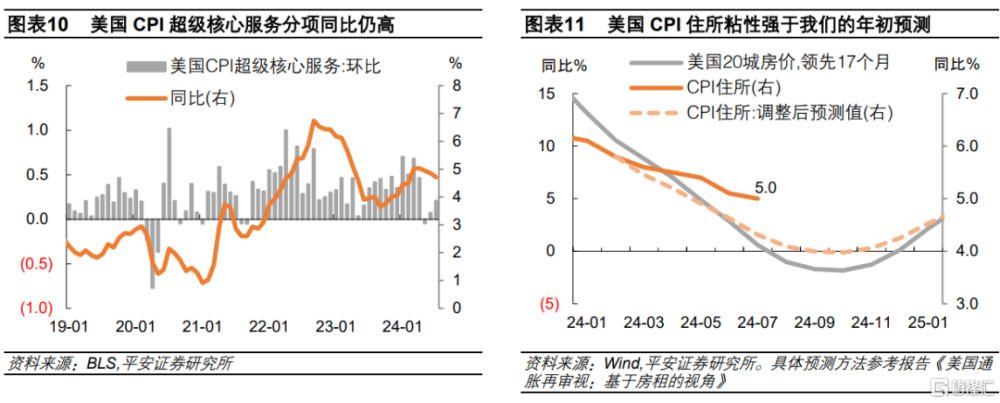

另一方面,需求因素也可能成爲通脹回落的“絆腳石”。今年一季度,美國通脹意外地出現反彈,其中的通脹壓力主要來自需求端。CPI超級核心服務(排除住宅和能源服務)在今年1-3月環比高達0.5-0.7%;截至7月,該分項同比仍高達4.7%。同時,CPI住宅分項截至今年7月仍高達5.0%,粘性明顯強於我們年初的基准預測。如果再考慮到房價對房租的領先效應,而房價同比增速已於2023年下半年以來反彈,那么未來半年至一年,美國房租可能面臨“二次通脹”風險(參考報告《》)。

03

美聯儲下一步如何走?

總的來看,鮑威爾講話表達了對美國通脹回落的信心,但較少談及“軟着陸”前景。美國經濟能否順利“軟着陸”,美國通脹回落是否真的無需經濟明顯走弱,客觀上仍有不確定性。鮑威爾在本次講話中也沒有信心談及這些問題。反而,其語調十分謙虛,在分析通脹後特意強調“這是我對事件的評估,你的看法可能有所不同”;在陳述結論時也強調,“疫情後的經濟與其他任何時期的經濟都不同,我們仍有許多東西需要學習”,“我們知識是有局限的”,“保持謙遜和質疑精神”等。

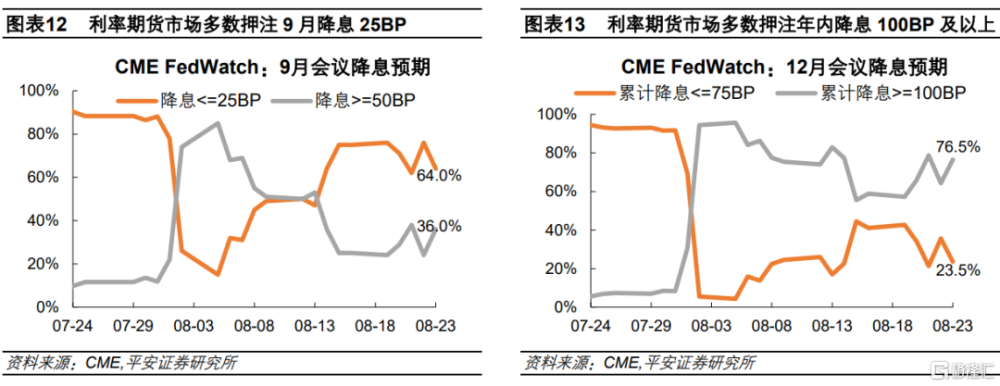

近期投資者對美國經濟衰退風險保持警惕,並積極押注利率路徑較快下行。在7月美國失業率上升觸發“薩姆規則”、年度新增非農基准大幅下修等背景下,近期市場有關美國經濟衰退的擔憂上升。CME利率期貨市場顯示,鮑威爾講話後,美聯儲降息路徑整體下移,9月降息50BP的概率由24%上升至36%,截至12月累計降息至少100BP的概率由64.3%上升到76.5%。雖然9月降息25BP而不是50BP的概率較大,但年內押注降息100BP及以上的概率超過了押注降息75BP及以下的概率。換言之,多數投資者押注年內的三次會議中,至少有一次會單次降息50BP。

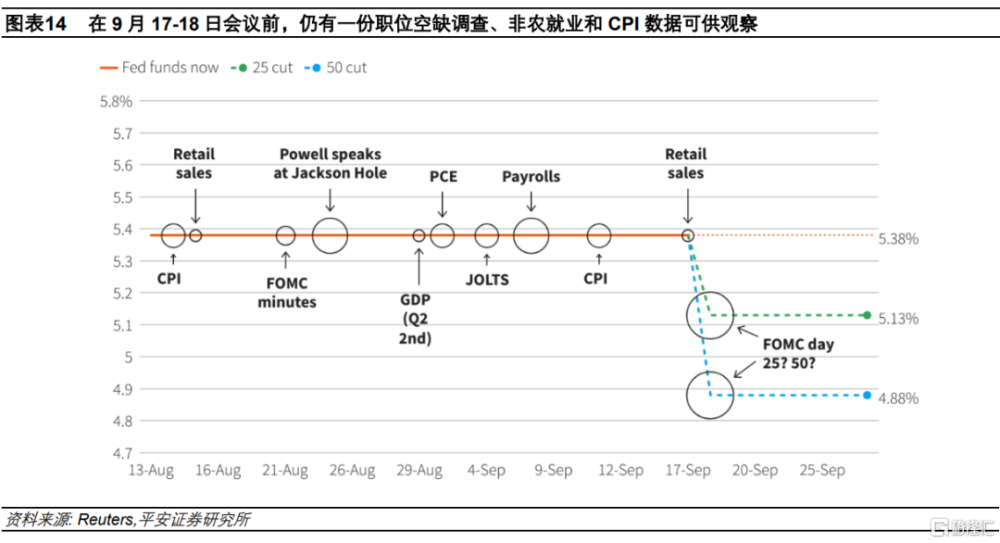

我們預計,美聯儲9月更可能降息25BP而不是50BP,以此向市場傳達美國經濟“軟着陸”的信心。雖然在9月17-18日議息會議前,仍有一份職位空缺調查、非農就業和CPI數據可供觀察,理論上這些數據將最終決定美聯儲9月降息的幅度。不過,如果美聯儲首次降息就降50BP,則較大程度上承認了其已經“落後於曲线”,而且顯得7月不降息的決定是一個“錯誤”。此外,若後續美國通脹有二次反彈風險,首次便“用力過猛”也將令美聯儲面臨指摘。所以,除非觀察到就業市場出現重大危機,否則美聯儲更可能選擇先降25BP(即便其已嗅到經濟和就業市場走弱的氣息)。

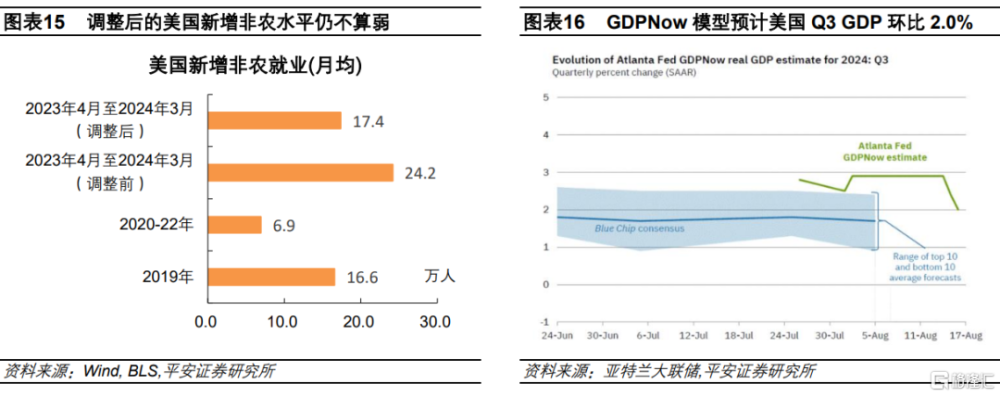

再往後看,美國經濟衰退的證據尚不充分,不宜盲目押注“快降息”。就業方面,鮑威爾本次講話指出,我們此前指出,基於統計學意義的“薩姆規則”,在當下有諸多局限性(參考報告《謹慎使用“薩姆規則”》)。正如鮑威爾本次講話指出,目前失業率上升主要反映勞動力供給增加,但不是裁員人數增長所致。8月21日,非農就業人數基准被大幅下修,意味着在2023年4月至2024年3月,平均每月新增非農爲17.35萬人,而不是24.2萬人。但是,這一水平仍不算弱,略高於2019年平均新增非農的16.6萬人。增長方面,亞特蘭大聯儲GDPNow模型顯示,截至8月16日數據,預計美國三季度GDP環比折年增長2.0%。假設今年三、四季度GDP環比折年率分別爲2%、1%,則2024年美國GDP年增長將高達2.6%。如果未來經濟數據並不支持“硬着陸”,那么美聯儲大概率會控制降息節奏,保持對“雙向風險”的關注。

風險提示:美國通脹超預期反彈,美國經濟超預期下行,美國金融風險超預期上升等。

注:本文來自平安證券發布的《與鮑威爾一道詳談通脹——2024年8月鮑威爾傑克遜霍爾講話解讀》,報告分析師:鐘正生 S1060520090001,張璐 S1060522100001,範城愷S1060523010001

標題:與鮑威爾一道詳談通脹——2024年8月鮑威爾傑克遜霍爾講話解讀

地址:https://www.iknowplus.com/post/140789.html