爆了!突發大漲

今日(8月12日),雖然A股成交額回落至5000億以下創4年新低,但以抗疫概念爲代表的醫藥股卻集體漲爆了,概念漲幅榜基本清一色都是醫藥細分板塊引領。

截至收盤,A股多個醫藥相關指數漲超3%,連帶港股醫藥板塊也跟着受益,今日先聲藥業、愛康醫療漲超4%,藥明生物漲3.7%,恆生醫藥ETF(159892)上漲0.94%,近9個交易日,該ETF累計上漲了6.68%,明顯跑贏大市。

實際上近期以來,隨着全球抗疫關注、業績支撐、政策刺激以及不少創新藥企業產品獲得突破等利好刺激,包括創新藥+CXO等領域的醫藥股开始領漲市場,逐漸走出了估值修復行情的趨勢。

01

集體大漲

抗疫概念是這一輪醫藥股集體大漲的導火索。

據世界衛生組織監測數據顯示,歐洲、美洲等地區新冠病毒的活動強度均有所增加。

中國疾病預防控制中心的監測數據顯示我國6月份新冠病毒檢出率出現小幅上升,然後流感樣病例新冠病毒陽性率從第27周(7月1日—7月7日)的8.9%持續上升至第30周(7月22日—7月28日)的18.7%,反映疫情反撲跡象在加速。同時廣東省疾病預防控制局公布的數據顯示,6月份至7月份累計增加了1萬余病例,此數據一度成爲熱搜話題。

雖然目前來看疫情對民衆沒有什么負面影響,但抗疫概念股卻在資本市場得到巨大關注。

今天曾被捧爲“抗疫神藥”的連花清瘟的母公司以嶺藥業首次強勢漲停,盤中更有高達數十萬手买單封板。

而香雪制藥由於作爲“中國首個IND獲批开展臨牀試驗的TCR-T細胞治療創新藥取得重大突破”,股價近9日連續大漲,累計漲幅高達214%,更是帶動了創新藥、CXO、醫療器械等醫藥板塊集體大漲。

但事實上,疫情因素只是醫藥板塊大漲中一條恰逢其時的導火索。行業本身近期來也有不少利好因素在形成支撐,這也是爲什么近期醫藥板塊表現強於大盤的重要背景。

在最關鍵的業績面,二季度創新藥、CXO等領域的企業中報开始陸續披露,百濟神州、和黃藥業、貝達藥業、信達生物等部分藥企核心品種銷售表現亮麗,反映整體業績向好趨勢明顯。

百濟神州2024年上半年度實現收入爲119.08億元,較上年同比上升77.8%,歸屬於母公司所有者的淨虧損28.77億元,較上年同期的淨虧損52.18億元大幅減虧了45%。其中公司目前自主研發並成功商業化的拳頭產品百悅澤®(澤布替尼膠囊)上半年全球銷售額總計80.18億元,同比增長122.0%,在血液腫瘤領域的市場地位得到明顯提升。

藥明康德2024年上半年的營收雖然出現了小幅下滑,但Q2收入及扣非歸母淨利潤分別環比提升16.0%和17.0%,表明公司業績穩步回升,更重要的是公司在手訂單431億元,剔除新冠商業化項目後同比+33.2%,其中,新分子業務訂單同比增長147%,表現亮眼。

從業績表現和景氣度趨勢看,下半年醫藥行業業績增速復蘇,EPS增速改善將是醫藥板塊投資的投資關注亮點。

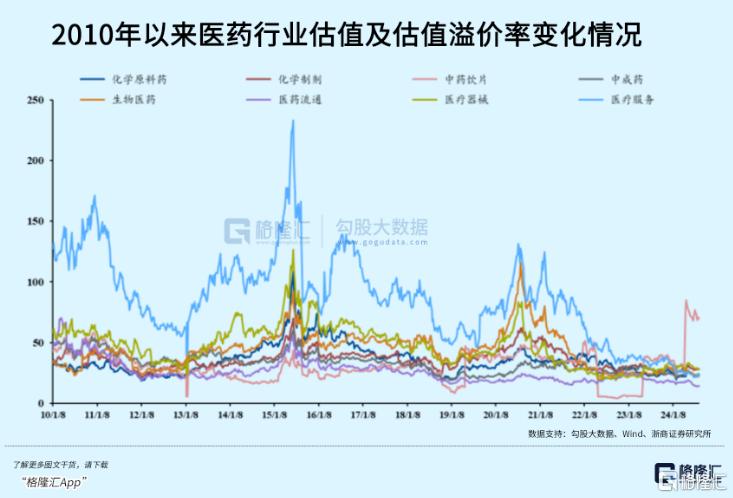

另一方面,自從2021年以來,醫藥行業在監管政策面、業績面和大市環境下行的多重影響下估值持續回落,很多業績基礎扎實的行業龍頭的股價已經處於明顯超跌位置,即使是一向高估的創新藥都有些隨着商業化落地實現營收增長而跌出了性價比。

據浙商證券研報數據,截至2024年8月9日,醫藥板塊整體估值(歷史TTM,整體法,剔除負值)爲23.98倍PE,環比下降0.12。醫藥行業相對滬深300的估值溢價率爲119%,環比回升2.4pct,低於四年來中樞水平(148.0%)。

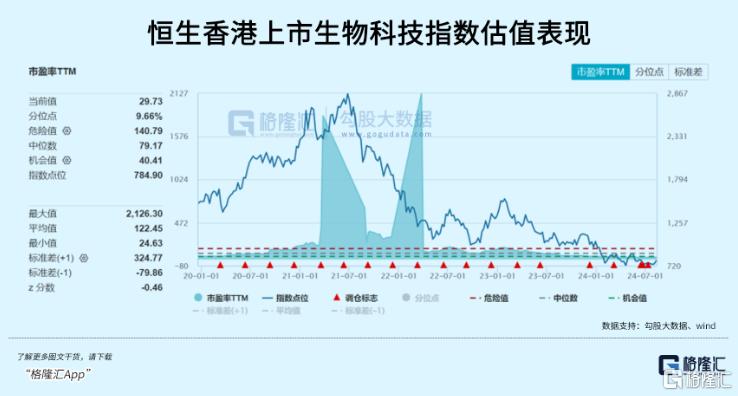

港股的醫藥板塊估值相對也很有性價比。比如恆生醫藥ETF(159892)標的指數——恆生香港上市生物科技指數,動態市盈率爲29.73倍,位於上市以來9.66%歷史分位數;動態市淨率爲1.68倍,位於上市以來7.41%歷史分位數。意味着,目前其估值低於上市以來的90%時期,安全邊際較高。此外,該指數股息率達1.48%,位於上市以來97.12%歷史分位數。

二季度,雖然基金配置醫藥行業的比例還處於歷史低位,但創新藥、醫療器械等細分賽道卻得到不少公募基金的追捧。不少機構認爲,隨着新冠高基數消化、外部環境改善與新能力新產能陸續貢獻,創新藥/CXO等板塊景氣度有望拐點向上。

02

長期價值

說到創新藥的價值,不管是需求空間、增長空間,還是確定性、持續性,都有邏輯支撐。

需求方面就不必說了,這些年來隨着經濟水平的提升,居民對於醫療健康的重視程度以及支付能力,都在不斷提升。同時醫保支付體系的完善,也進一步提升了居民的醫療支付能力。

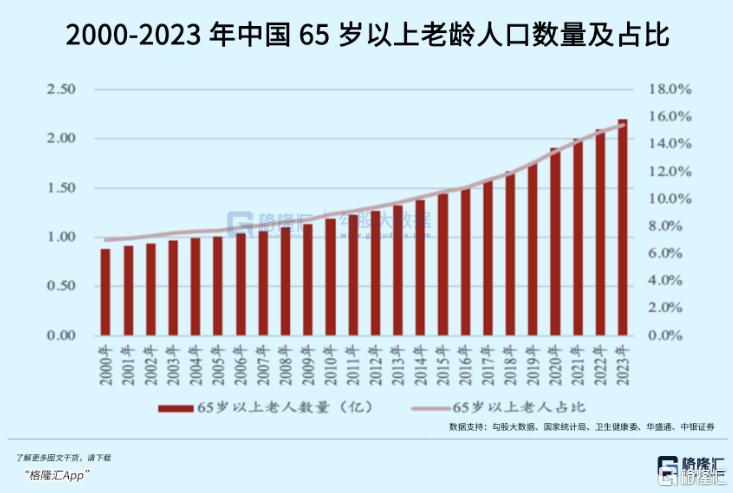

特別是隨着中國的人口老齡化已躍升至全球中上水平。

根據國家衛生健康委員會的測算,“十四五”期間(2021-2025年),中國60歲及以上老年人口將突破3億,佔比超過20%;預計到2035年,60歲及以上老年人口將超過4億,佔比超過30%。

央視就做個特別測算,我們國家目前的銀發經濟規模,已經達到7萬億,佔GDP約6%。預計到2035年,銀發經濟規模將達到30萬億,是目前的4倍多,CAGR 16%。

換句話說,未來數十年,中國將確定地、持續地經歷老齡化快速深化的歷史時期,由此所衍生出來的銀發經濟規模,非常龐大。

這是一個藍海市場。

在供應端上,創新藥的優勢,在於其解決人類最難治的疾病,特別是影響老年人壽命的疾病方面的優勢,如癌症。其中,靶向藥PD-1已經被證明在治療癌症方面有良好的療效。中國目前已經上市的,以及在研管线上的創新藥產品規模,在全球都排在前列。

在政策面上,集採、反腐等基本進入了常態化階段,邊際影響逐步減弱。國內創新醫藥原有的支持政策,如加快創新藥審批,納入醫保支付體系等,繼續完善中,而新政策又密集落地,特別是全鏈條創新系列政策,進一步完善了國內創新藥政策支持體系。

2024年6月6日,國務院辦公廳印發《深化醫藥衛生體制改革2024年重點工作任務》,明確未來一段時間內的醫改工作重心,新文件中“創新藥”就被提及5次,明顯提升在支付端、審批端對於創新藥的鼓勵和支持,重視程度顯著提升。

另外,創新藥還有不少短期的催化因素。

比如,美聯儲9月降息幾近“板上釘釘”,利好投融資成本較高的醫藥行業,這點在美股市場已經得到驗證,而港股和海外資金相關性高,能夠率先享受流動性改善。

還有,公募基金二季報顯示,公募對醫藥股的持倉比爲9.41%,爲近5年的低位水平。換言之,醫藥板塊籌碼出清的情況已經達到一個極致。後續如果有積極信號,不管是基本面、業績面,還是政策面、消息面,從而刺激機構重新买入以平衡倉位配置,是大概率事件。

在這些公司中,籌碼出清的底部公司,有基本面支撐的公司,以及業績預期好轉的公司,是資金優先考慮的對象。

比如上述提到的恆生醫藥ETF(159892),聚焦創新藥+CXO,跟蹤的標的包含了未在A股上市的稀缺標的,爲投資者參與港股創新藥+CXO提供了便捷工具,前十大權重股包括百濟神州、石藥集團、信達生物、藥明生物、中國生物制藥等。

同時,該ETF最新規模30.52億,在跟蹤港股醫藥主題ETF中,規模居前,而且其爲跨境ETF,實行T+0交易,靈活度高,資金數據顯示,截至8月9日,年內超8億資金淨流入恆生醫藥ETF(159892),說明確實也比較受大衆歡迎。

所以如果不想錯過這個機會,不妨多看一下這個基金,或者場外投資者也可以通過恆生醫藥ETF聯接基金(A:016970,C:016971)定投。

03

結語

今年的市場行情,較爲波動。

在這種大環境下,資金強調長期價值的取向也很明顯。既有長期價值打底,又低估值、有政策支持力度,還有短期因素刺激的板塊,最有可能成爲資金布局的優先選擇。

創新藥的長期價值已經不用再證明,估值上看,整個醫藥板塊都處於在歷史低位,也包括細分的創新藥板塊。即使是基本面優質的公司,股價也已經從高位回撤超過一半,原先的高估值已經得到較爲充分的消化。除非宏觀經濟層面,又或者企業業績大幅下滑,否則創新藥繼續下跌的空間有限,有安全邊際。

這是一個少數的,既適合短期資金需求,又適合做中長期配置的板塊。(全文完)

標題:爆了!突發大漲

地址:https://www.iknowplus.com/post/136752.html