芯片巨頭,迎來大考

隨着 2024 年第二季度的所有業績公布,是時候驅散興奮和恐慌的陰雲,忽略性能聲明和錯誤,分析數據中心業務,包括檢查上下遊供應鏈。是時候看看半導體行業的人工智能熱潮是否還在繼續。

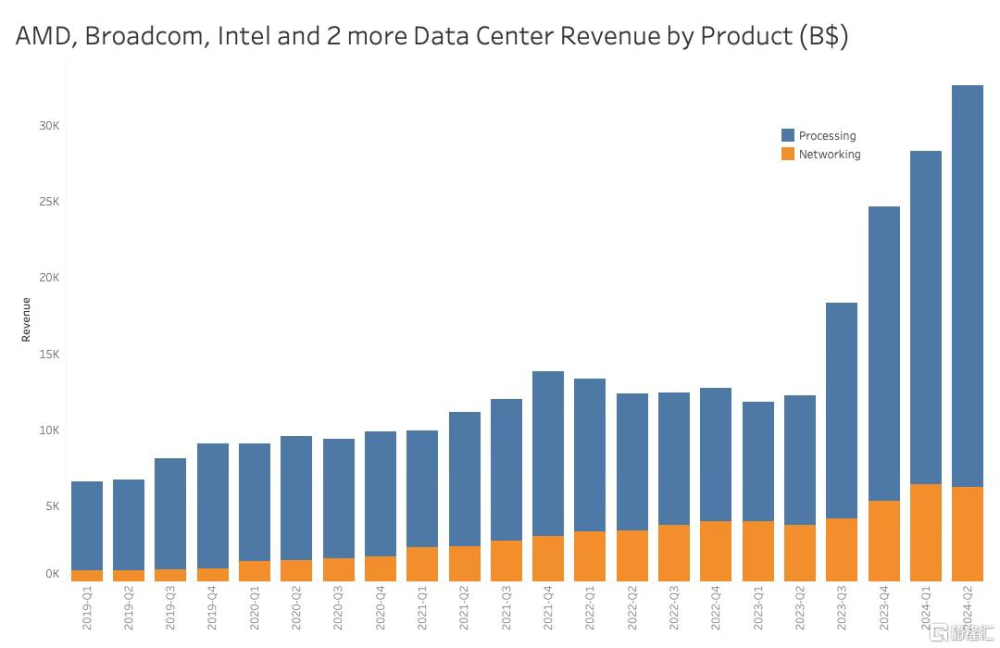

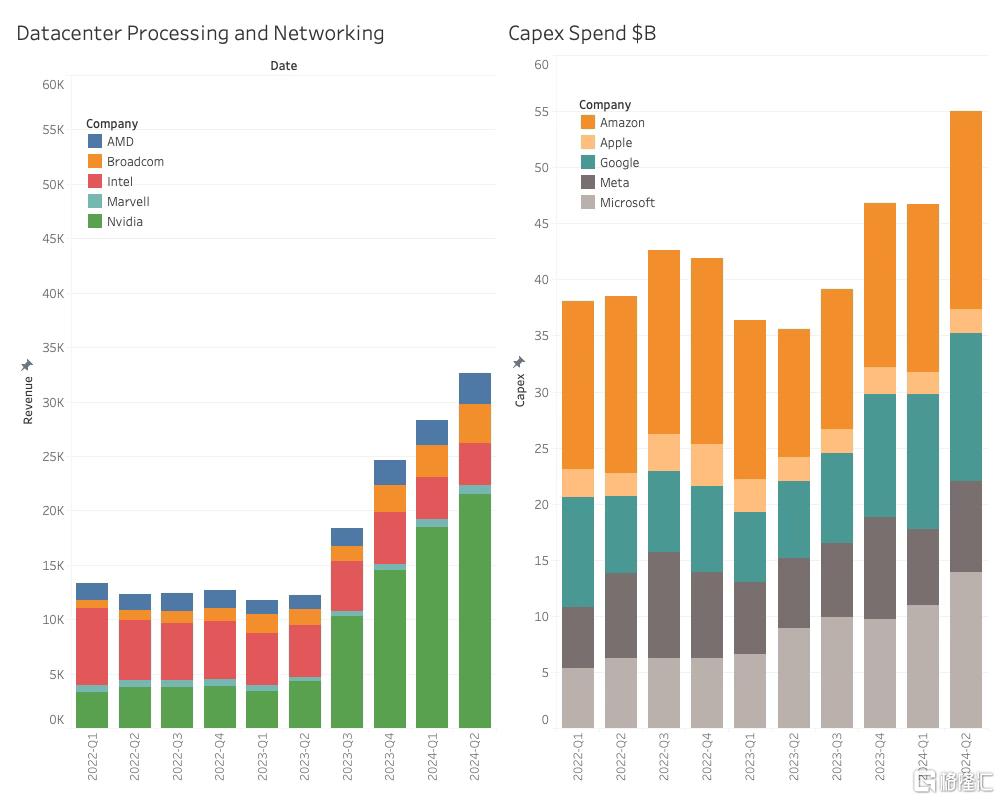

我們從處理和網絡兩個主要類別以及爲數據中心供應的前五大半導體公司开始分析。

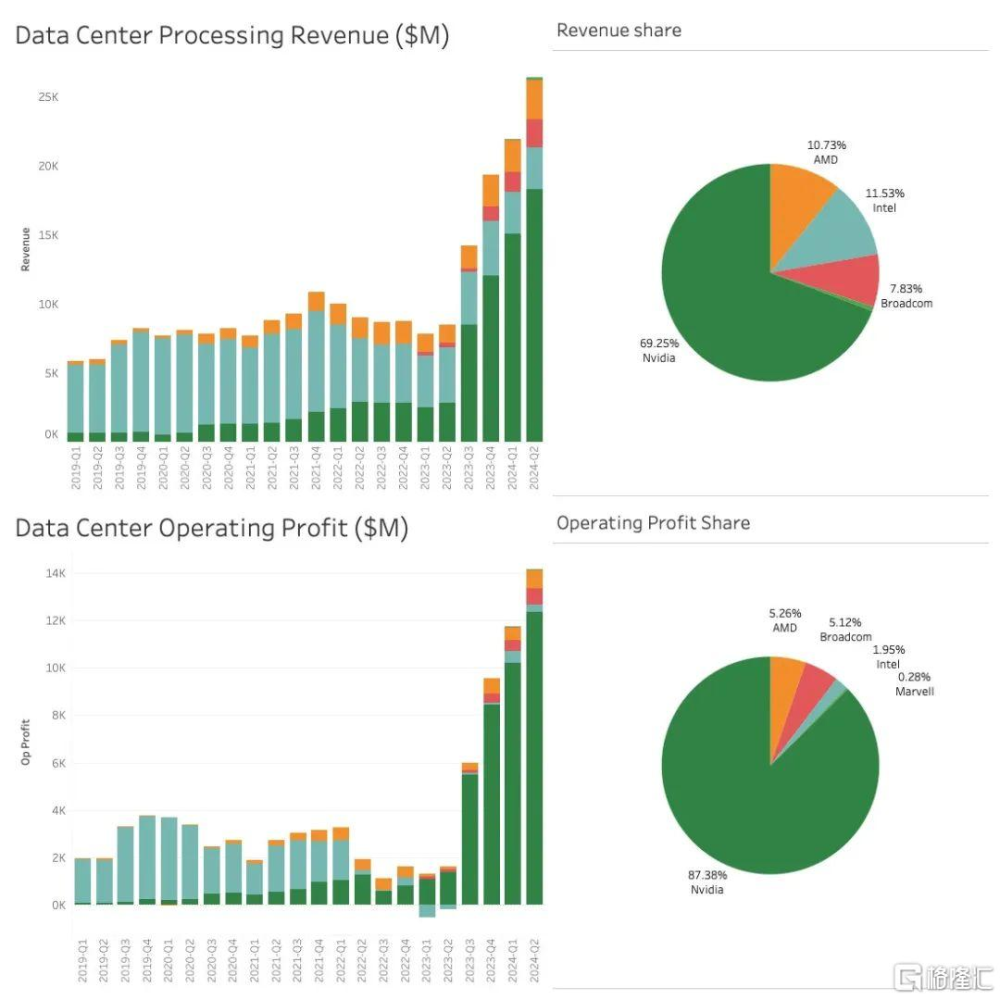

爲數據中心提供產品的前五大半導體公司幾乎佔網絡和處理的 100%。2024 年第二季度的整體增長再次達到健康的 15.3%,全部來自處理。其中,網絡業務小幅萎縮( -2.5%),而處理業務增長 20.3%。由於 Nvidia 表示該公司網絡業務的下滑是由於出貨量調整,因此增長數字可能並不代表基礎業務的重大轉變。

從同比來看,整體增長迅猛,達到 167%,其中處理量增長 211%,網絡量增長 66%。

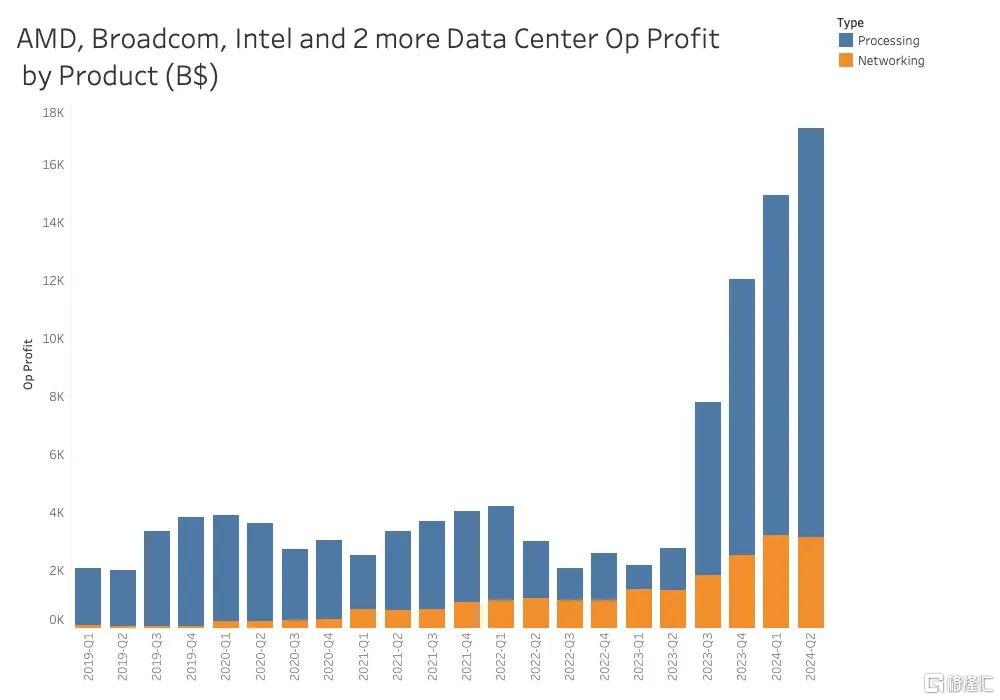

從營業利潤圖可以看出,營業利潤增長更加強勁,凸顯了數據中心對 Nvidia 的巨大需求。

全年綜合營業利潤增長率爲522%,其中加工業務增長859%,網絡業務增長211%。

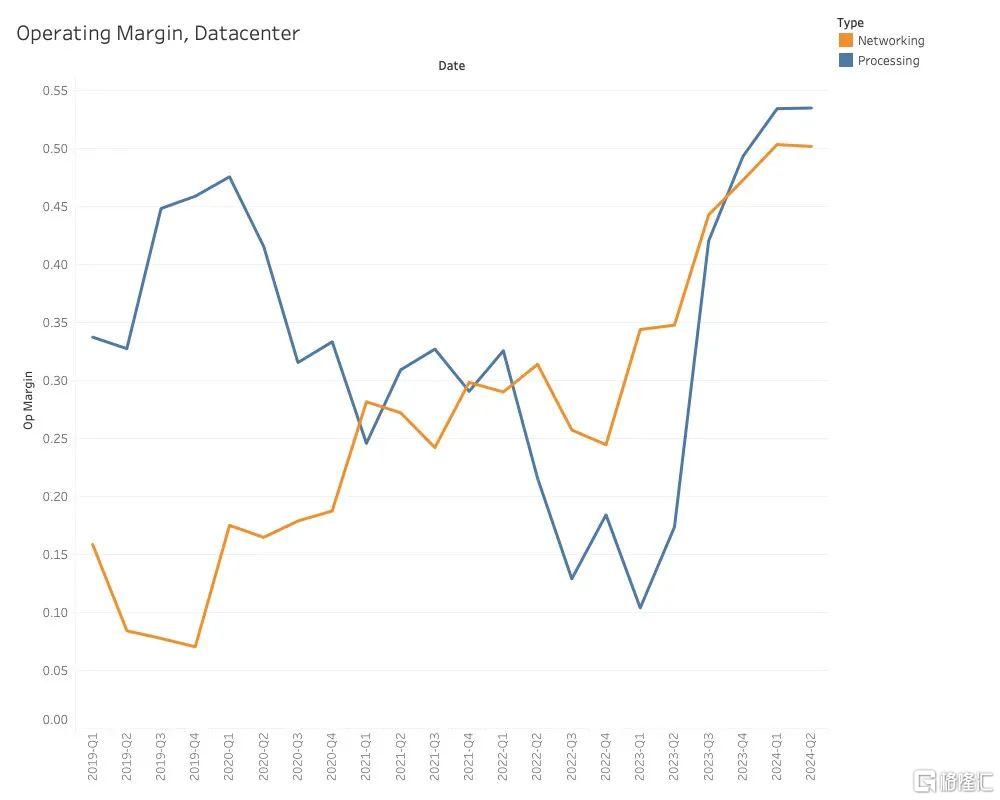

季度營業利潤增長率與收入增長率一致,表明營業利潤已經穩定並略微有利於加工業務,如下所示。

公司和市場份額

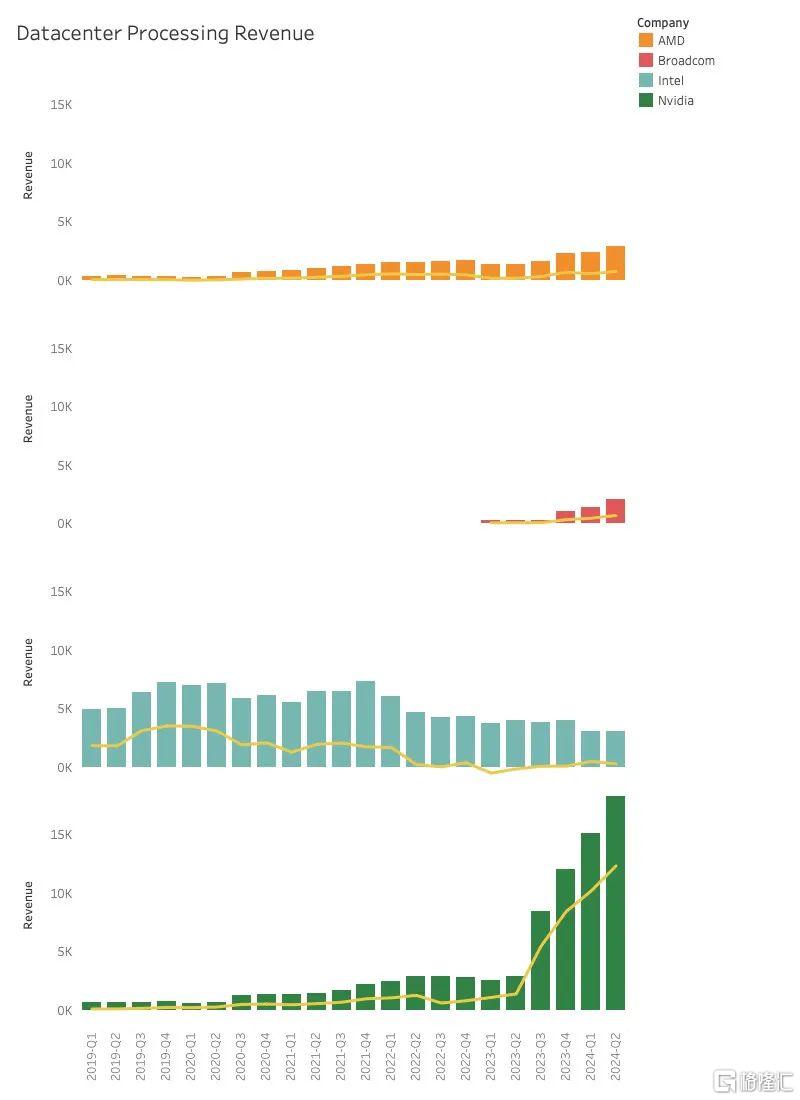

盡管 Nvidia 遙遙領先,市場份額對於這家 GPU 巨頭來說無關緊要,但對於其他競爭對手來說,市場份額卻至關重要。每個百分點都很重要。

數據中心處理總收入和市場份額如下:

Nvidia 在整個市場中佔有很大的收入份額,它完全控制着利潤,獲得更高溢價的能力是 Nvidia 護城河寬度的重要指標。Nvidia 的競爭對手正試圖推動性能/價格指標來說服客戶轉換,但與此同時,他們也在稱贊 Nvidia AI GPU,因爲 Nvidia 的利潤率更高。

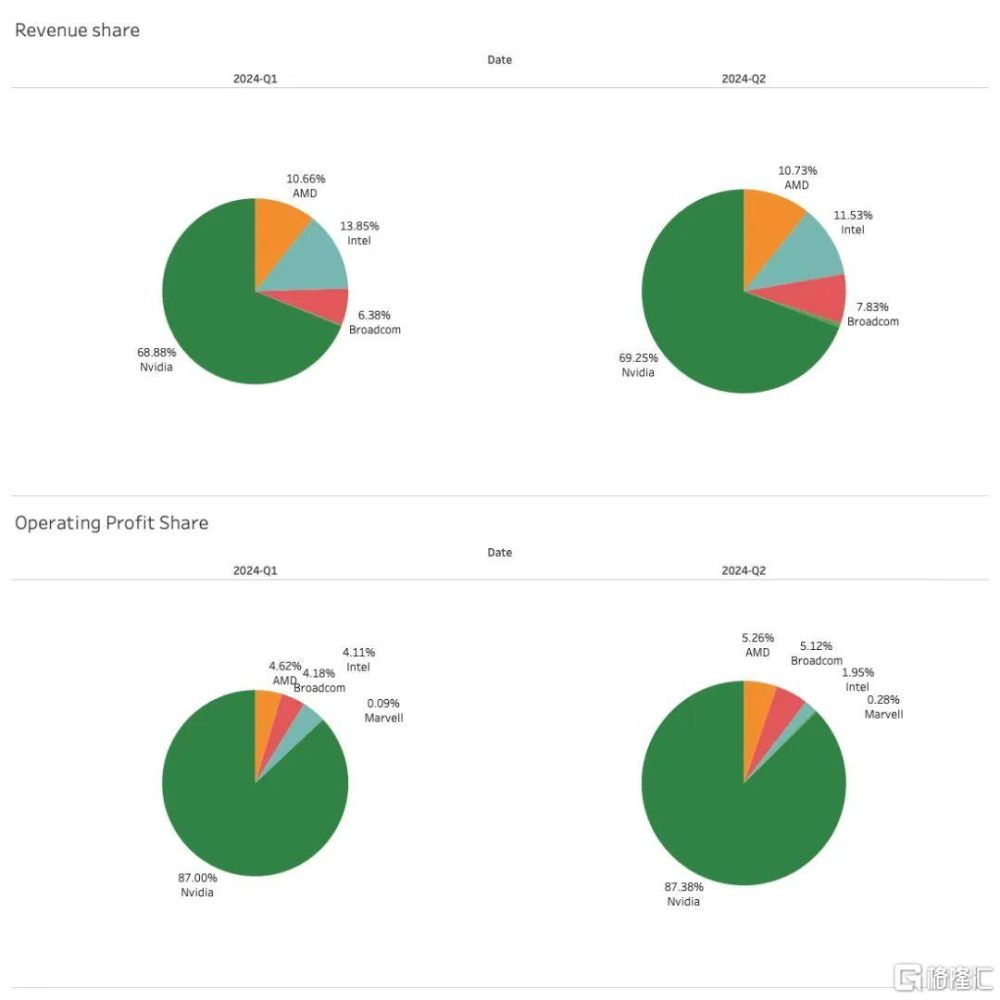

市場份額的變化如下所示:

雖然這是“突然間,什么都沒發生”,但關鍵的一點是,盡管其他 AI 追求者對此不滿,但 Nvidia 立場堅定,並略微加強了對利潤的控制。

有關 Blackwell 延遲發布的風波尚未對業績產生影響,而且它不太可能損害 Nvidia 的業績,因爲 H100 仍然是數據中心的實際選擇。

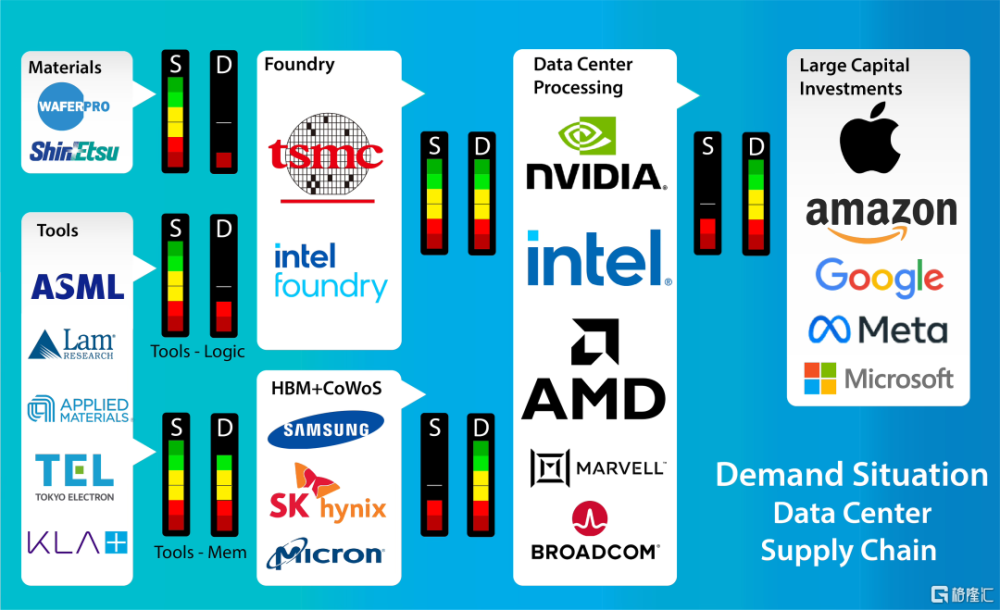

數據中心供應鏈

半導體市場向 AI GPU 的轉變極大地改變了半導體供應鏈。AI 公司現在正在轉型爲控制供應鏈其他部分(例如內存供應)的系統公司。

供應情況與上一季度基本持平,雲計算公司的需求旺盛,而 CoWoS 封裝和 HBM 內存的供應有限。內存情況正在改善,盡管並非所有供應商都得到了 Nvidia 的認可。

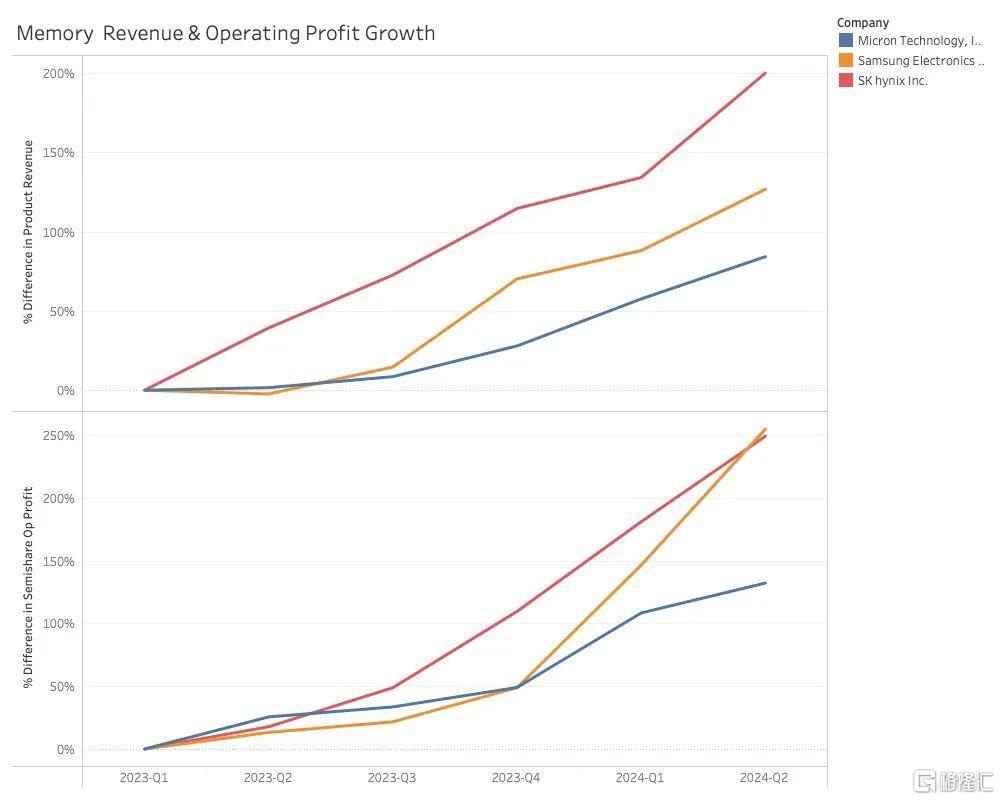

可以看出,自上次周期低點以來,存儲器公司一直是收入增長的明顯贏家。

毫無疑問,SK Hynix 一直是 Nvidia 的主要供應商,因爲三星在驗證方面遇到了問題。三星最新的營業利潤數據表明,該公司目前正在向 Nvidia 或其他公司供應 HBM,HMB 供應情況可能更加寬松。

GPU/CPU 供應

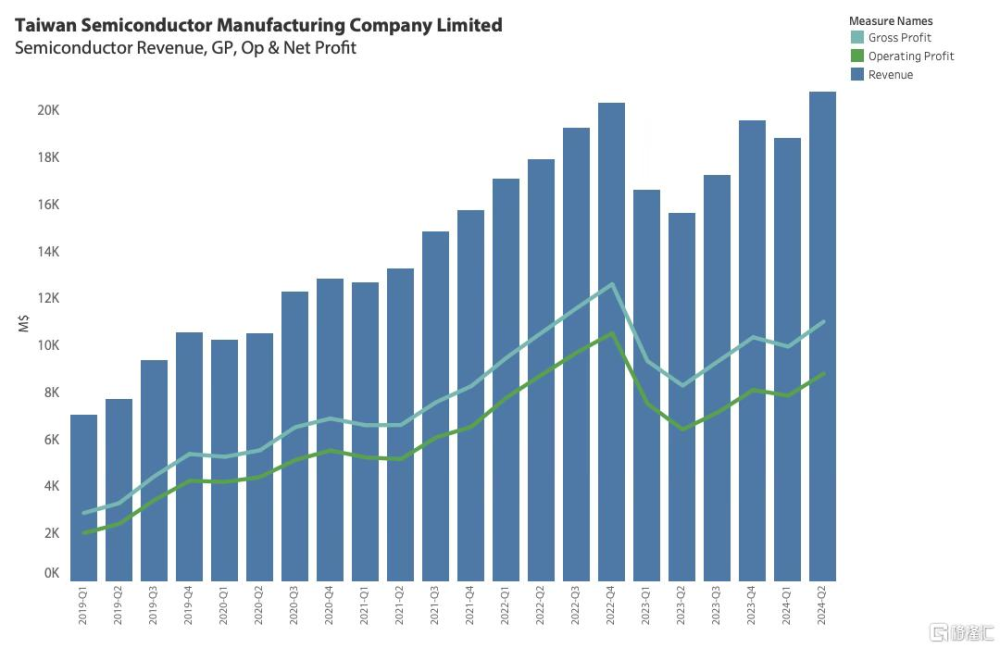

台積電生產幾乎所有的處理器和網絡芯片。該公司最近報告稱,2024 年第二季度營收創下紀錄,但尚未達到最大產能。CoWoS 是唯一產能仍然有限的領域,但台積電每個季度都在增加大量產能,這不會影響數據中心供應鏈中的關鍵參與者。

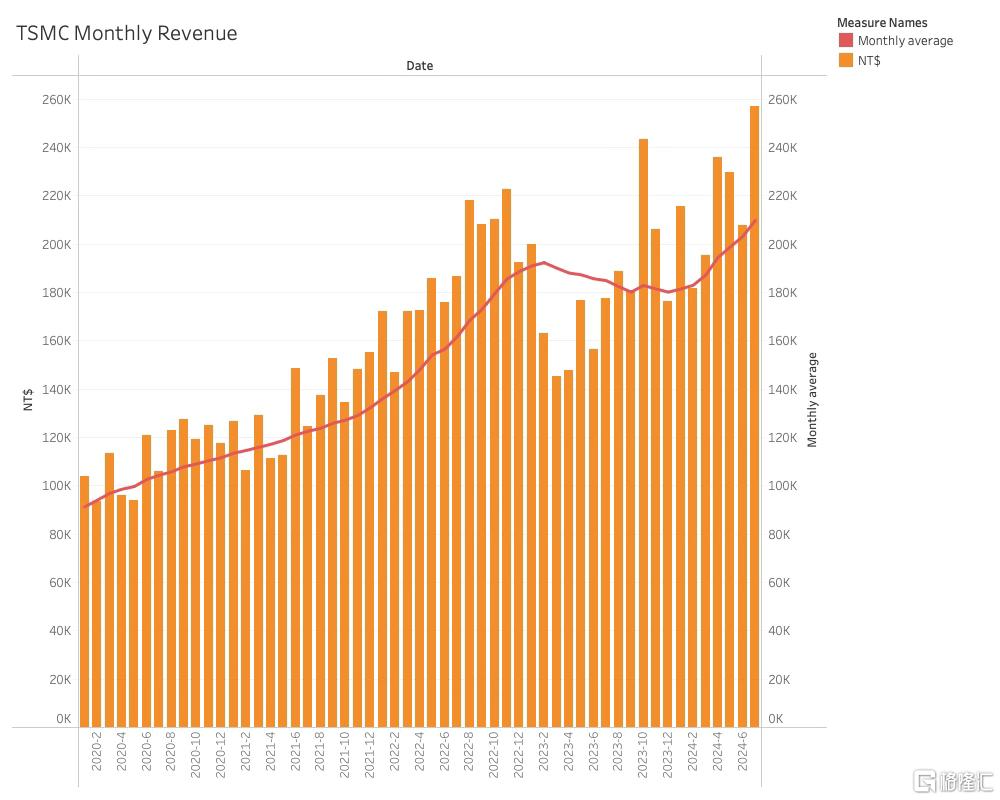

此外,7月份的月收入也創下了新高。

Genju 台積電在周五的公布,公司7 月份淨營收爲 2569.5 億新台幣(79.3 億美元),創下單月最高紀錄。

台積電在新聞稿中表示,7 月份營收較上月增長 23.6%,較去年同期增長 44.7%。

該公司表示,今年前七個月,總營收達新台幣 1.52 萬億元,較 2023 年同期增長 30.5%。

由於智能手機和人工智能(AI)應用對所使用的先進制程技術的需求強勁,台積電在 7 月中旬的投資者會議上預測第三季度的銷售額將在 224 億美元至 232 億美元之間,中位數較上一季度增長 9.5%。

有市場分析師指出,台積電7月營收增加,得益於蘋果和美國人工智能芯片設計公司英偉達的訂單增加。

台積電表示,就 2024 年全年而言,其銷售額以美元計算可能增長 24% 至 26%,高於早先預期的 21% 至 26%。

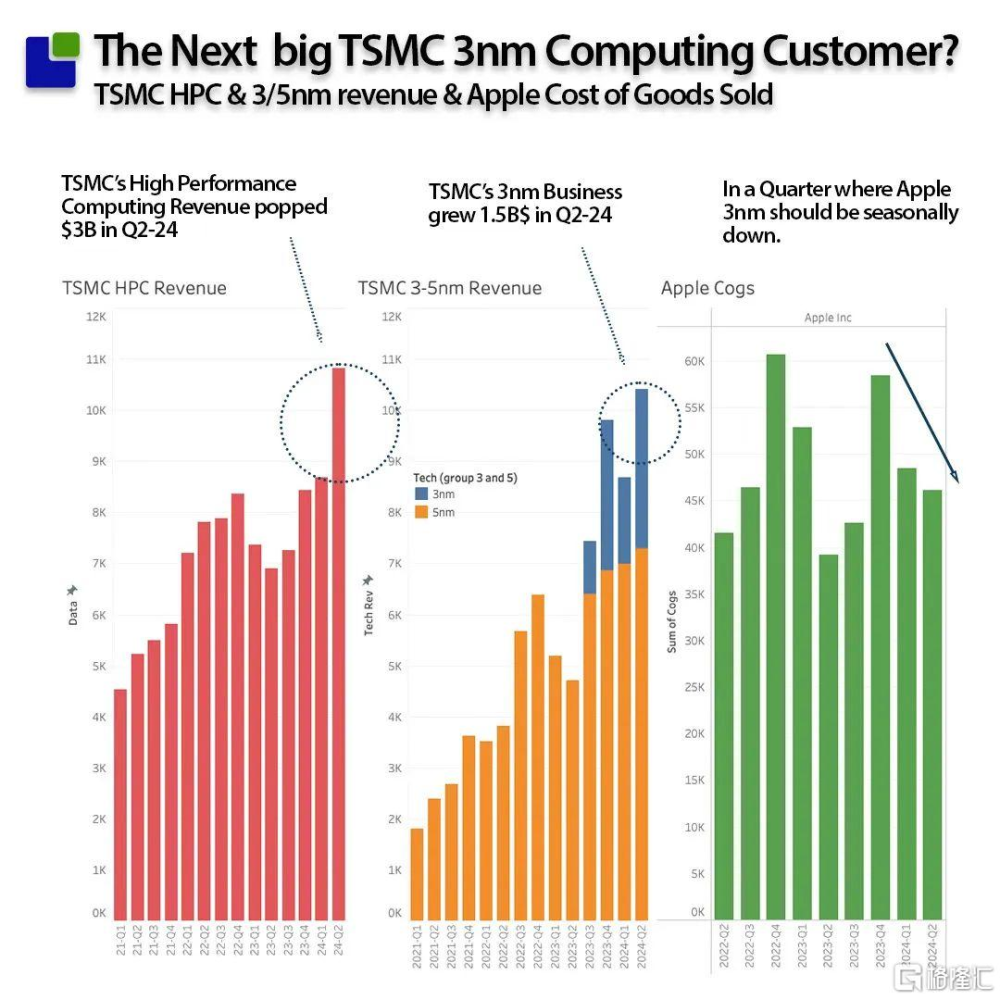

HPC 業務增加了 30 億美元,但沒有透露客戶或公司背景。由於蘋果曾經是唯一的 3nm 客戶,並且通常在第二季度購买量較少,因此看起來它是一個新的 3nm 客戶,而且很可能是數據中心供應商。

它可能是所有試圖利用自己的架構的雲計算公司之一。亞馬遜在 Trainium、Inferential 和 Graviton 方面非常活躍,而谷歌則擁有 TPU。

此外,英特爾的 Lunar Lake 和 AMD 的 MI 系列也可能是候選者。由於 Nvidia 的 Blackwell 問題,該公司將停留在 4nm(5nm)工藝上,直到 Rubin 准備好發布。

蘋果也有可能开始在其數據中心使用 M 系列處理器。

台積電營收增長對數據中心市場來說無疑是個好消息,無論投行對AI的投資回報率有何看法,數據中心市場在第三季度都仍將保持增長。

等式的需求方

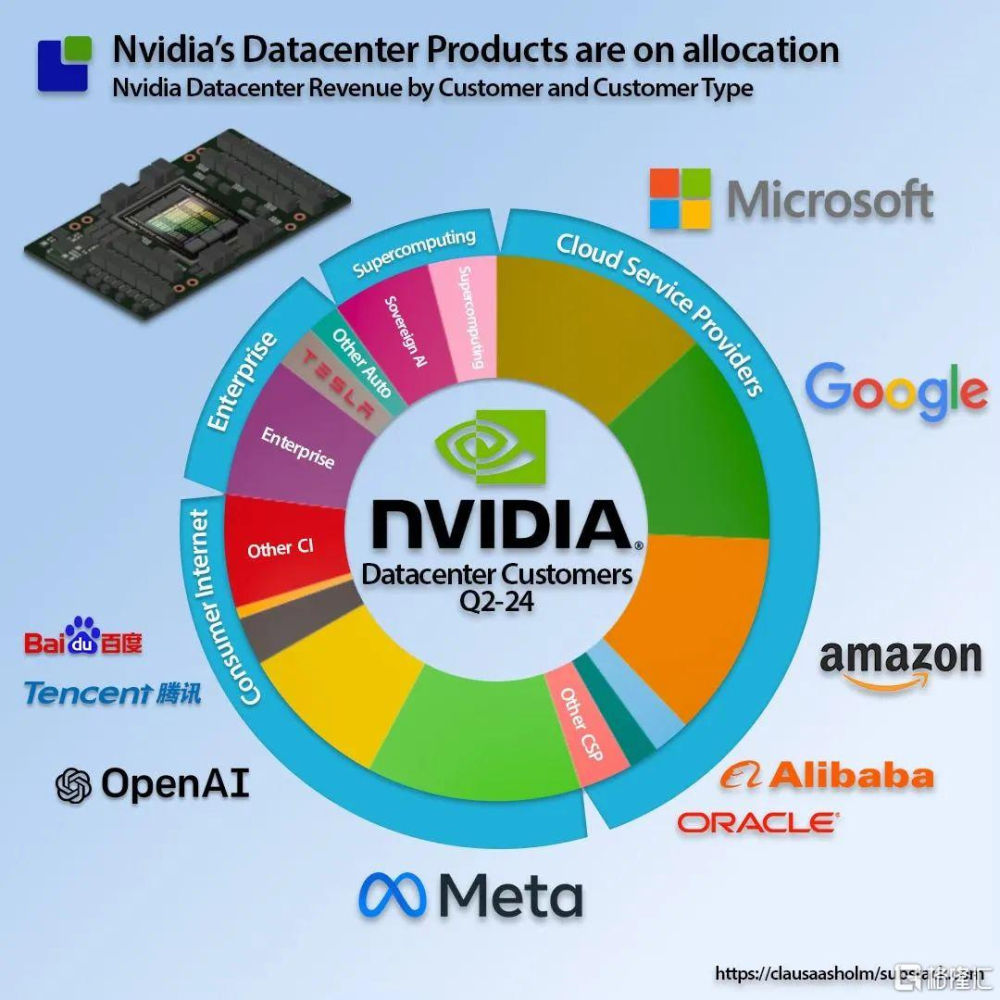

人工智能革命引發了數據中心計算的爆炸式增長。分析 Nvidia 當前的客戶群,可以了解推動增長的不同需求渠道。

2/3 的需求由雲計算和消費領域的大型科技公司推動,而最後三分之一則更加分散在企業、主權和超級計算領域。後兩者並不是從短期投資回報率的角度真正推動的,也不會突然消失。

近期,多家銀行和金融機構對大型科技公司對人工智能的投資提出質疑,導致近期股市出現熊市。

我不是那種相信陰謀論的人,但衆所周知,波動性對銀行業務有利。我也知道,銀行和我一樣,對人工智能的長期回報一無所知,因此,無論市場漲跌,我都會繼續關注事實。

人工智能繁榮的主要資金來源仍將是大型科技公司

技術資本支出

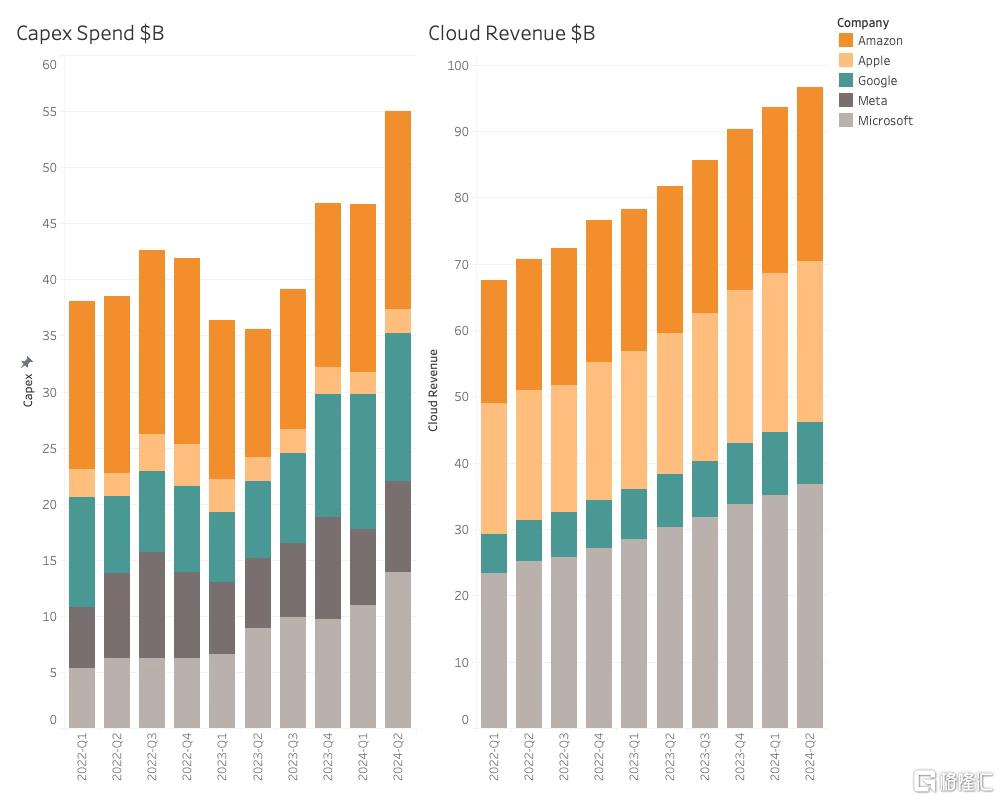

這 5 家公司佔據了流入數據中心處理市場的大部分資本支出。

這幾乎就像金融界將大型雲客戶的全部資本支出視爲對可疑的 AI 商業模式的全新投資。事實是,數據中心投資並不新鮮,它在創造有形收入流的同時,也增加了 AI 投資。

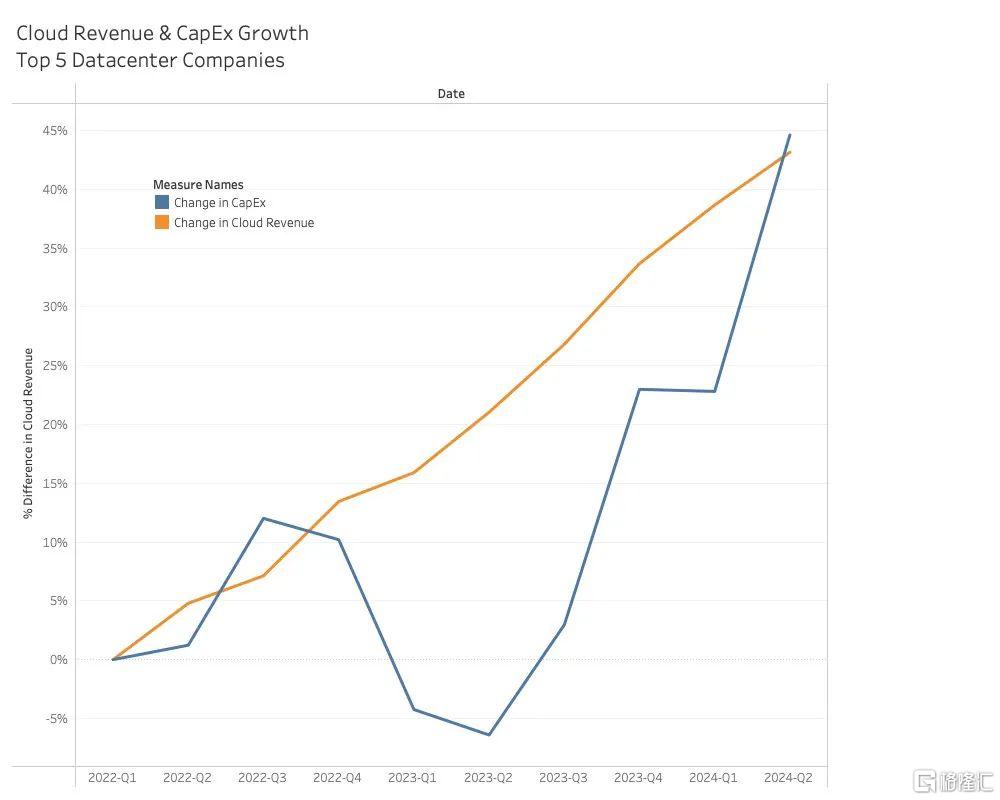

從增長角度來看,以人工智能熱潮之前的起點來看,很明顯數據中心投資增長實際上跟隨雲收入增長而增長。

雖然我會讓其他人來決定這是否是一筆不錯的投資回報,但與雲收入增長相比,資本支出增長看起來並不瘋狂。這可能會在以後發生,但現在肯定可以辯護。

下一個問題是,大型雲計算公司可以從其資本支出中獲得多少加工利潤?

雖然自人工智能熱潮开始以來,資本支出也大幅增加,但處理在總資本支出中所佔的份額肯定在增加。值得注意的是,新的人工智能服務器的性能明顯高於傳統數據中心使用的早期 CPU 服務器。

第二季度資本支出的增長對數據中心處理公司來說是個好兆頭。這意味着前五大公司的資本支出增長了 83 億美元。相比之下,半導體公司的處理和網絡收入增長了 43 億美元。

更妙的是,大型雲計算公司的資本支出承諾在可預見的未來將繼續下去。Alphabet、Meta 和亞馬遜將在下半年擁有更高的資本支出預算,而 Meta 在 2025 年的資本支出將大幅增加。

微軟透露,盡管幾乎所有資本支出都與人工智能和數據中心有關,但目前約有一半的資本支出用於土地和建築物。這些箱子以後需要裝滿大量昂貴的人工智能 GPU 服務器,並且需要對長期資本支出做出堅定的承諾。

結論

雖然目前的估值和股價波動可能有些瘋狂,但半導體行業雖然增長迅速,但還不算瘋狂。它生機勃勃、充滿活力。

Nvidia 可能會在 Blackwell 上遇到問題,但可以繼續銷售 H100。AMD 和英特爾將开始蠶食 Nvidia,但目前還沒有發生。雲計算公司也將开始悄悄地採用他們的架構。

雖然先進封裝可能仍然緊張,但供應鏈看起來更好地服務於新的人工智能驅動的業務,並改善了內存供應。

台積電的 HPC 收入正在快速增長,這對下一個收入季節來說是一個好兆頭。

大型雲計算公司的資本支出與其雲計算收入同步增長,並且所有公司都承諾在未來 2 至 6 個季度提供強勁的資本支出預算。

幾周後,Nvidia 將再次开始數據中心處理盈利大戲。我會准備好爆米花。

在 Meta 通話中,AI 的 ROI 分爲兩類:核心 AI(與 ROI 視圖相關)和 Gen AI(作爲長期賭注,目前尚無談論 ROI 的意義)。

標題:芯片巨頭,迎來大考

地址:https://www.iknowplus.com/post/136601.html