日元套息交易逆轉風波暫緩

摘要

近日,全球資產經歷大幅波動,日元套息交易逆轉或平倉(unwinding)是背後重要的資金力量。北京時間8月7日,日本央行副行長內田真一稱不會在市場不穩定的時候加息[1];疊加我們美國經濟基本面不支持目前“衰退交易”的定價(詳見《衰退概率低,但市場波動或持續》),日元套息交易逆轉帶來的風波暫時緩和,但參照歷史規律,我們認爲其風險可能並未完全解除。

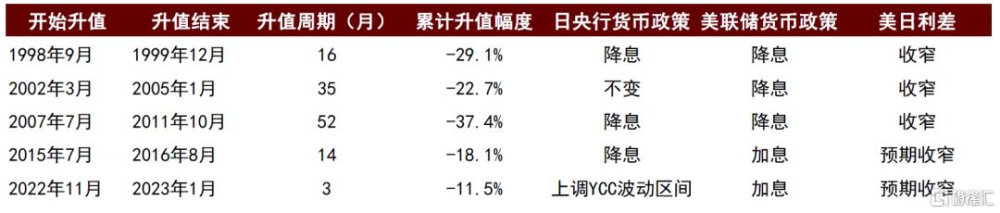

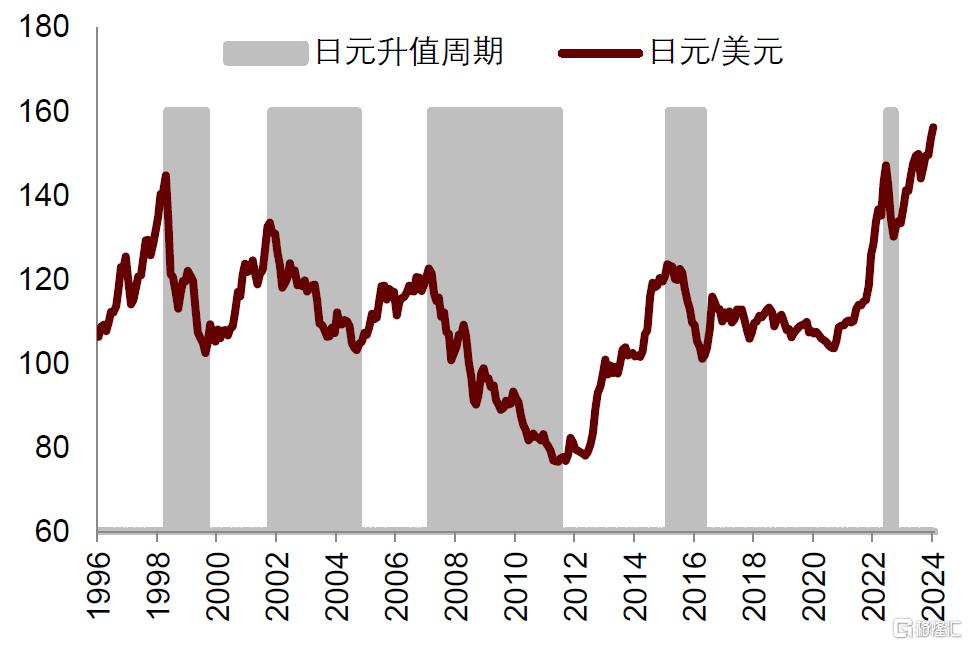

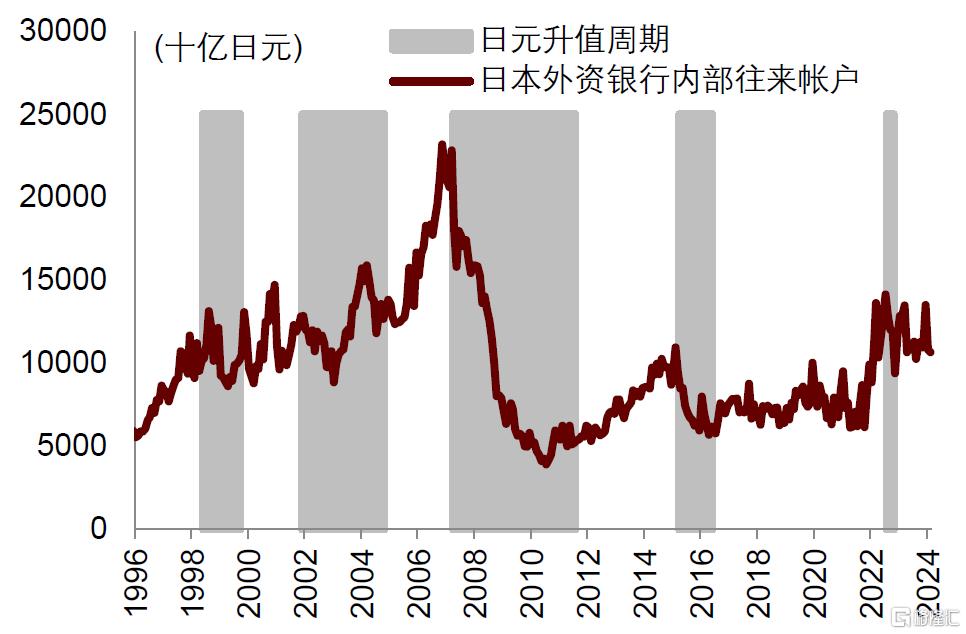

從歷史上看,日元是全球套息交易重要的融資貨幣,套息交易與日元匯率正相關,套息交易逆轉普遍伴隨着日元快速升值。文獻顯示[2],日本外資銀行內部往來账戶資產是較爲准確的日元套息交易規模衡量指標。90年代中後期,日元成爲套息交易融資貨幣以來,共經歷5輪(1998年、2002年、2007年、2015年和2022年)較爲明顯的套息交易逆轉和日元快速升值的情況,日元套息交易逆轉周期與日元升值周期高度重合。

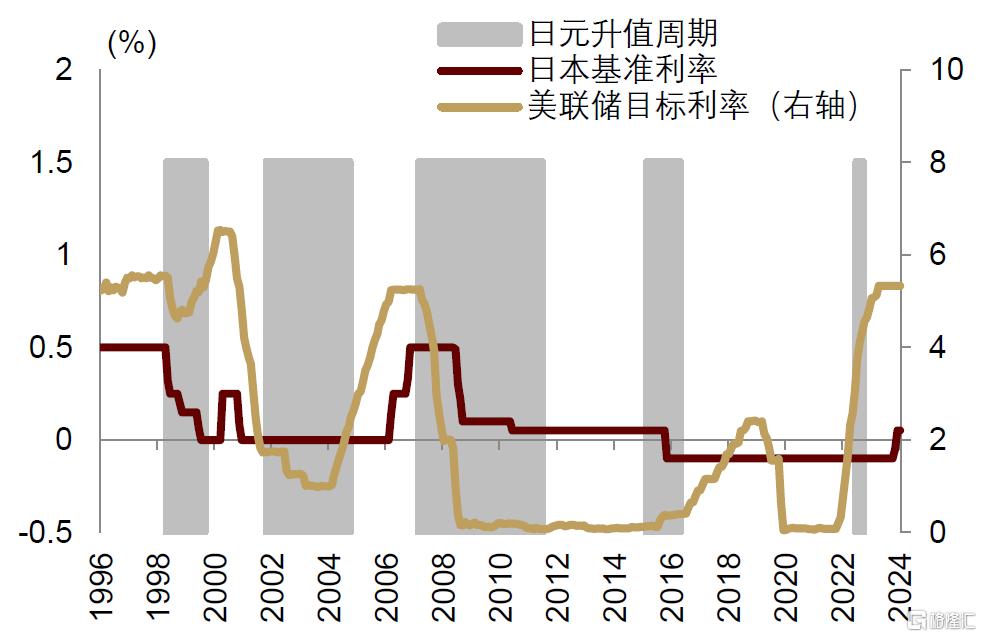

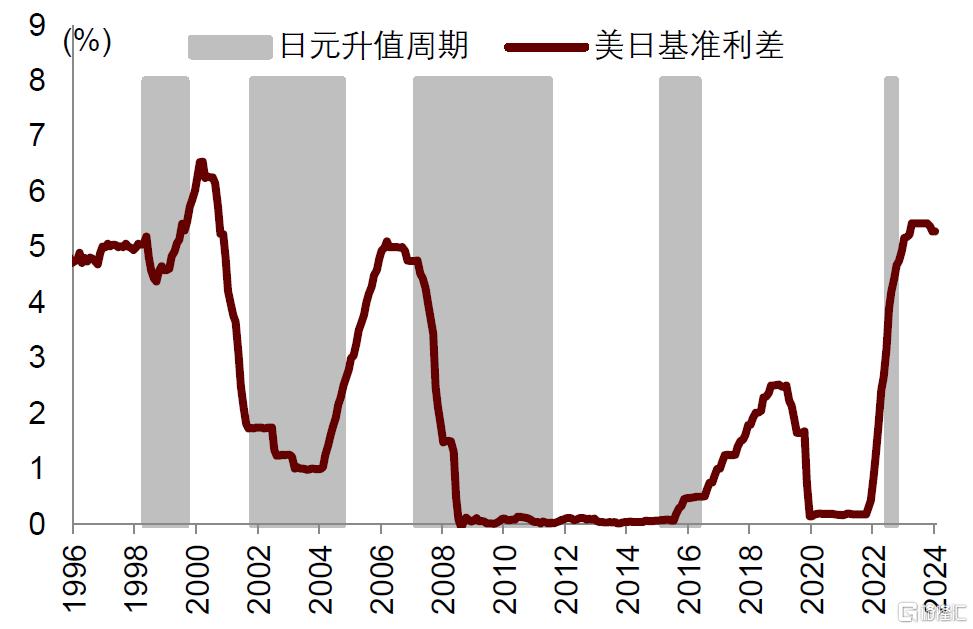

從原因上看,日元套息交易呈現出“美日利差收窄-套息交易逆轉-日元升值”的邏輯鏈條。具體來看,1998年、2002年和2007年三輪日元快速升值時期,伴隨着美聯儲和日本央行降息周期。但由於日本央行貨幣政策幅度不及美聯儲,因此美聯儲降息佔主導影響,美日利差收窄,日元套息交易規模下降,推動日元進一步升值。2015年與2022年兩輪日元快速升值周期則更多是由於美聯儲貨幣緊縮不及預期或接近尾聲,美日利差預期收窄的影響。

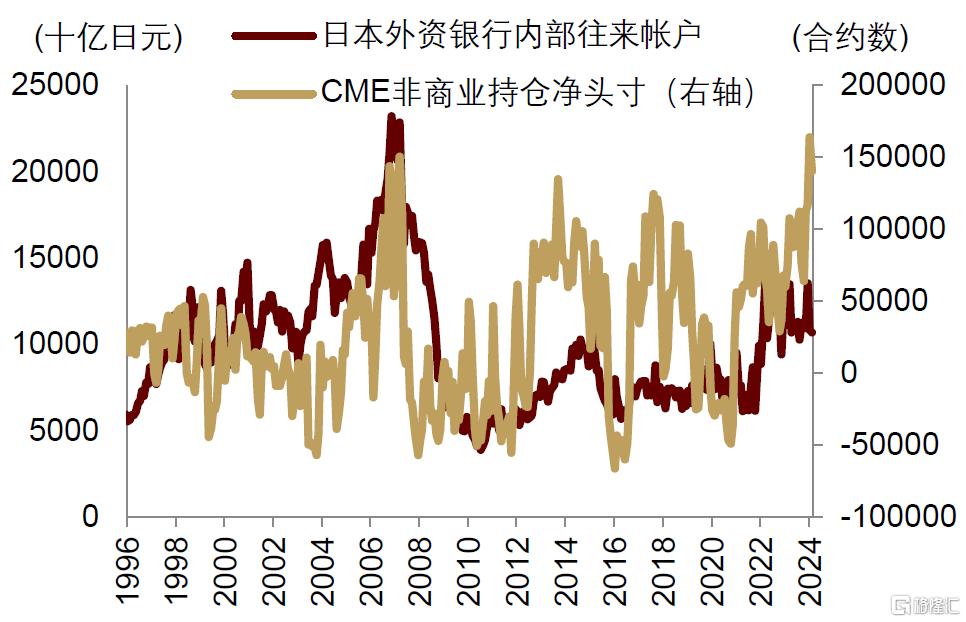

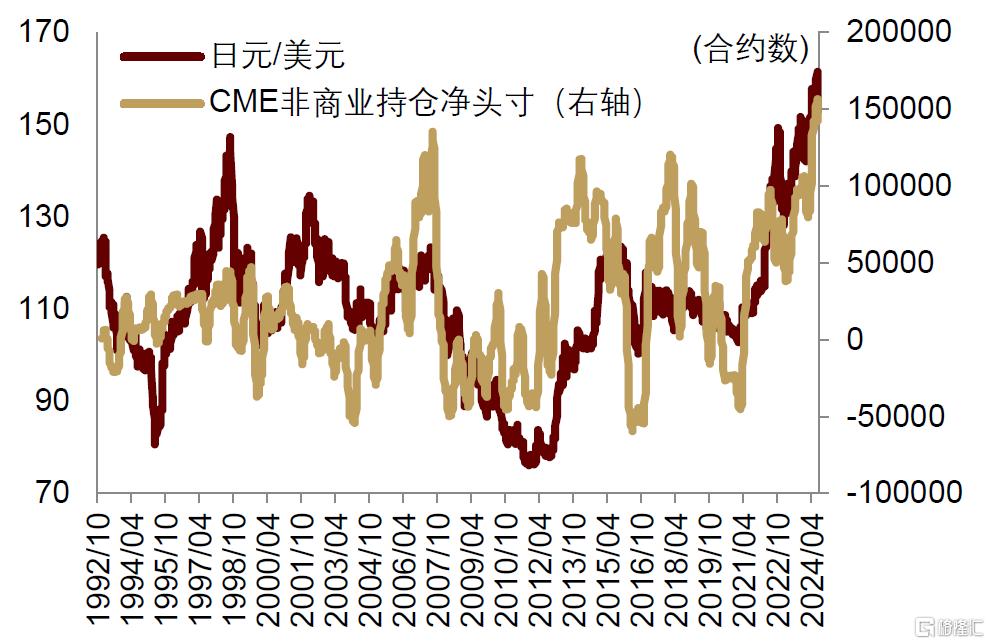

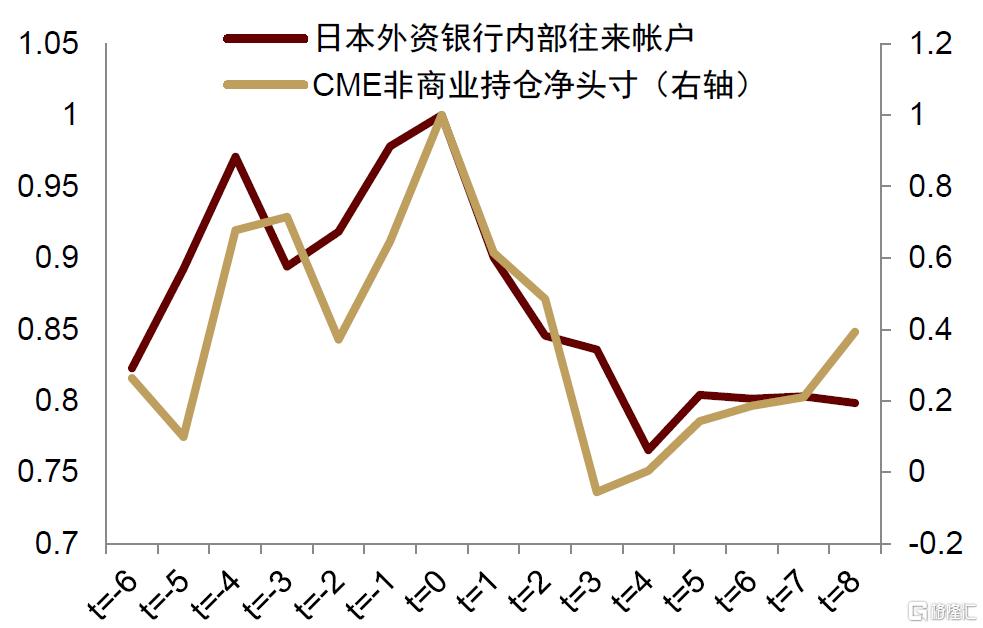

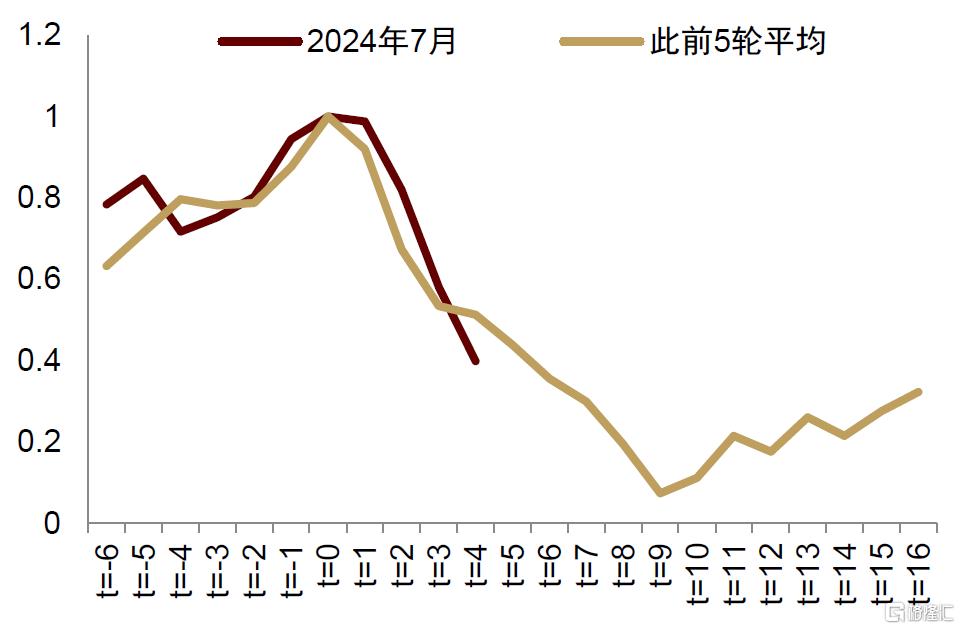

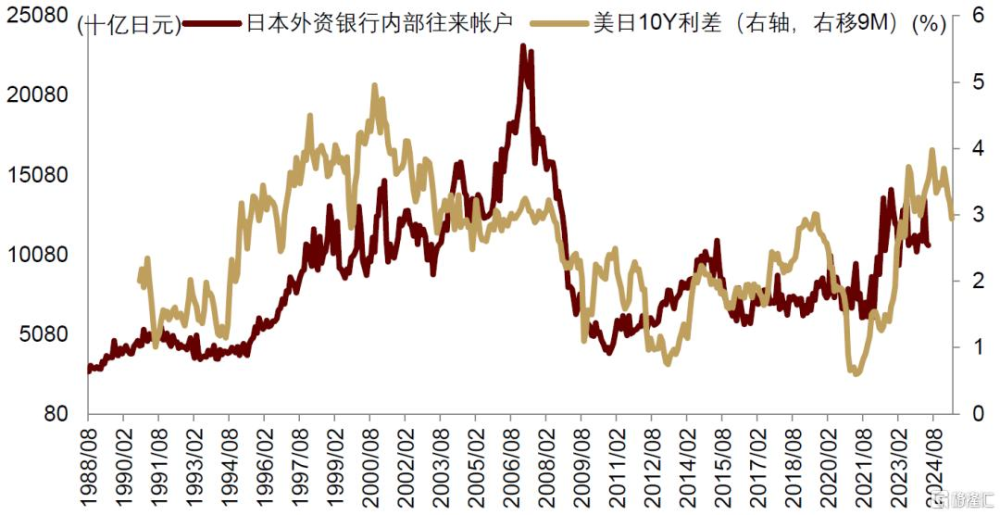

歷史規律顯示套息交易逆轉普遍在3至5個月內企穩,同時,美日長端利差對日元套息交易有較好的領先性。日本外資銀行內部往來账戶資產和芝加哥商品交易所(CME)日元非商業持倉淨頭寸分別可作爲衡量日元套息活動的低頻(月度)和高頻(周度)指標,兩者均顯示,此前5輪套息交易逆轉平均在3至5個月內企穩。同時,高頻數據顯示,2024年7月初以來,日元兌美元匯率與CME日元非商業持倉淨頭寸同步回落,顯示日元套息交易出現逆轉跡象。與此前5輪套息交易逆轉過程相比,我們認爲當前日元套息交易逆轉進程恐剛剛過半。同時,美日長端利差與日本外資銀行內部往來账戶資產歷史月度數據顯示,美日長端利差是套息交易活動較好的領先指標,領先日本外資銀行內部往來账戶資產9個月左右。目前,美日長端利差從前期的高點3.98%左右已降至2.9%附近,美日利差收窄暗示未來日元套息交易逆轉的風波雖然暫時放緩,但其風險或仍將持續。

從對資產的影響上看,套息交易逆轉本身是結果而非原因,需要具體分析套息交易逆轉背後的基本面原因。套息交易逆轉直接的影響可能僅限於日元匯率,而與其他資產的表現更多呈現相關關系而非因果關系。除利好日元、全球國債和黃金外,其它資產並沒有較爲穩定的反應規律,大宗商品和股市不同時期內部分化較大,市場波動性(VIX)整體上升。比如,在1998年全球降息周期和2022年末日本調整YCC兩段日元升值時期,全球股市表現較好;在2002年、2007年和2015年三輪由避險情緒驅動的日元升值周期中,全球股市整體承壓。然而,無論是美國經濟衰退(2002年、2007年)、市場避險情緒升溫(2015年)、還是美聯儲緊縮政策放緩(2015年、2022年)推動的套息交易逆轉和日元升值,黃金均表現較好。

正文

套息交易是日元匯率波動助推器

隨着1990年代日本資產泡沫破滅,日本央行大幅降息,日元一直保持着較低的利率,成爲跨國投資者進行套息交易的主要融資貨幣。日元套息交易(carry trade)的大致步驟爲,借入日元資金,將資金兌換爲外幣,再用外幣投入相應的標的資產。因此,衡量套息交易規模最直接的指標是海外投資者從日本各類金融機構獲得的融資量。在日元的跨境融資中,日本外資銀行與離岸金融機構起到了溝通橋梁的作用。文獻一般認爲,外資銀行會通過其在日部門向海外部門提供融資,在資產負債表上體現爲資產規模和內部往來账戶(interoffice account)規模的變化[3]。

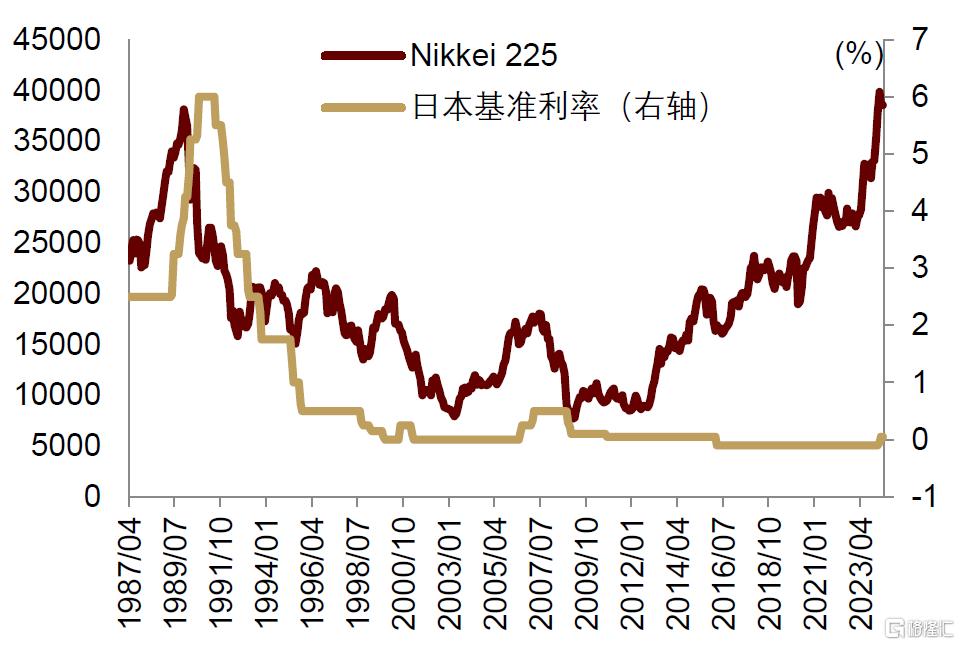

圖表1:90年代日本資產泡沫破滅,日央行大幅降息

資料來源:Wind,中金公司研究部

圖表2:90年代中後期,日元开始成爲套息貨幣

資料來源:Wind,CEIC,中金公司研究部

套息交易的收入主要來自外幣與日元的利差,以及持有外幣的升值收益。我們分別從美日利差及日元匯率兩個角度考察日元套息交易規模的變化情況。當利差增大或出現日元貶值預期上升時,套息交易收益提高、規模提升。因此,日本外資銀行內部往來账戶資產呈現與美日利差和日元匯率正相關的特徵,日元套息交易逆轉周期與日元升值周期高度重合。當前日本外資銀行內部往來账戶資產規模約爲10萬億日元,處於2010年以來較高水平。考慮到套息交易呈現“順周期”特性,套息交易的逆轉會放大日元匯率的波動。

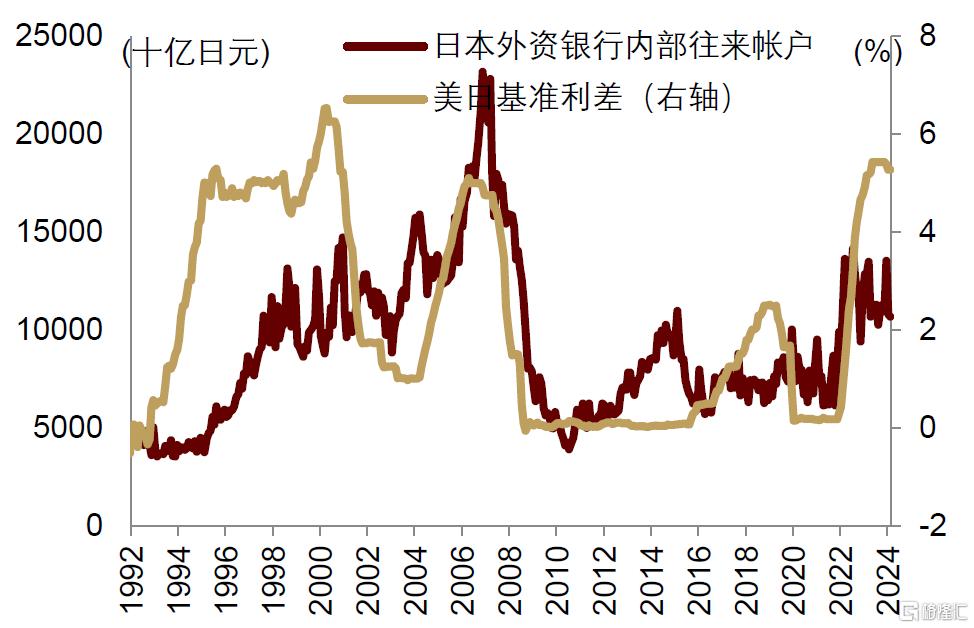

圖表3:日本外資銀行資產內部資產與美日利差正相關

資料來源:Wind,CEIC,中金公司研究部

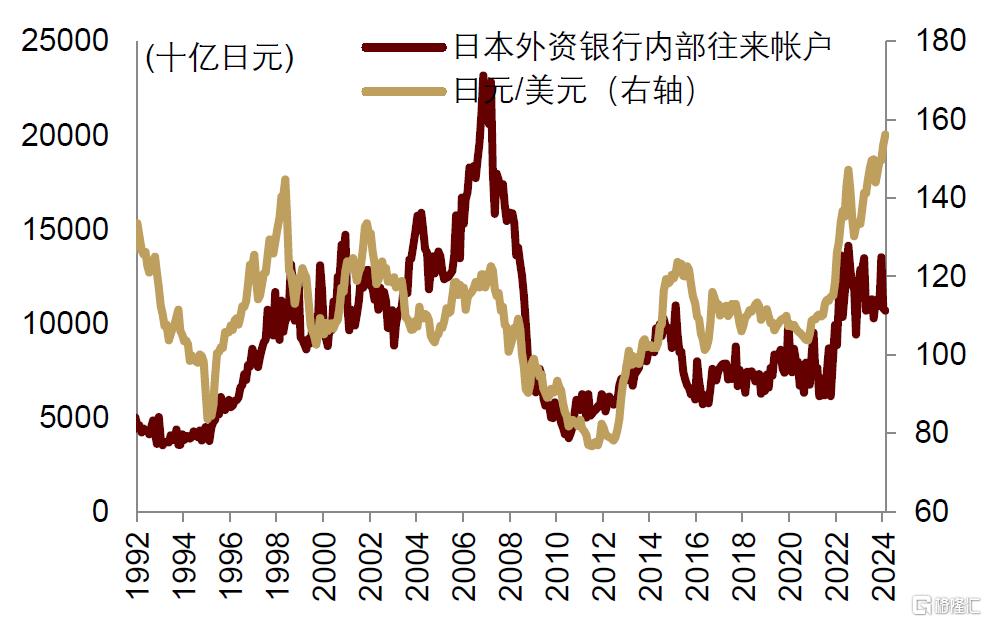

圖表4:日本外資銀行資產內部資產與日元匯率正相關

資料來源:Wind,CEIC,中金公司研究部

90年代中後期日元成爲套息交易融資貨幣以來,共經歷5輪較爲明顯的套息交易逆轉和日元快速升值的情況,日元套息交易呈現出“美日利差收窄-套息交易逆轉-日元升值”的邏輯鏈條。具體來看,1998年、2002年和2007年三輪日元快速升值時期,伴隨着美聯儲和日本央行降息周期。但由於日央行貨幣政策幅度不及美聯儲,因此美聯儲降息佔主導影響,美日利差收窄,日元套息交易規模下降,推動日元進一步升值。

2015年與2022年兩輪日元快速升值周期的特殊性在於,美日利差並未出現實質性收窄,更多是受到美日利差預期收窄的影響,從而帶動日元套息交易逆轉。2015年市場开始預期美國放緩加息進程,美聯儲在2016年3月議息會議上不僅沒有加息,而且下調了未來加息的次數預期,2016年美聯儲僅加息一次。日本寬松預期降低、美國加息預期降低,美日利差預期收窄,套息交易逆轉推動日元升值。類似的,2022年底日本央行“意外”調整收益率曲线控制(YCC)目標,上調10年期國債收益率目標區間,市場對日本央行收緊貨幣政策的預期上升,美日利差預期收窄,套息資金开始回流日本。

圖表5:90年代以來共出現5輪日元升值與套息交易逆轉

資料來源:Wind,中金公司研究部

圖表6:1995年以來的5輪日元升值周期

資料來源:Wind,中金公司研究部

圖表7:套息交易逆轉是日元升值的加速器

資料來源:Wind,CEIC,中金公司研究部

圖表8:日元升值對應美聯儲降息或加息預期回落

資料來源:Wind,中金公司研究部

圖表9:日元升值對應美日利差或預期收窄

資料來源:Wind,中金公司研究部

從歷史規律和美日利差收窄情況來看,日元套息交易逆轉進程或將繼續。從歷史規律來看,我們利用前述日本外資銀行內部往來账戶資產和CME日元非商業持倉淨頭寸分別作爲衡量日元套息活動的低頻(月度)和高頻(周度)指標。兩者有較好的正相關性,套息活動增強則日元期貨淨空頭上升,反之則下降,因此日元期貨淨頭寸與日元匯率也需要較好的同步性。月度數據看,日本外資銀行內部往來账戶資產和CME日元非商業持倉淨頭寸數據均顯示,此前5輪套息交易逆轉平均在3至5個月內企穩。高頻數據顯示,2024年7月初,日元兌美元匯率觸及161.5的高點後开始升值,CME日元非商業持倉淨頭寸同步回落,顯示套息交易出現逆轉跡象。與此前5輪套息交易逆轉過程相比,當前日元套息交易逆轉進程恐剛剛過半。

從邏輯上看,前文提到套息交易逆轉的前提是美日利差收窄或預期收窄。美日長端利差與日本外資銀行內部往來账戶資產歷史月度數據顯示,美日長端利差更能及時反映市場對未來預期的變化,是套息交易較好的領先指標。10年期美日利差約領先日本外資銀行內部往來账戶資產9個月左右。2023年10月美日長端利差觸及3.98%的高點後开始回落,目前已降至2.9%附近。美日利差收窄暗示未來日元套息交易逆轉的風波雖暫時放緩,但我們認爲其風險或仍將持續。

圖表10:日元套息交易規模與CME期貨淨頭寸正相關

資料來源:CEIC,Bloomberg,中金公司研究部

圖表11:CME期貨淨頭寸與日元匯率正相關

資料來源:Wind,Bloomberg,中金公司研究部

圖表12:套息交易逆轉後平均3-5個月企穩

注:t時刻定義爲日元由貶轉升的拐點月份並標准化爲1,圖中數據爲月度數據,數據爲此前5輪日元套系交易逆轉時期均值。

資料來源:CEIC,Bloomberg,中金公司研究部

圖表13:期貨淨頭寸暗示當前套息逆轉進程或剛過半

注:t時刻定義爲日元由貶轉升的拐點當周並標准化爲1,圖中數據爲CME期貨淨頭寸周度數據

資料來源:Bloomberg,中金公司研究部

圖表14:美日利差領先日元套息交易活動9個月左右

資料來源:Wind,CEIC,中金公司研究部

套息交易逆轉的資產含義

90年代以來的5輪套息交易逆轉下的日元升值周期中,除利好日元、全球國債和黃金外,其它資產並沒有較爲穩定的反應,大宗商品和股市不同時期內部分化較大,市場波動性整體上升。具體來看,在日元升值周期中,布倫特原油、LME銅、黃金的平均年化收益率分別約爲14.8%、17.2%、21.1%,收益表現整體好於其它大類資產。美股表現相對穩健,平均年化收益率約爲9.4%,但顯著低於日股19%的平均年化收益率。市場波動性上升,VIX指數平均上漲10.9%。美債指數平均年化收益率約爲6.5%,但正如前文所述,美債收益率下行是日元升值的原因而非結果。

整體來看,套息交易逆轉、日元升值與各大類資產表現更多呈現相關性而非因果關系。套息交易的直接因果關系可能僅限於日元匯率波動,而與其它資產表現則共同由經濟基本面因素所驅動。在1998年全球降息周期和2022年末日本調整YCC兩段日元升值時期,股市表現較好;在2002年、2007年和2015年三輪由避險情緒驅動的日元升值周期中,全球股市整體承壓。

爲應對亞洲金融危機,1998年美聯儲和日本央行开始降息,此後金融市場逐漸從對金融危機的恐慌中緩解,日元升值,全球股市從低點开始反彈。在整個日元升值周期中(1998年8月至1999年12月),標普500和日經225分別錄得25%和52%的累計漲幅。類似的,2022年末日本央行意外上調10年期國債收益率目標區間,同時隨着美國通脹快速回落,市場預期美聯儲加息節奏放緩,全球股市從貨幣政策緊縮的恐慌中逐漸走出,全球股市反彈,在整個日元加息周期中(2022年10月至2023年1月),標普500、Stoxx指數和日經225分別錄得21%、86%和33%的累計漲幅。

相反的,2002年互聯網泡沫破滅,雖然美聯儲和日本央行同樣开啓降息,但全球股市階段性承壓,在日元开啓升值的12個月內(2002年2月至2003年2月),標普500、歐洲Stoxx指數和日經225分別下跌24%、21%和4.5%。雖然在整個日元升值周期內(2002年2月至2005年1月),美歐日股市整體錄得漲幅,但表現明顯弱於1998年和2022年兩輪日元升值時期。類似的,2008年全球金融危機引發市場避險情緒,美聯儲降息引發日元套息交易逆轉與日元升值,2007年6月至2011年10月標普500、歐洲Stoxx指數和日經225分別下跌4.3%、10.3%和4.9%,套息交易逆轉帶來的資金回流亦未能提振日股。2015年英國“脫歐公投”引發市場避險情緒升溫。同時,美聯儲在2016年3月議息會議上不僅沒有加息,而且下調了未來加息的次數預期,2016年美聯儲僅加息一次。美聯儲加息預期回落使得套息交易逆轉,2015年6月至2016年8月,歐洲股市表現最差(-8.9%),日本股市基本持平(-0.8%),美國股市則受加息預期回落利好表現相對較好(3.1%)。

類似的,套息交易逆轉本身對大宗商品亦不存在一致性的影響。原油在1998年和2002年兩輪日元升值周期中表現最好。其中,1998-1999年的油價大幅上漲主要是因爲1997-1998年油價暴跌後的低基數。受1997年亞洲金融危機影響,原油需求不足疊加OPEC擴產,原油價格大幅下跌。1999年OPEC達成限產協議,原油價格开始上漲。因此,該輪套息交易逆轉與原油價格上漲本質上均受到亞洲金融危機的影響。而2002年日元升值主要是受到美元貶值影響。美元貶值則是由於美國互聯網泡沫破裂引發衰退、“911”恐怖襲擊、歐元推出一定程度上威脅美元全球儲備貨幣的地位等因素的綜合影響,而原油價格上漲則是以中國爲代表的新興市場經濟快速增長帶來的需求增加。因此,該輪套息交易逆轉與原油價格上漲之間並不存在直接的內在聯系。但在2015年全球避險情緒下,原油和銅年化收益分別下跌-19.4%和-14.8%。

套息交易逆轉和日元升值周期內,黃金整體表現較好。無論是美國經濟衰退(2002年、2007年)、市場避險情緒升溫(2015年)、還是美聯儲緊縮政策放緩(2015年、2022年)推動的套息交易逆轉和日元升值,黃金均表現較好。在2000年以來的日元升值周期中,黃金分別錄得14.6%、35.2%、10.2%和45.1%的漲幅,且在全部5輪日元升值周期中均取得正增長。

注:本文摘自中金公司2024年8月8日已經發布的《日元套息交易平倉風波暫時緩和》;張峻棟 分析員 SAC 執證編號:S0080522110001 SFC CE Ref:BRY570、於文博 分析員 SAC 執證編號:S0080523120009、張文朗 分析員 SAC 執證編號:S0080520080009 SFC CE Ref:BFE988

標題:日元套息交易逆轉風波暫緩

地址:https://www.iknowplus.com/post/135607.html