8月轉機的兩個契機

引言:過去一個月興業證券反復強調【8月轉機、看多核心資產、聚焦15+3】,當前正在到來。市場風格也將從過度防御轉向攻守兼備,從高股息向高景氣、高ROE的15+3、核心資產等方向擴散。

一、8月轉機的兩個契機

1.1、海外動蕩,更加確認“8月轉機”的臨近

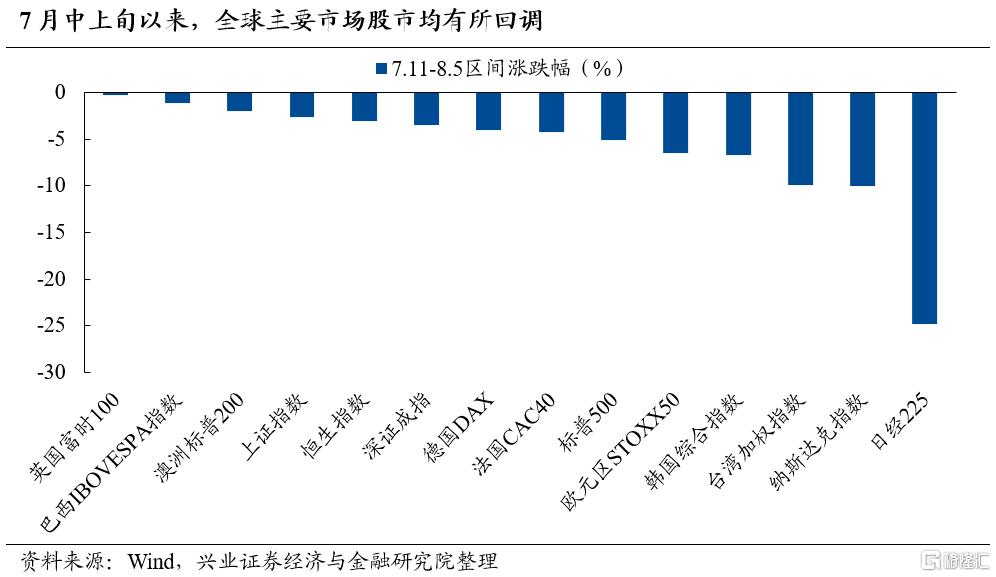

7月以來,以日本爲首的海外市場迎來快速下跌,8月5日全球資本市場更是遭遇“黑色星期一”。

本輪海外資本市場的劇烈波動,核心原因是多重宏觀因素衝擊之下,此前過度一致的預期、過度擁擠的交易出現了階段性的逆轉和“高低切”。

第一,本輪全球資本市場波動放大的本質還是在於估值偏高、交易過於擁擠。

第二,套息交易的逆轉是導致全球股市劇烈波動的“導火索”。

第三,全球經濟下行壓力增大,尤其是美國經濟快速放緩,導致企業盈利面臨不確定性。

第四,美國部分科技龍頭Q2業績及Q3指引不及預期,使全球投資者對AI產業的進程有所擔憂。

第五,三季度美股波動率季節性走高,疊加大選不確定性上升,市場風險偏好收縮。

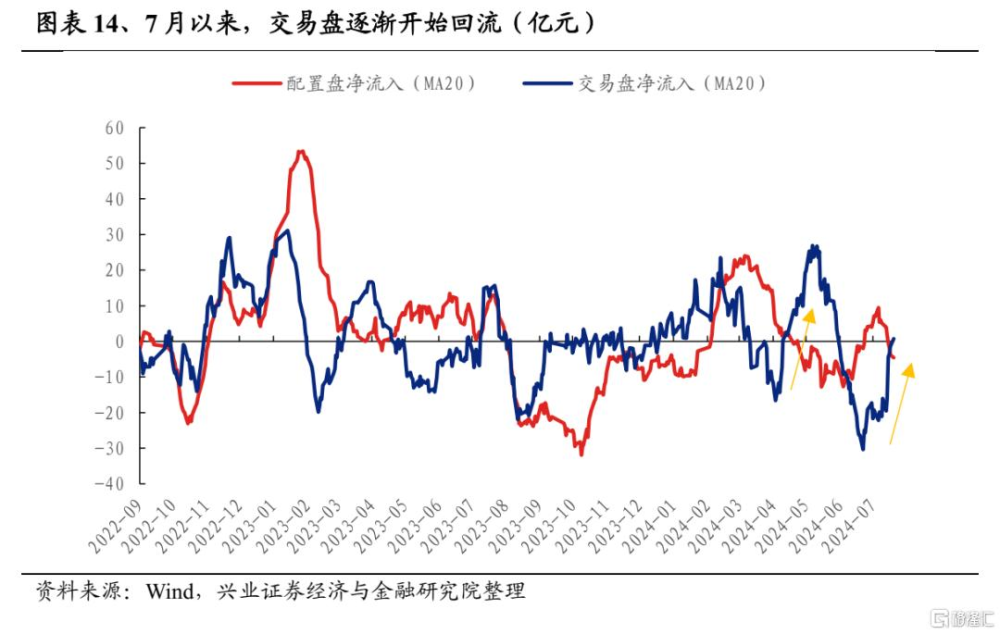

對於A股,伴隨全球資本市場劇烈波動,類似4-5月份,中國資產或逐漸獲得海外資金增配。4月下旬开始,國內房地產政策預期升溫,疊加海外由日本加息預期和美聯儲降息預期回調導致全球資產波動加大的背景下,海外對衝基金等外資交易盤大幅加倉AH股。回到當下,隨着政治局會議強調“擴內需”、各部委積極落實和部署新一輪穩增長政策,疊加外圍市場劇烈波動,7月30日以來外資交易盤率先回流A股。

短期維度來看,8月5日外圍市場已逐漸演變爲資金恐慌式踩踏的非理性下跌,尤其是日股已顯著超賣,後續不排除情緒修復的可能性。但未來1-2周內,由於缺乏數據證僞市場當前在演繹的“衰退交易”,且傑克森霍爾會議對貨幣政策的表述也要等到8月中下旬,在沒有緊急外部幹預的前提下,美日相關資產或維持高波動、全球市場短期或繼續risk-off。考慮到中國資產在外資的頭寸佔比較低、且A股也不屬於套息交易範疇中,疊加估值便宜,A股短期大概率相對全球將有顯著的超額收益。

中期維度來看,8-9月中國資產將面臨更爲有利的流動性環境。一方面,美國9月大概率降息,有望改善全球流動性環境並壓低美債利率。另一方面,美國經濟走弱和大選導致不確定性將持續壓制此前過度擁擠的交易,這將驅動海外資金,尤其是亞太對衝基金重新配置中國資產。並且不同於4-5月全球市場波動之際,部分長线資金選擇回流美股“抄底”,當前美國經濟已顯疲態,後續若美國經濟快速回落,基本面走勢與美國相背的中國資產性價比將進一步顯現,配置盤資金也有望回流。

1.2、中報窗口臨近,市場也有更多亮點可以去挖掘

今年另一個有趣現象在於,往年財報季往往是風險偏好收縮的時段,今年市場本身的風險偏好很低,導致業績空窗期大家已經納入充分的負面預期,財報季反而成爲風險偏好提升的窗口。往年財報季往往是風險偏好收縮的時段,核心是市場前期盈利預期較高,導致股價在業績不達預期後出現回調。而今年的不同之處在於,市場本身的風險偏好很低,導致業績空窗期大家已經納入較多的負面預期,而財報季風險偏好反而迎來修復。如3-4月業績空窗期市場較低迷,反而4-5月份年報、一季報公布後,市場風險偏好出現了一波修復。當前隨着中報預告發布和中報季臨近,反而有一些亮點可以挖掘。

1.3、此前紅利“縮圈”至類債型低波紅利龍頭,市場已處於過度悲觀的狀態,風險偏好本身也有自然修復的動力

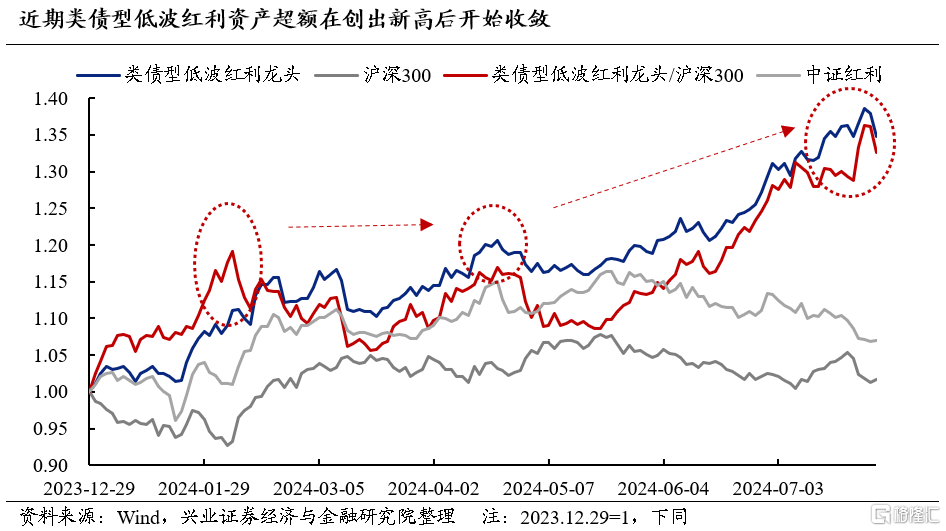

興業證券以農業銀行、交通銀行、工商銀行、建設銀行、中國銀行、中國移動、中國廣核、長江電力、中國神華、中國核電爲樣本,等權編制了類債型低波紅利龍頭指數。這類資產由於其防御屬性較強,其超額收益的高點往往也對應着市場風險偏好的低點,如今年2月初和4月下旬。

而5月下旬开始,隨着對於經濟的預期再度走弱,風險偏好收縮下,市場也再次進入調整。興業證券也看到,市場對於紅利資產的擁抱再一次出現“縮圈”,進一步向其中的類債型低波紅利龍頭下沉。到7月24日時,其相對滬深300、相對中證紅利的超額收益均創出新高,並且遠超過上兩輪的高點。顯示此前市場風險偏好已到了一個過度悲觀的狀態。

而近期,興業證券看到類債型低波紅利龍頭超額收益开始收斂,指向市場盡管仍在波動、調整,但已开始從過度防御的狀態中脫離,風險偏好也將逐步從過度悲觀的狀態迎來一個自然修復的過程。

因此,隨着海外波動加大、全球資產“高低切”、人民幣升值之下,中國資產已在逐步迎來海外資金的增配,疊加中報窗口臨近,在此前已經充分納入負面預期的基礎上,反而有更多亮點可以去挖掘,後續市場風險偏好有望迎來修復。

二、類似4月下旬,隨着市場逐步迎來轉機,風格也將從過度防御轉向攻守兼備

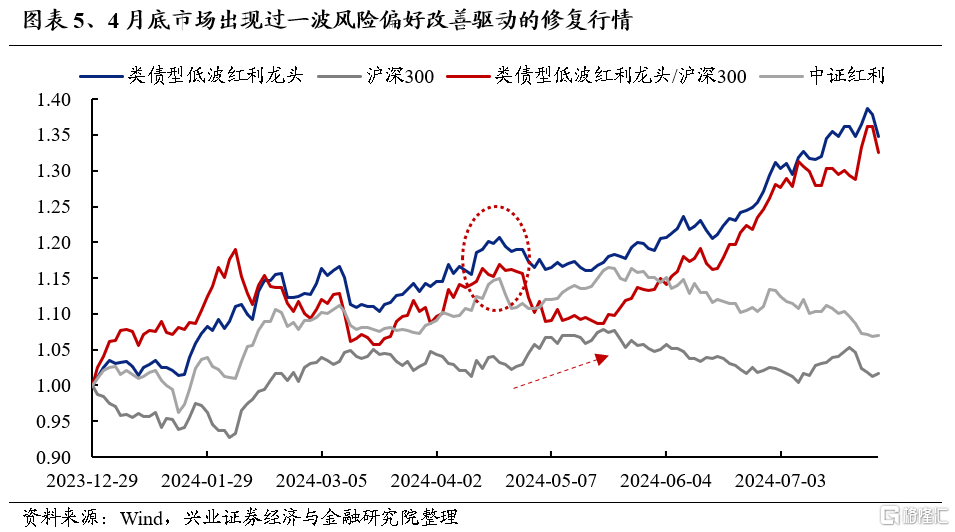

3月中旬至4月中旬時,市場同樣出現過一波風險偏好收縮之下,主线向紅利板塊乃至其中的類債型低波龍頭個股聚焦,類債型低波紅利龍頭的超額收益創階段性新高。

而4月下旬开始,隨着一季度經濟數據超預期、房地產政策放松共振催化,疊加此前業績空窗期市場已經納入了較多的負面預期,4、5月份年報、一季報公布後,市場風險偏好反而出現了一波修復,指數也一度創出年內新高。與此同時,隨着風險偏好修復,市場從紅利板塊向核心資產、“15+3”、出海鏈等高景氣、高ROE方向擴散。

往後看,興業證券認爲類似4月下旬,隨着風險偏好進入從過度悲觀的狀態緩慢爬升、修復的窗口,轉機或在8月,市場風格也將從過度防御轉向攻守兼備,從高股息向高景氣、高ROE方向擴散。

但興業證券更要強調的是,這種擴散是有限度的,是在高勝率投資的時代背景下、大盤龍頭的beta中的擴散,並不支持市場回到小微盤、主題炒作的風格。

這其中,“15+3”作爲三高資產的交集、大盤風格的增強,有望成爲市場共識聚焦的方向。

風險提示

經濟數據波動,政策超預期收緊,美聯儲超預期加息等。

注:文中報告節選自興業證券2024年7月31日、2024年8月4日、2024年8月6日分別發布的《從過度防御轉向攻守兼備——A股策略展望》、《海外動蕩,更加確認“8月轉機”的臨近——A股策略展望》、《如何理解全球市場劇震?A股如何應對?》,分析師 :張啓堯 S0190521080005;程魯堯 S0190521120004;胡思雨 S0190521110003;陳恭懿 S0190523060001;張勳 S0190520070004;吳峰 S0190510120002;楊震宇 S0190520120002

標題:8月轉機的兩個契機

地址:https://www.iknowplus.com/post/135550.html