國債曲线管理,誰的選擇?

摘 要

國內市場對於收益率曲线管理的關注在於:央行爲什么進行管理?央行管理的效果會怎么樣?央行是否會改變或者結束這個操作,什么情況下調整?

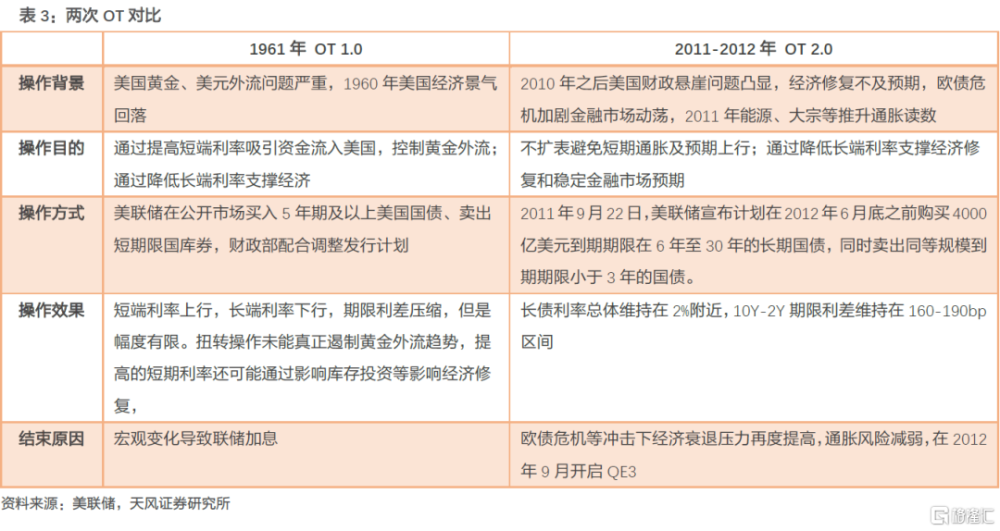

以美國爲例,美國兩次扭曲操作都源自內外多元政策目標之間存在矛盾。管理目的都是要給出長端上限並縮窄曲线期限利差。

1961年OT 1.0的經驗在於:央行賣出短端和买入長端,收益率曲线在政策影響下確有變化,但是財政貨幣如果配合不好,效果就會受到一定影響。此外,僅靠賣出短期國債可能不足以持續壓縮期限利差,當然從最終結果看,美國國際收支情況也並未真正改善。

1961年操作的改變在於宏觀環境變化帶來貨幣政策的變化,1963年加息結束了OT。

2011-2012年OT 2.0的經驗再度證明,通過收益率曲线管理大幅壓縮期限利差有一定效果,但程度有限,長債利率和期限利差主要還是要看宏觀因素和市場預期的演繹。宏觀壓力上升,最終美聯儲再度加碼實施QE取代OT 2.0。

需要着重強調的是,從1961到2011,OT顯然是權宜之計,美聯儲的決策或者直接來自於總統的要求,或者基於平衡各方利益的訴求和政策疑慮,只有宏觀關鍵指標到了一定位置,在宏觀政策取向一致的背景下,聯儲才有可能獲得真正的行動力。

對照當前,我們判斷人民銀行开展收益率曲线管理可能爲了更好的兼顧金融穩定目標和內外均衡目標。目前央行行爲對短端和長端的引導方向一致,近似於給出下限,在期限利差上甚至可能還希望有所走闊。

我們央行的行爲和市場關注的國債曲线管理與1961年或者2011的美國完全不同。如果說可以借鑑或者進一步思考的,或許就在於等待宏觀面的進一步變化,等待宏觀政策取向一致下央行行動的變化。

央行進行國債收益率曲线管理,國外已有不少先例。穿過歷史看今朝,無外乎把握住背景、目的、方式、效果、政策退出這五個問題。

1. 收益率曲线管理,有哪些嘗試?

其實央行的各類工具,包括利率自律機制,都能影響國債收益率表現。

比如現階段國內可能有兩個主要的傳導機制,一是OMO利率定價資金利率並影響短端收益率,二是LPR通過比價效應直接影響中長端收益率。

但這些傳導過程目的不在於國債利率,國債利率變化是市場對政策的反應。

當央行進行收益率曲线管理,說明央行對收益率曲线形態可能有更多訴求,需要拓展政策的影響範圍。

歷史上大多數收益率曲线管理政策的初衷,是在短端利率已經極低、無法向長端利率傳導的情況下,通過直接資產購买壓低長端利率,提振總需求或應對大規模衝擊。

長期利率不僅取決於政策利率,還取決於未來預期,存在一個市場博弈與定價的過程。

利率市場化條件下,進一步壓低長端利率需要依靠數量工具操作,改變長期資產的供求關系,從而壓縮期限溢價。

比如美國歷次QE主要都是爲了這一目標。

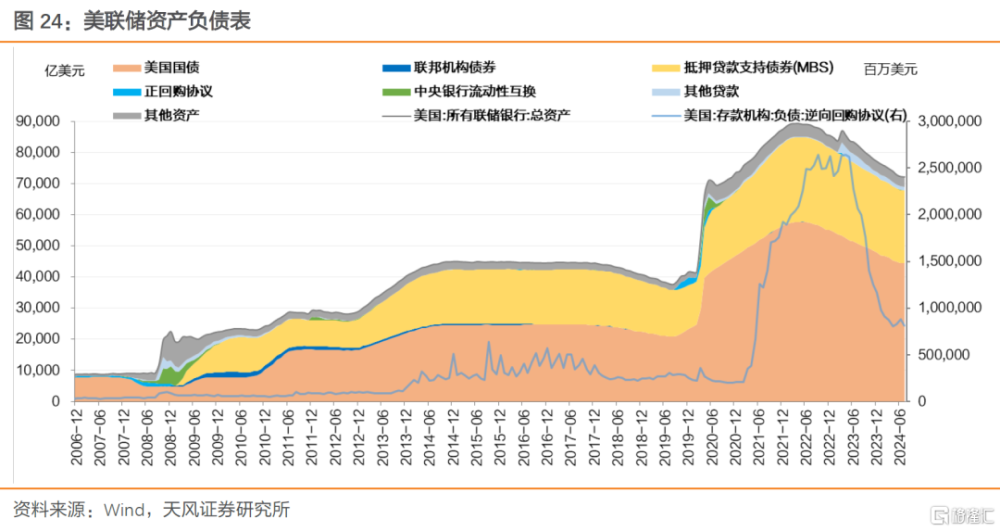

2008年-2015年,國際金融危機爆發後美聯儲开啓多輪QE,2020年3月,美聯儲對衝疫情衝擊开啓無限量QE ,每輪QE都是在短端已經接近零利率以後。

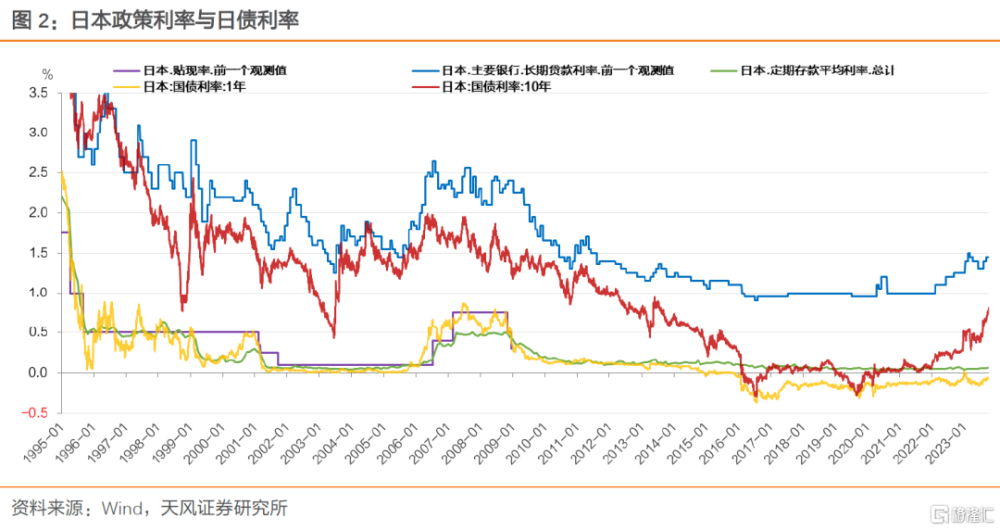

再比如日本超寬松貨幣政策的逐步升級。

日本在1999年10月 、2001年3月 、2008年12月 啓用QE,在2013年4月 進一步啓用QQE(質化與量化寬松),在2016年9月 啓用收益率曲线控制(YCC),目標可能都是壓縮期限利差,支持赤字融資,讓日本經濟走出失去年代。

其中,YCC與QE雖有不同,但都是通過資產購买實現對利率(價格信號)的影響。

歐央行政策初衷相同。國際金融危機後,歐央行在2009-2014年採取直接資產購买(APP) 。伴隨歐債危機發展,歐央行終於在2015-2018年實施QE。後續歐央行在2019年11月-2023年6月還曾重啓QE 。

此外還有澳大利亞央行在2020年3月實施收益率控制,通過央行二級市場購債將3年期國債收益率控制在0.25%附近 。

總體上,在利率市場化之後,央行貨幣政策傳導的過程,近似可以理解爲貨幣政策作用於國債曲线的過程,對應收益率曲线管理乃至控制,主要或是爲了更好的實現多元政策目標。

當政策目標沒有衝突時,貨幣政策通過調節總需求,避免經濟衰退或過熱,收益率曲线短端與長端同向變動。

在政策目標存在衝突時,貨幣政策對收益率曲线的要求可能會保持一種組合思維。

比如資本外流、貶值壓力與經濟下行交織的背景下,央行可能會考慮同時推動短期利率上行(或者穩定)和長期利率下行,從而兼顧內外均衡目標,例如“扭轉操作”(Operation Twist)。

1961年2月,肯尼迪政府推動美聯儲實施“扭轉操作”,在公开市場賣出短債、买入長債,一方面試圖通過擡高短端利率抑制黃金與資本流出,另一方面壓低長期利率刺激投資和經濟增長。

政策目標的約束還體現在短期通脹上行壓力與長期經濟修復偏弱的矛盾。

2011年 ,財政懸崖導致美國經濟修復不及預期,歐債危機對美國金融市場形成衝擊,但美國面臨短期通脹壓力。因此伯南克帶領的美聯儲在2011年9月啓動久期延長項目(“Maturity Extension Program”,也稱爲扭轉操作2.0) ,一方面避免短端利率偏低加劇通脹風險,另一方面引導長端利率下行和支持經濟修復。

同樣是爲兼顧多元政策目標,美國兩次扭轉操作對我國當下可能有一定參考意義。

下文我們重點關注美聯儲爲了平衡不同政策目標而採取的相關國債曲线管理操作。

2.美國國債曲线管理操作(OT和OT2),哪些細節值得關注?

2.1. 1961年:黃金外流和美元貶值壓力催生OT政策

1961年1月 ,肯尼迪就職第35任美國總統,推動美聯儲1961年2月啓用OT政策 。

該操作目的在於改變利率結構,保持短期國債利率,鼓勵持有美元;控制長期債券維持在較低利率水平,刺激國內經濟擴張。

如何理解1961年OT政策的背景原因?

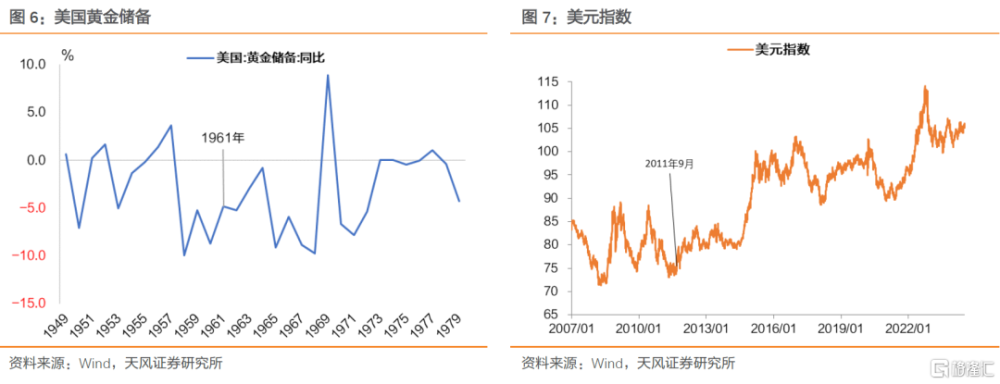

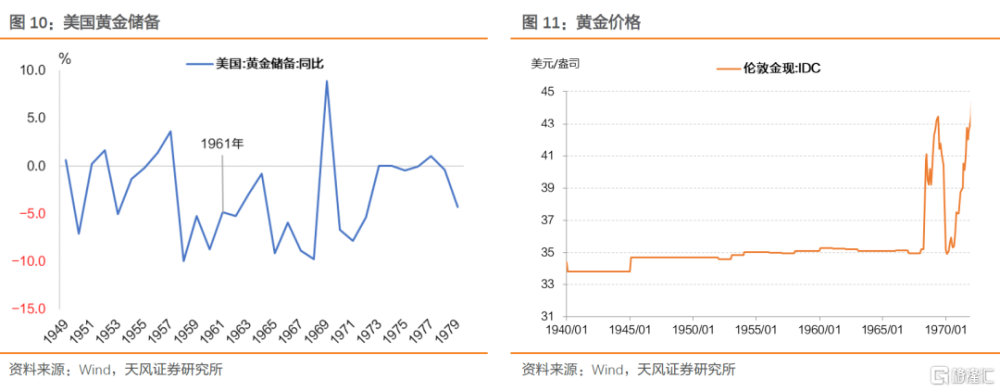

隨着二战後重建快速推進,全球貿易和經濟格局改變,美國貿易優勢和經濟競爭力下降,歐洲崛起,與此同時蘇聯和華約對美國和北約形成一定的战略優勢,兩大因素疊加下,美國面臨黃金和美元同時外流的局面,動搖了1944年建立起來的金匯兌本位。

1958年 ,歐洲經濟共同體成立。

1958年 ,第二次柏林危機爆發,海外軍費支出加重美國國際收支負擔。

1960年上半年,美聯儲降息刺激經濟,市場擔心美元對黃金貶值。1960年10月25日,倫敦黃金市場黃金價格飆升到40.6美元/盎司,大幅偏離官方價。

美國政府首先通過與盟國進行政治溝通應對黃金危機。1960年10月7日,艾森豪威爾向德國總理阿登納寫信尋求幫助,但並未得到幫助。1960年11月底美國財政部長與國務卿出訪德國,但德國拒絕考慮爲美國軍隊支付軍費。

接下來考量在於是否調整匯率制度。如果放松黃金儲備比例,可能動搖美元信譽。如果美元貶值,其他國家可以同時競爭性貶值、抵消美元貶值效果,無法解決黃金流出壓力。

爲了有效應對內外壓力,最終在肯尼迪就職後選擇OT政策。

OT 政策具體怎么做?效果如何?

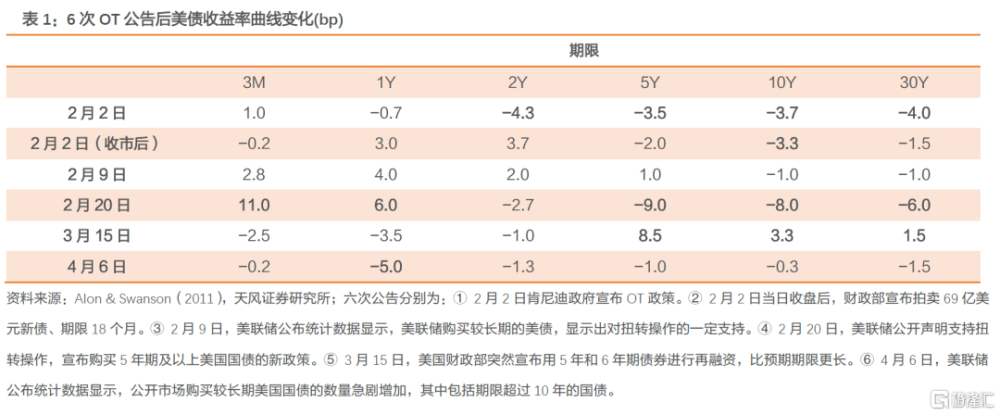

1961年2月2日,肯尼迪宣布扭轉操作計劃,其中美國財政部和美聯儲需要相互配合,改變公开市場上長期和短期美國國債的相對供求,美聯儲將維持聯邦基金利率水平,同時嘗試通過买入長期國債推動長期收益率下行、賣出短期國債推動短期收益率上行,而美國財政部預計將減少長期國債的發行規模。

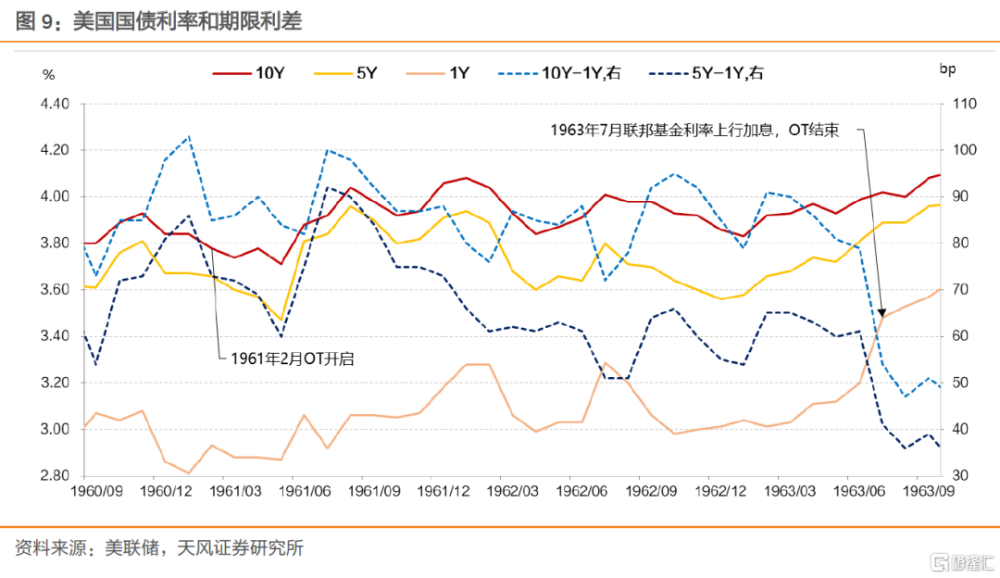

根據聖路易聯儲統計 ,美聯儲在1961年期間买入長期限國債88億美元,賣出短期國債74億美元。此後美聯儲在1962年繼續購买1年期以上期限國債,但政策力度下降,直到1963年美聯儲开始直接進行短端加息 ,OT政策淡出。

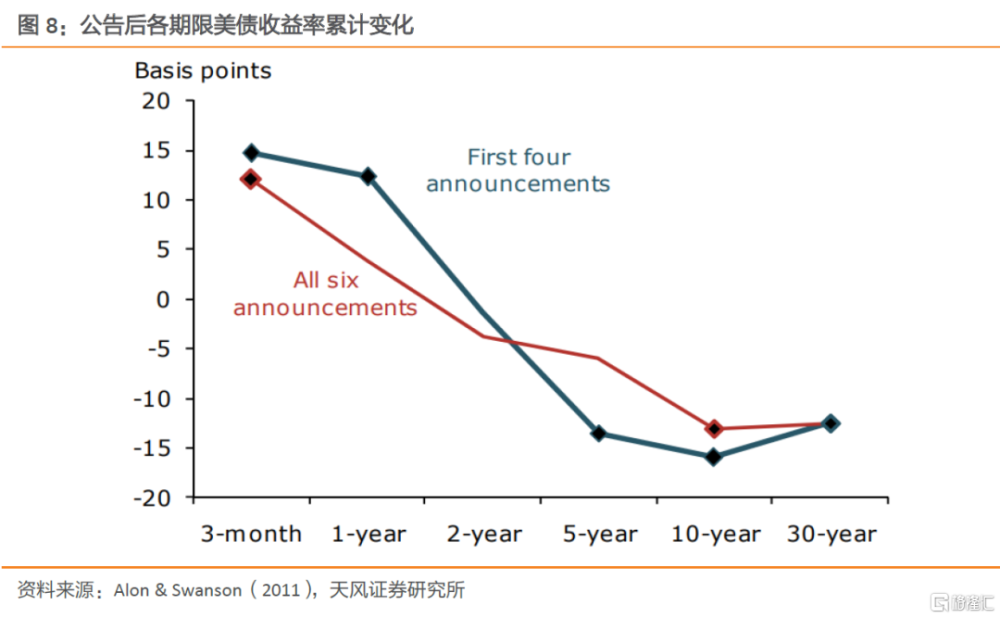

短期內,扭轉操作相關公告對美債市場預期和收益率曲线產生了一定影響,短端上行和長端下行幅度均在15bp左右。

事後看,OT政策以及肯尼迪政府採取的其他措施更接近於一種暫時性、階段性的政策嘗試,並未真正實現扭轉黃金外流和穩定宏觀經濟的目標。1961年12月美聯儲政策記錄 指出,僅靠賣出短期國債的OT政策並未有效扭轉國際收支問題。此外提高的短期利率還可能通過影響庫存投資等影響經濟修復。

2.2. 2011年:重啓OT 2.0

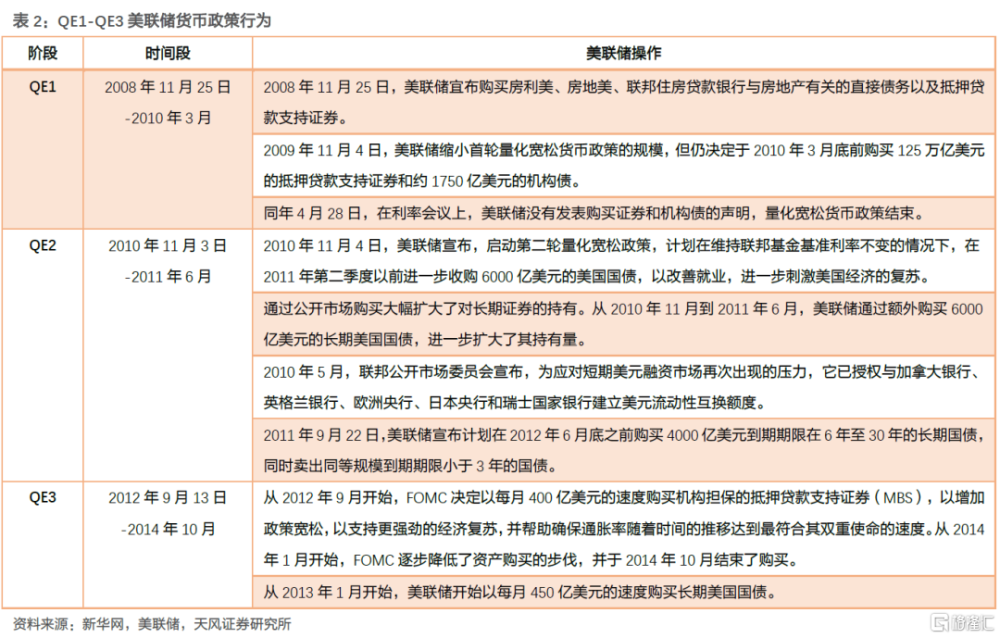

2011年9月,美聯儲啓動“久期延長項目(Maturity Extension Program)”,預計將在2012年6月之前購买4000億美元的中長期國債(6-30年),同時賣出等量的短期國債(3年以下)。

如何理解2011年OT 2.0的背景原因?

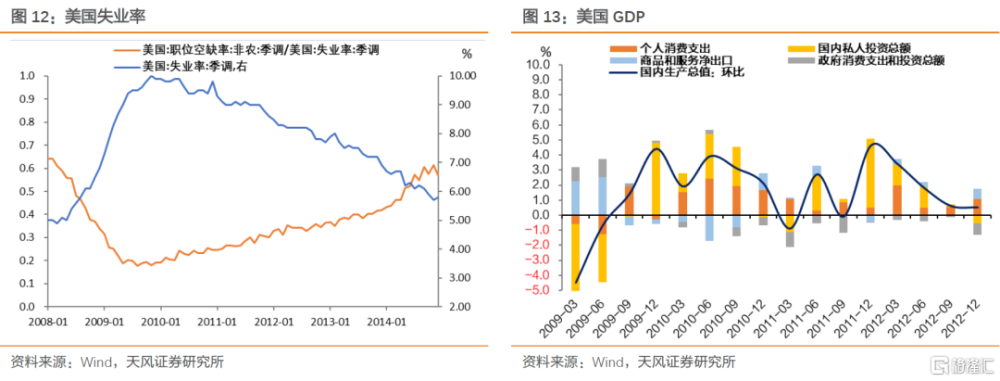

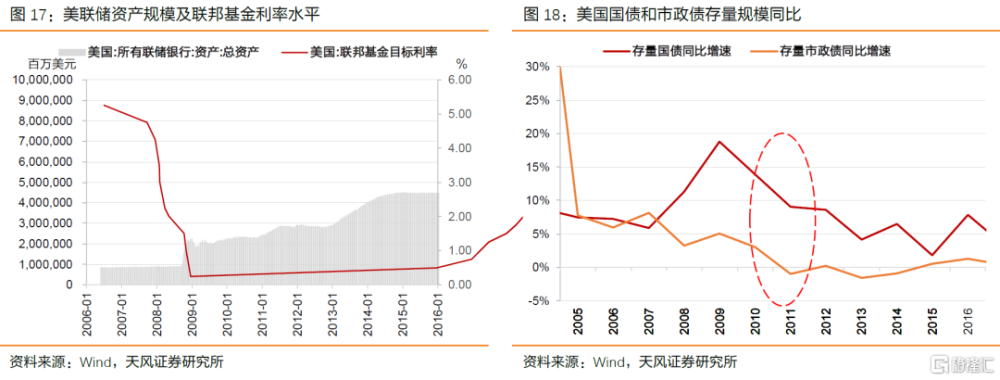

2011年6月,美聯儲正式結束QE2,但此時美國經濟增長動能仍未修復,失業率仍在8%以上,勞動力和房地產市場表現疲弱,與此同時財政約束成爲經濟重要拖累。

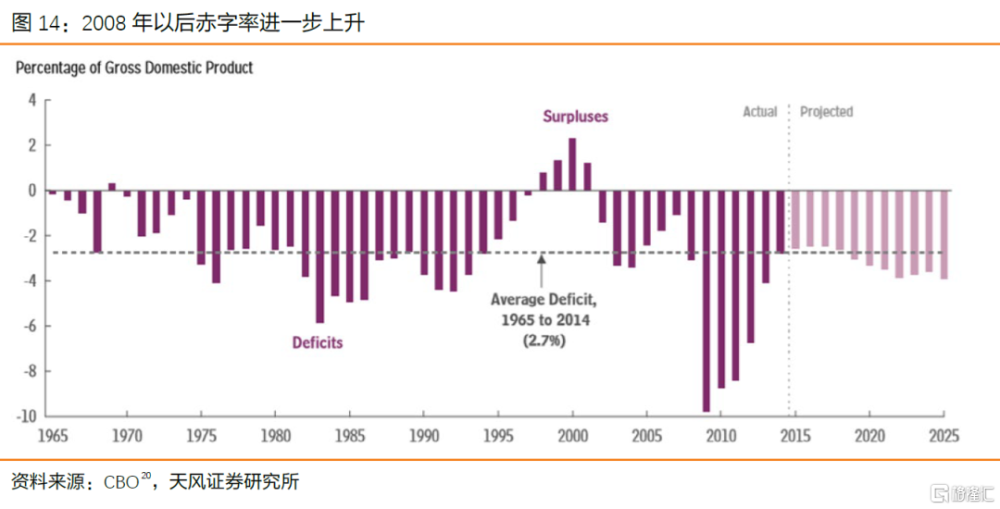

次貸危機爆發,美國採取多項積極財政政策,支出大幅擴張,但經濟與財政收入仍然承壓,政府赤字率大幅突破歷史均值(2.7%),並觸發財政平衡機制。

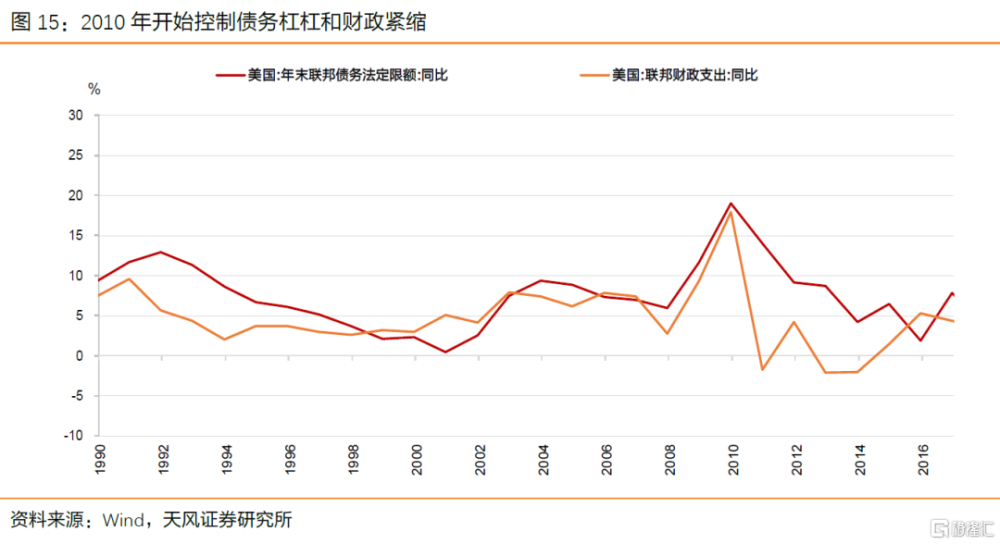

2010年中期選舉後,兩黨對立掣肘債務上限談判,財政懸崖問題开始凸顯。

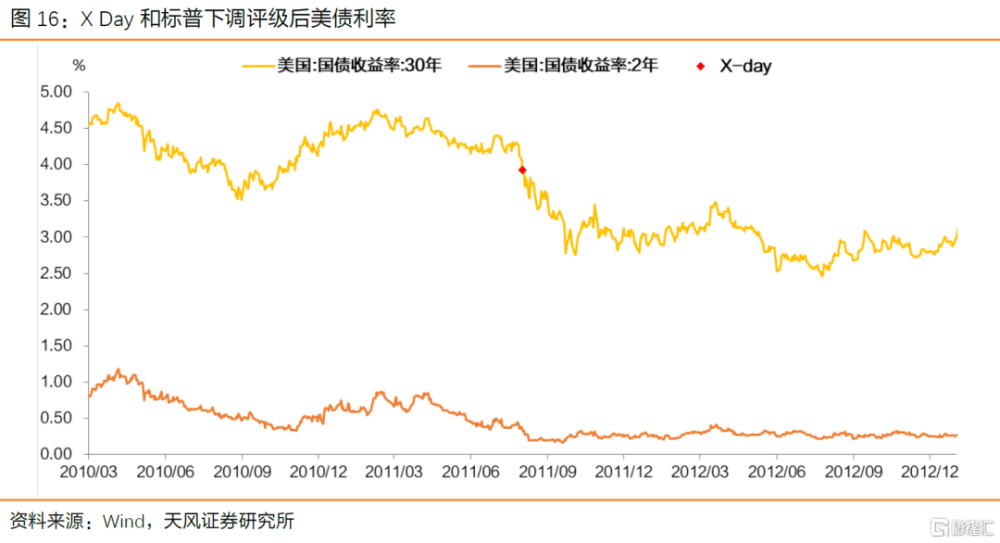

2011年8月2日 ,美國國會在X DAY前數小時,才達成了提高債務上限的協議,雖然避免了美國政府債務違約。但是2011年8月5日,標普仍然下調了美國主權信用評級。

債務上限約束下,聯邦政府縮減开支,與之相伴隨的是政府債務控制,客觀上進一步加重了就業市場恢復難度,另一方面也拉低了真實利率水平。

伯南克在2011年3月2日的演講中明確回應了財政懸崖問題 :

危機後聯邦財政收入大幅下滑,因爲預算平衡約束,很多部門和地方政府削減財政計劃和大規模裁員。伴隨着削減开支和增加稅收,聯邦和地方政府的財政問題就如同經濟復蘇道路上的逆風(Ben S. Bernanke,Challenges for State and Local Governments,March 2, 2011)。

而歐債危機的持續升級也給美國金融市場穩定和經濟修復前景產生壓力。

2011年3-4月,評級機構下調葡萄牙、愛爾蘭等國評級 。2011年7月12日,歐元區承認削減希臘債務可能需要該國進行某種形式的違約 。

多因素疊加,美債利率波動較大。

在這樣的背景下,美聯儲需要延續超常規貨幣政策運用,以保證宏觀政策正常運轉和促進經濟修復,但貨幣政策的再寬松的確面臨質疑。

QE2宣布後,根據伯南克回憶,美國國會共和黨議員、保守派經濟學家和外國政府均开始向美聯儲施壓,擔心在於QE可能推高長期通脹和資產泡沫,並且壓低美國長期利率可能導致熱錢流入新型市場國家並造成金融不穩定,並且美元貶值有利於出口,並可能導致競爭性貶值。(伯南克,《21世紀貨幣政策》)

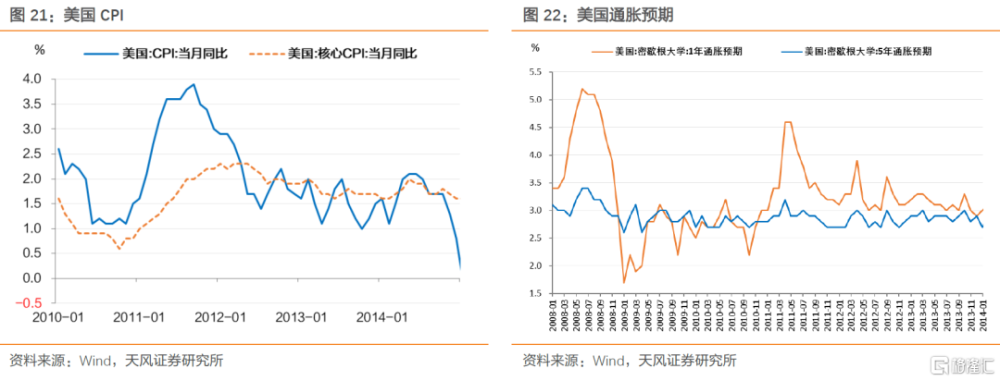

與此同時,受能源和大宗商品影響,美國短期內通脹數據和預期有所擡升。

因此在2011年9月,美聯儲事實上是在三種政策方案之間進行選擇 :

① 再投資期限延長計劃(RMEP):利用機構證券本金購买長期國庫證券(剩余期限爲6年或更長時間的國債)。

② SOMA組合期限延長方案(MEP):購买4000億美元的長期證券,同時出售SOMA組合中剩余期限爲三年或更短的4000億美元國債。

③ 大規模資產購买計劃(LSAP):聯邦公开市場委員會將指示部門購买1萬億美元的國債,期限與收益率曲线不同,但其中約60%集中在長期國債上。

最終美聯儲選擇方案二 。

參考伯南克具體表述:

“我們的購买主要通過減少長期證券的淨供應量,從而提高其價格、降低其收益率,而不是通過增加銀行准備金或貨幣供應來起作用。我們希望它至少能像早期的證券購买一樣有效,同時或許能安撫內部和外部的批評人士,他們擔心增加銀行准備金可能導致更高的通脹或金融不穩定。”(伯南克,《21世紀貨幣政策》)。

2012年6月,在第一輪扭轉操作到期之後,美聯儲又增加了2670億美元的操作額度,並持續到2012年底 。

OT 2.0 效果如何?

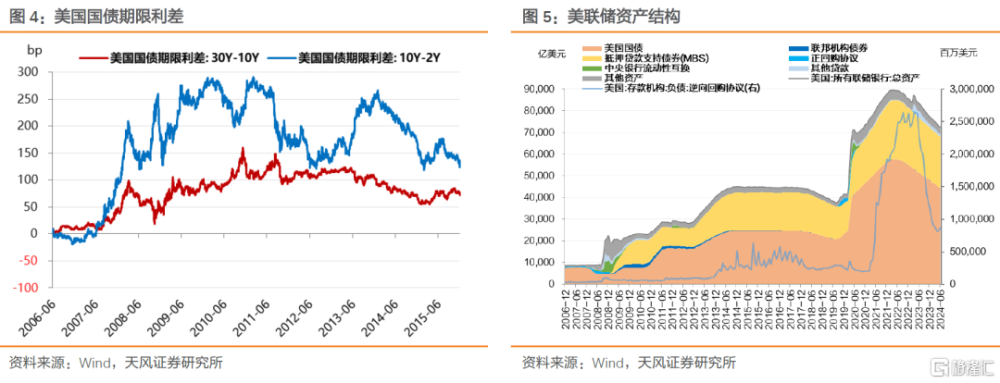

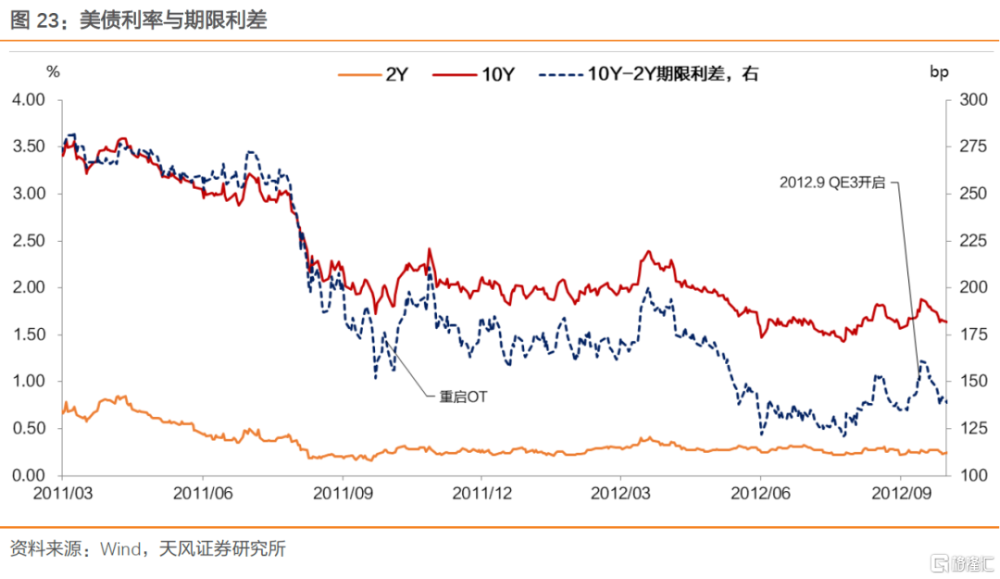

2011年9月21日公布OT 2.0後的兩個交易日內,2年期美債利率上行2-3bp,10年期美債利率下行最大達到23bp,長端變化幅度大於短端。

但隨後長端利率和期限利差均有階段性回升。一方面,OT政策的出台意味着,短期內出台新一輪QE或其他更有力度政策的預期落空了。另一方面,2011年8月美國財政闖關成功,助推長債收益率階段性回升。

後續OT2.0政策將長債利率總體維持在2%附近,將10Y-2Y期限利差維持在160-190bp區間。從收益率曲线來看,OT2.0可能的確產生了一定影響。

只是該政策對宏觀經濟的效果可能略低於美聯儲預期。從伯南克表述來看,OT 2.0的側重點還是在於壓低長期利率,“該計劃旨在降低長期利率,但我們並不認爲短期利率會上升,因爲體系中已經存在的高水平銀行准備金使短期利率接近於零”(《21世紀貨幣政策》,伯南克),但事實上長期收益率在OT操作後下行不明顯,效果更側重於穩上限。而且在OT政策期間,美國經濟景氣持續下滑,以至於2012年9月重啓QE。

政策何時退出?

財政懸崖的財政緊縮效應對美國經濟形成拖累,疊加歐債危機不斷升級,美國經濟衰退壓力再度提高。

從2012年5月开始,美國CPI同比回落至2%目標水平以下,通脹風險消除。失業率則在2012年3月以後居高不下,在8.2%水平不再回落。

因此美聯儲在2012年9月結束OT 2.0,开啓QE3。

3.OT的啓示?

國內市場對於收益率曲线管理的關注在於:央行爲什么進行管理?央行管理的效果會怎么樣?央行是否會改變或者結束這個操作,什么情況下調整?

以美國爲例,美國兩次扭曲操作都源自內外多元政策目標之間存在矛盾。管理目的都是要給出長端上限並縮窄曲线期限利差。

1961年OT 1.0的經驗在於:央行賣出短端和买入長端,收益率曲线在政策影響下確有變化,但是財政貨幣如果配合不好,效果就會受到一定影響。此外,僅靠賣出短期國債可能不足以持續壓縮期限利差,當然從最終結果看,美國國際收支情況也並未真正改善。

1961年操作的改變在於宏觀環境變化帶來貨幣政策的變化,1963年加息結束了OT。

2011-2012年OT 2.0的經驗再度證明,通過收益率曲线管理大幅壓縮期限利差有一定效果,但程度有限,長債利率和期限利差主要還是要看宏觀因素和市場預期的演繹。宏觀壓力上升,最終美聯儲再度加碼實施QE取代OT2.0。

需要着重強調的是,從1961到2011,OT顯然是權宜之計,美聯儲的決策或者直接來自於總統的要求,或者基於平衡各方利益的訴求和政策疑慮,只有宏觀關鍵指標到了一定位置,在宏觀政策取向一致的背景下,聯儲才有可能獲得真正的行動力。

對照當前,我們判斷人民銀行开展收益率曲线管理可能爲了更好的兼顧金融穩定目標和內外均衡目標。目前央行行爲對短端和長端的引導方向一致,近似於給出下限,在期限利差上甚至可能還希望有所走闊。

我們央行的行爲和市場關注的國債曲线管理與1961年或者2011的美國完全不同。如果說可以借鑑或者進一步思考的,或許就在於等待宏觀面的進一步變化,等待宏觀政策取向一致下央行行動的變化。

風 險 提 示

基本面變化超預期、增量政策超預期、美聯儲降息不及預期

注:本文爲天風證券2024年07月17日研究報告《國債曲线管理,誰的選擇?——海外收益率曲线管理政策復盤》,報告分析師:孫彬彬S1110516090003、隋修平S1110523110001

本資料爲格隆匯經天風證券股份有限公司授權發布,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、復制、發表、許可或仿制本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,爲保證服務質量、控制投資風險,請勿訂閱本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發布旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報告的發布平台,所發布觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發布的報告爲准。本資料內容僅反映作者於發出完整報告當日或發布本資料內容當日的判斷,可隨時更改且不予通告。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。

標題:國債曲线管理,誰的選擇?

地址:https://www.iknowplus.com/post/127830.html