張明:今年下半年對人民幣匯率走勢不必過於悲觀

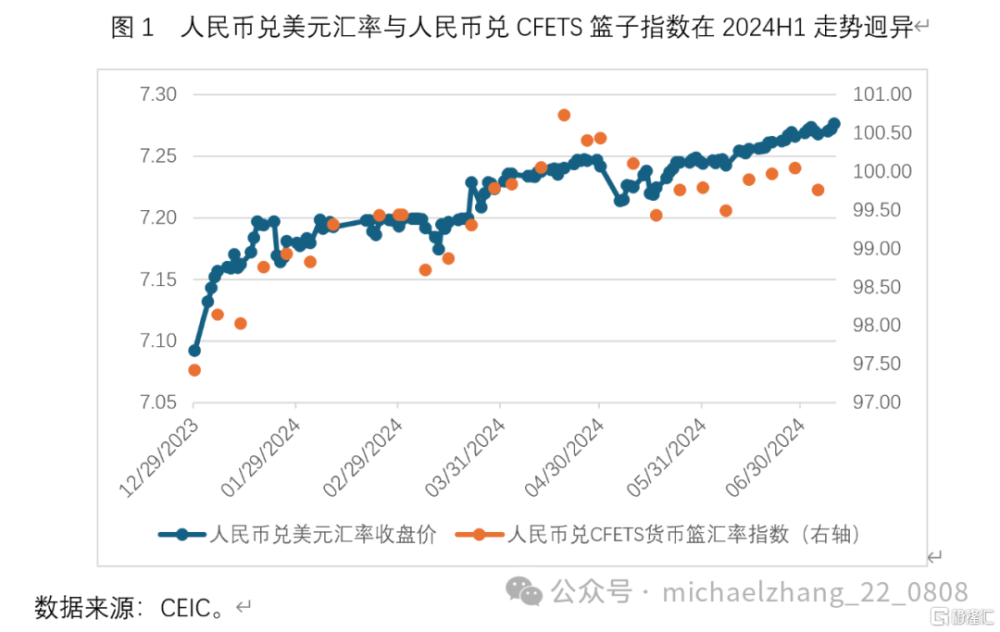

在2024年上半年,人民幣兌美元匯率收盤價由7.0920下行至7.2659,貶值了2.5%。同期內,人民幣兌CFETS貨幣籃匯率指數卻由97.42上升至100.04,升值了2.7%。人民幣兌美元匯率貶值與人民幣兌CFETS貨幣籃匯率升值並存的格局(圖1),說明2024年上半年人民幣對美元貶值的原因不是人民幣自身匯率太弱,而是美元自身匯率太強。

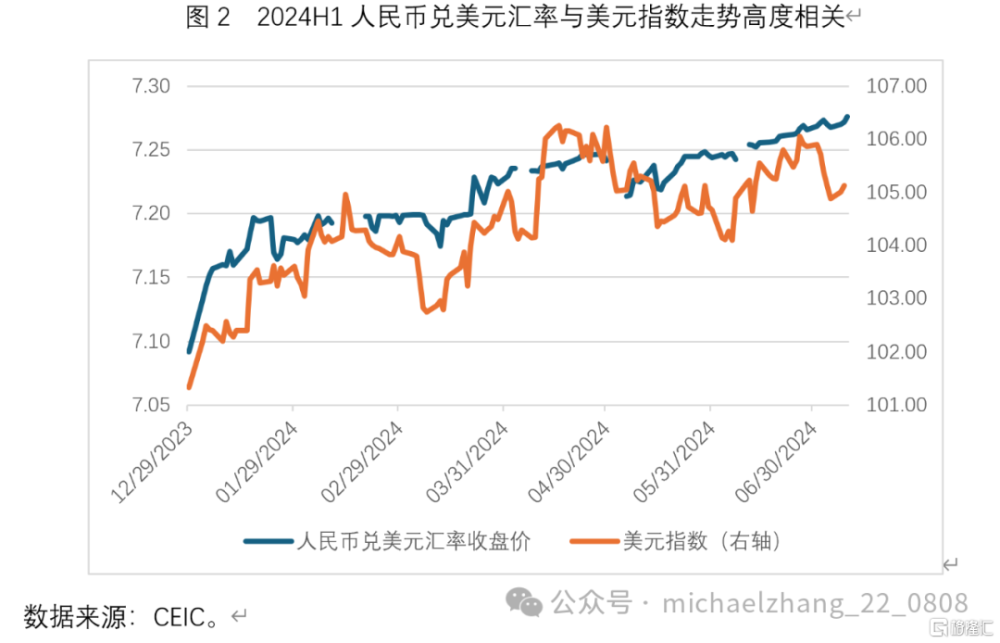

如圖2所示,在2024年上半年,美元指數由101.33上升至105.87,升值了4.5%。在同期內,人民幣兌美元指數收盤價與美元指數兩者的走勢具有較強的相關性,說明美元有效匯率變動對人民幣兌美元雙邊匯率變動的影響較大。

導致人民幣兌美元匯率在2024年上半年有所貶值的最重要原因之一,在於中美長期利差在同期內顯著擴大。如圖3所示,中美10年期國債收益率之差由2024年年初的130個基點放大至2024年6月底的210個基點左右。中美長期利差拉大導致中國短期資本流出加劇,在中國外匯市場上造成美元供不應求,從而造成人民幣對美元貶值。

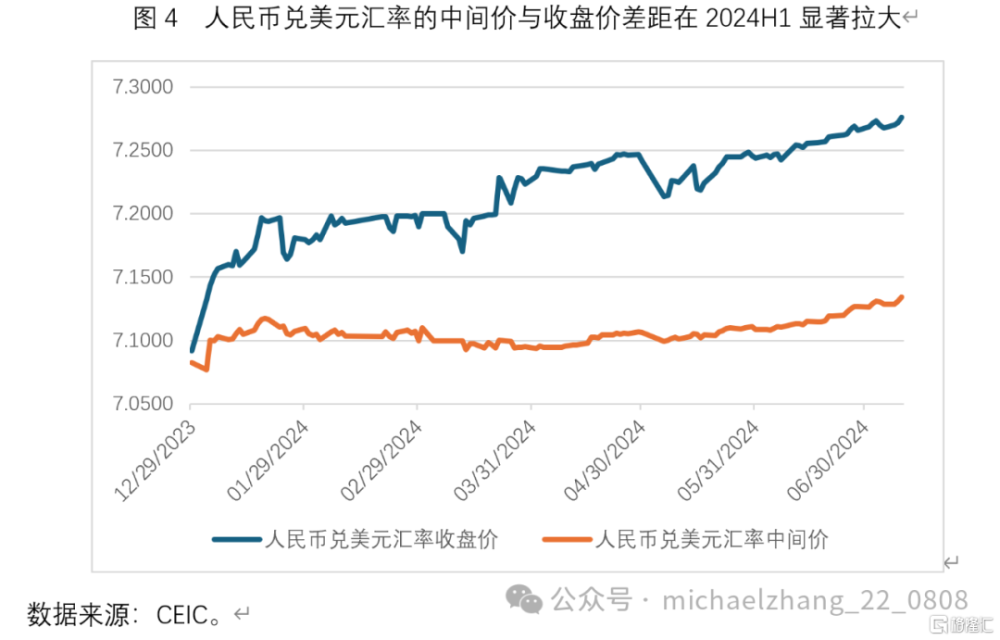

如圖4所示,人民幣兌美元匯率的每日中間價(开盤價)與收盤價的差距,從2023年年底的93個基點拉大到2024年6月底的1391個基點。人民幣兌美元匯率的中間價顯著高於收盤價,這說明中國央行在通過使用逆周期調節因子來遏制人民幣兌美元匯率的貶值。換言之,如果沒有逆周期因子的話,人民幣兌美元匯率收盤價在2024年上半年的貶值幅度將會更爲顯著。

圖5的故事與圖4相仿。在2024年上半年,內地在岸市場與香港離岸市場上人民幣兌美元匯率中間價的差距顯著拉大。兩者之間的匯差基本上與在岸市場上中間價與收盤價之間的匯差相當。這也反映了中國央行在持續遏制在岸市場上人民幣兌美元匯率中間價的貶值壓力。

從上述分析中,我們可以得出如下幾個重要結論:

第一,在2024年上半年,人民幣兌美元匯率貶值與人民幣兌CFETS貨幣籃匯率升值並存,說明人民幣匯率本身並不算弱,而美元匯率自身相當之強;

第二,人民幣兌美元匯率貶值的主要原因之一是中美長期利差拉大,當然,影響匯率升貶值的因素非常復雜。筆者認爲,相對於利差變化而言,中美匯率更重要的影響因素其實是市場主體對兩個經濟體各自的增長預期;

第三,無論是在岸市場上的开盤價與收盤價比較,還是在岸市場與離岸市場上的开盤價比較,都說明中國央行在通過逆周期因子穩定在岸市場上人民幣兌美元匯率的开盤價。如果沒有央行幹預的話,人民幣兌美元匯率收盤價的貶值幅度將會更大。

2024年下半年人民幣兌美元匯率將會何去何從呢?對這一指標的預測,筆者提出幾個假設前提:

其一,考慮到6月份美國宏觀數據有所走弱,且美聯儲主席鮑威爾最新表態偏鴿,美聯儲在今年9月首次降息25個基點的概率正在上升,且年內有望降息50個基點;

其二,美聯儲降息將會導致10年期美國國債收益率與美元指數溫和走弱,到2024年年底,10年期美國國債收益率可能下降至4.0%上下,美元指數可能下降至100左右;

其三,即將召开的三中全會將會釋放中國政府在下一階段深化改革开放的信號,這有望顯著提振有關各方的信心與預期;與三中全會召开相配合,中國政府將在2024年下半年加大財政政策與貨幣政策的寬松力度;與此同時,由於前段時間長期國債收益率顯著下行,且看多國債的交易過於擁擠,中國央行向市場做出了將會穩定長期利率的強烈表態;綜上所述,筆者認爲,2024年下半年可能出現短期利率下行(降息的結果)、長期利率保持穩定的格局,國債收益率曲线可能重新變陡;

其四,如前所述,在2024年下半年,中美長期利差有望溫和收窄。與此同時,受三中全會與更加寬松的宏觀經濟政策推動,中國經濟增長預期有望反彈;受高利率與國內政治不確定性影響,美國經濟增長預期可能逐漸走弱。中美增長預期差將會發生有利於中方的變動。

綜上所述,筆者認爲,在2024年下半年,人民幣兌美元匯率中間價將會繼續穩定在7.05-7.20範圍內(短期內中國央行仍將繼續使用逆周期調節因子來穩定中間價);人民幣兌美元匯率收盤價有望在波動中溫和反彈,到2024年年底回升至7.10-7.20左右;人民幣兌美元匯率的中間價與收盤價的差距將會再度收窄,CNH與CNY市場上人民幣兌美元匯率中間價的差距也會再度收窄。

因此,在2024年下半年,對人民幣兌美元匯率走勢不必過於悲觀。

標題:張明:今年下半年對人民幣匯率走勢不必過於悲觀

地址:https://www.iknowplus.com/post/125612.html