PPI同比或已觸底——2023年6月物價數據點評

核心觀點

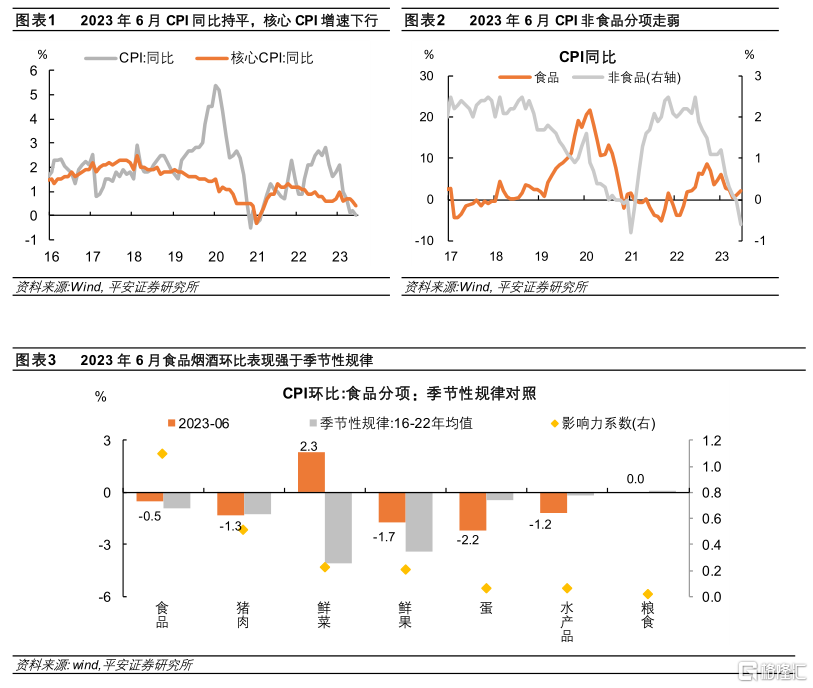

事項:2023年6月CPI同比持平,PPI同比爲-5.4%。

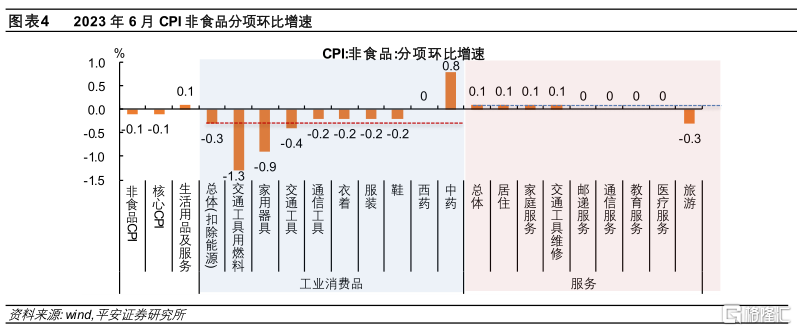

CPI持平於去年同期,同比增速較上月回落0.2個百分點。從分項表現看,CPI同比走勢的支撐因素主要在鮮菜、鮮果和服務價格,前期弱勢的能源、商品價格拖累加大。1)食品價格是CPI的重要支撐。受4月中旬寒潮、6月以來高溫多雨天氣的影響,6月鮮菜、鮮果價格走勢偏強,豬肉價格低位震蕩,三者影響力較大,助力食品CPI環比強於季節性均值。2)服務價格表現平穩。6月居住、家庭服務、交通工具使用和維修等價格較上月略有上行;醫療保健、教育服務、郵遞服務、通訊服務等價格持平於上月。不過,前期偏強的旅遊價格環比下跌,存在一定拖累。3)工業消費品價格下行對CPI的拖累加大。一方面,能源價格繼續下行,對CPI同比的拖累較上月增加0.22個百分點,受近期國際油價下跌、去年同期基數擡升的共同影響。另一方面,商品價格繼續下跌。受“618”促銷活動等因素影響,6月扣除能源的工業消費品CPI環比下降0.3%,同比降幅擴大至-0.5%。各分項中,家用器具、交通工具環比跌幅較大,衣着和通訊工具價格小幅調整;僅中藥價格偏強,受到藥材漲價成本推升的影響。

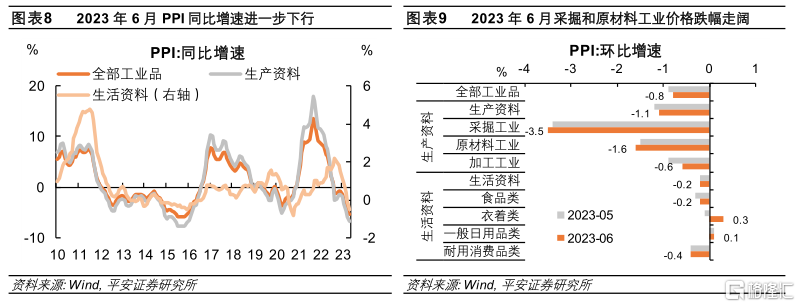

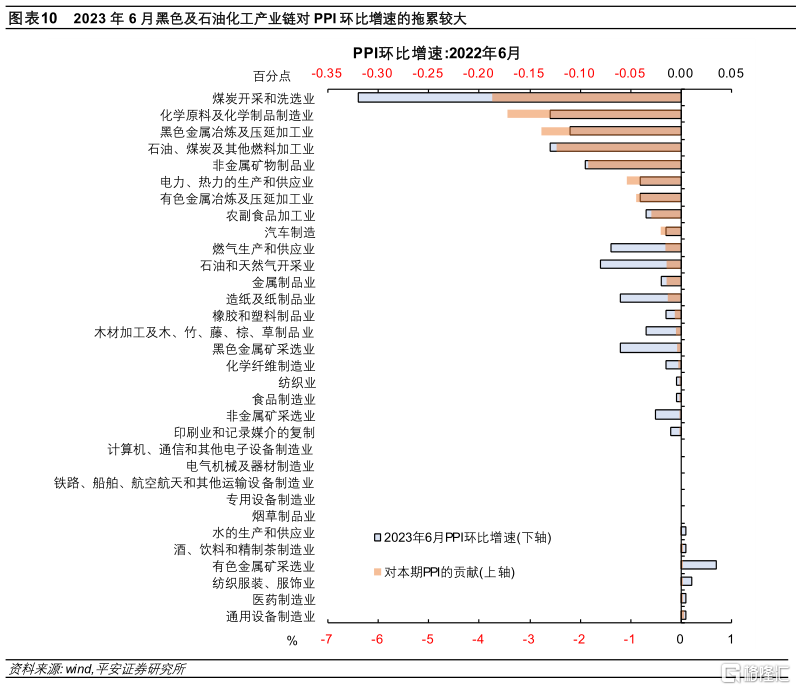

PPI同比增速較快下跌。2023年6月,PPI同比跌幅擴大0.8個百分點至-5.4%。分行業看,PPI環比收縮0.8個百分點的主要原因在於:1)石化產業鏈價格普遍調整。國際原油價格中樞下移,化工品成本端壓力減緩,而需求端弱勢運行。石化板塊對6月PPI環比增速的拖累達0.26個百分點。2)黑色及建材價格繼續下跌,基建地產相關需求處於低位。房地產投資以保交樓和竣工爲主要特徵,但其動能在5月已邊際走弱。基建投資持續托底相關工業品需求,但6月前期項目逐步完工、局部新开工項目需求尚不足以彌補完結減量,高溫多雨天氣對建築施工進度也構成一定擾動。黑色及建材板塊對6月PPI環比增速的拖累約0.49個百分點。3)多地優化調整電價機制,水電燃氣板塊對6月PPI環比增速的拖累約0.07個百分點。4)中下遊需求依然偏弱,有色金屬、裝備制造、下遊消費制造板塊對6月PPI環比增速的拖累共0.12個百分點。

往後看,PPI同比或已觸底,CPI在7月可能繼續探底。1)CPI方面:7月CPI同比增速有可能進一步下探,原因在於豬肉和鮮菜價格走勢存在“錯位”。不過,去年8月至12月CPI環比從高於季節性轉爲持續低於季節性。若今年下半年內需能夠持續企穩,CPI同比增速有望逐步回升。2)PPI方面:近期大宗商品期貨價格有先行企穩跡象。結合翹尾因素判斷,6月可能是2023年內PPI增速的低點,下半年PPI同比跌幅有望逐步收窄。

一

CPI持平於去年同期

2023年6月CPI同比持平,增速較上月回落0.2個百分點。其中,CPI食品分項同比擡升1.3個百分點至2.3%,成爲CPI的主要支撐因素;而非食品分項同比進一步下行0.6個百分點至-0.6%,行至歷史低位。剔除食品和能源的核心CPI同比增速爲0.4%,較上月回落0.2個百分點,爲2021年4月以來最低。從分項表現看,CPI同比走勢的支撐因素主要在鮮菜、鮮果和服務價格,前期弱勢的能源、商品價格拖累加大。

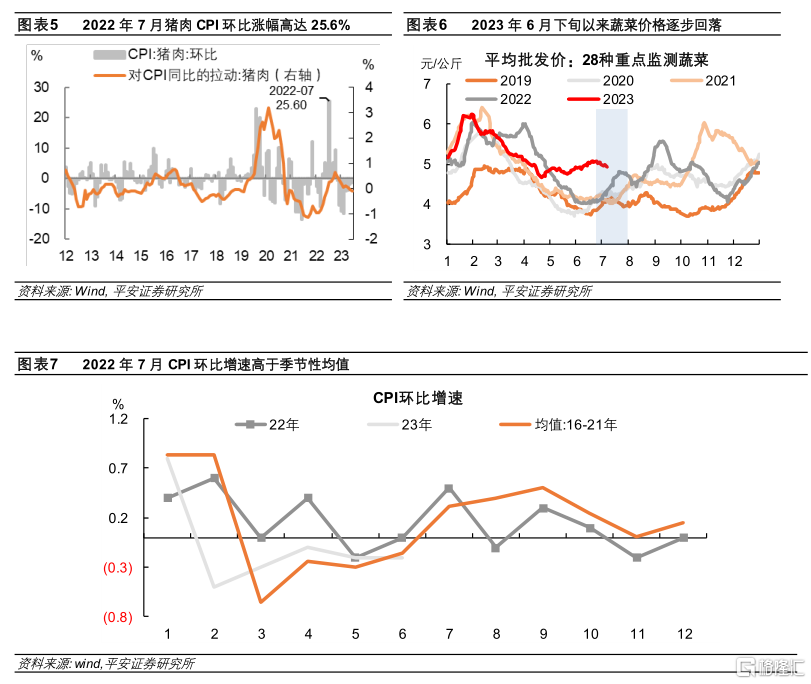

1. 食品價格強於季節性,是CPI走勢的重要支撐。據統計局公告,6月食品煙酒對CPI同比的拉動爲0.55個百分點,較上月提升0. 21個百分點。食品價格變化的季節性特徵較強,我們主要以環比增速觀察其相對強弱。

一則,鮮菜、鮮果兩個影響力較大的分項CPI環比表現強於季節性均值。4月中旬的寒潮天氣使部分蔬菜減產、提前退市,新一茬蔬菜的種植和上市時間也被推遲,供應銜接方面出現短暫的斷口;6月以來北方高溫天氣多發,對蔬果存儲運輸造成影響,兩方面因素的疊加使6月鮮菜鮮果價格的表現強於季節性。但6月末以來,鮮菜供應銜接的斷口逐漸彌合,更多時令水果上市,價格已有明顯回落。

二則,豬肉價格小幅調整,基本持平於季節性規律。豬肉對CPI波動的影響力較大,當前生豬供應依然充足,需求端表現相對平穩,價格在低位持續震蕩。

三則,雞蛋、水產品、奶制品等分項價格環比下行,弱於季節性均值水平,但其影響力系數(以權重及波動率衡量)低於豬肉、鮮菜和鮮果,對整體價格的影響有限。

2. 服務價格是CPI的“穩定器”。6月服務CPI同比增速爲0.7%,較上月降低0.2個百分點;但環比較上月擡升0.2個百分點至0.1%,去年同期基數擡升對其同比讀數產生一定拖累。

一方面,服務價格多數分項表現平穩。6月居住、家庭服務、交通工具使用和維修等價格較上月略有上行;醫療保健、教育服務、郵遞服務、通訊服務等價格持平於上月。

另一方面,旅遊價格環比下跌,存在一定拖累。今年端午假期旅遊收入恢復放緩,人均消費及價格均較五一假期走弱。

3. 工業消費品價格下行對CPI的拖累加大。據統計局數據解讀,6月CPI工業消費品價格同比下降2.7%,降幅擴大1.0個百分點。

一方面,能源價格下行。受國際油價下跌、去年同期基數擡升的影響,6月CPI交通工具用燃料分項同比跌幅擴大6.5個百分點。據此測算,6月能源價格對CPI同比的拖累約0.58個百分點,較上月增加0.22個百分點。

另一方面,商品價格繼續下跌。據統計局數據解讀,6月受“618”商家促銷活動等因素影響,扣除能源的工業消費品CPI環比由上月持平轉爲下降0.3%,同比降幅擴大至-0.5%。各分項中,家用器具、交通工具環比跌幅較大,衣着和通訊工具價格小幅調整;僅中藥價格表現偏強,受到藥材漲價成本推升的影響。

我們預計,2023年7月CPI同比增速有可能進一步下探,至負值區間。原因在於豬肉和鮮菜價格的走勢“錯位”:一方面,去年7月“豬周期”啓動,CPI豬肉分項單月環比上漲25.6%;但今年以來生豬產能過剩,價格持續低位震蕩,對CPI增速產生拖累。另一方面,去年7月鮮菜價格受天氣影響一度走高,而6月下旬以來新菜逐步上市,前期偏高蔬菜價格已有明顯調整,可能使7月CPI鮮菜分項超季節性走低。

不過,去年三四季度中國經濟先後受房地產風險事件蔓延和疫情散發的衝擊,疊加國際原油價格較快回落的影響,2022年8月至12月CPI的環比表現從高於季節性轉爲持續低於季節性。若今年下半年內需能夠持續企穩,CPI同比增速有望逐步回升。

二

PPI同比或已觸底

PPI同比、環比增速均較快下跌。2023年6月PPI同比跌幅擴大0.8個百分點至-5.4%,PPI環比下跌0.8個百分點。其中,生產資料PPI環比下跌1.1%,採掘和原材料工業的PPI環比收縮幅度加大;生活資料PPI環比下跌0.2%,食品類和耐用消費品類價格環比下跌,衣着類和一般日用品類價格環比上行。

分行業看,公布月度環比增速的32個子行業僅6個價格上行。PPI環比收縮的原因主要在於:

一是,國際原油價格中樞下移,石化產業鏈價格普遍調整。2023年5月以來,布倫特原油價格中樞自82美元/桶下移至75美元/桶,化工品成本端壓力減緩、而需求端弱勢運行,價格持續下探。石油化工板塊5個子行業價格環比均下跌,對6月PPI環比增速的拖累達0.26個百分點,貢獻了28%的跌幅。

二是,黑色及建材價格繼續下跌,基建地產相關需求處於低位。一方面,房地產投資新开工表現偏弱,保交樓驅動的房地產施工出現邊際走弱跡象。另一方面,基建投資持續托底相關工業品需求,但6月前期項目逐步完工,而局部新开工項目需求尚不足以彌補完結減量,高溫多雨天氣對建築施工進度也構成一定擾動。黑色及建材板塊6個子行業的價格環比均下跌,對6月PPI環比增速的拖累合計約0.49個百分點,合計貢獻了52%的跌幅。

三是,多地優化調整電價機制,對水電燃氣板塊PPI構成擾動。據發改委消息,6月1日起,四川、重慶等地开始實行分時電價調整機制,引導用戶削峰填谷,推動降低用電成本。電力、熱力的生產和供應業,燃氣生產和供應業價格環比下跌,對6月PPI環比增速的拖累合計約0.07個百分點,合計貢獻了7.4%的跌幅。

四是,制造業中下遊需求依然偏弱,有色金屬、裝備制造、下遊消費制造板塊對6月PPI環比增速的拖累共0.12個百分點,合計貢獻了13%的跌幅。

不過,部分技術密集型子行業價格上漲。據統計局數據解讀, 2023年6月飛機制造價格上漲1.0%,智能消費設備制造價格上漲0.4%,醫療儀器設備及器械制造價格上漲0.2%。另外,電力生產中的風力發電和太陽能發電價格分別上漲2.6%、1.4%。

6月以來,南華工業品指數震蕩上行,大宗商品期貨價格已出現先行企穩的跡象。結合翹尾因素和新漲價因素判斷,6月可能是2023年年內PPI增速的低點,下半年PPI同比跌幅有望逐步收窄。

注:本文來自平安證券於2023年7月11日發布的《PPI同比或已觸底——2023年6月物價數據點評》;報告分析師:鐘正生 張 璐 常藝馨

標題:PPI同比或已觸底——2023年6月物價數據點評

地址:https://www.iknowplus.com/post/12490.html