民生策略:關注央行借券對市場偏好的影響,理解真正的紅利

【報告導讀】資源股與紅利股本身並不衝突,都是經濟中的“投入部門”,與之對應的是消費制造等產出部門。4月以來,制造業活動預期的邊際走弱導致了更具彈性的資源股跑輸更具韌性的“紅利投資”。而當前無論國內還是海外都出現了制造活動企穩的信號;而海外物價回落速度快於需求的寬松預期也开始重新對商品有利。4月下旬以來不利於實物消耗中彈性資產的環境正在消失,實物進攻思維再次成爲主導。利潤往經濟中消耗部門傾斜的趨勢不會改變,當前國債市場的變化,正是具有實物韌性的紅利資產從單一股息率中去僞存真的機會。超越紅利思維!

Summary

摘要

1 4月以來,制造業邊際走弱導致了資源股跑輸了“紅利投資”。

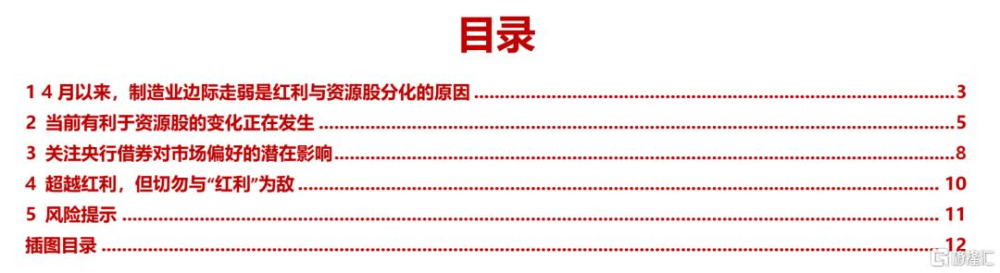

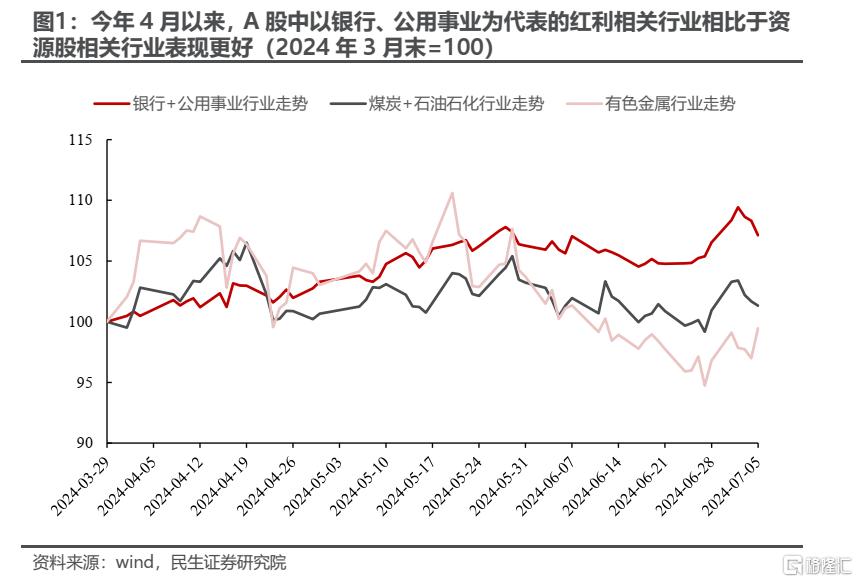

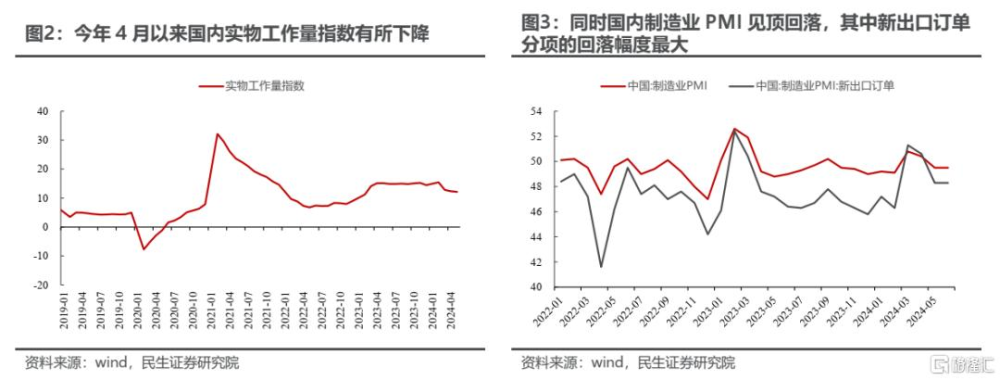

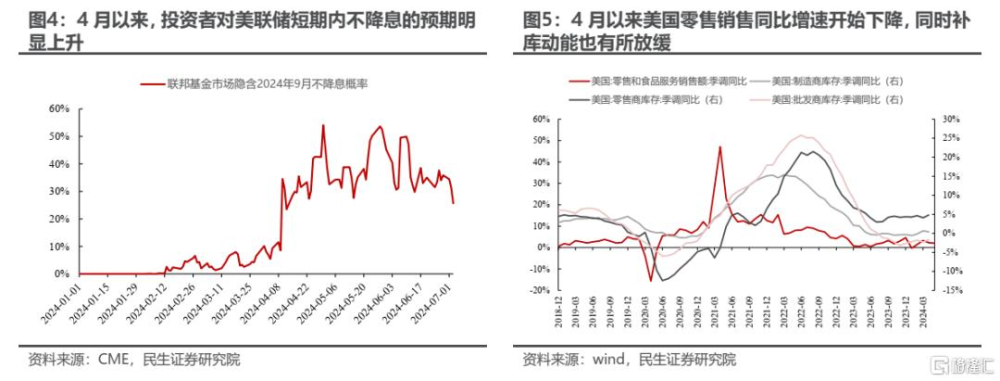

1月份,我們提出了《超越紅利》,認爲無論是資源、電力還是基礎設施,都是經濟活動運轉的重要消耗,均是我們的主要推薦;但隨着當時經濟活動的修復,應該在資源股中尋找更大彈性。而4月下旬以來,A股市場中資源股再度被紅利超越:從行業收益率來看,銀行+公用事業>煤炭+石油石化>有色金屬。這一現象背後的原因是全球——國內制造業活動預期的邊際走弱:4月以來國內實物工作量指數出現下滑,降息預期的回落也對海外的消費活動造成了一定的影響,美國補庫動能放緩且零售銷售同比增速下降。外需走弱同樣對我國的制造業活動造成一定的衝擊,國內制造業PMI新出口訂單分項在4月、5月均出現了較爲明顯的下滑。資源中最具彈性的有色金屬5月以來出現明顯調整,而能源保持相對韌性。

2 制造活動企穩的信號正在出現。

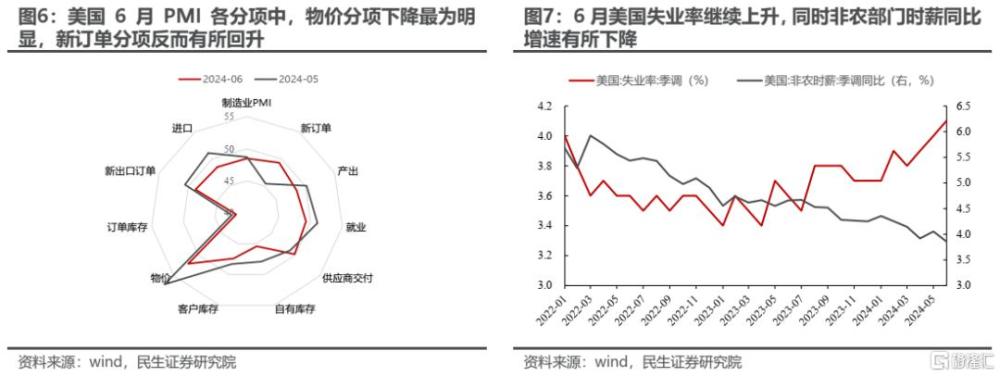

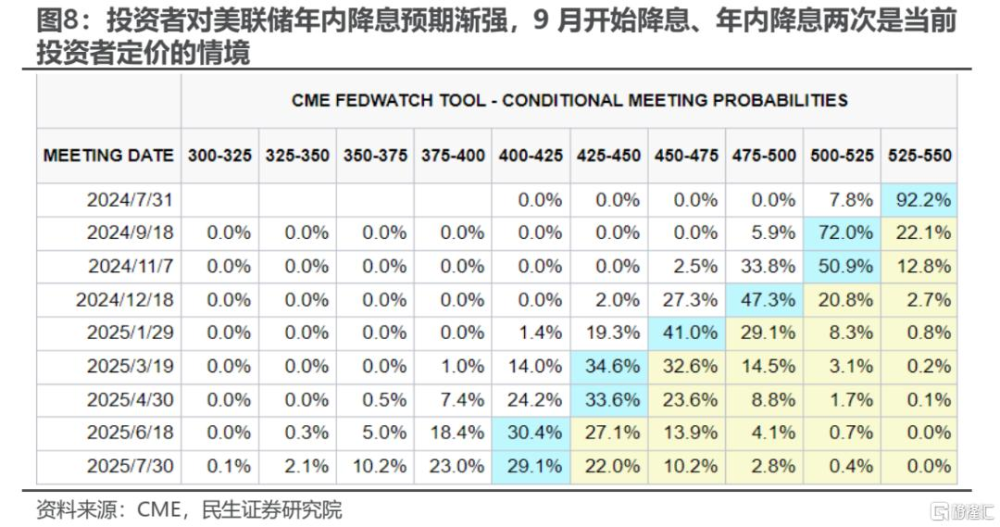

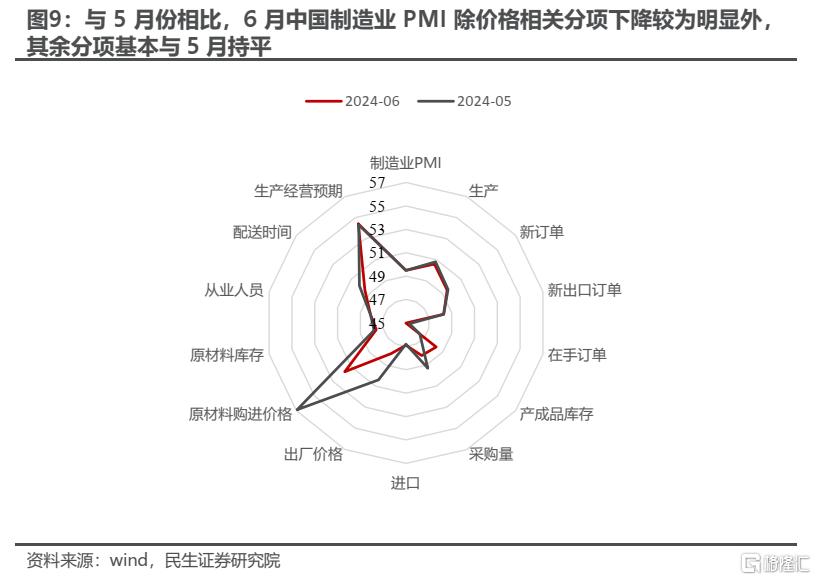

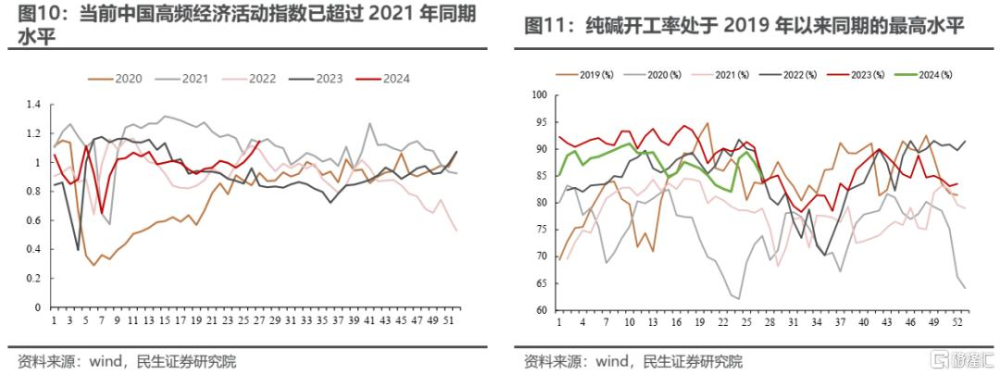

就海外來說:6月美國失業率進一步上升至4.2%,同時時薪增速則回落至4%以下;美國兩大制造業PMI持續背離,其中ISM的PMI物價分項環比下降幅度最爲明顯,而新訂單分項反而有較爲明顯的上升。結合美國PMI和就業數據來看,物價分項的下降、失業率的上升以及時薪增速的放緩可能共同指向的是當前美國服務業相關部門正在出現走弱的跡象,而制造業PMI新訂單分項的上升則表明美國的可貿易部門可能仍然有着更強的韌性,通脹回落的速度快於需求,對於資源品有利的宏觀環境或將出現。在美國PMI和就業數據先後公布後,海外投資者對美聯儲降息的態度變得更爲樂觀:9月开始降息、年內降息兩次的情境正在被定價。在海外可貿易部門仍有韌性的情況下,海外降息預期的上升更有可能在邊際上有助於外需的修復。就國內來說,從PMI來看前期制造業走弱的情況並沒有進一步惡化。另外從高頻指標來看,中國高頻經濟活動指數已經超過2021年同期水平,與此同時很多中下遊制造業的开工率同樣處於2019年以來的高位,當前國內制造業活動強度正在出現提升。4月下旬以來不利於實物消耗中彈性資產的環境正在消失,實物進攻思維重新重要。

3 關注央行借券對市場偏好的影響,理解真正的紅利。

央行借券的目的可能在於同時實現三個目標:(1)讓收益率曲线陡峭,擴大銀行資產端與負債端息差;(2)盡可能不增加人民幣貶值的壓力;(3)維持名義上相對較低的利率,提供良好的政府債務再融資環境。值得投資者注意的是,央行借入國債和賣出國債是兩個步驟。當前央行只是進行借券的操作,如果未來央行爲了控制收益率曲线的陡峭程度而賣出債券的話,長端收益率的提升可能會階段性地對以保險爲代表的配置型資金的市場偏好帶來影響。然而我們認爲,紅利資產的內核,與資源股是相同的,可以理解爲經濟中的“投入部門”,而市場喜歡的制造業、消費成長股,很多時候是經濟中的“產出項”,投入部門和產出部門的盈利差異其實是資本回報率的體現。經濟總量的好壞決定了整體的強度,但是中國去金融化+全球逆全球化導致了單位GDP中資本回報率的下降,紅利資產本質上是對於相對盈利優勢的一種投資,股息率是次要因素,本輪國債市場的波動剛好是去僞存真的契機。

4 理解紅利,超越紅利

資源股和紅利股本身之間並不衝突,都具有實物消耗的屬性,在單位GDP中資本回報下降的背景下,都是新時期的重要資產。當下,經濟預期有望企穩,擁抱資源,超越紅利,上遊資源類是我們的首要推薦:銅、鋁、煤炭、油和黃金;圍繞制造業活動,布局全球貿易新格局:船運(幹散、油運、船舶制造),電網設備;債務周期下行期,紅利資產反映實物消耗的韌性,推薦電力,港口和鐵路。

風險提示:國內經濟修復不及預期;海外經濟大幅下行

報告正文

1 4月以來,制造業邊際走弱是紅利與資源股分化的原因

自2024年4月以來,A股市場中紅利資產相比於資源股的表現要更強。以銀行、電力及公用事業兩個行業作爲典型市場認爲的紅利資產的代表,自4月中旬以來便持續跑贏煤炭、石油石化行業;從5月中旬开始,隨着銅礦海外市場人爲逼倉因素的消除,宏觀上需求預期的弱化,有色金屬行業的表現也明顯落後於紅利資產,同期回落的還有制造業驅動來源的出口鏈。從2024年4月至今,銀行+公用事業相關資產的平均回報率約爲7.1%,資源股中韌性資產煤炭、石油石化相關資產的平均回報率爲1.3%,彈性較強的有色金屬行業的平均回報率則爲-0.5%。1月份我們提出“超越紅利”後,以資源股爲代表的資產漲幅明顯且大幅跑贏,4月至今,重新進入了“紅利資產”跑贏的時期。

我們認爲,紅利相關資產相對來說更多反映的是經濟流量中的韌性部分,可以理解爲經濟中的“投入部門”,而市場喜歡的制造業、消費成長股,很多時候是經濟中的“產出項”,投入部門和產出部門的盈利差異其實是資本回報率的重要考量。經濟總量的好壞決定了整體的強度,但是中國去金融化+全球逆全球化導致了資本回報率的下降。資源品、用電量和基礎設施都更多是一種實物消耗,本身之間並不衝突,但其中的差異是,資源品在經濟修復過程中有着更強的彈性,有色金屬本身在其中可能最爲明顯。

過去三個月紅利資產相比資源股更佔優的背景是全球生產制造活動預期的邊際走弱。需要承認的是,今年4月以來國內制造業活動確實出現了邊際走弱的現象,這是資源股整體跑輸紅利資產的原因。實物工作量指數在4月出現了一定程度的下滑,同時制造業PMI指數也是在3月見頂,4月份开始回落。就海外來看,市場對美聯儲不降息預期漸強,也一定程度上減弱了美國的補庫需求預期,而美國的庫存周期對我國外需影響較大。從4月中旬开始,美國聯邦基金市場隱含的美聯儲不會在9月議息會議上降息的預期有明顯的擡升,在5月下旬最高時接近50%。對貨幣政策偏鷹派的預期一定程度上抑制了海外的消費需求,4月以來美國零售銷售的同比增速开始下行,同時美國補庫周期的動能也有所放緩,其中在美國本輪補庫周期中具有領先性的制造商庫存同比增速在4月更是有所下降。海外消費走弱對我國制造業活動同樣產生了影響,國內制造業PMI新出口訂單分項在4月、5月均出現了非常明顯的下滑。

2 當前有利於資源股的變化正在發生

值得投資者注意的是,4月以來國內制造業活動邊際走弱+海外高利率壓制外需的情境很可能正在被扭轉。

就海外來說:最新公布的就業數據顯示6月美國失業率進一步上升至4.1%,同時時薪增速則回落至4%以下;與此同時,美國6月制造業PMI在榮枯线以下進一步滑落至48.5,其中物價分項環比下降幅度最爲明顯,而新訂單分項反而有較爲明顯的上升。結合美國PMI和就業數據來看,物價分項的下降、失業率的上升以及時薪增速的放緩可能共同指向的是當前美國服務業相關部門正在出現走弱的跡象,而制造業PMI新訂單分項的上升則表明美國的可貿易部門可能仍然有着更強的韌性。在美國PMI和就業數據先後公布後,海外投資者對美聯儲降息的態度變得更爲樂觀:從美國聯邦基金期貨市場隱含的降息概率來看,9月开始、年內降息兩次是投資者當前定價的基准情境。在海外可貿易部門仍有韌性的情況下,海外通脹壓力下行快於需求,那么海外降息預期的提升更有可能在邊際上有助於我國外需的修復。

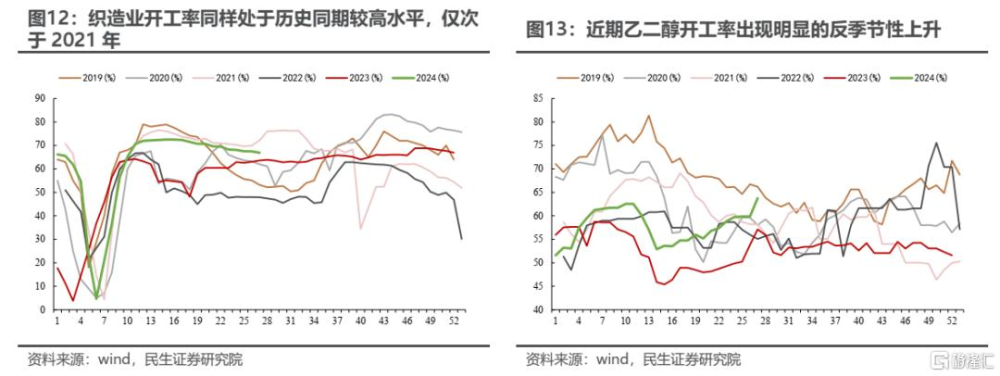

就國內來說,從已公布的6月PMI數據來看,制造業PMI各分項中除價格相關分項下降較爲明顯外,其余分項基本與5月的讀書持平,表明前期制造業走弱的情況並沒有進一步惡化。而從近期的一些高頻指標來看,當前國內制造業活動強度正在出現提升。6月中旬以來,中國高頻經濟活動指數明顯提升,當前已處於2020年以來的最高水平;此外,以純鹼、乙二醇、滌綸長絲爲代表的中下遊制造業开工率同樣處於2019年以來歷史同期的相對高位。這意味着對國內制造業流量可能正在修復,對實物資產彈性部門更爲有利的環境正在出現。

3 關注央行借券對市場偏好的潛在影響

7月1日央行發布2024年第2號公开市場交易公告,決定於近期面向部分公开市場業務一級交易商开展國債借入操作。我們認爲央行借券的目的可能在於同時實現三個目標:(1)讓收益率曲线陡峭,擴大銀行資產端與負債端息差;(2)盡可能不增加人民幣貶值的壓力;(3)維持名義上相對較低的利率,提供良好的政府債務再融資環境。

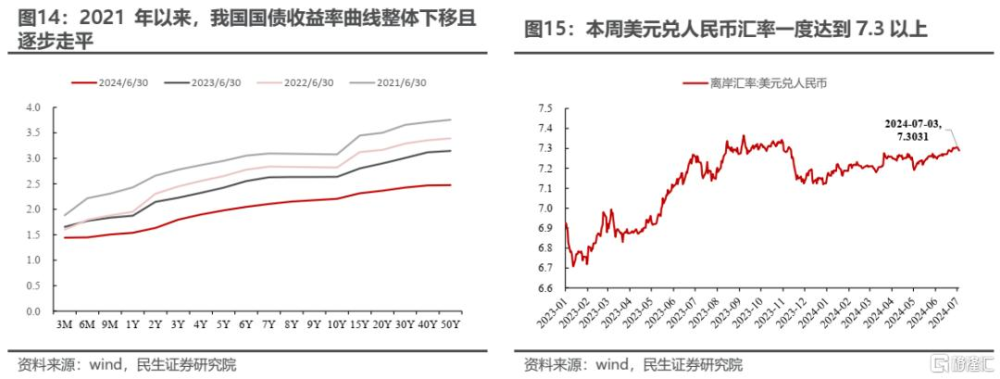

自2021年中去金融化开啓以來,地產相關活動在經濟活動中的佔比逐漸下降,一定程度上使得國內金融部門長久期資產的減少,因此自2021年中以來,我國的無風險收益率曲线在整體下移的同時也在逐漸走平,造成銀行體系資產端與負債端息差的收窄。一般來說,央行如果要想使得收益率曲线變得更爲陡峭度,降低短端利率是更爲容易的操作。不過在當前環境下降低短端利率可能會增大人民幣貶值的壓力,因此央行的選擇是通過借券的方式來增厚銀行體系的長端收益率。2024年6月銀行間市場借券交易的加權平均費率約爲0.35%左右,央行與一級交易商的借券交易也比較有可能會以銀行間市場的交易價格作爲參考。

此外,如果央行與一級交易商進行借券交易,並不會對銀行間市場流動性造成較爲明顯的衝擊;在維持銀行資產端與負債端息差的同時,也沒有對國債的到期收益率產生影響,實際上也在維持當前低利率的政府債務再融資環境。

值得投資者注意的是,央行借入國債和賣出國債是兩個步驟。當前央行只是進行借券的操作,如果未來央行爲了控制收益率曲线的陡峭程度而賣出債券的話,長端收益率的提升可能會對以保險爲代表的配置型資金的市場偏好帶來影響。考慮到今年以來紅利相關資產股息率與國債收益率之差持續下降(以長江電力爲例,今年以來長江電力股息率與10Y國債到期收益率之差已從100BP下降至50BP),未來如果長端收益率出現明顯上行,可能意味着單純基於股息率的增量資金流入節奏會相應放緩,但長期趨勢並不會扭轉。

4 超越紅利,但切勿與“紅利”爲敵

今年4月以來紅利資產表現強於實物資產的背景是國內制造業活動邊際走弱。而當前國內制造業流量修復的前景似乎正在變得明朗,實物資產更爲受益於經濟修復彈性的情境正在到來。對於市場認爲的紅利資產而言,是時候通過國債市場的變化,區分真正的實物韌性資產和“純股息率”驅動的差異和分化了,只要經濟結構不發生逆轉,很多投資者認爲的“紅利股”因爲其盈利的優勢,仍然是不錯的選擇。

因此我們的配置推薦如下:一、上遊資源類資產依然是我們的首要推薦:銅、鋁、煤炭、油和黃金;二、圍繞制造業活動,布局全球貿易新格局:船運(幹散、油運、船舶制造),電網設備;三、債務周期下行期,紅利資產反映實物消耗的韌性,單純股息率交易的擾動不會影響配置價值,推薦電力,港口和鐵路。

5 風險提示

1)國內經濟修復不及預期。如果後續國內經濟數據修復不及預期,那么文中關於國內需求恢復的基准假設便失效。

2)海外經濟大幅下行。如果海外經濟超預期下行,那么衰退預期之下海外需求預期將會大幅下行。

注:本文來自民生證券於2024年7月7日發布的證券研究報告《A股策略周報 20240707:超越紅利2.0》,證券分析師:牟一凌 SAC編號S0100521120002 | 紀博文 SAC編號S0100122080001

標題:民生策略:關注央行借券對市場偏好的影響,理解真正的紅利

地址:https://www.iknowplus.com/post/124362.html