中金:一文讀懂價格改革

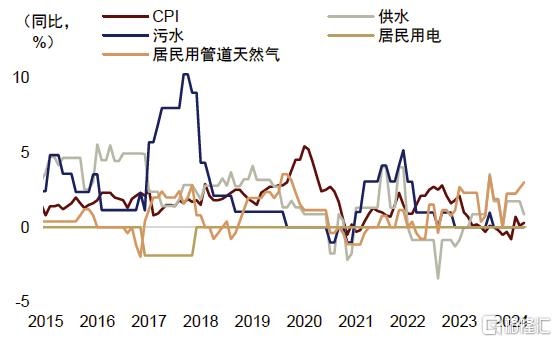

近期價格改革的關注度升溫,主要集中在兩個領域,一是公用事業的價格變革(包含水、電、燃氣),二是節能降碳加快下高耗能行業的價格變革。

摘要

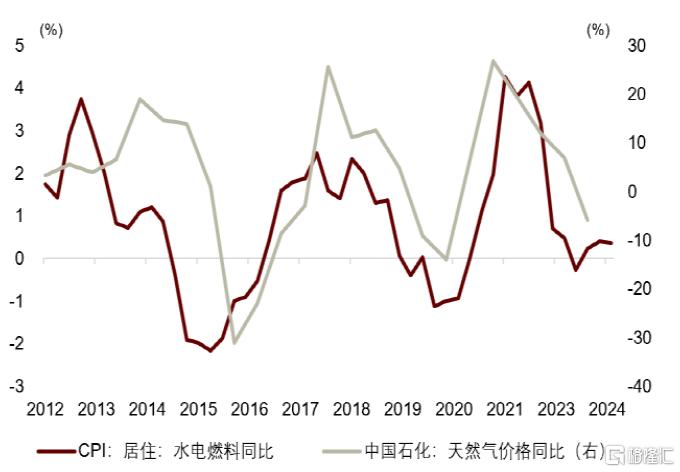

公用事業改革主要集中在供水、燃氣和電力方面。供水價格改革主要是疫情導致部分區域價格調整周期延後,但污水處理價格各地漲跌不一。供水價格調整需要經過聽證會、周期較長,部分區域疫情期間水價調整滯後、近期補調。污水處理費調整更靈活、周期更短、含政府補貼,財政收入較弱地區還可能出現降價的情況。燃氣價格改革中,上遊氣源端居民管制氣的順價已近尾聲,城市燃氣對居民終端的順價去年下半年才大規模开啓,目前仍在進行中。

電力體制改革全面縱深推進,市場化建設提速,價格發現功能增強。電力市場化“管住中間,放开兩頭”還原電力商品屬性,工商業用戶全部進入市場,多周期、多品種市場體系逐步建立,價格“能漲能跌”,反映供需格局。電力輔助服務“誰提供,誰獲利;誰受益,誰承擔”明晰各市場主體功能與價值,煤電、抽蓄兩部制電價體現調節性資源價值,新能源消納空間打开、分擔輔助服務費用,電網系統運行費用單列。當前煤電兩部制電價已經落地實施,而各地也在不斷推進現貨、輔助服務市場建設,電改步伐正在全面提速。

節能降碳方面,盡管前三年慢於“十四五”目標進度,但今年新口徑(不含原料用能和非化石能源,只含化石能源)下2.5%的單位GDP能耗降幅與過去三年均值相仿,更注重量力而行,同時鼓勵新能源和綠色新質生產力發展,總能耗降幅處於合理範圍。根據我們的測算,今年相較於過去兩年、今年後三季度相較於一季度新口徑降能耗邊際加快,更多是針對產能過剩高耗能領域的供求再平衡,順勢而爲。

2024年3月5日兩會《關於2023年國民經濟和社會發展計劃執行情況與2024年國民經濟和社會發展計劃草案的報告》[1]中提出CPI漲幅3%的預期目標爲“深化價格改革留有一定余地”。疫情延遲了部分地區部分品類的公用事業正常的調價周期(如供水價格和天然氣價格等)、減緩了“十四五”節能降碳約束性指標的達成進度(單位GDP能耗目標需降低13.5%)。

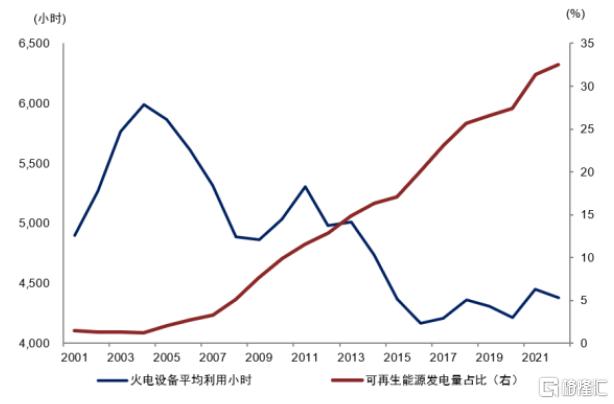

能源轉型背景下,煤電規模經濟性下降,電網對新能源發電消納負擔加重、儲能和特高壓投資力度加大,亦需要價格改革以保障煤電的保供兜底作用。總之,價格改革的迫切性上升。

兩類價格變革拉开序幕

公用事業價格改革漸次展开。2024年3月《關於2023年國民經濟和社會發展計劃執行情況與2024年國民經濟和社會發展計劃草案的報告》[2]中提出將“加快推進能源價格改革,落實煤電容量電價機制,完善成品油管道運輸價格形成機制,有序推進水電氣熱等公用事業和公共服務價格改革。”2024年1月开始煤電容量電價機制改革落實,2024年3月上海兩區[3]調整供水價格,2024年5月廣州中心城區召开供水價格改革聽證會[4],今年來多地政府進一步實施居民天然氣價格的順價政策。

節能降碳的步伐加快。2023年12月27日,發改委十四五規劃中期評估報告[5]顯示,20項主要指標中,4項指標的進展滯後於預期,其中三項與降碳防污相關(單位GDP能源消耗降低、單位GDP二氧化碳排放降低,以及地級及以上城市空氣質量優良天數比率)。

2024年3月兩會政府工作報告[6]中提出了具體明確的單位GDP能耗降低2.5%左右的目標。2024年一季度,山西省开展煤礦安監整治[7]、關停部分產能,有色金屬工業協會座談會就銅冶煉生產節奏調整和嚴控產能擴張達成一致[8]。

2024年5月29日國務院關於印發《2024—2025年節能降碳行動方案》[9]的通知,錨定“十四五”節能降碳目標任務,加大節能降碳攻堅力度,圍繞能源、工業、建築、交通、公共機構、用能設備等重點領域和重點行業部署了節能降碳十大行動,明確2024年單位GDP能源消耗和CO2排放降低2.5%和3.9%左右,規模以上工業單位增加值能源消耗降低3.5%左右,2024年/2025年非化石能源消費佔比達到18.9%/20%左右,重點領域和行業節能降碳改造形成節能量每年約5000萬噸標准煤、減排CO2每年約1.3億噸,盡最大努力完成“十四五”節能降碳約束性指標。

公用價格改革再提速

水價改革:供水價格疫後補調

居民用水價格實行階梯水價制度,主要由供水價格、污水處理費兩部分構成,此外還有水資源費(稅)、附加費/基金等。居民水價調整靈活性高於居民電價,與電價的工商業對居民的交叉補貼不同,自來水企業更多是自負盈虧。

► 供水價格方面,在定價機制上,根據2023年4月开始施行的《水利工程供水價格管理辦法》修訂版[10],按照“准許成本加合理收益”確定自來水價格,供水價格的調價流程復雜,價格監管周期爲5年,需要經過自來水改革聽證會通過才能調整。在支付流程上,供水價格不經過政府財政,自來水廠直接向下遊居民收費,從居民水價中收取其中的基本水價。

► 污水處理費方面,在定價機制上,根據《污水處理費徵收使用管理辦法》[11],按照覆蓋污水處理設施正常運營和污泥處理處置成本及合理盈利的原則制定,實際中多與CPI、電費、藥劑成本等掛鉤。價格審核周期較短,一般在3年,審核機制更簡潔,無需聽證會,但需要當地稅務部門許可。在支付流程上,污水處理費包含在居民整體水價中,經過政府財政統一管理後付款給污水處理廠,居民端不能涵蓋的部分政府給予補貼。

本次調價主要集中在供水價格,更多是部分地區受疫情擱置、水務企業連年虧損,積壓的調價需求逐步釋放。

► 上海青浦區和浦東新區的供水價格調整主要是受疫情延誤後的補調,在本輪提價之前已經接近8年未調整。2010年上海居民綜合水價爲2.8元/立方米[12]。2013年實施階梯水價,第一階梯(0-220立方米)價格爲3.45元/立方米,提升了23%,第二階梯(220-300立方米)價格爲4.83元/立方米,第三階梯(300立方米以上)價格爲5.83元/立方米[13]。

2021年11月迎來第二輪水價調整[14],第一階梯價格調整爲4.05元/立方米(提價17.4%);第二階梯價格調整爲5.8元/立方米(提價20.1%);第三階梯價格調整爲8.79元/立方米(提價51%),由市屬供排水企業執行。2024年1月青浦區[15]和浦東新區[16]的區屬供排水企業的供水價格調整本質上是補調至市屬企業的同等供水價格水平。

► 廣州中心城區的供水價格調整,亦是在供水公司虧損下的疫後補調。廣州市現行自來水價格在本輪提價之前沿用2012年的方案。廣州曾於2020年12月組織召开自來水價格改革聽證會,但受疫情影響並未實施。今年4月廣州市發改委公布的《廣州市中心城區自來水價格改革方案(聽證版)》[17] 中闡釋了水價改革的原因,一是廣州市人均本地水資源量較爲匱乏,但2012年以來水費支出佔居民可支配收入比例由0.51%下降至0.25%,居民用水趨勢上升且遠高於同期其他一线城市水平,節水約束需要增強;二是自來水企業供水業務虧損金額從2020年的4.47億元擴大至2022年的6.53億元,價格改革可以保障企業正常運營、提高供水安全。

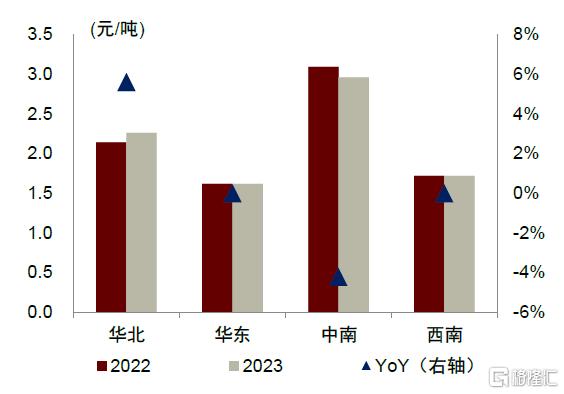

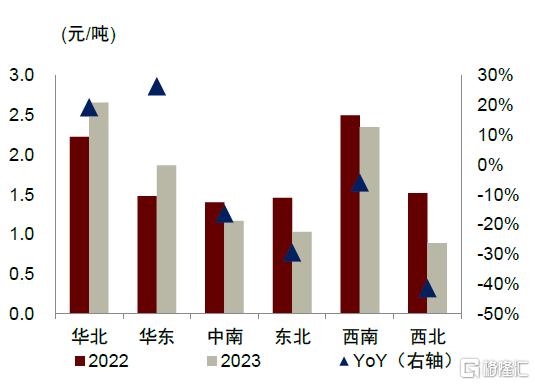

污水處理費調價靈活,當前受政府財政水平影響,漲跌兼有。以首創環保2023年的不同地區污水處理價格看,華東、華北等經濟發達地區,污水處理價格同比上行,但東北、西北等經濟欠發達地區,財政壓力不同,2023年價格呈現同比下行趨勢。

圖表1:居民端公用價格調整主要集中在供水和天然氣

資料來源:Wind,中金公司研究部

圖表2:污水價格相較供水價格調整更爲靈活

資料來源:Wind,中金公司研究部

圖表3:首創環保分地區自來水價格同比變化

資料來源:公司公告,中金公司研究部

圖表4:首創環保分地區污水處理價格同比變化

資料來源:公司公告,中金公司研究部

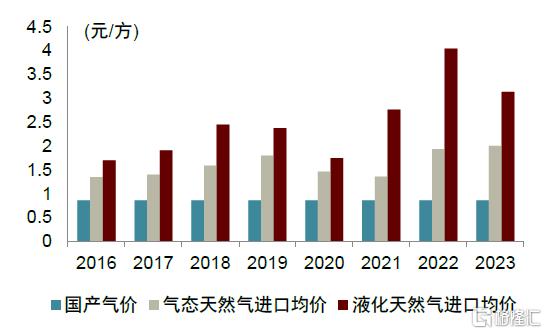

氣價改革:居民氣上遊順價近尾聲,終端順價正進行

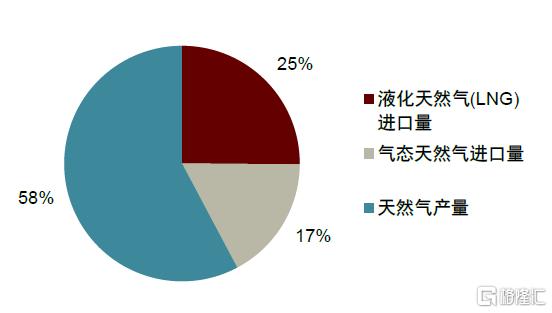

我國天然氣市場化改革的思路是“管住中間、放开兩頭”,對中遊自然壟斷屬性強的管網輸配環節價格進行強監管,成立國家管網公司,以成本加成的方式進行政府定價;對於上遊氣源生產及下遊用戶零售環節,鼓勵多市場主體競爭。

但上下遊仍存在兩個雙軌制,即氣源端的管制氣價(如國產陸上常規氣和2014年前進口PNG)低於非管制氣價(如2015年後進口的PNG和國產非常規氣),用戶端的居民氣價低於非居民氣價。

用戶端的價格雙軌制主要通過在氣源上優先給居民分配低價管制氣源、順價更嚴來壓低居民氣價,如順價啓動條件更嚴(建立價格聯動機制需开聽證會)、周期更長(居民約1年,非居民約3-6個月)、存在上限(居民門站價上限爲基准門站價上浮20%,非居民爲雙邊協商[18]),相當於工商業用戶對居民用戶的橫向交叉補貼。同時,即便上遊管制氣或自採非管制氣漲價,下遊城燃企業向終端居民的順價可能不暢,還可能存在城燃企業對居民用戶的縱向補貼[19]。

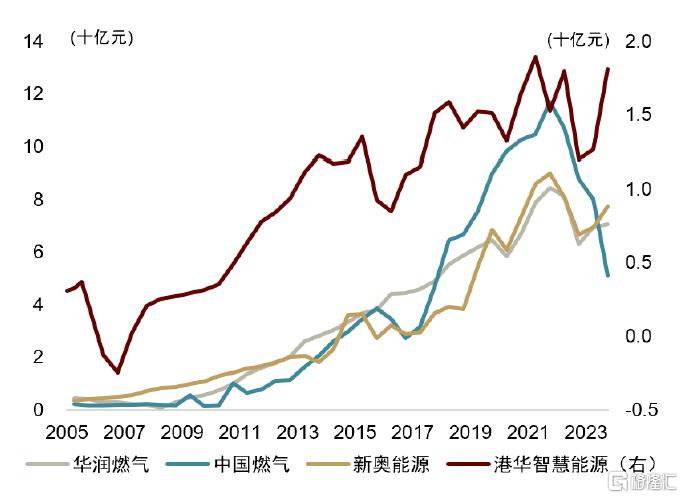

而當城燃企業利潤受損較嚴重時可能導致斷供風險,如2022年冬季受俄烏衝突等因素影響,部分“煤改氣”大省出現氣荒,2023年冬季爲防止再度氣荒,多地政府與城燃公司籤訂保供協議,對城燃購銷氣價的“倒掛”部分進行補貼[20]。

本輪上遊氣源端居民管制氣的順價已接近尾聲,城燃對居民終端的順價正在進行。2022年中石油管制氣中對居民用氣門站價在基准門站價基礎上浮5%,2023年上浮15%(邊際上升10ppt),2024年上浮18.5%(邊際上升3.5ppt)。由於已經接近20%上限,氣源端管制氣價聯動機制的順價接近尾聲。但出於民生考慮,直到2023年下半年後,多地政府才逐步开始對居民終端天然氣價格進行順價,此前損失由城燃企業和地方政府承擔,由於大多地區有單次順價上限,目前順價仍在進行中。

圖表5:進口天然氣價格與國產氣價

資料來源:Wind,中金公司研究部

圖表6:2023年中國天然氣供氣結構

資料來源:EIA,中金公司研究部

圖表7:四大燃氣公司在2022年淨利潤大幅下降

資料來源:Wind,中金公司研究部

圖表8:天然氣價格與水電燃料同比

資料來源:Wind,中金公司研究部

電價改革:電力體制改革全面縱深推進

電力市場體制改革逐步健全,“放开兩頭”原則彰顯市場價格信號功能。2015年,電改綱領性文件《關於進一步深化電力體制改革的若幹意見》[21]發布,確立“管住中間,放开兩頭”總原則,有序放开輸配電價以外的競爭性環節電價。2021年,國家發改委印發《關於進一步深化燃煤發電上網電價市場化改革的通知》[22],建立“能漲能跌”的市場化電價機制。

目前,統一電力市場體系加快建設,多元競爭主體格局初步形成,“中長期+現貨+輔助服務”的多周期、多品種電力市場體系基本建立,幫助體現不同電源、不同時段發電價值。年度、月度中長期市場實現省級全覆蓋,現貨市場建設取得突破性進展,山西、廣東率先轉入正式運行。

► 煤電、工商業用戶全面入市,建立“能漲能跌”的市場化電價形成機制。燃煤發電電量全部進入市場,上網電價浮動範圍擴大到±20%。工商業用戶全部進入市場。兩端競爭放开推動價格信號由發電側向用電側傳導,反映供需情況。煤電兩部制電價逐步完善,進一步幫助其完成角色轉變。

► 新能源入市大勢所趨,地區價格表現分化、反映區域消納情況。2023年新能源市場化交易電量佔比47.3%[23],交易電價反映區域性消納情況。三北地區風光裝機佔比高,外送通道建設仍需時間,階段性電力過剩時段存在交易電價折價;東南沿海地區經濟活躍程度高、消納條件好,電價表現相對堅挺。

助力新型電力系統高比例消納新能源,“誰受益、誰承擔”原則明晰各主體責任與回報。2023年5月15日,國家發改委發布《關於第三監管周期省級電網輸配電價及有關事項的通知》[24],根據“誰提供,誰獲利;誰受益,誰承擔”原則,體現輸電服務與調節服務真實價值,幫助提升電力系統穩定性和靈活調節能力。具體來看,新能源消納空間打开,支付調峰輔助服務費用;調節性資源增加,火電、抽蓄兩部制電價落地,系統運行費用單列,給予調節性資源合理回報;電網物理屬性還原,輸配電價按“准許成本+合理收益”核定。

煤電容量電價2023年底落地,2024年以來執行順利。2023年11月10日,國家發改委、國家能源局印發《關於建立煤電容量電價機制的通知》[25],針對合規在運的公用煤電機組,按照回收煤電機組一定比例固定成本方式確定容量電價,要求2024-2025年容量電價回收固定成本的比例爲30%左右,2026年起回收比例提升至不低於50%。

2024年1月1日开始,煤電的容量電價機制改革落實,改革後煤電企業的電價收入從電量電價的一部制轉變爲電量電價與容量電價的兩部制。1Q24,電企容量電價回收比例達到90%以上,僅部分北方地區供熱供暖項目由於負荷未達標存在未執行情況。從目前情況來看,中國電力企業在2024年1-2月容量電價普遍佔煤電上網電價的比例在5%左右,如果按照2026年後容量電價固定成本回收比例要求,容量電價仍有提升空間。

輔助服務費用、容量電價給予火電合理回報,推動煤電向保供調節電源轉型。新能源大規模並網後,煤電逐漸向保供兜底與調節電源過渡,發電空間不斷受壓縮,單一電量電價收入難以體現火電企業長期合理回報和現金流。首先,煤電企業單位發電量的固定成本上升,當可再生能源發電量超過15%後,火電利用小時數快速下降,僅靠電量電費收入難以彌補固定成本;其次,可變成本在規模不經濟下亦上升,同時受煤價波動影響較大,利潤不穩定、與煤價負相關帶來經營壓力[26]。煤電容量電價改革有助於加強火電企業的合理盈利、弱化盈利周期性。

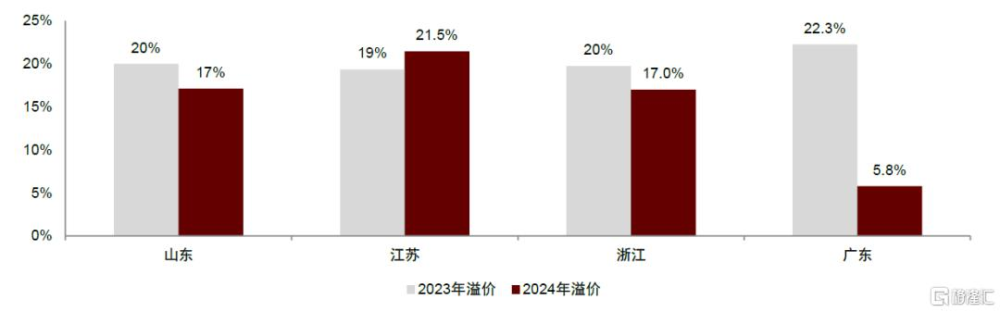

從當前的交易結果來看,容量電價改革後,交易電價不升反降反映供需預期。2021年後企業端的電力市場化改革已經推進得較爲充分,計入容量電價後的綜合電價水平仍由供需決定。根據中金公用事業組的研究從2024年以來的交易結果來看,由於存在來水持續修復、水電出力增加預期,且煤價在2023年出現較大幅度的下降,對電力需求整體表現預期中性或部分省份偏保守,因此電力企業2024年年度電量電價+容量電價合計在煤電標杆上網電價,溢價幅度約爲17-18%,較2023年的20%溢價幅度略有下行。

完善高耗能行業階梯電價制度可能加大行業間的電價分化。6月7日,國家發改委等5部門發布首批印發鋼鐵、煉油、合成氨、水泥行業4個文件[27],其中在答記者問環節[28]提到,“強化激勵約束。全面清理地方自行出台的高耗能行業電價優惠政策。綜合考慮能耗、環保績效水平,完善高耗能行業階梯電價制度。”高耗能行業與其他行業電價走勢或分化加大。

圖表9:煤炭價格與火力發電企業利潤背離的現象

資料來源:Wind,中金公司研究部

圖表10:可再生能源發電佔比與火電利用小時數

資料來源:Wind,中金公司研究部

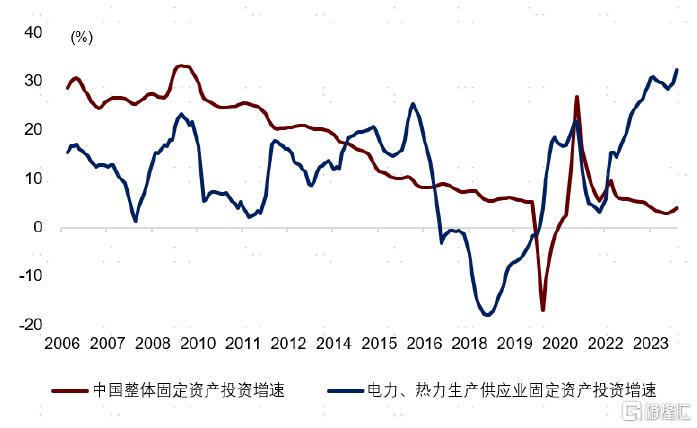

圖表11:電力企業固定資產投資情況

資料來源:Wind,中金公司研究部

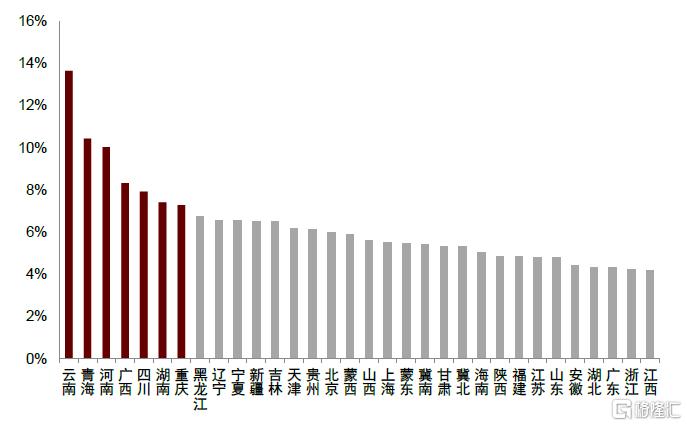

圖表12:各省容量電價收入佔比的測算

資料來源:國家發改委,中金公司研究部注:紅色柱子爲容量電價165元/千瓦·年的省份,灰色柱子爲容量電價100元/千瓦·年的省份,我們採用2022年各省火力發電小時數和燃煤標杆電價來測算各省的火力發電總收入,並根據各省公布的容量電價來測算佔比

圖表13:各省2024年年度交易電價溢價水平

資料來源:各省發改委,中金公司研究部

節能降碳節奏並未顯著加快

“十四五”規劃綱要中規定我國在2021-2025年期間單位GDP能耗目標要降低13.5%[29],今年兩會政府工作報告中提出2024年單位GDP能耗降低2.5%左右[30]。如何認識今年的能耗強度下降目標?

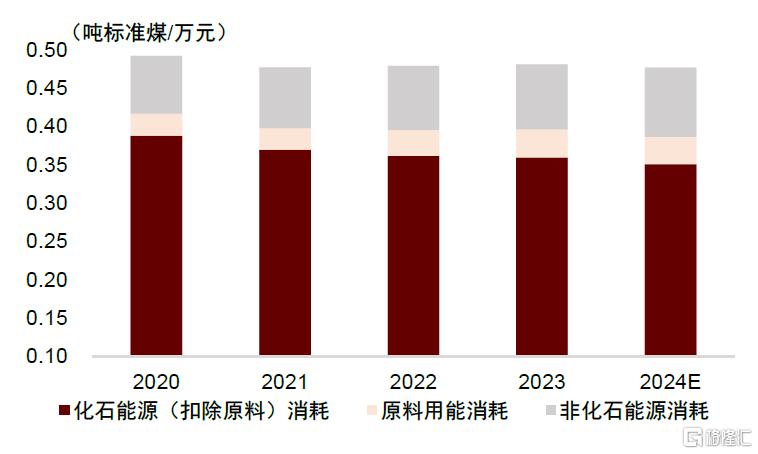

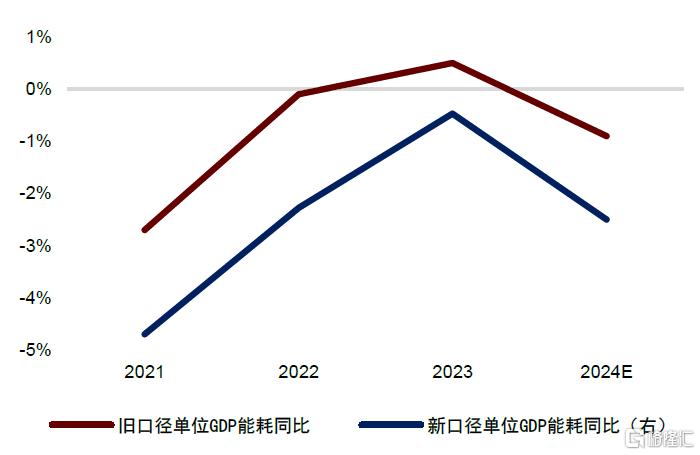

首先,按照新口徑能耗強度看,今年減排目標與前三年均值相當。2021年中央經濟工作會議明確提出正確認識和把握雙碳目標、立足以煤爲主的基本國情,並提出可再生能源和原料用能不再納入能源消費總量控制,能耗計算口徑發生變化。按照舊口徑(化石能源+可再生能源+原料用能),前三年單位GDP能耗僅下降2.3%,年均僅下降0.8%。但按照扣除可再生能源和原料用能、僅包含化石能源的新口徑,發改委表示“十四五”前三年全國能耗強度累計降低約7.3%[31],年均2.5%的增速與今年2.5%的目標降幅一致,今年情況並非十分嚴峻。

其次,盡管前三年節能降碳目標略有落後,但未來兩年未顯著提速,仍表示“盡最大努力完成‘十四五’節能降碳約束性指標”。若按照“十四五”單位GDP能耗下降13.5%的目標均勻實施,新口徑前三年降幅應達到8.3%,實際降幅爲7.3%,但今年降幅仍跟過去三年均值一致,明年的目標是非化石能源消費佔比達到20%左右(升幅1.1ppt,低於今年的1.2ppt)、重點領域和行業節能降碳改造形成節能量約5000萬噸標准煤及減排二氧化碳約1.3億噸(與今年相同),不是突然提速,也說今明兩年可能不會出現很大變化。

再者,盡管今年相較於2022-2023年、今年後三個季度相較於一季度新口徑能耗強度降幅邊際加大,但更多是爲產能偏多的高耗能領域的再平衡,同時鼓勵新能源發展,總能耗降幅處於合理範圍。

根據我們的測算,過去三年的能耗強度降幅主要集中在2021年綠色轉型初期,新口徑單位GDP能耗下降4.7%,而2022年和2023年降幅在2.3%和0.5%,今年2.5%的降幅邊際上有所加大。

同時,我們測算今年一季度同比降幅在2%,意味着後三個季度要邊際加快。但《2024-2025年節能降碳行動方案》(下文簡稱《方案》)主要是對產能偏多的水泥、鋼鐵、氧化鋁、銅冶煉行業進行產能控總量和優結構,在降化石能源消耗的同時,鼓勵新能源和綠色新質生產力的發展,我們測算包含新舊能源的舊口徑能耗強度今年或降0.9%。

產能過剩領域聚焦於控產量、優結構

► 水泥方面,《方案》要求到 2025 年底,全國水泥熟料產能控制在 18 億噸左右。截至2023 年底全國水泥熟料設計產能18.4億噸/年,實際產能卻突破21億噸[32],產能調控將較好緩釋水泥供過於求的狀態,也將更好實現錯峰生產要求。

► 鋼鐵方面,供給端控產能和需求端收緊低端鋼材出口雙管齊下。一方面《方案》要求今年繼續實施粗鋼產量調控。雖未量化,但若延續過去幾年粗鋼產量“平控”目標(即當年產量不超過上年),根據中金大宗組基於需求而做的今年粗鋼產量或下降1%的判斷,目標較易實現。另一方面《方案》提出 “嚴控低附加值基礎原料產品出口”,今年1-4月鋼材出口同比增長27%,這部分是供過於求下的被動選擇。

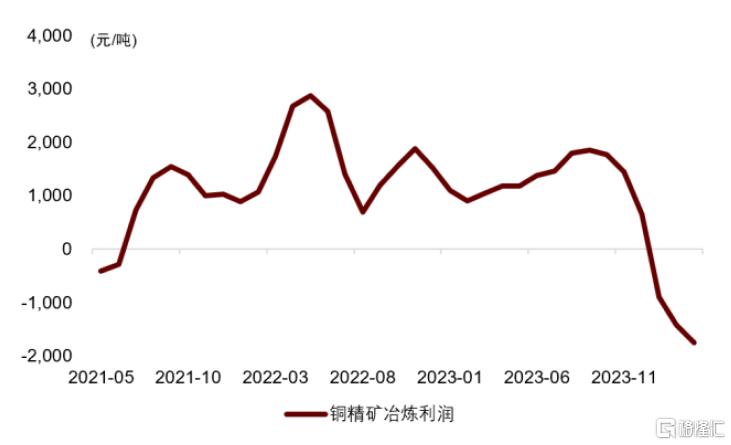

► 有色冶煉方面,《方案》提到“從嚴控制銅、氧化鋁等冶煉新增產能”。在供給過剩之下,自發限產已經出現。2024年以來銅冶煉一直處於虧損狀態,3月13日,中國有色金屬工業協會召开銅冶煉企業座談會,對銅冶煉企業調整檢修計劃和新建產能釋放周期、壓降生產負荷等達成一致意見[33]。

3月28日,中國進口銅原料聯合談判小組(CSPT)再次倡議銅冶煉聯合減產5-10%[34]。自2017年供給側改革以來,國內嚴禁無指標建設投產電解鋁等高耗能項目。截至今年5月底,SMM數據顯示,國內電解鋁建成產能約爲4519萬噸,其中合規指標建成產能約爲4462萬噸[35],已經接近國家要求的4500萬噸天花板。而根據 SMM 統計,截至4月末,國內氧化鋁建成產能爲10,000 萬噸,運行產能爲 8,127 萬噸,全國开工率爲81.3%,按照4500萬噸電解鋁產能推算我國氧化鋁建成產能已經在總量上可能超過需求。綜合以上分析,中金研究部大宗組[36]認爲《方案》中提到的“從嚴控制銅、氧化鋁等冶煉新增產能”有利於優化資源配置、提升產能利用率和避免未來出現過度競爭的格局。

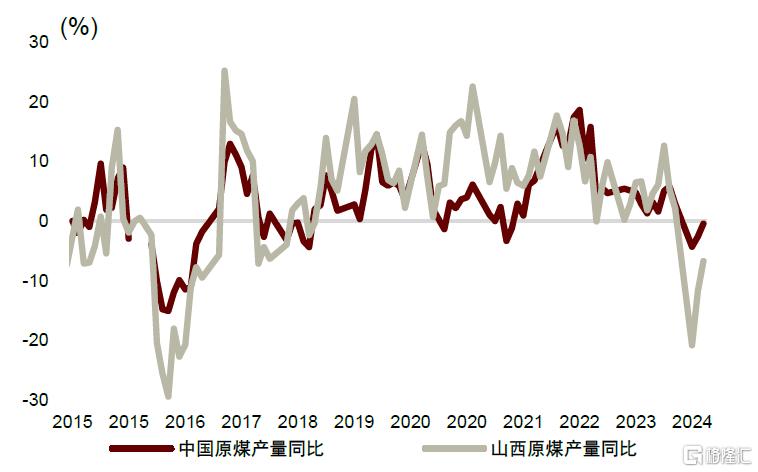

► 煤炭方面,《方案》側重需求端“嚴格合理控制煤炭消費”,供給端“推動煤電低碳化改造和建設”等。同時在產能偏多的背景下,山西已經因安監檢查關閉了部分產能。2024年2月8日,山西省應急管理廳、國家礦山安全監察局山西局、山西省能源局印發發布《關於开展煤礦“三超”和隱蔽工作面轉向整治的通知》[37],決定在全省範圍內开展煤礦“三超”和隱蔽工作面專項整治。2023年山西原煤產量、煉焦煤產量佔全國的29%和55%。原煤方面,1-5月全國原煤產量同比-2.5%,其中山西原煤產量同比下降-13.2%;焦炭方面,1-5月全國焦炭產量同比-4.6%,其中山西焦炭產量同比下降-11.6%。但由於下遊需求偏弱,安監限產並未明顯推升煤炭和焦煤價格。

增量上提標准,標准以下產能要加速改造或退出

► 城鎮新建建築加快建造方式轉型。《方案》提出到2025年底,城鎮新建建築全面執行綠色建築標准,新建公共機構建築、新建廠房屋頂光伏覆蓋率力爭達到50%,城鎮建築可再生能源替代率達到8%,新建超低能耗建築、近零能耗建築面積較2023年增長2000萬平方米以上。中金建材組[38]認爲在行業需求下行、競爭加劇的背景下,若能效新規得到嚴格貫徹執行,有望一定程度出清行業過剩產能,使行業供需關系得到邊際修復。

► 低於標准的產能要加速改造或退出。《方案》提出到2025年底,鋼鐵行業能效標杆水平以上產能佔比達到30%,能效基准水平以下產能完成技術改造或淘汰退出,全國80%以上鋼鐵產能完成超低排放改造。石化化工行業到2025年底,煉油、乙烯、合成氨、電石行業能效標杆水平以上產能佔比超過30%,能效基准水平以下產能完成技術改造或淘汰退出。交通運輸設備領域,加快淘汰老舊機動車,提高營運車輛能耗限值准入標准。

► 新建產能標准提升。《方案》提出新建和改擴建石化化工項目須達到能效標杆水平和環保績效A級水平,用於置換的產能須按要求及時關停並拆除主要生產設施。新建和改擴建電解鋁項目須達到能效標杆水平和環保績效A級水平,新建和改擴建氧化鋁項目能效須達到強制性能耗限額標准先進值。新建多晶硅、鋰電池正負極項目能效須達到行業先進水平。

鼓勵新能源和綠色新質生產力發展

► 鼓勵新能源發展,《方案》在節能降碳目標下,強調非化石能源不納入能耗總量和強度考核,並且在保證經濟性前提下,資源條件較好地區的新能源利用率可降低至90%,核心在推動綠電發展。中金公用事業組[39]認爲下考慮到 2023-2025年“三北”[40]地區新能源發展較快、大基地加速推進,消納放开是當前源網建設速度錯配下的大勢所趨,在新能源开發主體的投資預期內。

► 發展綠色新質生產力,如強化節能降碳關鍵技術研發,推動裝備升級,加強廢物循環利用,加快頁巖油(氣)等非常規油氣資源規模化开發,推廣先進生物液體燃料和可持續航空燃料,發展再生金屬行業等。

《方案》強調石油行業能效提升,明確提出“合理調控石油消費,推廣先進生物液體燃料、可持續航空燃料”。《方案》要求“2024-2025年石化化工行業節能降碳改造形成節能量約 4000 萬噸標煤,減排二氧化碳約1.1億噸”。中金化工組[41]預計佔整個石化化工二氧化碳排放的 9-10%,通過對落後產能的關停和改造,有望逐步緩解產能偏多的壓力。同時大力發展再生金屬是解決我國部分金屬礦產資源短缺、踐行節能減排碳的重要舉措。

根據中國有色金屬工業協會[42],2023 年我國再生銅產量 395 萬噸,同比增長 5.3%;再生鋁產量950 萬噸,同比增長 9.83%,再生銅和再生鋁分別佔到我國總產量 35%和 23%。本次《方案》中提到“2025 年底,再生金屬供應佔比達到24%以上”,2023 年的數據和這兩個目標已經較爲接近。

圖表14:“十四五”期間單位GDP能耗

資料來源:國家統計局,國網能源院,中金公司研究部

圖表15:“十四五”期間單位GDP能耗同比

資料來源:國家統計局,國網能源院,中金公司研究部

圖表16:一季度單位GDP能耗下降略低於全年目標

資料來源:國家統計局,中金公司研究部;注:將2023年1季度能源消費總和標准化爲1。

圖表17:銅精礦冶煉虧損倒逼行業聯合限產

資料來源:SMM,中金公司研究部

圖表18:山西原煤產量在安監限產下出現下滑

資料來源:Wind,中金公司研究部

本文摘自中金研究2024年6月20日已經發布的《一文讀懂價格改革》

黃文靜 分析員 SAC 執證編號:S0080520080004 SFC CE Ref:BRG436

呂毅韜 聯系人 SAC 執證編號:S0080124050005

劉佳妮 分析員 SAC 執證編號:S0080520070002 SFC CE Ref:BNJ556

王帥 分析員 SAC 執證編號:S0080524060002

張文朗 分析員 SAC 執證編號:S0080520080009 SFC CE Ref:BFE988

蔣雨岑 聯系人 SAC 執證編號:S0080123070077

標題:中金:一文讀懂價格改革

地址:https://www.iknowplus.com/post/118961.html