美國就業略不及預期,背後的高薪資增速黏性不容忽視

核心觀點

6月美國新增非農就業人口略低於預期,但爲歷史平均水平,當前就業增速回歸此前緩慢下降趨勢,失業率小幅回落至3.6%,仍處於低位震蕩期。雖然當前美國就業市場增長有所分化,但短期勞動力市場預計仍將保持韌性。中長期而言,勞動力市場或將在遠期進一步降溫,勞動力市場惡化或最早發生於今年四季度。下半年美聯儲重啓加息概率較高,不排除加息一次以上的可能性。

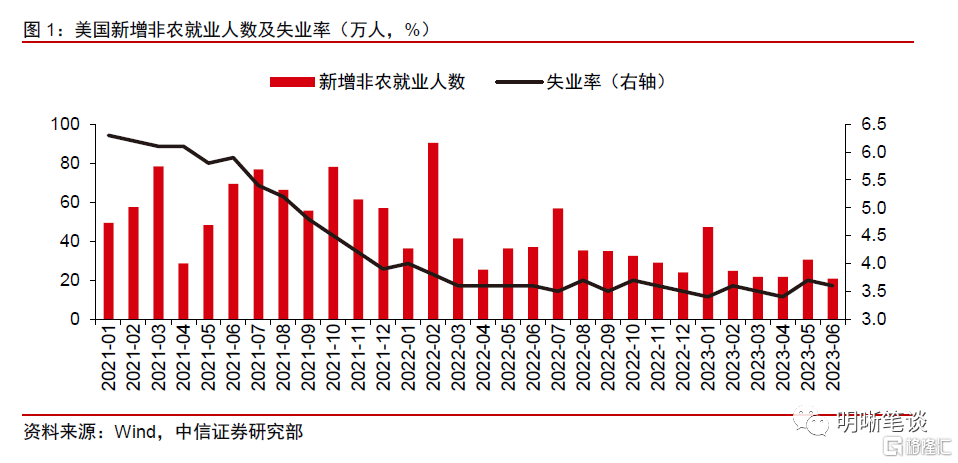

6月美國新增非農就業人數略低於預期。6月季調後非農就業人數增加20.9萬人,低於預期的23.0萬人。5月與4月非農就業人數均有所下調,當前6月新增非農就業人數回歸此前緩慢下降的趨勢。失業率錄得3.6%,與預期相符,較上月的3.7%有所回落,仍處於低位震蕩期,當前新增非農就業人數已接近20萬人,若未來進一步下行,則失業率有望开始趨勢性上升。細分來看,6月美國非農就業人數的增長主要由教育和保健服務、政府部門、建築業的增長帶動。當前美國就業增長分化現象加劇,負增長的行業數量有所增加。

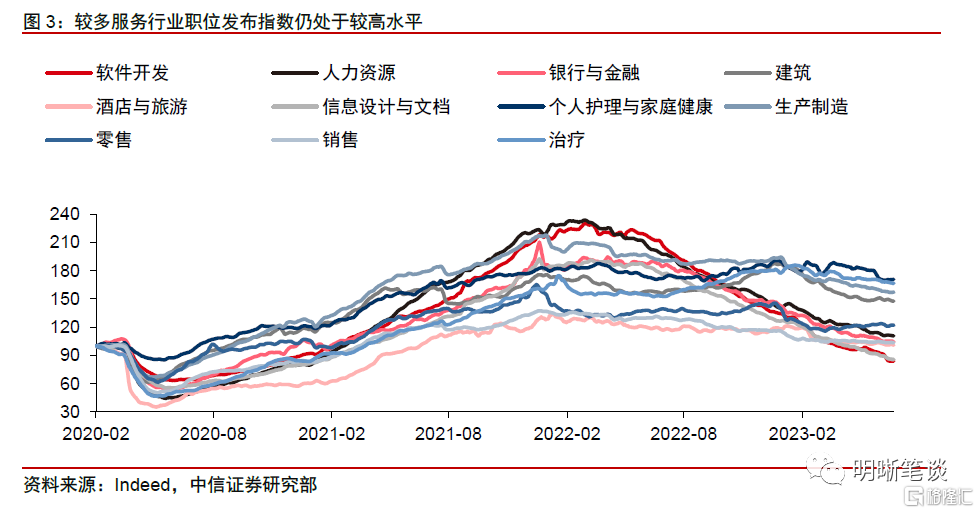

當前美國就業增速回歸此前下降趨勢,但整體拉長時間线來看放緩速度仍偏慢,預計短期勞動力市場仍將保持15萬人以上的增速。雖然“白領行業”例如軟件开發、銀行與金融業在持續降溫,但酒店和旅遊業、個人護理與家庭健康、治療等服務行業招工熱度仍處在較高位。同時,休闲與酒店業、政府部門等行業職位空缺率仍較高,且這些行業就業人數還未完全恢復至疫情前水平,因而短期預計美國勞動力市場增長仍將具有韌性。

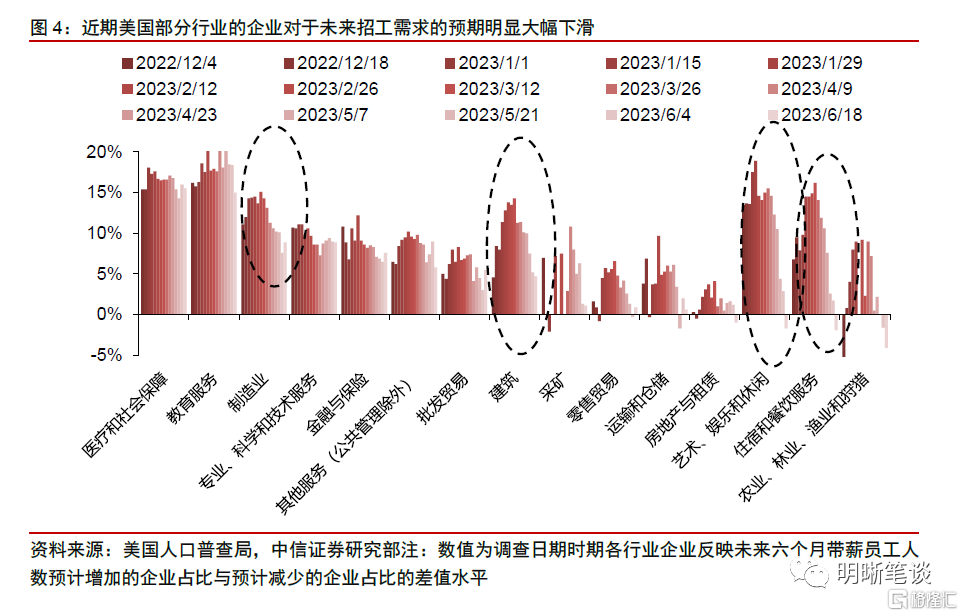

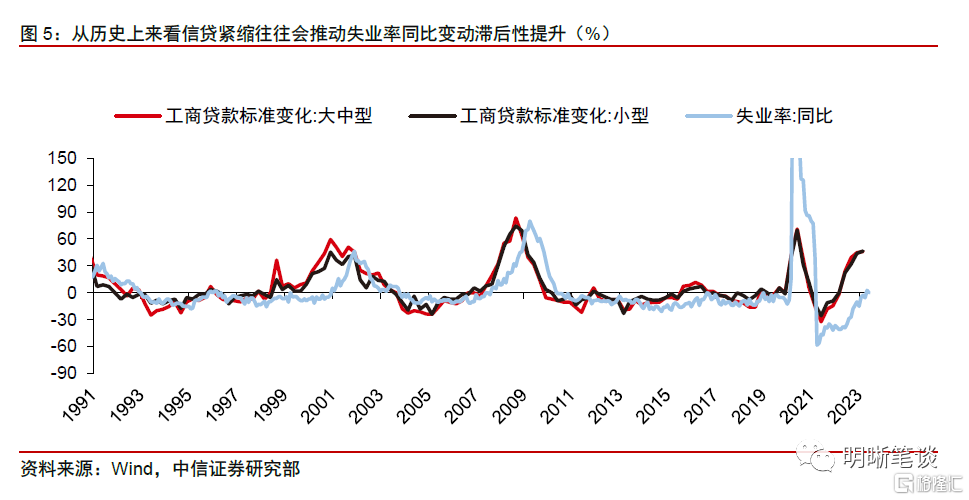

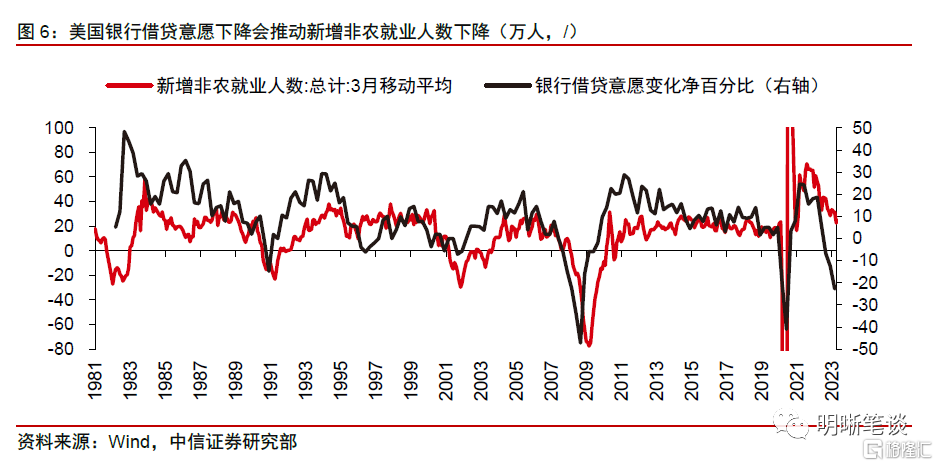

中長期而言,領先指標預示着勞動力市場或將在遠期進一步降溫。近期住宿和餐飲業、藝術娛樂和休闲業等行業保持強勁增長,對美國就業市場增長起到主要支撐作用,但這些行業企業未來招工需求預期近期已大幅降溫。同時,自去年下半年以來,企業貸款與銀團貸款資產增速持續下滑,工商業貸款標准收緊明顯。歷史上失業率同比變動往往會滯後地跟隨信貸緊縮現象加劇而上升,未來隨着美聯儲進一步加息可能性上升,信貸緊縮加劇預計將滯後地推動失業率上升,此輪美國經濟軟着陸概率較低,就業惡化或最早發生於今年四季度。

近期美聯儲重要成員發言較爲鷹派。美聯儲主席鮑威爾近期表示美聯儲可能最早在下個月再次加息,6月不加息的決定只是美聯儲放緩加息步伐的延續,不排除連續兩次加息的可能性,並重申大多數美聯儲官員預計今年至少還會加息兩次。此外,美聯儲部分鷹派官員近期也發表進一步加息言論,美聯儲理事沃勒認爲如果數據不支持需求放緩導致通脹快速回落的邏輯,很樂意做更多來遏制通脹;達拉斯聯儲主席洛根7月6日表示加息是完全合適的;美聯儲理事鮑曼認爲央行在今年剩下的四次美聯儲會議上至少再批准兩次加息、每次加息25個基點。

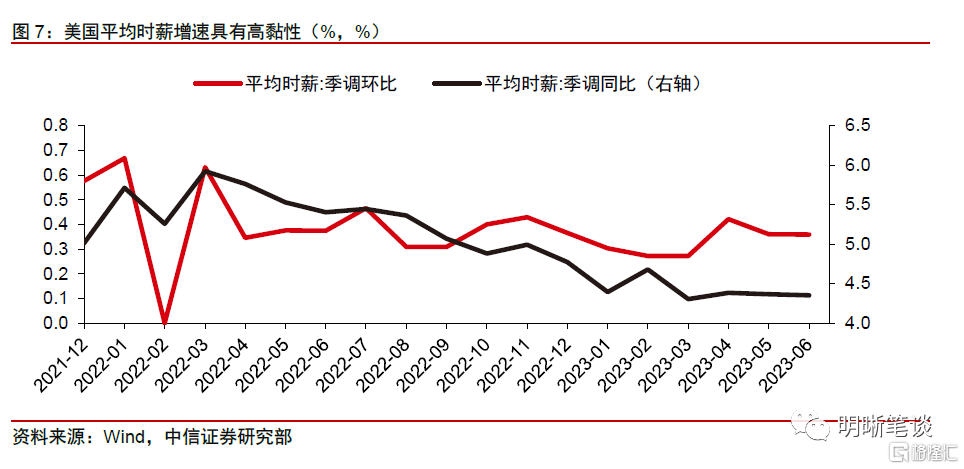

在美國就業市場繼續健康增長、薪資增速超預期的背景下,美聯儲重啓加息概率較高。雖然6月新增非農就業人數略不及預期,但新增非農就業人數仍處於20萬人較高位的增速水平,距離勞動力市場惡化信號的10萬人還存在一定距離。同時,時薪環比增速6月錄得0.4%,前值也上調至0.4%,反映出薪資增速黏性對美國通脹構成上行壓力,時薪同比增速爲4.4%,仍高於美聯儲認爲與通脹(目標)保持一致所需要的3%工資增速,並且近期房價有所回暖也將增加核心服務項通脹的上行風險。同時考慮到,當前美國地產市場降溫節奏不及預期並出現反彈跡象,住宅投資對美國經濟增長的拖累短期預計將有所減弱,並且美國消費支出也具有韌性,預計短期美國經濟仍將實現不低的增速。因而當前美聯儲控制通脹的緊迫性回升,下半年重啓加息概率較高,不排除加息一次以上的可能性。

正文

數據

美國勞工統計局公布數據顯示,美國6月季調後非農就業人口增20.9萬人,低於增23.0萬人的預期,5月由增33.9萬人下修至增30.6萬人;6月失業率爲3.6%,預期爲3.6%,前值爲3.7%;6月平均時薪同比增4.4%,預期增4.2%,前值由增4.3%上修至增4.4%;平均時薪環比增0.4%,預期增0.3%,前值由增0.3%上修至增0.4%;6月勞動參與率爲62.6%,前值爲62.6%,預期爲62.6%。

點評

美國就業增長不及預期但爲歷史平均水平

6月美國新增非農就業人數略低於預期,失業率小幅回落至3.6%。美國6月季調後非農就業人數增加20.9萬人,低於預期的23.0萬人。5月與4月非農就業人數均有所下調,5月新增非農就業人數從33.9萬人下修至30.6萬人,4月從29.4萬人下修至21.7萬人,當前6月新增非農就業人數回歸此前緩慢下降的趨勢。失業率錄得3.6%,與預期相符,較上月的3.7%有所回落,仍處於低位震蕩期,當前新增非農就業人數已接近20萬人,若未來進一步下行,則失業率有望开始趨勢性上升。

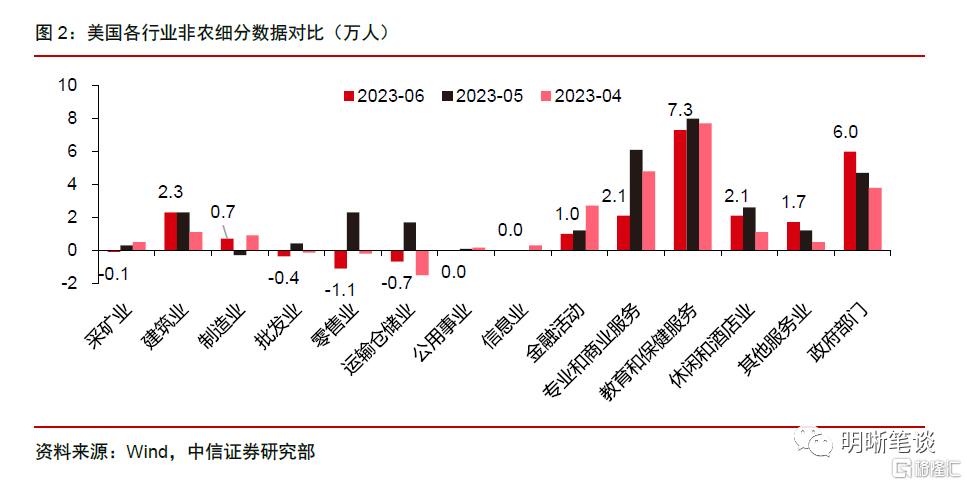

細分來看,6月美國非農就業人數的增長主要由教育和保健服務、政府部門、建築業的增長帶動。6月美國非農就業人數總計新增20.9萬人,明顯低於過去6個月的平均增幅27.8萬人。增長主要由教育和保健服務(+7.3萬人)、政府部門(+6.0萬人)、建築業(+2.3萬人)推動。值得注意的是,此前增長強勁的專業和商業服務業6月新增就業2.1萬人,增幅較5月的6.1萬人顯著收窄。並且美國就業增長分化現象加劇,採礦業、批發業、零售業、運輸倉儲業和公共事業新增就業人數爲負,負增長的行業數量有所增加。

當前美國就業增速回歸此前下降趨勢,但整體拉長時間线來看放緩速度仍偏慢,服務行業、建築行業等就業市場仍較爲火熱,預計短期勞動力市場仍將保持15萬人以上的增速。雖然“白領行業”例如軟件开發、銀行與金融業在持續降溫,但酒店和旅遊業、個人護理與家庭健康、治療等服務行業招工熱度仍處在較高位。從職位空缺率來看,美國休闲與酒店業、政府部門等行業職位空缺率仍較高,且休闲與酒店業、政府部門等行業就業人數還未完全恢復至疫情前水平,因而短期預計美國勞動力市場增長仍將具有韌性。同時,政府部門、教育和保健服務業等勞動力缺口較大的行業具有非周期性特性,預計也將一定程度上支撐美國勞動力市場。

中長期而言,領先指標預示着勞動力市場或將在遠期進一步降溫。近期住宿和餐飲業、藝術娛樂和休闲業等行業保持強勁增長,對美國就業市場增長起到主要支撐作用,但近期美國人口普查局企業調查數據顯示,這些行業企業未來招工需求預期已大幅降溫。同時,企業信貸壓力方面,自去年下半年以來,企業貸款與銀團貸款資產增速持續下滑,工商業貸款標准收緊明顯。回顧歷史,失業率同比變動往往會滯後地跟隨信貸緊縮現象加劇而上升,未來隨着美聯儲進一步加息可能性上升,美國信貸緊縮加劇、銀行信貸標准進一步收緊預計將滯後地推動失業率上升,此輪美國經濟軟着陸概率較低,勞動力市場惡化或最早發生於今年四季度。

未來美聯儲貨幣政策將走向何方?

近期美聯儲重要成員發言較爲鷹派。美聯儲主席鮑威爾6月28日表示,美聯儲可能最早在下個月再次加息,6月不加息的決定只是美聯儲放緩加息步伐的延續,同時不排除連續兩次會議上加息的可能性,並重申大多數美聯儲政策制定者的預測顯示,今年至少還會加息兩次。此外,美聯儲部分鷹派官員近期也發表進一步加息言論,美聯儲理事沃勒認爲如果即將發布的數據不支持需求放緩導致通脹快速回落的邏輯,很樂意做更多來遏制通脹;達拉斯聯儲主席洛根7月6日表示加息是完全合適的;美聯儲理事鮑曼認爲央行在2023年剩下的四次美聯儲會議上至少再批准兩次加息、每次加息25個基點。

在美國就業市場繼續健康增長、薪資增速超預期的背景下,美聯儲重啓加息概率較高。雖然6月新增非農就業人數略不及預期,但新增非農就業人數仍處於20萬人較高位的增速水平,距離勞動力市場惡化信號的10萬人還存在一定距離。同時,時薪環比增速6月錄得0.4%,前值也上調至0.4%,反映出薪資增速黏性對美國通脹構成上行壓力,時薪同比增速爲4.4%,仍高於美聯儲認爲與通脹(目標)保持一致所需要的3%工資增速,並且近期房價有所回暖也將增加核心服務項通脹的上行風險。同時考慮到,當前美國地產市場降溫節奏不及預期並出現反彈跡象,住宅投資對美國經濟增長的拖累短期預計將有所減弱,並且美國消費支出也具有韌性。在此背景下,預計短期美國經濟仍將實現不低的增速。因而當前美聯儲控制通脹的緊迫性回升,下半年重啓加息概率較高,不排除加息一次以上的可能性。

注:本文節選自中信證券研究部已於2023年7月8日發布的《美國2023年6月非農數據點評—美國就業略不及預期背後的高薪資增速黏性不容忽視》報告,證券分析師:中信證券首席經濟學家 明明 執業證書編號: S1010517100001

首席資管與利率債分析師:章立聰 執業證書編號: S1010514110002;周成華 執業證書編號: S1010519100001;彭陽 執業證書編號: S1010521070001

首席信用債分析師:李晗 執業證書編號: S1010517030002;徐燁烽 執業證書編號: S1010521050002;丘遠航 執業證書編號: S1010521090001

大類資產首席分析師:余經緯 執業證書編號: S1010517070005;趙雲鵬 執業證書編號: S1010521120002;秦楚媛 執業證書編號: S1010523020001

標題:美國就業略不及預期,背後的高薪資增速黏性不容忽視

地址:https://www.iknowplus.com/post/11717.html