爲何CPI、PPI新漲價因素反向?

申萬宏源宏觀

主要內容

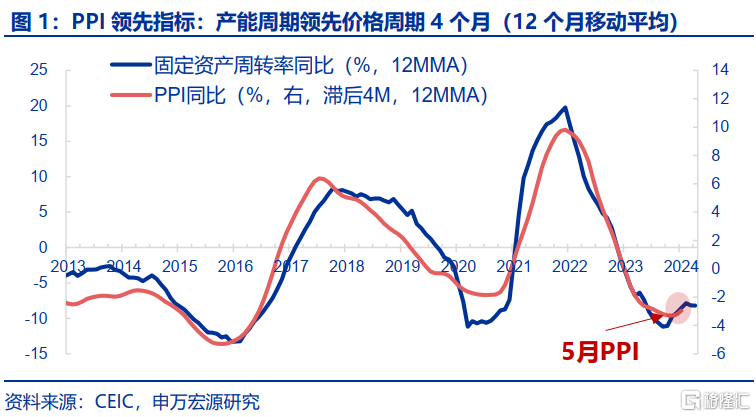

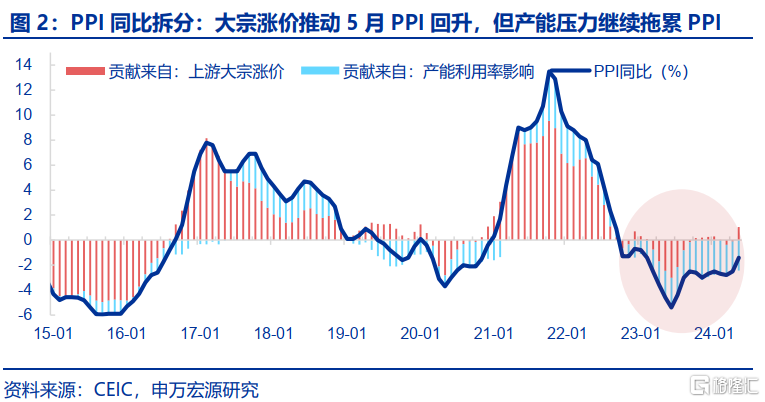

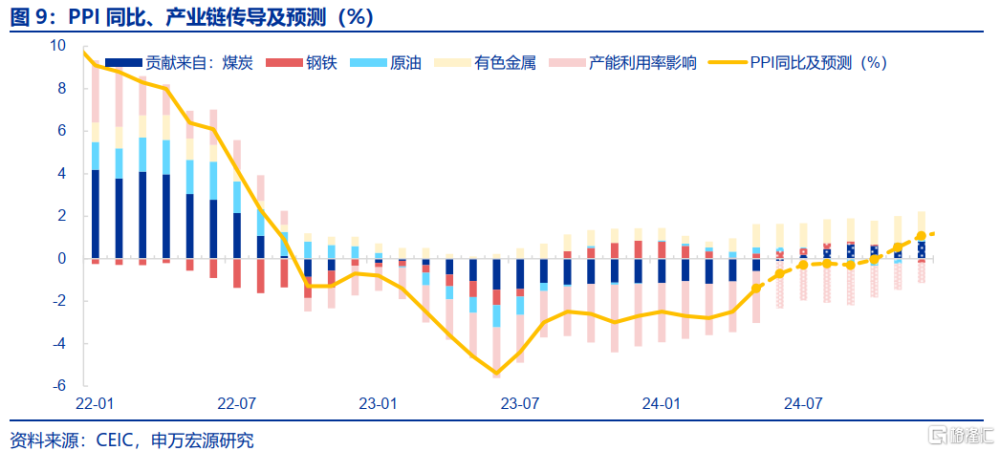

PPI:上遊漲價、中下遊跌價的“K型復蘇”延續。5月PPI同比回升1.1個百分點至-1.4%,略好於市場預期(-1.5%,WIND),PPI同比回升主因基數走低,翹尾因素回升0.9個百分點。但是PI環比(0.2%)也有所恢復、爲近7個月以來首次轉正,也相應推動PPI同比中新漲價因素回升0.2個百分點。拆分結構來看:1)上遊漲價對於PPI環比改善形成明顯支撐,拉動PPI環比0.3個百分點。雖然國際油價下跌,但銅價、國內煤價鋼價上漲。2)產能利用率繼續發揮價格領先指標效果,中下遊產能利用率下行繼續導致相關行業價格下降,拖累PPI環比0.1個百分點。生活資料PPI、機械設備PPI等均走弱。

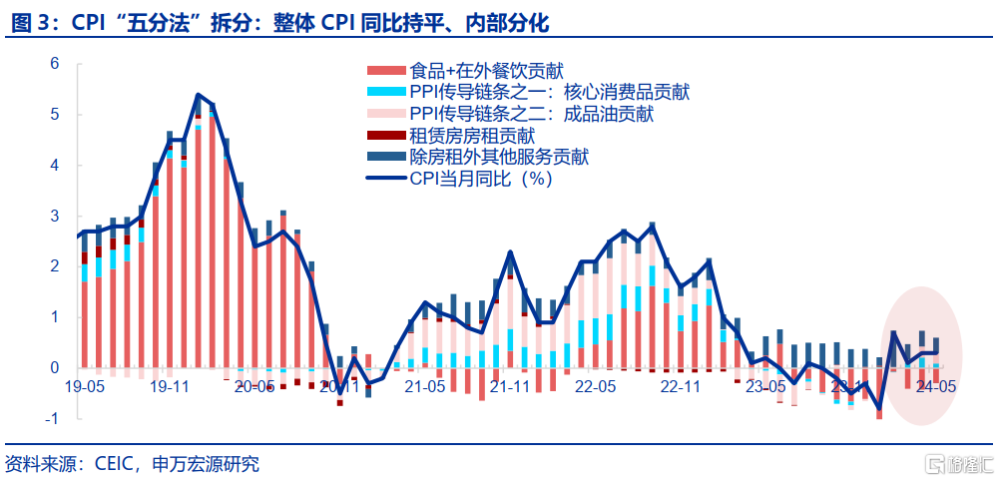

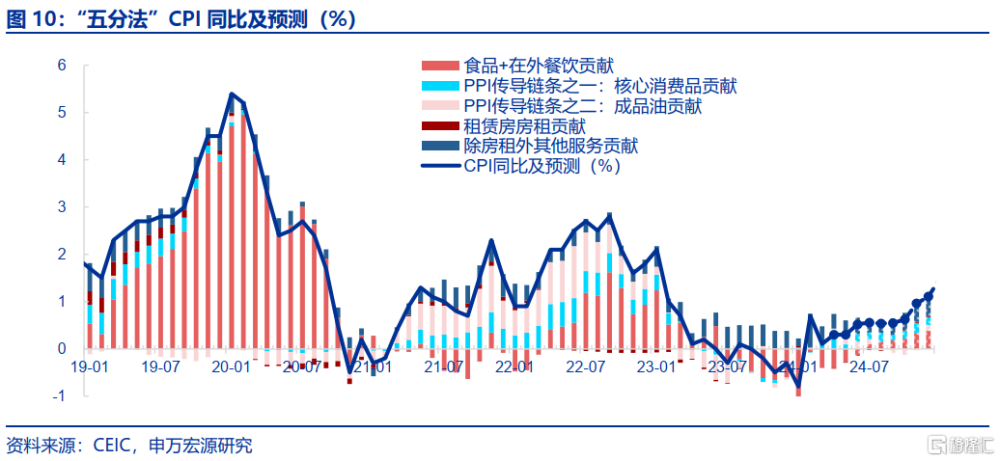

CPI:讀數整體持平但新漲價因素回落,“K型復蘇”也反映在CPI中。5月CPI同比持平0.3%,略低於市場預期(0.4%,WIND),雖然翹尾因素回升,但新漲價因素回落。拆分原因來看,新漲價因素回落有三個原因,其一是國際油價回落拖累成品油CPI環跌0.8%,是導致CPI新漲價因素下行的原因之一,其二是核心商品CPI也環跌0.1%,雖然上遊PPI漲價,但其向中下遊PPI傳導受阻,後者進而向核心商品CPI的傳導也受阻,通脹“K型復蘇”特徵繼續體現。其三是房租CPI環比(-0.1%)繼續弱於季節性。但相較而言,食品CPI回升、核心服務(非房租)CPI維持季節性,是5月CPI值得關注的亮點。

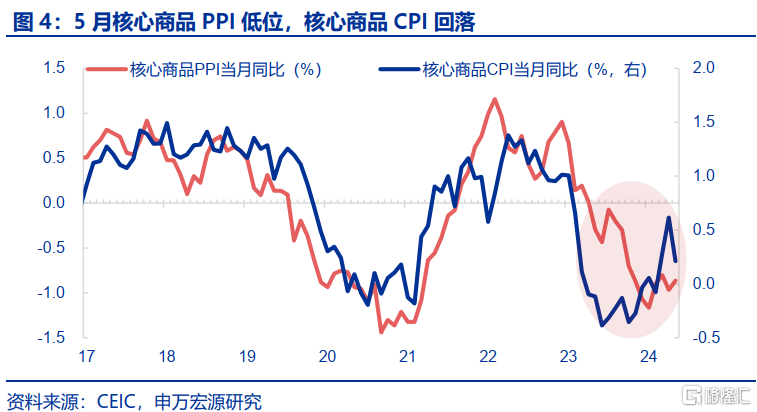

核心商品CPI回落:上遊大宗漲價對終端價格CPI的影響也在減弱,但讀數繼續好於核心商品PPI。上文提到,上遊大宗漲價難以帶動下遊PPI回升,相應的,下遊PPI(核心商品PPI)向核心商品CPI的傳導也受阻。雖然5月上遊大宗價格明顯回升,但核心商品CPI環比-0.1%、有所走弱,同比因基數走高而明顯下滑0.4pct至0.2%。拆分結構來看,新能源小汽車、燃油小汽車、家用器具CPI同比降幅均擴大。但從絕對水平來看,核心商品CPI同比繼續好於核心商品PPI同比-0.9%,說明雖然產能利用率下行壓制工業出廠價格(PPI),但終端需求表現相對好於產能利用率影響,因而終端零售價格(CPI)同比更高。

食品與餐飲:食品供給收縮推動價格上漲,餐飲CPI同比持平低位。5月食品CPI同比回升0.7pct至-2.0%,環比(0%)好於季節性(-1.1%)。從結構來看:其一,前期生豬供給減少推動豬肉價格上漲,這也是我們此前豬肉價格領先指標持續指示的方向,5月豬肉CPI環比1.1%、連續兩個月好於季節。其二,受南方暴雨天氣等因素影響供給,鮮菜、鮮果價格好於季節性。而餐飲CPI同比持平1.3%,整體變化不大。

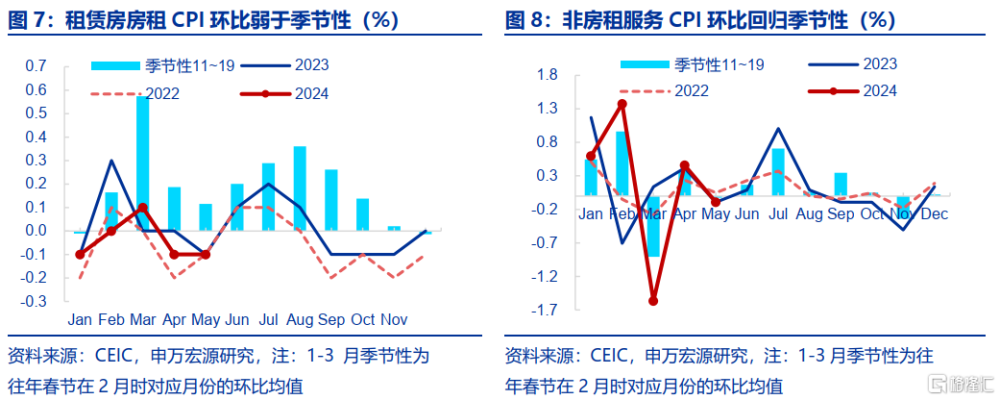

服務CPI:房租仍弱,但核心服務CPI整體穩定。服務CPI中最大單項是錨定房租變化的虛擬房租CPI,5月租賃房房租CPI環比-0.1%、持續弱於季節性,房租CPI同比低基數下仍持平-0.1%的低位,租房需求仍然偏弱。而出行需求對應的非房租服務CPI(核心服務CPI),5月環比-0.1%、與季節性整體一致,其中飛機票、交通工具租賃費和長途汽車價格分別環比下降9.4%、7.9%和2.7%,也屬於季節性變化。從同比來看,整體核心服務CPI同比持平1.2%,支撐整體服務CPI在房租走弱背景下仍持平0.8%。

展望:通脹“K型復蘇”延續,PPI轉正時點或慢於市場預期。PPI方面,若單純觀察大宗價格影響,PPI同比早可轉正,而讀數一直爲負恰恰源於產能利用率的影響,後續“雙碳政策”強化或推動上遊價格,但中下遊產能利用率下行或令下遊延續跌價,預計PPI同比轉正時點是11月、慢於市場預期的三季度。全年中樞預計爲-1.1%,6月伴隨基數繼續走低,PPI同比或回升至-0.6%附近。CPI方面,生豬供給減少帶動食品價格上漲、核心商品CPI溫和回升仍將支撐整體CPI恢復,但房租偏弱、餐飲CPI低位的“K型復蘇”預計延續。初步預計6月CPI同比0.5%,全年中樞預計也爲0.5%。

風險提示:食品供給超預期偏緊,能源供給超預期偏緊。

以下爲正文

一、PPI:上遊漲價、中下遊跌價的“K型復蘇”延續

5月PPI同比回升1.1個百分點至-1.4%,略好於市場預期(-1.5%,WIND),貢獻PPI同比回升的主要源於基數走低,翹尾因素回升0.9個百分點至-0.9個百分點。但是,PPI環比(0.2%)也有所恢復、爲近7個月以來首次轉正,也相應推動PPI同比中新漲價因素回升0.2個百分點至-0.5個百分點。拆分結構來看:

1)上遊漲價對於PPI環比改善形成明顯支撐,拉動PPI環比0.3個百分點。其中,雖然國際油價前期有所下跌,石油开採(-2.1%)、化學纖維(-0.2%)PPI環比走弱,總體油價拖累5月PPI環比-0.1個百分點。但國際銅價明顯上升,PPI中有色採選(4.4%)、有色壓延(3.9%)PPI環比均回升,測算銅價上升拉動PPI環比0.4個百分點。此外國內雙碳政策強化,中上遊產量下滑同時需求有所回升(設備更新改造),推動國內煤價、鋼價小幅上漲,煤炭开採PPI環比0.5%、黑色金屬壓延PPI環比0.8%。

2)產能利用率繼續發揮價格領先指標效果,中下遊產能利用率下行繼續導致相關行業價格下降,拖累PPI環比0.1個百分點。5月生活資料PPI環比(-0.1%)繼續下跌,此外中遊機械設備如通用設備PPI環比(-0.1%)也繼續走弱,鋰離子電池制造、新能源車整車制造價格環比也分別下降0.5%、0.2%,而本輪產能利用率下滑的也恰恰是中遊設備和下遊行業,而非中上遊高耗能行業。因此,雖然上遊大宗漲價,但中下遊產能壓力導致價格無法由上遊向中下遊傳導,後者繼續呈現跌價狀態。

二、CPI:讀數整體持平但新漲價因素回落,“K型復蘇”也反映在CPI中

5月CPI同比持平0.3%,略低於市場預期(0.4%,WIND),雖然翹尾因素回升,但新漲價因素回落。從讀數來看,伴隨基數走低,5月翹尾因素回升0.1個百分點至0個百分點,但新漲價因素卻回落0.1個百分點至0.3個百分點。

拆分原因來看,新漲價因素回落有三個原因,其一是國際油價回落拖累成品油CPI環跌0.8%,是導致CPI新漲價因素下行的原因之一,其二是核心商品CPI也環跌0.1%,雖然上遊PPI漲價,但其向中下遊PPI傳導受阻,後者進而向核心商品CPI的傳導也受阻,通脹“K型復蘇”特徵繼續體現。其三是房租CPI環比(-0.1%)繼續弱於季節性。

但相較而言,食品CPI回升、核心服務(非房租)CPI維持季節性,是5月CPI值得關注的亮點。

三、核心商品CPI回落:上遊大宗漲價對終端價格CPI的影響也在減弱,但讀數繼續好於核心商品PPI

上文提到,由於中下遊產能利用率下滑的影響,上遊大宗漲價難以帶動下遊PPI回升,相應的,下遊PPI(核心商品PPI)向核心商品CPI的傳導也受阻。雖然5月上遊大宗價格明顯回升,但5月核心商品CPI環比-0.1%、有所走弱,同比因基數走高而明顯下滑0.4pct至0.2%。拆分結構來看,新能源小汽車和燃油小汽車價格分別同比下降6.9%和5.2%,降幅均有擴大。此外,家用器具CPI同比也趨於下滑(-0.6pct至-0.9%)。

但從絕對水平來看,核心商品CPI同比繼續好於核心商品PPI同比-0.9%,說明雖然產能利用率下行壓制工業企業出廠價格(PPI),但終端需求表現相對好於產能利用率的影響,因而終端零售價格(CPI)同比相對更高。

四、食品與餐飲:食品供給收縮推動價格上漲,餐飲CPI同比持平低位

5月食品CPI同比回升0.7pct至-2.0%,環比(0%)好於季節性(-1.1%)。從結構來看:

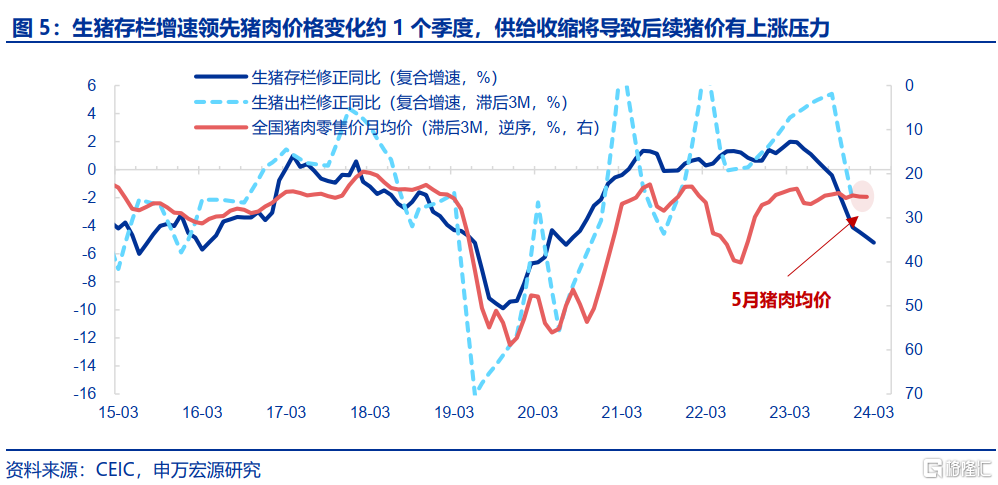

其一,前期生豬供給減少推動豬肉價格上漲,這也是我們此前豬肉價格領先指標持續指示的方向。5月豬肉CPI環比1.1%,連續兩個月好於季節性,從驅動邏輯來看,23Q4以來生豬存欄持續走弱,24Q1同比更是大幅下滑至-5.2%的較低區間,同期生豬出欄同比也由正轉負、下滑6pct至-2.2%,供給收縮相應對於豬肉價格形成支撐。

其二,受南方暴雨天氣等因素影響供給,鮮菜、鮮果價格好於季節性。鮮果CPI環漲3%、好於季節性(1.5%),鮮菜CPI雖然環跌2.5%,但跌幅明顯小於季節性(環跌9.9%)。

而餐飲CPI方面,5月同比持平1.3%,整體變化不大。展望後續,由於24Q1生豬存欄進一步下滑,且出欄目前增速還未下滑至匹配存欄收縮的水平,預計6月之後生豬供給進一步收縮,而6-9月也是往年豬價季節性上漲的階段,關注後續豬價上漲對於CPI上行的支撐。

五、服務CPI:房租仍弱,但核心服務CPI整體穩定

服務CPI中最大單項是錨定房租變化的虛擬房租CPI,5月租賃房房租CPI環比-0.1%、持續弱於季節性,房租CPI同比低基數下仍持平-0.1%的低位,租房需求仍然偏弱。而出行需求對應的非房租服務CPI(核心服務CPI),5月環比-0.1%、與季節性整體一致,其中飛機票、交通工具租賃費和長途汽車價格分別環比下降9.4%、7.9%和2.7%,也屬於季節性變化。從同比來看,整體核心服務CPI同比持平1.2%,支撐整體服務CPI在房租走弱背景下仍持平0.8%。

六、展望:通脹“K型復蘇”延續,PPI轉正時點或慢於市場預期

展望後續通脹走勢:

1)PPI方面,“雙碳政策”強化或推動上遊價格,但中下遊產能利用率下行或令下遊延續跌價,預計PPI同比轉正時點是11月、慢於市場預期的三季度。國際油價方面,OPEC+加碼減產疊加非美經濟體原油庫存持續偏低,供給仍然偏緊,國際油價短期或仍處高位。此外國內“雙碳”政策強化,不僅收縮上遊供給,同時通過產能改造的方式對銅、鋼材等部分品種需求形成提振,預計上遊漲價仍將延續。但由於中下遊產能利用率下滑,上遊漲價難以向下遊傳導,中下遊跌價預計延續,預計全年PPI中樞爲-1.1%,6月伴隨基數繼續走低,PPI同比或回升至-0.6%附近,但伴隨9月後基數走高,加之產能壓力,PPI轉正時間預計推遲至11月。

2)CPI方面,生豬供給減少帶動食品價格上漲、核心商品CPI溫和回升仍將支撐整體CPI恢復,但房租偏弱、餐飲CPI低位的“K型復蘇”預計延續。雖然產能利用率下行壓制核心商品PPI,也相應影響核心商品CPI的絕對水平,但從邊際變化來看,終端需求的逐步恢復已在推動核心商品CPI表現好於核心商品PPI,此外生豬存欄走低也將繼續支撐食品CPI。但相比之下,青年就業壓力或繼續壓制房租CPI,替代效應繼續壓制餐飲CPI,預計CPI也延續“K型”復蘇特徵,整體回升幅度溫和,初步預計6月CPI同比0.5%,全年中樞預計也爲0.5%。

風險提示:食品供給超預期偏緊,能源供給超預期偏緊。

注:本內容節選自申萬宏源宏觀於2024年6月12日發布的研究報告:《爲何CPI、PPI新漲價因素反向?——通脹簡析(24.05)》,證券分析師:屠強 王勝

標題:爲何CPI、PPI新漲價因素反向?

地址:https://www.iknowplus.com/post/116135.html