美聯儲:降息的“結”如何解?

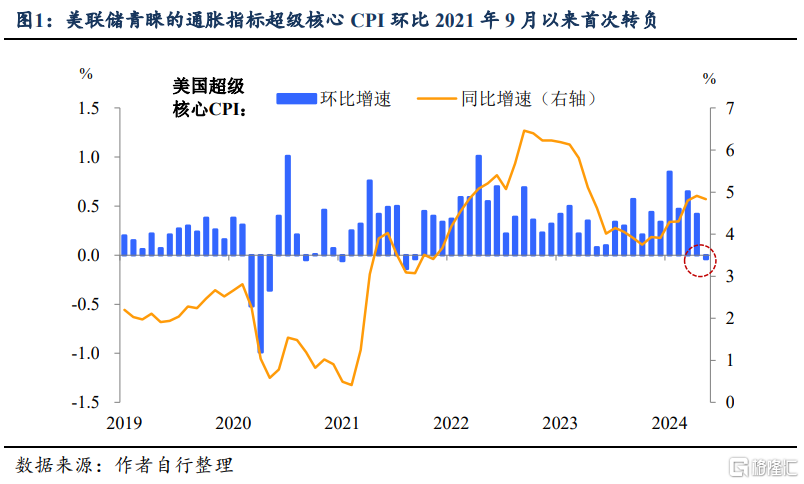

如果用一個詞來形容6月美聯儲議息會議,我會選擇“矛盾”。一方面,會議前公布的5月通脹數據全方位降溫,尤其是備受美聯儲關注的超級核心通脹,自2021年9月以來首次出現環比轉負,但是另一方面,通脹的好消息似乎並沒有“打動”美聯儲,市場兩次降息的愿望並未順遂,至少點陣圖依舊執着於一次降息。

然而這一保守的降息“解法”似乎並不具有說服力,市場似乎選擇相信通脹數據的指引——美股繼續創新高,美債收益率和美元明顯下跌。我可能更傾向於從中期(一個季度及以上的時間維度)和短期兩個角度來看待美聯儲和市場之間的互動:中期維度,6月美聯儲的表態並未蓋棺論定,依然有可能發生變化;但是短期內市場的波動會加劇,宏觀數據的“好消息”即市場的“壞消息”的模式會更加明顯。

“打左燈,向右轉”,矛盾的美聯儲。本次會議紀要的主要內容相較5月變化不大。整體而言我們認爲有兩個方面的內容值得關注:

首先,對於通脹的緊張情緒緩解了。盡管相較3月,美聯儲調高了對2024年PCE的預測值(提高0.2個百分點),但是對於通脹的評價從5月的“缺乏進一步進展”(a lack of further progress),變爲“出現了溫和改善”( modest further progress),4、5月通脹數據的表現有目共睹。

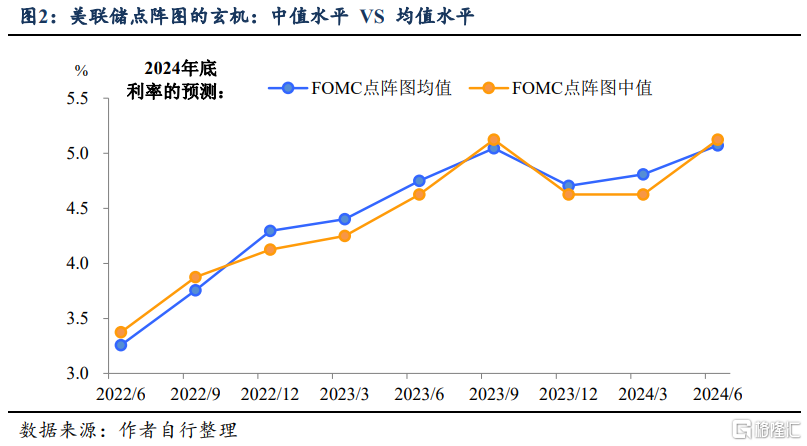

其次,降息仍是主流觀點,但是對於降息幅度存在明顯分歧。6月的點陣圖發生明顯變化,降息依舊是主流(19個官員中15人支持降息),但降息3次及以上的選項已經被排除;盡管中值顯示降息1次,但是支持降息2次的人數最多(8人),支持降息1次和不降息的分別爲7人和4人。

我傾向於認爲6月議息會議透露出的信號可能是權宜之計,後續仍存在變動的空間。可以從基本面對比、政策意圖和政策門檻三個角度來進行簡單分析:

“夢回2023年9月”,但當前的基本面可能沒法相提並論。對於2024年的利率,6月點陣圖中值顯示水平和2023年9月相當,如果從更能反映利率政策態度邊際變化的均值來看,今年6月的水平甚至要更高。

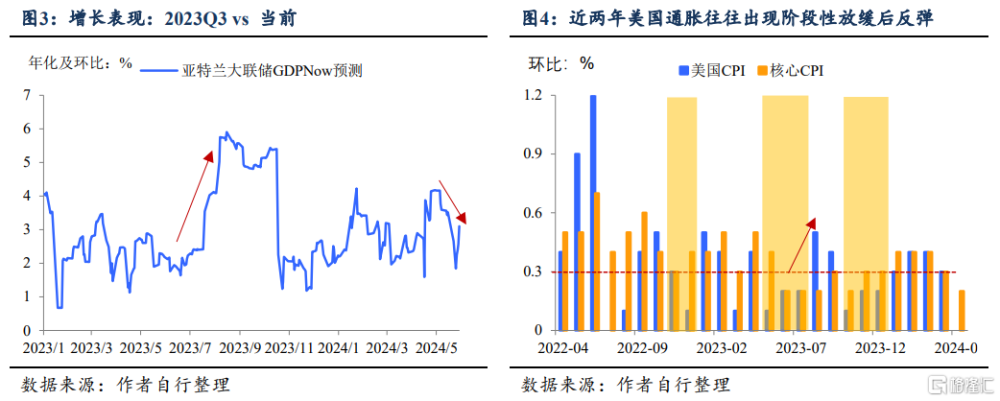

但基本面上,無論是增長還是通脹,當前都明顯不如去年9月。增長方面,去年第三季度美國經濟出現加速反彈,根據亞特蘭大的GDP高頻預測,彼時季度年化環比增速由7月的2%左右大幅攀升至9月的5%以上,而當前的環比增速則由5月的4%以上下滑至3%左右;通脹方面,去年9月初公布的8月通脹數據超市場預期,CPI環比增速反彈至0.6%,同樣不是昨晚的數據可以相比的。

“一朝被蛇咬,十年怕井繩”,美聯儲可能意在避免重蹈去年“提前开香檳”的覆轍。在之前的報告中我們提到過,當前美聯儲確認通脹變化的觀察窗口,很可能會從之前的3個月延長至4至6個月——因爲2023年以來已經不止一次出現過通脹在放緩2至3個月後再重新加速的情形。

而要看到7月的通脹數據(4至7月共4個月的數據),在時間上至少要等到8月及之後,因此9月會議上是否會重新調整點陣圖甚至直接降息,值得重點關注。

降息的門檻可能沒有市場想得那么高。與市場不同,美聯儲可能更加關注通脹的未來趨勢,而非簡單地對過去的通脹數據按部就班(這也是鮑威爾屢次在公开講話中提及的);此外,就業市場也是當前美聯儲越來越關注的領域——根據美聯儲的判斷,當前勞動力市場已經大幅降溫、接近疫情开始前的水平,職位空缺大幅下降、就業人數增長不斷放緩,就業市場的拐點可能並不遠了(當然這裏沒有考慮人爲制造衰退的非基准情形)。

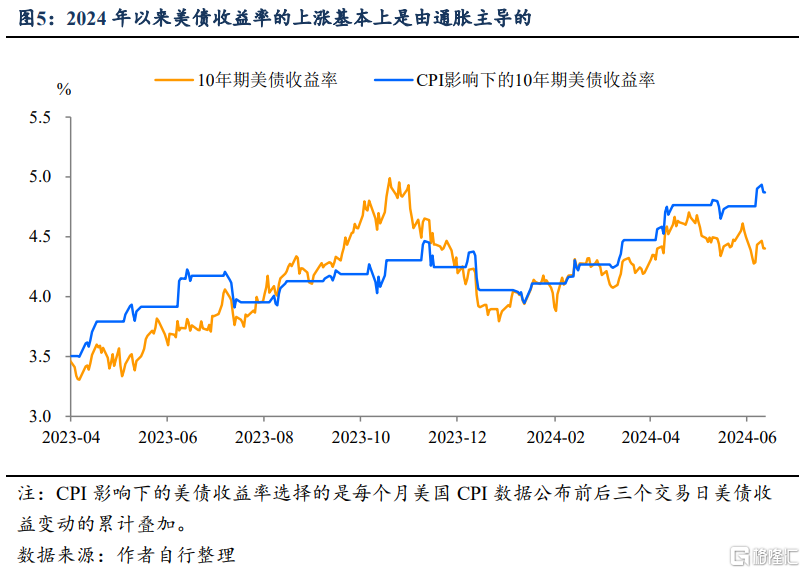

當然短期看,基於聯儲的定調,宏觀數據對市場的影響會被放大,“好消息”即是“壞消息”的情況可能會更加普遍,正如今年美債收益率的核心上漲動力來自於通脹,後續就業、PMI等重要數據都會成爲資產價格波動的重要來源。

(個人觀點,僅供參考,不作爲任何投資建議)

標題:美聯儲:降息的“結”如何解?

地址:https://www.iknowplus.com/post/116134.html