"美"周市場復盤:縮量蓄勢

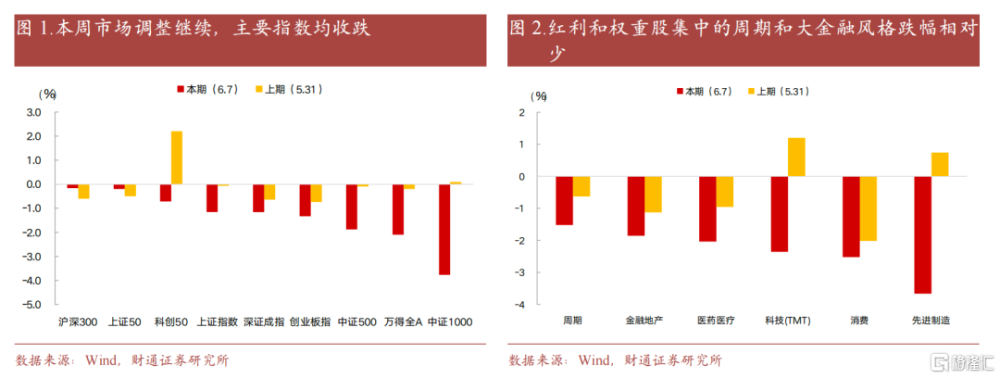

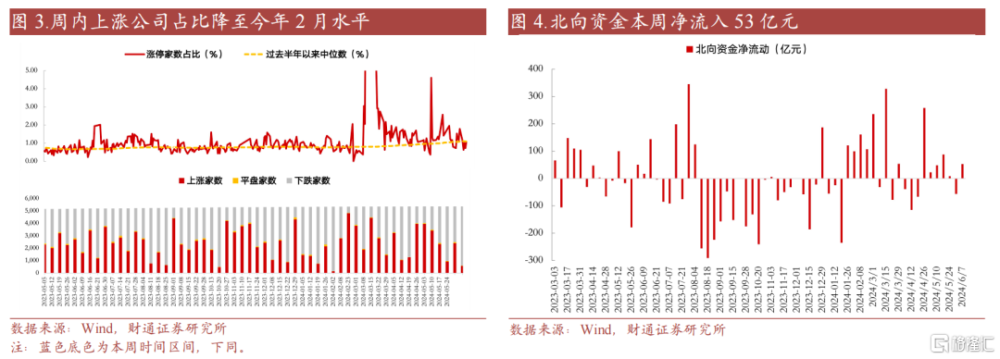

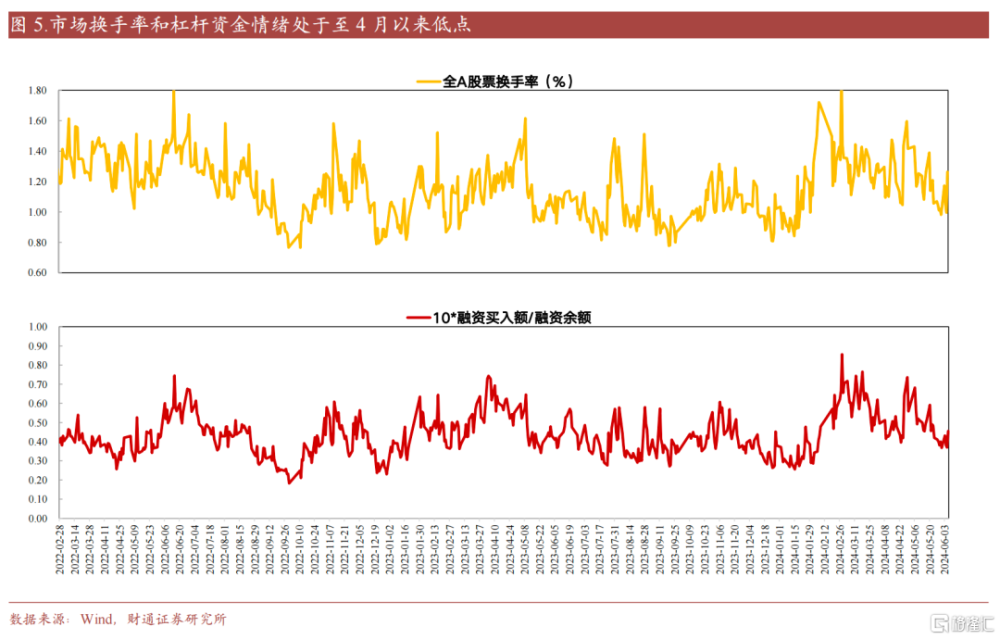

本周市場整體波動下行,主要指數均收跌。指數方面,滬深300、上證50表現靠前,中證1000和中證500受到微盤股和ST股不確定性影響,表現墊底。市場在近期的調整波動下,交易情緒也大幅回落,本周日均成交額仍在8000億元以下。賺錢效應回落至年初2月水平。但在海外經濟走弱、歐美發達市場陸續开啓降息周期的背景下,人民幣資產具有一定吸引力,北向資金無懼市場波動本周出現53億元的淨流入。

交易邏輯方面,政策預期和國際形勢是影響本周市場的兩大因素。一方面面,政策利好如新能源發展計劃和陸家嘴論壇的召开,爲相關板塊帶來了投資機會,尤其是綜合金融、電力設備及新能源領域。另一方面,地緣政治風險和監管環境的變化,如對微盤股的監管收緊,促使投資者轉向更爲穩健的資產,比如大型藍籌股和具有穩定分紅預期的高股息資產。此外,對於基本面良好的科技成長股,如消費電子鏈、半導體設計等,資金保持了較高關注度。整體而言,市場在縮量調整中逐步積蓄動能,後續更明確的基本面數據改善信號將支撐市場的進一步上行。美國經濟數據以及聯儲鷹派表態引發的通脹擔憂影響了全球股市走向,同時國內基本面的數據驗證仍待觀察,市場風險偏好受抑。

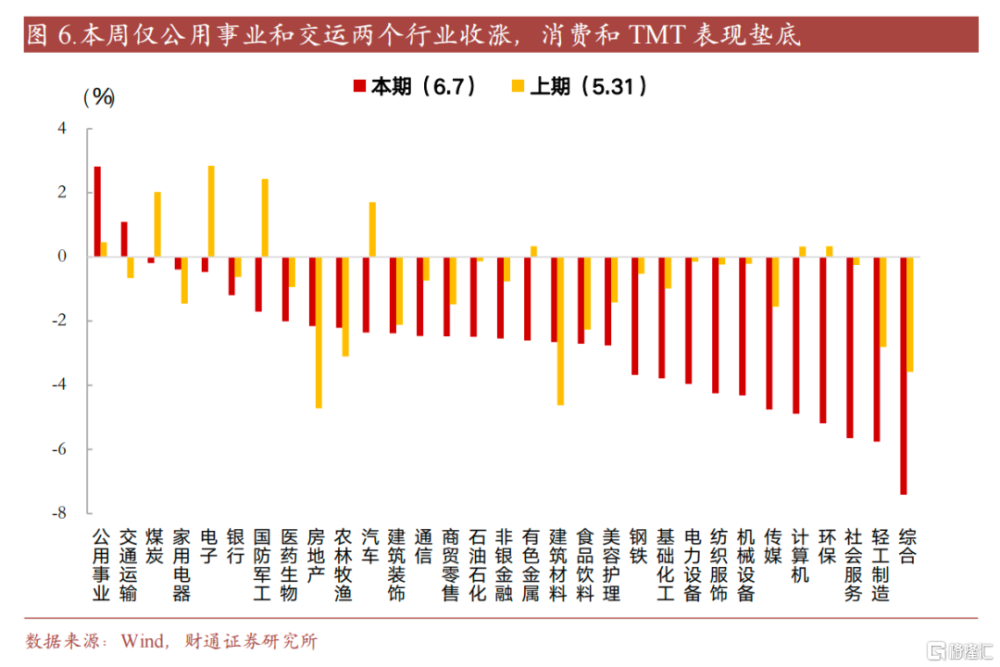

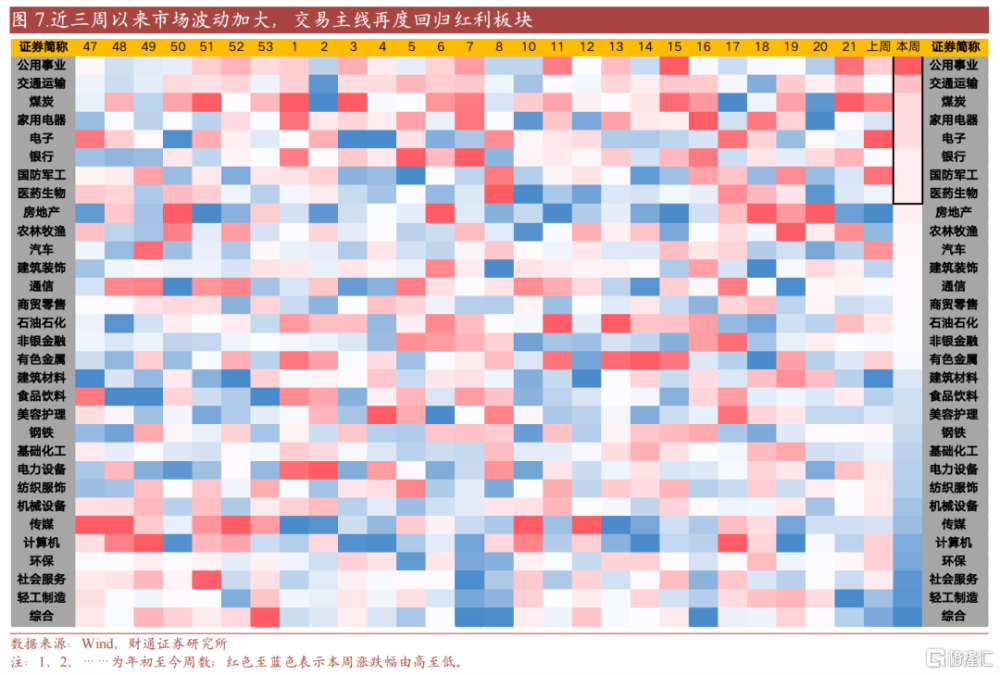

本周僅2個行業收漲,公用、交運以及煤炭等高股息板塊再度獲得資金抱團。其中,公用(2.8%)、交運(1.1%)以及煤炭(-0.2%)表現居前;綜合(-7.4%)、輕工(-5.8%)和社服(-5.7%)等受到消費和出口景氣邊際走弱出現較大調整。整體來看,當前類似3月,市場在不確定擾動下選擇再度切回高股息。本周表現靠前的板塊具備“大盤+高分紅”的特徵,例如公用、交運、煤炭以及家電和銀行,均是滬深300等主要指數中的權重板塊。資金選擇抱團這些“巨無霸”本質上也是避險微盤股監管不確定性的一種表現。此外,電子板塊本周也受到資金關注,消費電子鏈、半導體設計等子領域,展現出了強勁的復蘇勢頭,集成電路、電子元器件等產品的出口需求增長韌性較強。

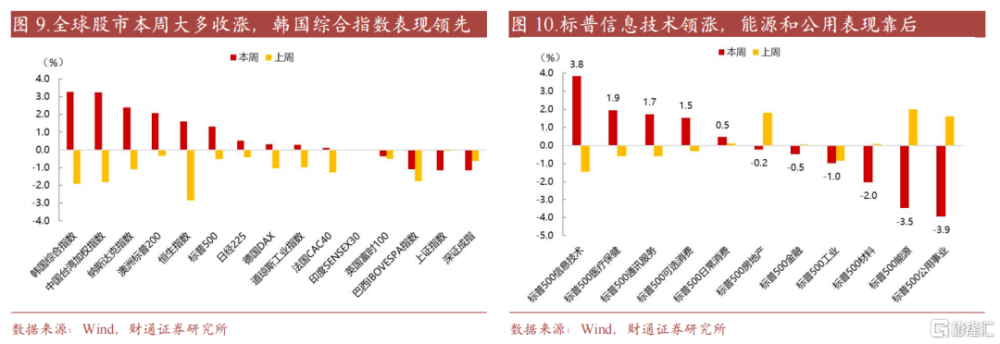

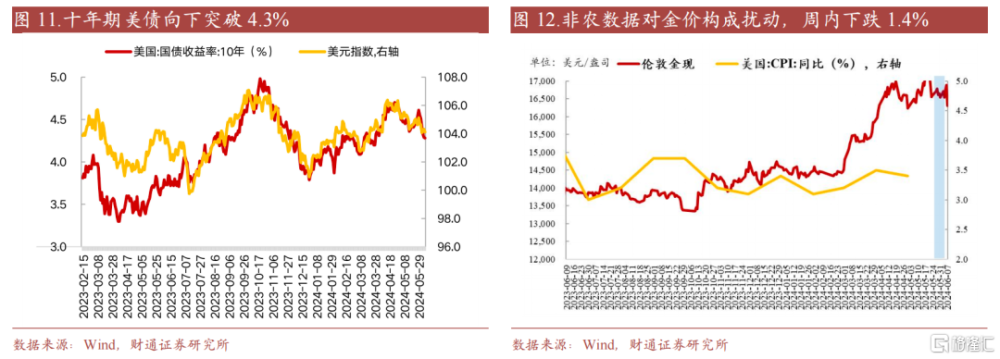

大類資產:1)韓國綜合指數表現領先。2)本周10年期美債收益率下探4.28%,美元指數下跌0.57%。3)現貨黃金下跌1.4%。

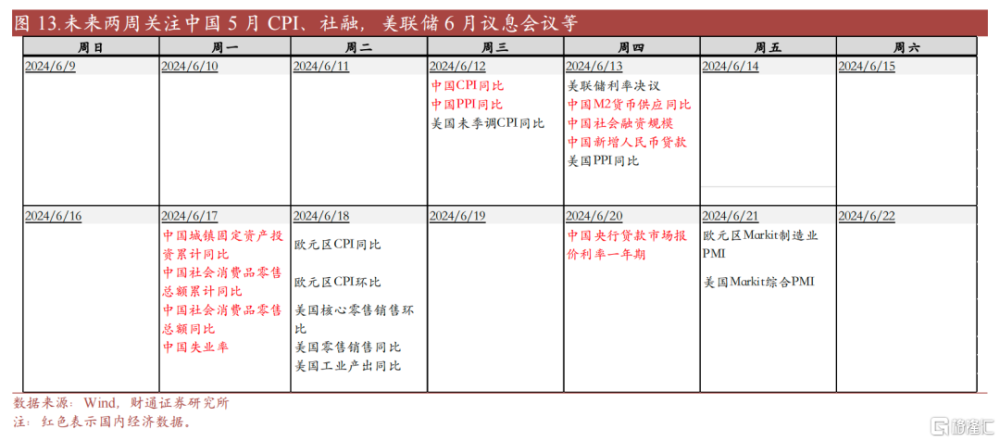

未來兩周重點關注:1)國內:6月12日,5月CPI、PPI;6月13日,5月社融、信貸數據;2)海外:6月12日,美國5月CPI;6月13日,美聯儲6月議息會議。

風險提示:宏觀經濟大幅波動、產業政策風險、市場波動超預期、通脹超預期、美聯儲加息超預期等。

1 A股:縮量蓄勢

1.1 市場情緒回落至年初以來低位

本周市場整體波動下行,主要指數均收跌。指數方面,滬深300、上證50表現靠前,中證1000和中證500受到微盤股和ST股不確定性影響,表現墊底。市場在近期的調整波動下,交易情緒也大幅回落,本周日均成交額仍在8000億元以下。賺錢效應回落至年初2月水平。但在海外經濟走弱、歐美發達市場陸續开啓降息周期的背景下,人民幣資產具有一定吸引力,北向資金無懼市場波動本周出現53億元的淨流入。

交易邏輯方面,政策預期和國際形勢是影響本周市場的兩大因素。一方面,政策利好如新能源發展計劃和陸家嘴論壇的召开,爲相關板塊帶來了投資機會,尤其是綜合金融、電力設備及新能源領域。另一方面,地緣政治風險和監管環境的變化,如對微盤股的監管收緊,促使投資者轉向更爲穩健的資產,比如大型藍籌股和具有穩定分紅預期的高股息資產。此外,對於基本面良好的科技成長股,如消費電子鏈、半導體設計等,資金保持了較高的關注度。整體而言,市場在縮量調整中逐步積蓄動能,後續更明確的基本面數據改善信號將支撐市場的進一步上行。

1.2 資金抱團高股息

本周僅2個行業收漲,公用、交運以及煤炭等高股息板塊再度獲得資金抱團。其中,公用(2.8%)、交運(1.1%)以及煤炭(-0.2%)表現居前;綜合(-7.4%)、輕工(-5.8%)和社服(-5.7%)等受到消費和出口景氣邊際走弱出現較大調整。整體來看,當前類似3月,市場在不確定擾動下選擇再度切回高股息。

本周表現靠前的板塊具備“大盤+高分紅”的特徵,例如公用、交運、煤炭以及家電和銀行,均是滬深300等主要指數中的權重板塊。資金選擇抱團這些“巨無霸”本質上也是避險微盤股監管不確定性的一種表現。此外,電子板塊本周也受到資金關注,消費電子鏈、半導體設計等子領域,展現出了強勁的復蘇勢頭,集成電路、電子元器件等產品的出口需求增長韌性較強。

2 宏觀:當前市場預期美國首次降息始於9月

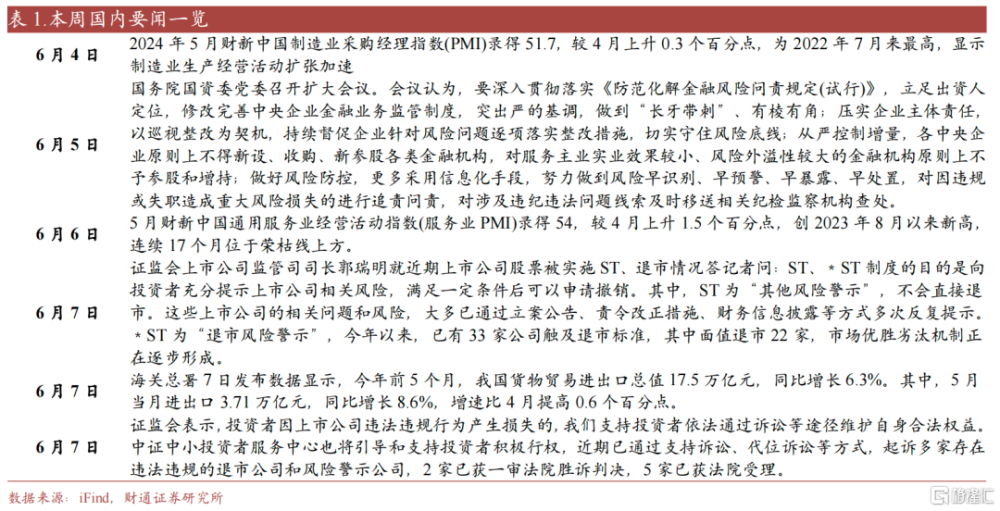

2.1 國內制造業和服務業均呈現向好態勢

中國5月制造業PMI穩步提升。中國5月財新制造業PMI爲51.7,高於前值51.4。5月制造業供需持續擴張,其中消費品類生產增長強勁;外需擴張幅度明顯放緩。中國5月財新服務業PMI爲54.1,高於前值52.6,連續17個月位於榮枯线上方。服務業需求復蘇勢頭強勁,新出口訂單指數連續四個月上行,顯示海外需求擴張。總體而言,服務業企業對未來市場仍看好,未來一年海內外需求有望改善,但對全球經濟環境以及原材料價格上升有所擔憂。

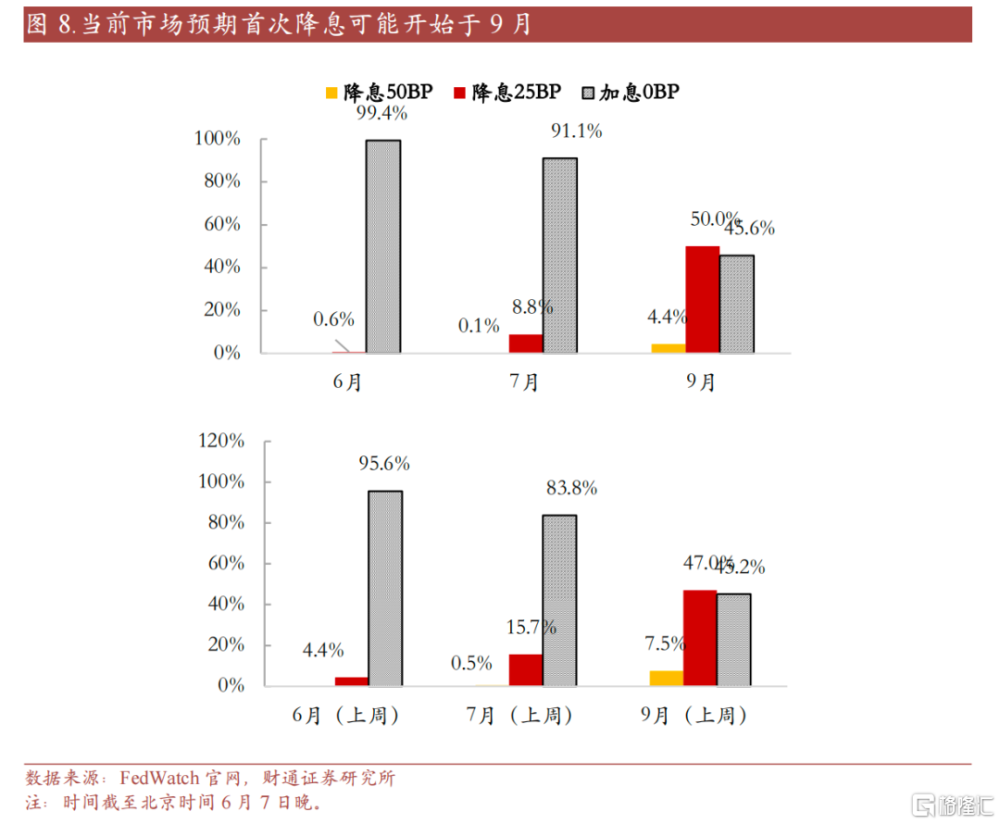

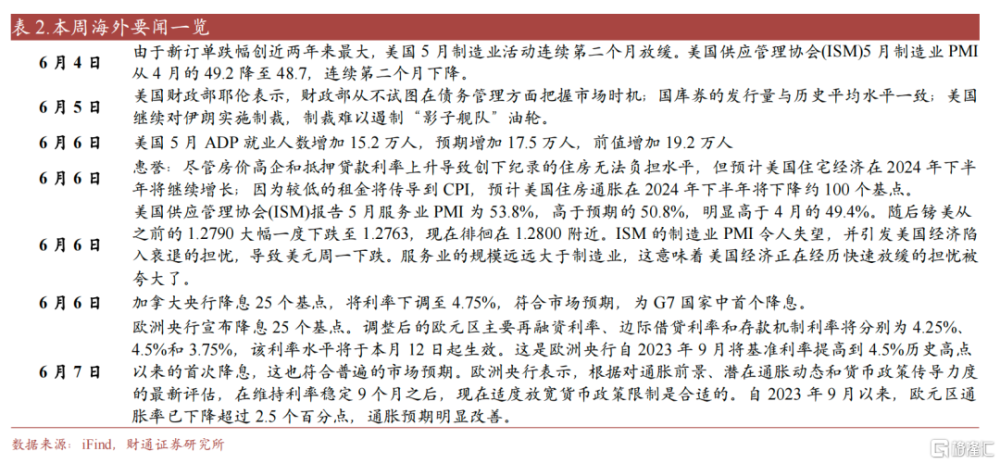

2.2 美國制造業進一步萎縮,加息周期可能开始與於9月

美國5月ISM制造業PMI進一步萎縮。美國5月制造業PMI爲48.7,低於前值49.2,不及預期49.6。其中,訂單下滑,產出疲軟,價格指數爲兩年來第二高。數據表明,美國制造業目前正面臨着借貸成本高、企業設備投資受限、消費者支出疲軟、投入成本上升等問題。美國5月ISM服務業指數53.8,大幅好於預期51,高於前值爲49.4,漲幅爲去年年初以來最大。其中商業活動明顯增加、新訂單增長加快、供應商交付放緩,以及就業持續萎縮。美國服務業整體業務正在增長,但通貨膨脹和高利率仍對其構成挑战。

3 大宗:降息預期再起,美元資產出現回調

3.1 韓國綜合指數表現領先

全球股市本周大多收漲,韓國綜合指數表現領先。美股市場方面,納斯達克、標普500和道瓊斯工業三大指數周度漲跌幅分別爲2.4%、1.3%以及0.3%。標普500行業中,信息技術領漲,其中能源和公用事業表現墊底。

3.2 美元資產與黃金:十年期美債下探至4.28%

本周10年期美債收益率下探4.28%,美元指數下跌0.57%。FEDWATCH數據顯示,2024年6月美聯儲維持當前利率的概率爲99.9%,降息25BPs的概率爲0.01%;2024年7月降息0/25BPs的概率分別爲83.4%/16.5%。目前市場對於降息的預期不斷反復,美元指數延續寬幅震蕩。美國5月ISM制造業PMI顯示投資需求受到通脹和高利率壓制,同時勞動力市場進一步降溫。歐央行、加拿大央行先後降息,但核心通脹粘性或將迫使美聯儲維持當前利率水平更長時間,後續關注美國通脹走勢。

本周現貨黃金下跌1.4%。短期美國通脹再度回落、但美聯儲對降息的態度仍較爲謹慎,後續非農數據和CPI走勢仍存在不確定性。但從中期看,多國央行逐步开啓降息周期、美聯儲放緩縮表,高通脹削弱美元貨幣信用、強化黃金的貨幣屬性,均爲金價提供有限支撐,後續金價預計仍有表現空間。

4.未來兩周重點關注事件一覽

風險提示:宏觀經濟大幅波動、產業政策風險、市場波動超預期、通脹超預期、美聯儲加息超預期等。

注:本文中節選自財通證券研究所2024年06月08日已公开發布的《縮量蓄勢--“美”周市場復盤(6月第2周)》,具體報告內容及相關風險提示等詳見完整版報告。分析師 :李美岑 SAC執業證書編號:S0160521120002, 王亦奕 SAC執業證書編號:S0160522030002

標題:"美"周市場復盤:縮量蓄勢

地址:https://www.iknowplus.com/post/115024.html