出口“強勢”得以延續?

摘要

6月7日,中國海關總署公布5月進出口數據。按美元計,5月出口金額當月同比7.6%、預期6.4%、前值1.5%;進口金額當月同比1.8%、預期4.5%、前值8.4%。

核心觀點:出口增速再超預期,“強勢”表現得以延續

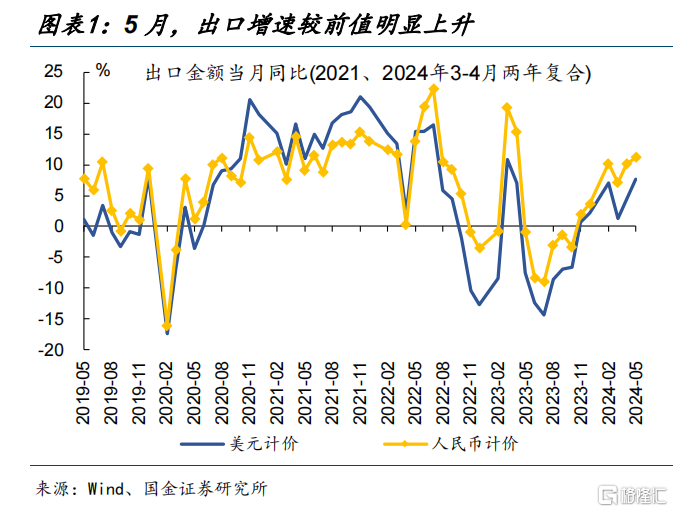

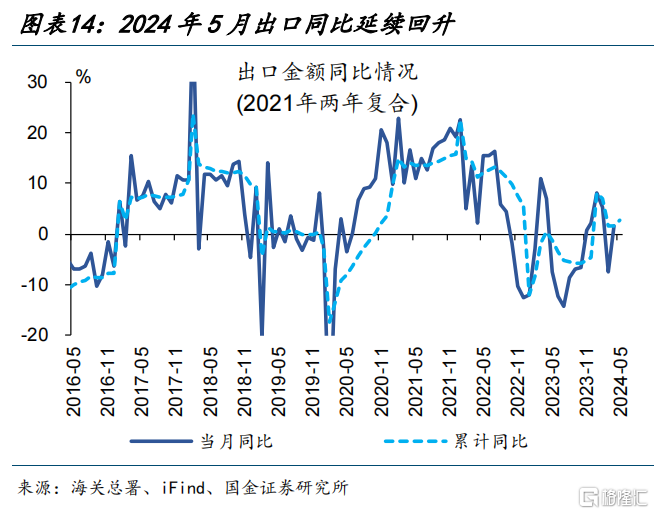

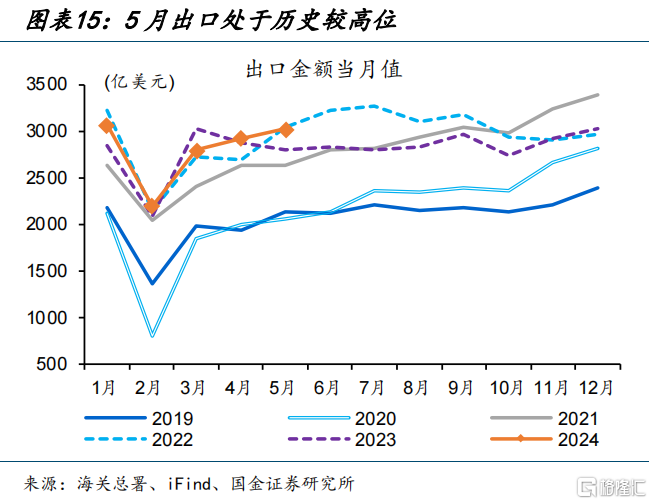

出口增速再超預期,“強勢”表現得以延續。5月,美元計價的出口金額同比增長7.6%、較上月大幅回升6.1個百分點,好於市場預期的6.4%。年初以來出口波動較大,與去年3-4月“積壓”需求集中釋放、基數較高有關,5月起出口逐步回歸“常態”、基數影響弱化。此外,出口增速仍受匯率貶值拖累,人民幣計價下的出口當月同比達11.2%。

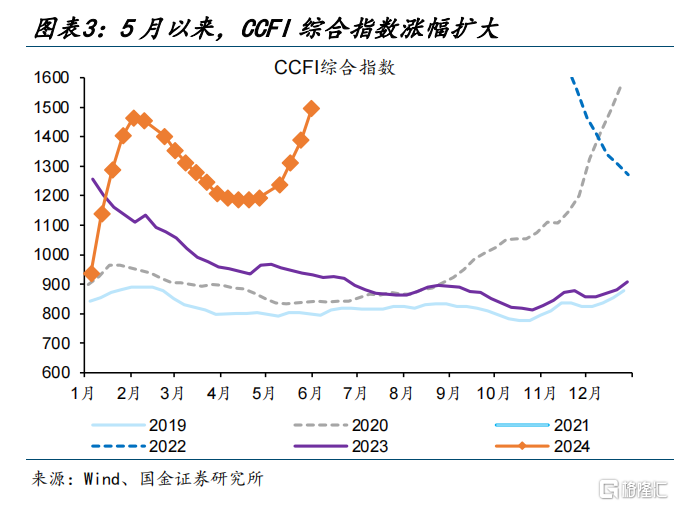

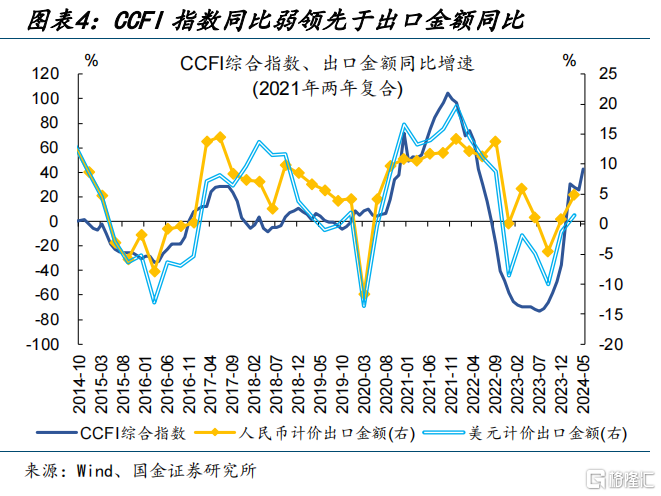

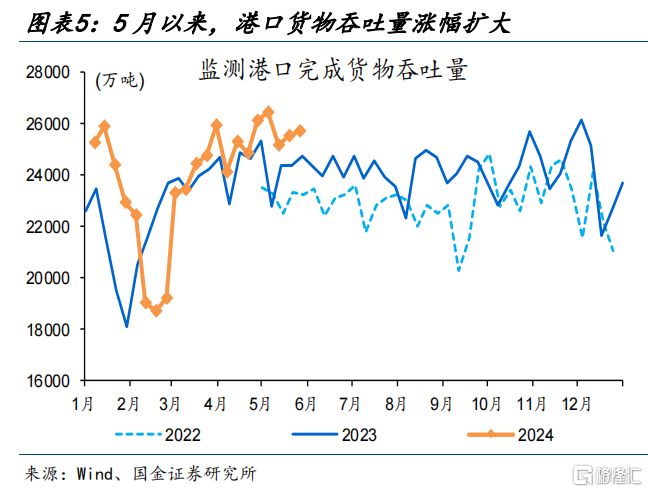

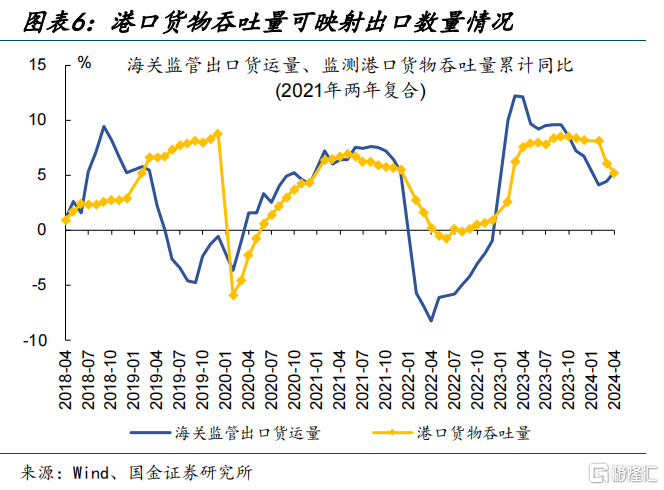

出口改善可與高頻指標相互印證,近期無論是航運價格指數,還是港口貨物吞吐量的漲幅都在繼續擴大。CCFI運價指數作爲航運市場的“晴雨表”、可較好反映我國出口景氣度,港口貨物吞吐量則可以映射出口數量情況。近期兩項高頻指標的漲幅仍在繼續擴大,4、5月港口貨物吞吐量同比分別爲2.5%、6.9%,可與出口實際表現相互印證。

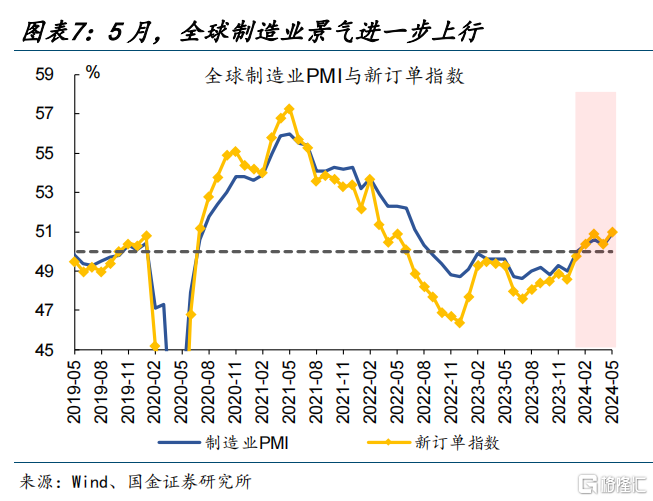

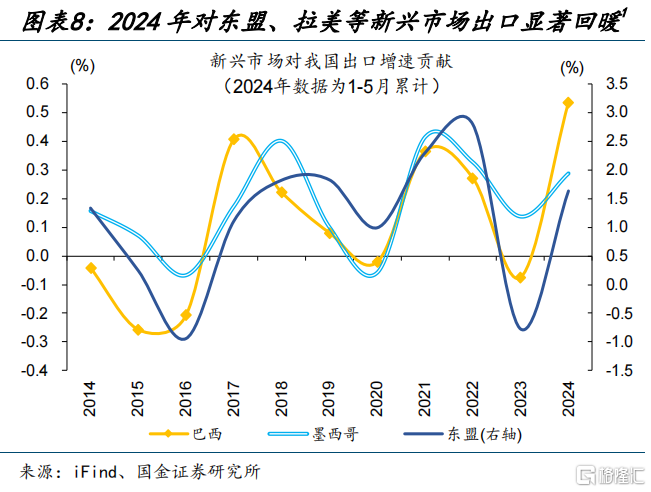

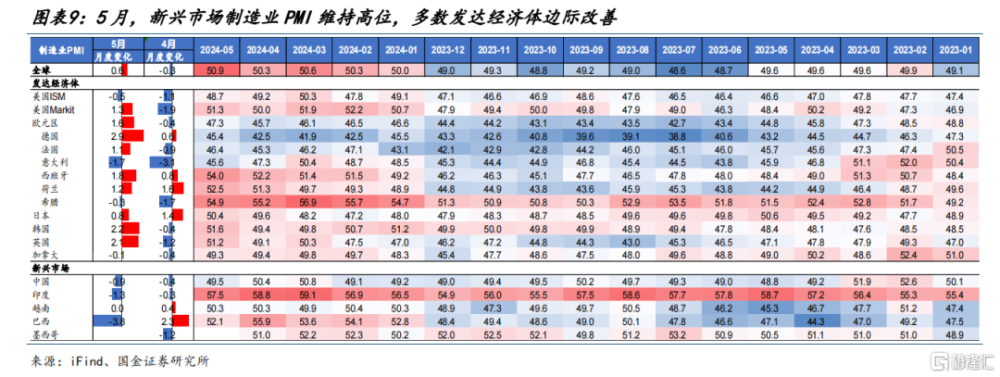

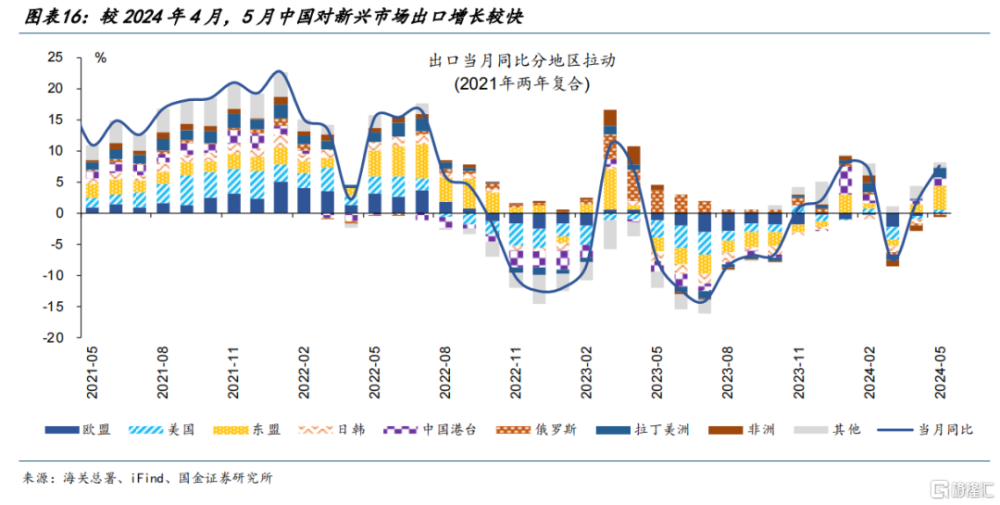

伴隨全球制造業景氣回升,我國外需形勢持續改善,尤其是對新興市場出口進一步擴張。5月,全球制造業PMI升至50.9%,連續5個月站上榮枯线。結構上看,新興市場經濟景氣維持高位,我國對東盟、拉美等出口增速進一步擴張;同時發達經濟體經濟景氣也有改善,5月我國對美國出口當月同比3.6%、自2022年8月以來首次轉正。

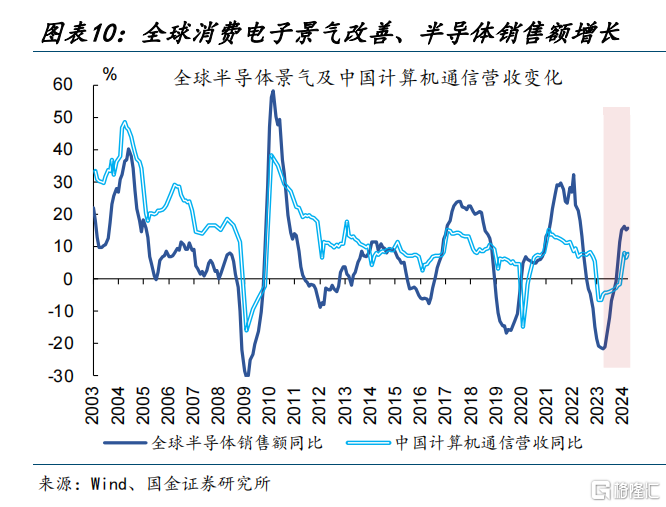

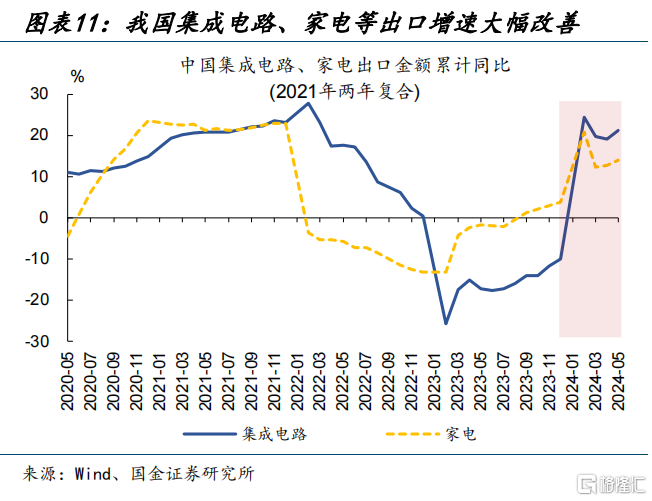

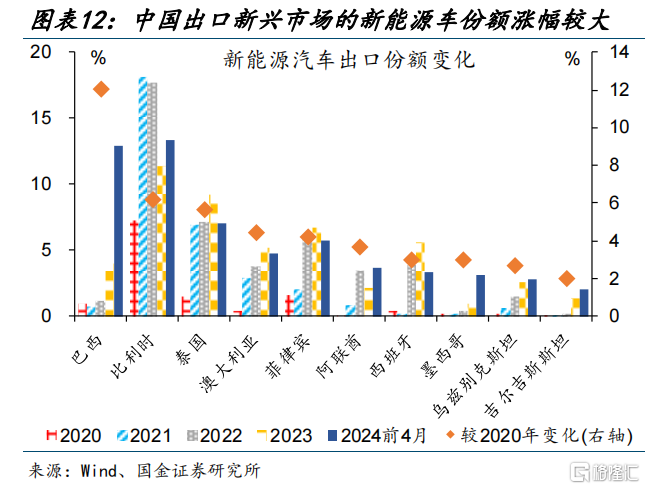

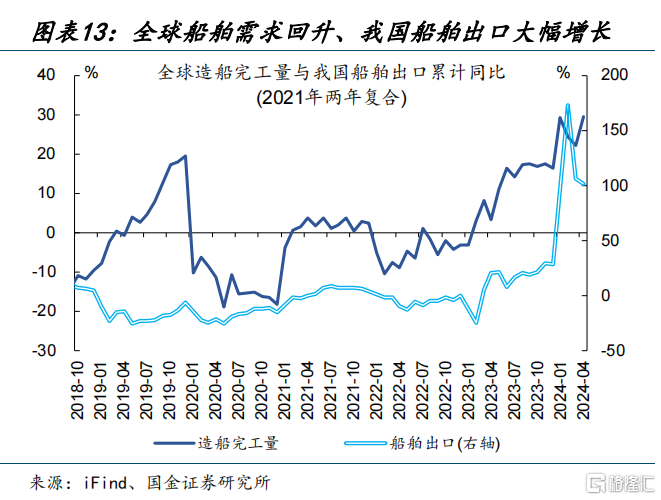

此外,全球消費電子、運輸設備等產業邏輯支持作用也在強化。2023年以來全球消費電子景氣進入上行通道,今年4月全球半導體銷售額同比回升至15.8%。1-5月,我國集成電路、家電等出口增速大幅改善,分別升至21.2%、14%。運輸設備方面,我國汽車出口保持強勢,全球船舶更新需求疊加中國造船比較優勢,船舶出口亦有亮眼表現。

常規跟蹤:對新興市場出口增長較快,集成電路、家用電器出口明顯走強

我國出口增長好於預期,對新興市場出口貢獻較大。5月出口當月同比較4月增加6.1個百分點至7.6%、好於預期的6.4%。分地區看,對東盟、拉美等新興市場的出口漲幅顯著,同比分別較4月回升14.4、16.7個百分點,對總體出口的貢獻邊際增加2.4、1.4個百分點。對美國出口當月同比自2022年8月以來首次轉正、5月錄得3.6%。

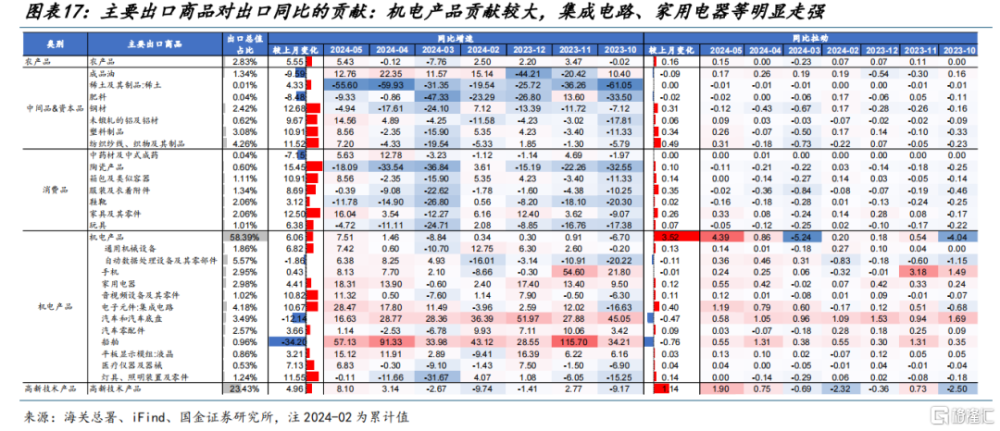

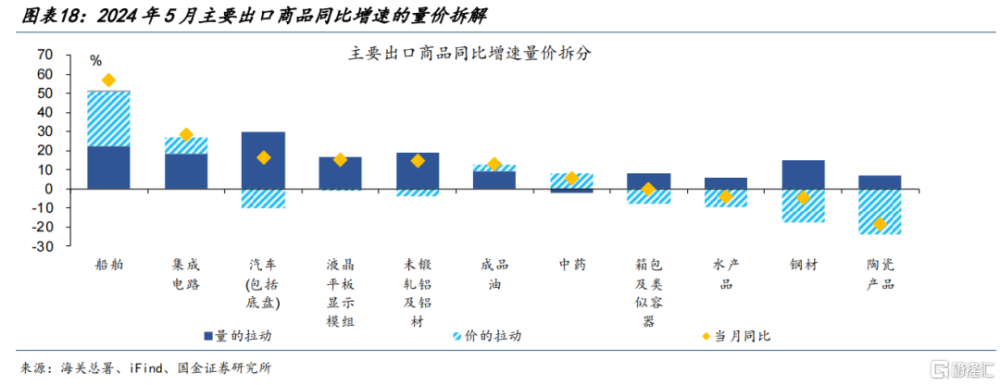

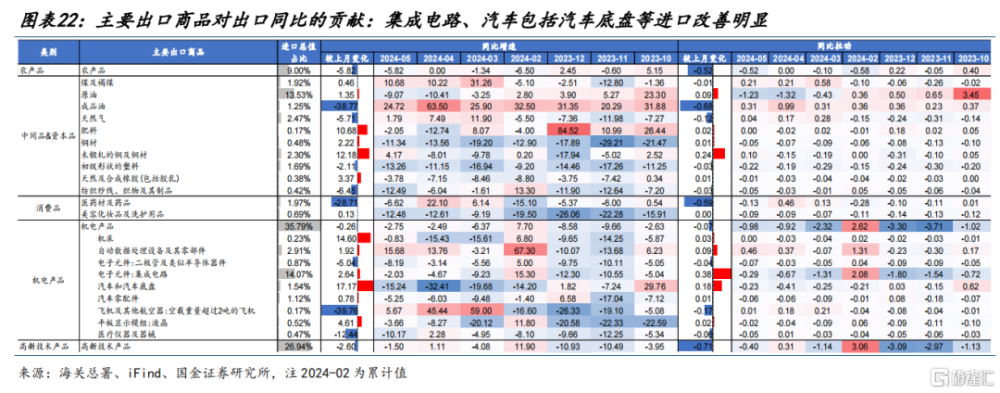

機電產品的出口貢獻較大,集成電路、家用電器等明顯走強。從主要出口商品來看,5月機電產品佔我國出口總值58.4%,拉動出口同比較4月上升3.5個百分點。其中,集成電路、家用電器等出口改善較爲明顯,同比分別回升10.7、4.4個百分點。量價拆解來看,數量因素的拉動較大,價格因素的拖累有所緩解。

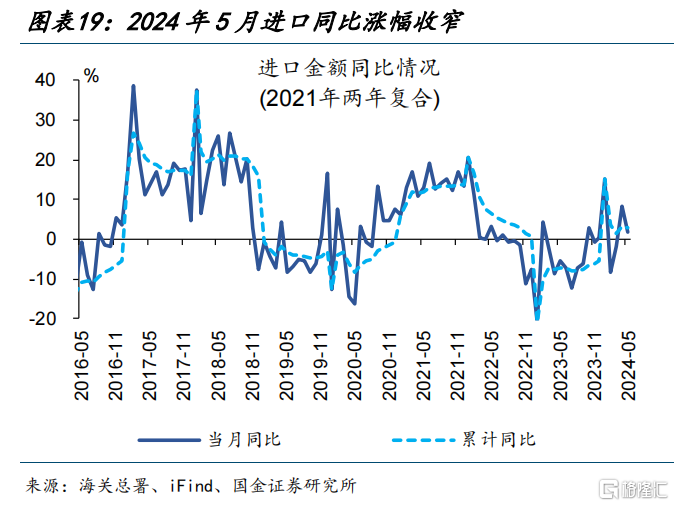

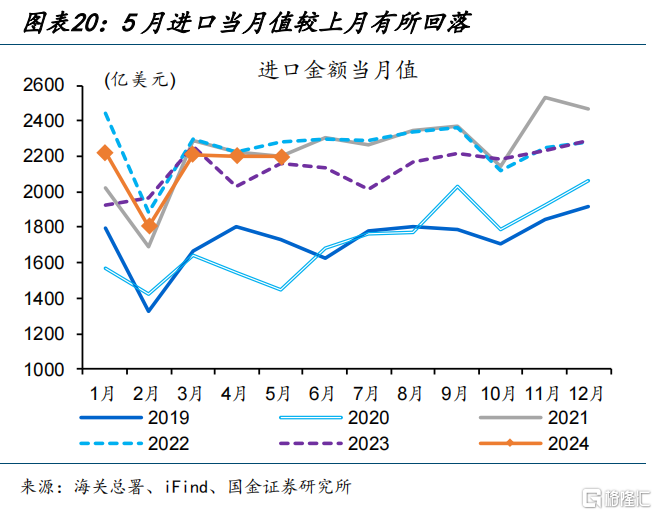

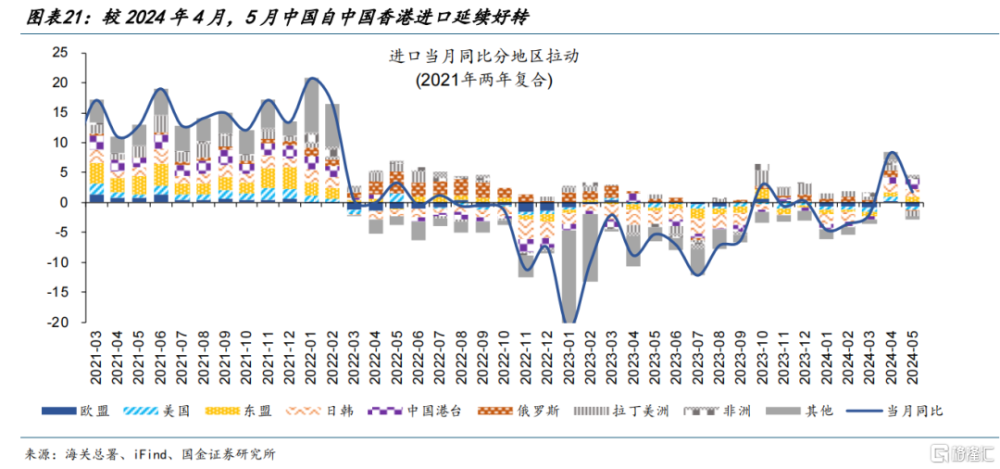

我國進口同比增長放緩,但自中國香港進口延續好轉。5月進口當月同比較4月回落6.6個百分點至1.8%。分地區來看,自中國香港的進口延續增多,同比較4月大幅提升20.2個百分點,對總體進口的拉動邊際上升0.2個百分點;自韓國進口維持韌性,同比錄得18.8%,對總體進口的拉動爲1.3%。

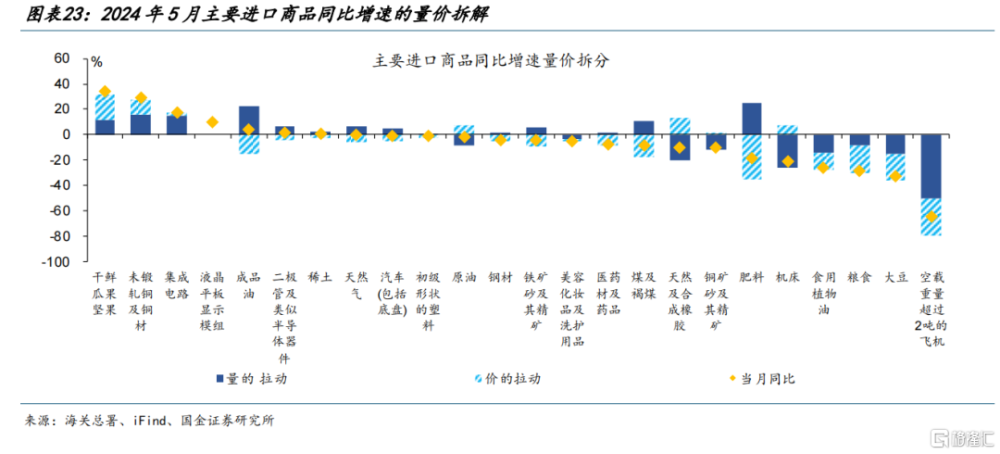

機電產品進口拖累總進口增長,但集成電路、汽車等有所改善。5月機電產品拖累總進口同比回落0.1個百分點,其中飛機及其航空器進口回落幅度較大,同比較4月減少39.8個百分點;集成電路、汽車等進口則有改善,同比增速分別提升2.6、17.2個百分點。量價拆解看,數量因素對商品進口的支撐作用較強。

風險提示

經濟復蘇不及預期,政策落地效果不及預期。

+

報告正文

事件:6月7日,中國海關總署公布5月進出口數據。按美元計,5月出口金額當月同比7.6%、預期6.4%、前值1.5%;進口金額當月同比1.8%、預期4.5%、前值8.4%。

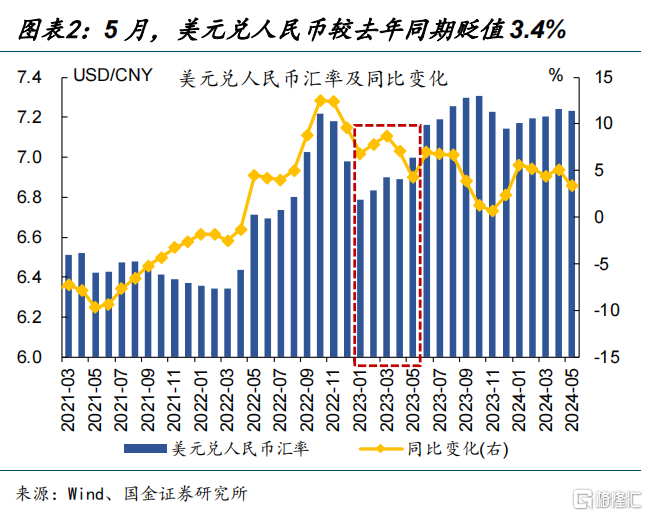

1、核心觀點:出口增速再超預期,“強勢”表現得以延續

出口增速再超預期,“強勢”表現得以延續。5月,美元計價的出口金額同比增長7.6%、較上月大幅回升6.1個百分點,好於市場預期的6.4%。年初以來出口增速波動較大,與去年3-4月“積壓”需求集中釋放、基數擾動較大有關,5月起出口逐步回歸“常態”、基數影響相應弱化。此外,5月出口金額增速仍受到匯率貶值拖累,當月美元兌人民幣匯率中樞爲7.23、去年同期爲7.00,同比貶值3.4%;相比之下,人民幣計價下的出口表現更加強勢,當月同比達11.2%。

出口改善可與高頻指標相互印證,近期無論是航運價格指數,還是港口貨物吞吐量的漲幅都在繼續擴大。CCFI運價指數作爲航運市場的“晴雨表”、可較好反映我國出口景氣度,港口貨物吞吐量則可以映射出口數量情況;經驗顯示,CCFI指數、港口貨物吞吐量同比分別與出口金額、海關監管出口貨運量同比有較強相關性。近期兩項高頻指標的漲幅仍在繼續擴大,4、5月港口貨物吞吐量同比分別爲2.5%、6.9%,可與出口實際表現相互印證。

伴隨全球制造業景氣回升,我國外需形勢持續改善,尤其是對新興市場出口進一步擴張。5月,全球制造業PMI較上月提升0.6個百分點至50.9%,連續5個月站上榮枯线。結構上看,新興市場經濟景氣維持高位,我國對東盟、拉美等出口增速進一步擴張;代表性國家中,1-5月越南、巴西分別拉動我國出口增速上升1、0.5個百分點。與此同時,發達經濟體經濟景氣也有改善,歐元區、英國、日本、韓國等國家制造業PMI邊際上升;5月,我國對美國出口當月同比3.6%、自2022年8月以來首次轉正,對歐元區出口同比降幅較上月收窄2.6個百分點至-1%。

此外,全球消費電子、運輸設備等產業邏輯支持作用也在強化。2023年以來全球消費電子景氣進入上行通道,今年4月全球半導體銷售額同比回升至15.8%。相應地,我國集成電路、家電等出口增速大幅改善,1-5月累計同比分別升至21.2%、14%。運輸設備方面,我國汽車出口保持強勢、尤其是對巴西等新興市場新能源車出口漲幅較大,全球船舶更新需求疊加中國造船比較優勢,船舶出口亦有亮眼表現;5月,汽車、船舶合計拉動我國出口增速上升1.2個百分點(詳情參見《出口“強勢”還將延續》、《新興市場中的出口機遇》)。

2、常規跟蹤:對新興市場出口增長較快,集成電路、家用電器出口明顯走強

我國出口增長好於預期,對新興市場出口貢獻較大。5月出口當月同比較4月增加6.1個百分點至7.6%、好於預期的6.4%;累計同比較4月增加1.2個百分點至2.7%。分地區來看,對東盟、拉美等新興市場的出口漲幅顯著,同比分別較4月回升14.4、16.7個百分點至22.5%、18.9%,對總體出口的貢獻分別較4月增加2.4、1.4個百分點至3.8%、1.6%。此外,對美國出口當月同比自2022年8月以來首次轉正、5月錄得3.6%,對總體出口的貢獻較上月增加0.9個百分點至0.5%。

機電產品的出口貢獻較大,集成電路、家用電器等明顯走強。從主要出口商品看,5月機電產品佔我國出口總值的58.4%,拉動總出口同比增長4.4%、較4月上升3.5個百分點。其中,集成電路、家用電器、音視頻設備等出口改善較爲明顯,同比分別回升10.7、4.4、10.8個百分點至28.5%、18.3%、11.3%,對總出口的貢獻分別增加0.4、0.1、0.1個百分點至1.2%、0.6%、0.1%。汽車(包括底盤)、船舶等運輸設備維持較高增速,同比分別錄得57.1%、16.6%,拉動總出口同比分別增長0.55%、0.58%。量價拆解來看,數量因素對主要商品出口的拉動較大,價格因素的拖累有所緩解。

我國進口同比增長放緩,但自中國香港進口延續好轉。5月進口漲幅收窄,當月同比較4月回落6.6個百分點至1.8%;累計同比較4月回落0.3個百分點至2.9%。分地區來看,自中國香港的進口延續增多,同比較4月的4.1%大幅提升20.2個百分點至24.3%,對總體進口的拉動較上月上升0.2個百分點至0.2%;自韓國進口維持韌性,同比較4月小幅提升0.4個百分點至18.8%,對總體進口的拉動邊際提升0.1個百分點至1.3%。

機電產品進口拖累總進口增長,但集成電路、汽車等有所改善。從主要進口商品看,5月機電產品佔我國進口總值的35.8%,拖累總進口同比邊際回落1個百分點。其中,飛機及其航空器進口回落幅度較大,同比較4月減少39.8個百分點至5.7%,對總進口增速貢獻邊際回落0.2個百分點至0.01%;作爲對比,集成電路、汽車包括汽車底盤等進口則有較大改善,同比分別較4月提升2.6、17.2個百分點15.7%、-15.4%,對總進口增速拖累較4月減少0.4、0.2個百分點至-0.3%、-0.2%。量價拆解看,數量因素對商品進口的支撐作用較強,而價格端的拖累較大,飛機、機牀等進口價格的抑制作用更爲明顯。

風險提示

1、經濟復蘇不及預期。海外形勢變化對出口拖累加大、地產超預期走弱等。

2、政策落地效果不及預期。債務壓制、項目質量等拖累政策落地,資金滯留金融體系等。

注:本文節選自國金證券於2024年6月7日發布的證券研究報告《出口“強勢”得以延續?——5月外貿數據點評》,證券分析師:

趙 偉(執業S1130521120002)zhaow@gjzq.com.cn

張雲傑(執業S1130523100002)zhangyunjie@gjzq.com.cn

標題:出口“強勢”得以延續?

地址:https://www.iknowplus.com/post/114784.html