財通策略:從交易預期到交易現實

回顧

2024年4月《出海與泛紅利資產共舞》抓住市場主线,4月底《5月成長佔優》提示成長布局機會;5月初周報和專題《4輪地產行情的啓示》提示地產底部反彈機會,系列報告把握股市風格輪動節奏。

核心觀點

行至年中,預期波動收窄,等待現實兌現;啞鈴策略再次生效。23年10月以來大類資產圍繞着兩大預期交易:一是美聯儲降息,據此對應美國經濟較快地強勢補庫存、拉動制造國出口,看好黃金、銅、出口鏈;二是中國政策扭轉經濟趨勢,上廣深下調房貸首付比例,國家大基金三期成立、股東減持逐步規範,看好中國資產整體表現。一季度各類資產交易預期波動放大,目前則收窄進入交易現實階段:1)通脹韌性,降息推遲,消費股補庫有限,制造國出口震蕩;2)外需反復,內需修復偏慢,國內經濟維系平穩。從交易預期到交易現實,一季度交易預期的資產,在當前位置可能有防風險的需求,年中時段啞鈴策略再次生效,建議關注:1)紅利端,從紅利價值向紅利質量切換,勝率角度考慮,景氣向上時紅利質量領跑;賠率角度,紅利質量相對PB、擁擠度、基金持倉佔比的向上擡升空間更大。2)成長端,當前TMT指數與紅利指數差額擴大爲-21%,已進入TMT指數賠率佔優區間。關注電新、電子(存儲)、AI(光模塊、應用)、低空經濟、算力(中國算力網粵港澳大灣區算力服務平台上线)、量子通信(實現基於數百離子量子比特的量子模擬計算)、衛星互聯網(推動長三角G60科創走廊產業集群)、機器人(人形情感交互機器人推出)。

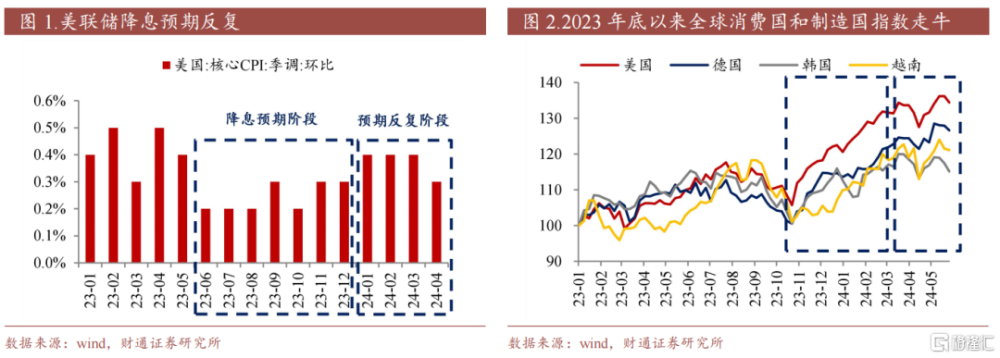

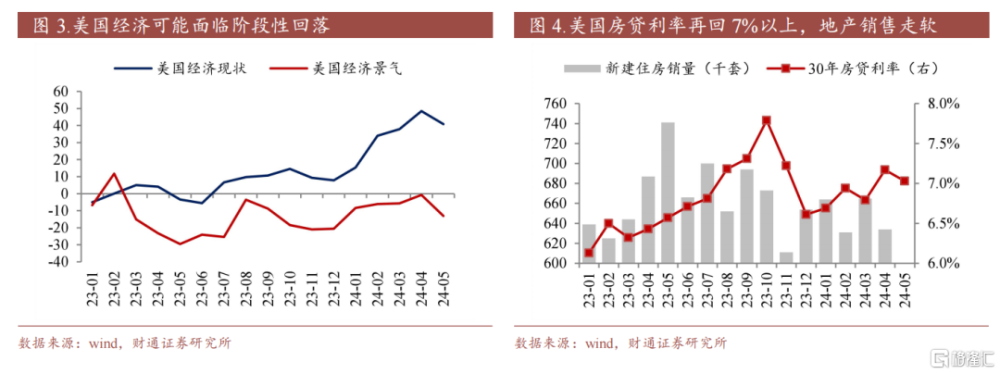

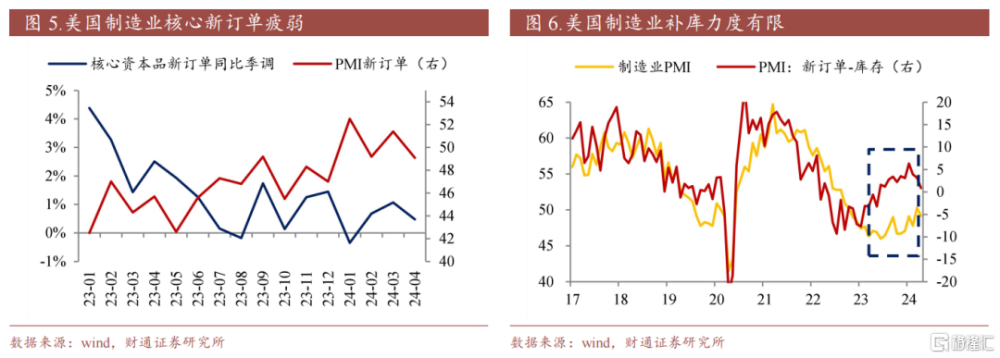

年中美國經濟可能面臨階段性回落。23年10月美國核心CPI環比季調數據顯著下行,推動利率回落與降息預期上升,帶來階段性強勢補庫存、拉動制造國出口,全球消費國和制造國指數走牛。24年2月以後,美國通脹二次反復,美債利率飆升、降息推遲,經濟正面臨回落壓力:1)整體ZEW經濟現狀和景氣指數短暫下行。2)超額儲蓄耗盡,5月消費者信心指數從77.2跌至69.1。3)房貸利率再回7%以上,地產銷售走軟。4)制造業核心新訂單疲弱,對應補庫力度有限。綜合來看,年中海外需求走弱,可能會階段性影響出口景氣,需要進一步觀察和跟蹤。

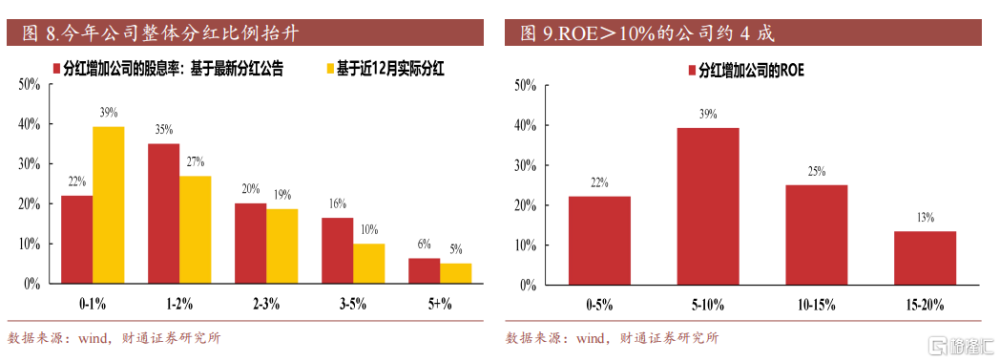

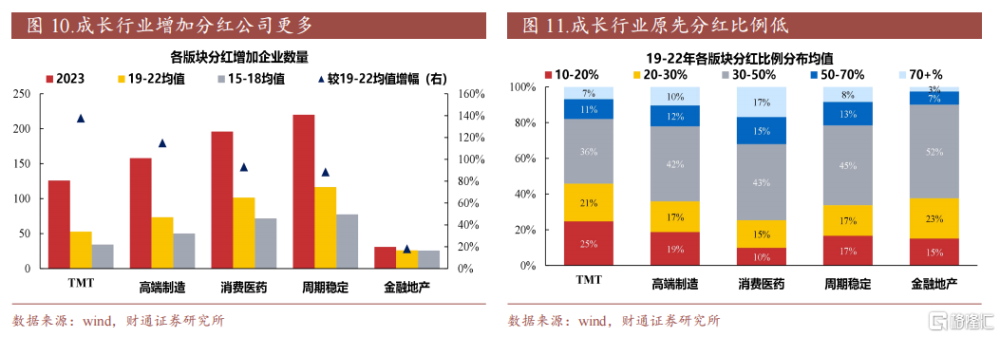

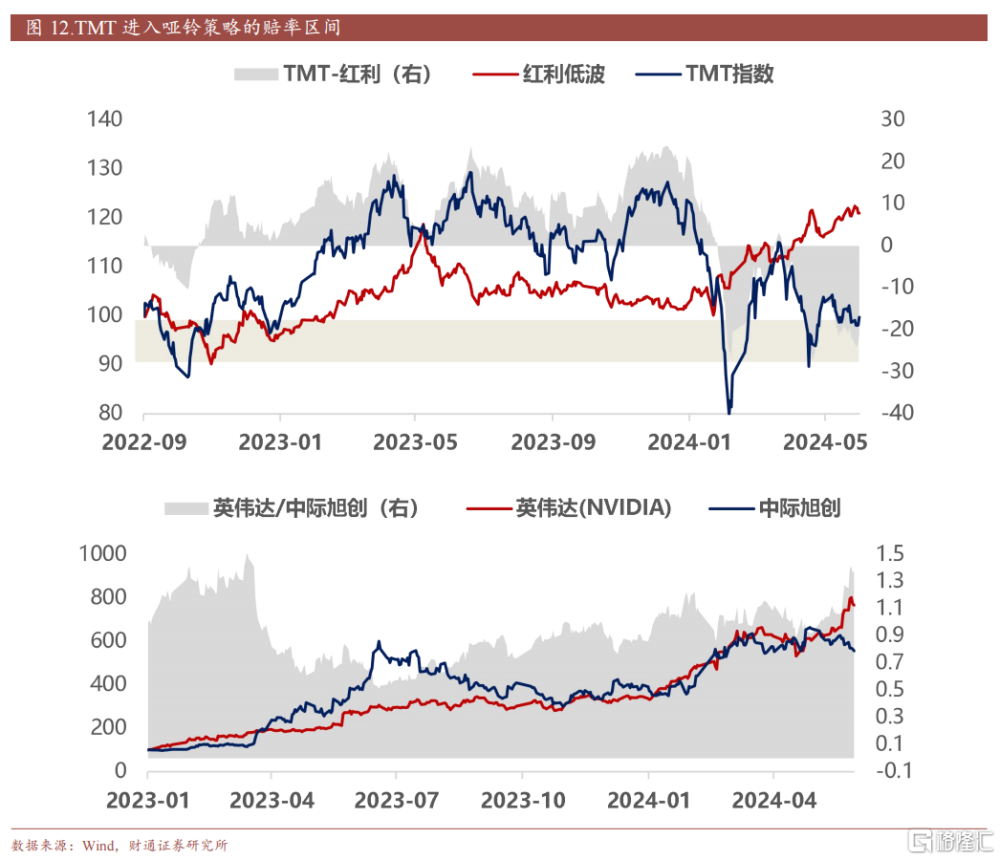

牛市中繼的等待,啞鈴策略重新成爲優選策略。5月制造業PMI從50.4%收縮至49.5%,分項中,新訂單下行1.5pct至49.6%,出口新訂單2.3%至48.3%,經濟數據與此前公布的社融數據對市場的上行驅動有限,並且這種“美國通脹粘性、降息推遲”帶來的全球宏觀狀態可能延續至三季度。但目前中國資產的估值處於歷史低位,同時疊加政策催化不斷,《上市公司股東減持股份管理暫行辦法》發布;國家大基金三期成立;上海首套房、二套房首付比例下調至20%、35%;廣州首套房首付最低15%、取消利率下限;深圳跟進下調首付款比例和利率下限。另投資者普遍存在惜售心理,反映在權益市場爲窄幅震蕩、成交縮量。如何應對這種預期和實際的組合?市場可能重回啞鈴策略,紅利持續跑贏,TMT指數進入賠率區間。1)2022年9月以來,TMT指數和紅利指數作爲啞鈴策略兩端,共享風格beta,漲跌幅一般保持一致。2)2023年報數據看,分紅比例顯著擡升,進行分紅的企業中,65%的企業分紅比例有所提高,原先低分紅公司較多的成長板塊,今年分紅比例增加公司的數量翻倍。紅利中關注穩定分紅、分紅比例增加且高ROE的公司。3)當前TMT指數與紅利指數差額擴大爲-21%,已進入TMT指數賠率佔優區間。英偉達與中際旭創自AI催化以來漲跌幅一般也保持一致,英偉達一季度業績超預期,目前中際旭創跑輸約37%。TMT指數賠率佔優後,關注勝率催化。

行業配置層面,關注盈利估值雙擊下出海爲主的周期+成長。1)周期以出海方向爲主,機械單季度營收和業績增速連續兩期加速回暖,電子、汽車單季度營收增速均高達約10%;2)成長方向的性價比有所凸顯,國資委、央企加大11個應用基礎研究行動計劃,量子信息、6G、深地深海、可控核聚變、前沿材料等方向值得進一步關注。

風險提示:美聯儲加息超預期、海外金融風險超預期、歷史經驗失效等。

注:本文來自財通證券股份有限公司2024年06月02日發布的《從交易預期到交易現實--A股策略專題報告》,報告分析師:李美岑 S0160521120002,張日升 S0160522030001,任緣 S0160523080001

標題:財通策略:從交易預期到交易現實

地址:https://www.iknowplus.com/post/113228.html