如何看待央行买賣長期國債?

引子

今年以來,有不少關於“央行买賣長期國債”的討論,前些時候關注點在“买”,最近關注點在“賣”。

然而,市場上的討論採用了十分粗糙和松散的“自然語言”,所以,整個就是一鍋大亂燉,要么貼“MMT”的標籤,要么貼“寬松”的標籤,要么貼“收緊”的標籤。

對於人類的幼崽來說,“好人”或者“壞人”這樣的標籤是一種有用的簡化;但是,對於成年人來說,這是一套“過時的工具”,它們無法應對隨着年齡增長而紛至沓來的人際關系難題。

事實上,這個比喻同樣適用於“金融領域”,“寬松”或者“緊縮”這樣的標籤十分初級。

事實上,具備特殊結構的描述語言是十分重要的。如果我們無法清晰地描述現象,那么,我們根本就沒“看見”這個現象。如果我們連看見都沒看見,那么,後面的操作完全都是看運氣了。

因此,我們需要稍微復雜一點的語言去描述“央行买賣長期國債”這樣的問題。

收益率曲线的自然狀態和激發狀態

在《超越傳統的貨幣政策體系》一文中,我們討論了當下貨幣政策體系和傳統貨幣體系的不同,

1、傳統:基礎貨幣爲緊約束;

2、當下:基礎貨幣爲松弛約束,銀行負債質量爲緊約束;

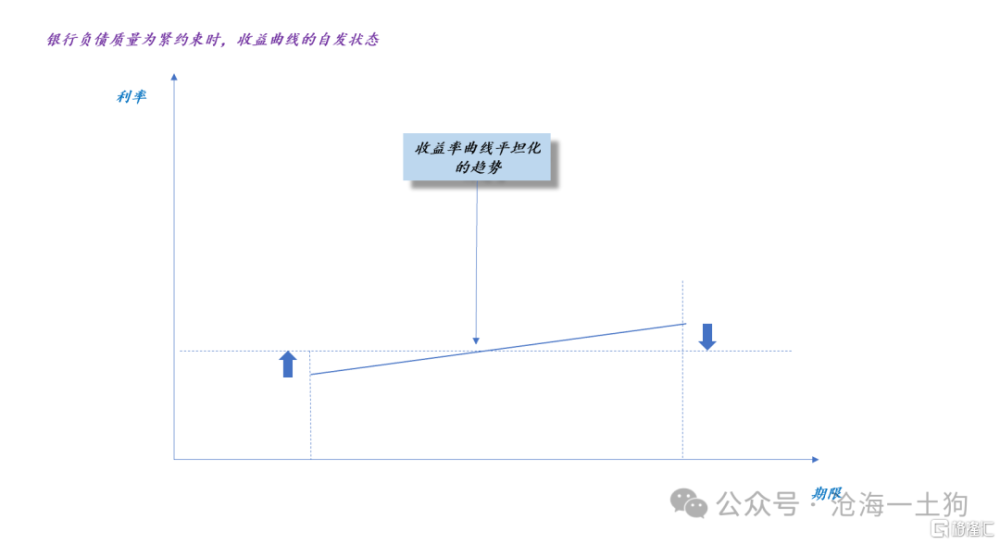

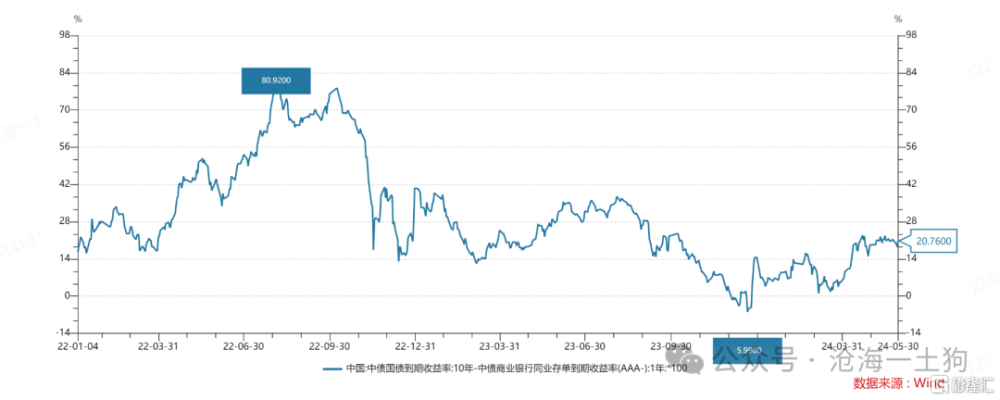

如上圖所示,如果銀行負債質量爲緊約束,整條收益率曲线有強烈的平坦化趨勢。

在這裏有一個簡化思考的比喻,央行所構建的新體系內嵌了一個“彈簧”,這個“彈簧”會讓收益率曲线有十分強烈的平坦化傾向。

平坦是收益率曲线的自發狀態。

在《關於收益率曲线的運動規律和央行的貨幣政策》一文中,我們着重討論了收益率曲线的旋轉,

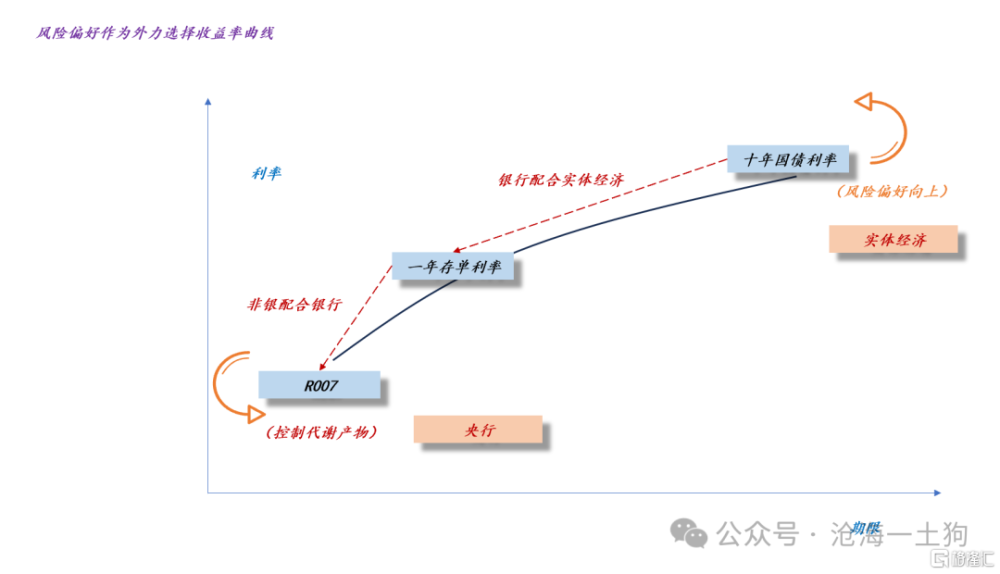

如上圖所示,當風險偏好擡升時,實體經濟施加外力逆時針旋轉收益率曲线。

用物理的語言來打比方,那就是,風險偏好擡升克服系統阻力使得收益率曲线逆時針旋轉。

陡峭是收益率曲线的激發態,需要外力。

施加外力的兩種形式

事實上,實體經濟是外力最主要的來源,這種力量十分穩定和持續。

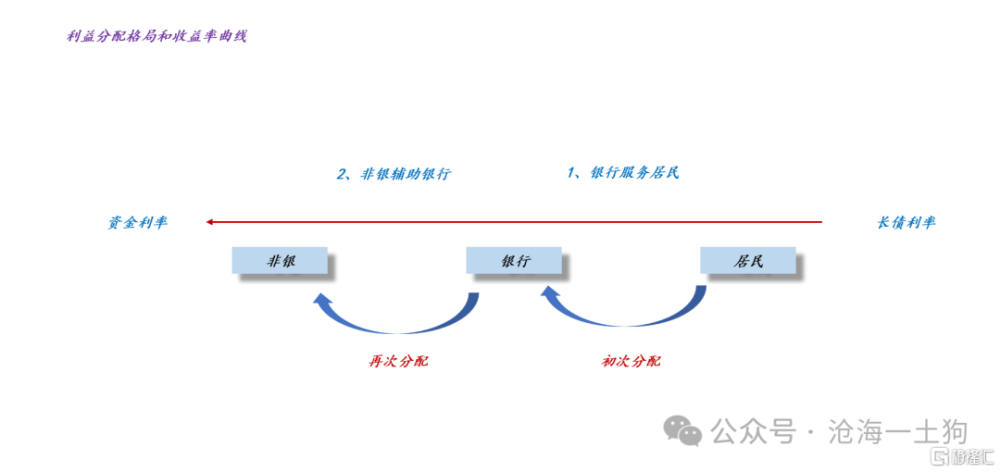

如上圖所示,首先,銀行服務於居民,獲得初次分配,銀行所獲得的分配越多,十年國債和一年存單的利差就越大;其次,非銀輔助銀行,獲得再次分配,非銀所獲得的分配越多,一年存單和R007的利差就越大。

真正的“源頭”在實體經濟,在居民那裏,如果實體經濟活動減少,那么,整個金融系統所獲得的收益減少,初次分配和再次分配會萎縮,收益率曲线變得平坦。

之所以金融機構感受到強烈的資產荒,主要是“源頭”出了問題,金融機構的僱主——實體經濟——減少了金融服務需求,於是,大量的金融機構“失業”了。

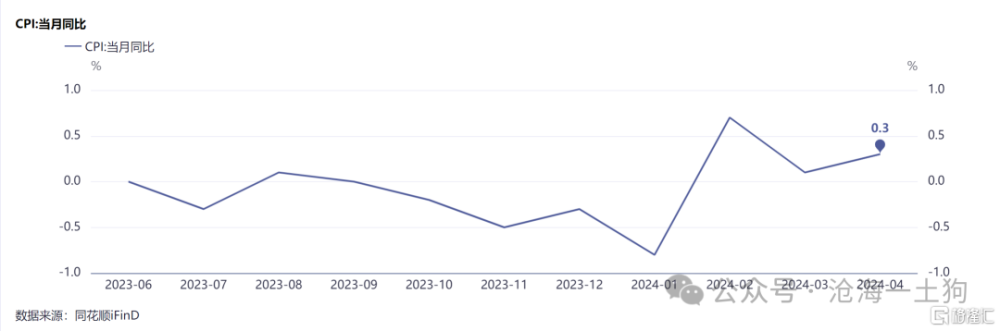

如上圖所示,cpi反饋了居民的風險偏好程度,當下,居民的風險偏好處於低位,所派生的金融服務需求較少,因此,期限利差較窄,金融機構處於飢餓狀態,感受到資產荒。

此時,另一種基本力量應運而生——財政赤字,如果政府擴大財政赤字,那么,收益率曲线也有逆時針旋轉的傾向。只不過這種力量遠沒有實體經濟的力量強大,往往只是一種權宜之計。

總的來說,讓收益率曲线逆時針旋轉的力量有兩個:

1、風險偏好提高,穩定和持續;

2、財政赤字,比較臨時性,需要通過撬動居民風險偏好起作用;

央行买賣長債的作用

由於收益率曲线的自發傾向是平坦化,在居民風險偏好較弱的情況下,央行完全沒有必要去“購买長債”讓收益率曲线更加平坦,這甚至有可能招來“與民爭利”的批評。

有人會講“日本央行”的例子,然而,兩國的貨幣制度有着極其巨大的差異,根本沒法做橫向比較。

因此,只要“商業銀行的負債質量是緊約束”,收益率曲线趨於平坦的慣性就客觀存在。

央行唯一可以操作的方向就是“賣出”或者“賣空”長債,來緩和這種內在的張力。

從這個角度來看,“賣長債”比“买長債”更加合理,因爲存在一種“特殊的張力”來自於制度設計,需要另外設計一種機制來平衡這種張力。

理解了制度設計的原理,就不難搞明白最近的一些現象了:

1、央行多次警示長債的風險;

2、央行賣空長債的制度設計可能性;說實話,各國有各國的實際國情,貨幣主管部門的行爲也有所差異:

1、美聯儲很少管長債;

2、日本央行會买長債;

3、中國央行會警示長債風險;

此外,還有一些人會講,央行可以通過买國債來投放基礎貨幣。事實上,這是另外一個誤解。

基礎貨幣不是當前體系的緊約束。

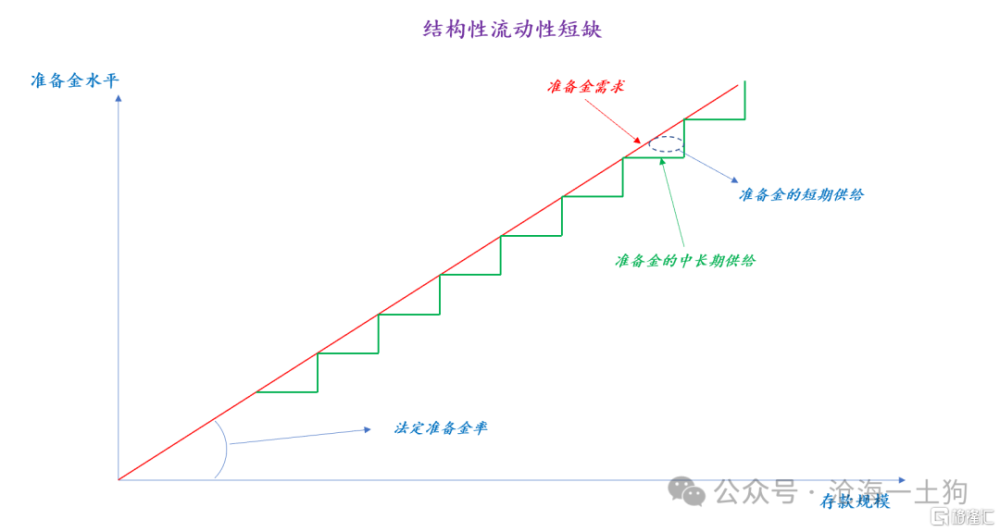

之前有一段時間,基礎貨幣是緊約束,央行所執行的貨幣政策框架是結構性流動性短缺的框架。

如上圖所示,准備金的中長期供給總是不足的,因此,需要准備金投放來做短期調劑。

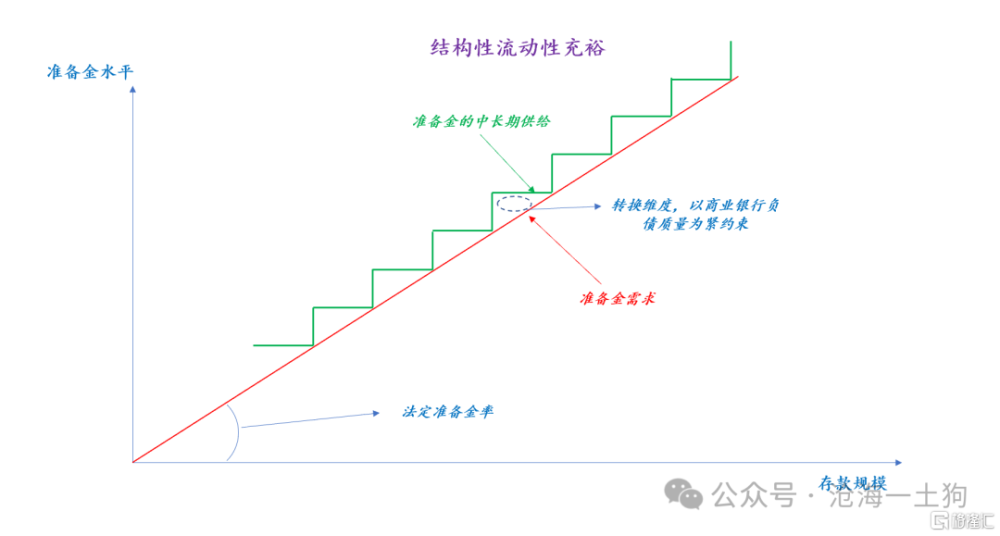

現在所採取的是對偶框架——結構性流動性充裕的框架。

如上圖所示,准備金的中長期供給總是充裕的,央行提前釋放了充裕的中長期基礎貨幣,轉而通過其他維度來約束金融市場,即以商業銀行負債質量爲緊約束。

在這種情況下,央行投放或者回籠一些基礎貨幣是沒什么本質影響的,因爲准備金的中長期供給是充裕的。

在這種情況下,央行完全沒必要“买國債”來投放基礎貨幣,太多余了,更何況央行還有幾個比較成熟的基礎貨幣投放手段:1、降准;2、投放mlf;3、投放omo。

結束語

搞清楚基本制度的設計原理之後,我們就能正確地看待“央行买賣國債”這個事情了,“口頭警示長債投資風險”內生於我們當下的貨幣制度——收益率曲线天然存在平坦化慣性。“央行賣出或者賣空長債”是“口頭警示長債投資風險”的加強版。

站在外力的角度來看,有三種基本的外力,1、居民風險偏好提升;2、財政赤字;3、央行賣長債。

首先,財政赤字是居民風險偏好不足的補充;對稱的,央行賣長債則是財政赤字的補充。

什么意思呢?限於項目端的約束,財政部發債的節奏未必平滑,有些時候發債的節奏是偏慢的。因此,央行可以先賣空長債填補空缺,等發債節奏上來了,再买回長債平空單,有效地對衝發債節奏的波動。

最後,站在資金利率的視角,我們會發現R007的利率並非原因,而是一系列外力的代謝產物,是個結果。

如上圖所示,只有外力推動收益率曲线逆時針旋轉,R007的中樞才會不斷往下走,這個外力既可以是實體經濟,也可以是財政部。

當然,如果央行可以賣空長債的話,這也是一種新的外力形式。比較詭異的是,在這個體系下,央行的手段是賣空長債,目的卻是貨幣寬松;央行的手段是口頭警告長債風險,目的卻是R007下行。

這是一個極其反直覺的推論,跟我們的直覺經驗相差甚遠。根子就在於我們的制度設計跟其他國家的設計很不一樣,因爲國情不一樣。

當然,有人依舊會揪住那個問題跌跌不休——爲了降低R007,爲什么不降准?因爲緊約束不是基礎貨幣,緊約束是商業銀行的負債質量,資金利率下不動的根源在於外力不足。

如果大家依舊用“寬松”或者“緊縮”這樣的標籤思考問題,當然,無法get到我在說些什么。你們能看到的只有混亂和一大堆莫名其妙。這是因爲你們完全忽視了“特殊制度設計”所帶來的特殊結構。

不搞清楚結構,根本談不上看見,之後的結論都是一些胡言亂語罷了。

央行遠比大家想象中的要渴求貨幣寬松。

ps:數據來自wind,同花順

標題:如何看待央行买賣長期國債?

地址:https://www.iknowplus.com/post/112955.html