邁富時登陸港交所,股價漲超17%,最新市值約120億港元

5月16日,邁富時管理有限公司(以下簡稱“邁富時”)在港交所上市,中金公司、建銀國際爲其聯席保薦人。邁富時(02556.HK)每股定價43.6港元,截止到發稿時間,其股價漲超17%,最新市值約120億港元。

格隆匯了解到,邁富時通過軟件即服務(SaaS)向中國企業客戶提供營銷及銷售軟件解決方案,及提供精准營銷服務,幫助廣告客戶在頭部媒體平台投放廣告,有效觸達目標受衆。

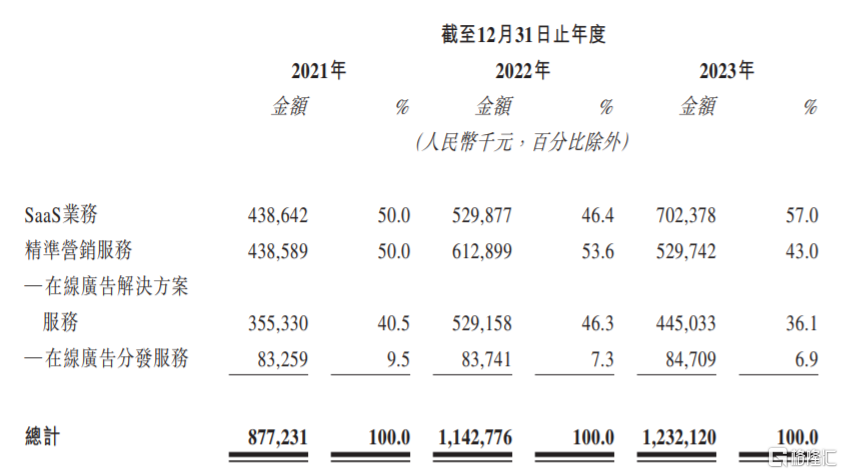

具體來看,2021年至2023年,邁富時的收入來自SaaS業務、精准營銷服務。公司提供SaaS產品以滿足每個用戶對營銷及銷售活動的多樣化需求,有助於各行業公司以較低的成本獲取銷售线索,提高轉化率,促進銷售增長。同時邁富時還提供在线廣告解決方案服務、在线廣告分發服務兩種在线營銷服務。

按業務分部劃分的收入明細,圖片來源:招股書

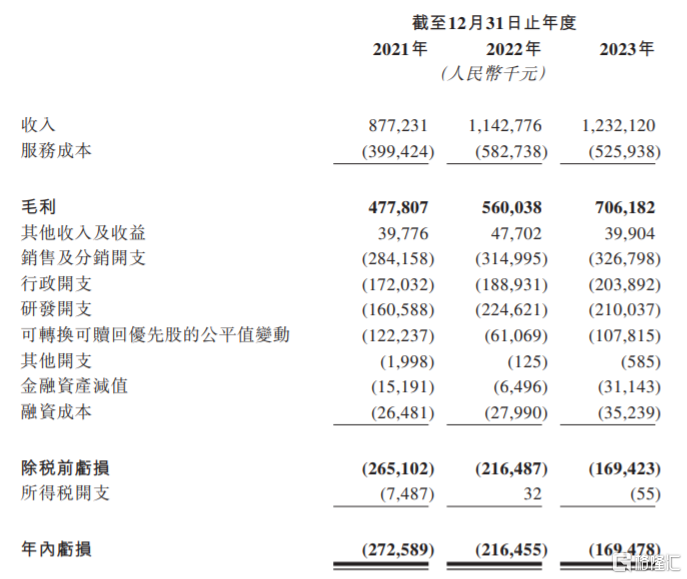

業績方面,招股書顯示,2021年、2022年、2023年,邁富時實現營業收入分別約8.77億元、11.43億元、12.32億元,對應的淨虧損分別約2.73億元、2.16億元、1.69億元,盡管虧損幅度有所收窄,但公司三年累計虧損超6億元;其經調整淨虧損分別約1.3億元、1.32億元、0.28億元。

公司在招股書中表示,錄得淨虧損主要由於在SaaS產品的研發和銷售與營銷中投入大量資金、行政开支增加、優先股的利息开支導致,未來虧損可能仍會持續。

公司綜合全面收益表概要,圖片來源:招股書

2021年、2022年、2023年,邁富時的毛利率分別爲54.5%、49%、57.3%,存在一定波動。

於往績記錄期,邁富時主要在大型內容分發平台上購买用戶流量及投放廣告,其中供應商A是公司的最大媒體平台,2021年、2022年及2023年,分別佔公司總銷售成本的59.5%、87.3%及83.2%,佔比較大。公司與供應商A訂立年度框架協議,協議每年續新,如果公司未能維持與主要媒體平台的業務關系,可能會影響公司的經營業績。

目前,我國營銷及銷售SaaS解決方案市場處於增長階段,並且高度分散,2022年中國約有200家市場參與者參與營銷及銷售SaaS市場。據弗若斯特沙利文的資料,以2022年的收入來算,邁富時是中國最大的營銷及銷售SaaS解決方案提供商,市場份額爲2.6%。

從募集用途來看,本次IPO所募集的資金,約20.0%用於未來三年提升公司的Marketingforce平台及基於雲的產品組合及服務;約30.0%將用於改進人工智能、大數據分析及雲計算等相關技術;約30.0%用於擴大銷售網絡、提升客戶成功體系及提高品牌影響力;約15.0%用於未來三年達成战略投資及收購;約5.0%將分配至營運資金及一般公司用途。

標題:邁富時登陸港交所,股價漲超17%,最新市值約120億港元

地址:https://www.iknowplus.com/post/107910.html