信達策略:美股在GDP下台階期間的行業表現

核心結論

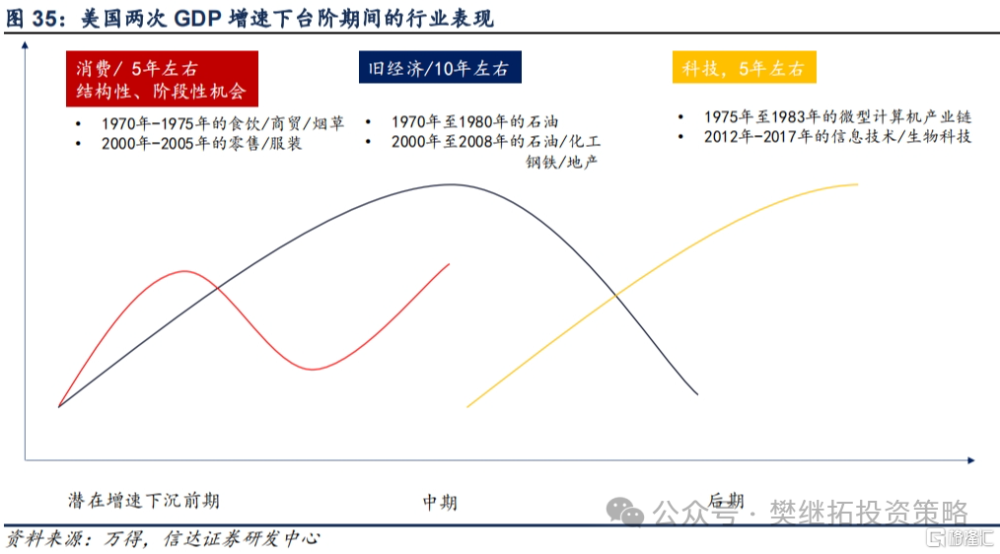

美國GDP增速下台階期間,前中期周期最強,後期科技接力,消費有階段性的輪動機會。

美國GDP增速下台階的前期及中期,美國政府對經濟增長潛力下降的意識不足,採用逆周期政策而非結構性政策,帶動產出缺口明顯提升,以及通脹的走高,進而利好舊經濟產業。如1970年至1980年的石油、2000年至2008年的石油/化工/鋼鐵/地產,舊經濟的領漲通常持續十年左右

美國GDP增速下台階的前中期,消費板塊有階段性的超額收益。一方面消費板塊在股市下跌前期有避險屬性,另一方面消費產業增加值佔GDP的比例被動擡升,疊加人口結構變化、消費行業集中度提升或全球競爭力提升,部分消費行業領漲。如1970年-1975年的食品飲料/煙草、2000年-2005年的服裝/零售/個人用品等,消費板塊的領漲通常持續五年左右。

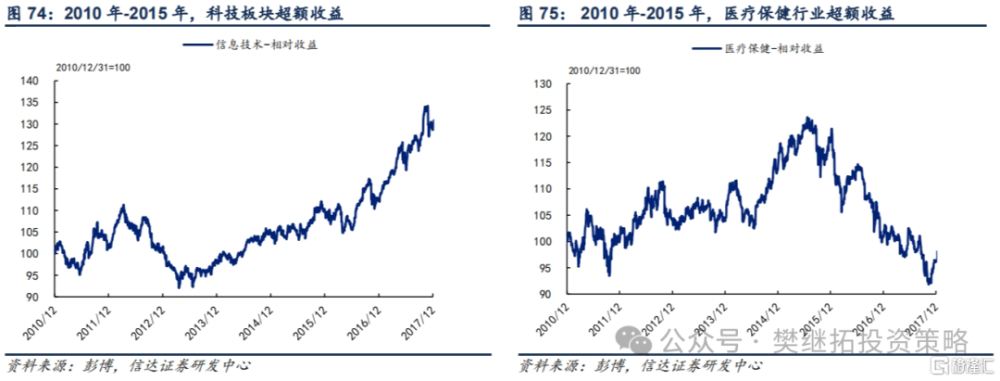

美國GDP增速下台階的後期,新興產業表現活躍,帶動全要素生產率回升,爲GDP增速中樞企穩做鋪墊。如1975年至1983年的微型計算機產業鏈等,2012年-2017年的信息技術/生物科技等,科技板塊的領漲通常發生在舊經濟超額收益回撤之後,行情持續五年以上。

正 文

1美國GDP增速下台階前後,產業結構的變化

股市中行業輪動是國家產業結構、行業產能格局、經濟短周期、投資者結構與偏好等的綜合表達,信達證券在本章節梳理美國潛在產出增速下降期間,產業結構有哪些變化。

1.1 美國GDP增速下台階均伴隨人口結構調整與技術進步放緩

從道格拉斯生產函數出發,勞動力、資本、技術進步是影響潛在產出的關鍵因素。結合美國經濟的實際情況來看,兩次潛在產出增速的下降均伴隨着人口結構的調整、設備投資增速的下降以及技術進步的放緩。

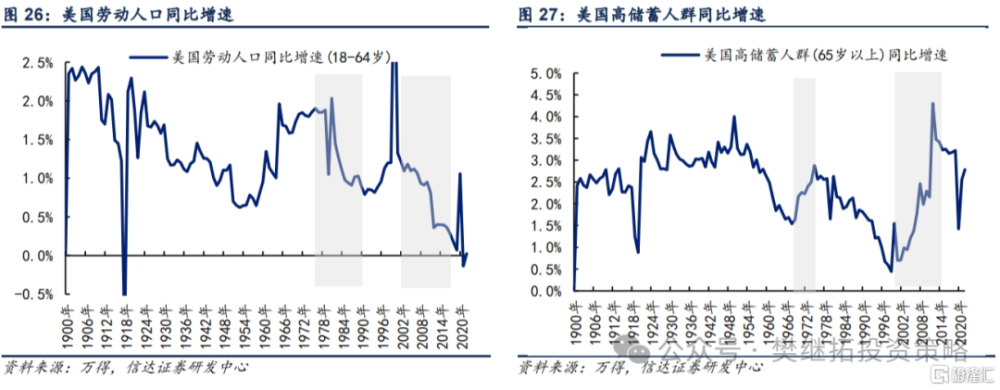

人口方面,20世紀50年代的“嬰兒潮”對美國人口結構影響深刻。1945年二战結束之後,大量軍人返回美國,帶動了1946年至1964年的“嬰兒潮”。伴隨着這批“嬰兒潮”人群年齡的變化,相繼出現了1960年至1975年勞動人口的高增長、2000年至2015年高儲蓄人群的高增長。而美國兩次潛在增速的下降均伴隨着勞動人口同比增速的下降,以及高儲蓄人群增速的提升。

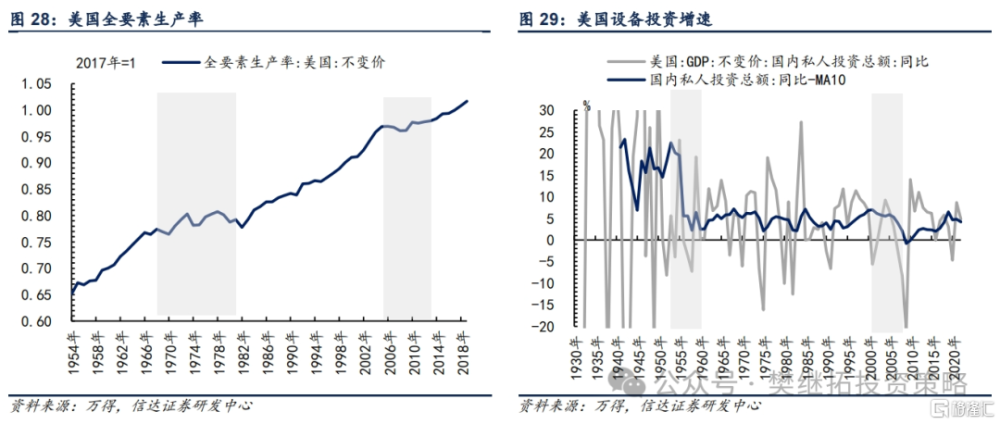

技術水平方面,美國全要素生產率在1945年至1970年、1982年至2005年有過持續的快速提升,1970年至1982年、2006年至2015年有所放緩。結合歷史背景來看,20世紀50年代至60年代全要素生產率的快速提升主要源於二战期間的軍用科技需求迫切,推動了以原子能、航天技術、電子計算機等應用爲代表的第三次工業革命。20世紀80年代初至90年代末,互聯網技術實現快速發展,疊加克林頓政府對信息產業的大力支持,美國全要素生產率得以再次走高。2014年至今,移動互聯網滲透率提升、大數據和雲計算等信息技術創新接力。

1.2 美國GDP增速下台階期間,美國產業結構明顯調整

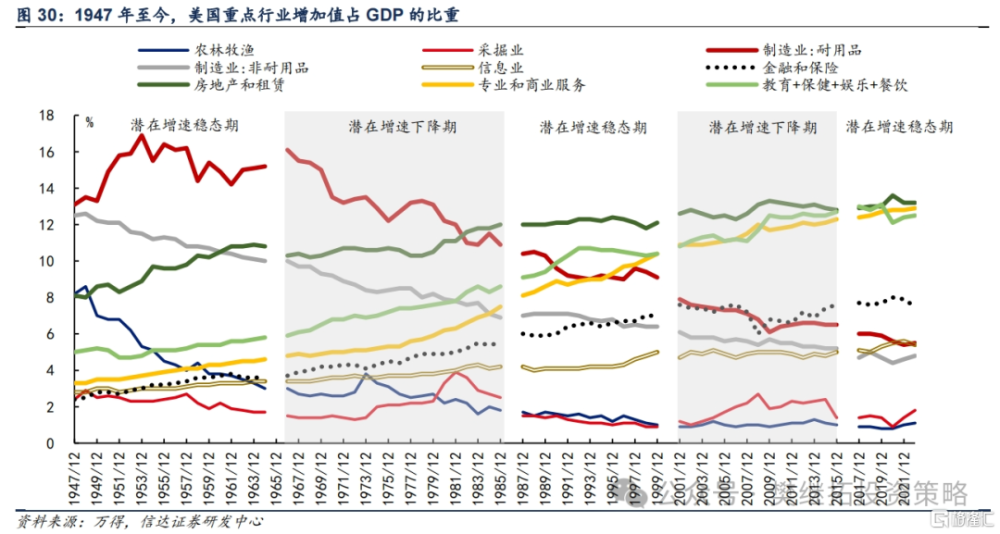

行業方面,美國的產業結構在潛在經濟增速下降期發生了明顯變化,具體來看呈現以下特徵:

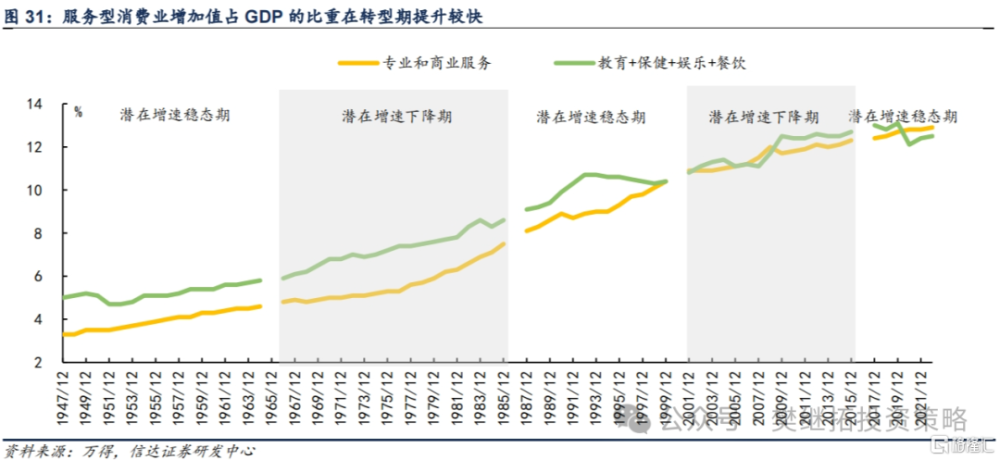

第一,以教育醫療、專業服務、娛樂餐飲爲代表的消費類行業增加值佔GDP的比重在1950年之後持續走高,且在經濟增速下降期(1965年-1985年、2000年-2015年)的上升斜率相較經濟穩態期(1985年-2000年、2015年至今)的上升斜率更大。一方面,潛在產出增速的下降本身就意味着經濟結構的調整,也就是以農業、制造業爲代表的舊的增長動能大概率放緩,而以消費爲代表的新的增長動能即使尚未加速,其佔比會出現被動提升。另一方面,如前所述,潛在產出下降時美國人口結構均出現了變化,高儲蓄人群增速的提升直接催化醫療保健、專業服務等產業的快速增長。

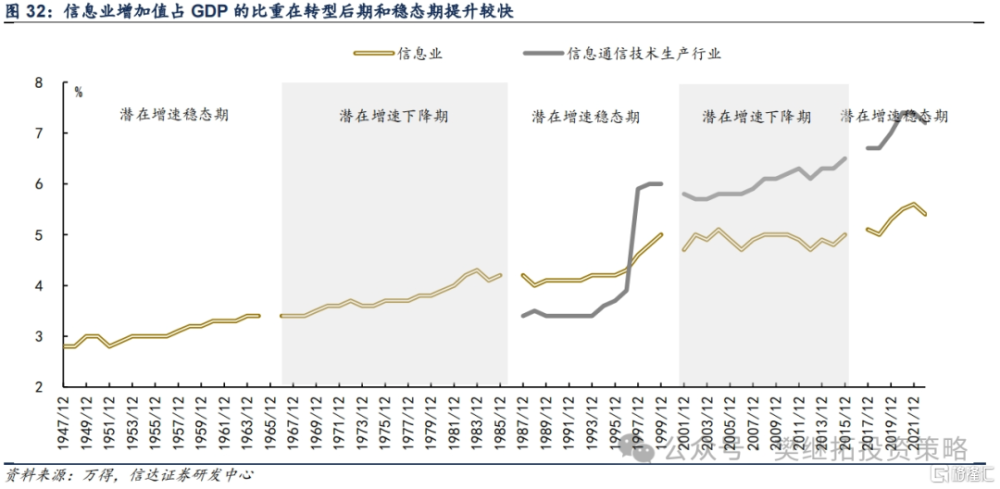

第二,以信息產業爲代表的成長性行業增加值佔GDP的比重出現曲线擡升,擡升最快的時期通常發生在經濟轉型後期及經濟穩態期。如前所述,在美國潛在增速下降的期間,通常伴隨着全要素生產率的放緩,也就是技術進步速率的下降;而在經濟穩態期時,信息技術產業則會成爲新的增長動能。具體來看,信息業佔GDP的比例在1965年-1985年二十年的時間裏提升了0.8pct,在1986年-2000年十五年的時間中提升了0.8pct;在2000年-2015年十五年的時間中提升了0.3pct,在2015年至2022年七年的時間中提升了0.3pct。

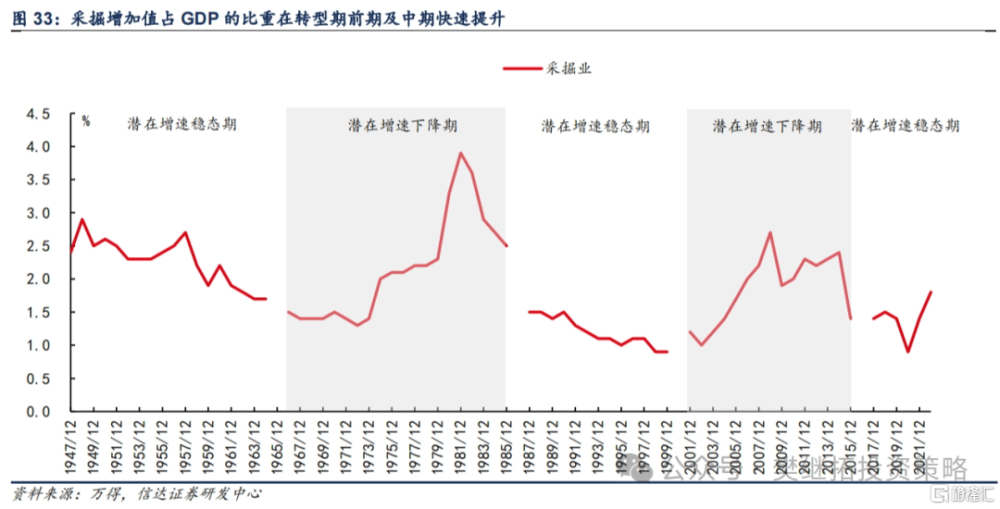

第三,以採掘業爲代表的上遊周期行業增加值佔GDP的比重在經濟轉型期呈現先升後降的狀態,這與經濟實現轉型前的高通脹環境有關。具體來看,採掘業增加值佔GDP的比重在1973年-1981年由1.4%提升至4%,並在2000年回落至0.9%;在2002年-2008年由1%提升至2.7%,並在2020年再次回落至0.9%。

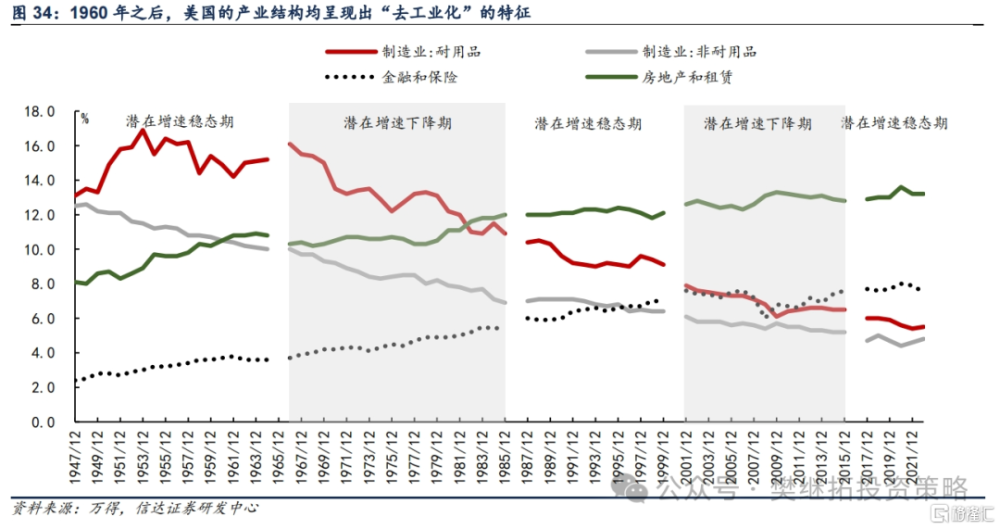

第四,制造業佔GDP的比重持續下降,金融地產的佔比則穩步擡升。這與美國20世紀60年代之後去工業化的發展思路有關。一定程度上,長期的制造業外遷與金融行業膨脹爲2007年次貸危機埋下了伏筆。故而金融危機之後,奧巴馬政府、特朗普政府先後在2010年、2016年提出“再工業化”和“制造業回流”。但從制造業增加值佔GDP的比重來看,該比值在2010年之後仍在下降,再工業化的成效難言顯著。

2美國GDP增速下台階期間,前中期周期最強,後期科技接力

由於美國兩次潛在產出增速的下降持續了15年~20年,期間也存在着至少三輪經濟周期的變化。在下文中,信達證券將潛在產出增速的下降定義爲行業輪動的結構性因素,經濟周期性波動定位爲行業輪動的周期性因素。

爲了更好地分辨行業超額收益受結構性因素影響還是受周期性因素影響,信達證券在下文將潛在產出下降的時間段劃分爲多個五年的時間區間,通常來說五年的時間至少會包含一輪完整的經濟上行期和經濟下行期,這樣就能較爲有效的平滑掉經濟周期對行業超額收益的影響。

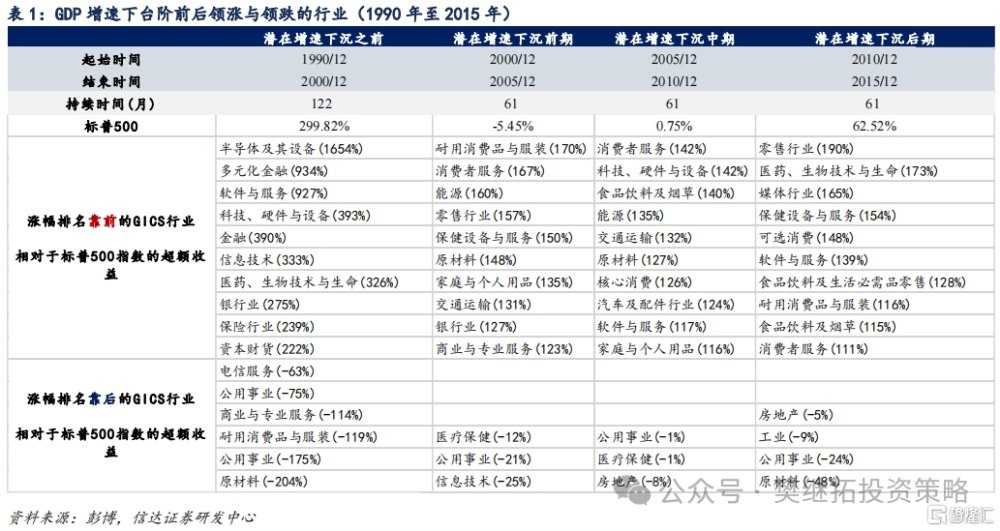

美國GDP增速下台階期間,前中期周期最強,後期科技接力,消費有階段性的輪動機會。

1)潛在增速下降的前期及中期,美國政府對潛在產出下降的意識不足,採用逆周期政策而非結構性政策,帶動產出缺口明顯提升,以及通脹的走高,進而利好舊經濟產業。如1970年至1980年的石油、2000年至2008年的石油/化工/鋼鐵/地產,舊經濟的領漲通常持續十年左右。

2)潛在增速下降的前中期,消費板塊有階段性的超額收益。一方面消費板塊在股市下跌前期有避險屬性,另一方面消費產業增加值佔GDP的比例被動擡升,疊加人口結構變化、消費行業集中度提升或全球競爭力提升,部分消費行業領漲。如1970年-1975年的食品飲料/煙草、2000年-2005年的服裝/零售/個人用品等,消費板塊的領漲通常持續五年左右。

3)潛在增速下降後期,新興產業表現活躍,帶動全要素生產率回升,爲潛在增速穩態做鋪墊。如1975年至1983年的微型計算機產業鏈等,2012年-2017年的信息技術/生物科技等,科技板塊的領漲通常發生在舊經濟超額收益回撤之後,行情持續五年以上。

2.1 美國GDP增速下台階之前(1950年-1965年),石油與汽車領漲

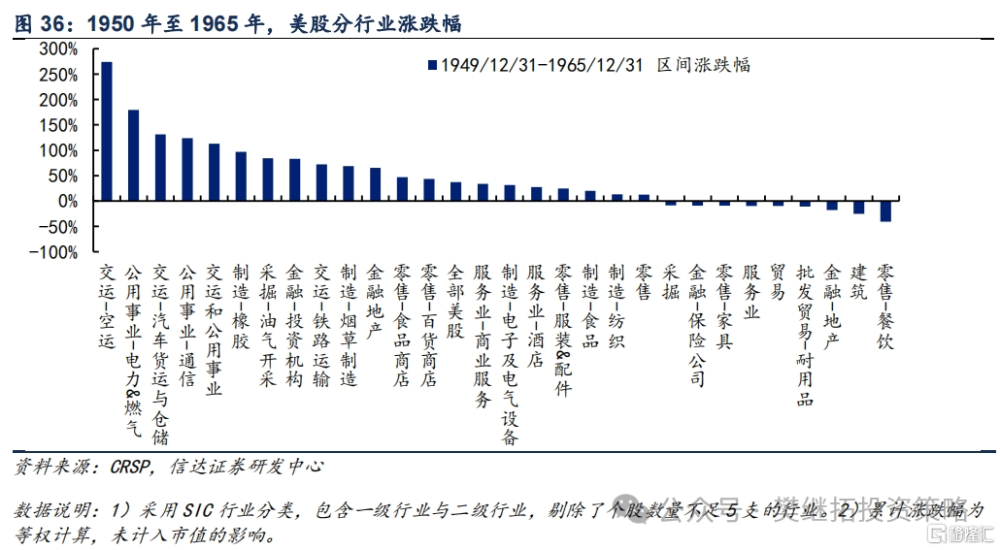

第一次潛在增速下降之前(1950年至1965年),汽車產業鏈(汽車整車&汽車零部件/橡膠&汽車零售)、油氣开採等表現較好,而建築、多數消費品制造、零售業則跑輸指數。

從經濟周期的情況來看,這十五年中有大約四輪完整的經濟周期。不過受益於战後復蘇,美國的宏觀經濟整體較強勁,NBER所定義的經濟衰退期合計僅有28個月(1953Q2-1954Q3、1957Q3-1958Q2、1960Q2-1961Q1)。

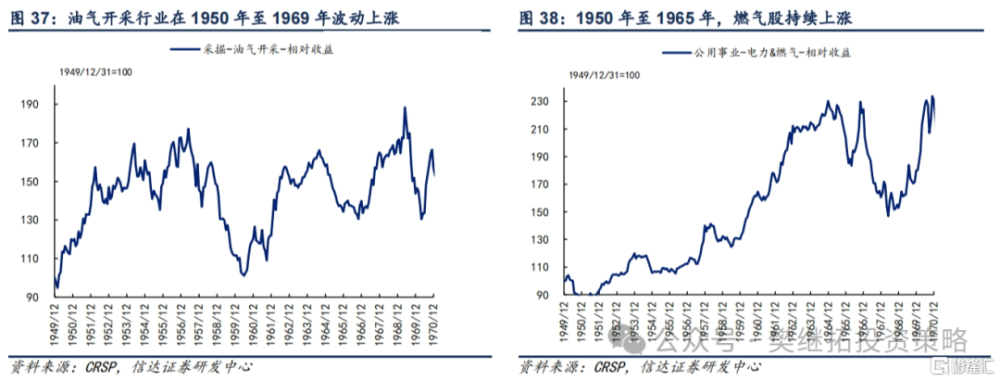

1)油氣开採行業這段時期的上漲主要由量的因素所驅動。

供應方面,1940年至1965年中東地區探明石油儲量以超過20%的復合增速呈現快速增長;二战之後至1960年OPEC成立之前,美國對中東油田的控制權不斷提升。

需求方面,石油需求先後由二战期間參战國的軍事需求、二战之後美國工業化進程進一步發展所驅動。

價格方面,1940年至1970年全球的石油供應由“石油七姐妹”所壟斷,即使面對战時和战後石油需求的攀升,石油價格也依然維持了低位窄幅波動。

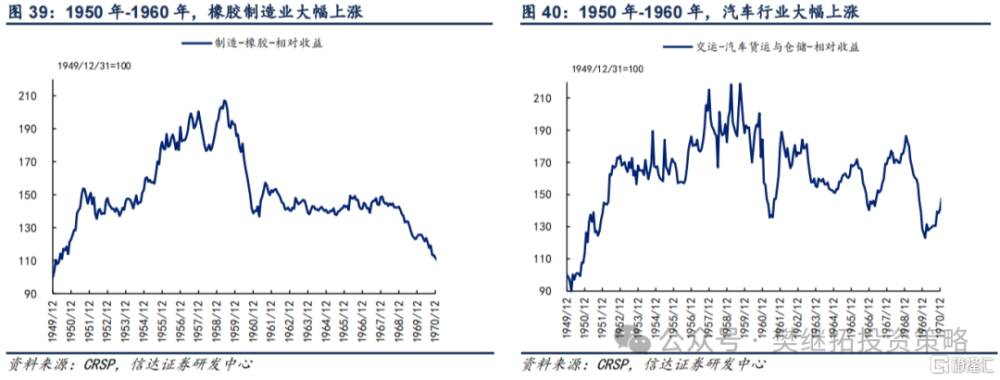

2)汽車是美國在1900年至1960年大力發展重工業的代表性行業。

供應方面,早在20世紀初期,美國福特創造了世界第一條汽車流水线,汽車开始步入量產;二战之後,美國工業體系在全球範圍內受損程度最小。

需求方面,战後經濟復蘇帶動美國居民人均收入快速提升,美國人均可支配收入的提升與技術工程進步帶來的汽車售價下降共同推動汽車銷售的提升;此外,1950年至1960年美國开啓了城市郊區化以滿足居民對住宅的需求,通勤距離的拉長進一步放大了居民對於汽車的需求;當然較低的油價也對汽車需求有利好作用,最終體現爲在1949年至1967年美國每千人汽車保有量由不足300台提升至超過500台。

2.2 美國GDP增速下台階前期(1965年-1975年),石油&消費跑贏

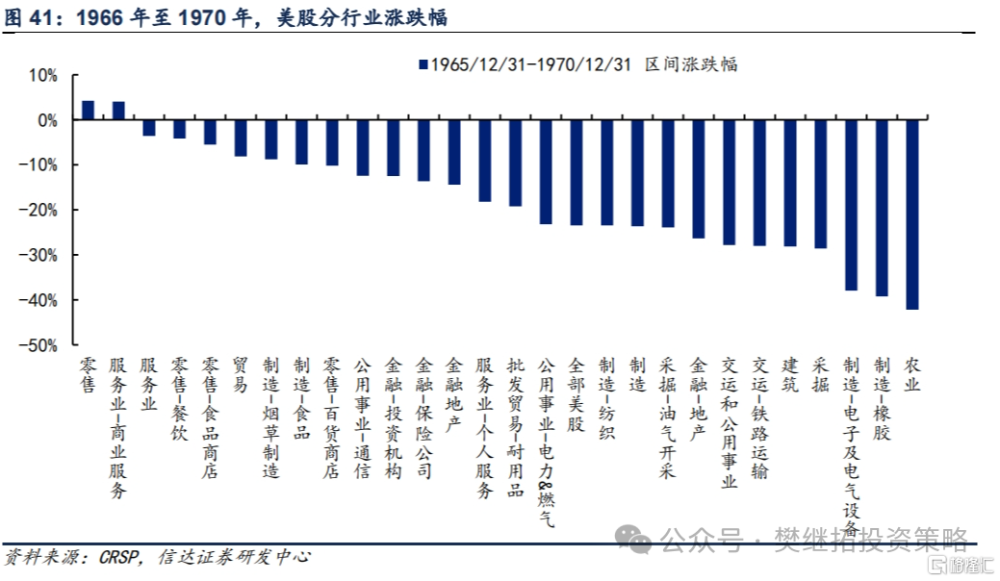

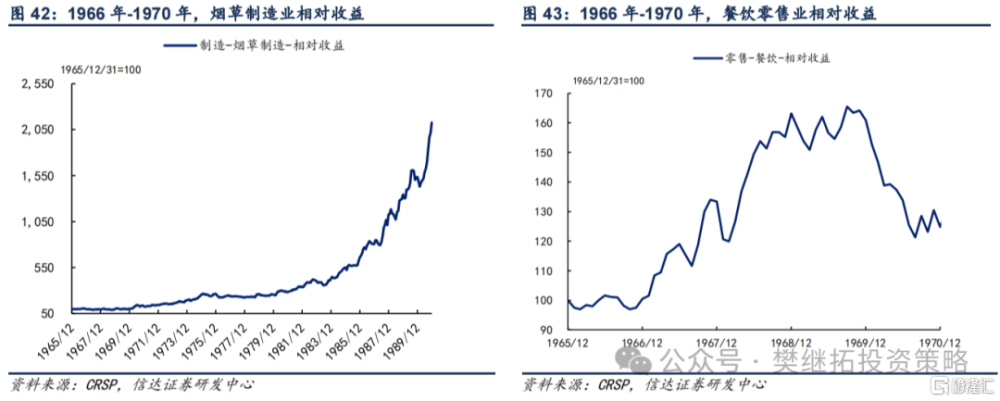

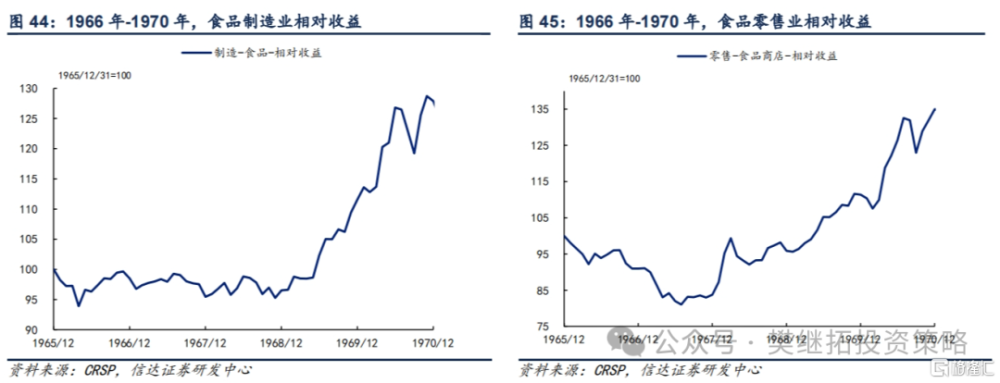

1965年至1970年,這段時期美國股市的表現已开始轉弱,宏觀層面的重大事件先後有越南战爭消耗美國財政、聯儲收緊貨幣政策、黃金危機、美國滯漲端倪初顯等。期間股市中表現相對較好的行業均爲過去十五年中股價表現偏弱的消費品行業,如煙草制造、食品制造、食品零售、餐飲零售等,“漂亮50”行情在這段時期徐徐展开,並在1971年-1973年出現加速。

事後來看,這段時期必選消費品行業的上漲也不乏基本面的支撐。以煙草行業爲例,1950年至1985年,美國人均煙草消費量長期保持在3500根/年以上,是20世紀40年代消費量的1.5倍以上,這與煙草企業在1900年至1950年大規模廣告宣傳、二战期間美國爲軍隊提供煙草以緩解士兵壓力、煙草自身的成癮性等均有關。

1970年至1980年,美股的表現進一步走弱,十年時間中共出現了兩次較大幅度的下跌。第一次發生於1973年1月至1974年10月,期間標普500指數累計收跌48.20%,創過去40年來的最大跌幅。這段時期美股面臨着多重利空,經濟下行(NBER所定義的經濟衰退期的長度達到過去40年以來之最)、通脹高企(第一次石油危機)、貨幣政策收緊。第二次發生於1976年9月至1978年3月,期間標普500指數累計收跌19.41%,信達證券認爲美股的下跌主要源於投資者對於經濟修復持續性不強的擔憂。

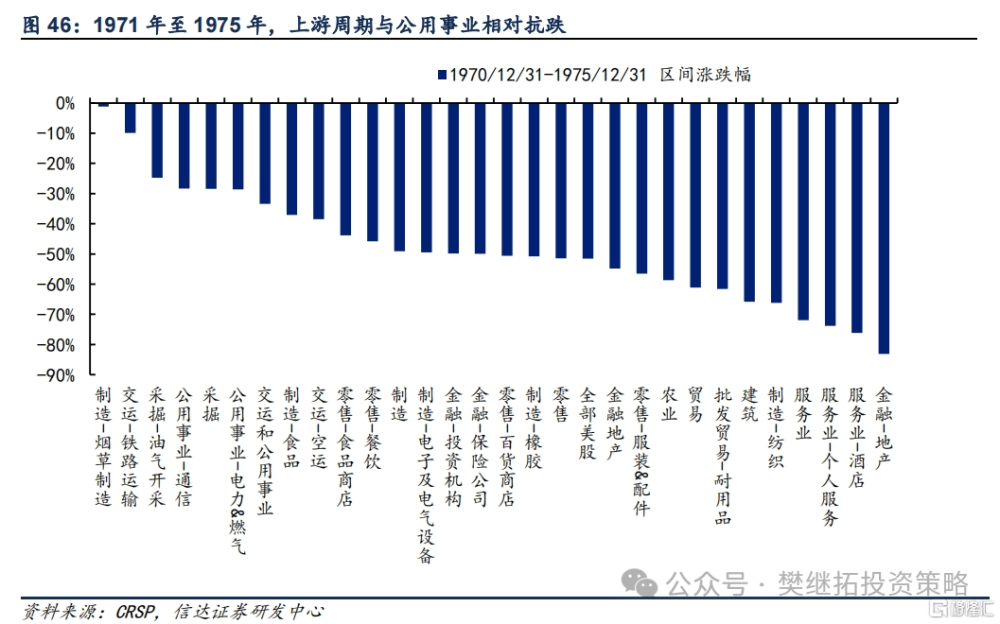

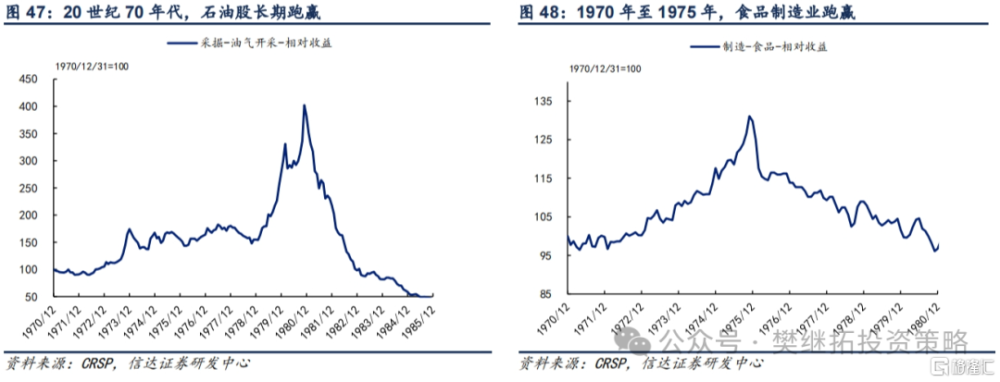

這十年間,僅有以石油爲代表的上遊周期維持了長期跑贏,而消費與科技則分別在前五年與後五年有階段性行情。

1)20世紀70年代原油供應格局生變,OPEC對油價的主導權提升,期間伴隨兩次石油危機。OPEC於20世紀60年代成立,隨後在1971年與西方石油公司籤署了《德蘭黑協定》、《的黎波裏協定》等,此後油價大幅提高,OPEC對油價的主導權明顯提升。70年代的兩次石油危機均由OPEC國家的減產直接引發。在滯漲時期,石油行業實現了長期跑贏。1980年底,石油股行情的終結也和油價的回落同步發生。

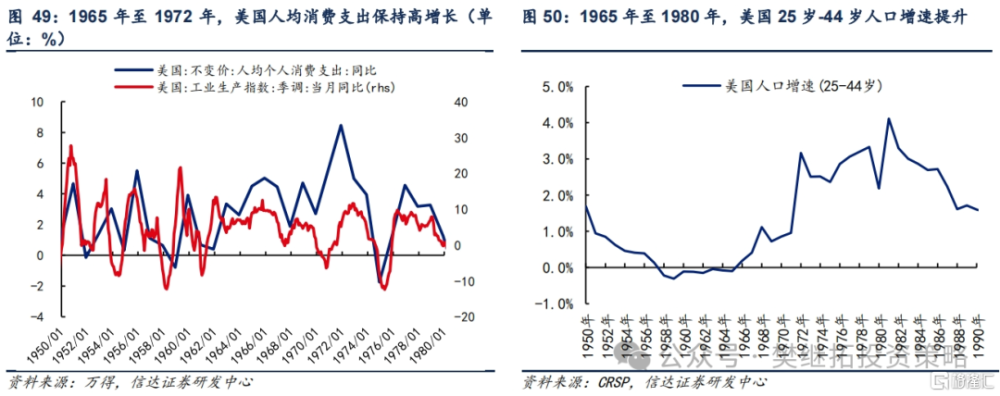

2)滯漲期前段,消費股的超額收益持續了兩年至五年。帶動消費股上漲的基本面原因有三,一是居民收入是宏觀經濟的滯後指標,20世紀60年代宏觀經濟的繁榮與70年代初期的溫和通脹共同推動美國個人消費支出在1965年至1972年保持了較高的增速。二是,人口結構變化推動部分消費行業實現快速增長。例如战後嬰兒潮一代人在60-70年代逐漸對全社會的消費習慣產生影響,也帶動了可口可樂、麥當勞等餐飲龍頭的崛起。三是,伴隨着潛在產出增速的下降,需求側對行業景氣度的影響逐漸下降,而供給側的影響則提升,這段時期消費品行業的集中度提升明顯高於其他行業。從細分行業的表現來看,食品制造、食品零售、煙草制造的超額收益持續了五年,汽車零售的超額收益持續了兩年。

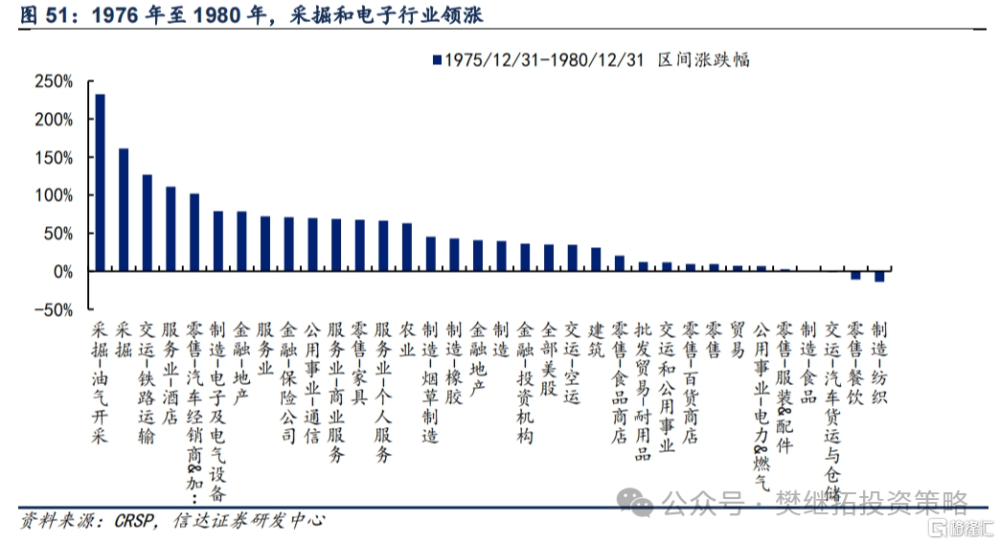

2.3 美國GDP增速下台階後期(1975年-1980年),石油延續上漲,科技接力

1975年之後,科技股行情开始酝釀,並在滯漲環境解除後加速上行。

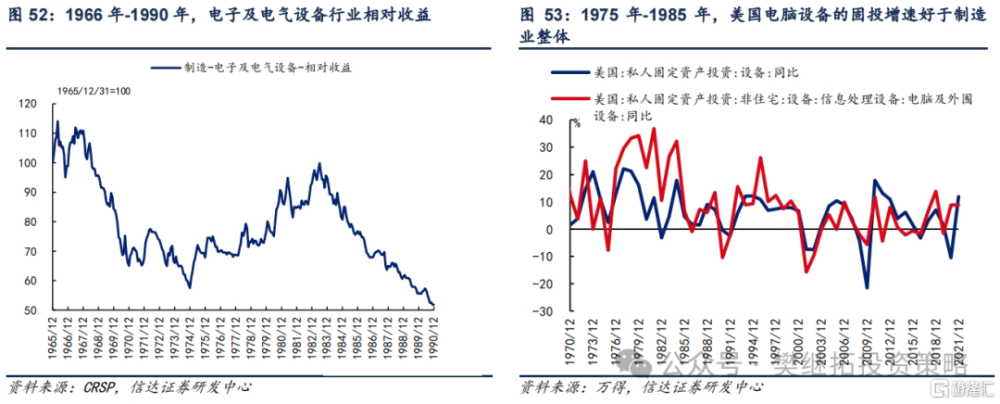

電子及電氣設備行業在1975年至1983年跑贏,也就是潛在增速下降的後半段。

從宏觀經濟層面來看,一方面,美國全要素生產率尚未明顯回升,顯示技術進步仍是局部的,可見科技股的超額收益領先於全要素生產率的回升。另一方面,1975年之後股市企穩、滯漲的掣肘階段性解除,利率的下行也利好成長股的表現。

從行業基本面來看,70年代末期是信息技術產業的高速發展期。一方面,美國政府大力鼓勵科技創新,先後通過多次立法,明確了聯邦實驗室技術轉讓聯盟作爲全國性的技術中介組織在技術轉移活動中的責任,由聯邦政府提供穩定的資金支持其开展工作,並根據形勢的不斷發展,賦予其相應的職能。另一方面,小型計算機成爲信息技術產業新的增長點。1971年,英特爾公司(Intel)發明了第一款商業微處理器 Intel 4004,讓小型計算機設備的出現成爲可能。1976年喬布斯推出了Apple-1,這是蘋果公司的第一台家庭計算機。

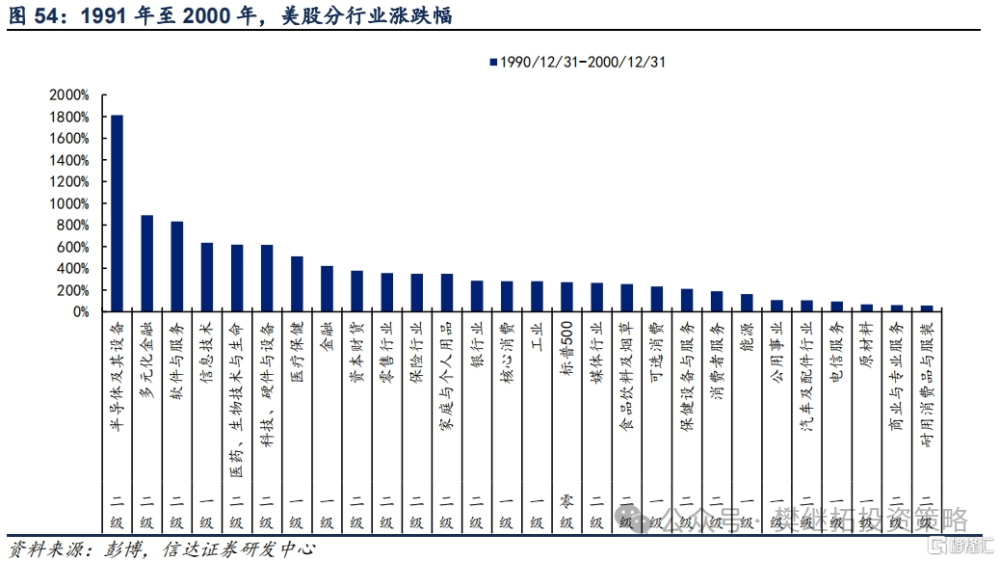

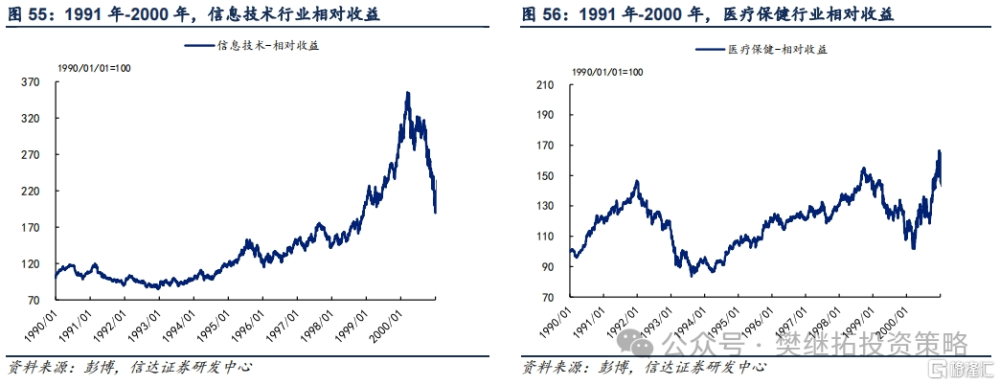

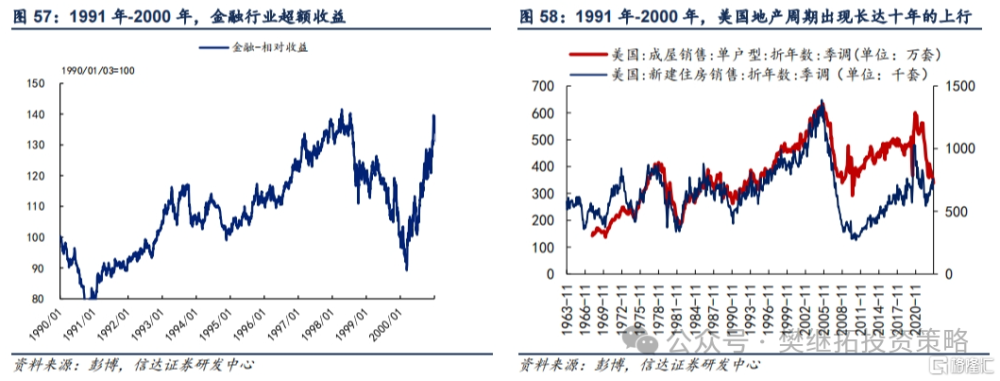

2.4 美國GDP增速下台階之前(1990年-2000年),信息/醫療/金融領漲

這段時期美股的表現相較1990年之前明顯轉好。期間美國宏觀經濟增速、上市公司盈利增速、上市公司ROE出現過兩輪下降,但美股卻走出了持續上漲的行情。時任的美聯儲主席格林斯潘在1996年底發表了以《非理性繁榮》爲主題的演講,然而美股這輪牛市一直持續到了1998年上半年。事後來看,美股在這段時期存在諸多利好,如宏觀層面上高增長、低通脹的美好環境,中觀層面上美國信息技術產業的快速發展、美國企業在全球範圍內競爭力的提升,資金層面上全球資金向美國市場的持續湧入等。

這段時期信息技術、金融、醫療保健表現相對較好。其中信息技術和醫療保健是新經濟的代表性行業,分別受益於互聯網技術和生物科技技術的快速發展。互聯網技術方面,1990年萬維網誕生,1993年克林頓總統提出“信息高速公路建設計劃”推動計算機設備的互聯。生物科技技術方面,龍頭企業Amge(安進公司)多款藥物獲FDA批准;此外,基因組學實現重大進展,克隆羊多莉於1996年誕生。而金融行業則受益於金融衍生品的創新和地產周期的上行。

2.5 美國GDP增速下台階前期(2000年-2005年),耐用消費品/能源/原材料領漲

2.5 美國GDP增速下台階前期(2000年-2005年),耐用消費品/能源/原材料領漲

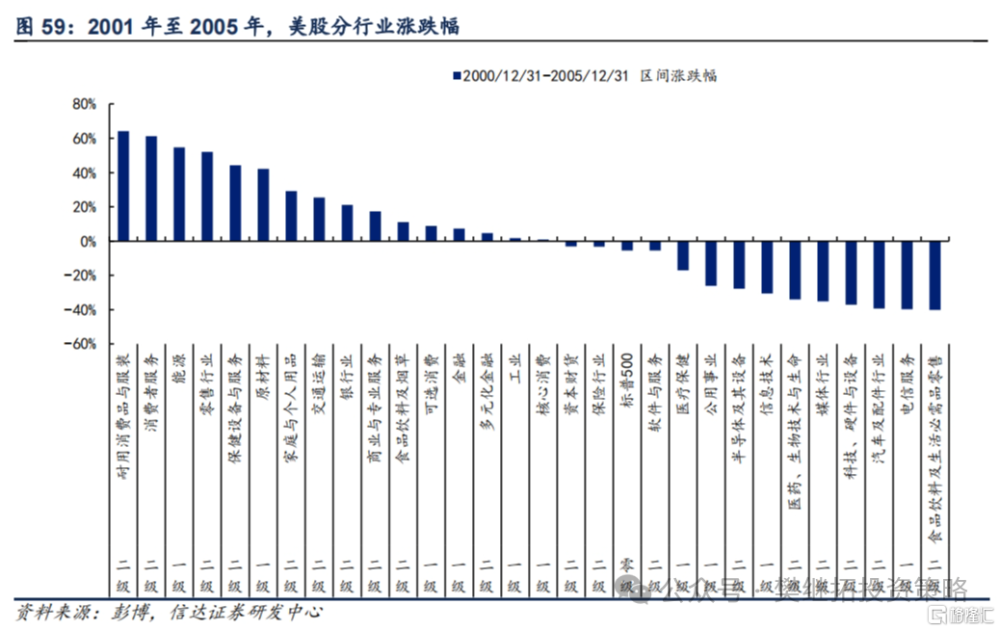

標普500指數在2000年至2005年收跌3.9%,其中2000年3月至2002年10月美股出現大幅調整,也即科網泡沫的破裂,標普500指數的最大跌幅達到50.05%。1920年以來,標普500指數跌幅超過50%的情況僅出現過四次。這段時期,美股面臨的背景是經濟衰退(技術進步放緩、美聯儲加息、911事件等)、上市公司盈利能力大幅下降(多個上市公司財務造假問題被暴露)。

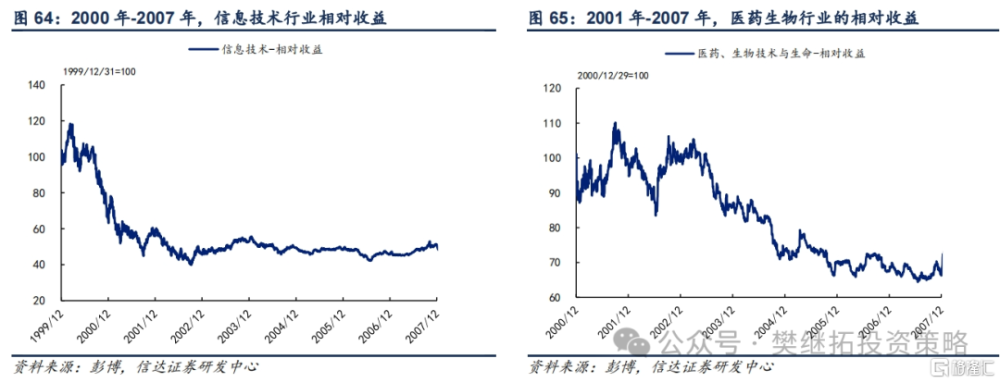

就細分行業的漲跌幅而言,周期與部分消費行業漲幅居前,耐用消費品、消費者服務、能源、零售、原材料行業領漲;此前十年中領漲的信息技術和醫療保健則大幅跑輸,金融行業的超額收益也有所下降。

1)能源行業領漲的最直接原因在於油價的上漲。2001年11月,中國正式加入世貿組織,此後中國作爲“世界工廠”產生了大量的原油需求。布倫特原油價格從2001年12月的18.6美元/桶快速攀升至2006年7月的73.9美元/桶,在五年多的時間裏油價將近翻了四倍。

2)消費行業沒能普漲,內部分化嚴重。如紡織服裝、消費者服務、零售行業領漲,而食品飲料、汽車則大幅跑輸。代表性個股如百盛中國、拉夫勞倫的共同點在於均實行了海外擴張策略。

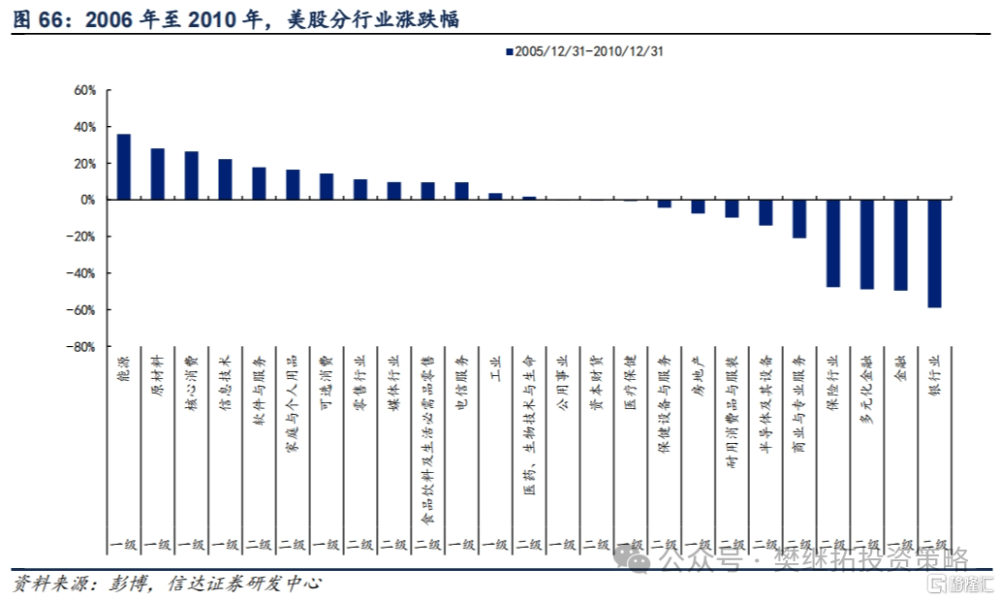

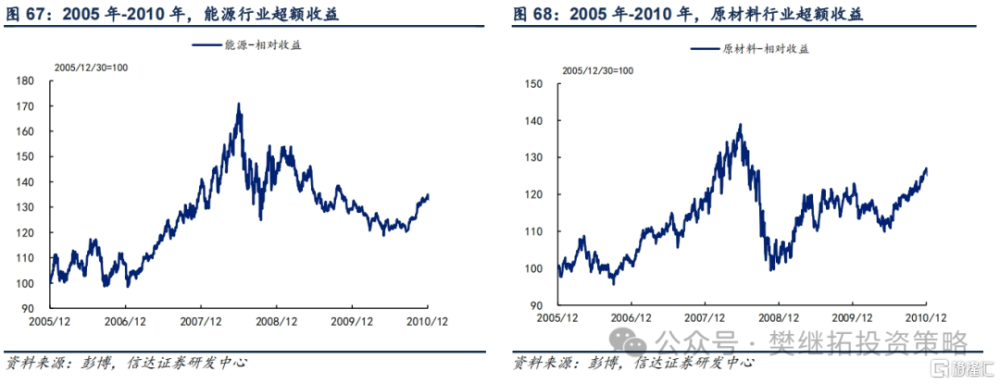

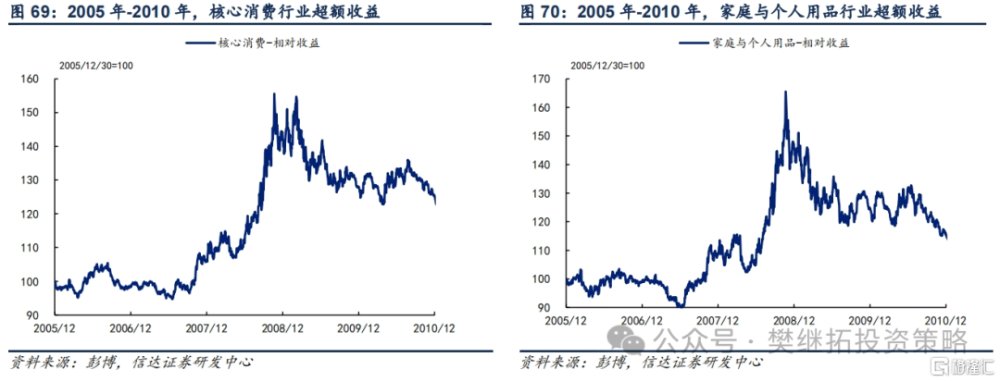

2.6 美國GDP增速下台階中期(2005年-2010年),能源/原材料/核心消費領漲

標普500指數在2005年至2010年依然疲弱,全區間的漲跌幅僅爲0.75%,期間標普500指數還創出70年來最大跌幅,在2007年10月至2009年3月累計收跌57.69%,這一跌幅僅次於1931年至1932年“大蕭條”時期的跌幅(75.78%)。這段時期,對全球經濟和資本市場影響最大的事件無異於金融危機。NBER將2007年12月至2009年6月定義爲美國經濟衰退期。

就細分行業的漲跌幅而言,能源、原材料、核心消費行業領漲。整體上看依然是周期與部分消費行業領漲的格局,但周期行業超額收益的持續性明顯更強,領漲的消費行業則相較2000年-2005年發生了較大變化。這段時間受到金融危機的直接影響,金融、地產行業大幅跑輸。

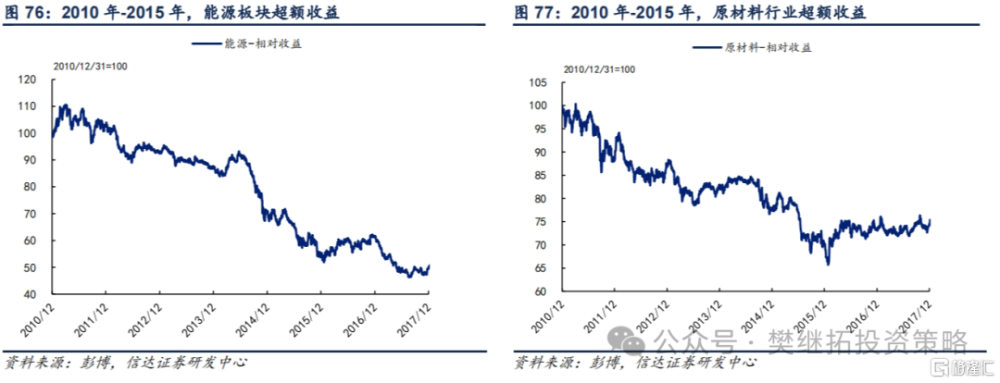

1)支撐能源板塊領漲的邏輯從2000年延續到了2008年。布倫特原油價格在2006年7月至2007年1月短暫休整之後,在2007年1月至2008年7月重新走高,短短一年半的時間中油價又上漲了1.5倍。從2005年-2010年的全區間來看,能源、原材料行業的超額收益頂點都發生在2008年年中,隨後在2008H2-2010年出現回撤。

2)消費板塊中領漲的行業爲必選消費,其中家庭與個人用品表現較爲突出。行業的超額收益幾乎都產生於2008年上半年,必選消費行業在危機期間呈現了較大的抗跌屬性。

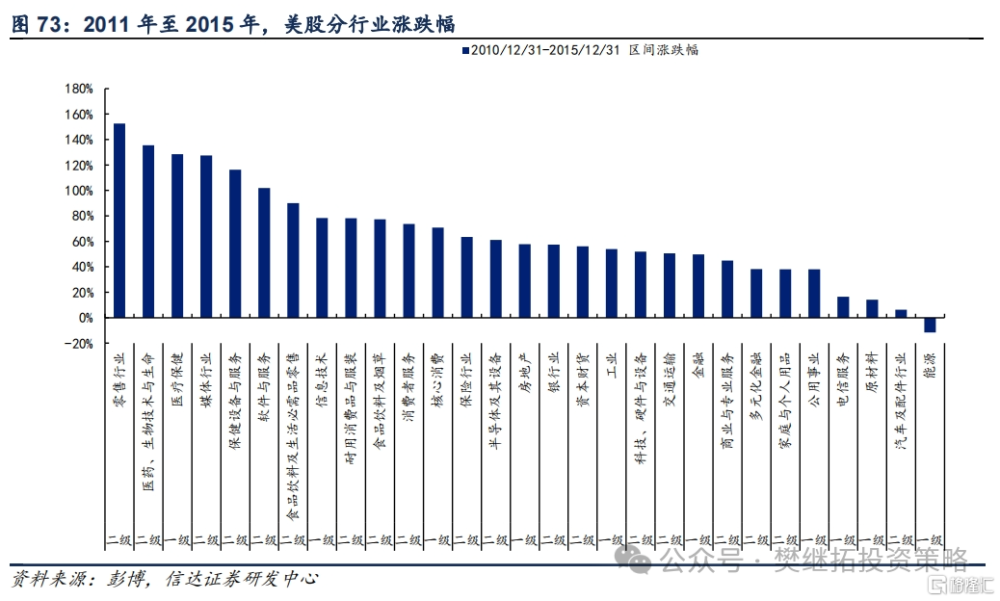

2.7 美國GDP增速下台階後期(2010年-2015年),科技股重回上漲

標普500指數在2010年至2015年收漲62.49%,美國經濟走出金融危機與後危機時代的量化寬松帶動美股重回慢牛格局。期間標普500指數僅出現過幾次小級別的調整,分別是2010年至2011年(歐債危機、美國債務上限危機),2015年5月至2016年2月(美聯儲在2015年末开啓貨幣正常化、油價暴跌)。

就細分行業的漲跌幅而言,醫療保健、信息技術重回上漲,能源與原材料則大幅跑輸。

能源、原材料、核心消費行業領漲。整體上看依然是周期與部分消費行業領漲的格局,但周期行業超額收益的持續性明顯更強,領漲的消費行業則相較2000年-2005年發生了較大變化。這段時間受到金融危機的直接影響,金融、地產行業大幅跑輸。

1)信息技術行業出現新的增長點,由20世紀90年代的互聯網轉變爲移動互聯網。2010年6月蘋果公司推出iPhone4,此後智能手機滲透率不斷提升,並帶動相關產業鏈的上遊硬件與下遊應用跑贏。

2)生物科技行業再次迎來蓬勃發展。一是,高通量測序技術與基因編輯技術催生腫瘤藥物的發現。二是,2015年之前多款重磅創新藥專利即將過期,行業利潤面臨較大的下行風險,“專利懸崖”的緊迫感也倒逼企業加快研發。三是,這段時期醫藥企業上市及並購活躍。生物科技行業的超額收益持續至2015年。

3)能源與原材料行業的超額收益先後從2008年、2010年开始回落。

風險因素:報告結論基於對歷史數據的分析,歷史規律在未來可能失效;中美股市存在差異。

注:本文源自信達證券2024年03月28日發布的報告《以美股爲例,GDP增速下台階過程中如何做投資?》,分析師:樊繼拓 S1500521060001; 張穎銳 S1500523110004

標題:信達策略:美股在GDP下台階期間的行業表現

地址:https://www.iknowplus.com/post/107137.html