新宏觀範式下,海外市場韌性幾何?

今年以來,美國、英國、德國、日本和印度等海外股市紛紛創出歷史新高,一個隨之而來的問題是,在新的宏觀範式下,勞動力長期短缺、綠色能源轉型、全球產業鏈調整、地緣政治衝突交織下導致供給約束長期存在,通脹和利率中樞擡升,宏觀波動加劇,已處高位的海外股市在面對不確定性的供給衝擊時韌性如何?

摘要

今年以來,美國、英國、德國、日本和印度等海外股市紛紛創出歷史新高,一個隨之而來的問題是,在新的宏觀範式下,勞動力長期短缺、綠色能源轉型、全球產業鏈調整、地緣政治衝突交織下導致供給約束長期存在,通脹和利率中樞擡升,宏觀波動加劇,已處高位的海外股市在面對不確定性的供給衝擊時韌性如何?

我們認爲,新的宏觀範式對金融資產有兩層含義:第一,隨着逆全球化與去金融化進程的加速,疊加過去十多年低通脹、低利率、低波動環境的終結甚至逆轉,過去較利於金融資產的全球宏觀環境正在經歷根本性的變化,實物資產的重要性或相對上升。第二,在金融資產,特別是權益等風險資產中,合理的估值和不那么擁擠的交易或將成爲股市韌性的關鍵衡量,爲應對頻發的供給衝擊提供更多的安全緩衝空間。

因此,本文從估值和交易擁擠度兩個角度出發,對全球股市進行全景式刻畫,從歷史和全局視角爲投資提供參考。無論從市場估值還是交易層面,美國、印度和日本股市都存在一定的市場高估和交易擁擠的可能,德國和英國則處於估值和交易較爲合理甚至偏低的區間。特別的,2024年4月以來,中東局勢緊張再度引發市場對全球供應鏈的擔憂,全球股市回調,我們發現高估值和交易較爲擁擠的市場(美國、印度、日本)受到的負面影響高於其他市場(德國、英國),暴露出一定的市場脆性。

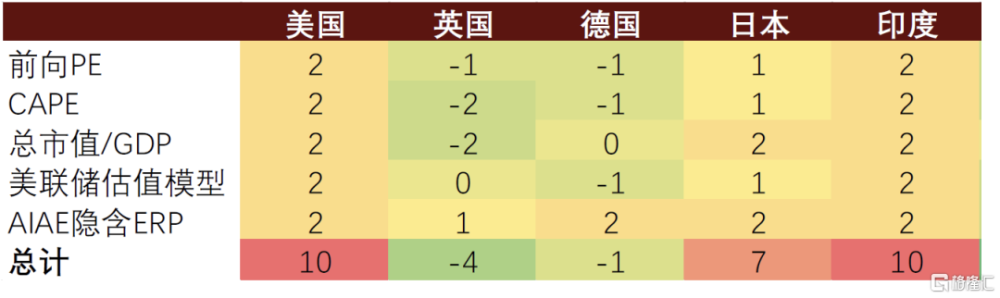

估值角度,我們分別考察前述5個國家的估值指標,包括傳統估值、改進版的美聯儲估值模型以及資產配置估值模型對當前全球股市估值進行刻畫。其中,傳統估值指標包括前向PE、周期調整PE(Cyclically Adjusted PE,CAPE)以及股市總市值佔GDP比重;改進版美聯儲估值模型在傳統美聯儲估值模型基礎上,根據DDM定價模型改進,同時考慮無風險利率、風險偏好與盈利長期增長,理論基礎更爲堅實;資產配置估值模型則另闢蹊徑,通過考察權益類資產在金融資產中的配置比重,反映投資者資產配置偏好驅動下股市的估值情況,對股市長期收益具有較好的預測能力。從估值角度看,雖然海外市場股指同時創出歷史新高,但估值存在分化。根據我們的計算,目前,美國、印度和日本股市可能存在高估現象,德國股市估值較爲合理,英國股市略有低估。同時,根據估值指標對股市未來長期收益的預測,美國、印度和日本股市的長期收益並不樂觀。

市場交易方面,我們分別刻畫不同市場的市值佔比集中度,以及全球資金的配置情況。市值集中度方面,美國、英國和日本的股市集中度較高,幾乎達到歷史最高水平,面臨頭部公司價格調整對市場整體帶來回調壓力的風險;全球資金配置方面,綜合主被動資金來看,2023年初以來,美國、印度股市獲配資金佔比上升,並達到歷史最高水平;日本股市獲配資金佔比較2022年末小幅企穩回升;相比之下,英國和德國整體獲配資金有所下滑;從超額配置角度來看,2023年以來,美國、日本和印度股市整體獲得主動資金超配,其中,美國和日本股市超額配置幅度有所下滑,印度股市則持續獲得超配;德國股市基本維持平配;英國股市則處於低配區間,但低配程度有所改善。

綜合來看,美國、印度和日本股市當前估值偏高,交易較爲擁擠,當出現較大的供給衝擊時,可能面臨相對更大的回調壓力,市場應對衝擊的安全緩衝空間較小,即市場韌性不足。同時,在逆全球化和去金融化進程中,金融資產的吸引力和重要性結構性下降。一方面,可更多關注實物類資產,包括銅金油在內的大宗商品以及與其掛鉤的資產,比如資源股,可以有效分散投資風險,對衝更高的通脹中樞和宏觀波動,另一方面,在權益資產內部,可更多關注能夠產生穩定現金流的資產,包括天然稀缺性和壁壘性行業、盈利與經濟周期弱相關行業、以及高效的生產性資產。

創新高下的全球股市韌性幾何?

海外股市創新高

當前海外股市紛紛創出歷史新高,包括美國(標普500、納斯達克)、英國(富時100)、德國(Dax)、日本(日經225)、印度(Sensex30)股市等,在全球貨幣政策整體維持緊縮的宏觀背景下逆勢而起,均升至歷史最高水平。在去全球化、去金融化的新宏觀範式下,貨幣政策愈發協同配合財政政策催生需求韌性,而勞動力長期短缺、綠色能源轉型、全球產業鏈調整、地緣政治衝突交織下的供給緊平衡,結構性供需錯配,通脹和利率中樞擡升,宏觀波動加劇,政策不確定性上升,供給衝擊接踵而至。一個隨之而來的問題是,面對供給衝擊頻發、地緣衝突加劇,已處高位的海外股市的韌性如何?

本文從估值和交易擁擠度兩個角度出發,對全球股市進行系統全面的全景式刻畫,以從歷史全局視角爲投資提供參考。估值角度,我們分別考察前述5個國家的估值指標,包括傳統估值、改進版的美聯儲估值模型以及資產配置估值模型。市場交易方面,我們分別刻畫不同市場的市值佔比集中度,以及全球資金的配置情況。結論是,無論從市場估值還是交易層面,美國、印度和日本股市都存在一定的市場高估和交易擁擠的可能,德國和英國則處於估值和交易較爲合理甚至略偏低的區間。

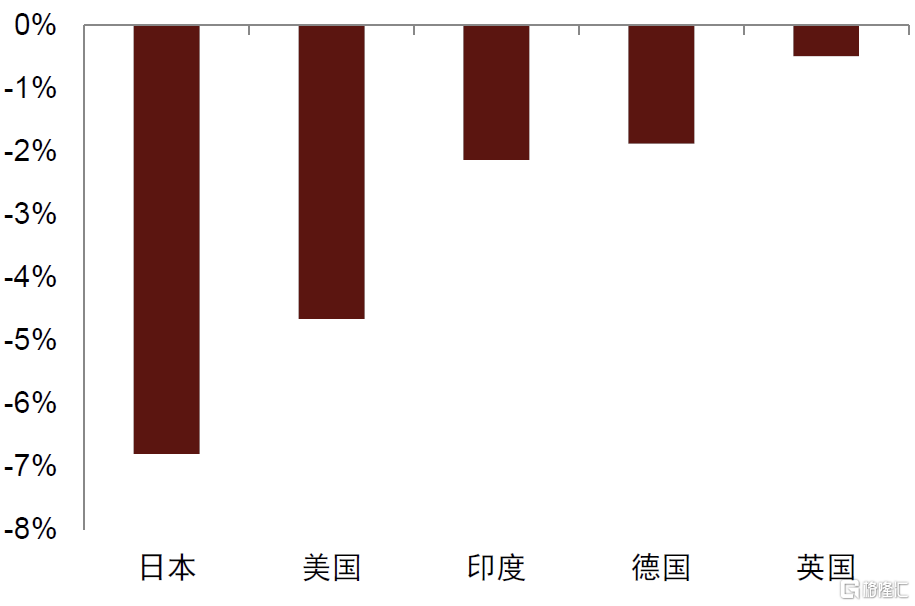

一個可供參考的具體案例分析是,2024年4月,中東局勢再度緊張,引發市場對全球供應鏈的擔憂,全球股市回調。我們選取2024年4月9日至19日波羅的海幹散貨指數上升區間內五國股市的收益情況,其中,美國、日本和印度估值較高同時交易較爲擁擠的市場下跌幅度最大,分別爲4.7%、6.8%和2%,其次爲德國市場下跌1.9%,英國股市下跌0.5%。高估值和交易擁擠的市場在供給衝擊下暴露出一定的脆性。

圖表1:2024年4月地緣局勢緊張推升供應鏈擔憂

資料來源:Wind,中金公司研究部

圖表2:供給衝擊下,高估值市場受影響較大

資料來源:Wind,中金公司研究部

注:樣本爲2024年4月9日至19日波羅的海幹散貨指數上升時期各國股市收益

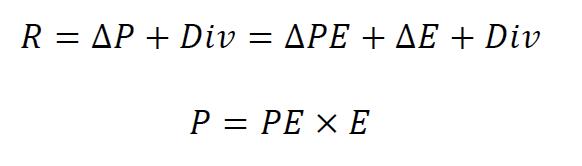

傳統估值

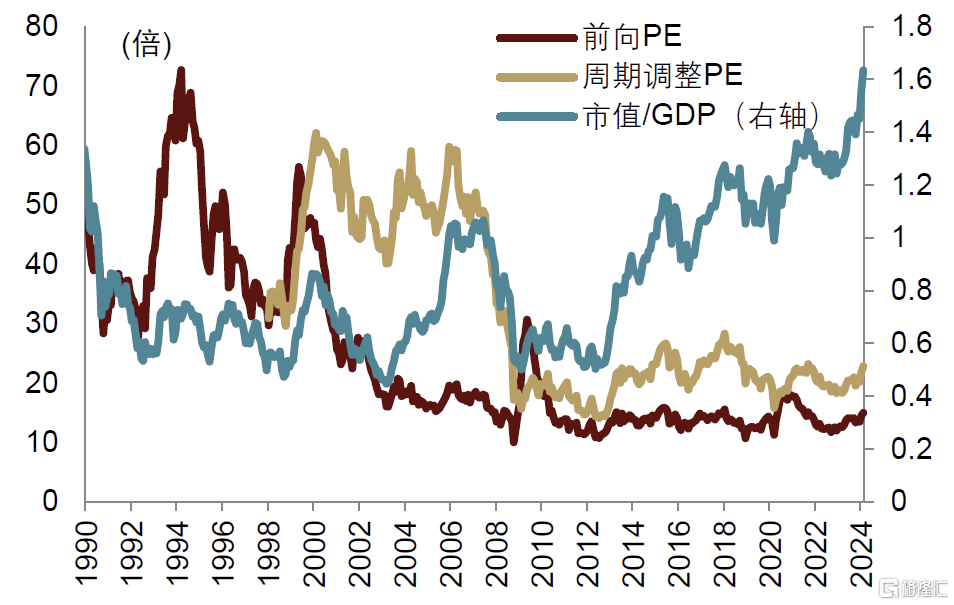

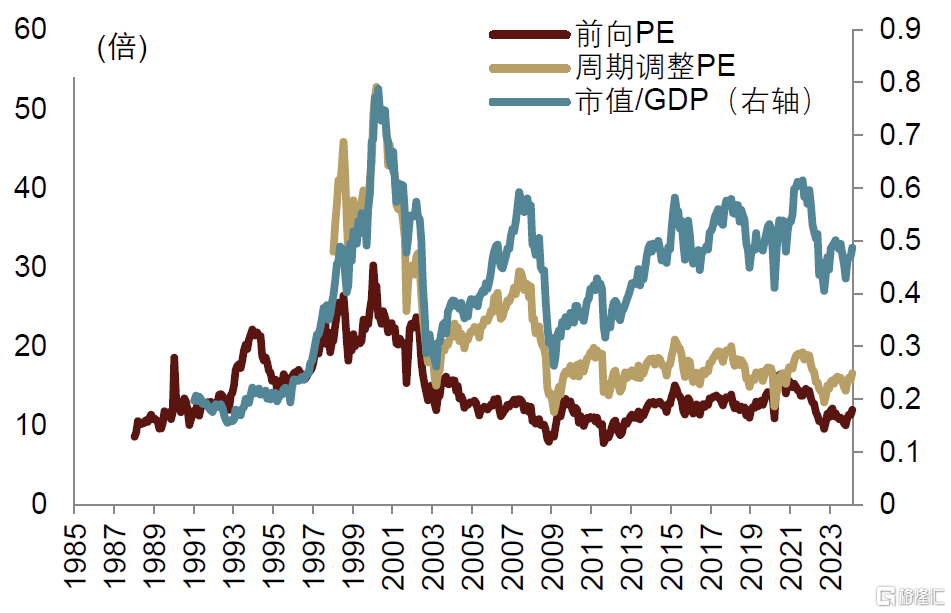

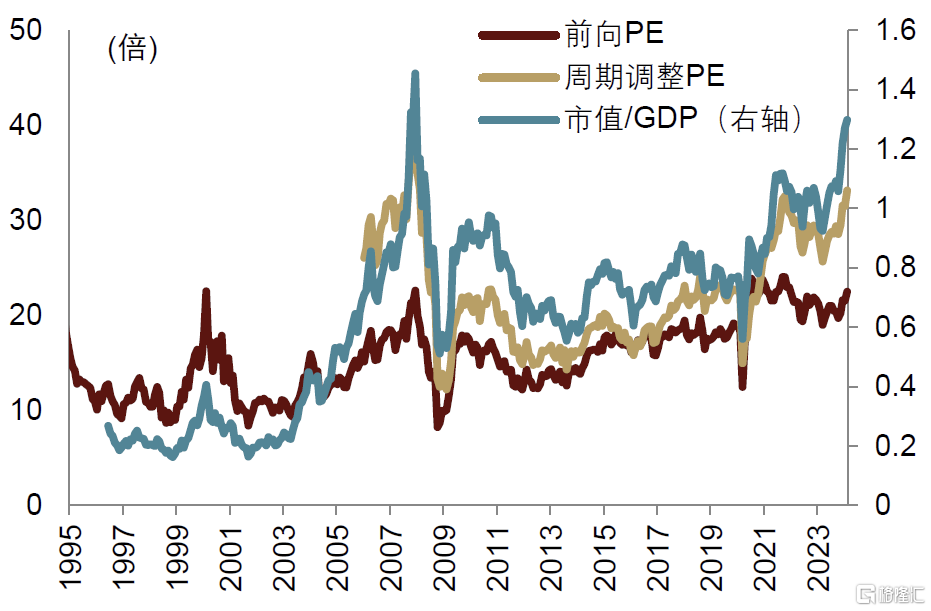

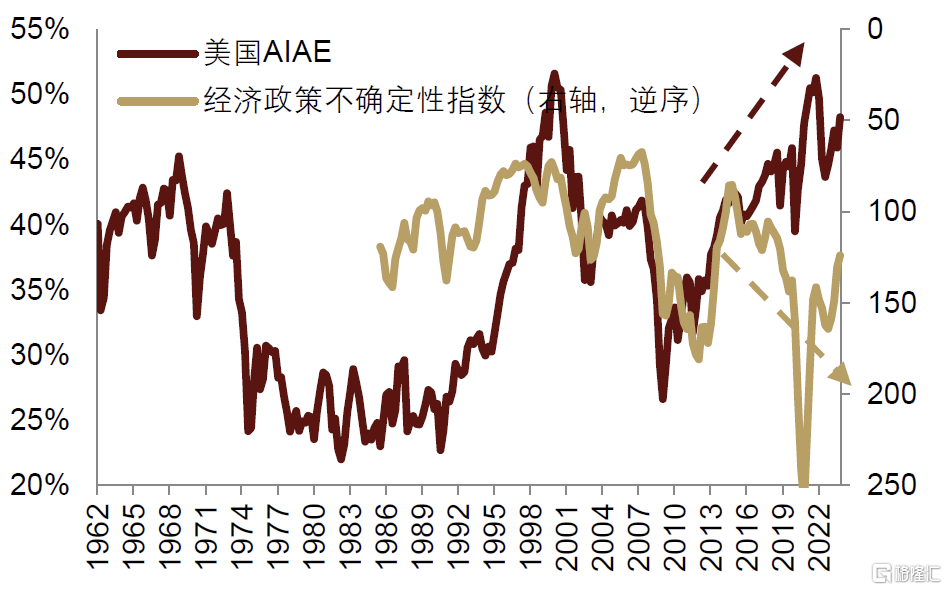

我們選取前向PE、周期調整PE(Cyclically Adjusted PE,CAPE)和總市值/GDP三項指標作爲股市估值的傳統指標。簡單來看,股市總收益可以分解爲三個部分:股利、估值變動帶來的價格變化、和盈利增長帶來的價格變化:

從上述公式可知,由盈利增長帶來的價格變化與盈利變化是线性的,而估值PE則反映了由於盈利變化而導致的價格變化的非线性部分,這種非线性的變化是由盈利、無風險利率、風險偏好、微觀交易結構等多方面因素共同決定的。上述三種傳統估值方法均可以認爲是廣義的PE估值,主要區別在於分母端是預期的盈利(前向PE)、歷史盈利均值(CAPE)還是廣義盈利(GDP),其內在含義是,在長期中,股市的整體估值圍繞某個中樞均值回歸,股市的價格最終還是受到盈利的牽引。

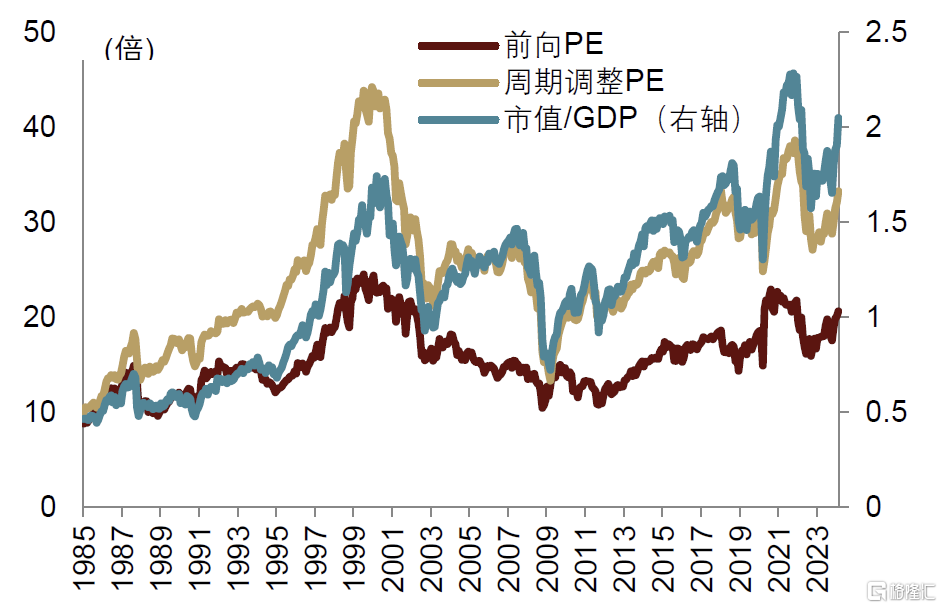

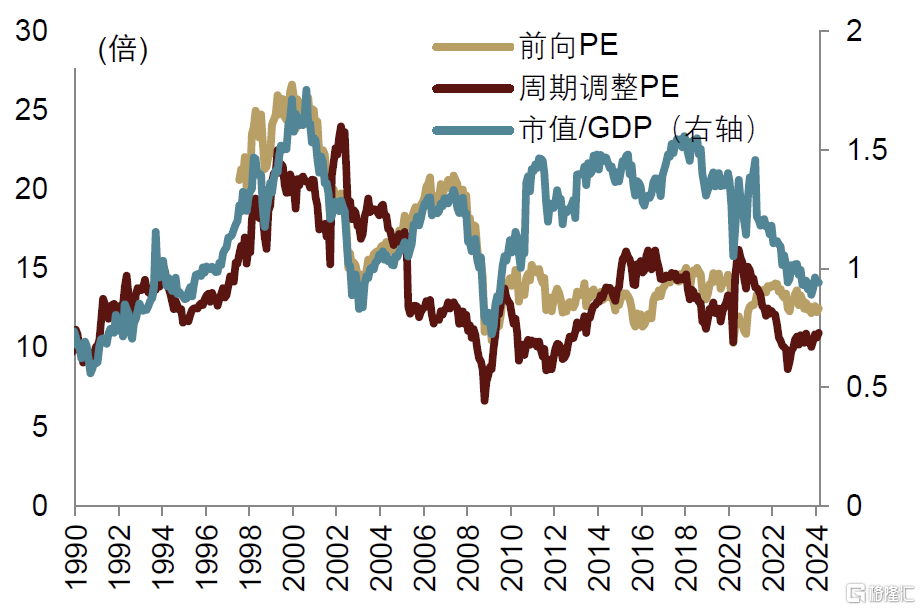

從傳統估值來看,美國、印度和日本股市處於相對突出的高估狀態,德國和英國估值較爲合理。需要說明的是,PE估值指標(前向PE和CAPE)中,日本在近20年出現了估值中樞下移,主要是由於90年代隨着經濟泡沫破滅、進入通縮,日本企業的盈利大幅下降,但股價在經歷90年代初的快速下跌之後並沒有再進一步回調,導致該時期的PE過高,參考價值較小。因此,我們對日本的PE指標主要考察2010年之後的情況。

目前,美國傳統估值指標前向PE、CAPE和總市值/GDP三大指標均位於90%歷史分位數水平附近;日本總市值/GDP幾乎處於歷史最高水平,前向PE和CAPE位於2010年以來70%分位數附近;印度三大指標均位於90%以上歷史分位數水平,其中總市值/GDP接近歷史最高水平。整體來看,三國股市的估值水平偏高。相比之下,英國前向PE、CAPE和總市值/GDP分別處於23%、13%和43%歷史分位數水平;德國前向PE、CAPE和總市值/GDP分別處於25%、20%和59%歷史分位數水平,英德兩國股市整體處於合理偏低估的水平。

圖表3:美國股市估值處於歷史高位

資料來源:Refinitive,Haver,中金公司研究部

圖表4:英國股市估值較爲合理,略有低估

資料來源:Refinitive,Haver,中金公司研究部

圖表5:日本股市估值處於2010年以來高位

資料來源:Refinitive,Haver,中金公司研究部

圖表6:德國股市估值較爲合理,略有低估

資料來源:Refinitive,Wind,中金公司研究部

圖表7:印度股市估值處於歷史高位

資料來源:Refinitive,Haver,中金公司研究部

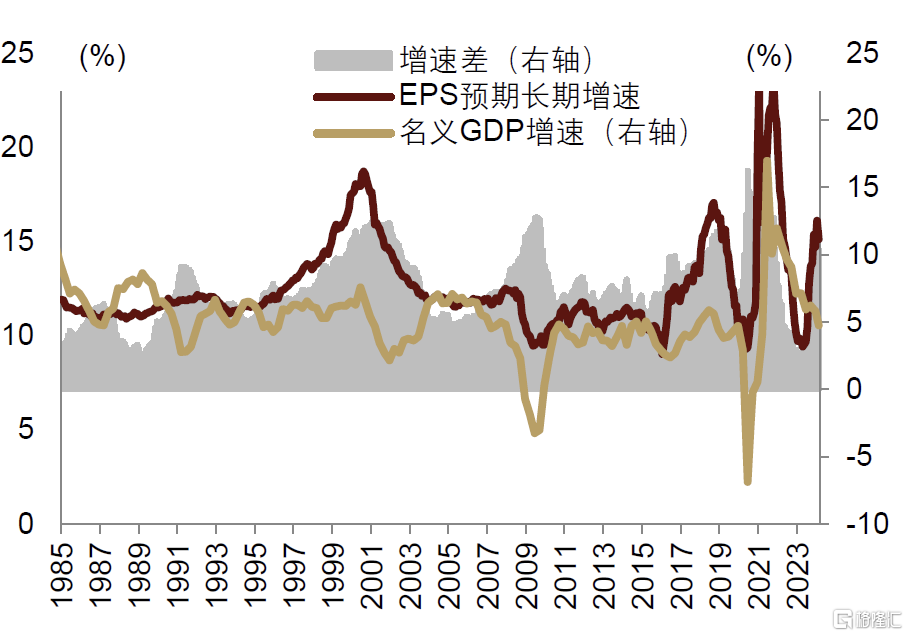

圖表8:美國股市EPS長期增長預期快速攀升

資料來源:Refinitive,Haver,中金公司研究部

結合長期盈利預期可以幫助我們更好理解估值水平,目前,美國的長期EPS預期處於歷史上較高分位數水平。如前文所述,股市價格的變化取決於盈利和估值的變化,在估值之外,我們考察全球股票市場長期(5年)盈利的預期情況。考察長期EPS增長預期的含義在於:第一,在長期中,盈利增速較爲穩定,過高或過低顯示當前市場對未來經濟有過度樂觀或悲觀的風險;第二,在非經濟衰退時期,長期盈利增速和GDP名義增速的差值如果出現明顯的偏離,也可從一定程度上協助判斷當前市場是否處於過度樂觀和悲觀的環境中。具體來看,美國股市EPS長期增長預期爲15%,處於歷史上較爲樂觀的情況,如果不考慮疫情期間的特殊情況,目前長期盈利增長預期略低於2000年18.5%和2018年17%的水平。另外,當前美國股市長期盈利預期與名義GDP增速之間出現了明顯背離,股市預期盈利增速向上,GDP增速向下,這與2000年和2018年的情況也明顯不同,暗示當前市場對美股未來盈利情況或過度樂觀。過高的盈利預期顯示美股實際高估程度可能更甚。相比之下,其余國家的長期股市盈利增速預期和GDP名義增長的一致性較爲合理。

美聯儲模型及改進

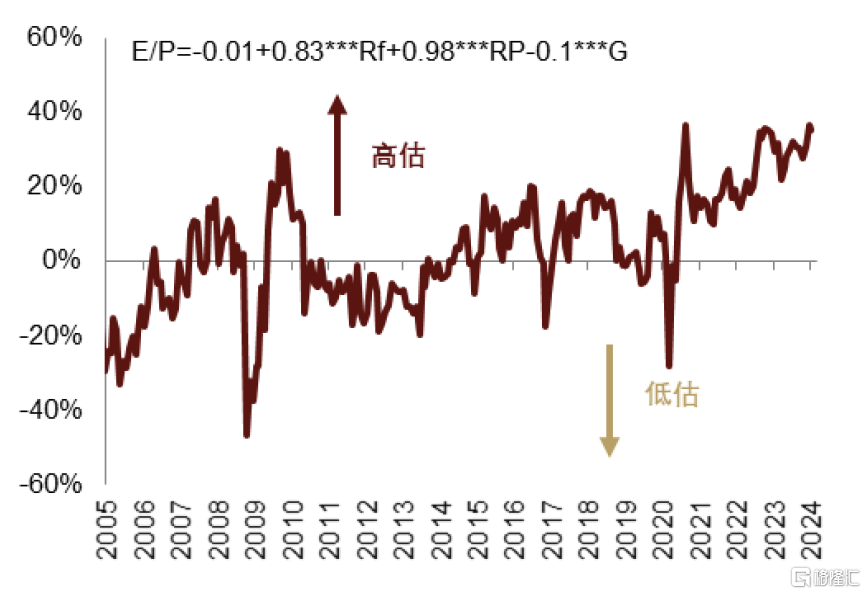

最初的“美聯儲模型”出現在1997年的美聯儲貨幣政策報告中,描述了標普500盈利收益率與10年期國債收益率的高度相關關系[1]。因此,以10年期國債利率(無風險收益率)爲比較基准,可以判斷股市的估值情況:

根據無風險利率R_f與預期盈利E可以計算股市的公允價值P,股價高於公允價值即爲高估,反之則爲低估。但隨着2000年以來,美國名義利率的趨勢性下行並接近“零下限”,使得股市公允價格被擡高,造成美股長期被系統性低估的“假象”,“美聯儲模型”开始失效。在此基礎上出現了改進的“美聯儲模型”2.0版[2]。相比於初始模型,改進版模型基於DDM定價公式,理論基礎更爲堅實:

股市公允價值P同時受到盈利預期E、無風險收益率R_f、風險溢價RP和長期增長G的影響,其中風險溢價RP以信用利差爲衡量,長期增長G即爲股市盈利的長期增長預期。

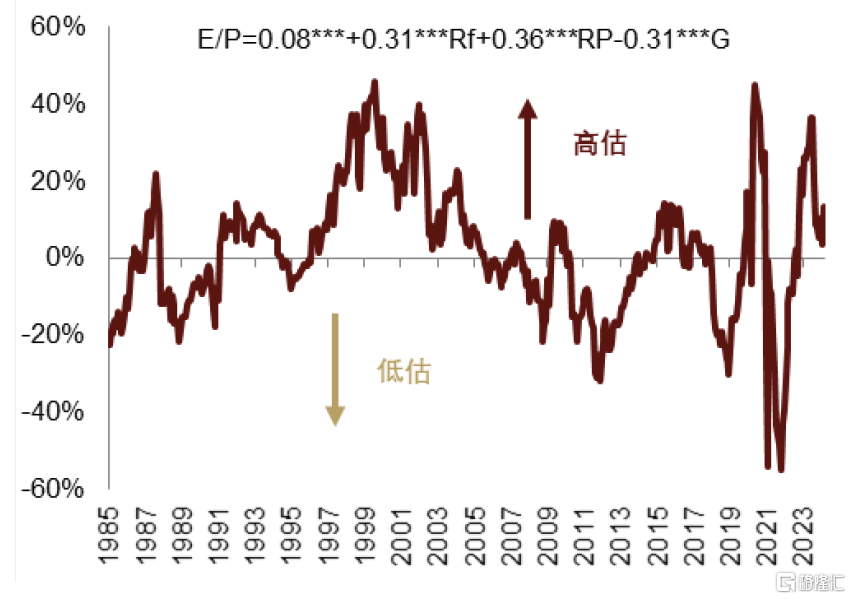

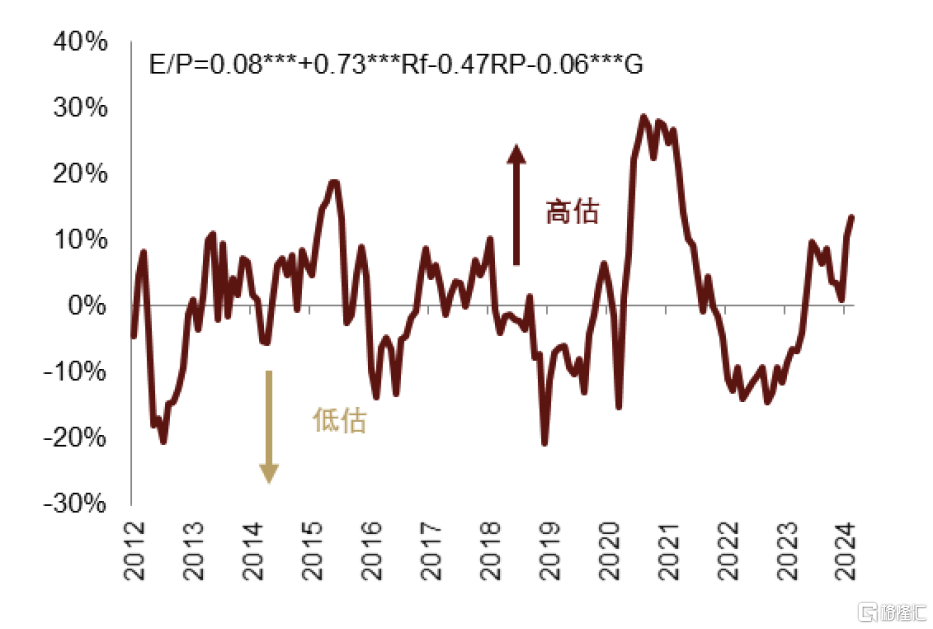

改進後的美聯儲模型顯示,美國、日本和印度股市可能有高估,德國股市偏低估。具體來看,美股在2023年後开始進入高估區間,雖然在2023年下半年由於美債利率的攀升股價出現一定程度的回調,帶動估值回落,但整體仍處於較高估值水平。值得注意的是,疫情以來模型顯示的美股估值波動明顯加大,主要是由於該估值方法下受美債利率影響較大,疫情以來美債利率波動上升,從而加劇了估值水平的變化。除美國外,日本和印度股市也出現一定程度的高估。相比之下,德國股市則存在低估的情況。從絕對水平看,英國股市處於高估區間,但從分位數水平看,英國股市估值則較爲合理。

圖表9:美國股市可能存在高估

資料來源:Refinitive,Wind,中金公司研究部

注:時間序列爲股價與公允價格比值減去1,下同

圖表10:日本股市可能存在高估

資料來源:Refinitive,Wind,中金公司研究部

注:時間序列爲股價與公允價格比值減去1,下同

圖表11:印度股市存在較爲突出的高估

資料來源:Refinitive,Wind,中金公司研究部

資產配置視角估值

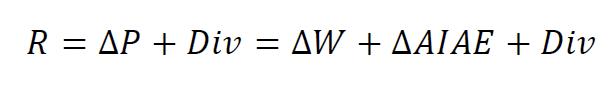

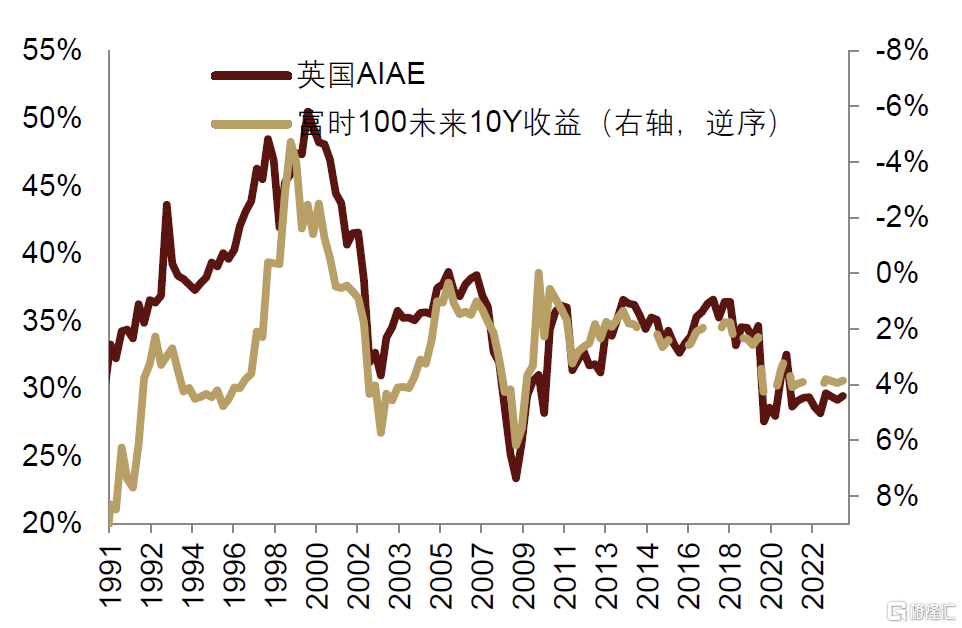

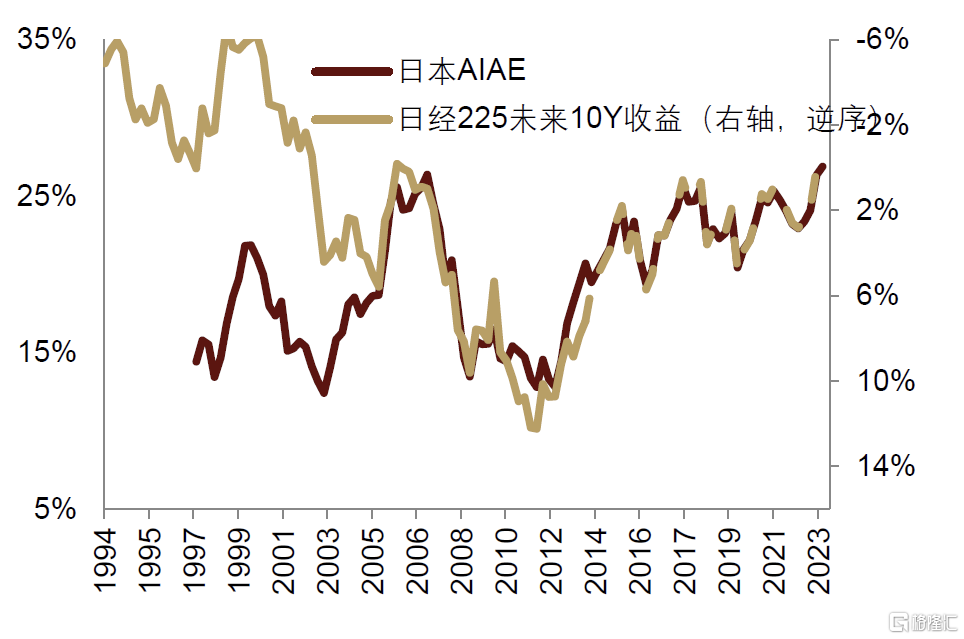

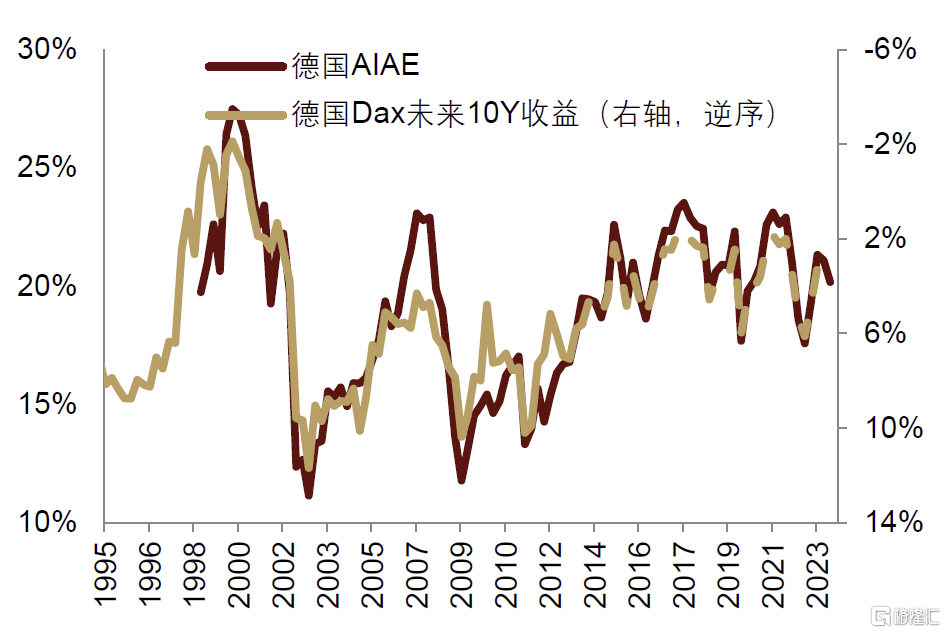

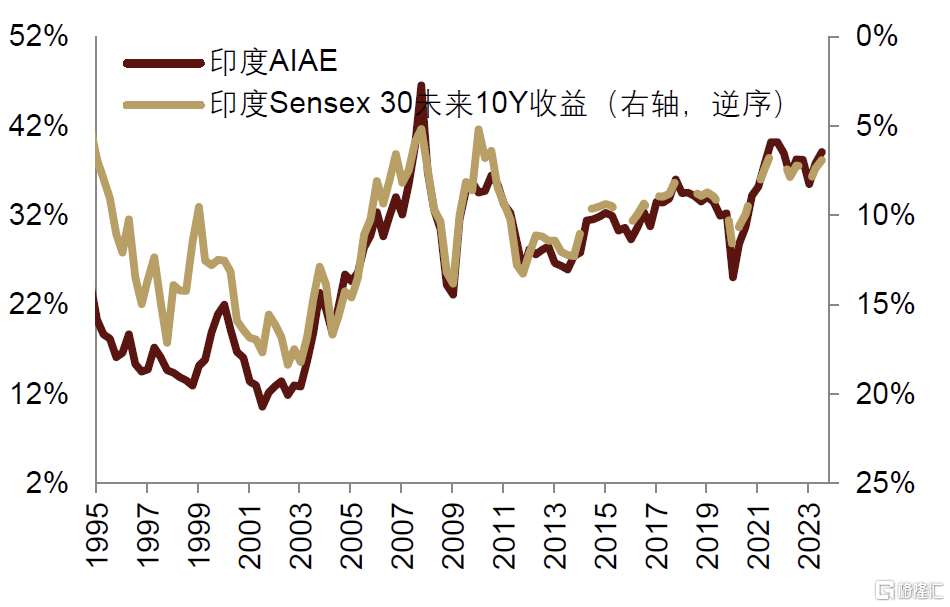

除上述傳統估值和美聯儲估值模型外,資產配置估值模型(Aggregate Investor Allocation to Equities,AIAE)爲我們提供了刻畫股市估值的另一個視角[3]。不同於前述估值方法中將股票價格與自身盈利或是與債券價格比較從而描述股市的估值,AIAE從資產配置的角度出發,刻畫股票在金融資產(包括權益、債券、現金)中的配置比例,從而通過出投資者對權益資產的配置情況,反映出當前股票市場是否被過高配置,進而被過高的估值。

具體而言,AIAE指標爲權益總市值在包括權益、債券、現金在內的流通性較好的金融資產總市值中的比重。當投資者對未來經濟表示樂觀,或者風險偏好上升時,權益資產配置比例上升,帶動股票價格上漲,反之則股票價格下降。AIAE指標本質上反映了資產的供需關系。雖然由於金融資產與其他實物商品的定價機制完全不同,並出現了各種定價模型,但反映到具體的交易中,金融資產的價格仍然受到供需影響的。當投資者認爲資產價格低於價值時,對資產的邊際需求增加,從而推升資產價格。從宏觀視角來看,金融資產的總供給即爲經濟主體的負債,包括股權和債權,而金融資產的總需求即爲投資者的配置需求。考慮在短期內,假定股權和債權類資產的供給是固定的,但此時如果投資者的風險偏好從傳統的6股4債上升爲8股2債,對權益資產配置需求的上升將通過推升權益資產價格的方式實現,直至達到新的配置需求下的平衡。在中長期中,經濟增長伴隨着信貸的擴張和槓杆率的上升,債權類資產供給隨之增加,如果投資者的配置偏好並未出現顯著變化,則在股權類資產總體供給穩定的情況下,意味着股票價格隨着經濟增長而上升。此時,股票收益分解將從估值變化、盈利變化和股利,轉變爲社會總金融財富W變化、權益配置比例AIAE變化和股利:

不同於傳統方法中的估值均值回歸規律,AIAE方法則刻畫了投資者權益配置偏好的均值回歸。在均衡條件下,金融資產的總供給等於總需求,其中,權益類資產的總供給可以認爲是上市公司的總市值,而債券和現金類資產的總供給即爲經濟實體總體債權類資產的負債規模,包括債券和貸款。數據顯示,AIAE指標對未來資產長期收益率具有較強的預測能力。

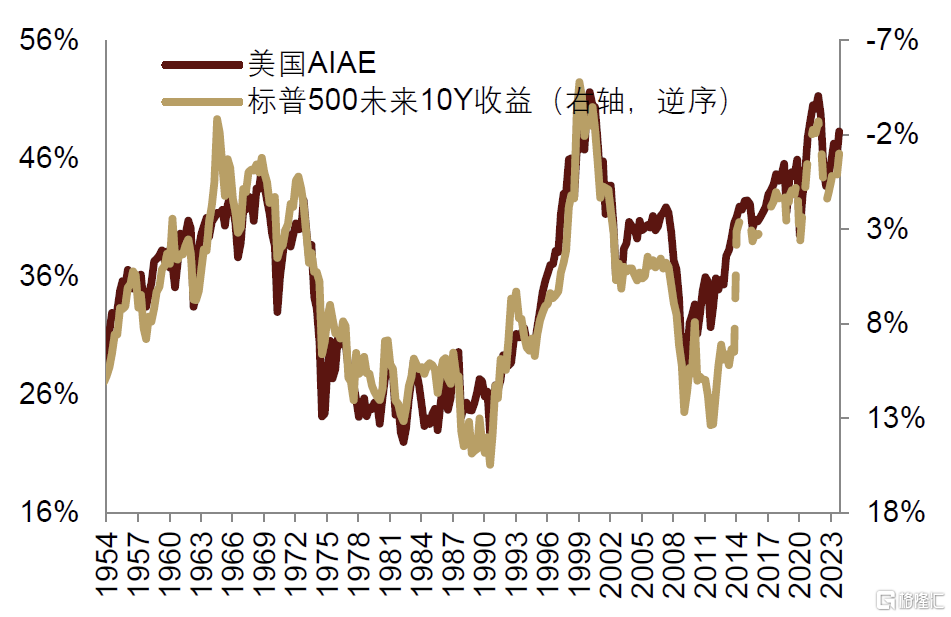

AIAE指標顯示,當前美國、日本和印度的權益配置比例處於歷史高位。具體來看,截至2023年底,美國權益類資產佔全部金融資產的配置比重接近50%,僅次於2000年互聯網泡沫破滅前夕、以及2022年美聯儲开啓本輪加息前夕,處於歷史上較高位置。自1950年代至今,AIAE指標對美國股市未來10年收益率具有較強的預測能力,相關性接近-0.9,權益資產過高的配置比例意味着未來股票收益的大幅下滑。根據歷史規律顯示,當前美國權益類資產的配置比重意味着未來美股長期收益率已經進入負值區間。此外,美國權益類資產的配置偏好與經濟政策風險也出現了分化。如前文所述,影響權益類資產配置比重的重要因素是經濟不確定性和風險偏好。1990年代以來,美國權益資產配置比重的上升一般伴隨着經濟政策不確定性的下降,反之,經濟政策不確定性增加,權益資產配置比重也隨之回落。但2016年以來,全球經濟不確定性上升,但美國權益類資產的配置比重卻逆向增加。一個可能的解釋是,金融危機後美國進入史上最長的經濟復蘇,疊加疫情後寬松的貨幣和財政政策,進一步帶來分子端盈利和風險偏好的改善,蓋過了經濟不確定性上升帶來的風險偏好回落,推高了權益類資產的配置比重。但不能排除的另一種解釋是,美股出現了高估的可能性。

類似的,日本和印度的AIAE指標均處於歷史95%分位數水平,顯示當前權益類資產被明顯高配,意味着未來股票長期收益率的下滑,其中日本未來股票長期收益預測亦同樣跌入負值區間。英國當前權益類資產配置比重不高,意味着未來股票長期收益或將震蕩上行。德國權益類資產配置比重處於中樞位置,未來股票長期收益或維持震蕩。

圖表12:當前美國權益類資產配置比重較高,暗示未來長期收益或進入負值區間

資料來源:FRED,Haver,中金公司研究部

注:虛线爲未來股市長期收益預測值

圖表13:當前美國權益資產配置比重與經濟不確定性指數出現分化

資料來源:FRED,Haver,中金公司研究部

圖表14:英國權益資產配置比例處於偏低位置

資料來源:FRED,Haver,中金公司研究部

圖表15:日本當前權益資產配置比重較高,暗示未來權益資產長期收益下行

資料來源:FRED,Haver,中金公司研究部

圖表16:德國權益資產配置比例處於中樞位置

資料來源:FRED,Haver,中金公司研究部

圖表17:印度當前權益資產配置比重較高,暗示未來收益率或下降

資料來源:FRED,Haver,中金公司研究部

基於AIAE指標對未來股票收益的長期預測構建的隱含股權風險溢價(Equity Risk Premium,ERP)顯示,美國、日本和印度股市處於較爲突出的高估狀態。傳統的股權風險溢價股權風險溢價普遍使用股息率或是PE倒數作爲未來股票長期收益中樞的測算。但由於AIAE指標對未來股市長期收益較強的預測能力,我們可以使用其預測的股票長期收益構建新的隱含股權風險溢價指標。新構建的股權風險溢價指標顯示,美國未來股票長期收益已經低於10年期國債收益率,股票高估程度高於傳統股權風險溢價指標所示情況。類似的,隱含未來股票長期收益低於無風險利率的還有英國、日本和印度。相比之下,德國隱含的股票未來長期收益仍高於無風險利率。但從2010年以來的分位數情況來看,美國、日本、德國和印度的隱含股權風險溢價均處於10%或以下水平,顯示股票存在高估現象;英國隱含股權風險溢價位於22%分位數,存在一定程度的高估。

全球股市估值打分卡

綜合上述各估值指標,我們利用歷史分位數水平構建全球股市的估值打分卡。我們將各估值指標2010年以來的歷史分位數水平以20%爲一檔位,共劃分爲5檔,分別賦予2至-2的得分。在該劃分標准下,當前美國、印度和日本股市似乎處於偏高的高估狀態,德國股市估值較爲合理,英國股市略有低估。

圖表18:全球股市估值打分卡

資料來源:FRED,Haver,中金公司研究部

注:樣本爲自2010年至2024年2月,全樣本數據下,日本由於PE中樞下移使得當前高估程度有所下降,其余國家基本維持不變

全球股市擁擠度

股市集中度

美國、英國、日本股市集中度均處於歷史高位。我們以前50大公司的市值佔股市總市值的比重來刻畫股市集中度。目前,美股、英國、日本股市集中度較高,分別處於99%、93%和99%歷史分位數水平,相比之下,德國和印度股市集中度並不高。雖然美國、英國、德國、日本和印度股市均創出歷史新高,但美國、英國和日本較高的股市集中度意味着股市短期的上漲多由少數公司驅動,市場內部分化明顯,交易較爲擁擠。一個潛在的風險是,如果頭部公司的盈利不及預期,則對市場整體帶來壓力。

資金擁擠度

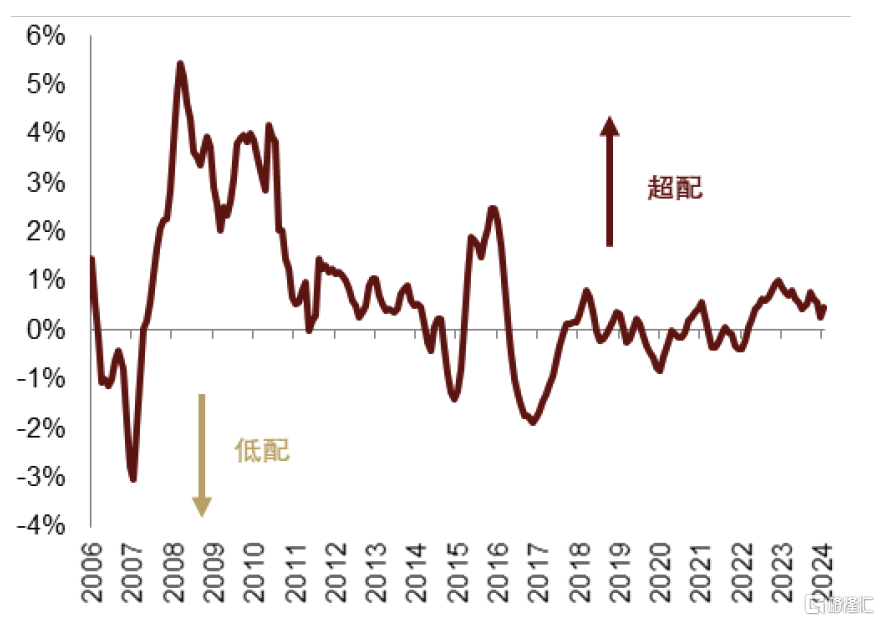

最後,我們從全球基金配置佔比,和主動基金差額配置情況兩個方面監測全球股市的資金流向及擁擠情況。第一,股市資金的整體配置比例。根據EPFR數據顯示,綜合主動和被動基金,持有美國股市的資金規模佔全部追蹤基金的68%,處於2006年以來的幾乎最高水平。類似的還有印度,全球資金投向印度股市的佔比達到了2.2%,亦爲2006年以來的最高水平。其他國家中,投向日本股市的資金佔全球基金的5.1%,較2022年有所回升;投向英國和德國的資產佔比分別爲3.3%和1.8%,均較前期高點有所下滑。

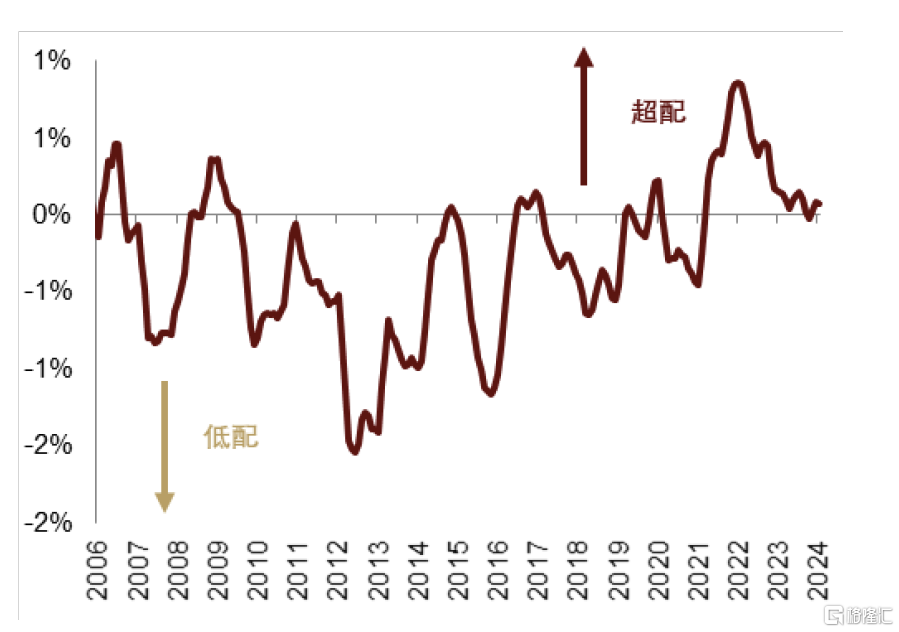

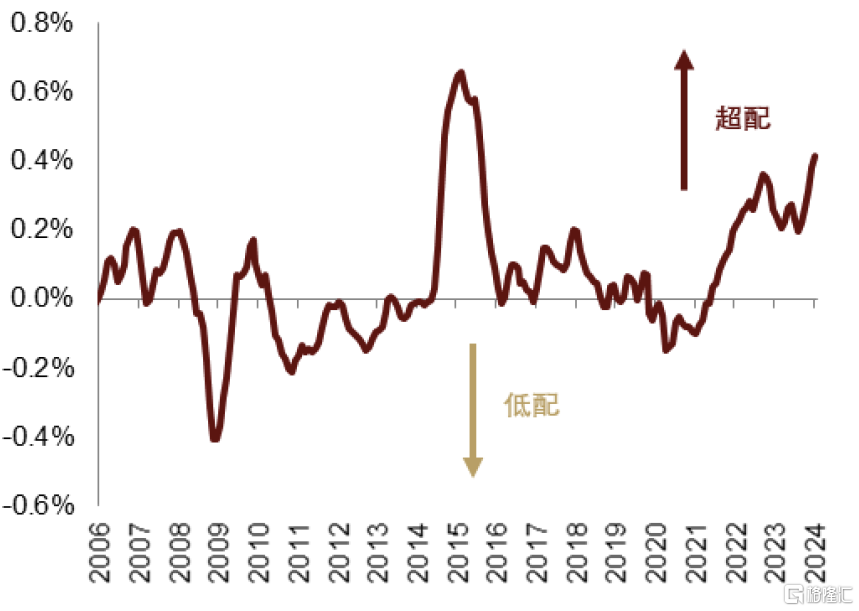

第二,主動資金的超配/低配情況。分开主動被動基金來看,我們將一國主動基金全球佔比變化超過被動基金全球佔比變化的情況定義爲超配,反之則爲低配。2023年以來,美國、日本和印度股市整體獲得主動資金超配,其中,美國和日本股市超額配置幅度有所下滑,印度股市則持續獲得超配;德國股市基本維持平配;英國股市則處於低配區間,但低配程度有所改善。

圖表19:美國股市超配程度較2023年有所下降

資料來源:ERFR,中金公司研究部

注:超配爲主動資金配置佔比變化超出被動資金配置佔比例變化的情況,反之則爲低配

圖表20:日本股市超配情況較2022年減弱

資料來源:ERFR,中金公司研究部

圖表21:印度股市較2021年持續獲得超配

資料來源:ERFR,中金公司研究部

關注實物類與“現金牛”資產

當前海外股市創歷史新高,美國、日本和印度股市近期獲得的市場關注最高,但通過上述估值和市場交易情況來看,其高估程度也最甚,交易也相對較爲擁擠,從資產配置角度來看吸引力欠佳。尤其是在逆全球化和去金融化進程加快,宏觀波動上升時期,金融資產的吸引力和重要性可能出現下降。但如果我們拓寬資產頻譜,一方面,可更多關注實物類資產,包括銅金油在內的大宗商品以及與其掛鉤的資產,比如資源股,可以有效分散投資風險,對衝更高的通脹中樞和宏觀波動,另一方面,在權益資產內部,可更多關注能夠產生穩定現金流的資產,包括天然稀缺性和壁壘性行業、盈利與經濟周期弱相關行業、以及高效的生產性資產(《新宏觀範式下的全球“現金牛”》)。

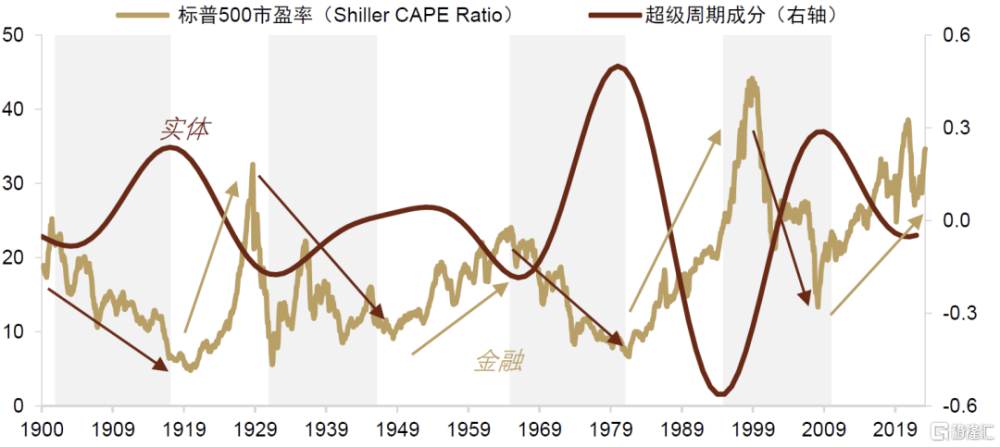

如我們此前報告中的觀點:一方面,金融危機之後實物資產長期欠投資,商品價格對需求衝擊較爲敏感。從宏觀背景上,受疫情和地緣衝突催化,全球經濟逆全球化和去金融化的趨勢加速形成,逆全球化推動產業鏈重構和區域化加速形成,去金融化意味着實體資產相對於金融資產的價值凸顯。從具體的結構性轉型上,綠色轉型和大政府重啓或將直接拉動實物資產的投資和消費需求。全球經濟正在經歷多重結構性變化的需求側推手,下一輪超級周期正在徐徐展开。

另一方面,由綠色轉型和疫後結構性變化所引致的長期供給約束、財政逐漸主導下的貨幣政策挑战加大、以及地緣政治和全球能源格局重塑,將再次推升通脹中樞、加劇宏觀波動。當前美國家庭需求韌性、以及和補庫和制造業周期的开啓可能跨越一般的經濟周期,疊加金融周期上半場,美國通脹和利率中樞將維持較高位。特別是2024年美聯儲貨幣政策一旦轉向,經濟周期有望全面啓動,在勞動力、能源、供應鏈等供給約束長期存在的情況下,加劇二次通脹風險,國際定價的大宗商品如銅油金大周期有望共振开啓,包括銅金油在內的大宗商品以及與其掛鉤的資產,比如資源股。

圖表22:第五輪實物資產超級周期徐徐展开

資料來源:中金公司研究部

注:超級周期成分是指,基於David Jacks收集整理的42種大宗商品實際價格數據,經CF濾波得到的介於20-70年的周期成分。

此外,我們在《新宏觀範式下的全球“現金牛”》中指出,新宏觀範式下,全球投資者更看重企業的盈利質量和資金回籠周期,基於穩定的自由現金流的全球“現金牛”悄然綻放,並具有全球普適性。新宏觀範式下,全球同步开啓新一輪脫虛向實,美歐的去金融化體現在長期更緊的流動性派生、更強的金融監管,而中國的去金融化更多體現在金融地產周期下半場內生貨幣放緩。

因此,我們判斷全球範圍內能夠產生穩定現金流的資產將打开估值重估空間。具體來看,美國更多體現爲供給與資金更稀缺,更貴的資金成本倒逼企業提高盈利質量來對衝。在中國,則更多體現爲需求與成長更稀缺,成長性與穩定性此消彼長。這意味着,有韌性的剛需、通過出海或精耕細作挖掘需求、通過新質生產力等高質量供給來創造需求的企業將享有更高溢價。

中美宏觀環境雖有所差異,但都指向穩定的自由現金流愈發受到全球投資者青睞。建議關注三類“現金牛”資產:1)天然稀缺性和壁壘性行業,如能源資源、金融、公用事業等;2)盈利與經濟周期弱相關,如公用事業、必選消費等;以及3)高效的生產性資產:如AI、高端硬件設備等高質量成長。第三類資產往往集中在高成長風格,在新宏觀範式下,短期也許不能但長期有較大潛力持續產生穩定自由現金流的高質量成長同樣值得關注。

本文摘自中金公司2024年5月6日已經發布的《新宏觀範式下,海外市場韌性幾何?》

於文博 分析員 SAC 執證編號:S0080523120009

張峻棟 分析員 SAC 執證編號:S0080522110001 SFC CE Ref:BRY570

張文朗 分析員 SAC 執證編號:S0080520080009 SFC CE Ref:BFE988

標題:新宏觀範式下,海外市場韌性幾何?

地址:https://www.iknowplus.com/post/105913.html