央行“下場买債”是中國版QE嗎?

最近央行購买國債的話題討論很廣,4月23日,財政部黨組理論學習中心組在《人民日報》發文支持央行买債,同日,央行相關負責人在接受《金融時報》採訪,回應买賣國債可以作爲一種流動性管理方式和貨幣政策工具儲備。

央行購債是不是“中國版QE”?如何看待央行下場买債?帶來哪些影響?

1 背景:長期看央行購債是貨幣投放工具的擴充,短期看是解決有效需求不足、寬信用受阻的選項之一

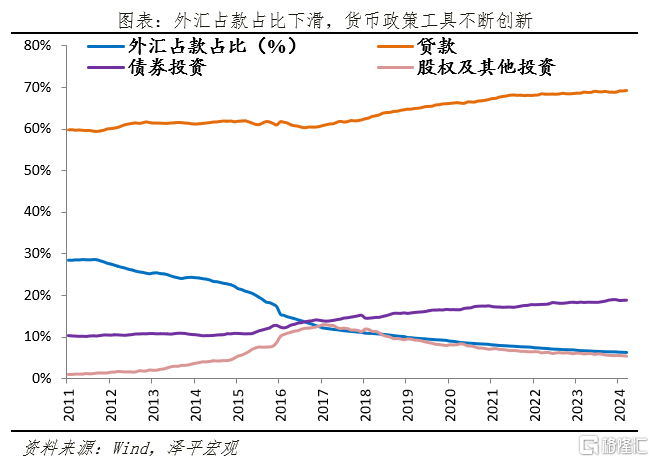

2013年以前,外匯佔款是我國貨幣投放的主要渠道,寬貨幣快速傳導至寬信用。中國加入WTO後,經常账戶和資本账戶長期維持雙順差,企業出口獲取美元,結匯後形成人民幣投放,在央行的資產負債表裏形成“外匯佔款”。外匯佔款在基礎貨幣的比重連續多年超過100%,2009年最高峰時高達131%。通過外匯佔款投放基礎貨幣,優勢是貨幣傳導機制暢通,貨幣直接流向效率最高、最活躍的實體經濟部門,劣勢是央行對於基礎貨幣投放處於被動地位,容易造成貨幣超發。

2014年以來,隨着外匯佔款下滑,央行通過降准、MLF等工具主動投放基礎貨幣,再通過“房地產-土地財政”進行寬信用。2014年,爲了應對外匯佔款下滑對基礎貨幣投放的衝擊,央行逐步通過降准降息、創設MLF(中期借貸便利)、PSL(抵押補充貸款)等工具主動投放基礎貨幣。這一階段基建、地產融資需求旺盛,基礎貨幣經過信貸派生,以房地產、土地爲抵押品,流向房地產、地方城投以及居民部門等領域,寬信用發揮了顯著成效。但這種貨幣投放方式也造成房價高企、債務高企等問題。

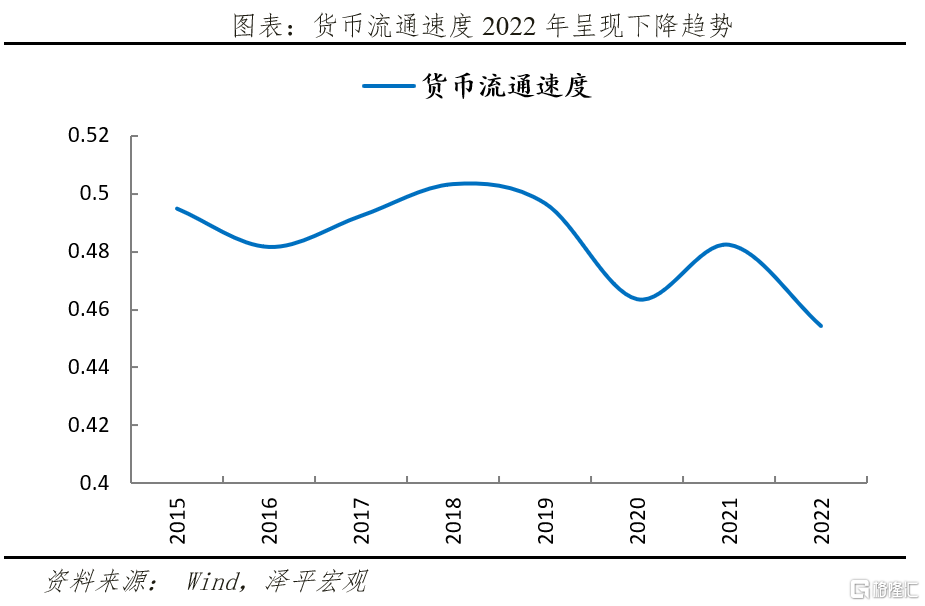

近兩年,有效需求不足成爲主要矛盾,依靠降准、MLF等傳統貨幣投放方式,創新貨幣投放方式具有必要性。截至2024年3月,廣義貨幣M2已經突破300萬億元,貨幣供應充足,但社融同比增速8.7%、信貸同比增速9.6%,均有下滑。大量貨幣以預防式儲蓄的方式沉澱下來,貨幣流通速度下降,並未轉化爲消費和投資流入實體經濟循環,形成貨幣沉澱,因此亟待豐富貨幣政策工具箱。

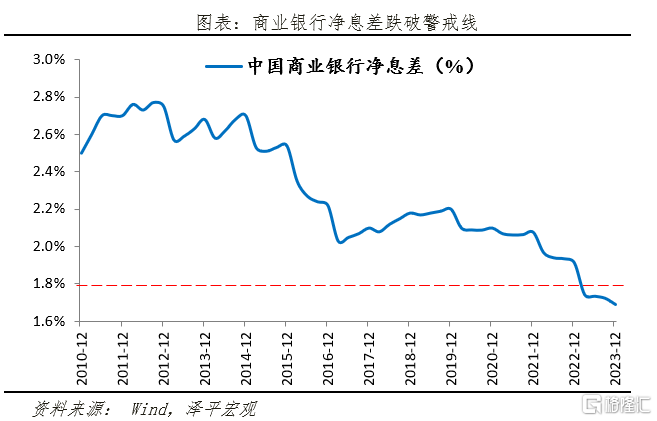

從可行性來看,傳統工具受限於政策空間難以大幅寬松,央行購債配合財政發力,直達實體,可能是當前寬信用的關鍵。一是降准存在理論下限,一般我們將5%視爲存款准備金的理論下限,截至2024年2月5日,金融機構平均存款准備金率約爲7.0%。二是降息受制於銀行淨息差,2023年商業銀行淨息差爲1.69%,首次低於1.70%,掣肘降息等傳統貨幣政策空間。三是MLF等工具成本較高,在同業存單利率較低的情況下,金融機構向央行借貸動力不足,目前MLF連續兩個月“縮量平價”續作,難以發揮寬信用作用。

綜上,央行購債是豐富貨幣政策工具箱的重要舉措,符合當前財政發力、貨幣配合的基調。2023年10月增發萬億國債,赤字率擴容至3.8%;2023年末PSL淨投放5000億,提供中長期低成本資金,發揮“准財政+寬貨幣+寬信用”多重功能。2024年政府工作報告指出,今年起擬連續幾年發行超長期特別國債。貨幣政策與財政政策協同配合,發揮貨幣政策工具“類財政”作用,中央加槓杆,成爲當前寬信用、穩增長的主要邏輯。

2 方式:中國央行下場購債與美日歐QE的四點不同

中國央行下場購債與美日歐央行的量化寬松相比,雖然形式都是從二級市場購买國債,但本質不同。

一是背景不同。美日歐央行實行QE時,經濟增長進入低速區間、降准降息等常規貨幣政策空間基本耗盡,是被動無奈之舉;中國GDP增速在5%左右,屬於中速區間,當前金融機構加權平均存款准備金率約爲7.0%,尚有政策空間,是主動有爲之舉。

二是定位不同。美日歐的QE定位爲非常規的量化寬松政策,中國央行購买國債大概率通過二級市場公开操作,尚屬貨幣政策正常操作範疇。《中國人民銀行法》規定,央行不得在一級市場直接認購國債,但“爲執行貨幣政策,可以在公开市場上买賣國債、其他政府債券和金融債券及外匯”,均說明央行購債是常見的貨幣政策工具。

三是目的不同。美聯儲在次貸危機後實行三輪QE,二級市場买入長端債券,目的是壓低長端利率。而當前在寬貨幣和資產荒背景下,中國30年期國債收益率在2.5%以下,10年期國債收益率則在2.3%以下,甚至低於MLF政策利率,央行表態“長期國債收益率主要反映長期經濟增長和通脹的預期”,央行下場購买國債,在於豐富貨幣投放方式,注入實體經濟流動性,而非壓低長期債券利率。

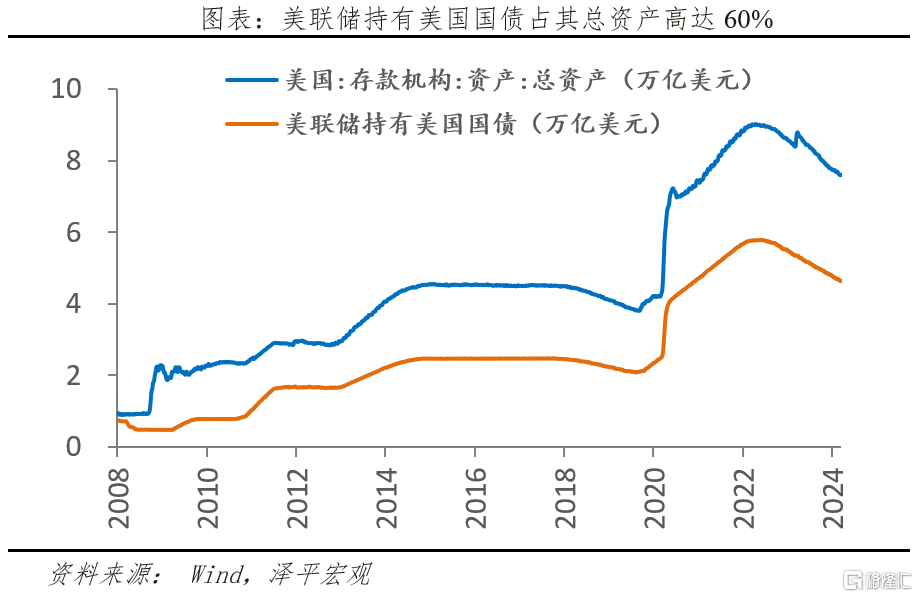

四是力度不同。美日歐的QE經過各種演化,衍生出零利率、負利率、量化寬松、甚至直升機撒錢等工具,大規模單向买入國債,激進程度逐步遞增。2023年美聯儲持有美國國債金額4.79萬億美元,佔其總資產的比重62.1%。中國央行即使下場購买國債,大概率從二級市場买入,緩解國債供給對市場流動性衝擊,佔比體量不會太高,力度溫和。

3 影響:豐富貨幣政策工具箱,寬貨幣直達寬信用,關鍵在貨幣流向和乘數效應

豐富貨幣政策工具箱,寬貨幣形式多樣化。美聯儲降息預期推遲、我國有效需求仍待提振、地方債務壓力較大等背景下,降准降息空間有限。央行在二級市場購买國債,增加基礎貨幣投放,屬於貨幣政策工具儲備,豐富貨幣政策工具箱。

有利於縮短寬貨幣到寬信用路徑,但關鍵提高貨幣乘數。長期以來我們貨幣創造一靠房地產和土地財政,二靠制造業和民營經濟,從寬貨幣到寬信用鏈條長,乘數效應好。我們正面臨貨幣創造範式的改變。目前房地產和民營經濟融資需求較爲低迷,新的貨幣創造渠道要 “財政發力,貨幣配合”。如果貨幣創造主要依靠政府、城投公司或國央企,資源配置效率低於民企,貨幣鏈條縮短,存在擠出效應,降低貨幣乘數,寬信用效果也會打折扣。

利好股市。一方面,央行在公开市場購債,有利於緩解萬億國債發行對資金面的擾動,有利於市場流動性合理充裕。另一方面,央行購买國債作爲一種常規貨幣政策,向市場釋放寬松信號,提振市場情緒。

利好債市。4月23日財政部發文支持央行購債,債券市場迎來牛市高潮,銀行間主要利率債創階段性新低。但當前市場情緒對債券牛市已充分反應,後續央行买債操作落地後債市影響可能有限。

緩解政府財政壓力,實現“財”“貨”協同配合。央行在公开市場購債,有利於減輕利率上行對政府的財政壓力,配合財政政策,發力穩增長。根據MV=PQ,M高增,PQ低迷,最終指向貨幣流通速度V放緩。自2022年以來貨幣逐漸沉澱於居民與企業的定期存款账戶,退出流通領域,未能轉化爲消費和投資。社會中的貨幣交換活躍程度顯著下降,貨幣的循環通道不暢,V隨之下降。如何提高居民的消費與購房意愿、企業的投資與擴張意愿,激活貨幣流通,成爲經濟復蘇“爬坡過坎”的關鍵。

標題:央行“下場买債”是中國版QE嗎?

地址:https://www.iknowplus.com/post/102520.html