天風宏觀:疫後復蘇進入第三階段

6月經濟環比下行速度放緩,政策托底疊加內外庫存見底會支撐後續經濟見底回升。

今年經濟既是轉型中的復蘇,也是疫後復蘇。轉型復蘇的特徵是經濟增長中樞處於長期下行通道,疫後復蘇的特徵是環比增速分爲“N”字形三個階段。

一季度是疫後復蘇的第一階段,高環比增速體現出疫後經濟報復性恢復的特徵。

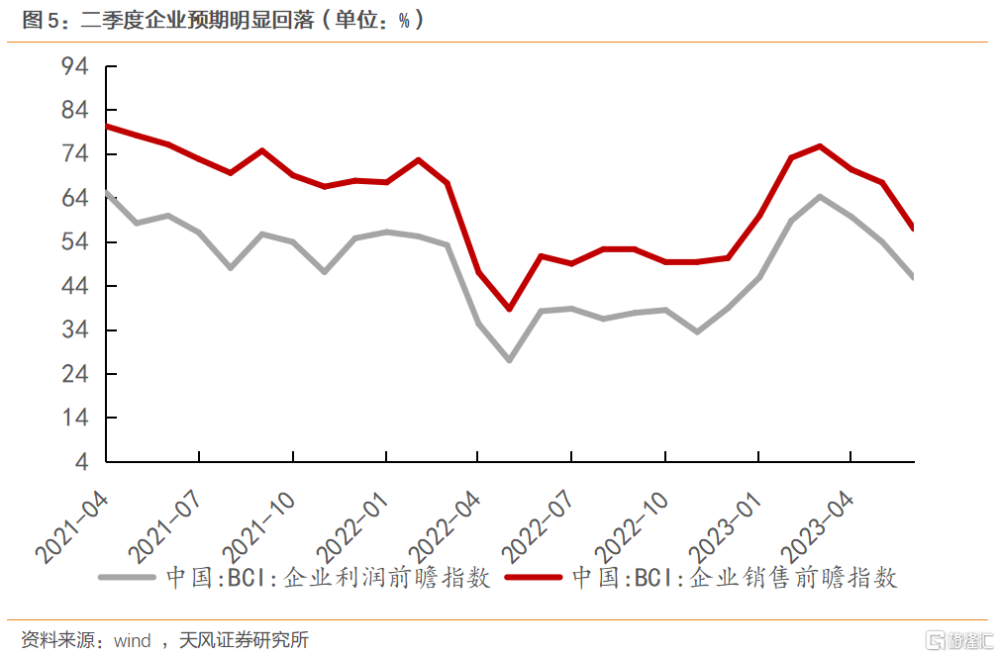

二季度是疫後復蘇的第二階段,環比增速的大幅回落既有短期因素,也有長期因素。短期因素是前期報復性復蘇透支了後期的復蘇節奏,長期因素是經濟內生動能不足,增速向疫後更低中樞回歸。

但是站在3季度初,各項短期因素或多或少都發生了變化。

我們在2023.4.3曾判斷:經過了二季度的政策觀察期,同時低基數效應結束,經濟內生動能的成色更加清晰,三季度可能出台針對性政策,經濟復蘇進入第三階段。

進入3季度,經濟是否進入疫後復蘇的第三階段,即環比增速在2季度明顯放緩之後能否重新向上,對於市場情緒和基本面定價而言至關重要。

第一是6月的PMI數據表明,環比增速重新向上的拐點或已臨近。

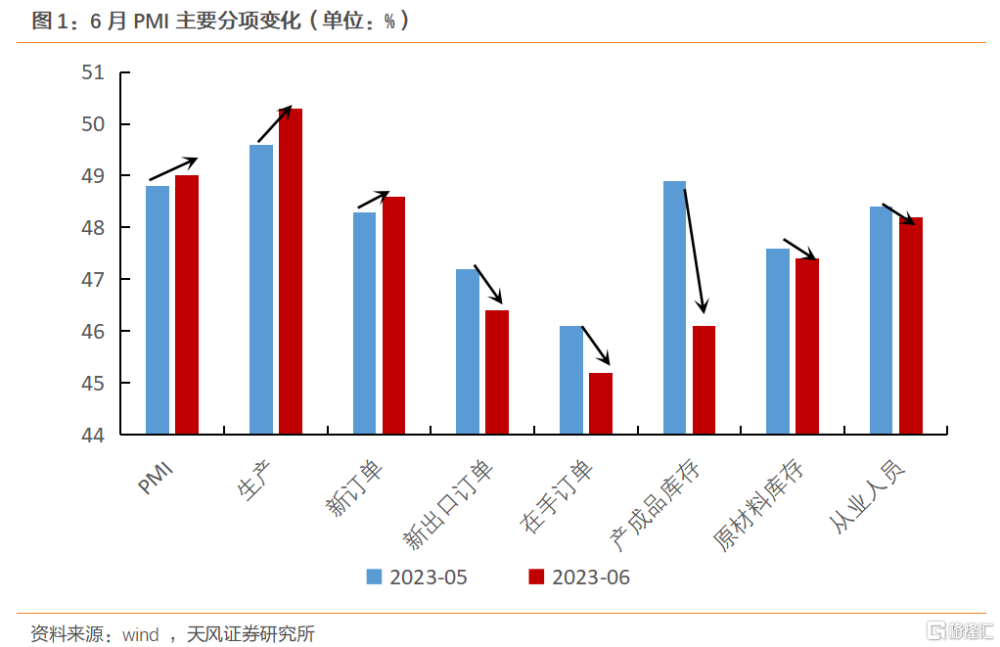

6月PMI數據上行0.2個百分點至49%,結束了連續3個月的下行。其中,生產強於需求強於庫存,6月生產指數上行0.7個百分點至50.3%,拉動PMI上行0.18個百分點;新訂單指數上行0.3個百分點至48.6%,拉動PMI上行0.09個百分點;原材料庫存下滑0.2個百分點至47.4%,拖累PMI下滑0.02個百分點。

第二是6月部分高頻數據也表明國內部分行業產需开始企穩。

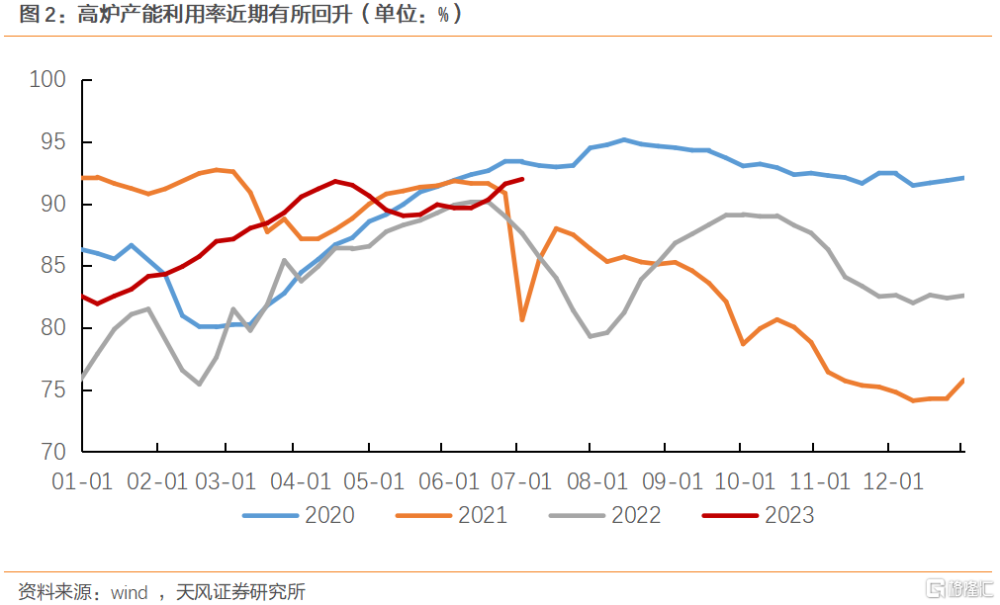

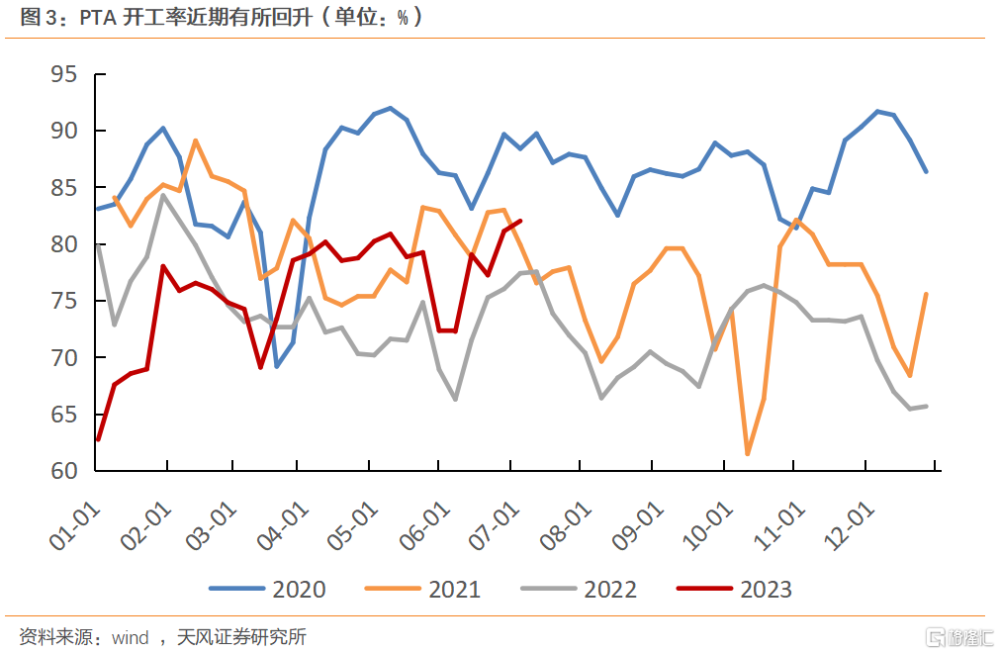

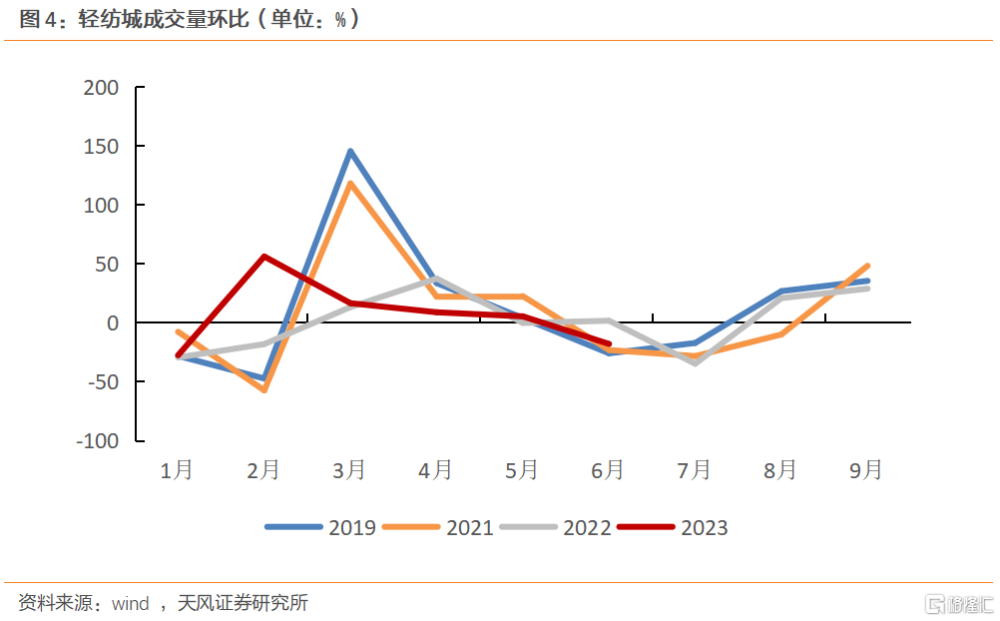

生產端,6月上下遊生產指標均有所好轉,如高爐开工率從5月末的82.4%上行至6月末的84.1%,江浙地區滌綸長絲开工率從82.2%上行至86.2%。需求端,6月輕紡城成交量、乘用車零售環比表現亮眼,3-4月份輕紡城成交量環比明顯低於往年同期,但隨着透支效應減弱等,6月輕紡城成交量環比已經與往年同期水平接近。6月乘用車零售環比上行9%,強於今年4、5月水平。

第三是“政策底”和“庫存底”爲經濟增速環比改善提供了額外支撐。

政策底裏,貨幣政策來的最早。

6月中旬央行先後下調了OMO和MLF利率,並在二季度例會明確表示“要克服困難、乘勢而上,加大宏觀政策調控力度”,“繼續發揮好已投放的政策性开發性金融工具資金作用…延續實施保交樓貸款支持計劃”等。6月底央行提高支小支農再貸款額度後,預計後續信用端政策工具會繼續加碼。

6月16日國常會表示“要研究推出經濟持續回升向好的一批政策措施,強調具備條件的政策措施要及時出台、抓緊實施,同時加強政策措施的儲備,最大限度發揮政策綜合效應”。隨着政策底的到來,政策對經濟的支撐力度增強,如央行通過加大對基礎設施建設的支持力度(如政策性开發性金融工具等),彌補基建因土地出讓收入下滑的資金缺口,進而推動基建投資企穩。

除政策發力外,去庫存對經濟的拖累預計會逐漸減弱。

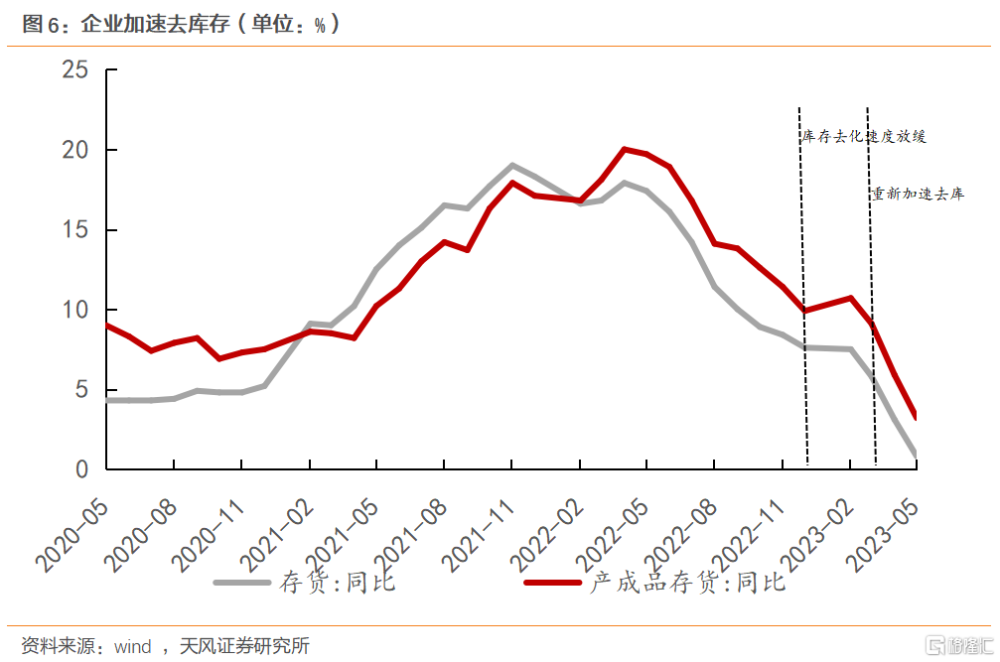

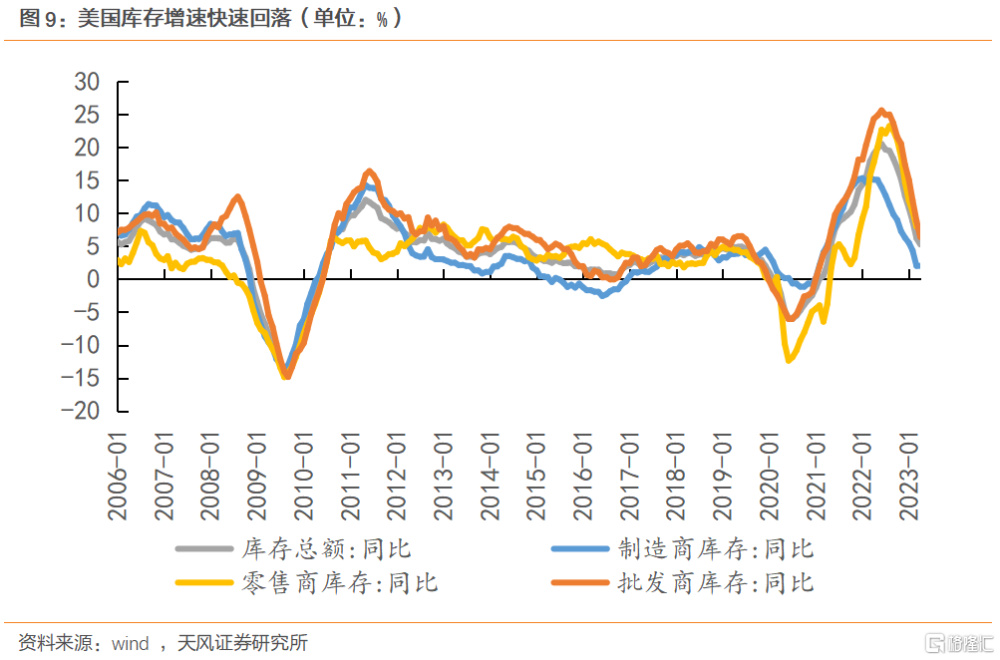

企業加速主動去庫存助推了二季度經濟環比增速的大幅放緩。庫存同比增速從3月的9.1%快速下滑至5月的3.2%,6月企業繼續加速去庫,如6月PMI產成品存貨下滑2.8個百分點至46.1%。加速去庫存雖然不是經濟放緩的原因,但是加劇了放緩幅度,導致4、5月工業增加值復合增速(比21年)快速回落至1.3%和2.1%。

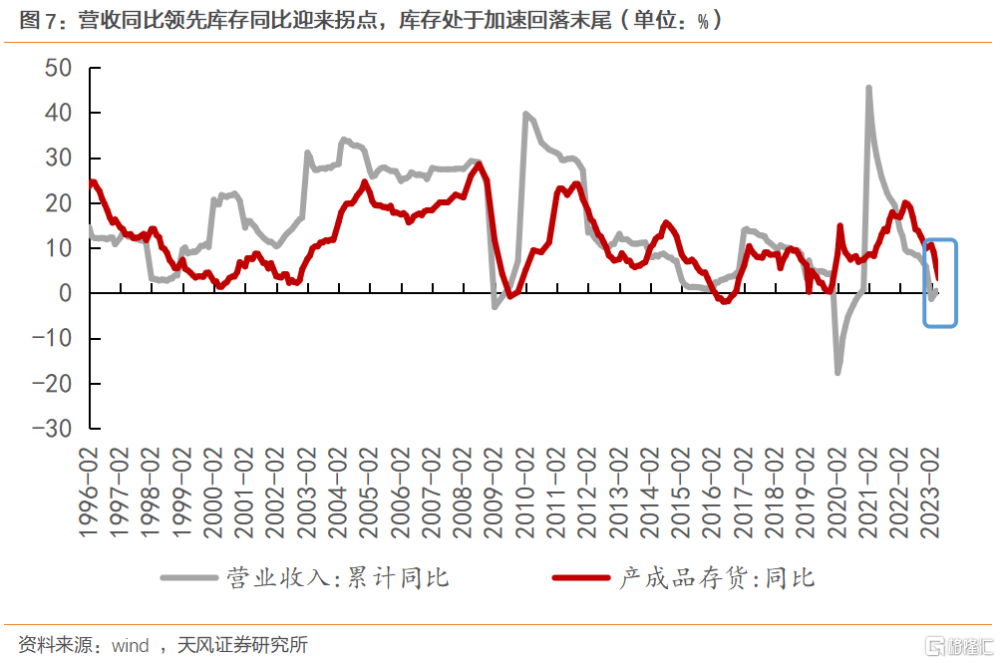

從庫存周期來看,當下庫存周期有望從主動去庫階段逐漸轉向被動去庫和補庫階段。

目前工業企業利潤總額和營業收入同比增速正在緩慢修復,後續企業去庫速度或會开始放緩,並逐漸進入補庫階段。6月PMI產成品庫存指數快速回落時,原材料庫存指數僅下滑0.2個百分點,同時新訂單指數、商品出廠價格指數和主要原材料購進價格指數均有所回升。這也表明庫存周期中的積極因素正在逐步增多,行業去庫對經濟的拖累將會放緩。

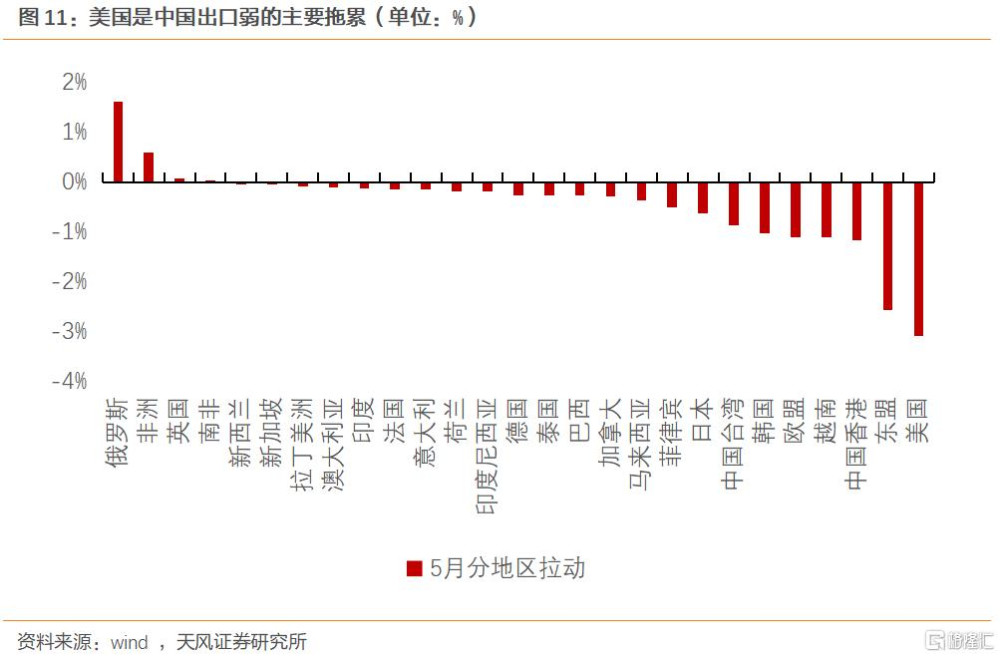

最後,出口依然是今年經濟復蘇的重要驅動力。

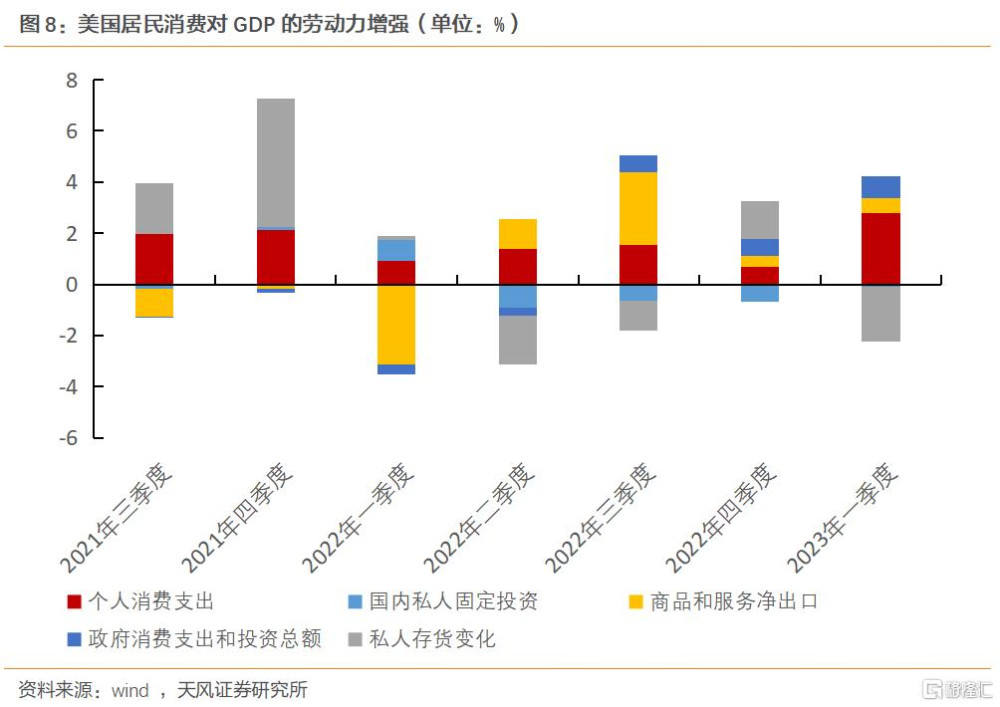

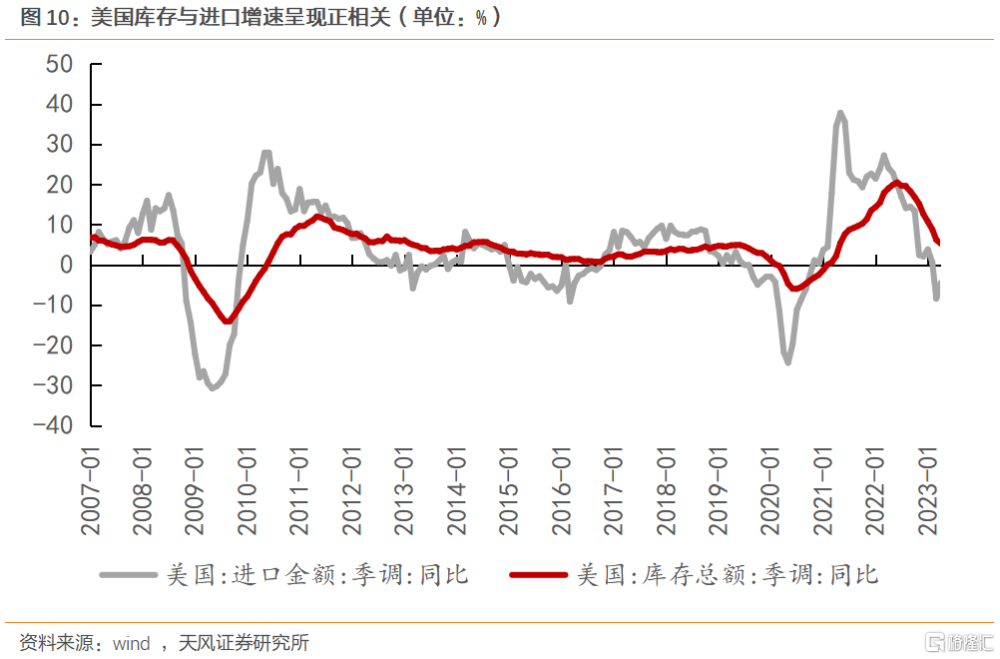

5-7月是年內出口增速下行較明顯的時間點,8月之後隨着基數效應減弱以及以美國爲代表的外需回暖,中國出口增速或將再度上行。隨着通脹讀數回落,美國居民實際可支配收入增速回升,當下美國供不應求的勞動力市場格局確保了美國居民端的收入維持高增,一季度美國GDP同比增長2%,其中個人消費支出拉動GDP同比增長2.8個百分點。

按照此前去庫速度(美國批發商庫存同比增速以每個月平均1.9個百分點的速度下滑,美國零售商庫存增速以1.5個百分點的速度下滑),今年三季度末-四季度初可能是美國庫存周期底部,美國四季度或將开啓補庫存,中國出口訂單好轉將帶動外貿企業更早補庫。

總的來看,二季度或是疫後復蘇環比最弱的階段,即疫後復蘇的第二階段(N字形的第二筆)。三季度在透支效應減弱、政策適度托底、內外庫存加速見底等因素的共同作用下,環比增長有望有所改善。進入疫後復蘇的第三階段,市場對基本面定價也有望從低估進入到修復。

風險提示

海外經濟下行超預期、中國經濟復蘇不及預期、地產拖累經濟復蘇

注:本文來自天風證券於2023年7月3日發布的證券研究報告《疫後復蘇進入第三階段》;報告分析師:宋雪濤 SAC 執業證書編號: S1110517090003、孫永樂 SAC 執業證書編號: S1110523010001

本資料爲格隆匯經天風證券股份有限公司授權發布,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、復制、發表、許可或仿制本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,爲保證服務質量、控制投資風險,請勿訂閱本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發布旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報告的發布平台,所發布觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發布的報告爲准。本資料內容僅反映作者於發出完整報告當日或發布本資料內容當日的判斷,可隨時更改且不予通告。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。

標題:天風宏觀:疫後復蘇進入第三階段

地址:https://www.iknowplus.com/post/10234.html