超越傳統的貨幣政策體系

引子

近期,我們發了一系列關於“一年存單利率”的文章,講了幾個極其反直覺的結論:

1、在經濟復蘇初期,貸款增速增加,一年存單利率下行;

2、在經濟復蘇初期,政府債券發行提速,一年存單利率下行;

很多朋友表示不理解,經過幾番爭執之後,我也終於搞明白分歧在哪裏了。

絕大部分投資者腦子裏的貨幣政策體系依舊是傳統的貨幣政策體系:緊約束是基礎貨幣。因此,大家一直在數量的維度打轉。

事實上,我們央行早已經超脫了這個體系,做了一個升級後的新系統:

1、提前投放大量的基礎貨幣,讓基礎貨幣成爲松弛約束;

2、讓商業銀行的負債質量成爲緊約束;

也就是說,大部分投資者還以爲基礎貨幣是緊約束,盯着基礎貨幣分析,當然會碰到很多自己看不懂的現象了。

新的貨幣政策體系

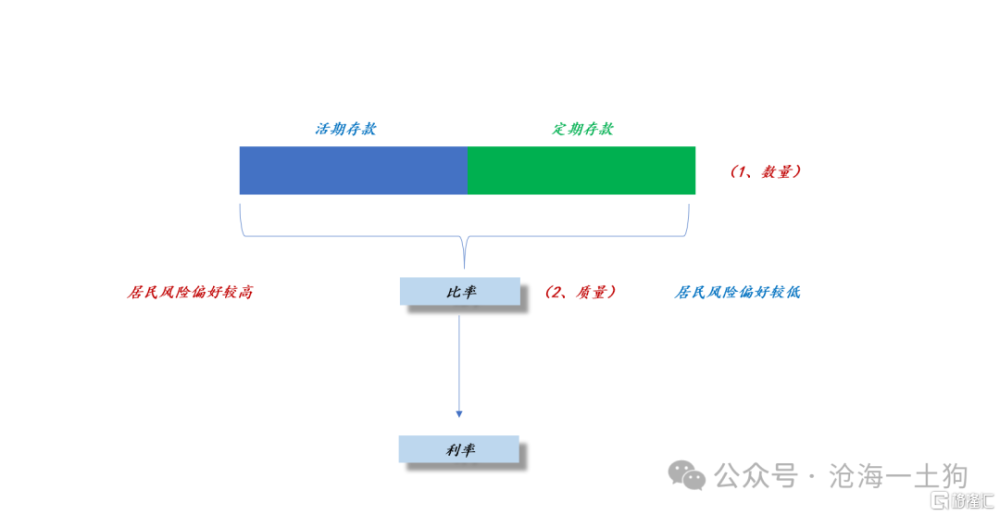

如上圖所示,央行拓展了一個維度——負債質量,並讓負債質量成爲一個優先約束,基礎貨幣數量成爲一個劣後約束。

這個新體系比舊體系多了一個層次,也帶來了顆粒度的增加,央行對貨幣投放的把控更加細膩。

在這個框架下,商業銀行一定是先感受到負債質量約束,然後,才能感受到基礎貨幣數量約束。

在大學階段,大家應該學過线性規劃這門課程,這門課程告訴我們:我們很難碰到所有資源同時是緊約束的情況,大部分時候只有一個資源是緊約束,我們應該把分析的落腳點放到這個約束上。

這個新的貨幣政策體系是人爲的,央行刻意構造了它:

1、大部分情況下,負債質量約束是緊約束;

2、少部分情況下,基礎貨幣數量才是緊約束;

新體系的構建原理

那么,爲什么要把優先約束設置爲負債質量呢?這其實很考驗設計者的水平。因爲設計者想把居民這個主體引進來。

在傳統的框架中,央行投放基礎貨幣,商業銀行投放貸款,居民的參與感較弱。這時,央行面臨一個十分嚴肅的問題:如何保證基礎貨幣投放得剛剛好呢?要做到“精准施策”,央行需要追溯到源頭——知道居民的信貸需求狀況,也就是說,需要央行比居民更了解居民,這其實有點強人所難。

所以,爲了實施“精准施策”,就要往上提一提居民的位置,讓居民先表達觀點。

事實上,居民表達觀點的方式也很簡單——決定貨幣流通速度。

1、當居民比較樂觀時,M2中活期存款的比率較高;

2、當居民比較悲觀時,M2中定期存款的比率較高;

於是,央行就設置了一個系列指標(ps:MPA考核體系下),約束商業銀行的負債質量(ps:譬如,LCR指標對商業銀行的負債情況提出了要求)。在這個體系下,居民的位置很靠前了,不再是單純的接受者。爲了簡單起見,我們可以把這些指標歸一化爲一個概念:商業銀行一年以內負債的加權平均期限。

當居民風險偏好較低時,增量M2中定存比例較高,增量貸款會改善商業銀行的負債指標;當居民風險偏好較高時,增量M2中定存比例較低,增量貸款會惡化商業銀行的負債指標。

也就是說,通過這個機制,央行把居民也引入了指標投放體系,替代了自己之前的位置:

在貨幣流通速度較低時,居民充當指標投放者,當居民需要貸款時,就多投放指標;當居民不需要貸款時,就回籠指標。

這個是一個極其精巧的體系,在經濟情況比較差的時候,可以做到精准滴灌,避免了“大水漫灌”所帶來的匯率壓力。

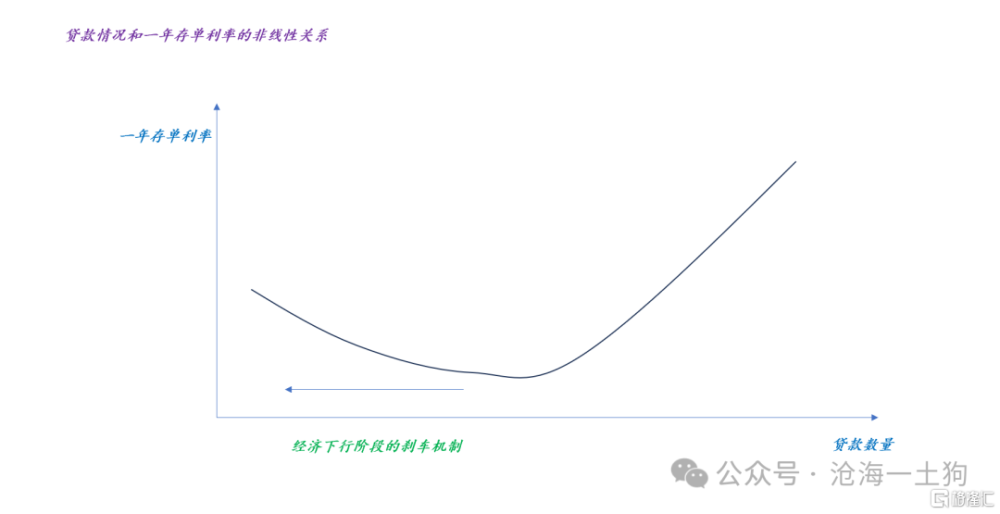

如上圖所示,當貸款數量減少時,商業銀行負債端的M2也在湮滅,即居民也在回籠【負債指標】,收緊商業銀行的指標資源,導致一年存單有向上的動力。

因此,在經濟下行的階段,期限利差會大幅收縮。其背後有兩股力量,均來自於居民,一方面,居民減少貸款,拉低了十年國債利率;另一方面,居民收緊了【負債指標】,讓一年存單利率持穩或者上行。

有了居民的幫助之後,央行的角色變得更加超然,他可以單純地作爲一個監督者,查漏補缺——出現問題,及時糾正。

反直覺的來源

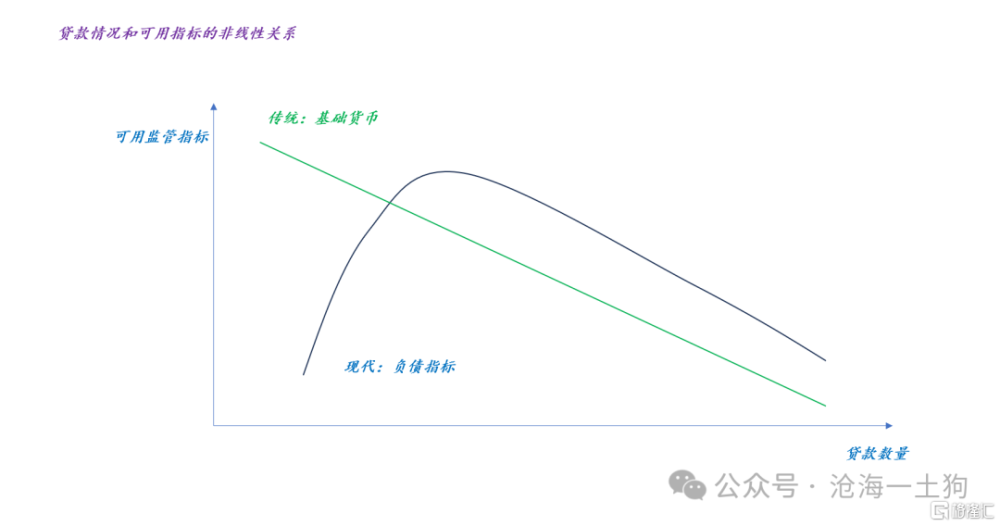

如上圖所示,在傳統框架下,緊約束是基礎貨幣,然而,信貸數量和基礎貨幣之間的關系是线性的。所以,信貸數量增加必然導致可用基礎貨幣的減少,即監管指標變得稀缺。

很多投資者已經被這個框架訓練出慣性了,一提到貨幣政策,馬上想到基礎貨幣。

在這裏,大家可以掌握一個技巧,只要一篇文章的核心關注點是基礎貨幣,這篇文章大概率是錯的。或者說,結論對錯看運氣,負負得正。

但是,在新的框架下,緊約束是【負債指標】,央行早就投放了足夠的基礎貨幣,讓它變成松弛約束。然而,信貸數量和【負債指標】之間的關系是非线性的:

1、在貨幣流通速度處於閾值V*之下時,信貸投放越多,【負債指標】越多;

2、在貨幣流通速度處於閾值V*之上時,才會出現與直覺一致的:信貸投放越多,【負債指標】越少;

顯而易見,我們當下處於V<V*的區間,

1、信貸投放越多,商業銀行【負債指標】越多,一年存單利率越低;

2、政府債發行越多,商業銀行【負債指標】越多,一年存單利率越低;

梳理到這裏,我們就搞清楚了反直覺的來源:

1、我們以爲緊約束是基礎貨幣;

2、實際上緊約束是商業銀行的【負債指標】;

結束語

我們知道:一元二次方程 (ax^2 + bx + c = 0) 的有解的條件是判別式 (b^2 - 4ac) 大於等於 0,即 (b^2 - 4ac >= 0)。

這意味着,只有滿足特定條件,方程才有實數解。但是,這並不意味着方程沒有解,當我們把解的範圍擴張到復平面,方程是有解的,這些解被稱爲復數解。

對稱的,當系統的緊約束只有基礎貨幣時,我們無法觀測到“信貸增加,一年存單利率下行”這樣的詭異情形;但是,一旦我們把約束條件擴張到“基礎貨幣+負債質量”這樣的“復平面”,我們就可以觀測到“信貸增加,一年存單利率下行”了。

金融系統是一個復雜的人造系統,不要輕易地去談論“不可能”,只要我們按照某種方式去扭曲“約束條件的集合”,我們就可以得到我們想要的結果。在這裏,我想引用大數學家亨利-龐加萊的一段話:

數學家是通過“構造”而工作的,他們“構造”越來越復雜的組合。他們通過分析這些組合,這些集合體,可以返回到它們的初始元素,他們覺察到這些元素的關系,並從它們推導出集合體本身的關系。

對於其他領域的工作者,我們的訴求不是成爲多么優秀的“數學使用者”,我們要成爲“數學思想的使用者”,不要老是小學數學那一套。

對稱的,任何領域的理論工作者,我們的主要工作依然是構造,構造各種各樣的可能性組合,並把組合的輸出結果和現實比對。

因此,對於貨幣銀行學領域的探索,真正重要的不是觀察“多少現象”或者“收集多少數據”,而是,通過“構造”的方式,嘗試各種各樣“約束組合”的可能性,推導出其所隱含的現象,並和現實觀測對比。只有通過比較各種“構造”的差異,我們才能理解某個約束的真實含義是什么。

顯而易見,我們的央行無論是在理論上還是實踐上,已經遠遠走在市場前面,整個市場還處於一個十分草莽的階段——整天盯着基礎貨幣投放。說實話,這就挺尷尬的,你們覺得央行會怎么看我們?

標題:超越傳統的貨幣政策體系

地址:https://www.iknowplus.com/post/102192.html