昂貴的補庫:當制造業新周期遇到高利率

年初以來,美國制造業景氣持續擡升,上遊能源、金屬率先補庫。隨着美聯儲降息曲线的上移,補庫能否持續、有何結構性特徵?中美庫存周期聯動的特徵是否有所弱化,美國庫存周期與中國出口的關系有何新特點?

一、宏觀看庫存:美國庫存整體處於主動補庫早期,補庫彈性或較弱

(一)美國庫存價格擾動擴大,實際庫存變動溫和,對經濟貢獻減弱

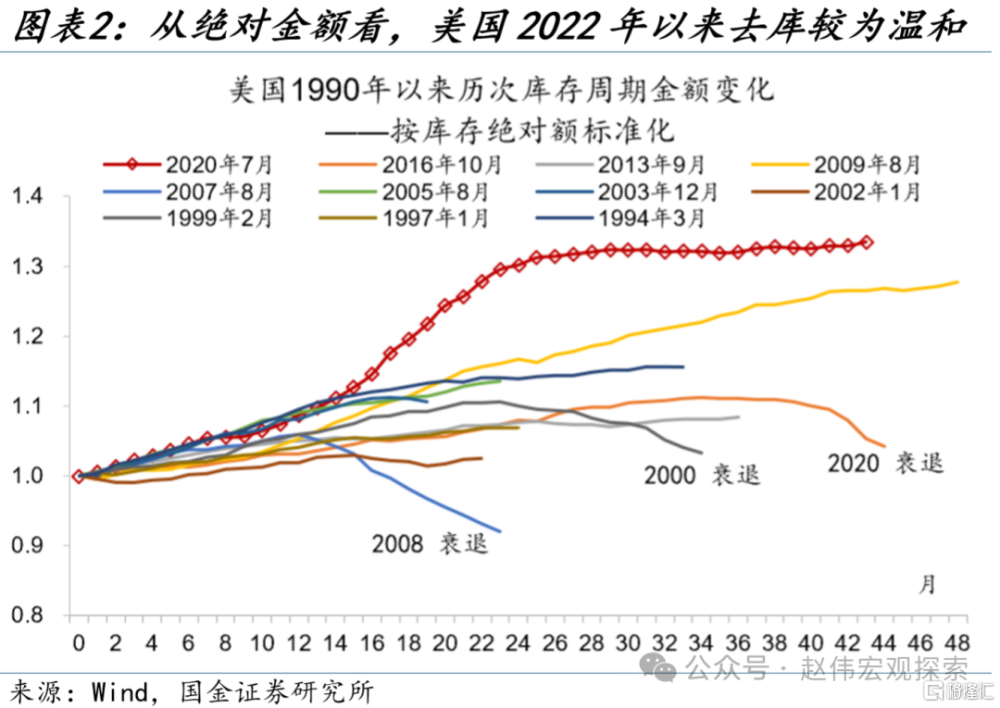

美國庫存周期已處於補庫早期。截至今年1月,美國2020年开啓的庫存周期時長已有42個月,補庫時長23個月,去庫19個月。此次庫存周期長度已超經驗均值,僅低於2009年-2013年的庫存周期(48個月)及2016-2020年庫存周期時長(44個月)。2022年至2023年底,美國庫存增速由20%降至0.4%左右,降幅較大,但增速仍爲正。今年2月,美國庫存總體增速已回升至1%,進入新一輪主動補庫早期階段。

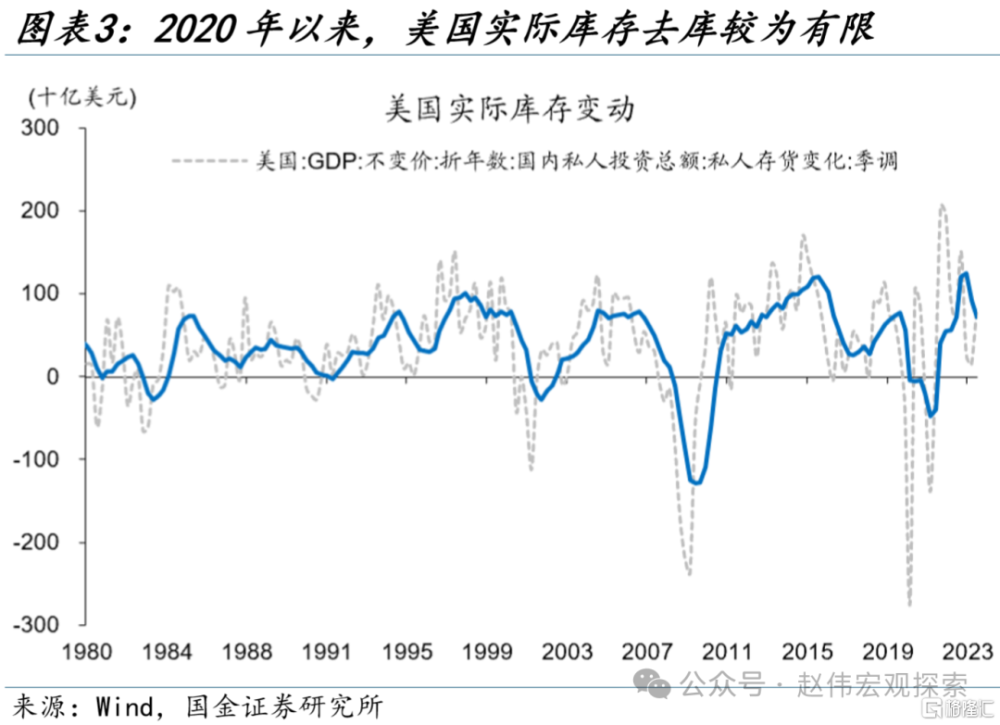

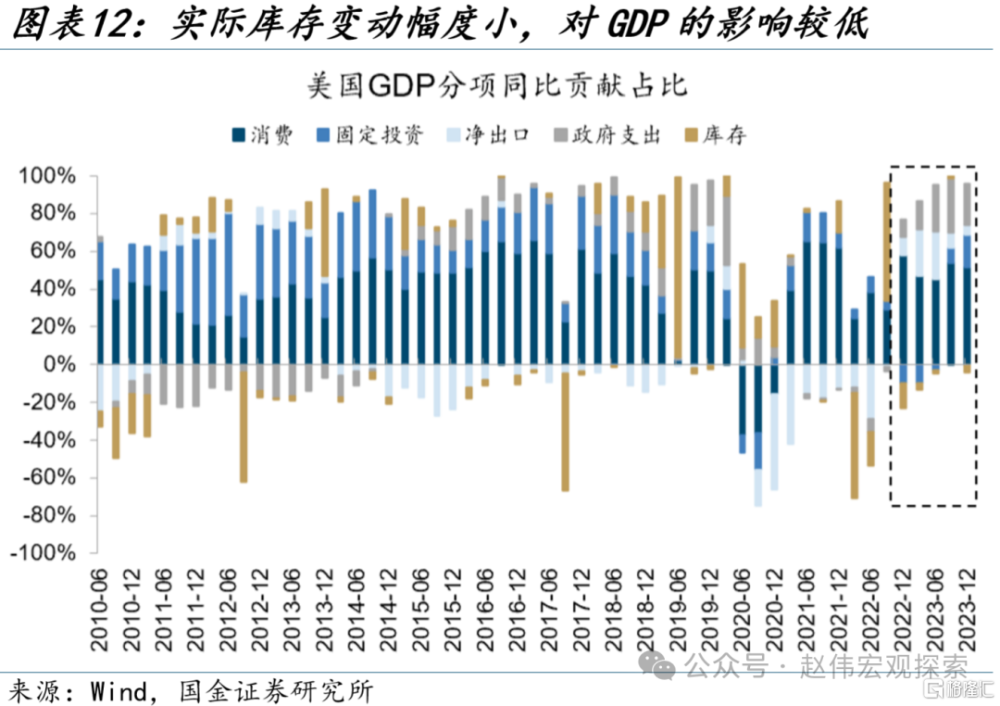

美國本輪庫存周期,實際庫存變化較爲溫和,價格幹擾增大。庫存金額等於實際庫存數量與庫存價格乘積。美國2020年庫存周期啓動以來,價格貢獻了絕大部分庫存變動,名義庫存規模大幅擴張,實際庫存規模變動卻較溫和,仍然處於長期趨勢水平。從增速的角度看,名義庫存增速波動較大,上下波動達20個點,實際庫存增速波動則更平緩。截至2024年1月,美國實際庫存規模始終維持正增長,與2000、2008及2020年三次衰退期的去庫幅度相比,本輪去庫有明顯差異。

供應鏈緊張、原材料上漲及庫存管理邏輯轉變,是美國名義與實際庫存背離的主要原因。2020年,全球財政貨幣雙寬松,引發原材料價格上漲;受地緣政治緊張的影響,美國企業對庫存安全的關注度提高,供應鏈來源更加分散化,美國從歐洲等地進口比重上升,由於進口價格高於中國,導致庫存採購成本上升;在供應鏈緊張,運輸時間拉長的情況下,實際庫存數量回補的難度也提升。上述因素疊加,導致庫存名義規模擡升幅度更高,剔除價格因素後,實際庫存中樞並未明顯擡升。

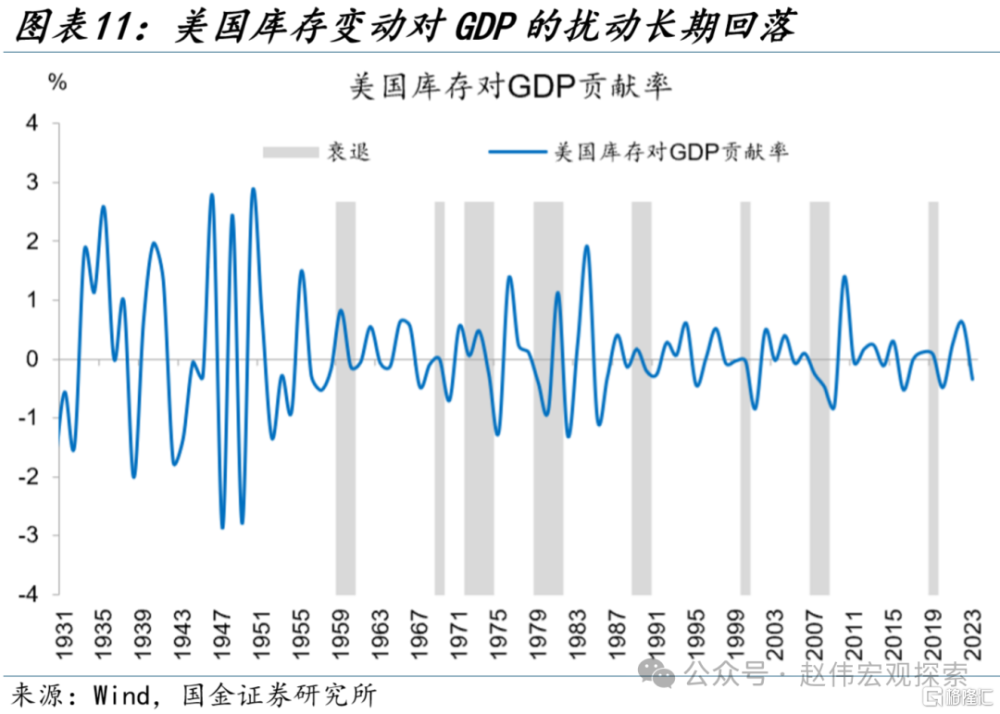

較低的實際庫存變動,導致去庫未明顯拖累美國經濟,補庫或也不足以明顯改變2024年美國經濟形勢。美國庫存變化對GDP的影響幅度長期呈下降趨勢,2020年的強補庫周期對經濟的提振作用低於金融危機時期。本輪去庫階段對經濟影響較弱,2023年去庫僅拖累GDP增速0.3個點,剔除庫存的作用下,美國GDP同比增速仍有2.2%, 2024年,補庫存或也不足以帶動美國經濟明顯修復。

(二)庫存領先指標改善,補庫周期啓動或待年中,回補力度偏弱

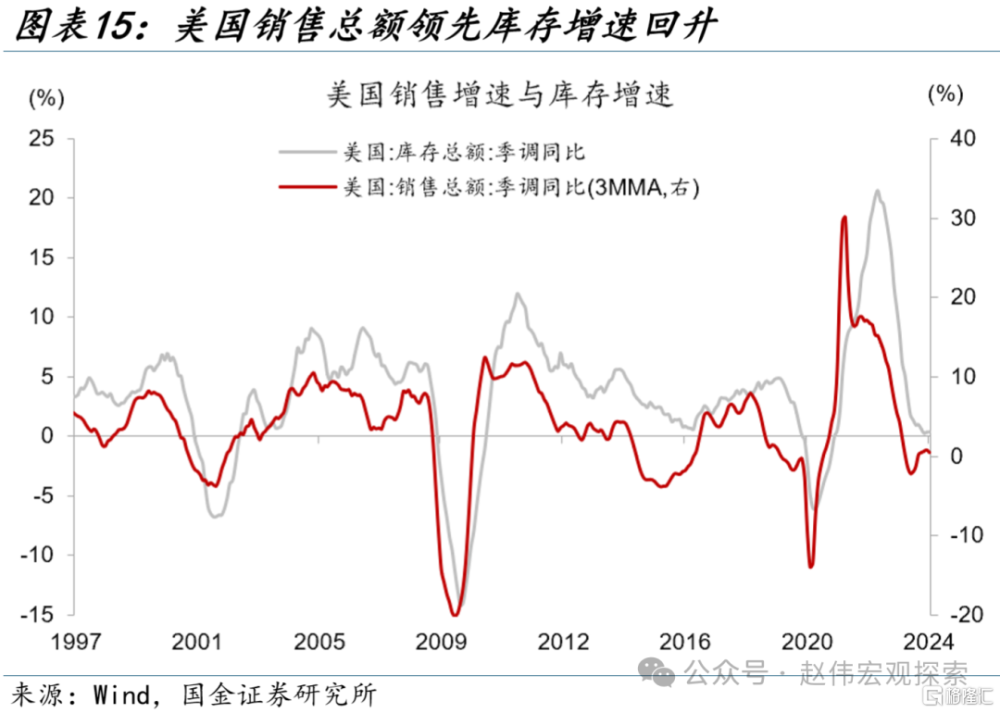

美國庫存主要領先指標已觸底回升,補庫周期或於2024年中啓動。美國庫存周期的領先指標主要有四個維度:一是銷售庫存比,反映了相對於需求水平,庫存規模的稀缺性程度,該指標領先美國庫存12個月左右,並於2023年6月觸底回升,對應美國庫存周期回補時間約爲今年年中;二是銷售總額增速,主要反映需求情況,領先美國庫存增速3到12個月,該指標於2023年中觸底回升;三是OECD綜合領先指標,底層指標包含股價、利差、耐用品訂單、消費者信心等,綜合反映美國經濟溫度,該指標於2023年6月觸底回升,領先美國庫存增速6到12個月左右;四是PPI同比增速,從成本端推升庫存增速,領先美國庫存增速6個月左右,已於2023年三季度觸底擡升。從四個維度綜合來看,美國庫存周期回升或於2024年中啓動。

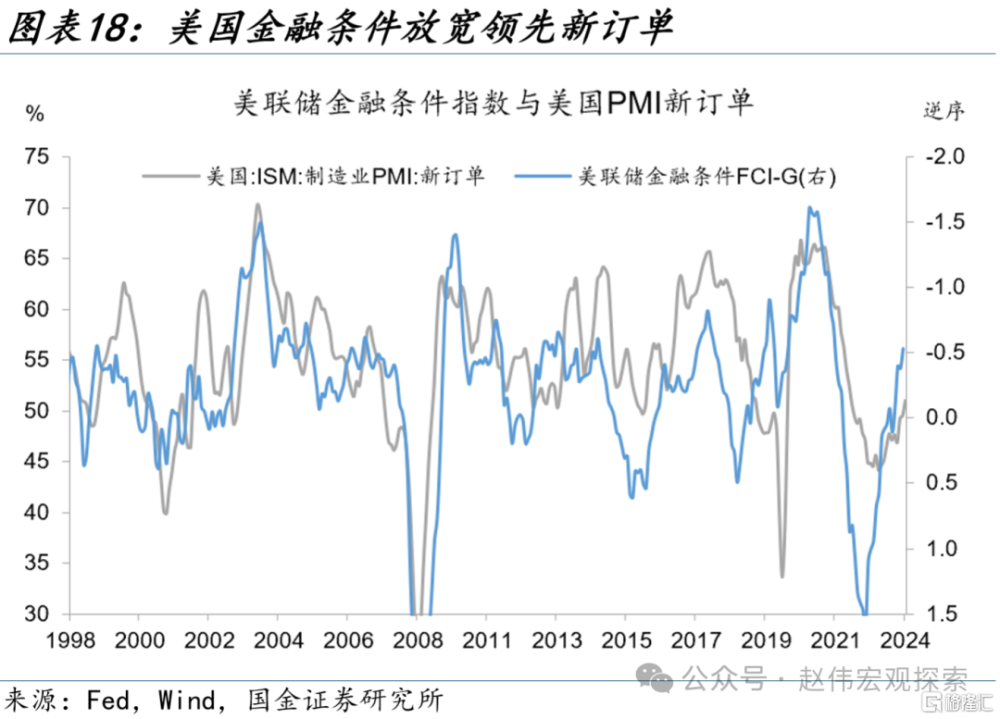

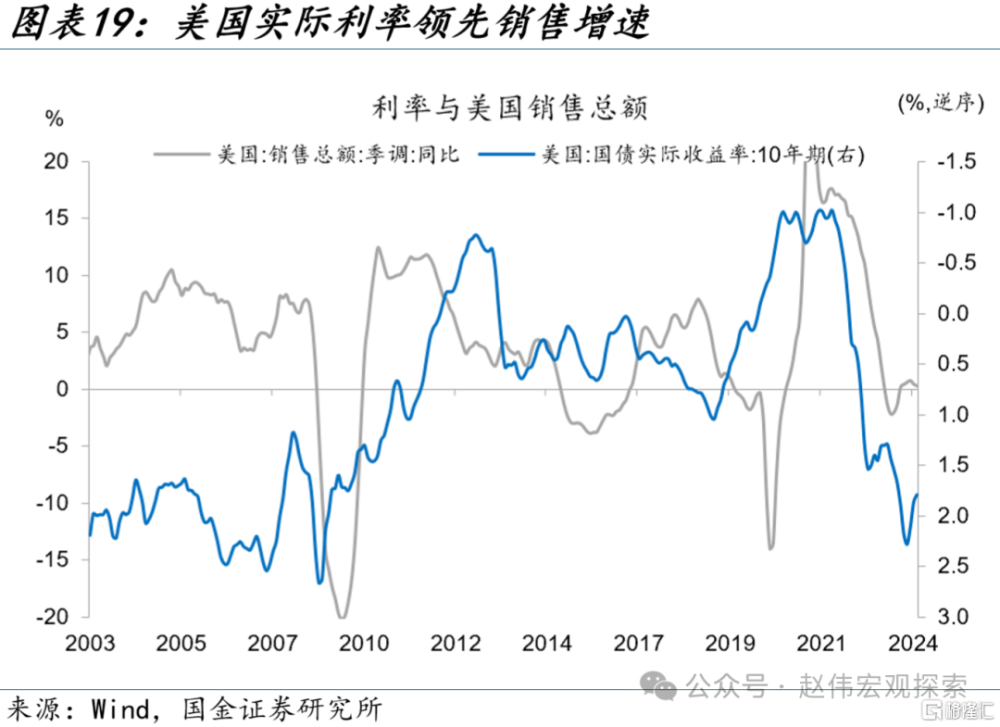

當前美國補庫需求的回升,或源自美國金融條件放寬、利率階段性下降。美國金融條件領先制造業PMI及PMI新訂單。2023年以來,在股價上漲、抵押貸款利率回落以及美元指數回落的帶動下,美國金融條件轉向寬松,引起需求端好轉;2022年至今,美國實際利率出現兩輪階段性回落。2022年Q3至2023年Q1,美國實際利率由1.7%下降50BP至1.2%。2023年四季度,美國實際利率由2.5%下降80BP至1.7%,利率階段性下降,同樣帶來銷售端改善;此外,年初年末的美國消費季,也帶動消費有所提振。

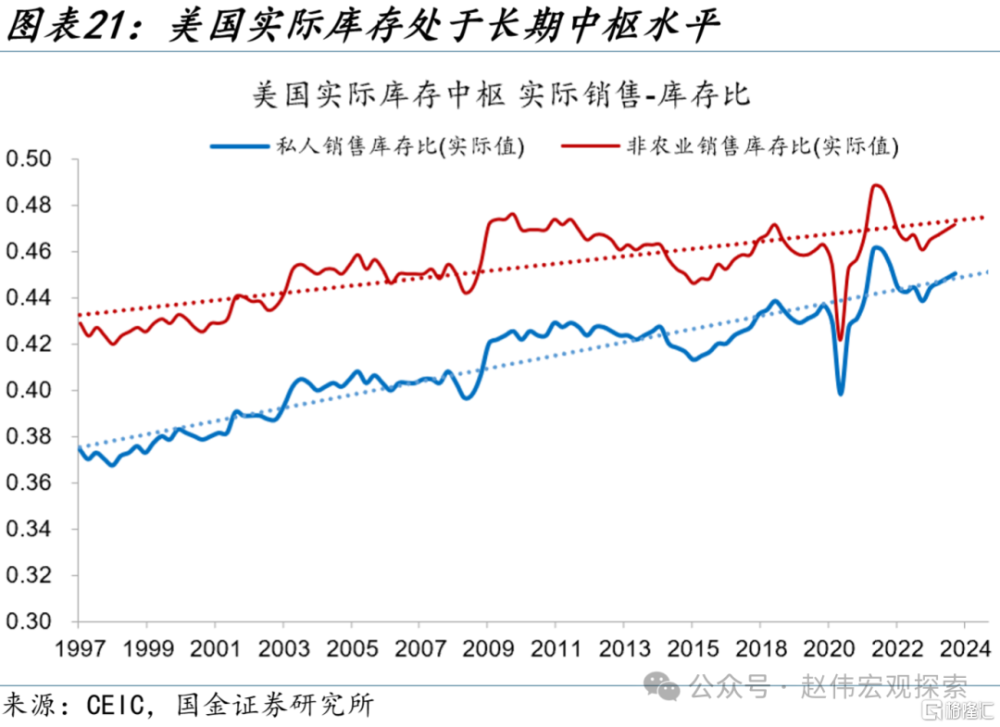

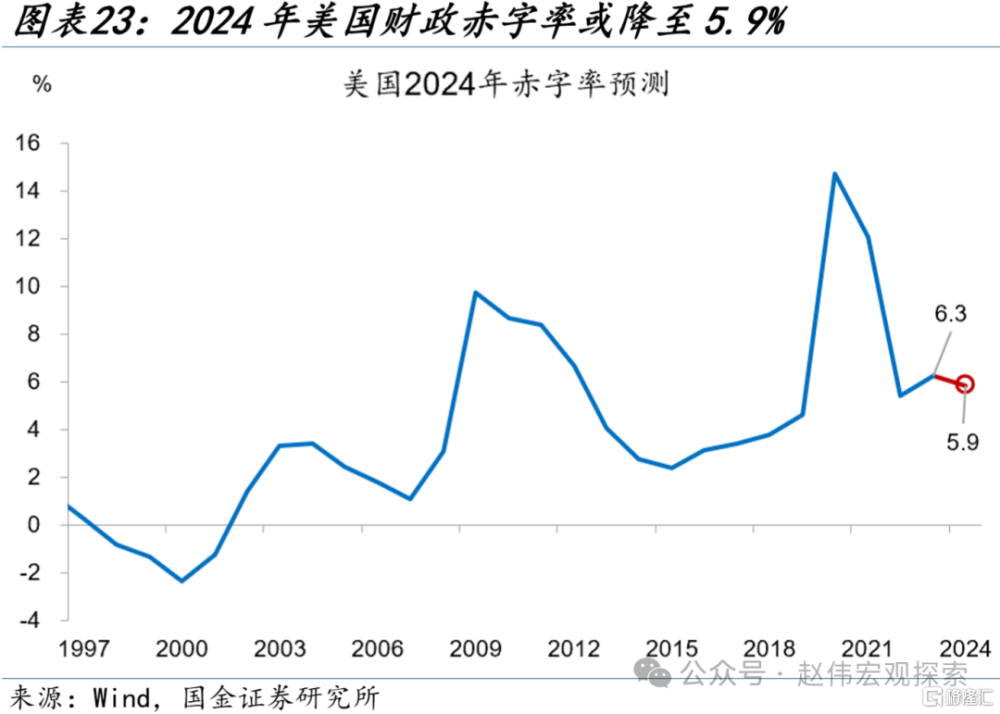

向後看,本輪美國補庫力度相對較弱,庫存周期總體或較爲平淡。全年總量層面的壓制因素有三點:其一,從銷售-庫存比看,美國補庫需求未必強烈。銷售-庫存比反映相對於需求,庫存位置是否合理。目前美國實際銷售-庫存比處於中樞水平,實際庫存水平仍然充足;其二,從貨幣政策看,美國存在“經濟好轉-通脹反彈-美聯儲打壓”的矛盾,美聯儲降息時間點可能推後,高利率時間或維持更久。美國制造及批發業的利率敏感性較高,庫存佔比近七成,高利率或持續壓制補庫力度;其三,今年美國財政赤字或有收縮,赤字率預計從2023年6.3%降至5.9%,對經濟的支撐作用或減弱。後續美國總體補庫力度及持續性仍有待觀察。

二、中觀看庫存:零售先行補庫,制造批發仍去庫,亮點集中在上遊行業

(一)三大部門庫存結構分化,制造、批發庫存積壓,零售先行補庫

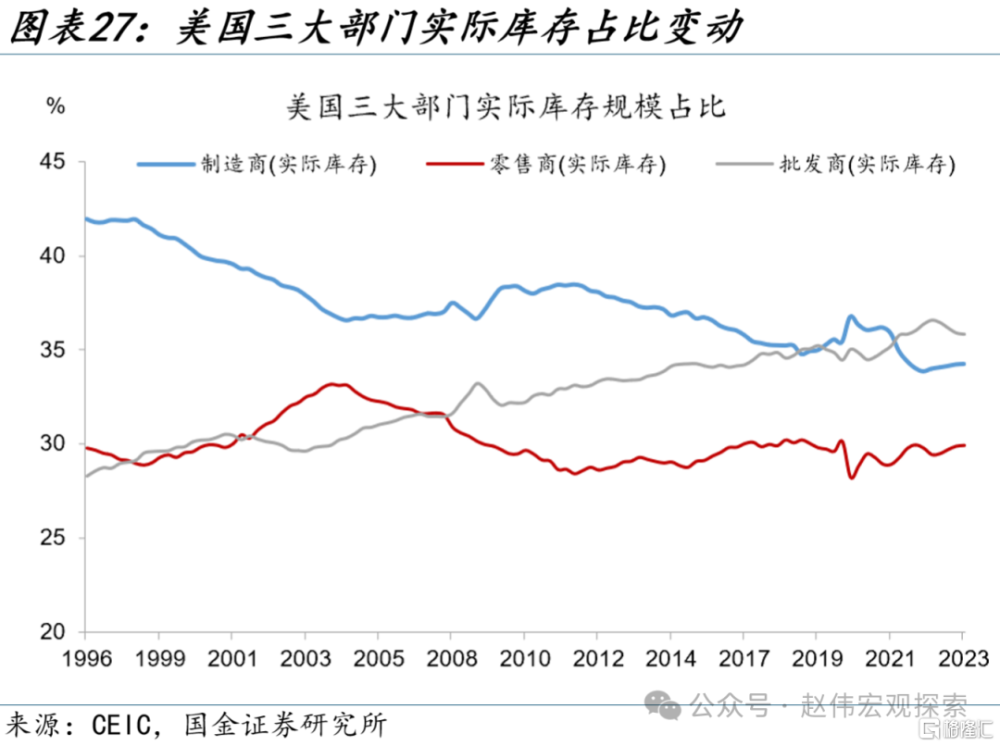

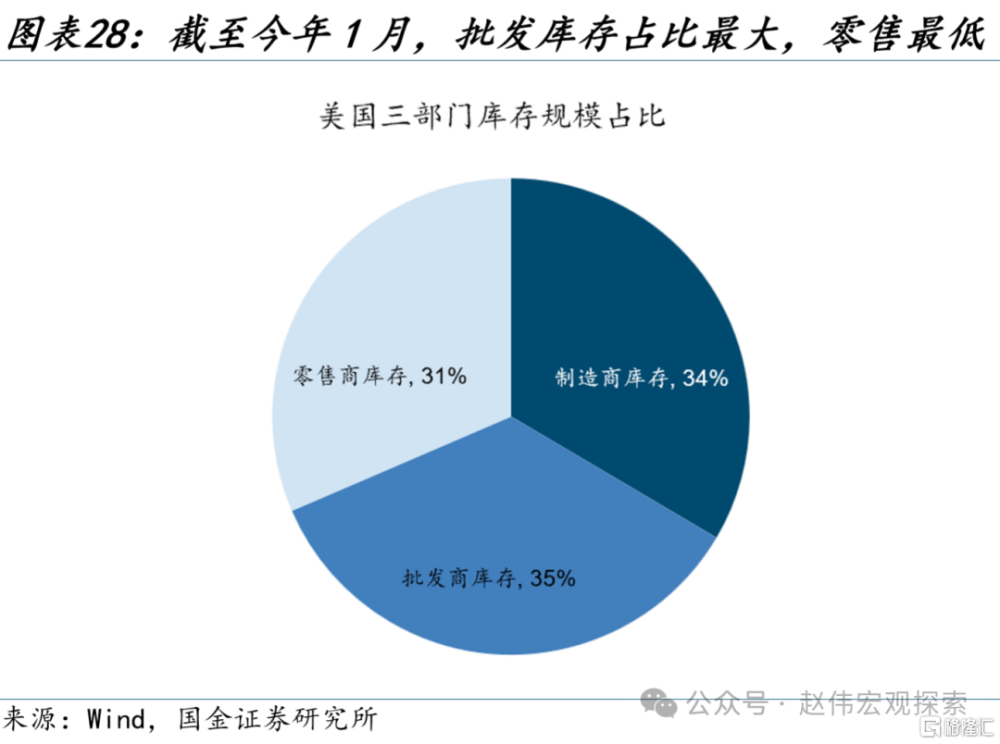

美國三大部門庫存結構分化,批發業庫存佔比上升,零售庫存佔比最低。2020年後,美國庫存結構出現顯著變化,供應鏈緊張致使批發商囤積庫存較多,超出歷史趨勢水平,成爲庫存佔比最高的部門,庫存規模格局變爲批發>制造>零售。截至2024年1月,制造業庫存規模佔比34%,批發佔比35%,零售佔比31%。作爲供應鏈的中間環節,批發商從制造商收購商品並銷售給零售商,批發庫存上漲表明批發商預計下遊零售消費者支出仍將增加。隨着供應鏈逐步正常化、補貼退坡,批發商庫存佔比或仍將延續回落。

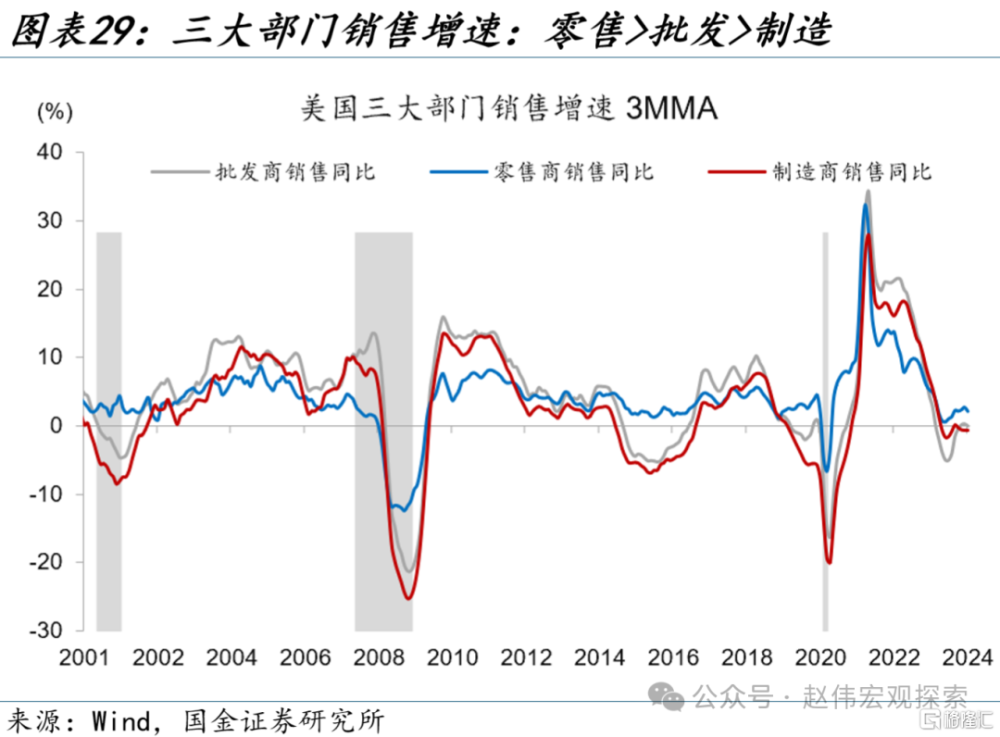

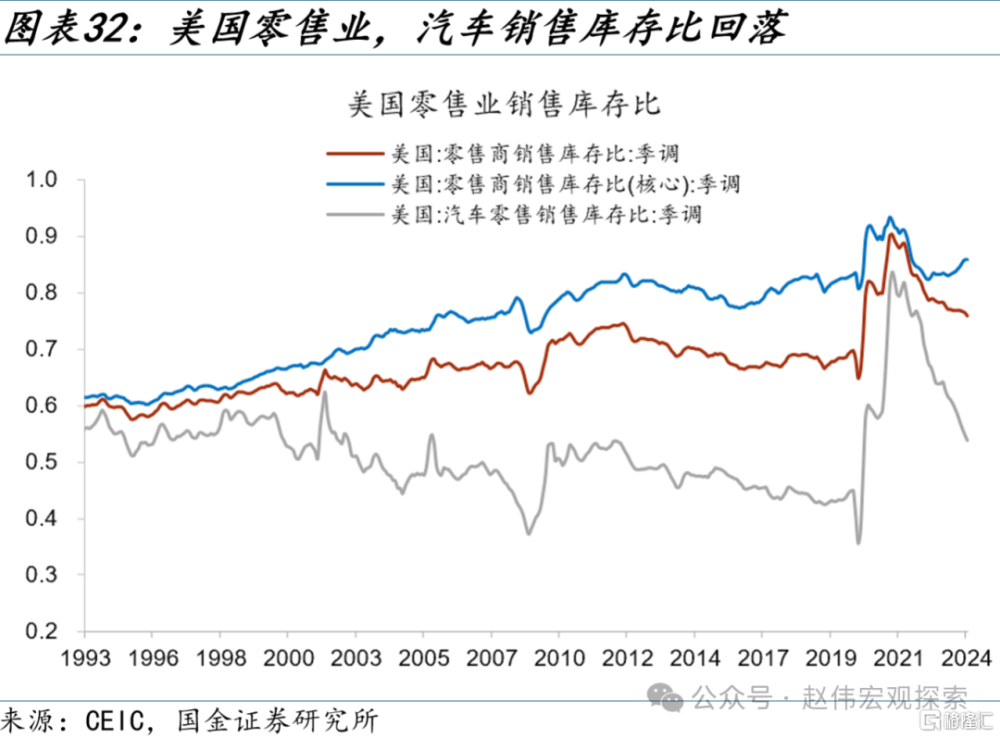

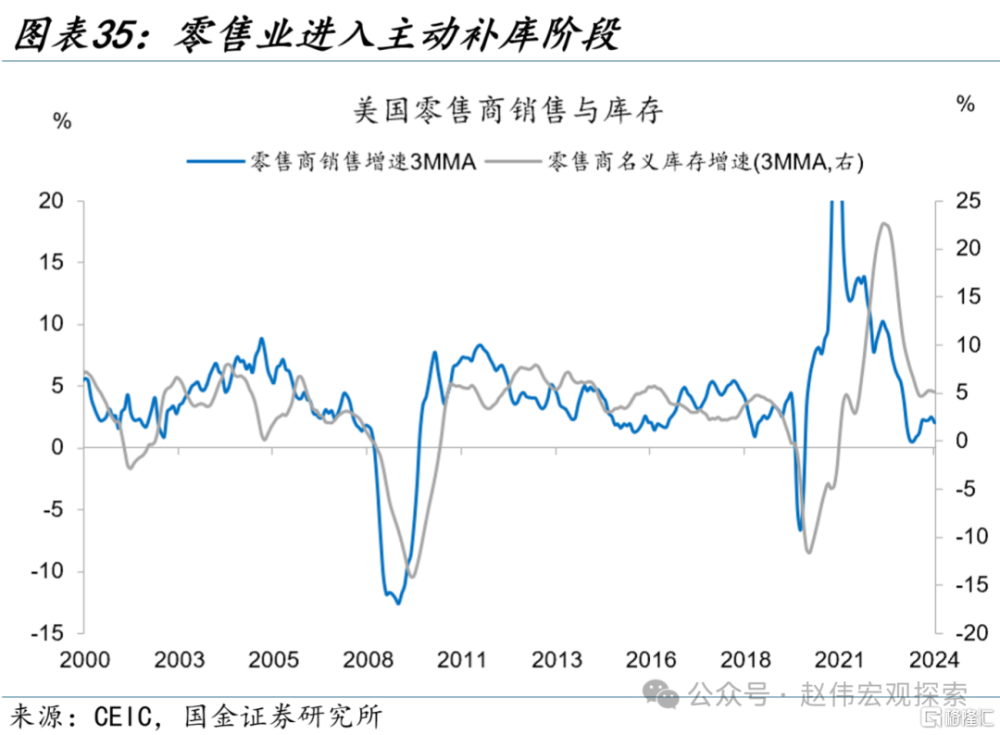

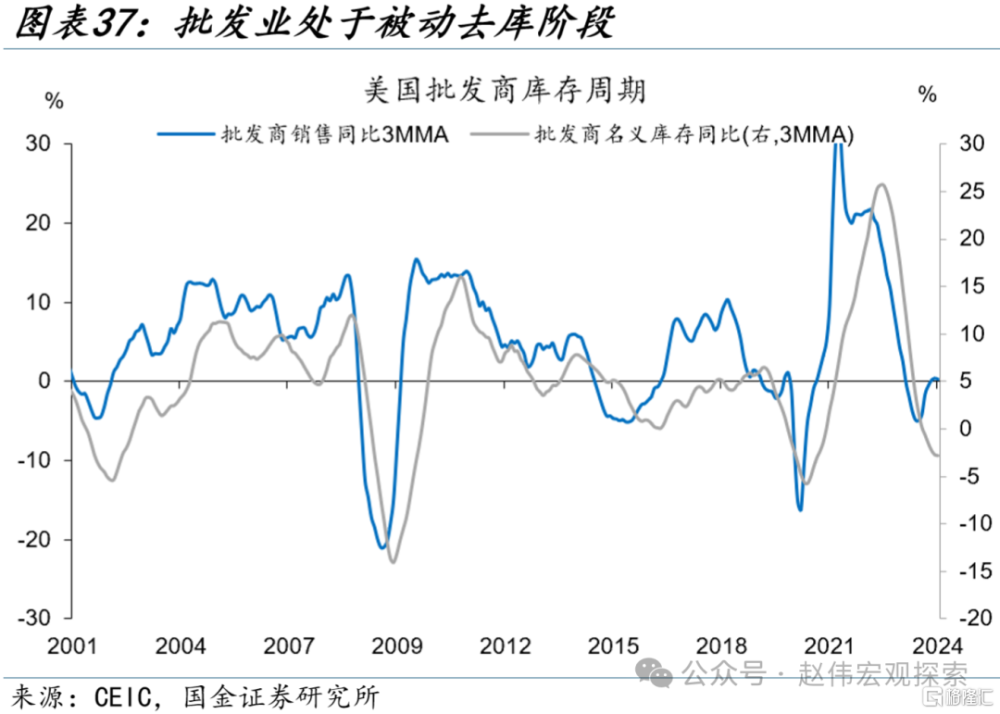

需求端,制造、批發、零售三部門銷售增速已有改善跡象,零售業銷售增速回升較快。2023年6月以來,三部門銷售增速均觸底改善,截至今年1月,零售增速最高,三個月移動平均同比2%,批發商爲0%,制造商銷售增速較差,爲-0.7%;三部門銷售庫存存比同樣回升,核心零售銷售庫存比(不含汽車)回升幅度最大,批發業其次,制造業回升幅度較弱。零售業中,汽車銷售與整體零售增速差距較大,不含汽車的核心零售增速已回升,但汽車銷售增速及銷售庫存比仍繼續回落,反映汽車需求或將走弱。

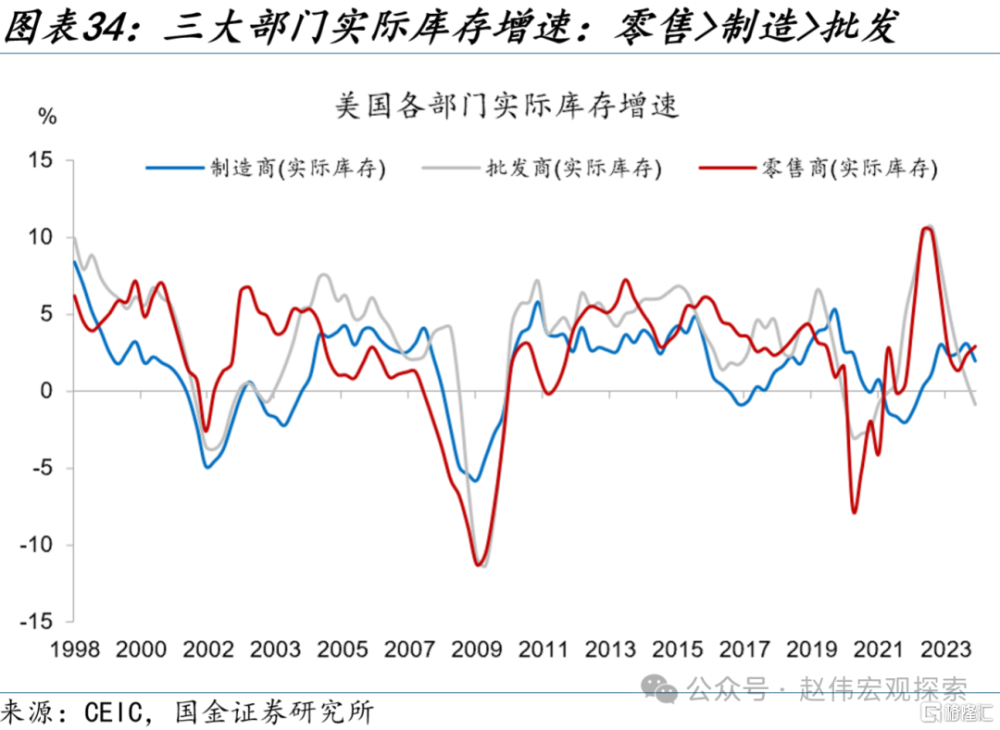

庫存端,三大部門庫存進度不一,零售業庫存增速先回升。截至2024年1月,零售業名義及實際庫存增速均回升,批發業名義及實際庫存增速均下滑,制造業名義、實際庫存增速均回落,名義與實際庫存反映的格局相同,均表現爲:零售業庫存增速較高,制造業庫存增速次之,批發業庫存增速較差。

庫存周期狀態上,零售商已進入主動補庫,制造及批發處於被動去庫階段,全面補庫尚未开啓。三大部門中,零售業首先進入主動補庫階段。2023年三季度後,零售業銷售增速、名義及實際庫存均回升;截至今年1月,批發業處於被動去庫階段,2023年三季度至今,批發業銷售增速回升約5個百分點,但受前期庫存大幅積壓影響,批發業庫存增速仍下降;截至今年1月,制造業處於被動去庫階段,2023年三季度後,制造業銷售增速有所回升,但實際及名義庫存增速仍下降。

(二)細分行業中,補庫亮點集中在金屬,原油、化工等上遊領域

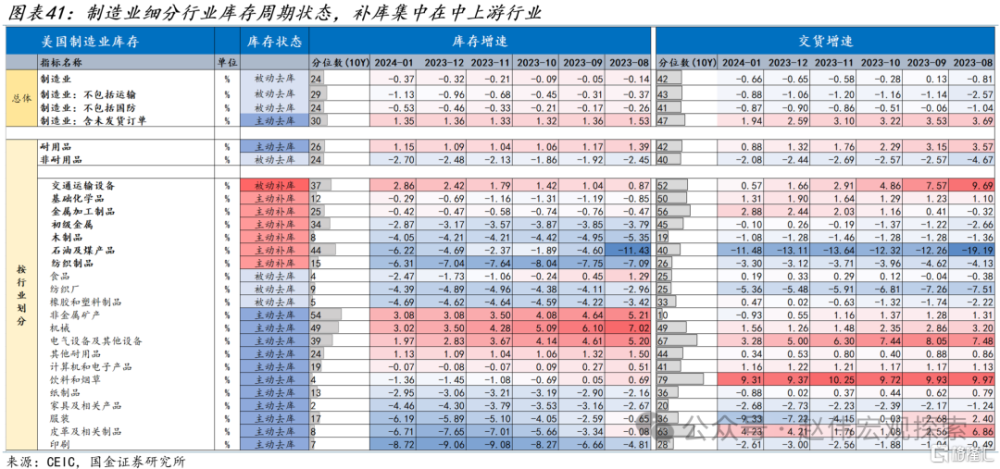

制造業補庫領域集中在中上遊,運輸、金屬、化工已經入主動補庫階段。制造業21個細分行業中,7個行業進入補庫狀態,佔比約33%。補庫行業集中在中上遊的交通運輸、化工、基本金屬、金屬加工制品、原油等,中下遊飲料、皮革、印刷等多數行業仍處於主動去庫過程中。交通運輸在制造業中庫存佔比最高,達20%,庫存增速雖回升,但銷售增速已回落,處於被動補庫階段。

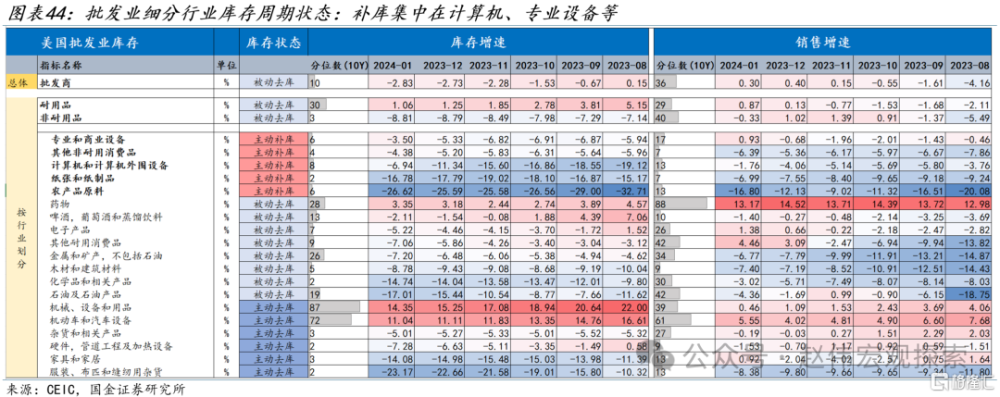

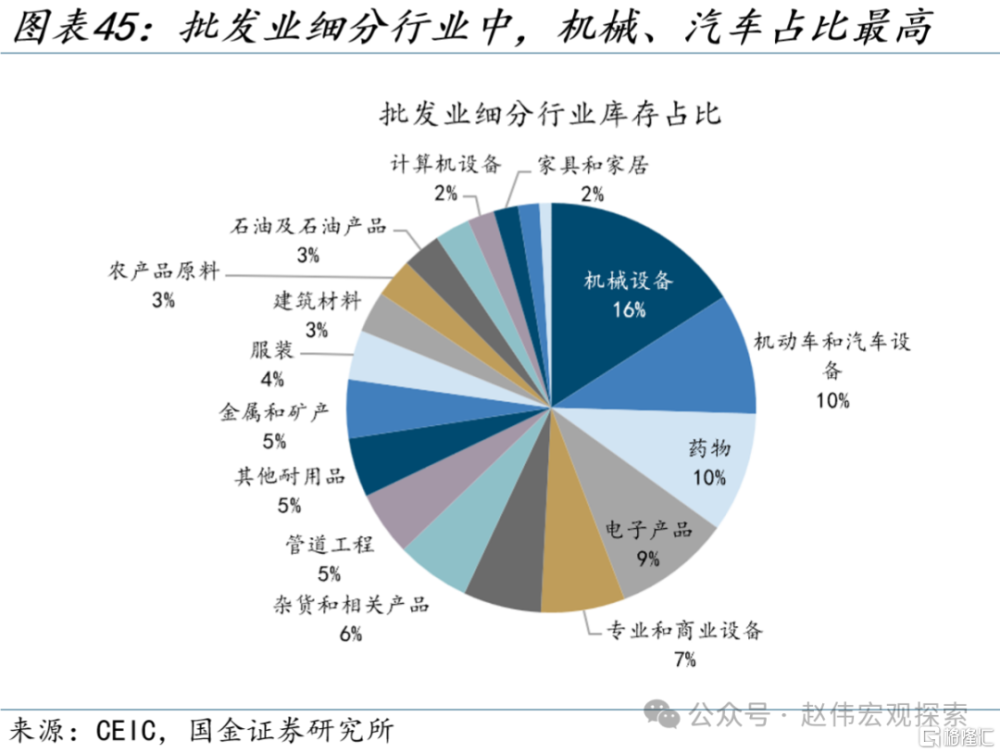

批發環節補庫集中在計算機、專業設備等中遊行業。批發環節共19個細分行業,其中5個行業進入主動補庫階段,規模佔比約19%, 80%的細分行業仍處於去庫當中。批發環節補庫集中在中遊專業設備、計算機設備、紙制品、農產品原料等行業,其中需求改善較好的爲專業設備、計算機設備,或受益於全球半導體周期回升。批發環節佔比最高的機械、汽車業仍處於主動去庫階段,銷售及庫存增速均回落。

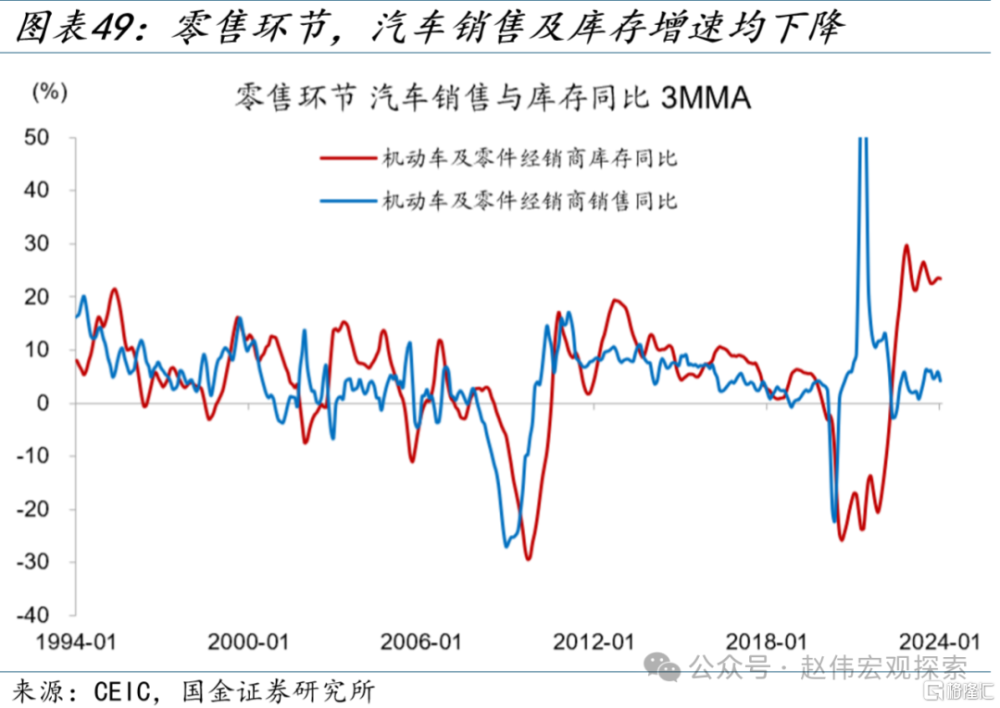

零售環節補庫集中在雜貨、日用品等非耐用品領域。零售環節分爲7個細分行業,僅雜貨店、百貨店進入主動補庫階段,補庫行業規模佔比約21%。雜貨、日用品的補庫主要受三點因素影響,一是美國商品通脹有所反彈帶動消費額增加;二是消費季打折促銷有所提振;三是居民收入增速放緩,轉向非耐用品消費。零售環節,汽車同樣處於去庫階段,汽車在零售業庫存中佔比最高,達39%,截至1月,汽車零售及庫存增速均下滑。

三、中美庫存共振:上遊行業同步改善,關注基本金屬、金屬制品等鏈條

(一)中美庫存共振,核心爲美國需求強度,出口彈性需關注關稅

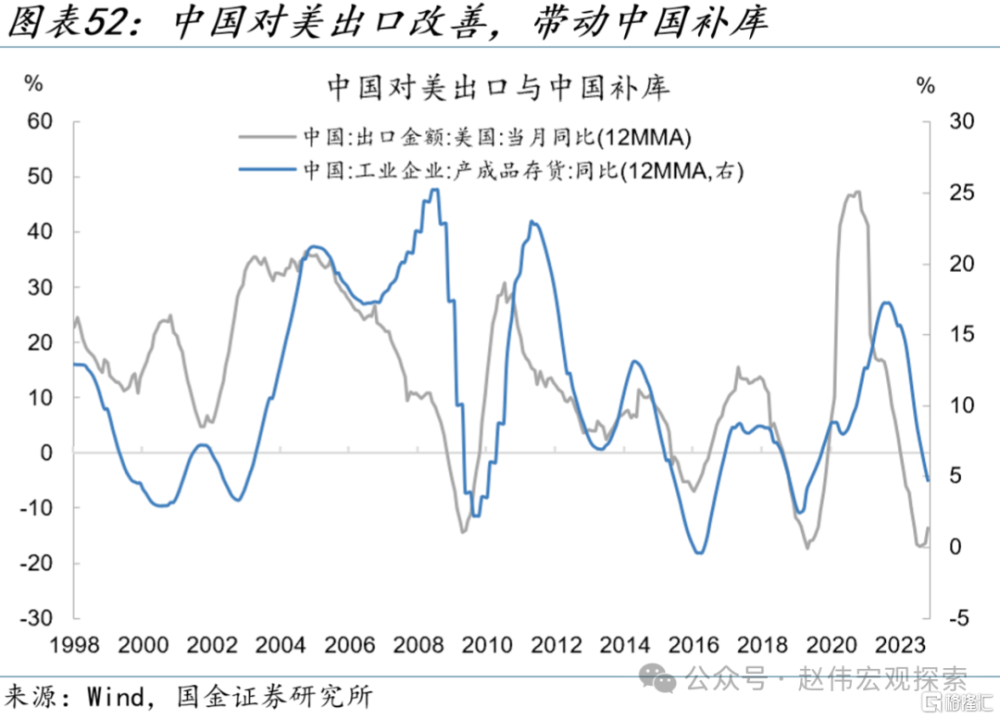

美國補庫拉動中國出口,領先滯後關系表現爲:美國需求回升→美國從中國進口同步回升→美國庫存回補→中國庫存同步回升,最終形成中美庫存周期共振。完整的拉動鏈條,起點爲美國需求回升,表現爲美國銷售增速首先改善;其次,美國進口增速提高,中國對美出口接近同步回升;再次,美國庫存增速出現提振;最後,中國庫存與美國庫存周期接近同步改善。在此鏈條中,往往會看到中國對美國出口先於美國庫存改善,二者本質上均爲美國需求改善的結果。

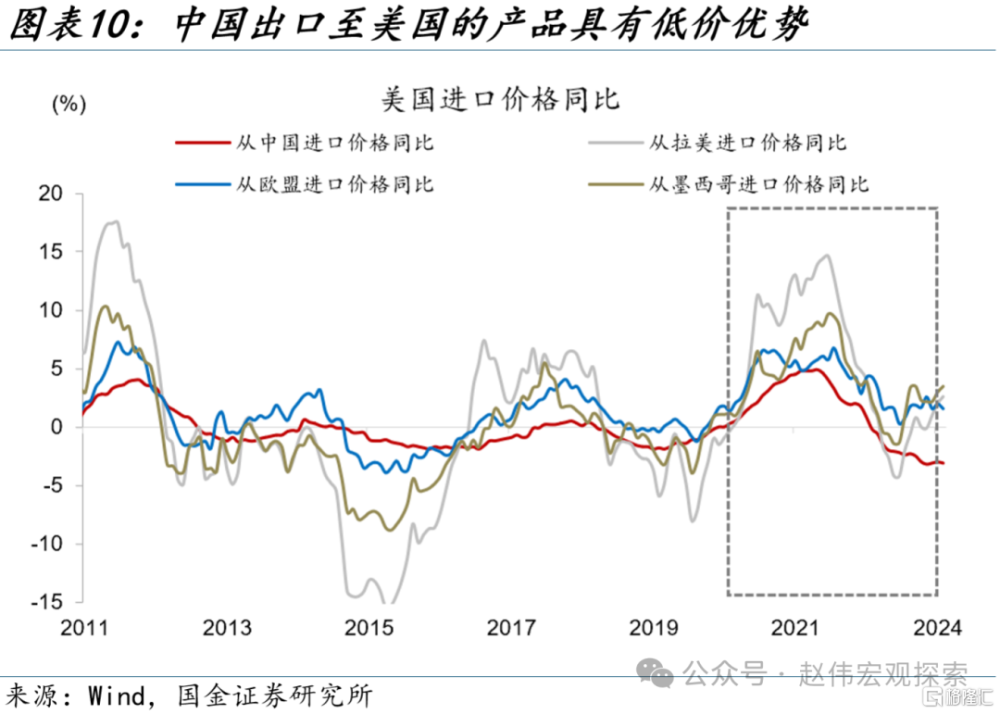

從需求端看,美國對中國出口的拉動作用,首先受美國需求強度的影響。美國補庫動力更強時,各類產品對美出口增速均更高。美國過往兩輪補庫周期裏,2020-2022爲強補庫周期,中國分類產品對美出口增速中樞爲5.7%,2016-2018爲弱補庫周期,中國出口中樞僅爲1.3%。弱補庫周期下,中國各類產品出口增速差異較低,需關注需求端的影響。

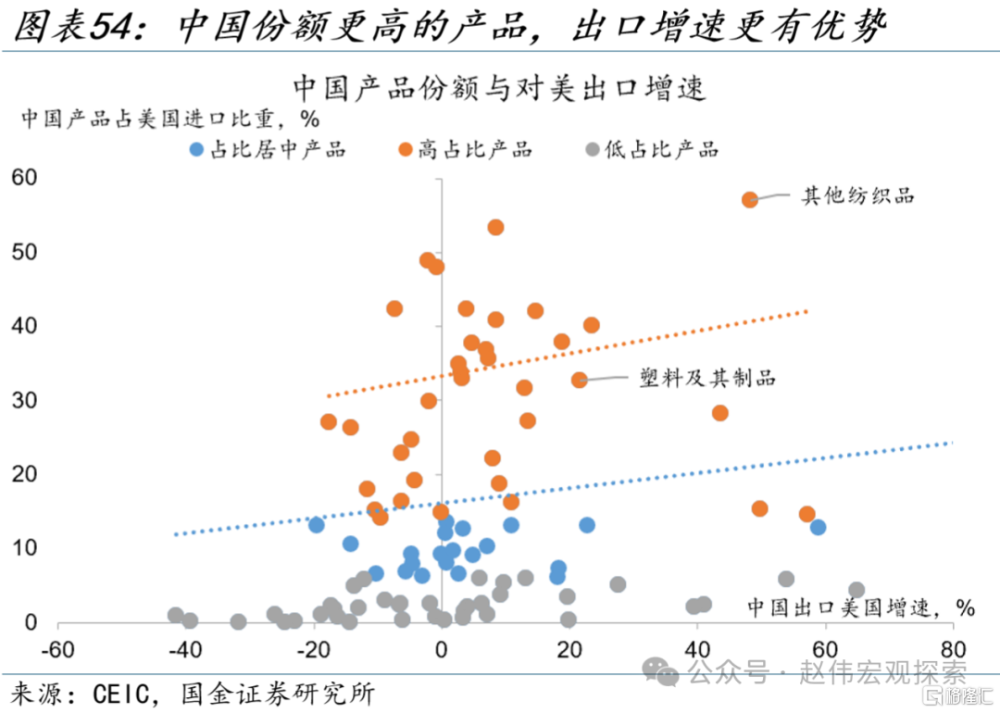

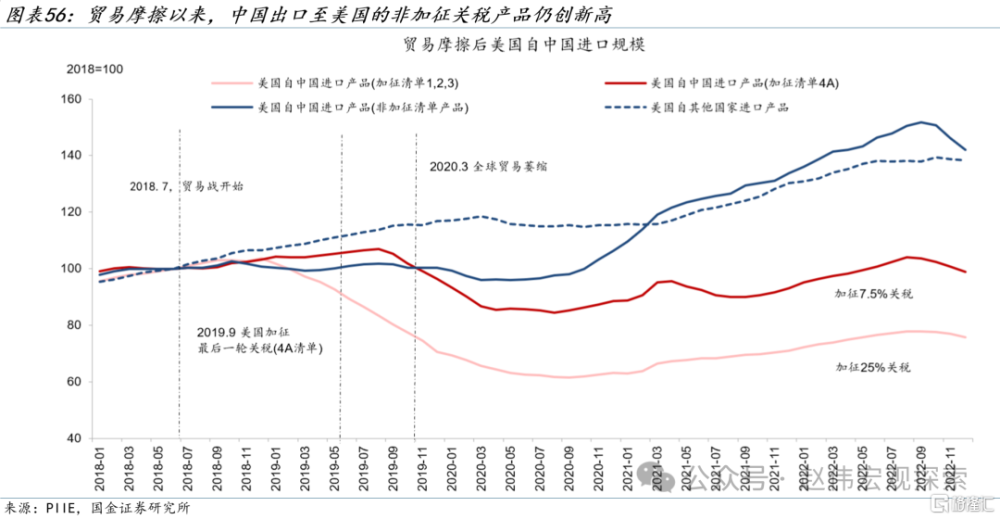

從供給端看,中國出口至美國的增速彈性受關稅影響,高關稅產品出口回升彈性較低。中美貿易摩擦導致部分產品出口彈性下降。2018年後,美國分四批對中國額外加徵關稅,前三批清單主要徵稅產品包括半導體、汽車零件、消費電子等。第四批清單(清單4A)主要徵稅產品包括鋰電池、疫情防護產品等。當前,中國對美出口中份額下降最大的產品集中在高關稅產品,出口至美國的非加徵關稅產品2022年已創新高,受關稅影響較低。

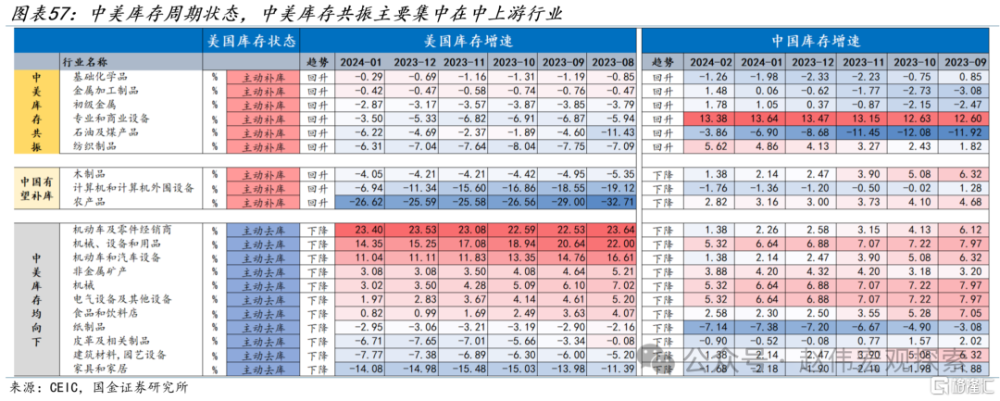

本輪周期,中美庫存共振主要集中在中上遊行業。我們將美國各行業庫存與中國工業企業產成品庫存進行分類匹配,按照中美庫存增速狀態可分爲三類,第一類爲中美庫存增速共振向上的行業,主要集中在中上遊領域,包括化學品、基本金屬、金屬加工制品、專業設備、石油、紡織品等行業;其二爲美國需求改善,中國庫存增速未來有望回升的行業,主要爲計算機、木制品、農產品;其三爲,中美庫存增速仍共振下滑的行業,集中在中下遊領域,包括食品、皮革、飲料、紙制品等行業。

本輪周期,中美庫存共振主要集中在中上遊行業。我們將美國各行業庫存與中國工業企業產成品庫存進行分類匹配,按照中美庫存增速狀態可分爲三類,第一類爲中美庫存增速共振向上的行業,主要集中在中上遊領域,包括化學品、基本金屬、金屬加工制品、專業設備、石油、紡織品等行業;其二爲美國需求改善,中國庫存增速未來有望回升的行業,主要爲計算機、木制品、農產品;其三爲,中美庫存增速仍共振下滑的行業,集中在中下遊領域,包括食品、皮革、飲料、紙制品等行業。

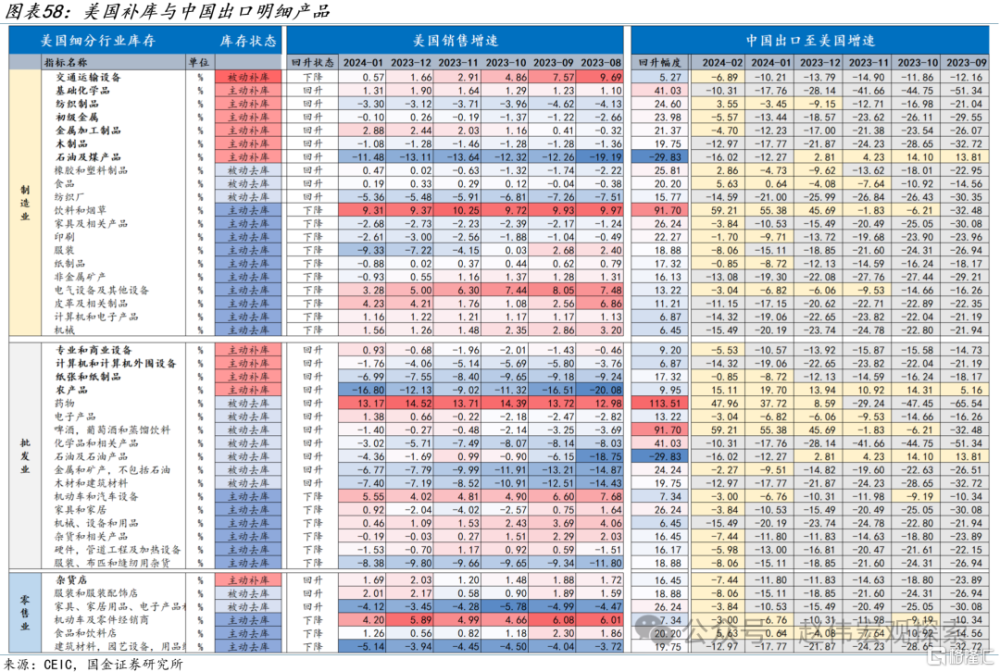

從細分行業看,隨着美國銷售改善,中國出口至美國主要產品增速不同程度上升,化工、金屬、藥品、紡織制品、家電等回升較明顯。中國出口產品按照HS代碼進行分類,美國庫存按照北美產業分類(NAICS)劃分行業及產品,我們將HS分類與北美產業分類(NAICS)進行匹配,觀察美國需求回升對中國出口的拉動作用。截至今年2月,中國出口至美國主要產品增速均有所改善,美國需求增速及中國出口增速均有明顯提振的行業包括,制造業環節的化工、紡織、基本金屬、金屬制品;批發環節的計算機、專業設備、藥品;零售環節的雜貨、服裝、家電等。

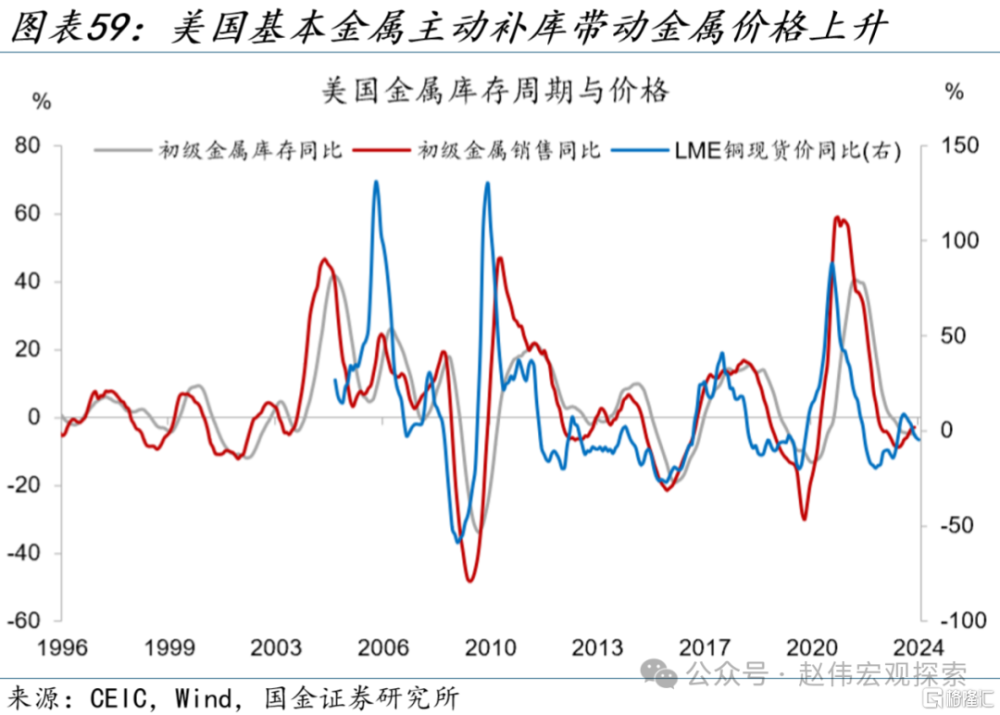

(二)價格與庫存共振,美國補庫或帶動國內基本金屬等鏈條

美國基本金屬主動補庫,或通過價格共振渠道帶動國內產業鏈條。美國基本金屬產業生產冶煉黑色及有色金屬,包括鐵、銅、鋁、鎳、鋅等,主要通過價格共振渠道影響國內產業鏈。去年三季度以來,美國基本金屬銷售及庫存增速均回升,進入主動補庫。主動補庫階段,大宗有色金屬價格易漲難跌,且大宗價格往往領先庫存周期見底回升,典型的爲銅價。中美PPI金屬價格走勢基本同步,通過全球大宗金屬價格的共振,美國金屬業主動補庫或帶動中國上遊基本金屬相關鏈條升溫。進一步區分產品來看,美國上遊金屬等大宗商品庫存分位更低,使得中短期內仍有內在補庫需求。

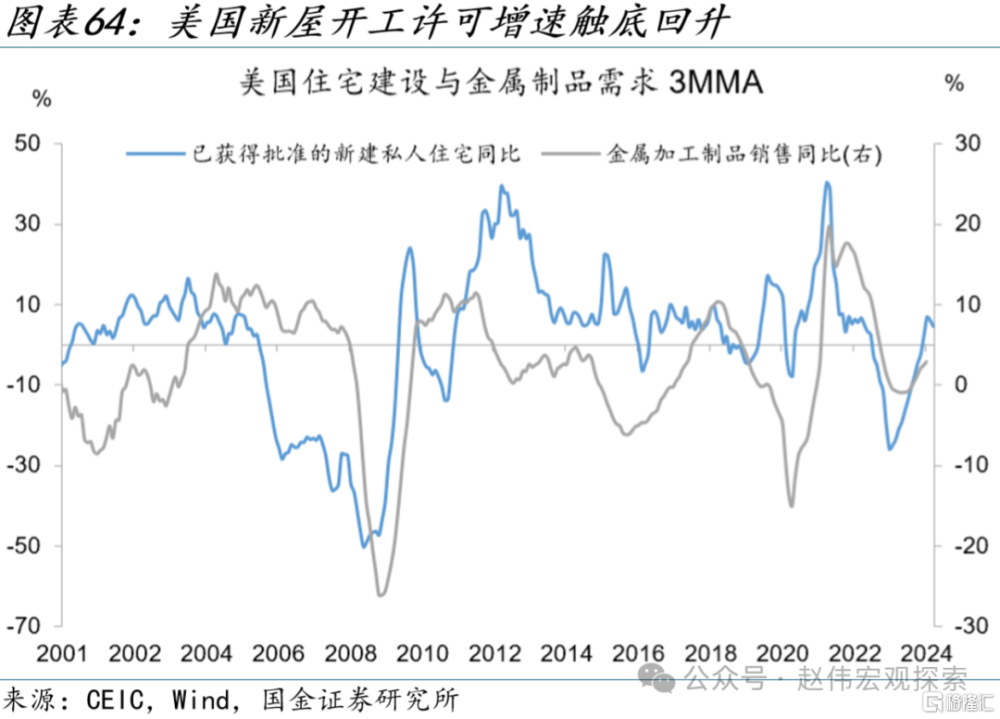

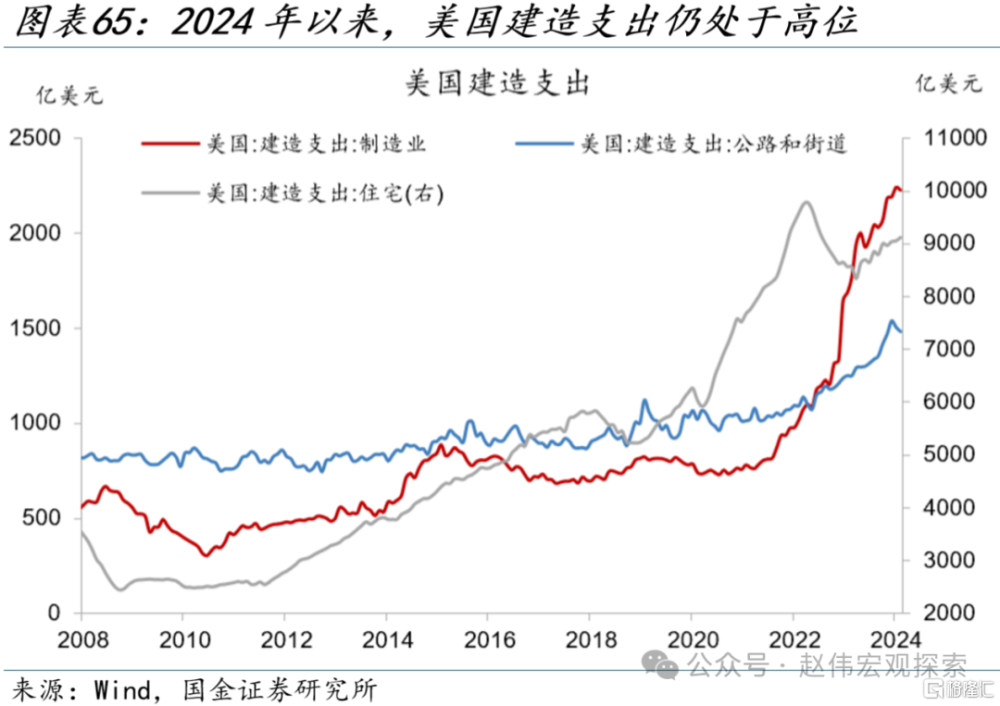

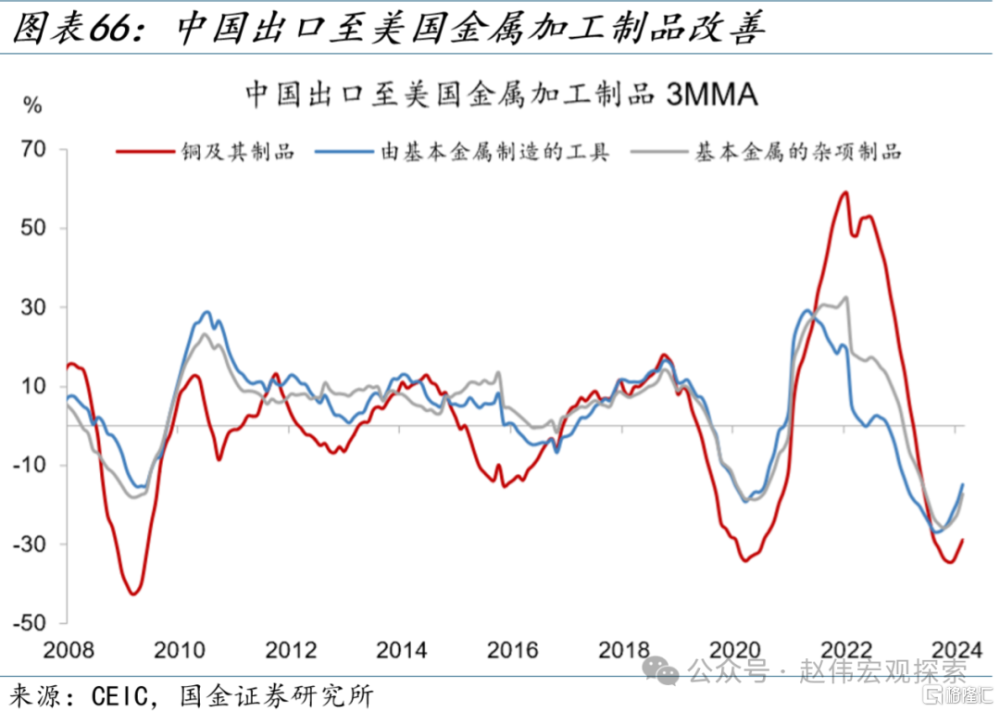

美國建築、住宅投資回升或帶動中國金屬加工制品鏈條。金屬加工制品生產金屬零件、五金工具、金屬建築構件、金屬機械等,美國主要通過外貿需求渠道影響國內產業鏈。美國新屋开工領先金屬制品需求,2023年美國地產周期觸底,新屋开工許可增速回升,2024年金屬制品需求增速或仍有回升空間;在《芯片法案》、《基建法案》等掀起的建廠浪潮下,美國制造業投資、基建投資規模均明顯上漲,2024年以來,建造支出仍處於高位。中國出口至美國的金屬器具、金屬工具等產品增速2023年底已見底回升。

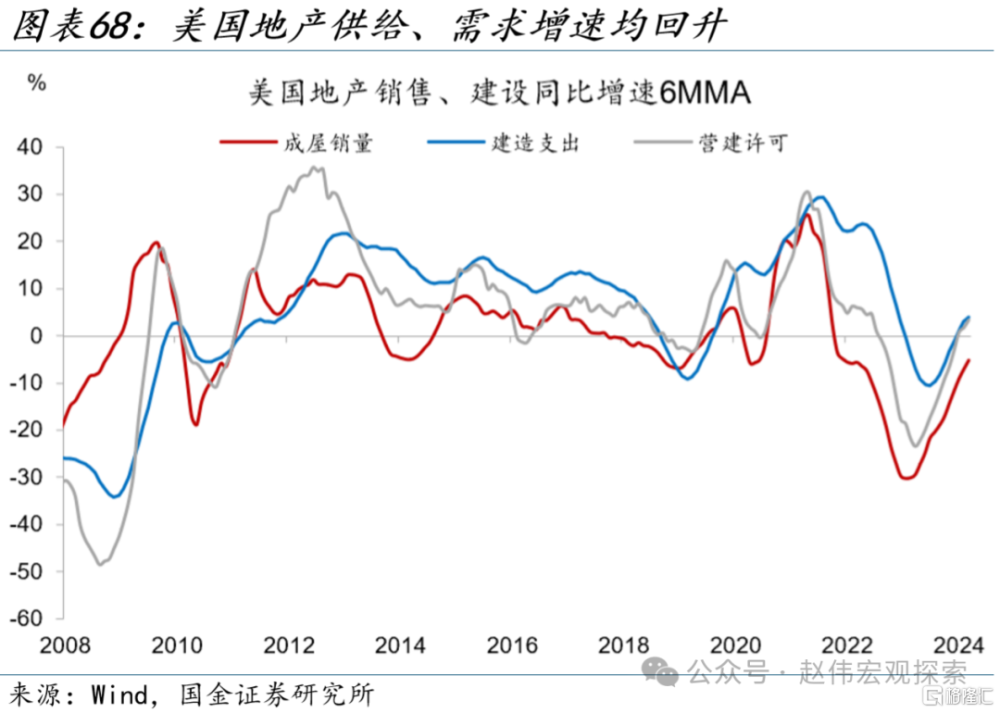

美國地產修復或帶動中國家電等後地產鏈條改善。2023年,美國地產市場韌性較強,在高利率環境下供、需、價格增速均觸底回升。供給端,美國住宅建造支出2023年4月觸底回升,同比增速10月份回正;需求端,成屋及新房銷售增速2023年上半年均回升;價格方面,美國房價增速呈現加速回暖的跡象。2023年1月,美國FHFA、房地美房價指數及前20城房價環比增速均轉爲正增長。當前,美國後地產鏈條的家電等銷售同比增速回升,中國出口至美國的家電產品同比增速也出現改善。美國地產較強的韌性或進一步帶動中國後地產鏈條出口改善。

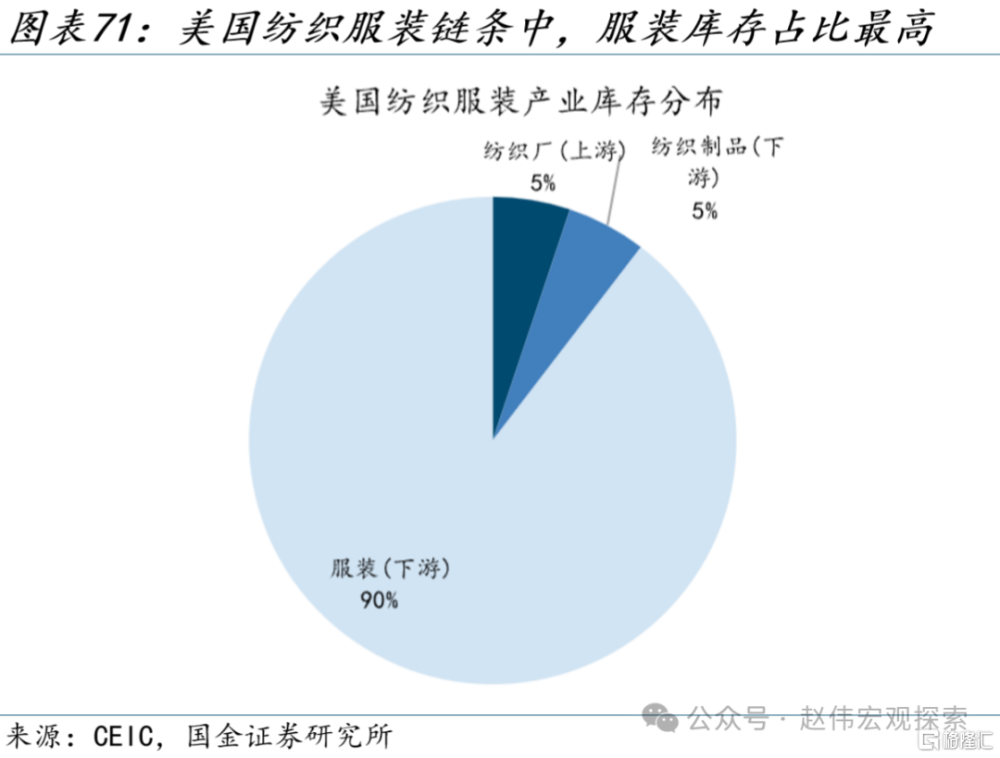

美國紡織品、服裝需求回升或帶動中國出口提振。美國紡織鏈條包括上遊紡織品,下遊服裝、紡織制品三個環節。上遊紡織廠將纖維轉化爲紡織品原材料,如布料、紗线和織物等,供應下遊服裝及紡織制品廠,是紡織品生產的起始點;下遊紡織制品廠主要生產牀單、毛巾、窗簾等紡織制品(除服裝外);下遊服裝廠主要生產服裝。其中服裝庫存佔紡織鏈條庫存比重最高,達90%以上。當前,美國紡織服裝產品銷售增速於2023年三季度觸底回升。服裝產品銷售庫存比在去年二季度觸底回升,該指標領先庫存增速一年左右,對應2024年下半年,服裝鏈條進入補庫階段。2023年四季度,中國對美出口的紡織品、服裝及衣着附件產品增速均有改善,2024年在美國需求帶動下出口仍有上升空間。

風險提示

1、地緣政治衝突升級。俄烏衝突尚未終結,巴以衝突又起波瀾。地緣政治衝突或加劇原油價格波動,擾亂全球“去通脹”進程和“軟着陸”預期。

2、美聯儲上調長期中性利率水平。美聯儲經濟預測摘要顯示長期中性利率爲2.5%,但點陣圖的分布已經开始右移,且僅需2位成員上修就能改變中位數估計。

3、金融條件邊際收縮。2023年10月以來,隨着10y美債利率的大幅下行,金融條件大幅放寬,但近期經濟與通脹形式的變化,或引起金融條件邊際收緊。

注:本文爲國金證券2024年4月25日發布的《昂貴的補庫:當制造業新周期遇到高利率》。分析師:趙 偉(執業S1130521120002)zhaow@gjzq.com.cn,陳達飛(執業S1130522120002)chendafei@gjzq.com.cn,趙 宇(執業S1130523020002)zhaoyu2@gjzq.com.cn

標題:昂貴的補庫:當制造業新周期遇到高利率

地址:https://www.iknowplus.com/post/102157.html