對地產周期的一些看法

引子

今年一季度,樓市遭遇了一波“倒春寒”,社會也對地產周期形成了共識,普遍認爲,地產的時代已經過去了。但是,在這種觀點背後存在一種混淆:

觀點1——地產投資作爲一種主要增量投資的時代結束了;

觀點2——樓市的價格再也起不來了;

事實上,絕大多數人都認同觀點1,我們已經蓋了足夠多的房子,繼續蓋更多房子的空間在萎縮;這類似於,我們已經有很不錯的基礎設施,繼續投資基礎設施的空間在減少。

但是,這不必然推導出觀點2,前者是一個增量邏輯;後者是一個存量邏輯。把觀點1和觀點2揉合在一起本身就很怪異。

換個場景大家就容易理解這種怪異了:

1、發展到某個階段,某上市公司不需要發新股融資了;

2、該公司的股價再也起不來了;

因此,我們沒法把增量邏輯生搬硬套到存量方面,我們需要專門去提煉存量邏輯。

美國方面的經驗

美國是成熟的發達國家,地產市場早就過了【增量爲主】的階段,但是,存量房屋價格依然有巨大的波動。

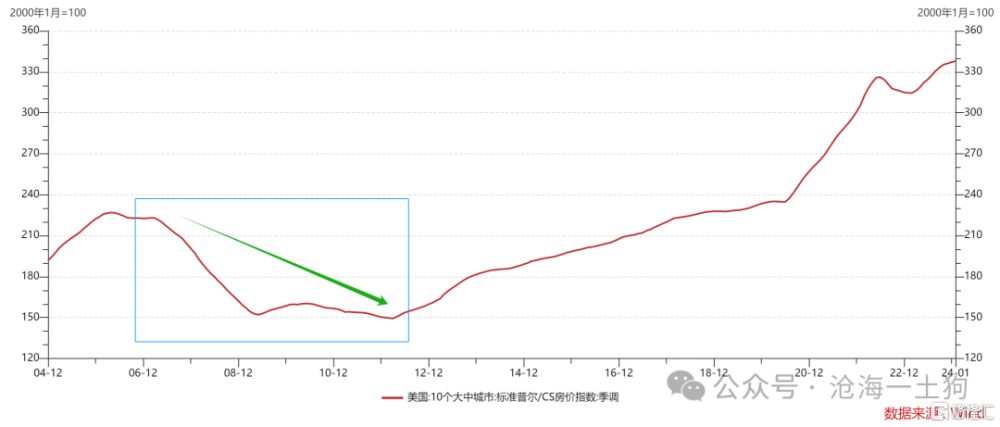

如上圖所示,近20年以來,美國地產市場在2007-2012年經歷了一段蕭條周期,房價指數從高位220點附近一度跌落至150點附近,跌掉了三分之一。這一段就是著名的“次貸危機”,“兩房”和衆多金融機構都被拖下水。

顯而易見,這波下行周期的罪魁禍首是高槓杆和去槓杆,當美國地產市場見頂之後,市場經歷了漫長的去槓杆過程,這個過程差不多持續了5年左右。

從美國的經驗中,我們能抽象出以下三個關鍵點:

1、地產市場是高槓杆市場;

2、槓杆周期的邏輯是第一性的,即負債邏輯是支配性的;

3、房屋的流動性較差,因此出清過程緩慢;

股市方面的經驗

事實上,股市也經常遭遇負債邏輯的擾動,譬如,今年一月份,股市所遭遇的就是流動性衝擊。

在這個過程中,市場對任何利好都視而不見,即價格對資產端的邏輯是鈍化的。

即便是穩定資金維穩,市場也沒有立馬出清,反而是來回拉鋸。

這個事件的驅動力來自於負債端,一個是雪球產品的問題,另一個是量化產品的問題。我們可以把它們視爲某種槓杆,股票市場經歷了一波猛烈的去槓杆進程。

在這個過程中,我們觀察到以下現象:

1、股價不反饋基本面的利好,反而,股價的下跌會拖累基本面;

2、去槓杆螺旋像一個黑洞,政府反復出政策,黑洞反復吞噬;

3、當脆弱主體都被消滅之後,市場就出清了;

對國內現象的解釋

有了美國方面的經驗和股市方面的經驗,我們就容易理解國內樓市的去槓杆進程了。

在這裏,還有一個關鍵點需要解釋,爲什么這波去槓杆肇始於开發商呢?

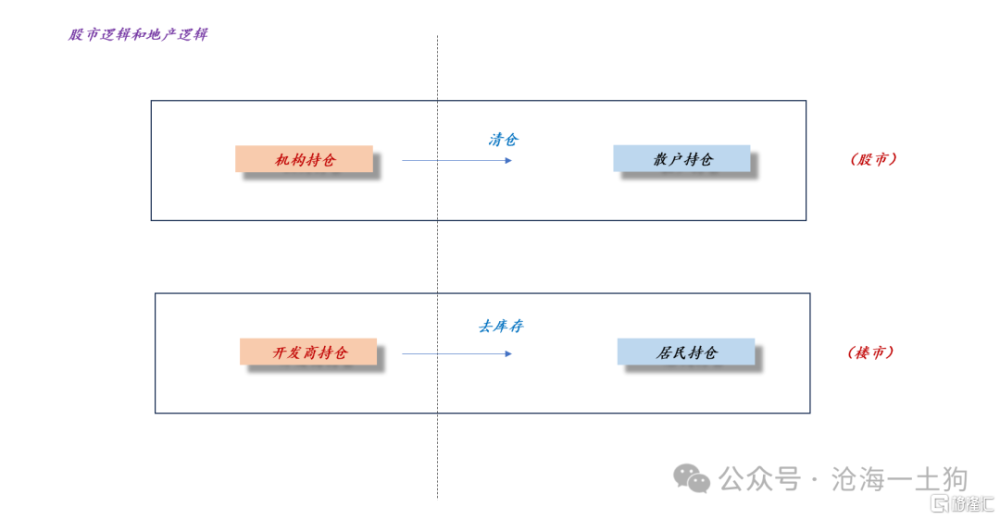

這需要我們借助股市方面的經驗,如上圖所示,我們可以把开發商持有的新房或者待建的新房和二手房一起視作存量住房,於是,开發商相當於持有大量股票的機構。

一般來說,开發商會按照某個節奏去完成“拿地——賣新房——拿地”的循環,不會超額拋售;對稱的,一般情況下,機構的錢有進有出,不需要大量拋售。

然而,當开發商面臨償債壓力時,一切都變了,他們會折價拋售新房,於是,二級市場遭遇大規模的拋壓,導致房屋下跌。房屋價格下跌,又導致了更多的开發商需要拋售。

也就是說,A开發商倒下,導致了B开發商倒下;B开發商倒下,又導致了C开發商倒下,以此類推,形成多米諾骨牌效應。

對稱的,A機構遭遇了大量贖回,導致了B機構也遭遇大量贖回;B機構遭遇大量贖回,又導致了C機構大量贖回。

地產行業高槓杆的本質導致了個體行爲之間存在巨大的關聯性。

從中長期邏輯來看,A、B、C等競爭者的消失對剩余者來說是好事,剩余者的股價應該上漲。

但是,從短期邏輯來看,這些消失的競爭者會拋售出大量的籌碼,讓剩余者的情況也岌岌可危,這些優等生是否能挺過價格衝擊也成了一個未知數,畢竟這是一個高槓杆的行業,大家都有槓杆。

只有理解了“去槓杆螺旋”,我們才能理解,爲什么火能燒到萬科這樣的優等生?負債邏輯並不關心你好不好,只關注流動性狀況。

事實上,在股票市場,這樣的情況也很普遍。在雪球產品風波剛开始發酵的時候,大家還會去測算,哪些產品的價格足夠好,大概率會幸免;結果後來發現,完全想多了,市場根本不會跟大家掰扯那么細,先都敲入了再說,價格足夠好的產品會敲出。

去庫存的好與壞

站在增量邏輯的角度來看,“去庫存”似乎是一件好事,意味着未來有補庫存的空間。

但是,站在存量邏輯的角度來看,“去庫存”並不是什么好事,开發商庫存去得越好,則意味着二級市場的價格壓力越大,價格下跌所帶來的賣盤就越多,對居民的風險偏好打擊就越大。

今年春節之前很多居民期盼“樓市小陽春”,結果假期結束之後,遭遇了一個月的“樓市倒春寒”。十年國債和一年存單的利差一度回歸到零。

在“樓市去槓杆”的大背景下去理解“去庫存”,就不會把因果邏輯弄反了,庫存去得越好,價格壓力越大,直到去庫存的進程結束。

那么,怎么去判斷“去槓杆進程”何時結束呢?從事前的角度來看,根本無從判斷,火燒到誰那裏會停下來,永遠是個未知數;但是,一旦去槓杆進程結束,我們很容易從右側確認,會有越來越多的信號告訴大家——魚死了,市場出清了。

結束語

綜上所述,我們就搞清楚樓市發生了什么和正在發生什么,並對未來樓市的走向有一個模糊的認知。對於投資者來說,重要的並不是通過什么邏輯去預判樓市走勢,而是,通過一個有效的信號系統去跟蹤樓市走向。

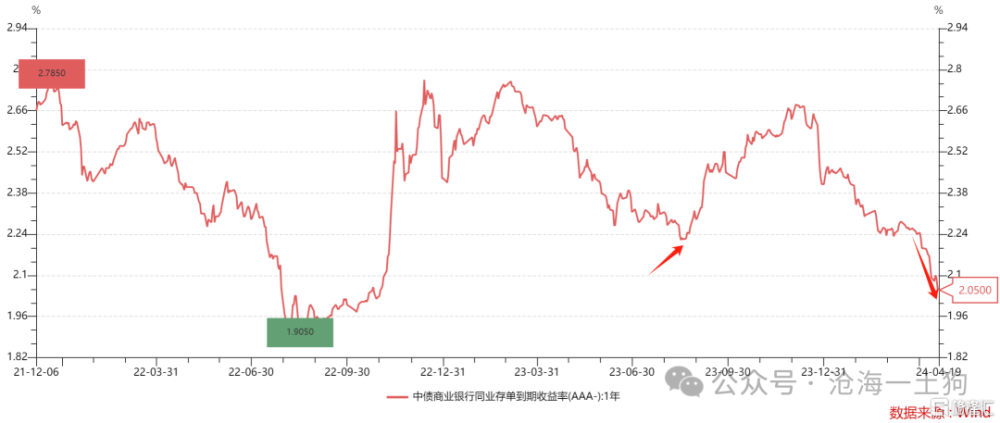

在《》一文中,我們已經給出一個信號系統,其原理在於:房屋價格企穩之後,中長期貸款增速會上升,從而帶動M2增速提升,這又會體現爲一年存單利率下行。

如上圖所示,進入4月份以來,一年存單利率實際有效突破去年低點的2.23%,然後,持續下行,直逼2.0%。

這暗示房屋的平均價格已經企穩,居民的風險偏好有所修復,大家开始抄底。

那么,如何確認去槓杆周期真的結束了呢?這需要進一步觀察一年存單利率,如果樓市真的結束去槓杆進程,我們會觀察到一年存單利率持續下行:先突破2.0%,然後1.75%,再1.50%,直到央行覺得M2增速差不多了。

今天一年存單利率已經來到了2.01%附近,我們的下一個目標點位將調整爲1.75%。

說實話,真的沒必要講一些人口、國際競爭之類的大故事嚇唬自己,這就是一次典型的流動性衝擊,只不過由於房屋流動性差,出清速度較慢罷了——房屋也是一種金融產品。

我們現在的主要任務就是,通過有效的信號系統去捕捉樓市出清的信號。相比於金融資產價格,統計局的統計數據以及居民的情緒,都比較滯後。所以,我們需要利用金融市場做一些信號變換,這跟數學中的傅裏葉變換或者拉普拉斯變換類似,都是爲了解決一些具體的問題。

ps:數據來自wind,圖片來自網絡

標題:對地產周期的一些看法

地址:https://www.iknowplus.com/post/100954.html